再度逼近152!美元升、日元貶,日央行正爲捍衛日元“打一場必敗之战”?

日元再度逼近歷史低點,市場預計日本央行幹預可能不遠了。

周二,美元漲勢再起,日元進一步走軟,美元兌日元直逼上周創下的34年來的歷史高點——151.97,現漲0.05%報151.73。

日本股市則反彈收漲,日經225指數一度收復40000點,最後收漲0.09%報39838.91點,東證指數微跌 0.25%至2714.45點。

日本幹預目標瞄准5日元反彈?

日元的持續疲軟,也意味着日本當局很快將介入以強化陷入困境的貨幣。

再加上當前美元的再次走強,很可能成爲催化劑。

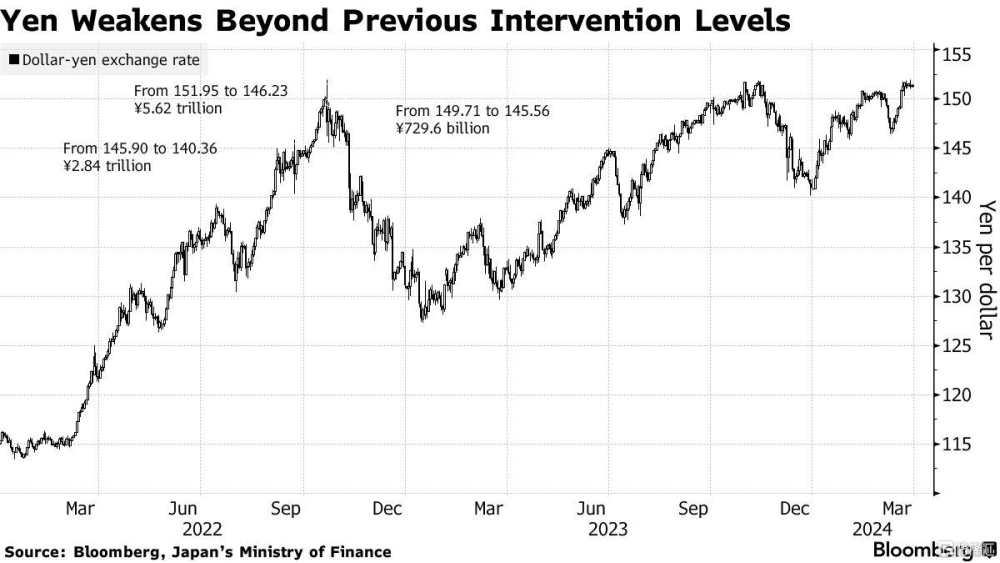

上周,日元跌破了促使當局在2022年進入市場以支撐日元的水平,

早前,日本最高貨幣官員神田真人表示,當局已准備好在必要時採取行動,日元當前的貶值與基本面不符,顯然是受投機行爲驅動。

財務大臣鈴木俊一也稱,政府愿意採取“大膽措施打擊過度舉動”,不排除一切手段。日本政府正在以“高度緊迫感”密切關注市場走勢。

但市場對幹預是否能夠長期保持日元強勢持懷疑態度,因爲美國和日本債券之間的巨大收益率差距已經迫使日元走弱。

上個月,日本央行放棄了貨幣刺激計劃,將基准利率從-0.1%上調至0-0.1%;並廢除了收益率曲线控制政策,引發了日元拋售。

盡管進行了17年來的首次加息,但未能縮小這一差距,這表明美國國債收益率比日本國債高出約3.5個百分點。

除非對美聯儲降息的預期再次上升,否則日元的疲軟似乎將持續下去。這也使得日本財務省有責任在日元繼續下滑的情況下試圖支撐日元。

美國銀行全球研究報告稱,幹預對日本政府來說是一個“現實的選擇”,但這可能無法解決長期擔憂。

“由於日元下跌是結構性資本外流和美元/日元利差上升共同作用的結果,而不僅僅是投機,因此外匯幹預不會是根本性的解決辦法。”

事實上,日元兌美元疲軟的根本問題包括:日本潛在經濟增長率低、財政赤字和貿易平衡的結構性問題。

Monex Inc.債券和貨幣交易員Tsutomu Soma表示,幹預將通過鼓勵一些頭寸調整而產生短期影響,但日元可能會在一周左右的時間裏回到原來的水平。

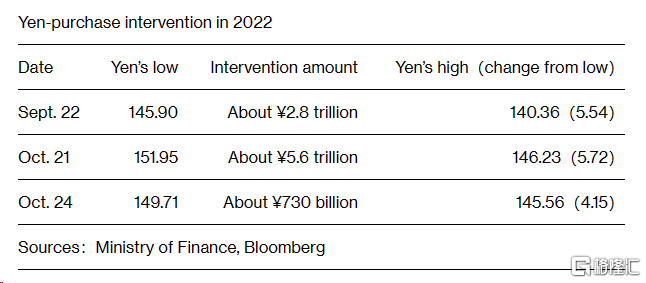

回顧上一次日本當局的幹預行動,財政部在2022年9月和10月三次支出超過9萬億日元(590 億美元)。

在首次幹預時,日元兌美元上漲超過5日元,達到1美元兌140.36日元的盤中高點,而當天的低點則爲1美元。

在介入市場後,首次幹預時,日元兌美元上漲超過5日元。日元在三個月內從10月21日的低點1美元兌151.95反彈了近20%。

野村證券日本貨幣策略主管後藤雄次郎表示:“如果當局像2022年那樣動用數萬億日元進行幹預,這可能將日元價值提高4-5日元兌1美元。

截至2月底,日本的外匯儲備爲1.15萬億美元。

根據高盛的估計,其中約1750億美元是美元基金,當局可以利用這些資金在不出售長期證券的情況下進行幹預。

大和證券首席外匯策略師Kenta Tadaide表示,根據日元的供需狀況計算,規模約爲1萬億日元的幹預可能會使日元兌美元升值略低於1日元。他認爲,日元至少升值5美元。

會何時出手?

日元持續走弱,那么日本會何時出手幹預呢?

美銀策略師Shusuke Yamada和Meghan Swiber上個月在報告中寫道,如果美元攀升至152-155日元區域,或者一個月的隱含波動率從目前的8%左右上升到10%以上,日本幹預貨幣市場的風險將增加。

同樣,野村證券此前也表示,如果美元兌日元突破152,日本政府“很有可能”進行幹預。

渣打銀行策略分析師 Steven Englander 也表示,隨着日元跌至數十年來的低點,日本“非常非常接近”幹預日元。

伴隨日元幹預風險的增強,日股可能面臨回落。

三井住友DS資產管理公司首席市場策略師 Masahiro Ichikawa 表示,這在市場上造成了“高度謹慎的感覺”。

“如果日元因幹預而迅速升值,日經指數很有可能下跌。”

他指出,幹預風險可能會使該指數目前難以保持在 40000 點區間,盡管本月晚些時候企業財報季節到來時該指數可能會得到另一次提振。

不過,也有分析師指出,日元短期內難抗美元強勢,日本央行幹預實爲飲鴆止渴。

資深新興市場投資者Mark Mobius表示,日本央行正在爲捍衛日元“打一場必敗之战”,他預計日元將進一步走軟。

Mobius表示,那些做空日元的人可能會賺到一些錢,日本央行現在“正在考慮採取一些不同的措施,但他們是否有信心真正對政策做出重大改變,還有待觀察”。

他還預計日本股市將繼續上漲,但不一定是因爲日元,而是因爲芯片市場正在發生的事情。隨着越來越復雜的芯片被生產出來,全球芯片革命正變得越來越激烈,而日本處於這一行業的最前沿。

標題:再度逼近152!美元升、日元貶,日央行正爲捍衛日元“打一場必敗之战”?

地址:https://www.iknowplus.com/post/94994.html