3月紅盤收官!港A“跌宕起伏”終回溫,美股Q1飆升4萬億!4月行情如何演繹?

隨着今日A股的收官,行情跌宕起伏的一季度行情終於全部落下了帷幕!

回顧來看,3月國內股市主要指數震蕩休整。在全國“兩會”政策密集催化下,月初大盤韌性依舊延續漲勢,但市場在風險偏好快速修復後進入盤整期,3月中下旬开始指數出現調整,最終滬指3000點失而復得。

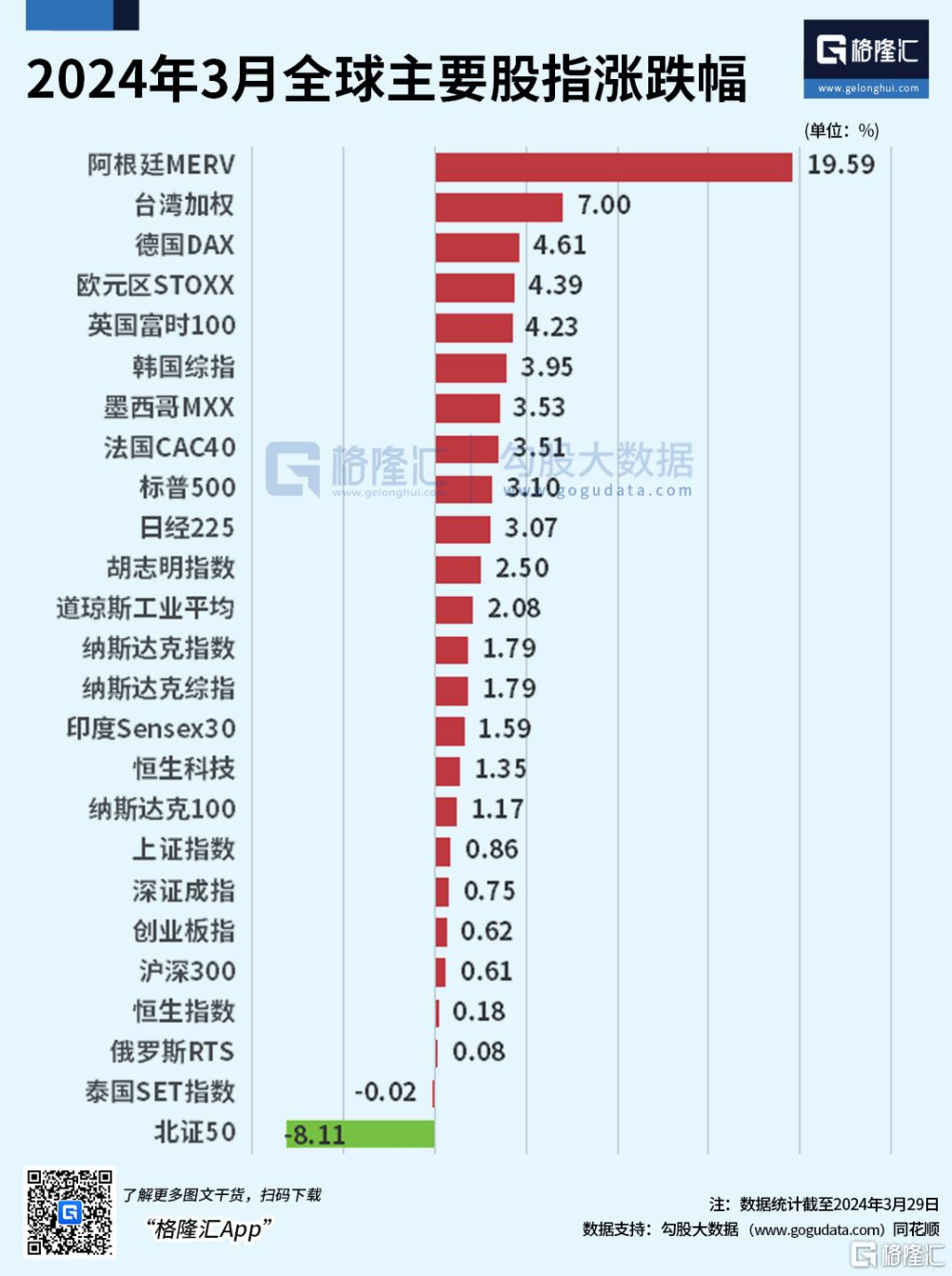

海外方面,3月阿根廷股市以19.59%的漲幅遙遙領先;台股緊隨其後,3月累漲7%;歐洲股市漲幅居前,德國DAX指數、歐元區STOXX指數、英國富時100指數分別漲4.61%、4.39%和4.23%。

A股指數韌性猶在,有色金屬“一騎絕塵”

繼2月的“深V”反彈之後,3月A股走勢總體平穩。

本月最後一個交易日,滬指收漲1.01%,深證成指收漲0.62%,創業板指收漲0.63%。

月初至今,三大指數均飄紅,滬指漲0.86%,深證成指漲0.75%,創業板指漲0.62%。

一季度來看,滬指漲2.23%,深證成指和創業板指分別跌1.3%和3.87%。

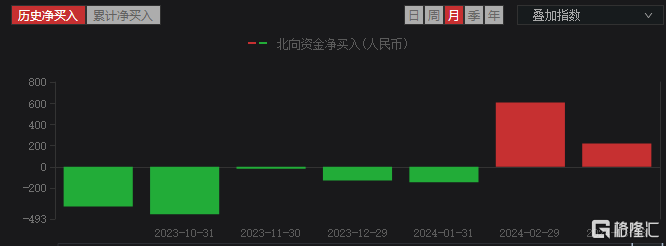

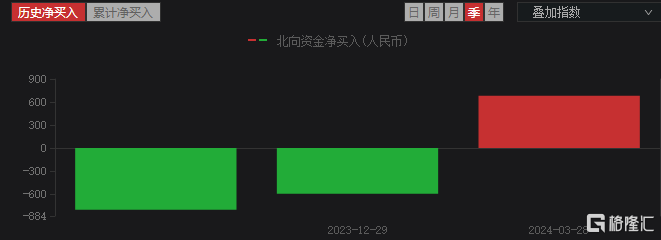

縱觀3月份,北上資金累計淨买入A股219.85億元,連續兩個月度淨买入,2月份淨买入607.44億元。

一季度A股的流動性環境呈現積極變化,今年來北向資金淨买入682.23億元,其中滬股通淨买入784.38億元,深股通淨賣出102.15億元。

行業方面,3月有色金屬以12.5%的漲幅一騎絕塵,石油石化、綜合、紡織服飾、環保、汽車、國防軍工、通信等板塊漲幅居前;非銀金融、房地產、煤炭、醫藥生物和建築材料等板塊表現不佳。

一季度來看,銀行、石油石化、煤炭、家用電器板塊累積漲幅均超10%,有色金屬、公用事業、通信、交通運輸等漲幅居前;醫藥生物板塊跌幅居首,累積跌12.08%,計算機、電子、綜合板塊均累跌超10%,房地產累跌9.52%,社會服務、商貿零售、環保、國防軍工、建築材料及基礎化工等紛紛下跌。

個股公司方面,剔除新股及ST股後,金盾股份以200%的漲幅位列第一,艾艾精工、萬豐奧威、華生科技、萊斯信息分別漲188.33%、136.03%、117.99%和113.23%。

月度跌幅最多的前五個股中,肯特股份、微創光電、同櫸享科技、花溪科技、凱大催化分別跌35.35%、31.39%、28.48%、28.37%和28.36%。

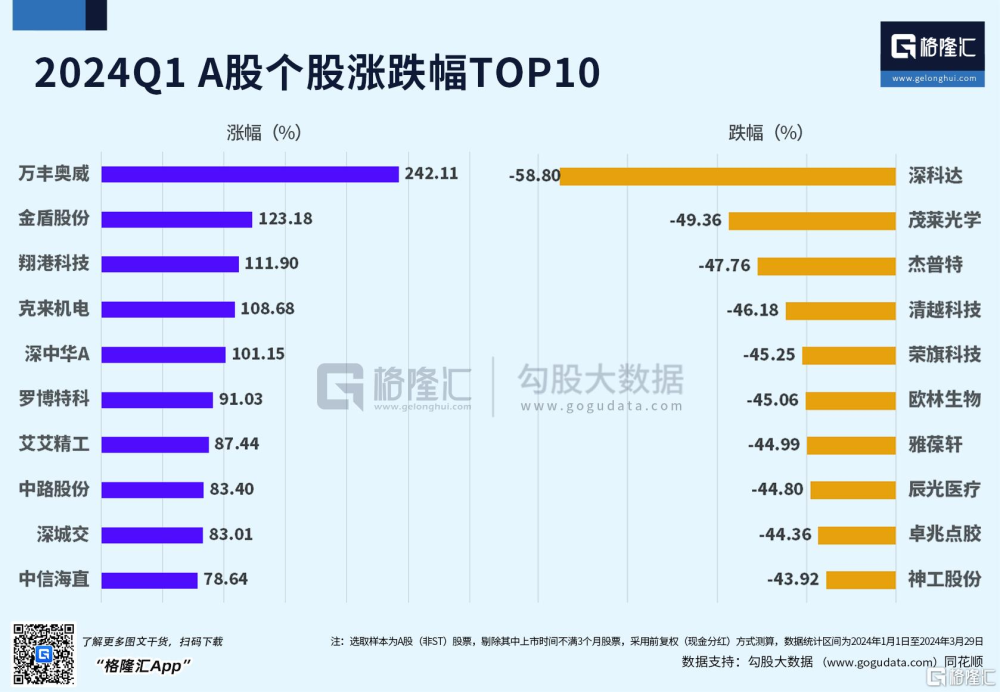

一季度來看,剔除新股及ST股後,萬豐奧威以242.11%的漲幅位居第一,金盾股份、翔港科技、克來機電、深中華A分別漲123.18%、111.9%、108.68%和101.15%。

季度跌幅最多的前五個股中,深科達大跌58.8%、茂萊光學、傑普特、清越科技、榮旗科技分別跌49.36%、47.76%、46.18%和45.25%。

港股橫盤震蕩,北水“瘋搶”科技股

港股3月最後一天迎來大反攻,截至昨日收盤,恆指漲0.91%,科指漲2.48%,國指漲1.44%。

整月來看,港股走勢橫盤震蕩,但三大指數悉數收紅,恆指累漲0.18%,恆生科技指數累漲1.35%,國企指數累漲2.34%。

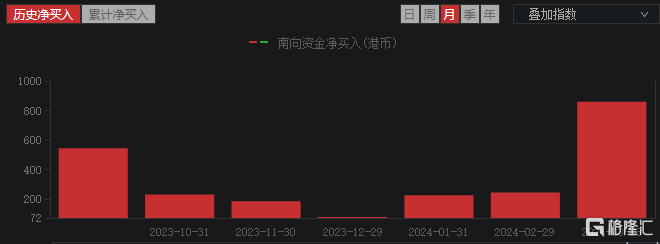

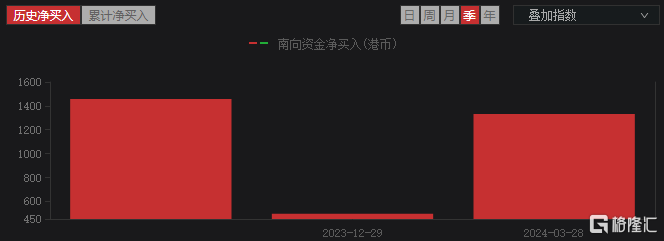

南向資金本月累計成交7347.85億港元,淨流入859.48億港元,爲2021年2月以來單月淨流入新高。其中,科技板塊成爲北水加倉主要方向,“中特估”仍獲北水追捧。

一季度南向資金淨买入1331.46億港元,其中滬股通淨买入954.20億港元,深股通淨买入377.26億港元。

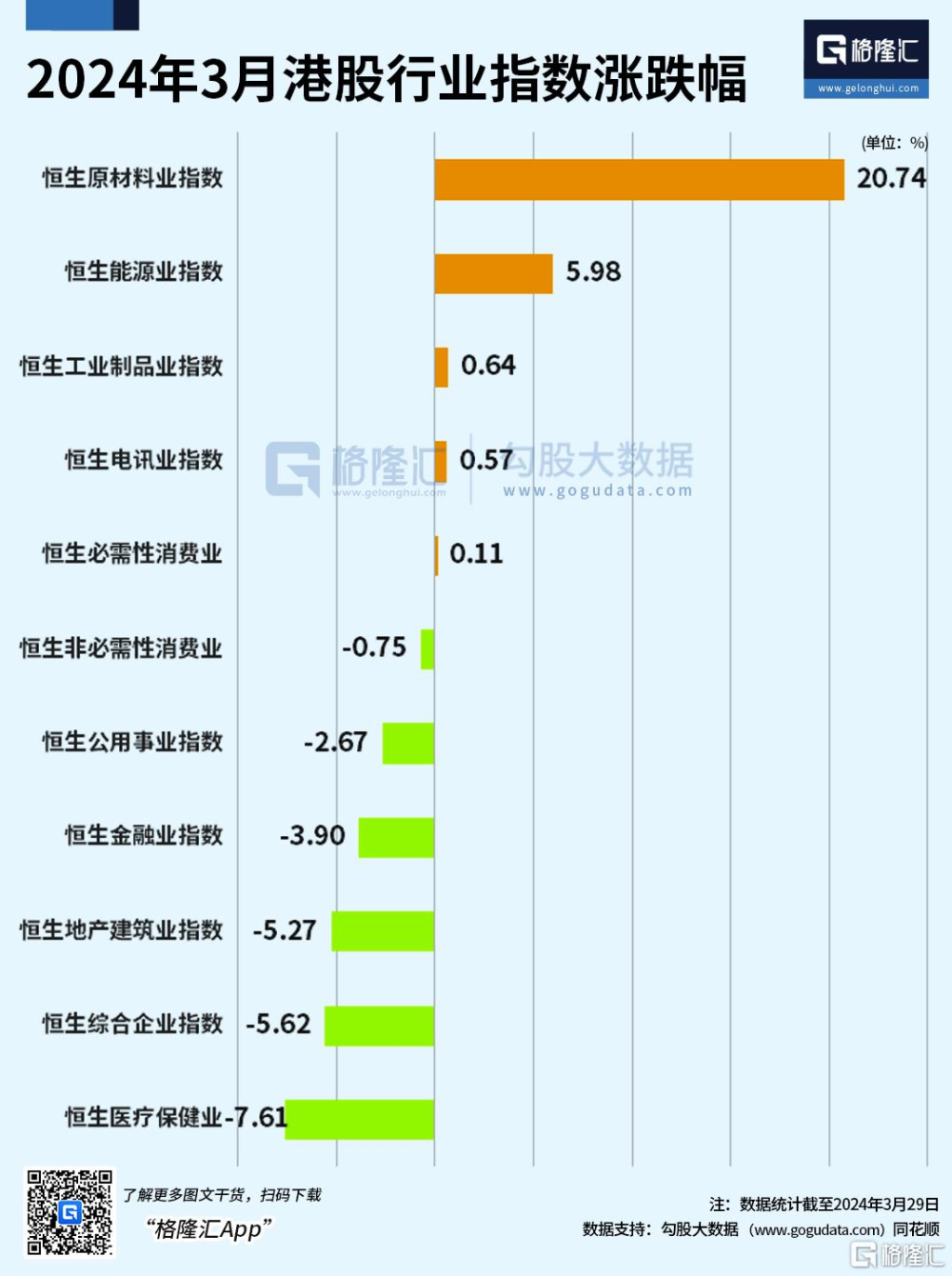

分行業來看,3月恆生原材料指數以20.74%的漲幅位居港股行業指數第一,恆生能源業指數累漲5.89%,恆生工業制品業指數、恆生電訊業指數、恆生必需性消費業指數均錄得小幅上漲。恆生醫療保健業以7.61%的跌幅居首,恆生綜合企業指數、恆生地產建築業指數均跌超5%,恆生金融業指數跌3.9%,恆生公用事業指數跌2.67%。

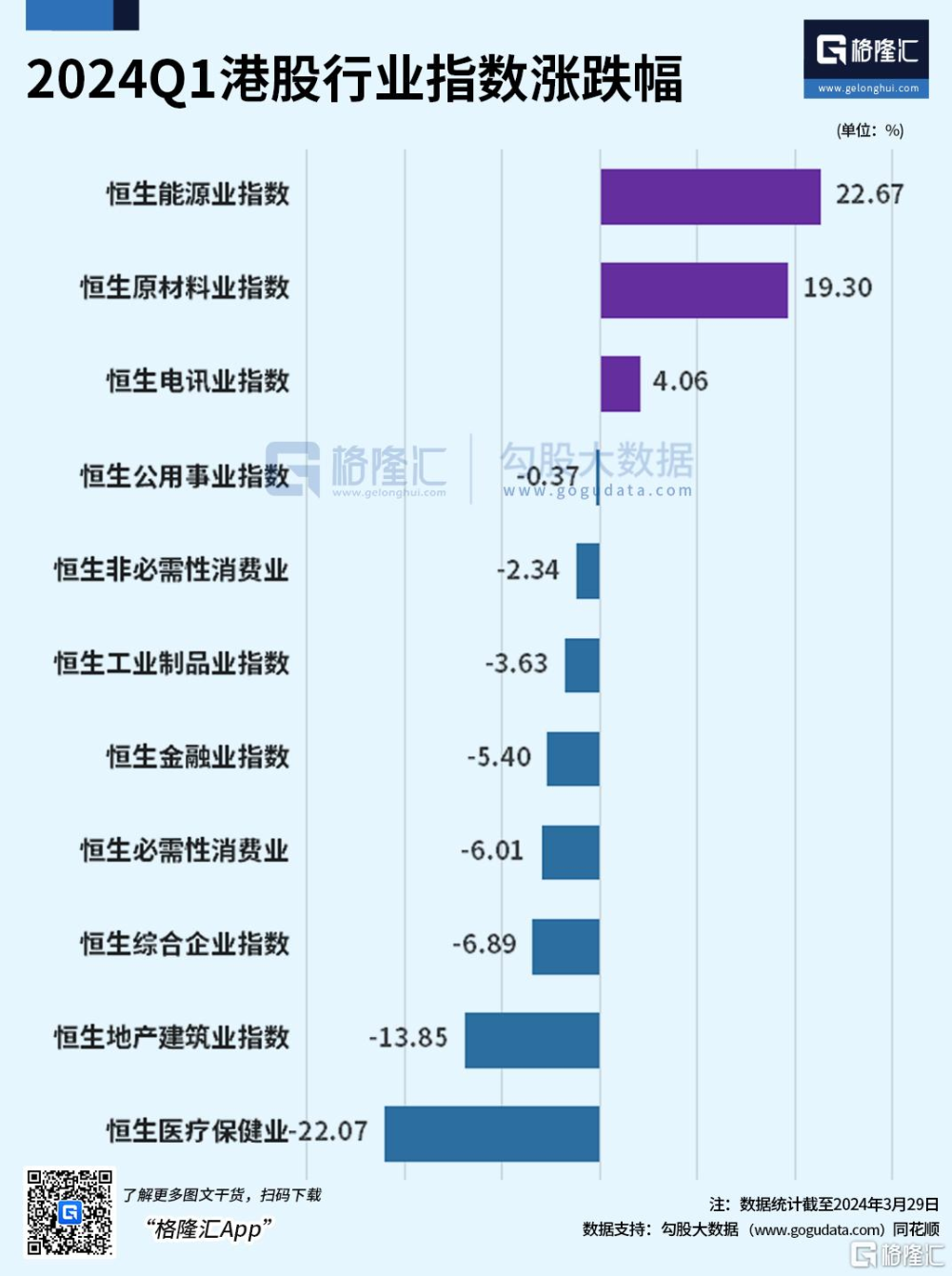

整個一季度來看,恆生能源業指數累漲22.67%,恆屌銫警生原材料業指數累漲19.3%,恆生電訊業指數累漲4.06%;恆生醫療保健業累跌22.07%,恆生地產建築業指數累跌13.85%,恆生綜合企業指數、恆生必需性消費業、恆生金融業指數、恆生工業制品業指數分別跌6.89%、6.01%、5.4%、3.63%和2.34%。

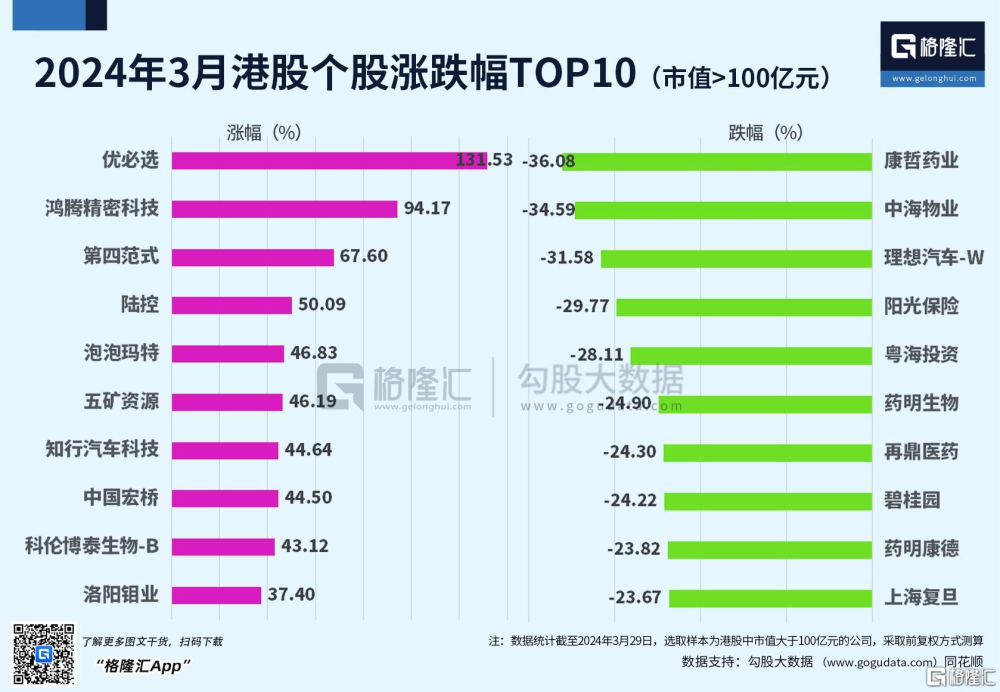

個股方面,剔除市值不足100億港元的公司後,本月港股漲幅前五的個股分別爲:優必選漲131.53%,鴻騰精密科技漲94.17%、第四範式漲67.6%,陸控漲50.09%,泡泡瑪特漲46.83%。

跌幅前五的個股分別爲:康哲藥業跌36.08%、中海物業跌34.59%、理想汽車-W跌31.58%、陽光保險跌29.77%、粵海投資跌28.11%。

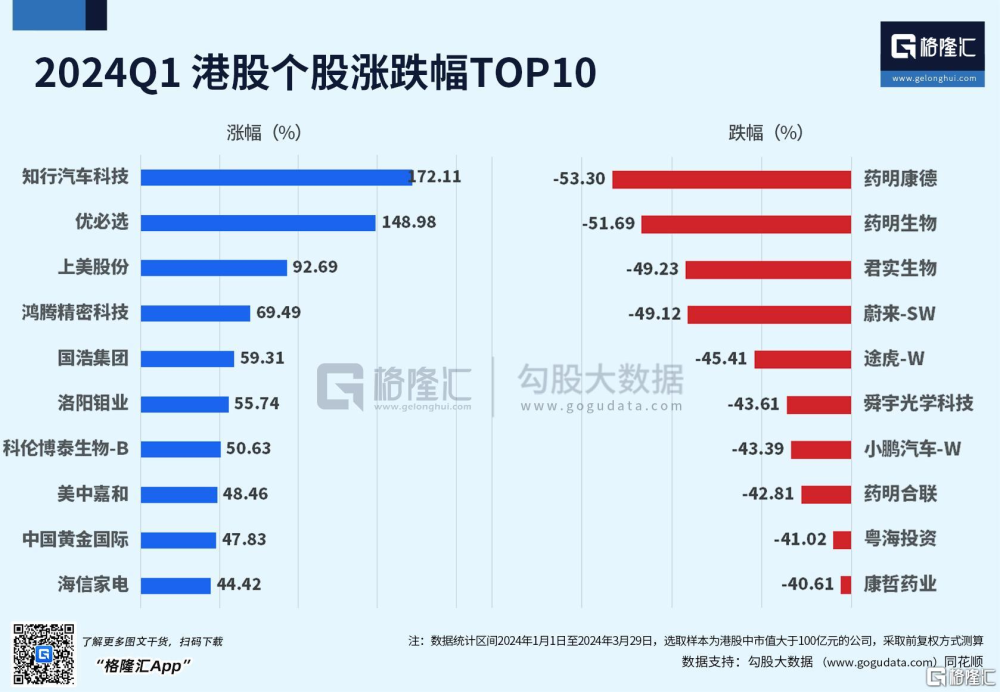

一季度港股漲幅居前五的個股分別爲:知行汽車科技、優必選、上美股份、鴻騰精密科技和國浩集團,分別累漲172.11%、148.98%、92.69%、69.49%和簹頑槊忱9.31。

季度跌幅居前五的個股分別爲:藥明康德、藥明生物、君實生物、蔚來和途虎,分別累跌53.30%、51.69%、49.23%、49.12%和45.41%。

美股交出五年來最佳Q1成績單,標普500指數續創歷史新高

今年以來,投資者對經濟和降息的樂觀情緒,加上人工智能熱潮,美國股市一季強勢收官,市值暴增4萬億美元。

隔夜美股收盤,標普500指數漲0.11%,創下今年的第22次歷史新高,納斯達克指數跌0.12%,道瓊斯工業指數漲0.12%,同樣創歷史收盤新高。

3月以來,標普500指數,納指和道指分別累漲3.1%、1.79%和2.08%。標普500指數今年來已上漲逾10%,創下2019年以來的最佳第一季度漲幅,道指和納指也分別漲5.62%和9.11%。

行業上,一季度半導體產品與設備領漲,媒體娛樂、生物科技、零售、銀行跑出超額收益。強勢股方面,M7內部分化,AIPlay繼續上行,其中英偉達年初以來漲超82%,特斯拉、蘋果分別跌近30%和11%。

貝萊德投資研究所的策略師本周表示:“隨着第二季度的开始,我們仍然認爲短期內承擔風險的背景更加有利……我們認爲,隨着越來越多的行業採用人工智能,以及美聯儲最近發出的信號和通脹普遍下降提振了市場信心,樂觀的風險偏好可能會擴大到科技以外的領域。”該機構予美股“增持”評級。

4月關注潛在紅利及“新質生產力”

值得注意的是,伴隨3月兩會的召开,2024年的國內GDP增長目標已經確定,宏觀預期進一步明朗;其中,大規模設備更新和消費品以舊換新政策的出台成爲了經濟增長目標實現的有力保障,後續或將對基本面環境產生積極影響。與此同時,1-2月重要經濟數據普遍呈現回升態勢,特別是消費和出口持續回暖。雖然季節性效應下2月社融數據整體偏弱,地產修復偏慢,但央行行長、副行長先後表示後續貨幣政策仍有降准空間。

海外方面,美聯儲在今年3月會議釋放相對中性的信號,維持年內降息三次的預測,不愿對近期通脹數據過度反應,也關注就業“意外”降溫風險。日銀3月會議宣布取消負利率和YCC,但市場反而交易“寬松”,日元匯率大幅貶值。歐洲經濟邊際向好,英國央行和歐央行近期講話,均暗示較有可能6月降息。因此總體來看,年中海外貨幣環境趨松仍舊可期。

對於本月的股市的表現,申萬宏源對短期市場的節奏判斷不變:2月躁動,4月腳踏實地,3月是過渡期。3月板塊輪動,賺錢效應擴散余溫尚存,春季躁動行情正在走向完整。 4月驗證期,在需求、供給、出海和科技創新基本面彈性有限的情況下,高股息可能重新跑贏相對收益。套用高股息估值框架,有估值提升空間的方向還有進一步挖掘的空間,重點關注:運營商、鐵路公路、石化、出版,服裝家紡、食品乳品的估值修復機會。

平安證券指出,3月以來產業引導政策與權益市場高質量發展並行。產業端在新質生產力號召下,各部門積極圍繞產業政策引導、金融支持、知識產權保護等方向,出台並落地執行一系列配套政策。市場端則圍繞市場准入、融資融券、金融機構監管等全力提升上市公司質量。當前權益市場進一步回歸基本面,結構方面一方面是利好於一季報業績預期向好的上市企業,另一方面是紅利策咯(煤炭1銀行/石油石化) ,以及分紅空間有望提升的企業及板塊。

興業證券同樣認爲高勝率投資仍是主旋律,建議積極擁抱“三高”資產。當前,一方面隨着市場風險偏好回暖,對於經濟過度悲觀的預期已有所修復。並且,一季報業績窗口期臨近,市場預期變得更加落地。因此我們認爲,4月需重點關注有業績確定性的高景氣與高ROE方向擴散。

展望二季度,渤海證券認爲,後市行情的發展關鍵還在於業績端能否如預期般呈現恢復過程,如能實現業績的有效增長,則行情具備上升的空間。反之如果業績支撐較弱,且政策端也難以有效提振預期,則行情將持續震蕩。

行業配置方面,二季度行業層面的機會可關注:(1)具備防御屬性的高股息板塊;(2)AI產業趨勢催化下,TMT板塊的投資機會;(3)設備更新和消費品以舊換新政策引導下,機械設備、汽車行業的階段性博弈機會。

標題:3月紅盤收官!港A“跌宕起伏”終回溫,美股Q1飆升4萬億!4月行情如何演繹?

地址:https://www.iknowplus.com/post/93767.html