銀行股狂飆!到底發生了什么?

昨晚,美股幾大科技巨頭集體下跌引發納指一度重挫,給全球市場嚇出了一身冷汗。

今天A股早盤也承壓低开,但隨着盤中傳出的一些小作文持續發酵,市場情緒再次明顯提升,資金也跟着不斷湧入,北上資金從昨天的大幅流出罕見轉爲流入136億,三大指數午盤均飆升超2%,甚至走出了牛市的味道。

不過可惜的是,市場臨近尾盤再次明顯回落,讓接下來的行情添了不少變數。

集體狂飆的金融股是今天關注最熱的板塊,平安銀行更是放出巨量並強勢放封板成爲了焦點。

要知道,在前日突然而來的央行下調LPR25基點消息一度讓市場擔心銀行股能否扛得住,沒想到如今卻是不跌反而大漲,走出讓人意外的強勢行情。

這種行情的背後,有不少值得關注的點。

01

監管部門新主席上任的近幾天,就連开十余場座談會,甚至還專門帶人視察了券商營業部,與股民一起深入交流討論,認真聽取股民意見建議。

這新官上任的“第一把火”,展示的工作效率之高,救市態度之堅決,讓人震驚。

着實照暖了廣大股民們的信心。

在昨天,投資圈內傳出幾個近期很火的量化機構出現巨虧的消息,涉及幻方投資、明汯投資、九坤資產等多家頭部量化私募機構。

而同時看到報道交易所出手,對做空機構採取了強措施,針對一些機構开盤“猛砸”行爲作公开譴責的行爲,矛頭也是直指量化機構,兩者結合起來討論,讓股民非常直觀感受到了監管層對打擊“惡意做空”的強力舉措和強烈決心。

昨天對某機構开出限制高頻交易3天的罰單,真的起到了很大的殺雞儆猴作用。

衆所周知,量化策略爲了做交易是要同時掛了很多空單來對衝,但在市場本身處於做多熱情明顯高過做空的市場環境下,尤其是再結合其他限制淨賣出條件,空單的虧損風險會更大。

在看到監管層的堅決手腕後,其他量化機構爲了穩妥起見,唯一能做的只有先大量平倉,尤其是撤銷空單。

而現在量化私募機構規模如此大,任何集中方向的操作都必然對市場引起巨大擾動。

被公开譴責的靈均投資只是开盤42秒就利用程序化交易賣出股票13.72億元,就給市場指數帶來了擾動。

如果其他更多機構都出現集中方向操作,那又會引發怎樣的影響?

即使是分批,影響都必然會很大。

無論怎樣,集中撤銷空單,帶來的效果就是集中做多。這就會導致那些空單掛最多的標的,也是漲得最多的。

所以之前瘋狂砸盤的微盤,這幾天都在狂飆回升,今天又大漲了7%。

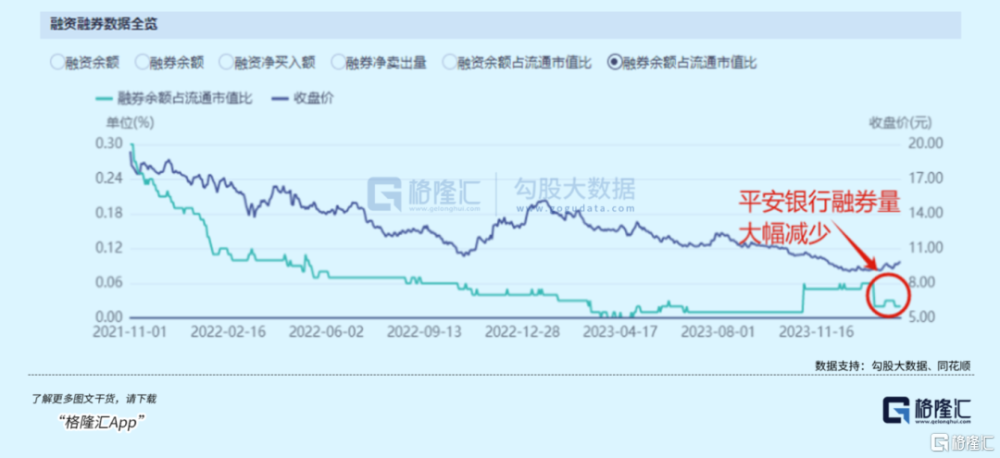

有市場報道,平安銀行業是被掛空單最多的一家,所以今天其股價被直接幹上了漲停封板,同時,今天成交量超過500萬手,創下2015年6月8日以來新高,同時尾盤封板時一度還有百萬手封單,一定程度也反映了其空倉放量平倉的情況。

不過,從兩融數據看,自從平安銀行今年1月16日、2月6日分別還券816萬股、136萬股後,其現存的空單數據實際已經很少。

有意思的是,近期關於監管層聽取專家建議試點“T+0”在高股息和大藍籌板塊試點的報道也很大程度激起市場的討論,有分析認爲,若試點,對於銀行股來說,隨着交易的活躍,其一直被低估的估值也大概率會得到大幅提升。

而平安銀行恰好是深市第一家上市企業轉化過來(代碼000001),更具有一定的概念代表意義。

02

前日央行突然宣布五年期LPR從4.20%下行至3.95%,降低了25bp,超出預期,一度讓市場擔心銀行股能否撐住,但銀行股並沒有明顯下跌,今天甚至都集體狂飆。

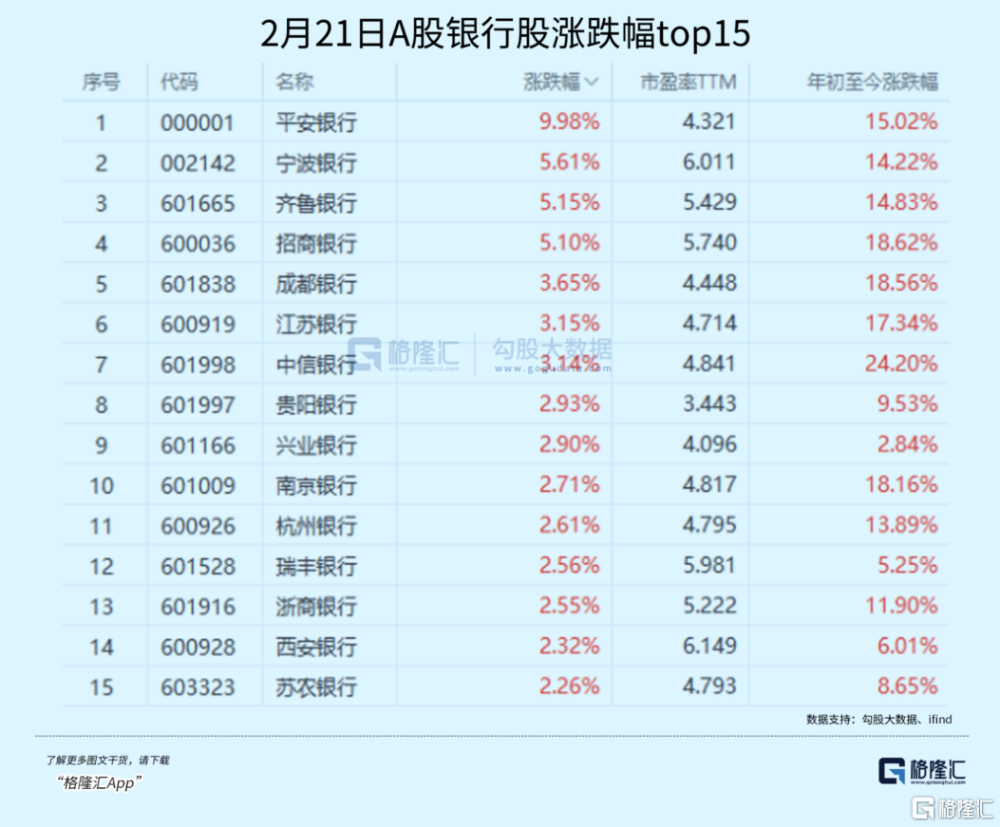

除了平安銀行漲停,寧波行、齊魯行、招行、成都行等銀行都異常強勢。

如果從年初來看,很多銀行股都漲了至少十幾個點,表現遠遠強於大盤。而且其中,又是城商行、農商行等中小行領先爲主。

這背後,其實有很多其他原因。

比如這次下降的LPR25bp,實際上今年銀行降LPR是去年就預期的事情,甚至預期是降得更早更多,同時這也導致了一行股從去年开始就一直承壓下跌,甚至有段時間出現了大幅急跌。

但這次LPR的降幅,明顯還沒有到預期底线那么大。所以就出現了利空兌現,甚至利空不及預期,變成了更大的利好的反轉情況。

比如寧波行,在去年四季度一度大跌超過25%,這是一個非常可怕的急跌了。所以當利空沒有預期那么強烈,那么估值修復回來就會很猛。

另外,今年开始,國家的工作重點之一也是繼續化債和擴投資提振經濟,降息降准,雖然也影響了銀行的淨息差,但實體經濟復蘇下,銀行的業務規模仍是在不斷擴大的。

今年銀行業資本補充需求較爲強烈,數據顯示,今年以來已有數十家商業銀行增加注冊資本獲監管部門批復同意,其中大部分是城商行、農商行等中小銀行,通過充資本金以提升風險管理能力,增厚風險緩衝墊。

以量補價之下,銀行的業績實際並沒有收到什么衝擊,甚至有些盈利情況還出現向好轉變。

同時,之前很多銀行都提前了很厚的壞账撥備,這其中也隱藏了不少利潤,隨着經濟面的好轉,這裏面的資產是有可能釋放一些出來增厚利潤端的。

區別在於銀行想不想這樣做。

而銀行股中,之前下跌最狠,同時自身具備最大的修復彈性,無疑是一二线經濟發達地區的城商行,比如寧波行、成都行、重慶行、江蘇行、南京行、杭州行等這些。

目前來看,即使是從去年12月中到現在,很多這些城商行的估值依然相比以前處於很低位置,5倍PE、0.6倍BP以下的比比皆是(見文中上圖)。

同時這也導致了它們之中不少的股息率都很具有吸引力。

銀行爲了對衝此次LPR下調對淨息差的壓縮,會選擇加大配債比例,同時險資因爲資產端降息了,導致債券收益率下降,也需要增加對高息資產的配置。

而銀行股本身就是極好的高息資產,它們的增配最終指向的目標之一就是銀行本身。

即使不是這個邏輯,近期監管層就一直強調要加快引導包括險資在內的長线資金入市,它們的主配方向之一,也是銀行這些高息且穩健的資產。

今天還有另一個非常重磅的直接利好“小作文”稱,1月29日從國資委召开的中央企業、地方國資委考核分配工作會議獲悉,2024年將全面推开上市公司市值管理考核。其中“雙百”考核或有新的變化,以引導企業更加重視上市公司的內在價值和市場表現。報道稱這個相關辦法細則預期在近期推出。

這個消息也再次引爆了今天市場對中字頭、以及明顯低估的央國企的炒作熱情。

而以顯著低估著稱的銀行資產也是其中被重點關注的板塊。

所以在多方利好共振下,以銀行爲首的大藍籌集體大漲的行情,最終得以形成。

03

目前來看,新官上任三把火,這第一把火就燒如此振奮人心,對扭轉市場預期的效果,真的出奇地有效。

其實目前的A股市場還是繼續面臨有不少風險點的,比如經濟數據、地產承壓、外部關系、海外市場回撤影響等,這也是爲什么在大反彈之後,近幾天市場再次縮量,並且陸續出現上影线的原因。

但去年底最糟糕的的踩踏式行情都經歷過來了,已經公認趴在了估值最底部區間。

如今,該打的惡意做空勢力也收拾了,該補的漏洞也在切實去補了,給出的態度也足夠明確。

我們有更多理由相信,監管層新領導的三把火,還會有更多的值得期待的表現,把A股真正拉出3000點泥潭。

這一天,不遠了。(全文完)

標題:銀行股狂飆!到底發生了什么?

地址:https://www.iknowplus.com/post/82838.html