美國補庫動力強不強?三大庫存哪個更重要?

投資要點

一、美國實際庫存總額有望重回平穩上行通道,但補庫存動力不強。

1.1、實際庫存總額有望重回平穩上行通道,名義庫存同比增速已回至低位。

——美國後續庫存變化對實際GDP的拖累將相對有限。2023Q4,剔除汽車及零部件供銷商庫存後,美國實際庫存總額同比增速回落至歷史低位;實際庫存總額較2015-2019年趨勢线水平僅低2.2%。

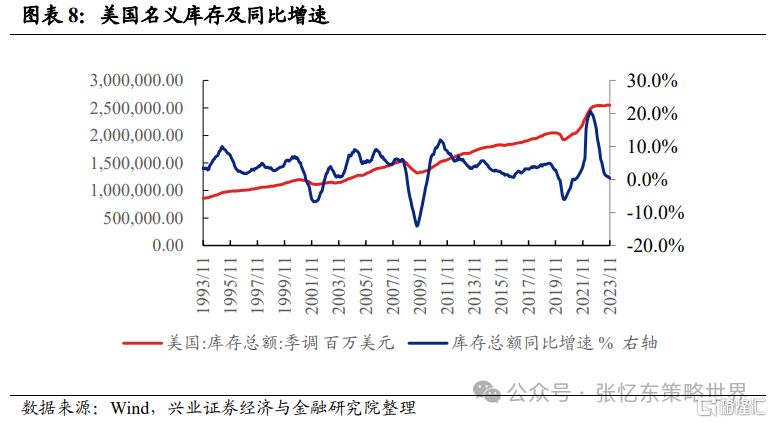

——美國名義庫存同比增速回落至歷史低位,截至2023年11月回落至0.4%,處於1993年以來的13.7%分位數水平。

1.2、銷售同比增速較難強反彈,庫銷比相對高位,後續美國補庫動力不強。

——美國名義銷售同比增速已於2023年6月見底,但回升過程有波折。2023年居民消費信貸同比增速自23Q1持續下滑,後續美國高利率、2024年財政刺激減弱,對消費的刺激下降,則補庫存動力也不強。

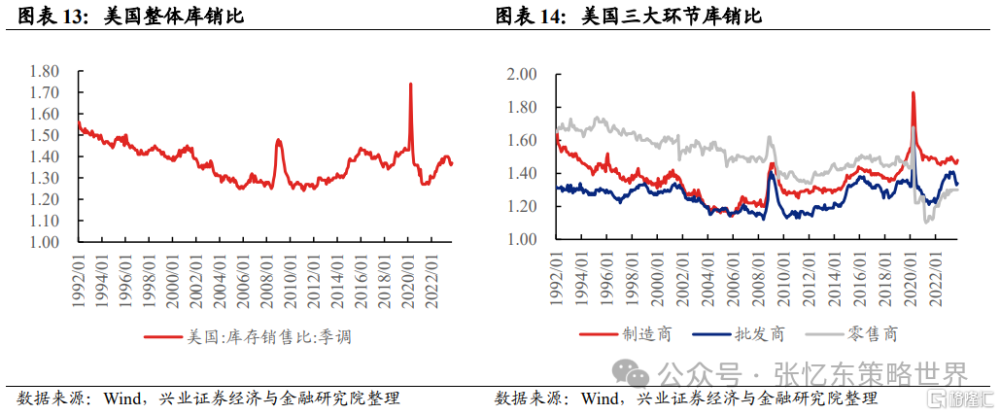

——整體庫銷比回落至歷史中位數水平,但制造商、批發商庫銷比仍處於歷史相對高位,後續補庫動力或較疲弱。2023年11月,美國庫存銷售比爲1.37,處於1992年以來的46.5%分位數水平,其中制造商、批發商庫銷比分別處於1992年以來的83.2%、85.8%分位數。

二、美國三大環節庫存哪個更重要?分析庫存對研究行業景氣的亮點何在?

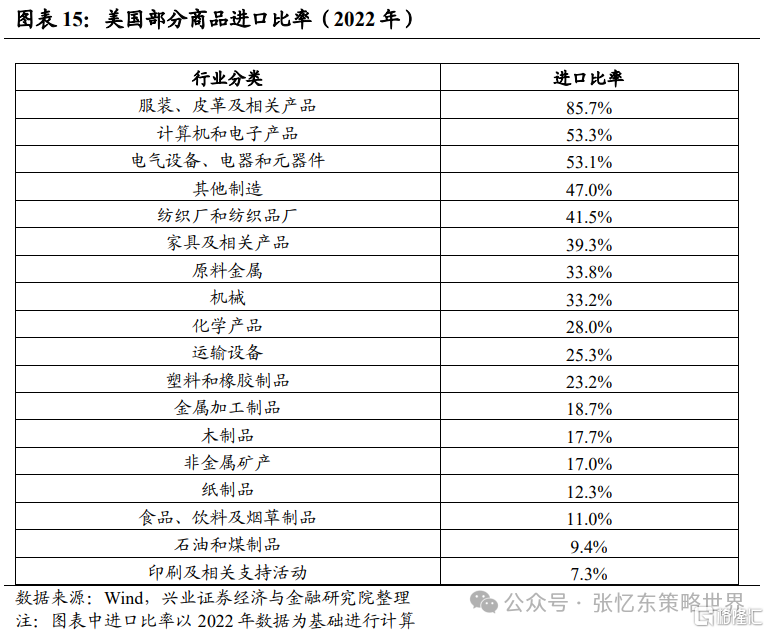

2.1、亮點1:美國產業鏈比較依賴海外,因而在分析各行業庫存水平的時候,要考慮行業的進口依賴度(進口比率)。若行業進口比率高,比如美國服裝皮革及相關產品、計算機和電子產品、電氣設備、電子和元器件、家具及相關產品等行業,則該行業批發商、零售商環節的庫存比制造商環節重要。

2.2、亮點2:對各行業在三大環節中的庫存總額進行比較,可以更好地理解不同環節庫存水平在各個行業中的重要性差異。

2.3、亮點3:三大環節庫存的重要性在不同的行業的具體體現。

——制造商環節庫存重要的行業:耐用品的金屬、非金屬礦物、除汽車外的其他運輸設備,以及非耐用品的食品、飲料及煙草產品、紙制品、印刷、塑料橡膠、基本化學品及石油和煤炭產品等。

——批發商環節庫存重要的行業:電腦及電腦外圍設備和軟件、電氣和電子產品、家具及家居擺設、機械設備和用品、五金水暖及加熱設備和用品等。

——零售商環節庫存重要的行業:建築材料園林設備和物料、汽車以及服裝、家具家居等。

三、美國各行業庫存水平現狀分析,有助於預測後續庫存變化情況。

——關注擴張:1)補庫階段:石油和煤炭產品、農產品原材料、電腦及電腦外圍設備和軟件。2)去庫尾聲階段:鋼鐵、飲料和煙草產品、基本化學品、家具及家居擺設、藥品及雜品、服裝及服裝配飾店。

——關注收縮:1)補庫後期階段:汽車。2)去庫階段:除鋼鐵外的初級金屬、加工金屬、非金屬礦物、除汽車外的其他運輸設備、食品、紙制品、印刷、塑料橡膠、電氣和電子產品、機械設備和用品、五金水暖及加熱設備和用品、啤酒葡萄酒及蒸餾酒、建築材料園林設備和物料店。

風險提示:大國博弈風險;美聯儲政策寬松不達預期;全球經濟增速下行超預期風險

報告正文

1、美國實際庫存總額有望重回平穩上行通道,但補庫存動力不強

1.1、實際庫存總額有望重回平穩上行通道,名義庫存同比增速已回至低位

1.1.1、美國實際庫存總額有望重回平穩上行通道,則後續庫存變化對實際GDP的拖累將相對有限

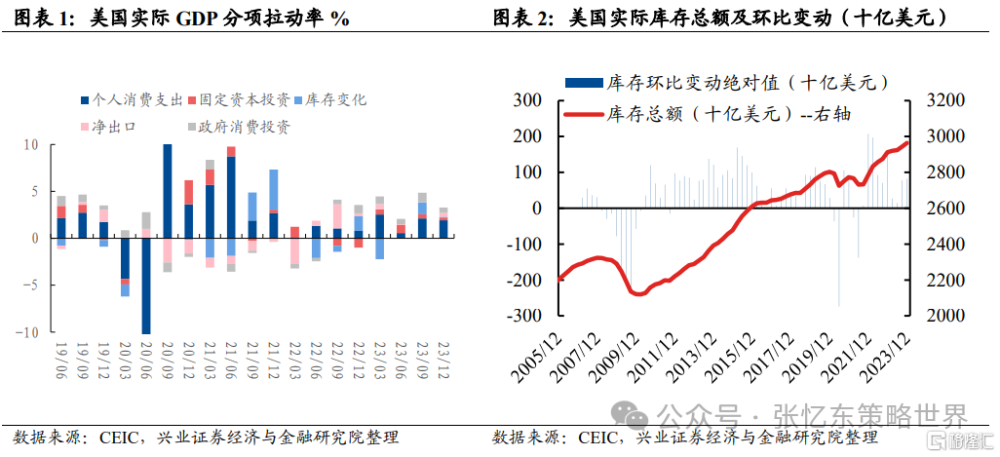

2023Q4,庫存變化對美國GDP的貢獻有所下降,但仍爲正貢獻。四季度美國實際GDP環比折年率爲3.3%。其中,庫存變化對GDP的拉動率由2023Q3的1.27%下降至0.07%,但拉動率已連續兩個季度轉正。

計入GDP核算範圍的是實際庫存絕對值的環比變動。2023Q2-2023Q4實際庫存環比變化(年化)分別+149.3億美元、+777.6億美元、+827.2億美元。因而通過美國季度GDP環比折年率角度來看,2023Q4庫存變動對實際GDP的拉動率較Q3有所下降。

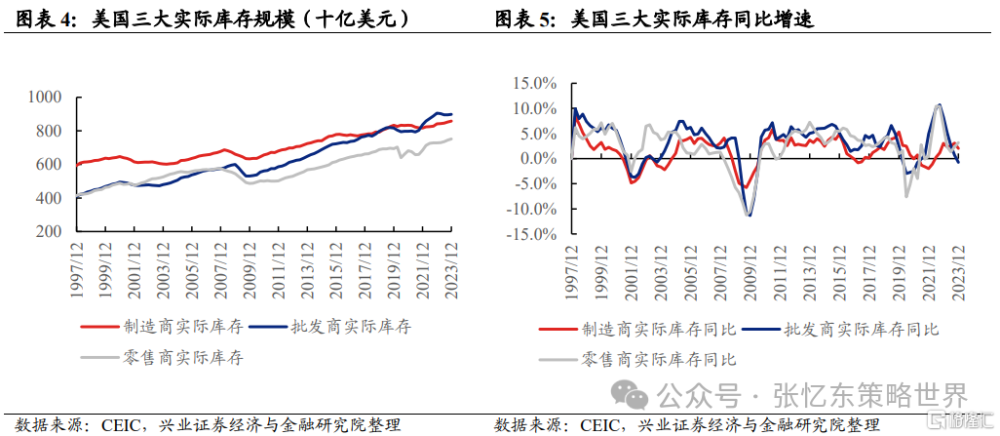

長周期來看,除了在2001、2008-2009以及2020年美國經濟衰退的階段(NBER衰退期),美國實際庫存總額有所下降外,1996年以來,美國實際庫存總額整體呈現出平穩上行的趨勢。展望未來,後續美國實際庫存總額有望重回平穩上行通道。

本輪美國庫存周期中,實際庫存同比增速在2022Q3見頂,2022Q4开始下行,截至2023Q4,實際庫存同比增速爲1.7%。而與2015-2019年趨勢线相比,2023Q4美國實際庫存總額較趨勢线水平低4.18%。

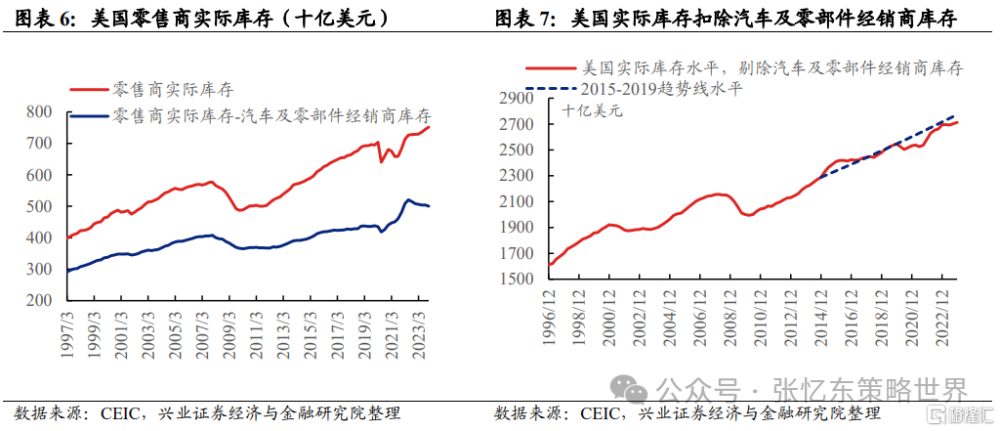

從三大環節來看,相較於2015-2019年趨勢线,2023Q4三大環節實際庫存較趨勢线的偏離分別爲-6.2%、-4.2%、-5.6%。主要是此前供應鏈受阻情況下,汽車產業鏈回補不及疫情前水平,如果剔除汽車及零部件經銷商外,零售商實際庫存水平已經較2015-2019年趨勢线向上偏離5.2%。

但是若剔除汽車及零部件供銷商庫存,2023Q4,美國實際庫存同比增速爲0.7%,處於1998年以來的27.1%分位數水平;美國實際庫存總額較2015-2019年趨勢线水平低2.2%,環比增速連續兩個季度爲0.4%,接近2015-2019年的美國實際庫存環比增速的平均值0.5%,因而後續美國實際庫存總額有望呈現出平穩上行趨勢。

1.1.2、美國名義庫存同比增速回落至歷史低位

截至2023年11月,美國名義庫存總額仍處於歷史絕對高位水平,較2015年-2019年趨勢线向上偏離12.4%。而庫存同比增速於2022年6月見頂,爲20.6%,此後一直回落至2023年11月的0.4%,處於1993年以來的13.7%分位數水平。

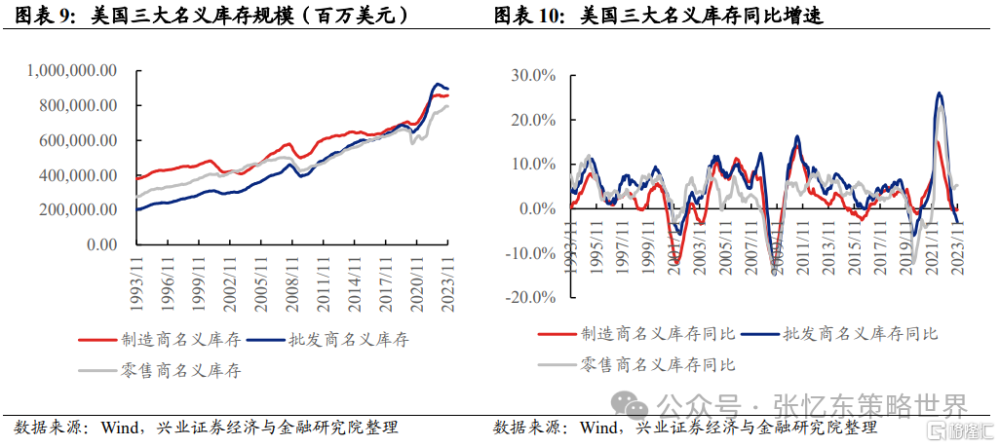

從庫存三大環節來看,截至2023年11月,制造商、批發商、零售商三大環節名義庫存總額均遠高於疫情前水平,分別較2015-2019年趨勢线高出12.3%、17.3%、7.3%。從庫存同比增速的角度來看,截至2023年11月,制造商、批發商、零售商庫存同比增速分別爲-0.2%、-3.0%、5.3%,分別處於1993年以來的21.3%、7.5%、62.4%分位數水平。零售商庫存同比增速於2023年8月觸底,9-11月份增速有所回升。

1.2、銷售同比增速較難強反彈,庫銷比相對高位,後續美國補庫動力不強

1.2.1、美國名義銷售同比增速已於2023年6月見底,但回升過程有波折

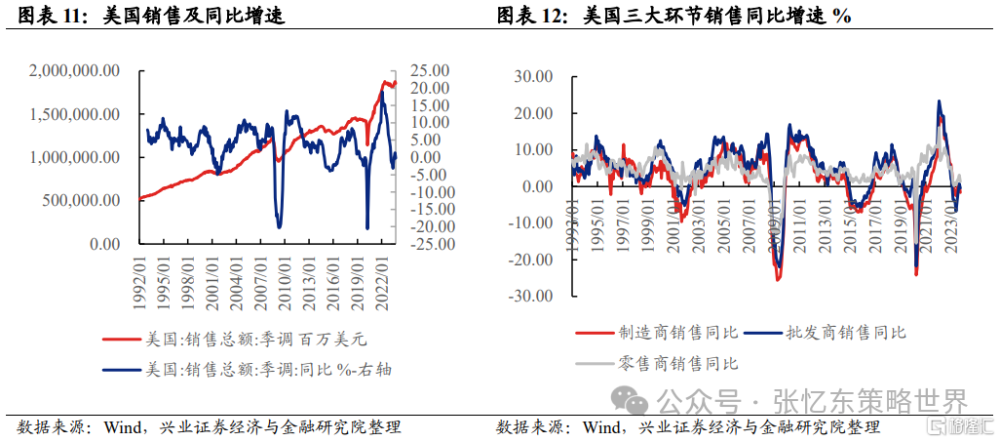

2023年11月美國名義銷售總額由負轉正爲0.98%,本輪銷售同比增速於2023年6月見底,爲-3.16%,此後回升至9月的1.36%,但10月份同比增速下降至-0.28%,銷售同比增速回升過程中有波折。三大環節銷售同比增速在11月份也有不同程度的回升,截至11月,制造商、批發商、零售商銷售同比增速分別爲-0.44%、0.46%和2.95%,分別處於1993年以來的22.7%、19.1%、25.9%分位數水平。

2023年在高利率水平下,居民消費信貸同比增速自23Q1持續下滑,後續美國高利率對居民加槓杆的抑制將更加明顯;此外,2024年財政刺激對美國經濟的提振效果減弱,特別是對消費的刺激下降,銷售同比增速難有強反彈,則補庫存動力也不強。

1.2.2、整體庫銷比回落至歷史中位數水平,但制造商、批發商庫銷比仍處於歷史相對高位,後續補庫動力或較疲弱

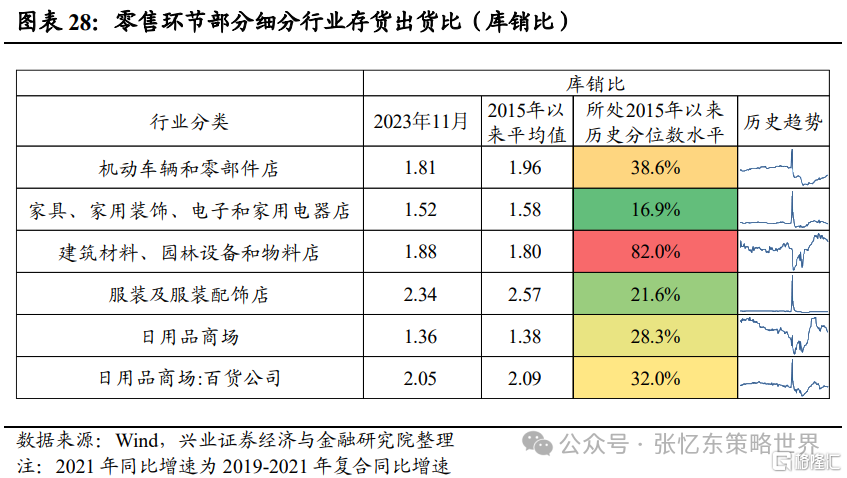

截至2023年11月,美國庫存銷售比由2023年6月的1.4回落至1.37,處於1992年以來的46.5%分位數水平,其中制造商、批發商、零售商庫存銷售比分別爲1.48、1.34、1.30,分別處於1992年以來的83.2%、85.8%、8.6%分位數水平。零售商庫銷比較低主要是由較低的機動車輛和零部件經銷商庫銷比導致。

2、美國三大環節庫存哪個更重要?分析庫存對研究行業景氣的亮點何在?

2.1、亮點1:美國產業鏈比較依賴海外,因而在分析各行業庫存水平的時候,要考慮行業的進口依賴度(進口比率)

若行業進口比率高,比如美國服裝皮革及相關產品、計算機和電子產品、電氣設備、電子和元器件、家具及相關產品等行業,則該行業批發商、零售商環節的庫存比制造商環節重要。

2.2、亮點2:對各行業在三大環節中的庫存總額進行比較,可以更好地理解不同環節庫存水平在各個行業中的重要性差異

例如對於汽車及零部件行業而言,零售環節的庫存水平明顯高於制造環節、批發環節,則對零售環節庫存水平的分析更有助於預測後續汽車行業庫存變化情況。

2.3、亮點3:三大環節庫存的重要性在不同的行業的具體體現

結合進口比率以及對各行業不同環節庫存總額的比較,三大環節庫存的重要性在不同的行業的具體體現:

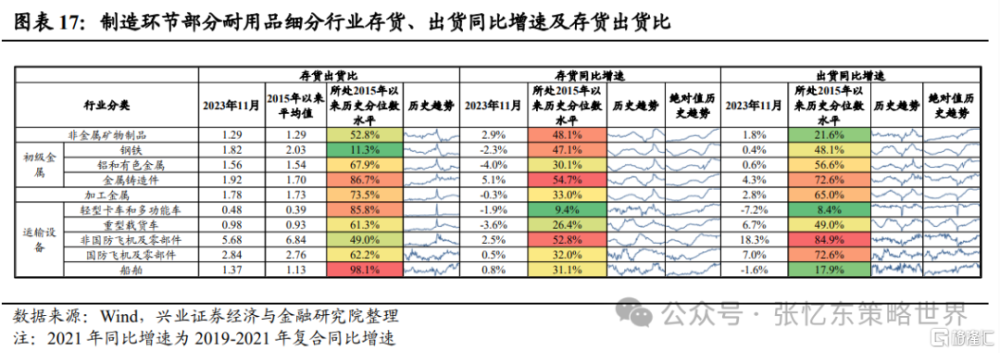

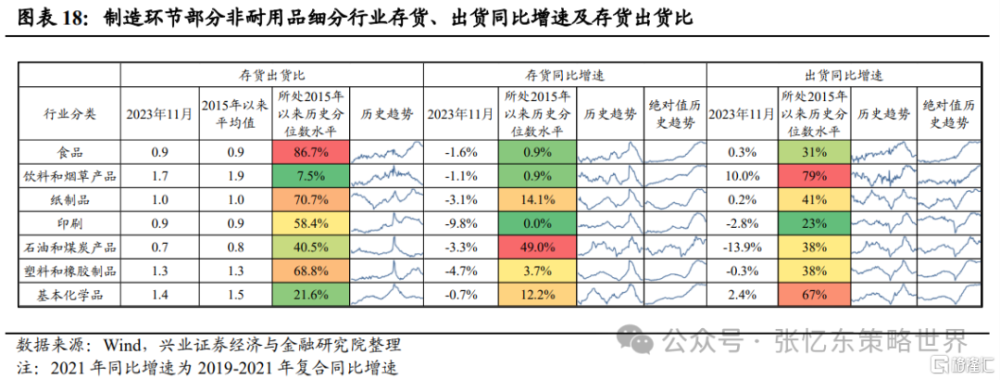

——制造商環節庫存重要的行業:耐用品的金屬、非金屬礦物、除汽車外的其他運輸設備,以及非耐用品的食品、飲料及煙草產品、紙制品、印刷、塑料橡膠、基本化學品及石油和煤炭產品等行業。

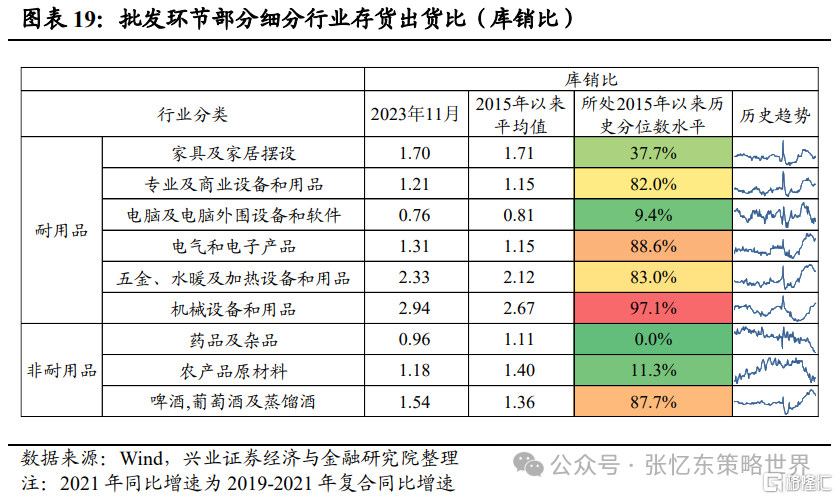

——批發商環節庫存重要的行業:電腦及電腦外圍設備和軟件、電氣和電子產品、家具及家居擺設、機械設備和用品、五金水暖及加熱設備和用品等行業。

——零售商環節庫存重要的行業:建築材料園林設備和物料、汽車以及服裝、家具家居等行業。

3、美國各行業庫存水平現狀分析,有助於預測後續庫存變化情況

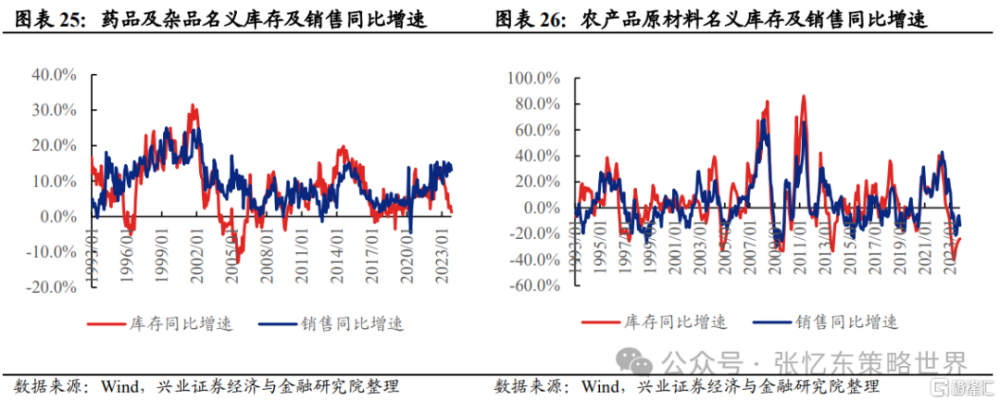

——關注擴張:1)補庫階段:石油和煤炭產品、農產品原材料、電腦及電腦外圍設備和軟件。2)去庫尾聲階段:鋼鐵、飲料和煙草產品、基本化學品、家具及家居擺設、藥品及雜品、服裝及服裝配飾店。

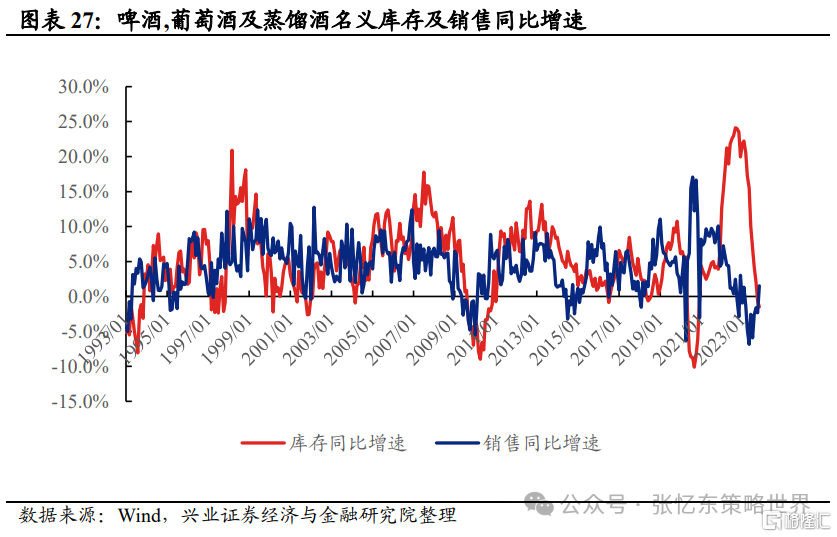

——關注收縮:1)補庫後期階段:汽車。2)去庫階段:除鋼鐵外的初級金屬、加工金屬、非金屬礦物、除汽車外的其他運輸設備、食品、紙制品、印刷、塑料橡膠、電氣和電子產品、機械設備和用品、五金水暖及加熱設備和用品、啤酒葡萄酒及蒸餾酒、建築材料園林設備和物料店。

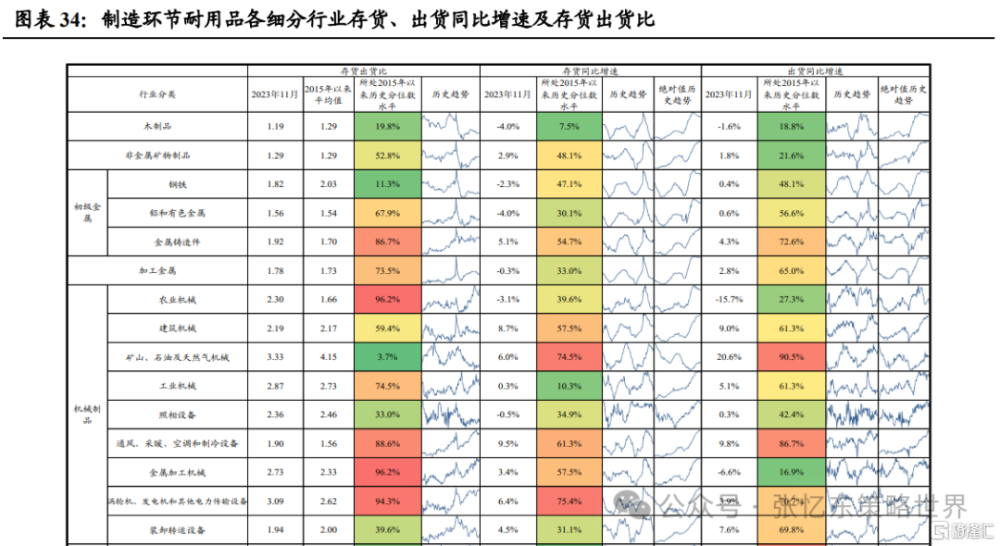

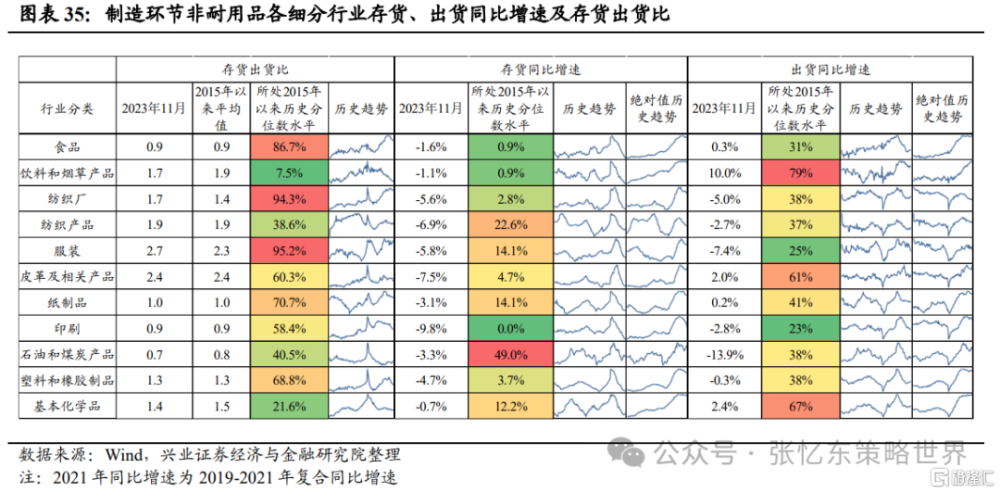

3.1、制造商環節:基本化學品處於去庫尾聲,石油和煤炭產品進入補庫階段

制造商環節庫存重要的行業主要集中在耐用品的金屬&非金屬礦物、除汽車外的其他運輸設備,以及非耐用品的食品、飲料及煙草產品、紙制品、印刷、塑料橡膠、化學品及石油和煤炭產品。其中鋼鐵、飲料和煙草產品、基本化學品處於去庫尾聲階段,石油和煤炭產品進入補庫階段,其余行業處於去庫階段。

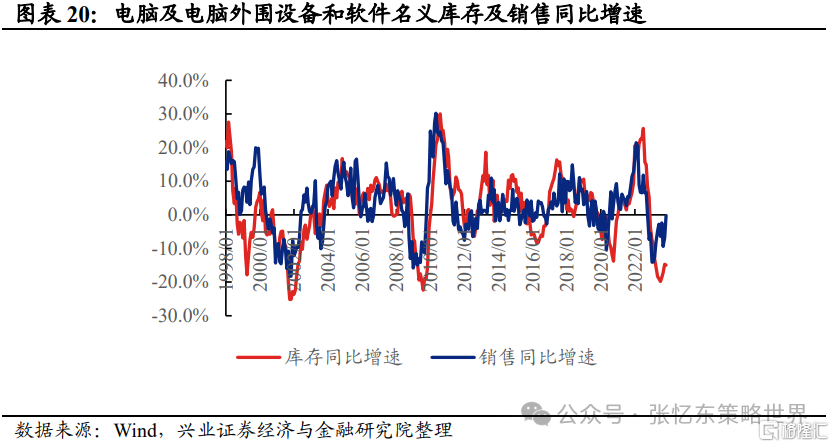

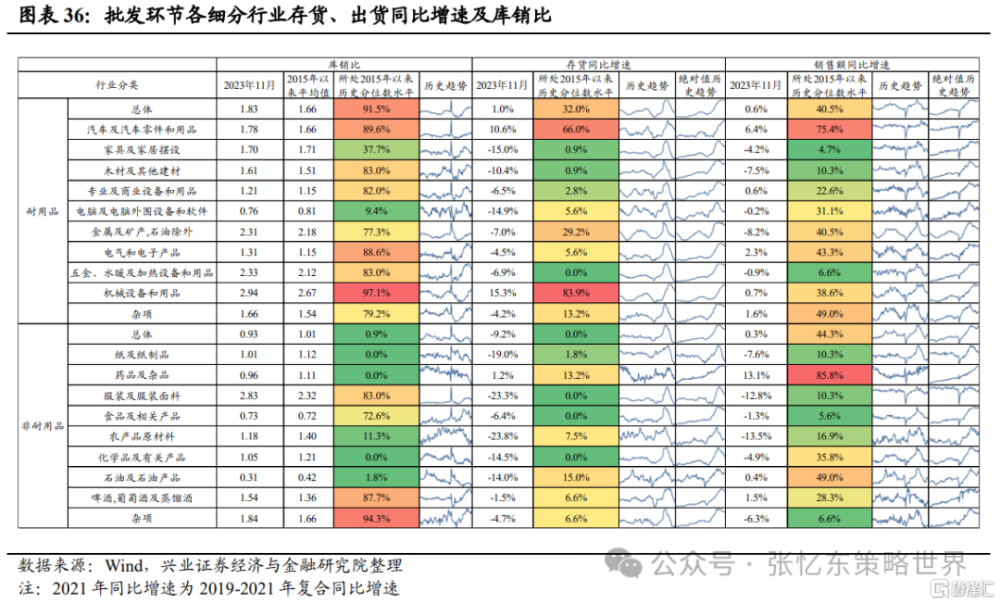

3.2、批發商環節:電腦及電腦外圍設備和軟件進入補庫階段

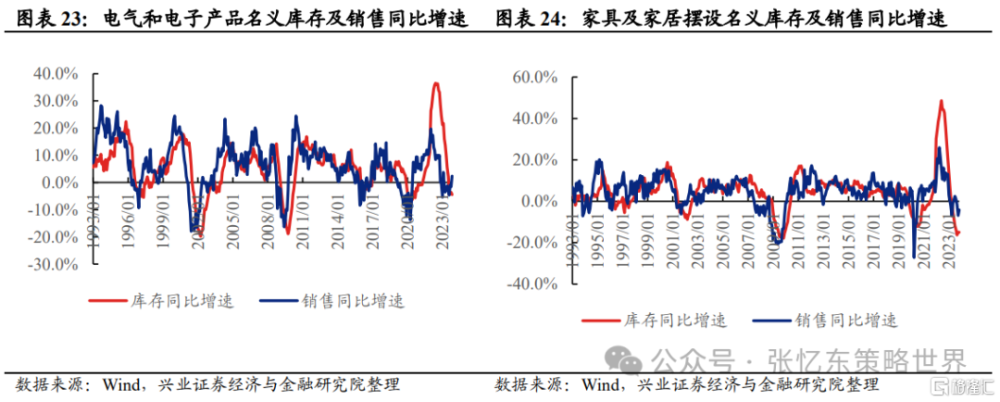

電腦及電腦外圍設備和軟件、電氣和電子產品、家具及家居擺設、機械設備和用品、五金水暖及加熱設備和用品等行業的批發環節庫存總額明顯高於其余兩個環節,疊加進口比率相對較高,因而對於上述行業的批發環節庫存總額進行進一步分析。從數據上來看,

電腦及電腦外圍設備和軟件處於補庫階段,銷售同比增速及庫存同比增速已經由低位逐步反彈,但增速絕對值仍較低。此外,農產品原材料也已進入補庫階段。

家具及家居擺設、藥品及雜品處於去庫尾聲階段。

電氣和電子產品、機械設備和用品、五金水暖及加熱設備和用品、啤酒葡萄酒及蒸餾酒處於去庫階段。

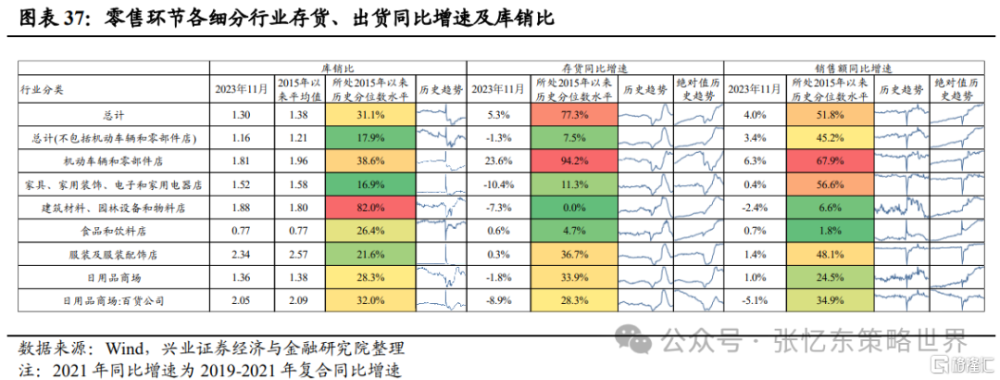

3.3、零售商環節:汽車或進入補庫後期,服裝處於去庫尾聲階段

通過各行業三大環節比較,在建材物料、汽車、家具電器[1]以及服裝行業的庫存總額中,零售環節的重要性相對較高。因而我們通過對建築材料園林設備和物料店、機動車輛和零部件店、家具家用裝飾電子和家用電器店、服裝及服裝配飾店等的零售商庫存情況進行研究,分析上述細分行業的庫存水平。

具體來看,

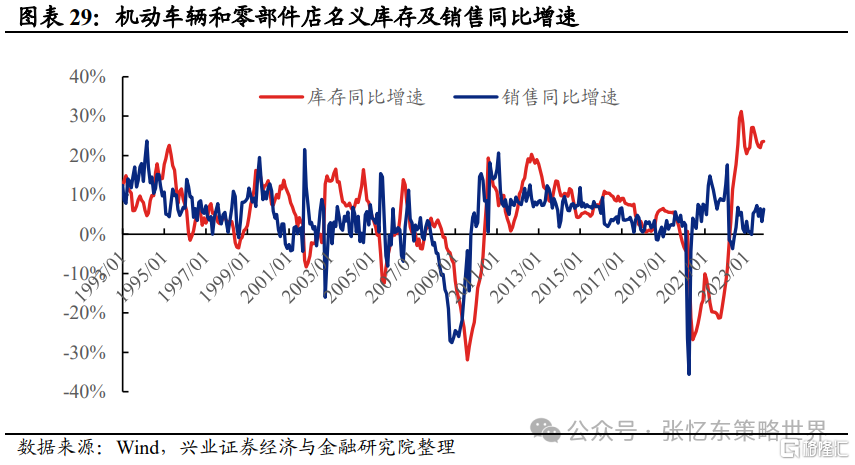

此前受供應鏈影響,汽車補庫節奏要晚於其他行業,但是從庫銷比及庫存、銷售同比增速來看,當前汽車或已經進入補庫後期。截至2023年11月,自2022年8月以來,汽車零售環節庫存同比增速水平已經連續16個月處於20%以上,明顯高於銷售同比增速;汽車零售環節庫銷比已經回到了2015年以來的39%分位數水平。

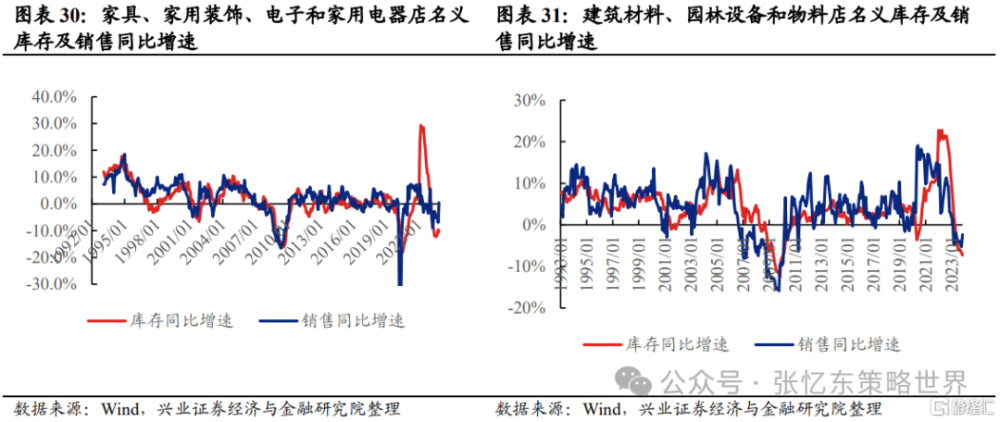

家具、家用裝飾、電子和家用電器店、服裝及服裝配飾店處於去庫尾聲階段。

而建築材料、園林設備和物料店處於去庫階段。

[1] 零售商環節中,家具和家用裝飾與電子和家用電器兩個行業的庫存總額數據被合並發布,因而對於家具和家用裝飾行業而言,並不能分辨出批發環節和零售環節庫存水平的高低,所以我們對兩個環節中的庫存水平均進行了分析。

3.4、附三大環節各細分行業存貨、出貨同比增速及存貨出貨比

4、風險提示

大國博弈風險:中美大國博弈的大背景下,圍繞經貿、科技、金融等方面的摩擦或會影響相關行業、公司开展正常生產經營活動等。

美國貨幣緊縮超預期風險:聯儲更超預期的加息,引發全球資產估值進一步壓縮,甚至引發金融體系穩定性擔憂。

全球經濟增速下行超預期風險:美國經濟減速這一中期方向下,美國經濟動能回落,存在外溢效應超預期風險。

注:本文來自興業證券股份有限公司2024年2月8日發布的《美國補庫動力強不強?三大庫存哪個更重要?》,報告分析師:張憶東 SAC執業證書編號:S0190510110012、SFC HK執業證書編號:BIS749;李彥霖 SAC執業證書編號:S0190510110015;遲玉怡 SAC執業證書編號:S0190522040001

標題:美國補庫動力強不強?三大庫存哪個更重要?

地址:https://www.iknowplus.com/post/81755.html