中金宏觀:春節期間海外宏觀的五大變化

我們整理了春節期間海外宏觀的五大變化,分別是:1)美國通脹數據超預期;2)美國零售銷售大幅下降;3)美聯儲降息預期遭受打擊;4)英國和日本陷入技術性衰退;5)美股突破5000點,美債收益率重回4.2%。以下是對於這些變化的具體分析:

1、美國通脹數據超預期

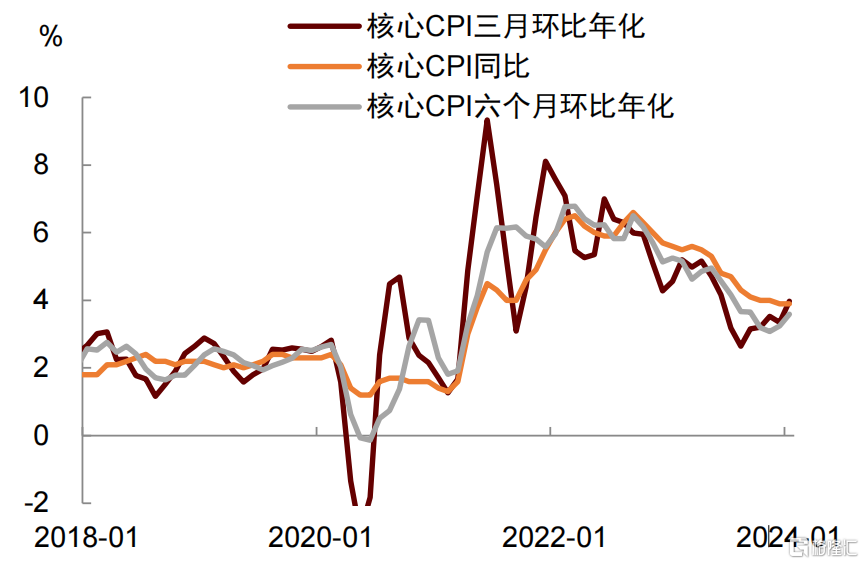

美國1月份CPI與核心CPI雙雙超預期,給美聯儲降息押注帶來沉重打擊。盡管3.9%的核心CPI通脹與上個月持平,但0.4%的季調環比增速還是創下了2023年5月份以來最高,並且超出了美聯儲可以接受的範圍(圖表1)。數據公布後,聯邦基金交易員們基本放棄了3月份降息的想法,而5月降息也已不再是“鐵板釘釘”。

圖表1:美國1月核心通脹超預期

資料來源:Wind,中金公司研究部

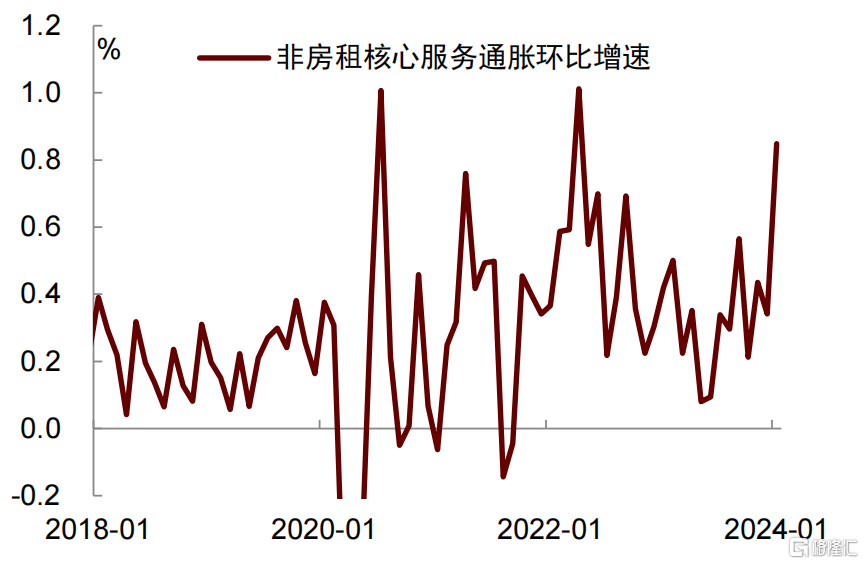

我們認爲這份通脹數據的最大隱憂在於,美聯儲最關注的剔除房租的核心服務價格指標(core service ex-shelter)單月環比上漲了0.8%,漲幅爲2022年4月以來最高。如果看3個月年化環比增速,數值高達6.7%,較上個月的4.0%大幅攀升(圖表2)。衆所周知,服務價格對利率的敏感度低,如果這部分通脹不能在加息的壓制下如期回落,那么美聯儲實現通脹2%目標的難度將大大增加。除此以外,房屋租金的放緩速度也沒有市場預測的那么快。盡管房租的領先指標——Zillow租金指數——自去年以來持續放緩,但歷史上CPI房租指數的波動性要低於Zillow租金,這可能導致CPI房租放緩的幅度不會像Zillow租金顯示的那么多,市場可能低估了CPI房租的粘性。

圖表2:非房租核心服務通脹環比加速

資料來源:Wind,中金公司研究部

市場對通脹數據的反應非常劇烈,當日標普的表現爲2022年9月以來最差的CPI單日表現。債券遭到拋售,美國兩年期國債收益率大漲17個基點,10年期國債收益率上漲13個基點,並向上突破4.3%。美元指數上漲至去年11月份以來最高,黃金跌破2000美元。

繼CPI之後,1月份PPI通脹也超出市場預期。數據顯示,生產者價格正以五個月來最快的速度上漲,總PPI指數上漲了0.3%,高於市場預期的0.1%。核心PPI漲幅更大,上漲了0.6%,這也是2023年1月以來的最大月度漲幅。進一步看,服務業價格的漲幅最爲明顯,其中,投資組合管理費大漲5.5%,旅遊住宿服務上漲了4.7%,醫院門診護理服務上漲2.2%。基於最新的CPI和PPI報告,市場預測1月份核心PCE物價指數——也是美聯儲最關注的通脹指標——將上漲0.4%,而這也將成爲2023年1月份以來的最高月度升幅。

2、美國零售銷售大幅下降

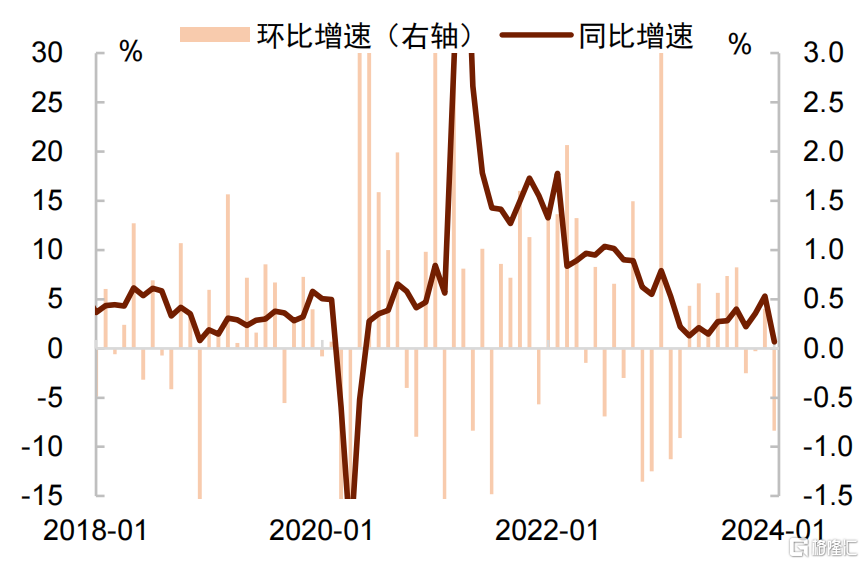

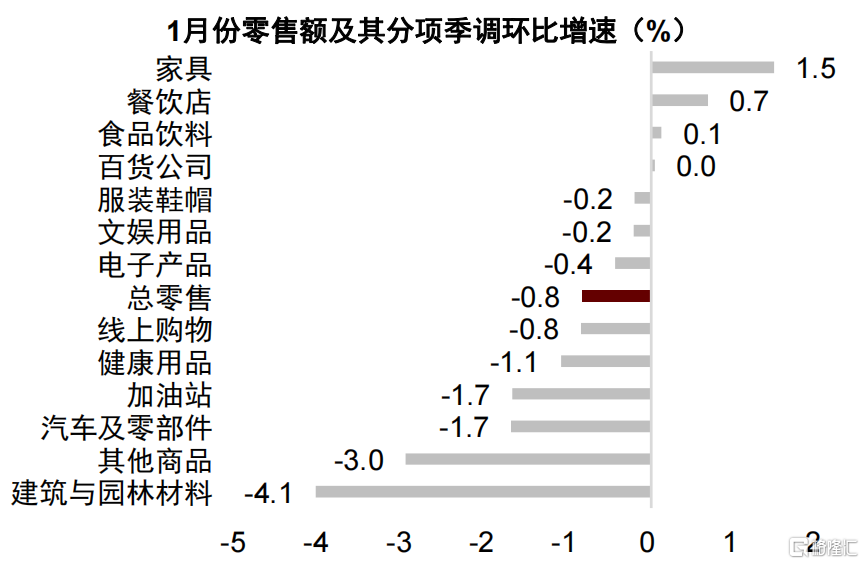

美國1月份零售銷售額季調環比下降0.8%,而市場預期下降0.2%,且降幅爲近一年來最大(圖表3)。從分項看,零售額的下降是廣泛的,在13個類別中有9個類別的銷售出現下降,其中,建築與園林材料(-4.1%)拖累最大,其次是其他商品(-3.0%)和汽車及零部件(-1.7%),表現較好的是家具(+1.5%)和餐飲店(+0.7%),但這些不足以抵消其他項目的萎縮(圖表4)。

圖表3:美國1月零售銷售大幅下降

資料來源:Wind,中金公司研究部

圖表4:建築園林材料、汽車及零部件銷售拖累較多

資料來源:Wind,中金公司研究部

這份零售數據可能表明,消費者支出在經歷了一個強勁的聖誕購物季後失去了動力。但也有另一種解釋,那就是疲軟的數據與季節性有關,並且受到了1月份寒冷天氣影響,因此可能是暫時的。零售銷售的下滑意味着美國一季度GDP增長將受到拖累,亞特蘭大聯儲GDPNow模型將Q1 GDP增速預測從3.4%下調至2.9%。不過,2.9%的年化增長率仍將是強勁的,這比1.8%的經濟潛在增速仍高出了近一個百分點。

市場對零售數據的反應不大,當日美債收益率僅小幅下降2個基點,美股不跌反漲。一個解釋是疲軟的數據使人們暫時不用擔心美國經濟可能重新加速(re-accelerate),進而維持住了美聯儲將在今年某個時候降低利率的可能性。

3、美聯儲降息預期遭受打擊

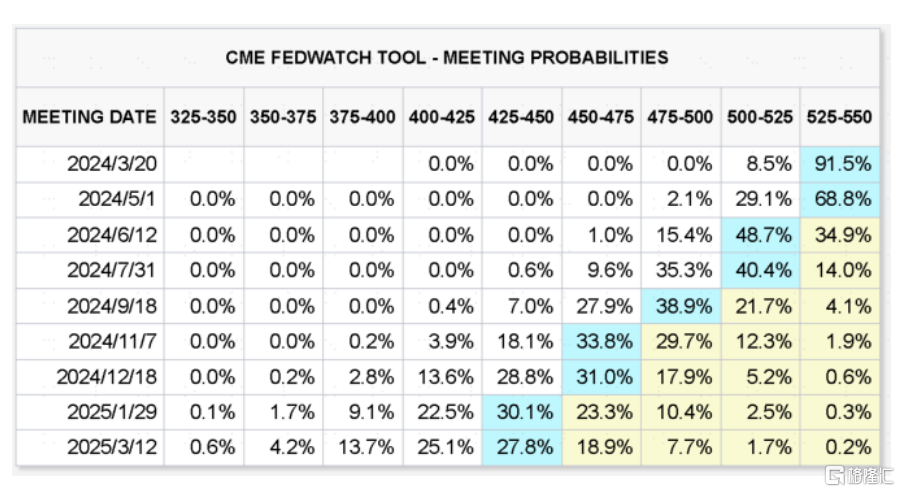

一個月以前,聯邦基金交易員們預測美聯儲在3月降息的可能性高達70%,但目前已降至10%以下(圖表5)。除此以外,市場對於5月份降息的預期也遭到下調,目前只有30%左右,而6月份降息的可能性也只有50%,這相當於“拋硬幣”。也就是說,市場的敘事正在轉向美聯儲首次降息可能被推遲至下半年。

圖表5:聯邦基金隱含 3 月加息概率回落

資料來源:CME Group,中金公司研究部;注:時間截至2024年2月16日22:00

降息預期爲何大幅下調?我們認爲有幾方面原因:一是美國經濟增長數據仍然較強,此前公布的第四季度GDP增長率和2月份非農數據都強於預期,表明美國經濟能夠承受更高的利率。二是美國通脹仍有韌性,最近公布的1月份CPI和PPI數據都高於預期,特別是服務業通脹展現了較強的粘性,增加了通脹回歸2%目標的難度。三是美聯儲官員們最新的講話都比較謹慎。自從鮑威爾在1月份FOMC記者會上暗示“3月份降息並非基准情形”後,其他官員也都表露出了類似的態度,即美聯儲對於通脹正在持續向2%的目標邁進缺乏足夠的信心,因此不急於降息。

一個例子是亞特蘭大聯儲主席博斯蒂克在本周四的發言,他指出“最近的數據表明,(抗通脹的)勝利並沒有明顯地掌握在我們手中,這讓我對通脹率能否真的下降到我們2%的目標感到不放心… 這種想法可能會持續一段時間,即使1月份的CPI報告被證明是一種反常現象。”博斯蒂克也重申了此前的立場,即他預測首次降息會發生在第三季度,全年降息兩次。

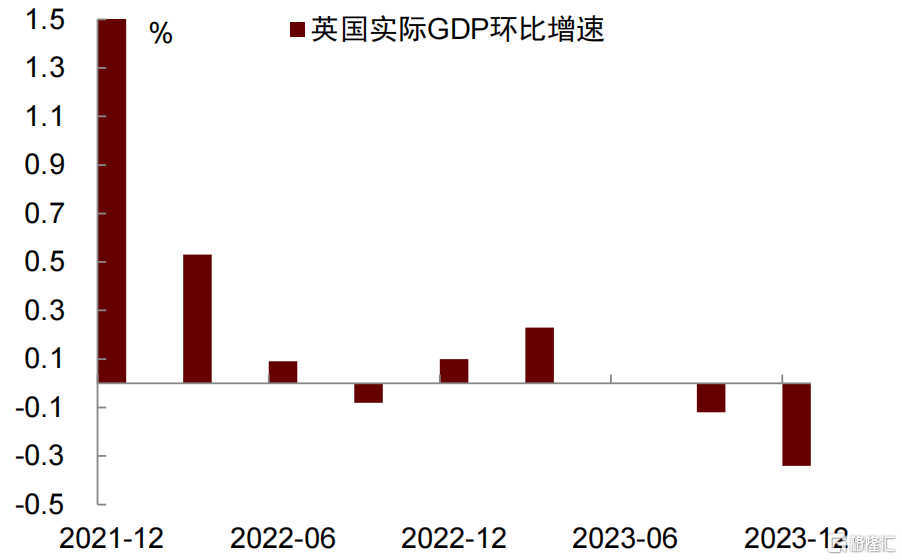

4、英國和日本陷入技術性衰退

英國第四季度實際GDP下降0.3%,降幅多於市場預期的0.1%,這是英國經濟連續兩個季度萎縮,這也滿足了經濟學家對於技術性衰退(technical recession)的定義(圖表6)。導致衰退的一個原因是貨幣緊縮,過去兩年英國央行爲了抗擊通脹而大幅加息,再加上通脹本身推高了居民生產成本,對經濟活動帶來負面影響。不過,我們認爲英國的衰退是相對較淺的,這是因爲勞動力市場仍然穩固,失業率處於3.8%的低位。與此同時,英國CPI通脹率從2022年高點時的11%下降至目前的4%,這也爲英國央行下一步降息創造了條件。目前,市場預計英國央行最早可能在第二季度开始降息,利率下降將有助於英國經濟走出衰退。

圖表6:英國經濟陷入“技術性衰退”

資料來源:Wind,中金公司研究部

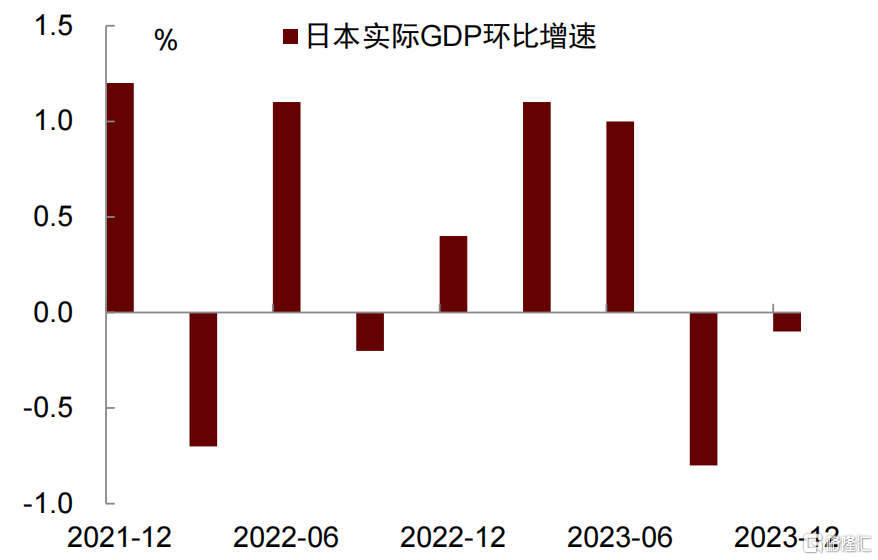

無獨有偶,日本第四季度實際GDP下降0.4%(年化值),顯著低於市場預測的增長1.1%,日本經濟也是連續第二個季度萎縮,因此也屬於技術性衰退(圖表7)。但與英國不同的是,日本央行尚未實質性地开啓貨幣緊縮,過去三十年日本一直處於低通脹狀態,這使得日本央行長期維持低利率、甚至負利率。近兩年來,受俄烏衝突和全球能源價格上漲等因素影響,日本通脹出現起色,目前已處在高於2%的狀態一年有余,日本央行也有了退出寬松的打算。但現在的問題是,如果日本經濟增長受挫,日本央行還能否如期退出寬松?我們認爲存在很大不確定性,不排除日央行會在結束寬松的決策上表現的更加謹慎。

圖表 7:日本同樣也陷入“技術性衰退”

資料來源:Wind,中金公司研究部

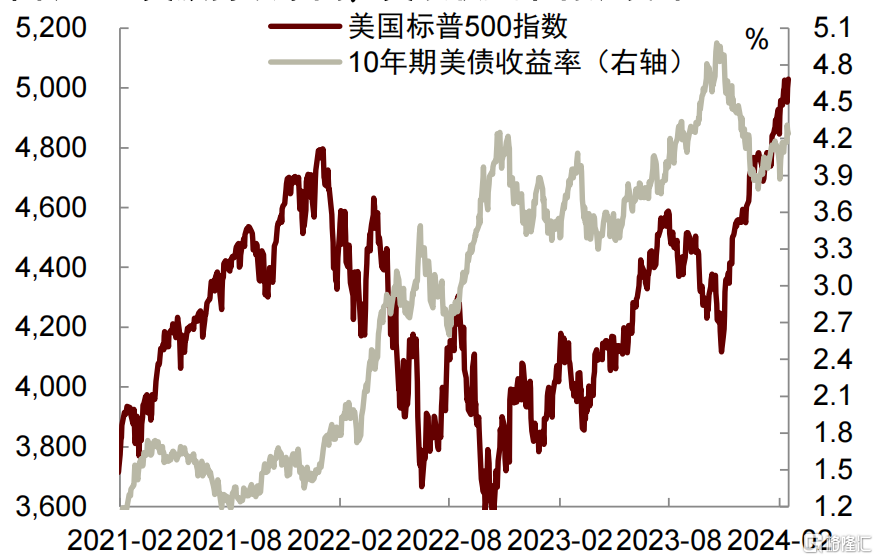

5、美股突破5000點,美債收益率重回4.2%

2024年2月9日,標普突破5000點大關,美國股市迎來又一重要裏程碑。自2020年3月疫情低點以來,該指數已經上漲了一倍多。我們認爲,美股上漲的動力來自兩方面:從宏觀上看,美國經濟“軟着陸”加上美聯儲降息預期,爲股市提供了良好的宏觀環境。盡管最近降息預期因爲通脹數據超預期而下調,但1月超預期的就業與去年四季度強勁的GDP等經濟數據使投資者相信,美國企業的盈利仍將繼續增長。從行業來看,人工智能的興起引起市場對於新一輪技術革命的期待,推動大型科技股走高。2023年納斯達克100指數漲幅超過55%,爲1999年互聯網泡沫破滅以來的最大年度漲幅,這一漲幅在2024年前兩個月得到了延續。

債券方面,強勁的經濟數據推動利率走高。盡管新的一年才开始不到兩個月,美國10年期國債收益率就已經3.8%上漲至4.2%上方,上漲了超過40個基點。債券投資者开始意識到,此前對美聯儲降息的押注過於樂觀,這讓他們遭受了損失。不過,由於美聯儲仍可能在今年某個時候降息,加上美國財政部第一季度的發債量低於預期,投資者也並未大幅拋售債券,一些投資者希望在利率下降之前鎖定較高的利息收益,這支撐了債券的需求。

總體來看,當前美國股票的吸引力高於債券,另外由於美國經濟的表現強於其他發達經濟體,美元匯率也可能在一段時間內保持相對強勢。

圖表 8:美股持續攀高,美債收益率有所反彈

資料來源:Wind,中金公司研究部

注:本文來自中金公司2024年2月17日已經發布的《春節期間海外宏觀的五大變化》,報告分析師:肖捷文 SAC 執業證書編號:S0080523060021,張文朗 SAC 執業證書編號:S0080520080009 SFC CE Ref:BFE988

標題:中金宏觀:春節期間海外宏觀的五大變化

地址:https://www.iknowplus.com/post/81571.html