Meta渡劫重生

上周五,Meta憑借一份超出市場預期的業績表現,和令人興奮的業績指引,市值竟暴漲將近兩千億美元。

經此一役身價暴漲280億美元的小扎,一年前還迷失在元宇宙的創業夢裏,面對業績和股價雙雙大幅回調的冰冷現實,承諾這一年要开源節流,聚焦主業不瞎胡鬧。

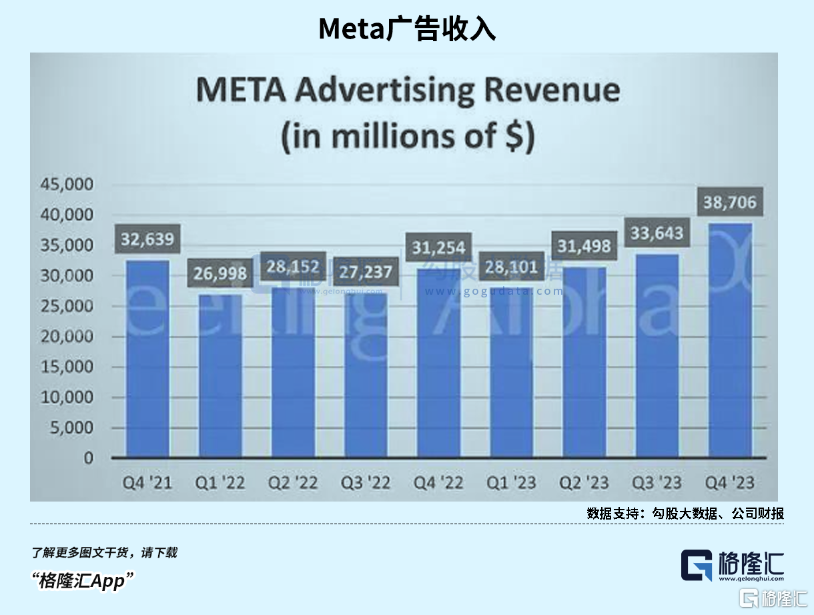

市場對Meta困境反轉的劇本是一直有信心的,去年2月初公布業績後,同樣送上了20cm大禮,之後一年裏,在逐季增長的流量和廣告收入加持下,同時吸血的VR業務收入也开始規模放量,配合不斷釋放的AI進展,啓動了一路上漲的行情。

去年四季度營收同比增長25%,淨利潤同比淨翻3倍,並且下一季度的業績指引範圍,甚至超乎華爾街預期。500億回購+歷史首次分紅的大手筆操作,就是在向投資者釋放了公司已經“滿血歸來,而且更加強大”的訊息。

雖然迫於宏觀環境的擔憂,市場對Meta業績修復一直沒抱太高的要求,而Meta用一次次強勢的表現引導着股價和預期往上走。

小扎沒有食言,Meta的戴維斯雙擊,是今年內外兼修帶來的結果。

01

22年Meta業績持續暴雷,成本費用失去控制,股價也不好看。投資人把怒火懟向了小扎,要求他趕緊裁員,減少虧錢的業務。

Meta的廣告業務基本盤面臨兩大挑战,一是蘋果隱私政策降低了平台的廣告投放效果,加息周期裏廣告主預算更加謹慎;其次來自Tik Tok的流量爭奪,月活不僅超過了Instagram,用戶時長上更具粘性。

屋漏偏逢連夜雨,現金牛業務遭遇“逆風”,同時新業務卯足了勁兒虧損,VR是個燒錢的無底洞,小扎一門心思扎在Reality Lab上,可是銷量規模一直上不去。

在AI還沒火起來之前,市場更愿意看到Meta能夠削減支出,拯救大幅下滑的利潤率,好在小扎選擇了服從現實。

去年年初小扎便宣布,2023會是“效率之年”。從業績表現來看,具體體現在兩點:1)削減人員成本和資本开支;2)回歸主業,提高應用商業化變現的水平。

削減成本方面,Meta的員工數量從19-22年增長了90%,22年11月宣布裁員11000人,去年累計裁員接近2萬人。

2022-2023年在裁員補償、業務重組方面總共花了80億美元,這筆花費雖然增加了一些當期費用,但從長遠的角度,對於優化人員結構和提升治理水平是有幫助的。

回歸主業方面,去年廣告收入的恢復,得益於公司對產品結構做出的調整,把重心放到了短視頻和電商廣告的變現上來,廣告業績的增長既有beta,也有alpha。

Reels是Meta爲了應對快速崛起的Tik Tok推出的對標短視頻工具,對Meta意味着开闢收入增量的機會,去年得到了重點投入。

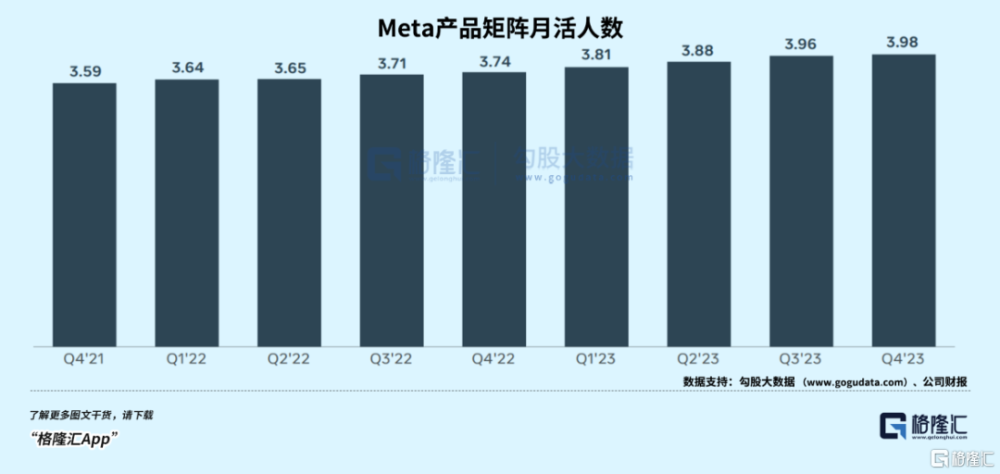

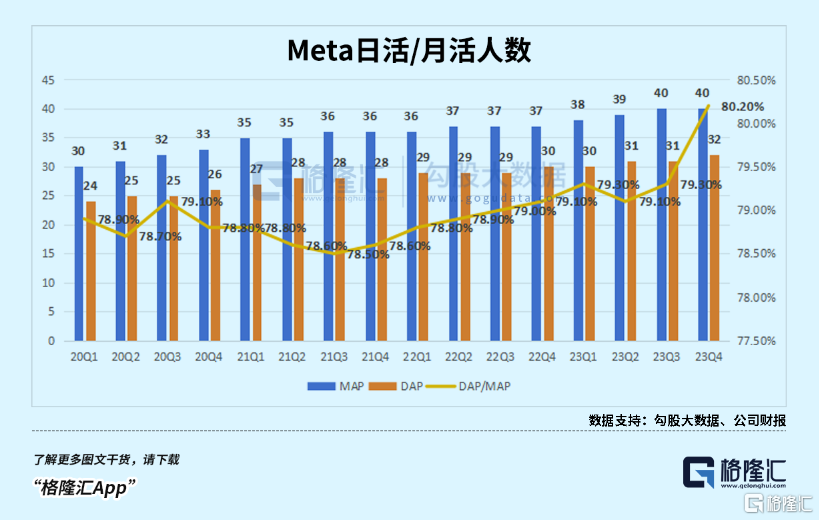

短視頻對於年輕用戶的吸引力重新推動了Facebook和Instagram的月活增長。39.8億月活的“應用全家桶”在去年增長了8%,Facebook單個應用增速達到了3%,那么大部分用戶還是來自Instagram和Reels的貢獻。

在兩大拳頭產品的引流下,Reels去年的商業化幾乎是順風順水,公司釋放了大量廣告位和付費模式,分別吸引廣告主和創作者,基本上就是抄作業。

比如,去年2月Instagram向更多Reels創作者开放Gifts打賞功能。

5月,Meta宣布將AR技術應用於Reels廣告和Facebook Stories當中,爲Reels廣告增加了呼籲購买的按鈕,並允許廣告商在同一個Reels當中鏈接多個產品。Meta還測試了新的Reels創作者激勵模式,將根據短視頻播放量付費,並宣布將使Facebook上的Reels廣告盈利計劃覆蓋更多創作者。

小扎在2023年Q2財報中首次披露了Reels的業績,年化營收已經到了100億美元,而且還只是一項應用內功能。

和Tik Tok比較怎么樣?

根據Statista和eMarketer的數據顯示,Tik Tok在21年就已經創造了99億美元的廣告收入,盡管面臨監管壓力,機構對23年廣告收入的預測依然還是百億美元的量級。

另一塊是電商廣告的开闢,Meta爲了推動社交電商,分別在兩個平台上都推出了在线商店,但效果一直不溫不火,購物體驗和SKU豐富度都難以與亞馬遜等媲美。

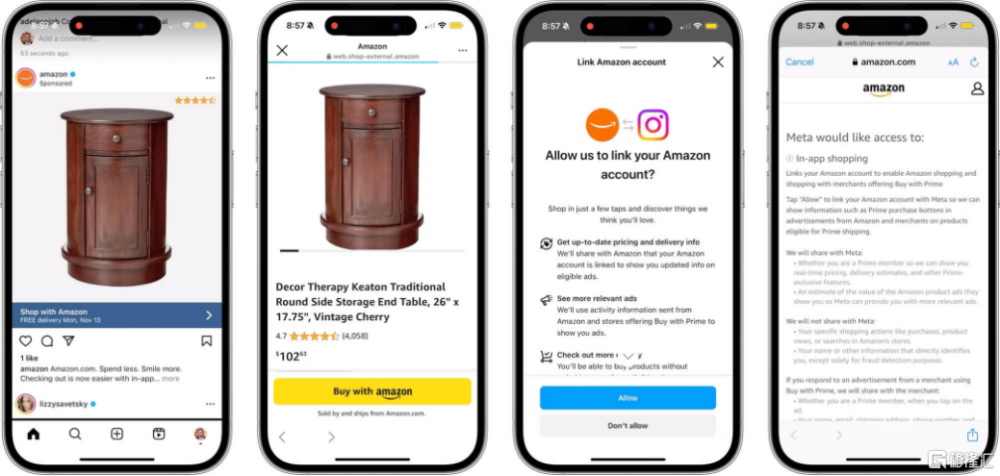

雖然碰一鼻子灰,但公司調整了策略,轉向與外鏈電商平台進行合作,把站內支付和電商廣告同時落地,其中影響最大的一筆合作,就是去年11月和亞馬遜的珠聯璧合。

具體來說,就是用戶可以在Facebook和Instagram上點擊亞馬遜商品廣告,直接在平台上支付下單,通過廣告可以直接看到商品定價等詳細信息。

11月,Meta與亞馬遜達成了合作,將在Meta旗下兩大社交平台推出新的應用內購物功能,打造電商閉環,使得用戶在平台內點擊亞馬遜商品廣告後,無需跳轉到站外,就能直接支付下單。這項功能比較適合於在亞馬遜銷售,並且通過Facebook或Instagram投放廣告的賣家。

一個奢望流量,一個順便賺點廣告費,還能讓用戶乖乖待在app上。雖然Meta並沒有像國內抖音、快手獨立構建電商閉環,但站內支付這一招能讓Meta不知不覺地獲取更多維度的數據,填補蘋果隱私政策的限制,恢復廣告投放的吸引力。

那么這一來二去的結果,使得Meta在流量恢復增長的基礎上,用戶黏性還能進一步提高,這種增長質量相當健康,小扎沒有食言,市場也予以認可。

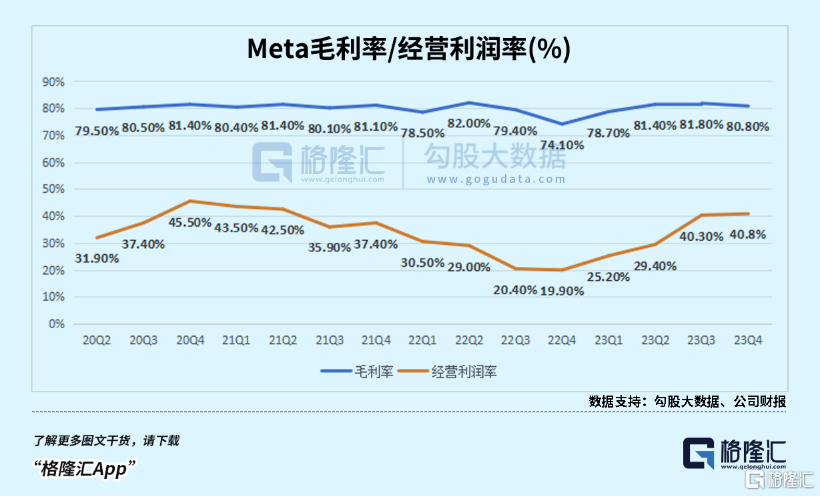

公司毛利率和經營利潤率從2022年四季度开始觸底回升,去年四季度相比之下,毛利率提升了6.7%,經營利潤率更暴增了20%,接近巔峰時期的狀態。

02

Meta今年的困境反轉,有着开源節流,降本增效的內在動力,宏觀環境和上下遊行業競爭的變化也幫助了公司飛得更高,具體的機會來自三個方面。

首先,去年上半年我們曾在《一只改頭換面的科技巨頭》中提到,宏觀經濟是廣告的命門,美國經濟去年打破了很多人對衰退的質疑,個人消費支出也保持着非常強勁的勢頭,在此基礎上,Meta廣告創收依托於美國經濟恢復的beta。

以Meta爲首的社交媒體廣告在2022年被蘋果隱私政策拖累,業績受到很大的影響。但近年來視頻化的趨勢風靡全球,數字視頻廣告擠壓了其他廣告形態的需求,尤其是社交媒體的視頻廣告,如Tik Tok和Reels,帶領了社媒廣告進行了一個自然的修復,機構對廣告支出的預測也更加樂觀了些。

接着,Meta或許是跨境電商競爭最大的受益者,現如今兩家最大的跨境電商平台Temu和Shein爲公司的廣告反彈做出了巨大貢獻。在盤後電話會上,小扎說今年收入中有10%來自於中國廣告主的投放。

尤其在2022年才剛剛推出的Temu,爲了快速吸引用戶,投放策略上更爲激進。據Bernstein 研究估計,2023年 Temu 在美國的廣告支出達到30億美元。另據高盛分析,去年僅在Meta上的廣告支出就達到12億美元。

而Temu的對手不僅僅是Shein,更有亞馬遜、沃爾瑪、Target一衆美國本土零售巨頭,這也解釋了亞馬遜爲啥要找Meta合作,借助流量優勢來應對銷量競爭。鷸蚌相爭,Meta最得益。

最後是在更具備alpha的視頻廣告領域裏,由於競爭放緩的buff疊加,Meta這一年過得輕松滋潤。說到這,就不得不提這條賽道最大的競爭對手—Tik Tok。

TikTok 自從 2021 年初超越 Instagram 後,下半年TikTok 美國用戶今年的增長已經有明顯放緩,月活趨緊 1.7 億就很難上提。

Tik Tok在其他國家和地區都遭遇了不同程度的“國際麻煩”,四季度針對禁用Tik Tok的呼聲又开始在美國政府議員中傳播,廣告主投放預算時會考慮平台的生命周期,這一點無可厚非。

除此之外,Tik Tok平台較年輕化的用戶圈層覆蓋其實不夠全面,當新增流量放緩,衡量ROI成了決定廣告主預算分配的關鍵,廣告投放從原來的平台遷移到Tik Tok更加困難可能會更加困難。

而Meta這邊Facebook和Instagram下半年开始借助 Reels 的威力,總時長快速修復。短視頻天然能夠帶來爆量的特色幫助廣告展示量的提升。

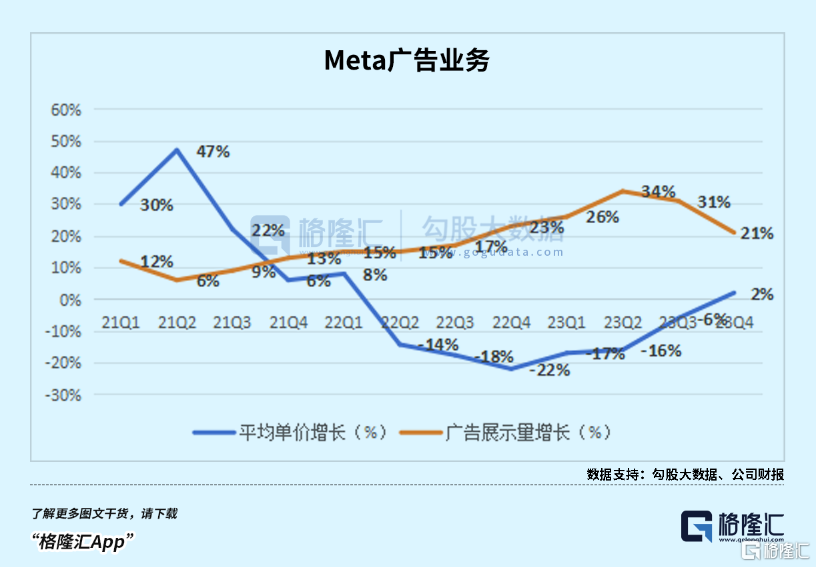

從數據上看,去年全年,Meta的廣告展示次數同比增長了28%。而Reels的廣告庫存主要針對中小廣告主,一度拉低了平均單價,導致全年的平均價格同比下滑了9%。等到高付費成用戶數量增加後,公司將更多的資源傾向Facebook Reels上面來,四季度廣告價格不降反升,量價齊升亦說明了Reels的商業化進展順利,對總收入的貢獻在提升。

總結來說,來自Tik Tok的競爭邊際放緩使得Meta能夠喫下短視頻廣告的大部分紅利,對於Meta而言,最壞的時間或許已經過去了。

03

年初大模型展露頭角時小扎表態會更關注AI領域的機會,當競爭對手微軟和谷歌宣布推出 AI 聊天機器人時,Meta 推出了第一個較小版本的LLaMA模型,迭代到第2個版本時將其开源。

從股價上可以看出,投資者對Meta搞AI的興奮程度,要遠遠大於沉浸在元宇宙裏,後者每個季度的運營虧損都在持續創造新高。

Meta對於布局AI有自己的思考,更熱衷於成爲开源領域的領導者,而且开源帶來了許多战略好處。

首先軟件在开源社區提供的反饋和審查中通常會更加安全可靠,AI安全是如今業內最受重視的議題之一。其次,开源軟件時常會成爲行業標准,當時其他企業基於Meta的技術棧建立標准時,新創新就很容易融入Meta的產品裏。

科技工作者們渴望參與到开放系統,能夠幫助Meta吸引更多頂尖人才。基於免費开源,生態互哺的特性,降低模型准入門檻意味着Meta能夠進一步擴大开發用戶基礎。這對於Open AI的B端商業模式將會帶來一些衝擊,考慮到現在Open AI還是虧本運營的。

但對於公司的產品體系而言战略意義也很明確,Meta有32億的用戶基礎,無需在應用層再創造一個Killer App,因爲將模型產品化還有大量的工作要做,而且現在已經公布的大模型多如牛毛,使用上還是缺少明顯的差異。

如果對AI的投入最終能夠幫助公司優化廣告ROI的話,那么經營指標還有可觀的上升空間,這也是市場希望看到的。

將AI算法嵌入產品中,Meta是有一定經驗的。在Facebook和Instagram feeds中超過20%的內容是由人工智能推薦的。自從推出Reels以來,人工智能推薦推動了在Instagram上花費的時間增加了24%以上。

Meta也在利用AI大模型爲產品賦能,推出的“Advantage+”能夠根據廣告主的需求自動生成圖文廣告。

借助谷歌安卓系統這個例子,應用生態的繁榮是在开源的環境裏生長出來的。從大型科技企業到中小企業,利用开源系統和社區實現知識外溢和加速技術擴散,我們越能更快見到AI技術變革對於全社會成本效率優化直接的益處。

2024年,對於北美這幾家已經深度介入AI的大公司,AI這張彩票或許已經到來开獎的時刻了。

過去一年,股價預期差隨着廣告業務的恢復在不斷擴大。在行情慘淡的2022下半年,市場預期只能夠到業績指引的下沿,但隨着公司業績不斷釋放超預期的利好,投資信心也得到逐季確認後提高。

Meta這次的一季度營收指引定在了345億-370億美元的區間,完全跳开了市場預期的336.4億美元,投資者們才會如此激動。

Meta的起死回生,是一次由預期引導股價復蘇的完美案例。

標題:Meta渡劫重生

地址:https://www.iknowplus.com/post/79360.html