金天鈦業即將科創板上會,依賴前五大客戶,應收账款規模較大

公开信息顯示,湖南湘投金天鈦業科技股份有限公司(以下簡稱“金天鈦業”)將於2月1日首發上會,擬衝刺科創板,保薦人爲中泰證券股份有限公司、中航證券有限公司。

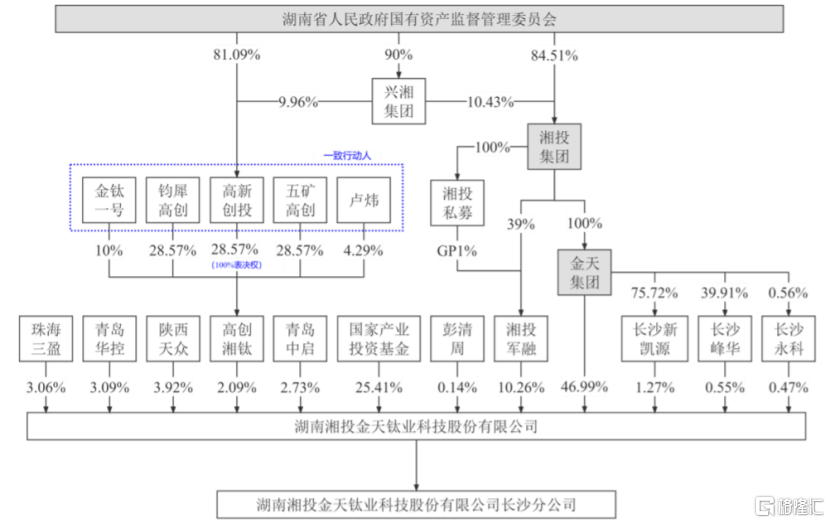

金天鈦業主要從事高端鈦及鈦合金材料的研發、生產和銷售。股權結構方面,截至招股說明書籤署日,金天集團直接持有公司股份佔公司發行前總股本的46.99%,爲公司控股股東。湖南省國資委間接通過金天集團及高創湘鈦合計控制公司49.08%股份對應的表決權,系公司的實際控制人。

發行前股權結構圖,圖片來源:招股書

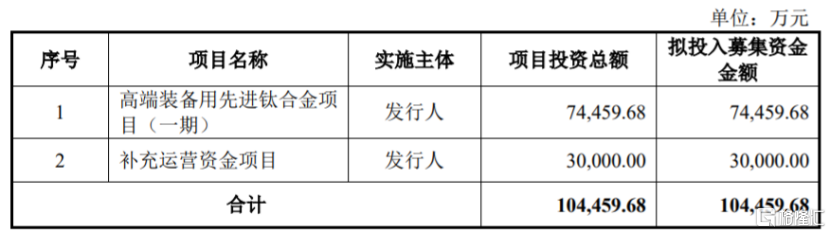

本次申請上市,公司擬募集資金約10.45億元,用於高端裝備用先進鈦合金項目(一期)、補充運營資金項目。

募資使用情況,圖片來源:招股書

1

依賴前五大供應商

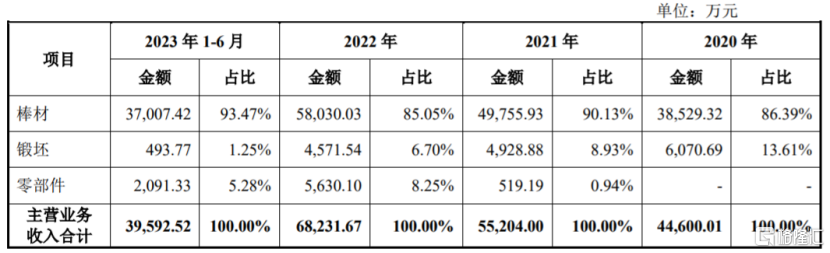

金天鈦業的主營產品爲鈦及鈦合金棒材、鍛坯及零部件,主要應用於航空、航天、艦船及兵器等高端裝備領域,爲我國新型軍機、艦船制造提供了急需關鍵材料。具體來看,報告期內,棒材的營收佔比在80%以上,是公司的重要收入來源。

公司主營業務收入分產品的情況,圖片來源:招股書

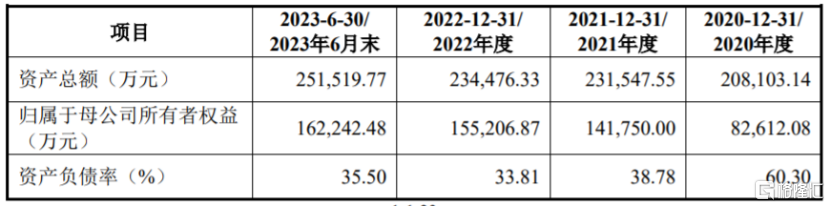

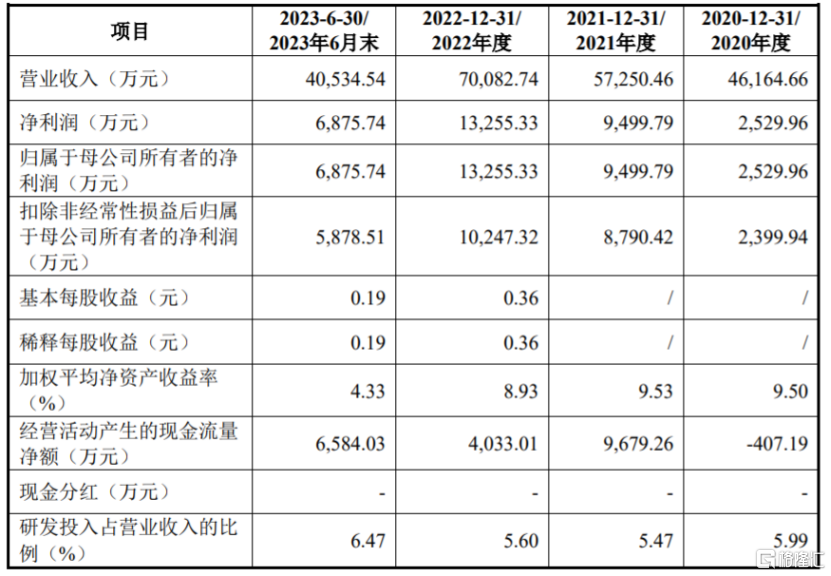

業績方面,招股書顯示,2020年至2023年1-6月,金天鈦業的營業收入分別約4.62億元、5.73億元、7.01億元、4.05億元,淨利潤爲2529.96萬元、9499.79萬元、1.33億元、6875.74萬元。

公司預計2023年度營業收入約7.8億元至8.1億元,同比變動11.30%至15.58%;預計淨利潤爲1.35億元至1.6億元,同比變動1.85%至20.71%。

主要財務數據及財務指標,圖片來源:招股書

2022年,金天鈦業的鈦合金產品在國內航空航天領域鈦材市場的市場佔有率約爲6.24%,而西部超導2020年在上述市場市場佔有率約爲23.75%,公司的經營規模及市場佔有率與西部超導相比仍存在差距。

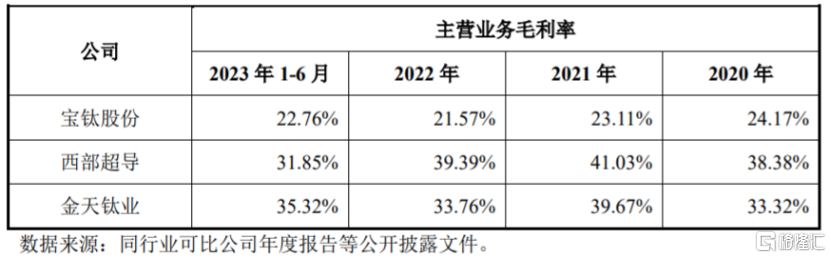

報告期內,金天鈦業的主營業務毛利率分別爲33.32%、39.67%、33.76%和35.32%,存在一定波動。公司主營業務毛利率高於寶鈦股份,低於西部超導,且變動趨勢與西部超導基本一致。

公司主營業務毛利率與同行業可比上市公司分析,圖片來源:招股書

金天鈦業存在供應商集中度高的風險。報告期內,公司向前五大供應商的採購金額佔公司當期採購總額比重分別爲76.06%、67.30%、70.53%和74.81%,佔比較大,其採購的主要原材料爲海綿鈦、中間合金,如果公司與主要供應商之間的合作關系發生變化,可能會影響公司的生產經營。

2

應收账款逐年上升

爲滿足航空、航天、艦船等應用領域復雜且極端的使用條件,下遊客戶對鈦合金材料化學成分、尺寸、使用溫度、力學性能等綜合性能指標嚴苛,導致該類鈦合金材料加工工藝復雜且技術難度較大。而且隨着我國航空、航天等高端裝備制造行業的迅速發展,下遊客戶將對高端鈦合金材料的性能質量要求越來越高,公司必須緊跟生產工藝、技術發展的最新方向,持續增加研發投入,進行技術創新來保持市場競爭力。

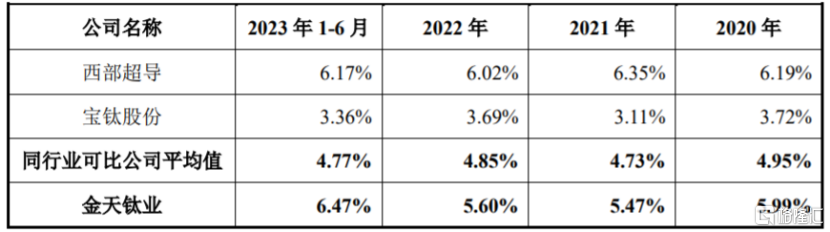

報告期內,金天鈦業的研發費用金額分別爲2764.53萬元、3134.18萬元、3923.72萬元和2620.75萬元,佔當期營業收入的比例分別爲5.99%、5.47%、5.60%和6.47%,公司研發費用率高於寶鈦股份,與西部超導較爲接近。

公司研發費用佔營業收入的比例情況,圖片來源:招股書

金天鈦業已與航空工業、中國航發、中國船舶、中國兵器等衆多軍工集團和三角防務、派克新材航宇科技等知名上市鍛件廠商建立了長期、穩定的合作關系。報告期內,公司向前五大客戶的銷售收入合計佔當期營業收入的79.45%、69.52%、72.56%和84.43%,佔比較大,存在客戶集中度高的風險。

由於公司主要客戶系軍工集團下屬單位及其配套鍛件廠商,受產業鏈項目整體安排、終端客戶付款進度等影響,公司應收账款回收周期較長、應收账款余額較高。報告期各期末,金天鈦業的應收账款账面價值分別約2.82億元、3.18億元、3.79億元、6.08億元,呈逐年上升趨勢,佔當期營業收入的比例分別爲61.03%、55.63%、54.07%和75.04%(已年化),應收账款余額較高。如果公司應收账款管理不當,可能存在壞账風險。

標題:金天鈦業即將科創板上會,依賴前五大客戶,應收账款規模較大

地址:https://www.iknowplus.com/post/76998.html