國際收支數據中的人民幣匯率調整线索

摘 要

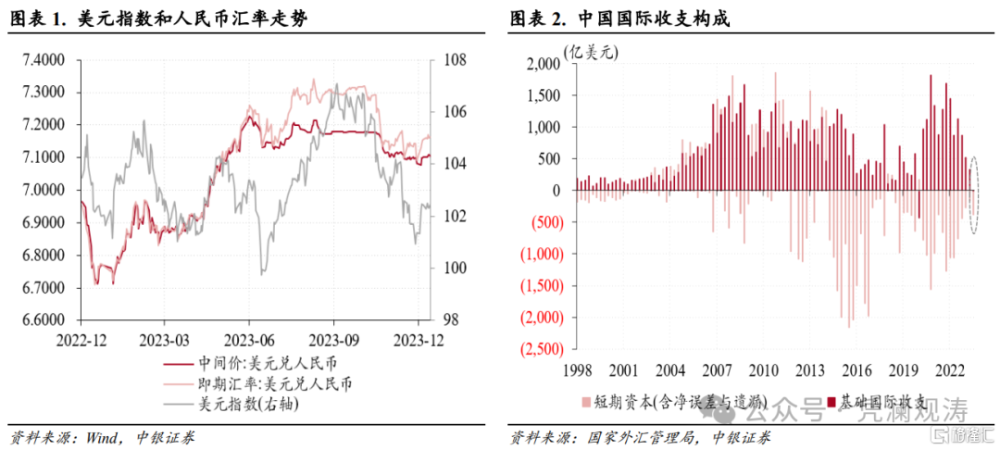

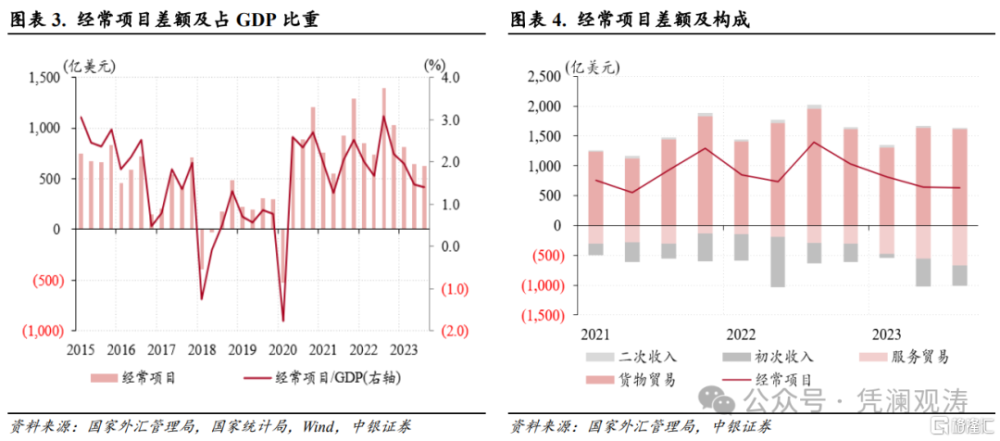

三季度,境內人民幣匯率交易價在7月份短暫企穩後繼續下挫,於9月8日跌破7.34,刷新近年來新低。同期,國際收支首次出現基礎收支、短期資本雙逆差格局,顯示人民幣調整受到基本面和市場情緒的共同影響。

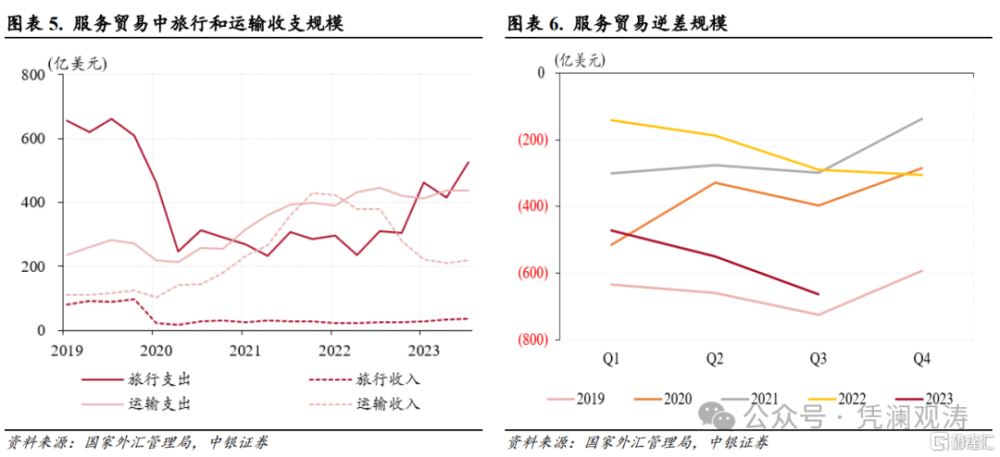

三季度,經常項目順差環比收窄,貨物貿易、服務貿易是主要貢獻項,貢獻率分別爲+113%、+575%,外來投資收益減少導致初次收入逆差收窄。

三季度,直接投資逆差升至歷史新高,是基礎國際收支差額環比減少的主要原因。同期,外來直接投資首次出現淨流出,對此宜理性看待。

三季度,短期資本淨流出壓力環比加大,證券投資逆差擴大是主要貢獻項,其他投資緩解資本外流壓力,淨誤差與遺漏負值大幅收窄。

三季度,內外資雙雙淨流出與正估值效應共同導致民間對外淨負債減少,對外金融部門韌性增強,保障了外匯市場總體平穩運行。

風險提示:海外金融風險超預期,主要央行貨幣政策調整超預期,國內經濟復蘇不如預期

正文

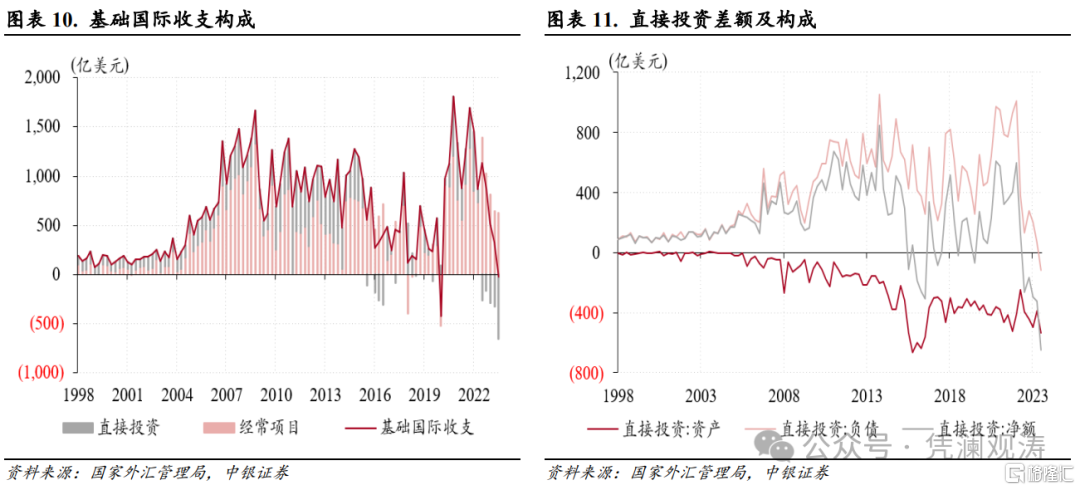

2023年三季度,境內人民幣匯率交易價在7月份短暫企穩後繼續下挫,於8月末跌破7.30,並於9月8日跌破7.34,刷新近年來新低,即期匯率(境內銀行間市場下午四點半交易價)累計貶值0.5%(見圖表1)。同期,國家外匯管理局公布的三季度國際收支正式數據顯示,基礎國際收支(即經常項目和直接投資合計)逆差23億美元(順差環比下降348億美元),短期資本(即非直接投資形式的資本流動,含證券投資、金融衍生品交易、其他投資、淨誤差與遺漏)逆差359億美元,交易引起的外匯儲備資產減少432億美元。這種“雙逆差”格局是國際收支數據公布以來首次出現,表明三季度人民幣匯率調整是受基本面和市場情緒的共同影響(見圖表2)。現結合國際收支細項數據具體分析如下:

經常項目順差環比收窄,貨物貿易、服務貿易是主要貢獻項,初次收入逆差收窄

三季度,經常項目順差628億美元,佔GDP比重爲1.4%,位於±4%國際認可的合理範圍以內,二者均創2021年三季度以來新低(見圖表3)。與上季度相比,經常項目順差減少19億美元,貢獻了基礎國際收支順差降幅的+5.6%,其中,貨物貿易、服務貿易、初次收入對經常項目順差減少額的貢獻率分別爲+113%、+575%、-628%(見圖表4)。

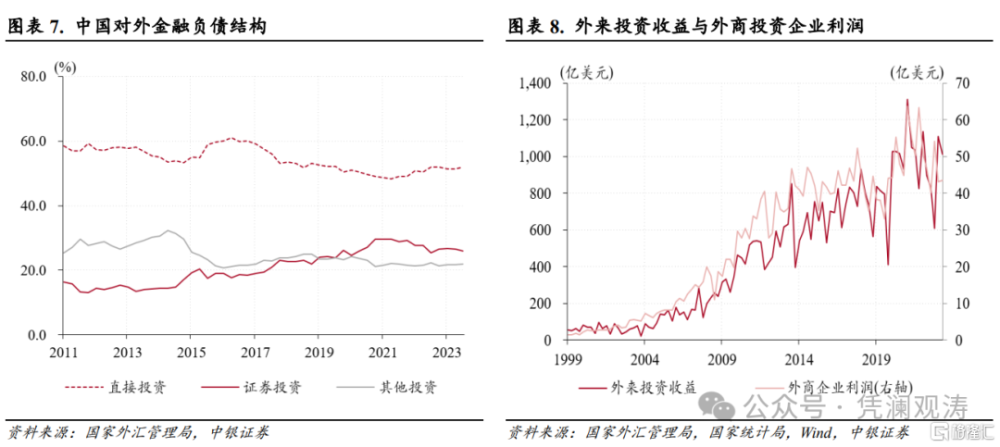

當季,貨物出口金額環比漲幅(2.9%)小於進口(4.0%),貨物貿易順差由上季度1633億降至1611億美元,環比下降1.3%。2023年中秋、國慶假期居民跨境出行需求增加,據國家移民管理局通報,假期出境人員達594.8萬人次,較“五一”假期出境人員(314.5萬人次)增長89%[1],因此三季度旅行服務支出由上季度414億增至526億美元,帶動服務貿易逆差由550億增至662億美元,恢復至2019年同期逆差的91%,而一二季度的恢復進度分別爲74%、84%(見圖表5、6)。

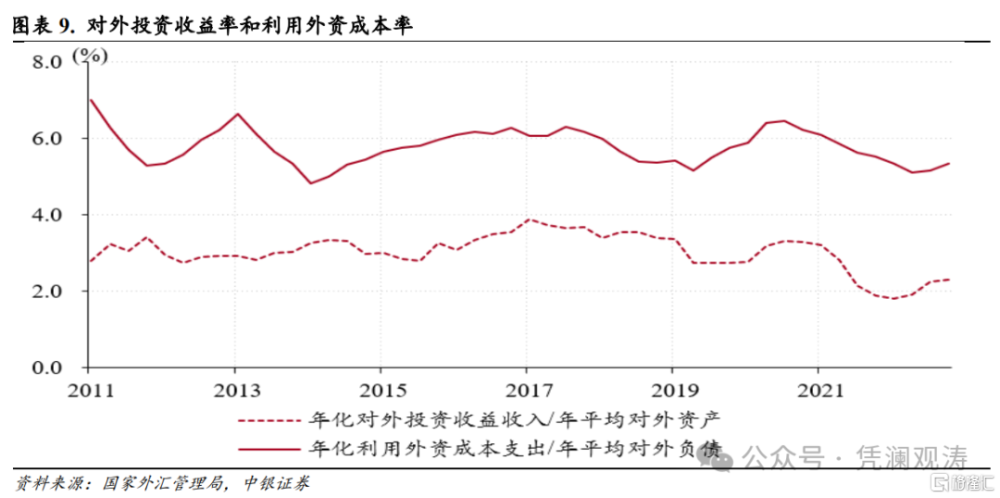

當季,初次收入逆差由上季度467億降至344億美元,投資收益對初次收入逆差降幅的貢獻率是88%。在投資收益中,外來投資收益(包括外來證券投資股息紅利匯出、外商投資企業利潤匯出和外債利息償還等)減少100億至1011億美元,對外投資收益則增加8億至601億美元,二者分別貢獻了投資收益逆差降幅的92%、8%。中國對外金融負債中,直接投資佔比居首,2023年9月末爲51.9%,證券投資和其他投資佔比則分別爲26.0%、21.8%(見圖表7)。因此,三季度外來投資收益減少,或主要反映外商投資企業盈利下滑的影響(見圖表8)。同期,我國年化的對外投資回報率爲2.3%,環比上升0.1個百分點;外來投資回報率爲5.3%,環比上升0.2個百分點;二者負缺口擴大0.1個百分點至3.0%(見圖表9)。

直接投資逆差擴大是基礎國際收支順差減少的主要原因,宜理性看待外來直接投資首次淨流出

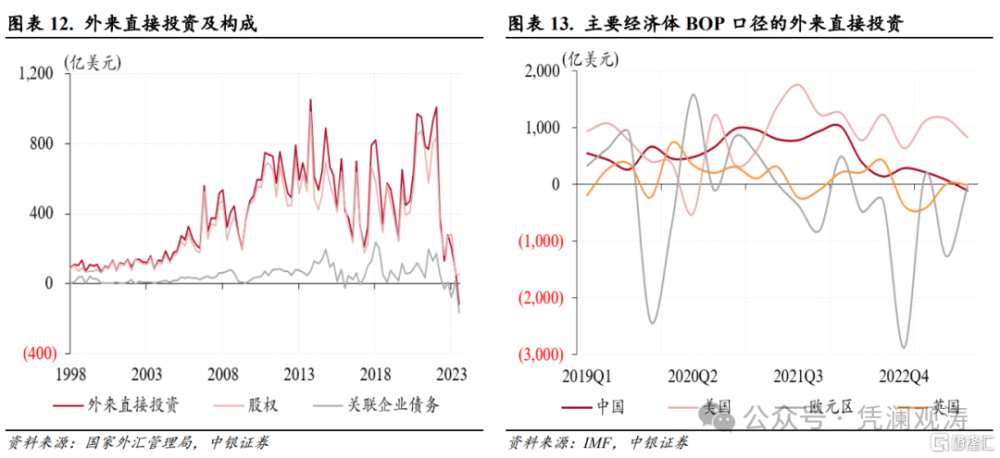

三季度,直接投資逆差由上季度322億增至651億美元,創歷史新高,貢獻了同期基礎國際收支順差環比降幅的94%(見圖表10)。當季,直接投資逆差擴大受到對外直接投資增加和外來直接投資由順差轉爲逆差的雙重影響,其中:對外直接投資淨流出規模由上季度389億增至533億美元,貢獻了同期直接投資逆差增幅的44%;外來直接投資由上季度淨流入67億美元轉爲淨流出118億美元,貢獻了56%(見圖表11)。外來直接投資中,海外融資條件收緊以及外商投資企業盈利下降導致關聯企業債務(即外商投資企業境外股東的貸款)由上季度淨流入16億美元轉爲淨流出168億美元,爲數據公布以來最大規模淨流出,貢獻了同期外來直接投資順差降幅的100%;股權投資淨流入51億美元,與上季基本持平(見圖表12)。

全球疫情暴發後,中國憑借疫情防控和產業鏈供應鏈完備等多種優勢,吸引外商直接投資大幅流入,2022年一季度淨流入1013億美元,創歷史次高。此後,外來直接投資規模大幅減少直至2023年三季度轉爲淨流出。這再次印證了所有跨境資本流動衝擊都是從流入开始的,但這未必意味着外商投資企業將大規模利潤匯出和撤資。

一方面,疫情暴發以來,國際收支口徑的外來直接投資淨流入減少甚至出現淨流出的主要經濟體不止中國。美國外來直接投資在2020年二季度出現負值,淨流入高點出現在2021年三季度,此後淨流入規模有所下降;英國和歐元區外來直接投資時常出現負值,如英國在2022年四季度至2023年三季度爲持續淨流出,歐元區在2021年三季度至2023年三季度期間有7個季度爲淨流出(見圖表13)。

另一方面,外來直接投資淨流入規模減少一定程度上反映了外商投資企業盈利能力下降的影響。根據國際收支統計的權責發生制原則,外商投資企業的已分配未匯出利潤和未分配利潤(又稱“兩未利潤”)均借記經常項目初次收入的投資收益項下,貸記資本項目外來直接投資的股權(已分配未匯出利潤視爲利潤再投資)或關聯企業債務項下(其中還包括未分配利潤)。如前所述,外商投資企業盈利能力下降(見圖表8),因此計提“兩未利潤”理應減少。而且,如果外商大規模撤資和利潤匯出,應當按照現金收付制反映在銀行代客涉外收付的相關統計科目中,但相關統計並不支持前述觀點(詳見《》)。

短期資本淨流出壓力環比加大,證券投資逆差擴大是主要貢獻項,其他投資緩解資本外流壓力,淨誤差與遺漏負值大幅收窄

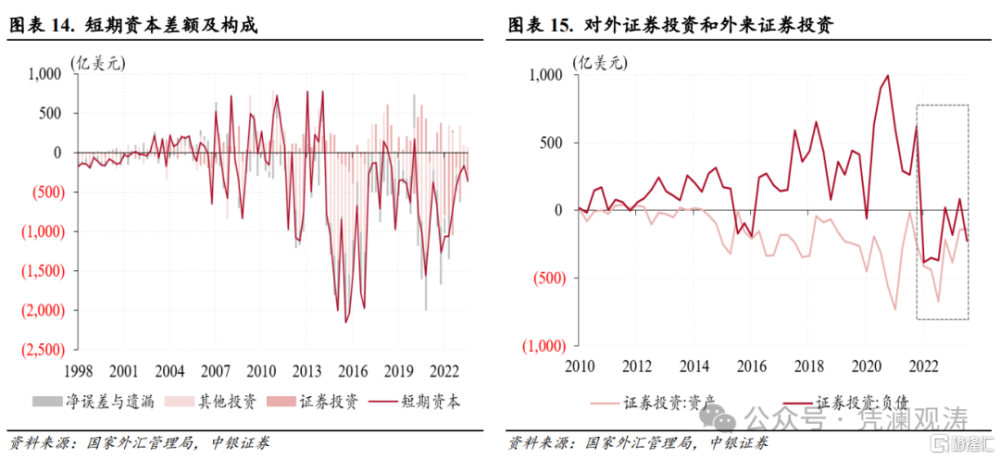

三季度,短期資本逆差359億美元,環比增加196億美元,不過遠小於2020至2022年季均逆差818億美元、2015至2016年季均逆差1622億美元的水平(見圖表14)。

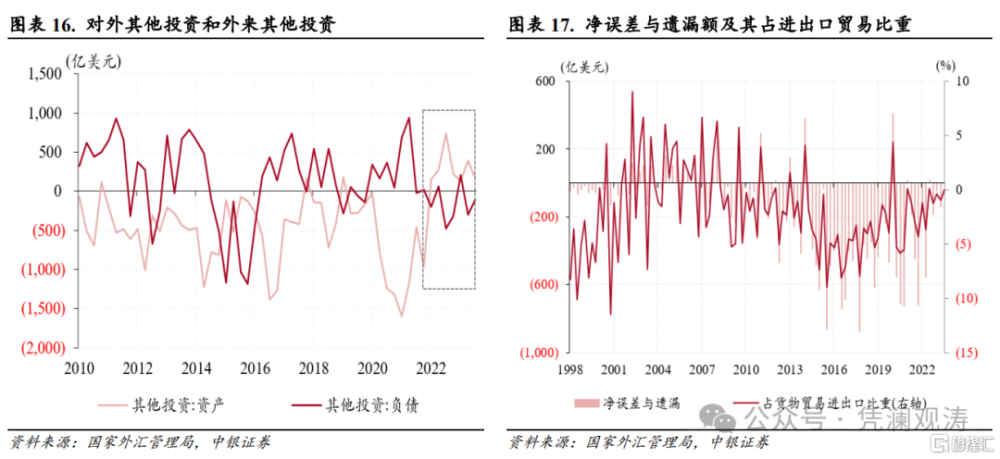

當季,證券投資淨流出規模環比增加306億至365億美元,貢獻了短期資本逆差增幅的156%。其中,內資(資產方)淨流出規模減少4.3億至138億美元(港股通累計淨买入1347億元),外資(負債方)則由上季度淨流入84億轉爲淨流出226億美元(陸股通與債券通合計淨賣出1613億元)。同期,其他投資淨流入56億美元,主要是因爲內資(資產方)延續2022年以來淨流入態勢,規模達161億美元,大於外資(負債方)淨流出106億美元(見圖表15、16)。

2022年以來,證券投資項下內資和外資呈現出較強的順周期性,內資爲持續淨流出,外資在7個季度中有5個季度爲淨流出,二者分別累計淨流出2394億、1404億美元。然而,其他投資項下內資和外資流動方向大體相反,外資有5個季度爲淨流出,內資則爲持續淨流入,2022年以來內資淨回流2064億美元,大於外資淨流出1139億美元,發揮了“藏匯於民”的防火牆作用(見圖表15、16)。

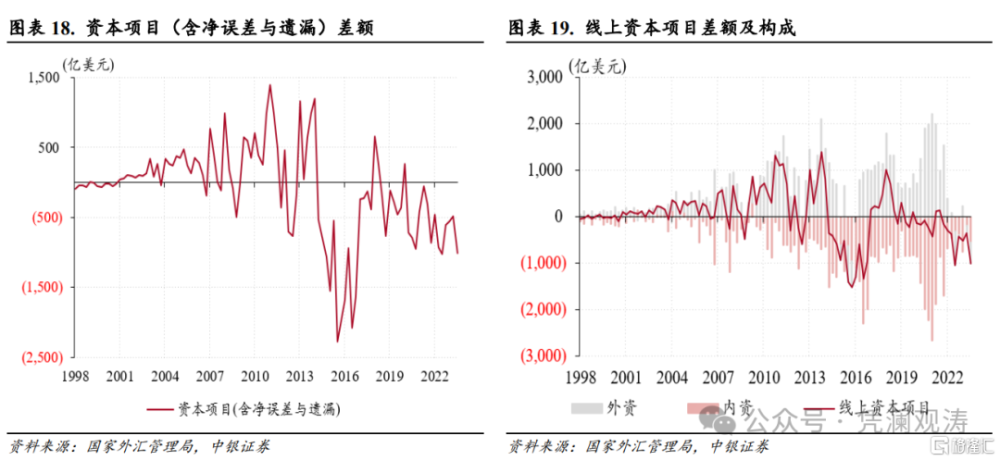

三季度,淨誤差與遺漏負值由上季度143億降至4億美元,貢獻了短期資本逆差增幅的-71%,佔同期國際收支口徑的貨物進出口金額比重降至零附近,2021年以來該比重持續低於±5%的國際標准[2],顯示國際收支數據統計質量明顯提升(見圖表17)。

內外資雙雙淨流出與正估值效應共同導致民間對外淨負債減少,對外金融部門韌性增強,保障了外匯市場總體平穩運行

三季度,資本項目(含淨誤差與遺漏)逆差由上季度485億擴大至1010億美元,线上資本項目(即不含淨誤差與遺漏的資本項目)逆差由342億擴大至1006億美元,內資和外資均延續淨流出態勢,且淨流出規模環比擴大,分別貢獻了线上資本項目逆差增幅的55%、45%(見圖表18、19)。

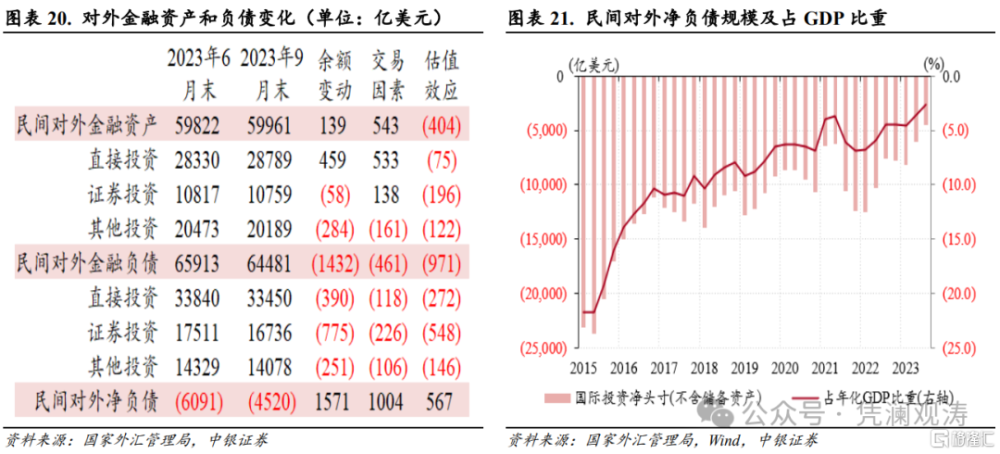

當季,內資(非儲備性質金融账戶資產方)淨流出規模環比增加366億至543億美元,主要是因爲對外直接投資增加、其他投資回流規模減少,二者分別貢獻了內資淨流出增幅的39%、62%;外資(非儲備性質金融账戶負債方)淨流出規模增加297億至461億美元,主要是因爲外來直接投資和證券投資轉爲大幅淨流出,而其他投資淨流出放緩,三者分別貢獻了外資淨流出增幅的62%、104%、-66%(見圖表20)。

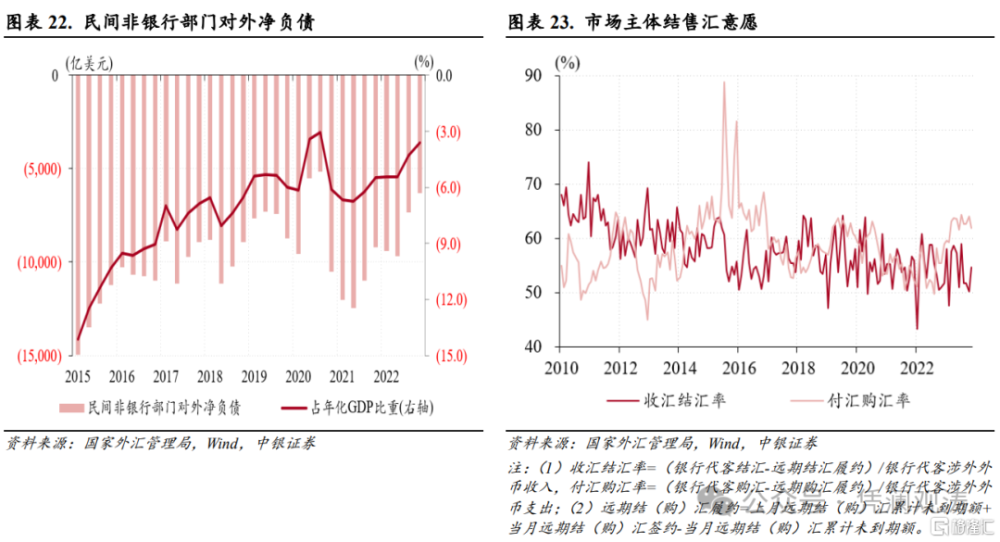

截至2023年9月末,中國民間對外淨負債(即剔除儲備資產的國際投資淨頭寸)規模較6月末減少1571億美元,其中內外資合計淨流出1004億美元,匯率和資產價格調整帶來的正估值效應爲567億美元(人民幣升值帶來的正估值效應約爲293億美元[3]),貢獻率分別是64%、36%(見圖表20)。同期,民間對外淨負債佔年化名義GDP比重由6月末的3.6%降至2.6%,更是較2015年6月末(8.11匯改前夕)回落了19.2個百分點(見圖表21)。其中,民間非銀行部門對外淨負債6306億美元,與年化名義GDP之比爲3.6%,較6月末分別下降1040億美元(其中人民幣升值的正估值效應275億美元[4])和0.7個百分點,較2015年底分別下降8671億美元和10.5個百分點[5](見圖表22)。

三季度,在人民幣匯率延續調整的背景下,剔除遠期履約的銀行代客收匯結匯率爲53.9%,環比下降3.9個百分點;付匯購匯率爲62.9%,環比回落0.6個百分點。市場結匯意愿偏弱推動當季銀行即遠期(含期權)結售匯逆差743億美元,上季度則爲順差536億美元。盡管如此,付匯購匯率仍低於2015和2016年分別爲69.6%和66.4%的水平,顯示當前市場的貶值恐慌不及“8.11”匯改初期(見圖表23)。其底層邏輯是民間特別是非銀行部門的貨幣錯配改善,加之近年來人民幣匯率雙向波動的常態化,市場的適應性和承受力增強。

注釋:

【1】https://www.nia.gov.cn/n741440/n741567/c1601981/content.html

https://politics.gmw.cn/2023-05/04/content_36539252.htm

【2】通常國際上認爲,淨誤差與遺漏規模佔國際收支口徑的進出口貿易總值的5%以下是可以接受的。

【3】分別將2023年6月末和2023年9月末外商直接投資中的股權投資、境外機構和個人持有境內人民幣股票資產、美元計價的本幣外債余額的平均值乘以三季度人民幣匯率中間價變動幅度計算得到。其中,官方僅將境外機構和個人持有的境內人民幣股票資產數據更新至2023年6月,爲得到9月末股票資產數據,我們進行了估算:2023年9月末境外機構和個人持有的境內人民幣股票資產余額=(2023年6月末余額+三季度陸股通累計淨买入額)*(1+三季度滬深300指數累計漲跌幅)。

【4】將人民幣匯率對民間部門對淨負債的估值影響中剔除人民幣匯率對銀行部門對外淨負債的影響,後者計算方法爲,將2023年6月末和2023年9月末銀行對外人民幣淨負債均值乘以三季度人民幣中間價變動幅度。

【5】民間非銀行部門對外淨頭寸變動=對外淨頭寸變動-儲備資產變動-銀行部門對外淨頭寸變動。由於官方從2015年底的數據开始公布銀行業對外金融資產負債,故相關數據最早只能追溯到2015年底。

風險提示:海外金融風險超預期,主要央行貨幣政策調整超預期,國內經濟復蘇不如預期。

注:本文來自中銀證券於2024年1月29日發布的《國際收支數據中的人民幣匯率調整线索——三季度對外經濟部門體檢報告》,證券分析師:管濤(全球首席經濟學家)、劉立品

標題:國際收支數據中的人民幣匯率調整线索

地址:https://www.iknowplus.com/post/76644.html