本輪利潤周期的強度與結構變化

利潤周期本質上由價格周期驅動:

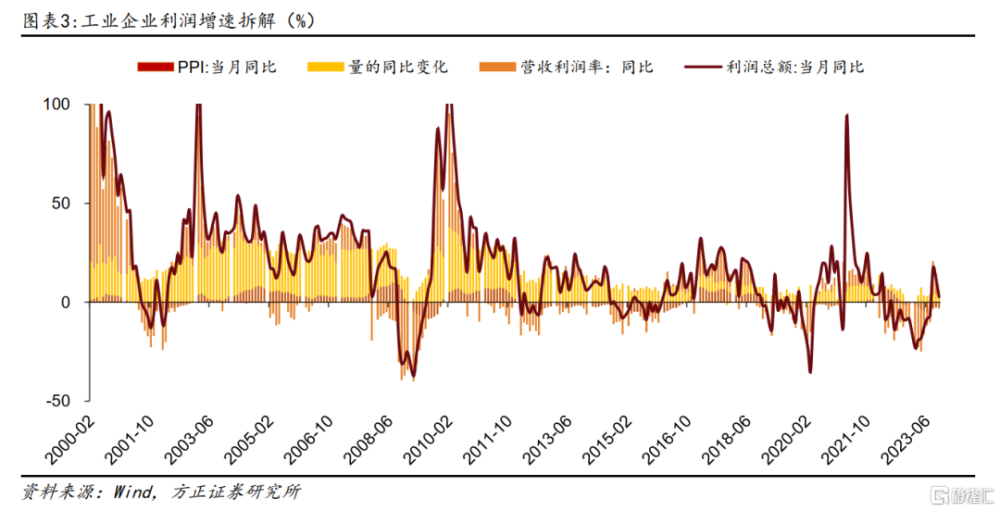

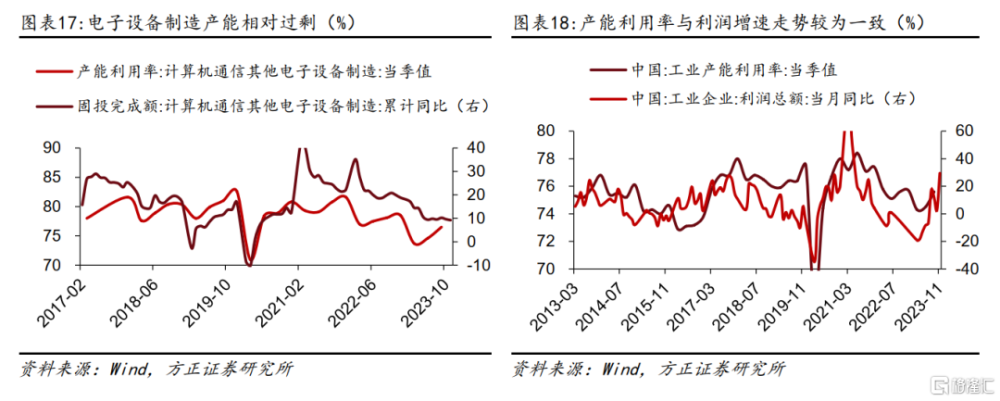

由於工業企業利潤周期從本質上來看是由價格因素驅動的,因此其周期長度與價格周期有較高的一致性,持續時長也相對較爲穩定。從價格因素來看,新一輪利潤周期的开啓往往對應着PPI的區間底部,PPI的見底回升往往會帶來企業利潤的快速修復,而從見頂時點來看,PPI的見頂時間在大部分情況下都同步或者滯後於企業利潤頂點,一定程度上表明價格回升是驅動利潤周期开啓的重要原因,但並不一定能夠支撐利潤的持續修復。

本輪利潤周期修復動能或較弱:

展望本輪利潤周期,我們預計在需求端弱復蘇、供給端部分行業產能過剩延續的格局下,影響工業企業利潤增長的量價因素上行斜率或偏緩,本輪利潤周期的修復動能或偏弱,但在連續兩年負增長後今年工業企業利潤增速有望迎來轉正。

其一,從需求端來看,當下地產投資仍舊面臨較大的下行壓力,2023年以來地產政策持續的放松下地產銷售仍相對較爲低迷,地產投資也仍舊錄得持續的負增長。盡管目前保障性住房等“三大工程”在加速推進,但受到落地節奏以及資金到位等情況的影響,預計2024年形成實物工作量的規模或相對有限,需求端或仍將延續弱復蘇的格局;

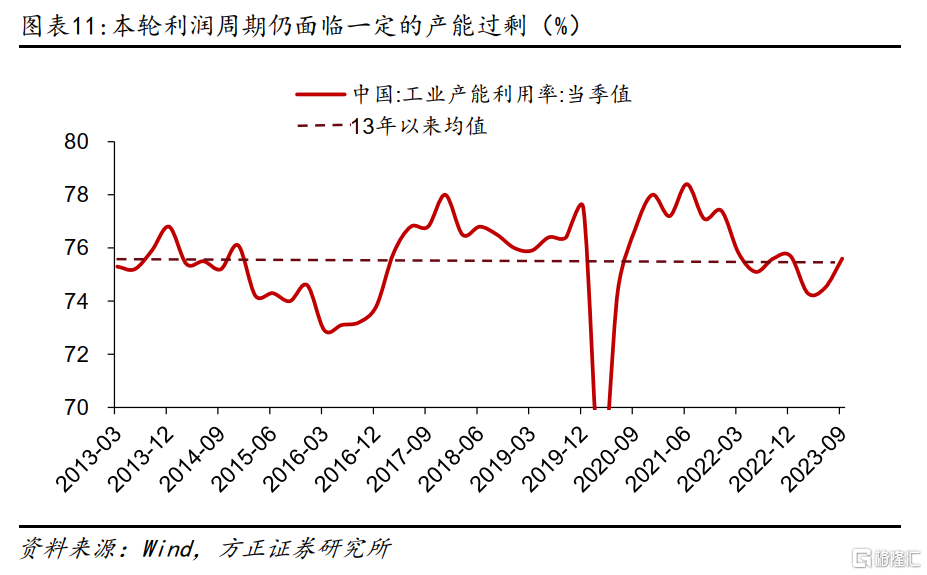

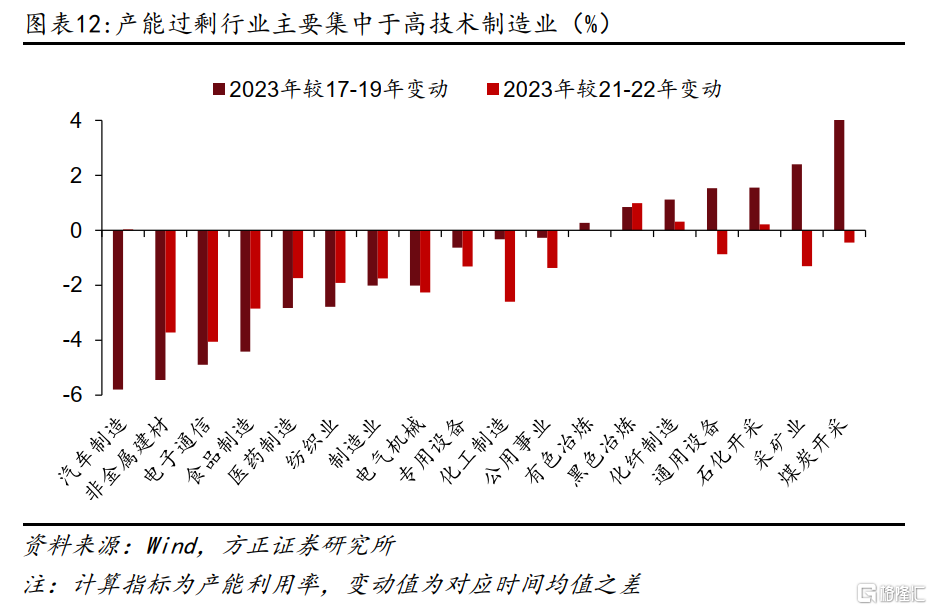

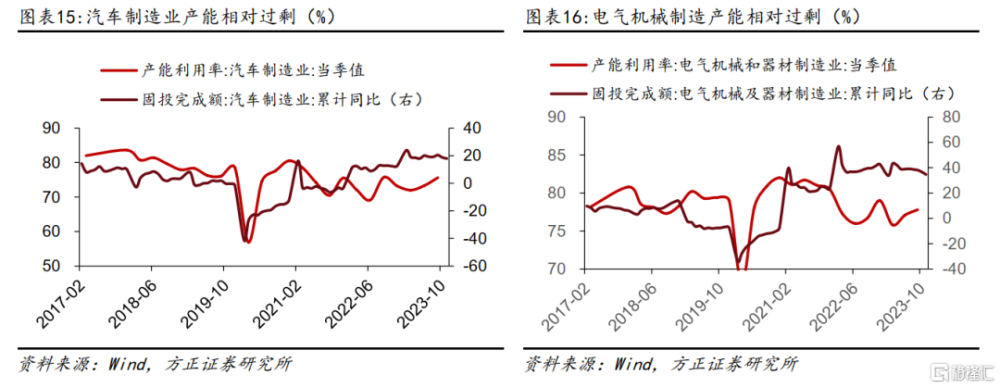

其二,從供給端來看,本輪產能過剩的行業主要集中於高技術制造業,目前來看產能去化的進程並不明顯,且部分產能過剩的行業仍在擴張產能,呈現出產能利用率較低、固定資產投資仍保持高位運行的特徵。究其原因,一方面在於我國目前強調關鍵核心技術自主可控,對相關產業的政策支持力度較大,需要通過量的堆積以實現質的突破,而另一方面在逆全球化有所擡頭的背景下,全球供應鏈脆弱性有所提升,高技術制造業的適度產能過剩對於保證我國供應鏈穩定、把握產業鏈出海機會都具有重要的意義;

其三,從價格端來看,盡管在“三大工程”、推動大規模設備更新等一系列抓手下工業品需求有望回暖,但在部分行業產能過剩以及實際庫存仍未完全去化的背景下,工業品價格上行的速率或偏緩,預計PPI同比增速有望在年中轉正,全年錄得小幅度正增長,對工業企業利潤增長的貢獻或相對有限。

本輪利潤周期結構或呈現上遊利潤佔比向中下遊轉移:

2019年底开啓的利潤周期中,受到疫情影響下供需錯配以及美聯儲等主要經濟體央行放水的影響,包括工業品在內的大宗商品迎來了一波價格上漲的持續行情,使得上遊行業在工業企業利潤中的佔比不斷走高。與此同時,下遊消費制造業受到疫情衝擊明顯回落,在工業企業利潤中的比重持續下滑,利潤向中上遊行業轉移的趨勢明顯。隨着2022年下半年以來主要經濟體貨幣政策的收緊,工業品價格隨着需求的疲軟逐步回落,上遊原材料行業利潤开始收窄,轉而向中下遊行業轉移,而地產行業較大的下行壓力也加速了這一進程。因此向後看,前一輪利潤周期呈現的下遊利潤佔比向中上遊轉移的格局已經被打破,新一輪利潤周期將呈現上遊利潤佔比向中下遊轉移的局面。

從上遊原材料行業層面來看,盡管供給端產能過剩的壓力不大,但地產需求的下滑使得上遊資本开支整體增長仍相對有限,而從庫存周期來看,上遊原材料相關行業庫存歷史分位數也處於偏高分位,因此上遊原材料行業後續盈利改善的空間相對有限;

從中遊設備制造業層面來看,部分高技術制造業目前出現了產能過剩的情況且仍舊維持着一定程度的資本开支,存在一定的供給壓力,但諸如電子通信、電氣機械和醫藥制品等在內部分行業庫存歷史分位已處於較低區間,出海邏輯加持疊加後續海外需求的修復可能打开中遊設備制造業的盈利空間;

從下遊消費制造業層面來看,目前多數行業庫存歷史分位數已處於絕對低值,但內需仍舊面臨着一定的不確定性,盈利的回升仍需等待相關行業完成“被動去庫存”到“主動補庫存”的周期切換。

風險提示:產業政策支持力度不及預期;庫存周期結構產生重大變動;海外需求仍具有一定不確定性。

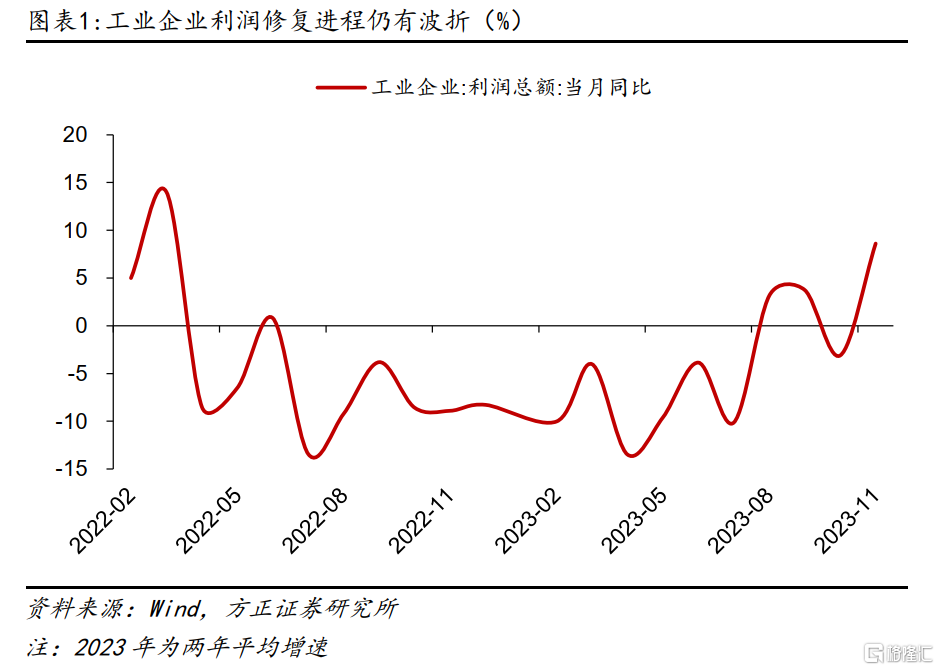

自2023年4月工業企業利潤當月同比增速兩年平均增速讀數見底後,工業企業利潤便迎來的持續的修復,但同時也可以看到,在需求不足導致的低通脹格局下,工業企業利潤的修復進程仍有波動,10月份工業利潤同比增速兩年平均增速再次轉負,11月工業企業利潤的超預期回升也更多的受益於投資收益的相對集中入账,PPI的低位徘徊依舊對工業企業利潤的回升形成了一定制約。低通脹格局下新一輪工業企業利潤周期是否將錄得弱周期?新一輪工業企業利潤周期將呈現何種結構變化?本文將通過歷史復盤與當下情況梳理給出答案。

1 量價弱修復下

本輪利潤周期修復動能或偏弱

1.1 近三輪利潤周期的歷史復盤

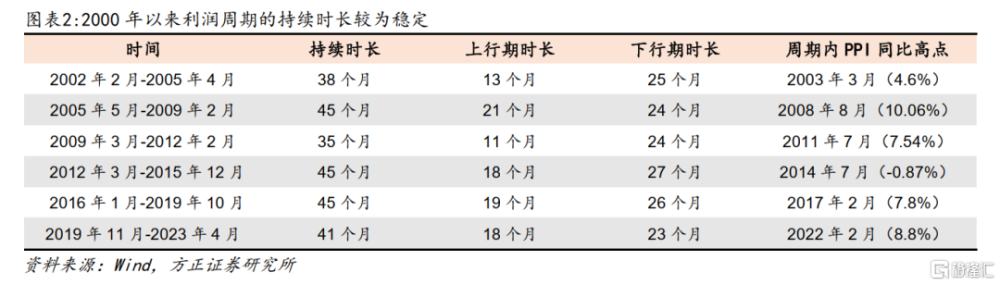

復盤來看,2000年以來我國經歷了6輪完整的工業企業利潤周期,第一輪始於2002年2月,終於2005年4月,持續時長約爲38個月;第二輪始於2005年5月,終於2009年2月,持續時長約爲45個月;第三輪始於2009年3月,終於2012年2月,持續時長約爲35個月;第四輪始於2012年3月,終於2015年12月,持續時間約爲45個月;第五輪始於2016年1月,終於2019年10月,持續時間約爲45個月;而本輪利潤周期始於2019年11月,終於2023年4月,持續時間約爲41個月。由於工業企業利潤周期從本質上來看是由價格因素驅動的,因此其周期長度與PPI變化周期有較高的一致性,持續時長也相對較爲穩定。

從周期內特徵來看,工業企業利潤周期中上行周期往往持續時間較短,下行周期持續時間相對較長,且下行周期持續時長基本維持在2年左右。從上行期來看,在有強財政刺激的第一輪和第三輪利潤周期中,工業企業利潤修復的斜率明顯更高,整個利潤周期的時長也有所縮短。

從價格因素來看,新一輪利潤周期的开啓往往對應着PPI的區間底部,PPI的見底回升往往會帶來企業利潤的快速修復,而從見頂時點來看,PPI的見頂時間在大部分情況下都同步或者滯後於企業利潤頂點,一定程度上表明價格回升是驅動利潤周期开啓的重要原因,但並不一定能夠支撐利潤的持續修復。

進一步的,我們具體落腳於最近三輪利潤周期,以爲我們判斷新一輪利潤周期的走勢提供經驗依據。

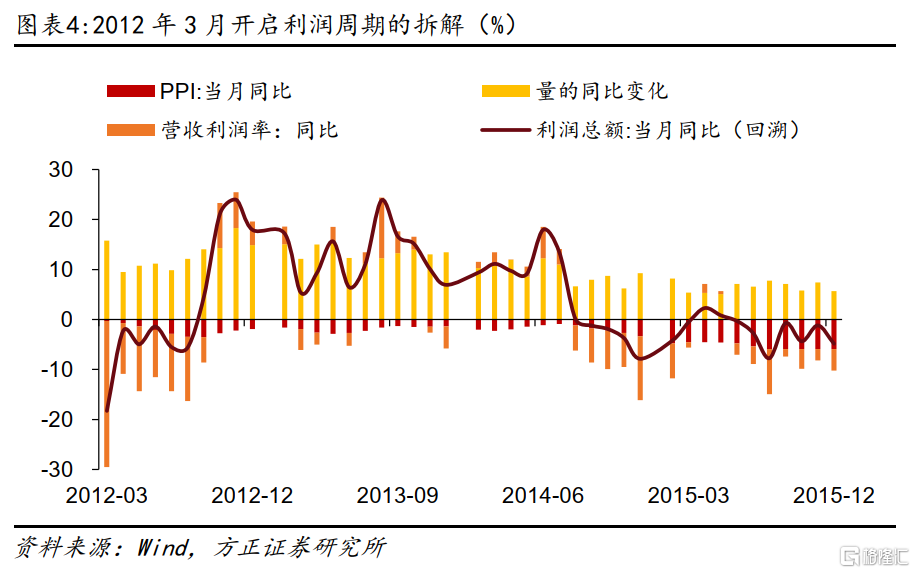

2012年3月利潤周期的开啓同時伴隨着工業企業庫存周期初步進入去庫階段,較高的主營業務成本以及需求的疲弱抑制了企業毛利率的改善,企業營收利潤率同比明顯回落,使得工業企業利潤同比增速一直處於負區間;而在三季度开始,隨着需求的逐漸轉好,工業企業進入被動去庫階段,大宗商品價格的走高使得企業營收利潤率也有所回升,工業企業利潤同比增速重新步入正區間。而進入2013年,去產能和偏弱的投資需求對工業企業利潤的回升仍舊形成了一定制約,消費和公用事業的回升支撐工業企業利潤一直錄得穩定的正增長,工業企業利潤回升的平穩增長一直持續至2014年三季度,而後經濟下行壓力下工業增加值明顯放緩,PPI也從區間高點开始回落,企業利潤同比增速开始加速下行,而在2015年,工業增加值繼續下行,PPI也持續錄得深度負增長,量價齊跌下工業企業利潤同比增速一直處於周期內低值。

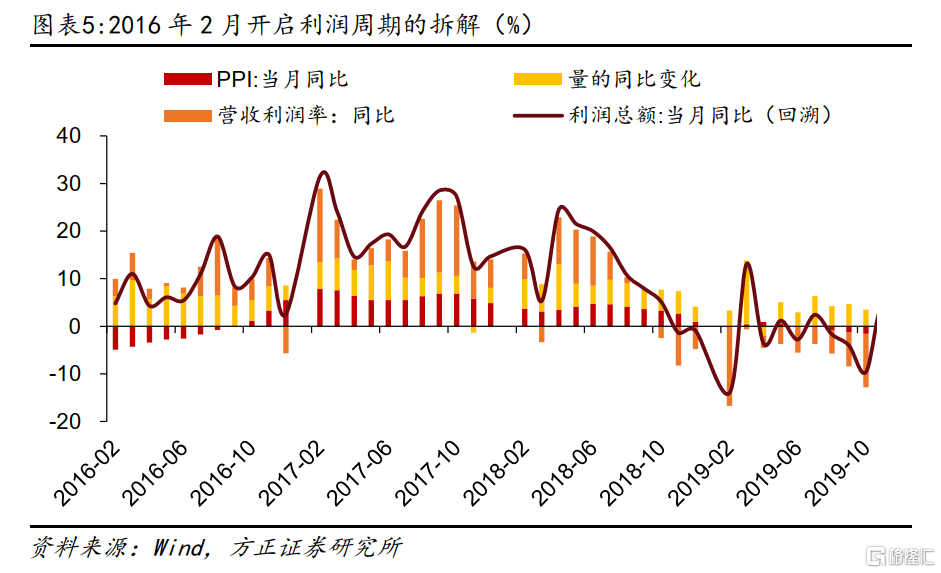

2016年工業企業利潤周期的开啓伴隨着供給側結構性改革的开始,PPI降幅收窄以及工業增加值的穩定增長使得上半年工業企業利潤保持平穩運行,而隨着下半年庫存周期進入補庫階段,疊加PPI的轉正,量價齊升使得工業企業利潤進入上行周期。進入2017年,隨着供給側結構性改革的繼續深化,國家多舉措並行降企業成本使得企業營收利潤率顯著回升,疊加周期品價格的快速上行,PPI也始終位於高位,量價利潤率齊升下17年工業企業利潤錄得了高速增長。2018年得益於制造業減稅降費,利潤率成爲了影響工業企業利潤的主要因素,但從全年來看,PPI的持續收窄是工業企業利潤持續下滑的重要原因,同時2017年底庫存周期進入被動補庫階段也表明工業企業需求有所回落。而2019年雖然減稅降費力度較18年進一步提升,但內外需低迷下PPI再度跌入負區間,工業企業成本轉嫁能力相對有限導致企業利潤率走低,使得工業企業利潤持續位於低位。

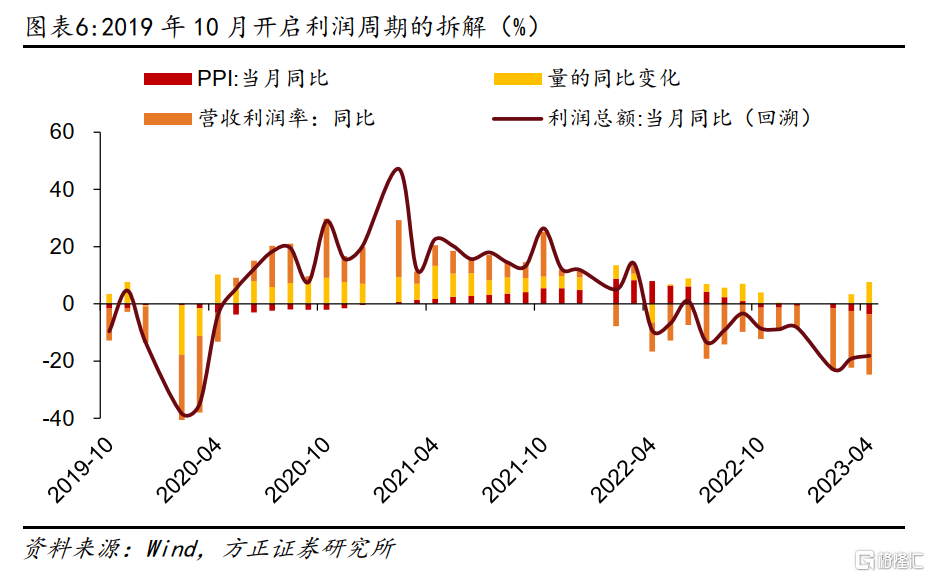

2019年底开啓的新一輪利潤周期恰逢疫情衝擊,工業企業利潤初顯修復態勢後便迅速探底,而2020年二季度开始隨着疫情影響的逐步消散、助力企業紓困政策持續發力、減稅降費以及優化營商環境等政策推動下,企業成本明顯降低,利潤率的回升以及工業生產的擴張推動工業企業利潤迎來了快速回升。2020年10月工業企業庫存周期進入補庫階段,內外需修復下PPI逐步轉正,工業企業利潤增長繼續維持高景氣度。而進入2021年下半年,在極端天氣、限電限產以及疫情等多重因素的影響下,工業生產景氣度明顯回落,內需也明顯偏弱,因此盡管期間有價格因素回升的支撐,工業企業利潤仍舊出現了顯著下行趨勢,2022年疫情擾動下需求端持續低迷,期間工業企業費用佔比趨降、但未能充分抵消成本佔比擡升影響,造成營業利潤率同比較快壓縮,4月份开啓的去庫周期也進一步壓制了企業利潤的增長,全年企業利潤回落4個百分點,2023年初 PPI在短暫回升後也再度回落,疊加利潤率拖累工業企業利潤繼續下行,最終在二季度初跌至低點。

1.2 本輪利潤周期與2016年开啓的利潤周期面臨相似的經濟環境

從當下經濟運行情況來看,新一輪利潤周期與2016年开啓的利潤周期有較高的相似性。

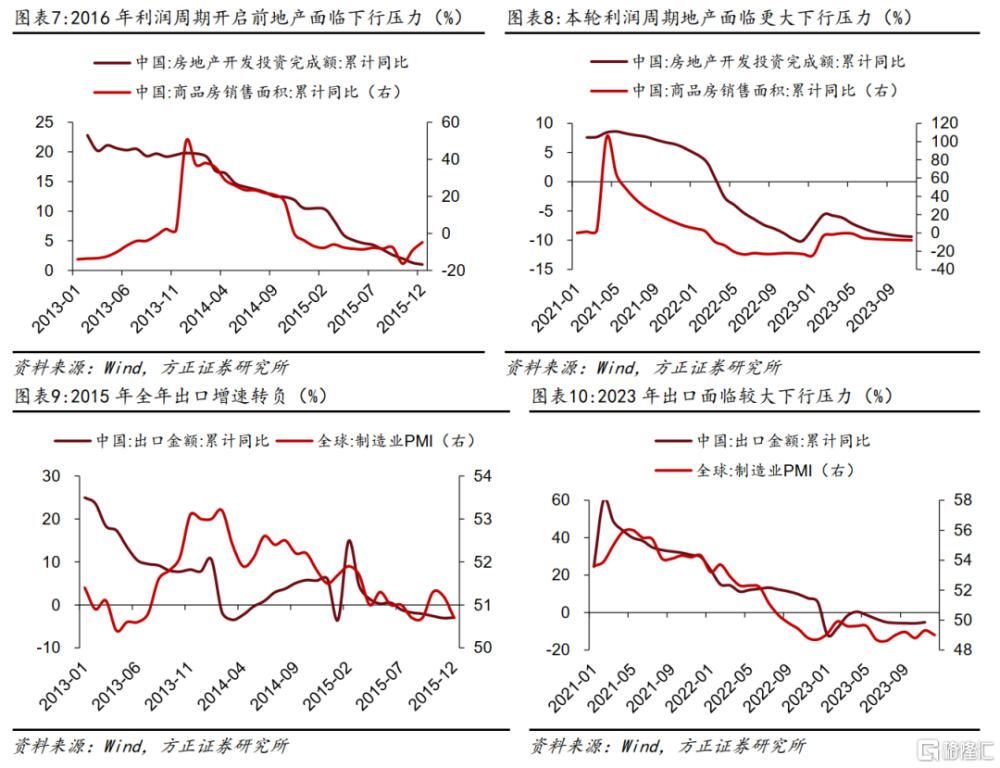

從需求端來看,兩輪利潤周期开啓前都面臨着地產以及出口層面的下行壓力。2013年2月“新國五條”的出台开啓了新一輪的地產調控,自當年11月一二线城市加碼限貸限購政策後,地產需求开始加速下行,开發投資也隨之走弱,2014年房地產开發投資同比增長10.5%,較2013年回落9.3%,而2015年則進一步跌至1%;本輪利潤周期开啓前地產投資則面臨更大的下行壓力,2021年政策層面對房企融資嚴格管控,房企出現多起信用違約事件,地產行業面臨供需雙弱的局面,2021年下半年地產投資开始加速下行,全年房地產开發投資同比增速錄得4.4%,而2022年進一步跌至-10.0%的歷史最低值,截止2023年前11個月地產投資增速仍僅錄得-9.4%,地產投資仍位於較低景氣度。從地產銷售層面來看,2014年930新政的出台以及貨幣政策持續發力下,2015年下半年地產銷售同比增速开始轉正,而本輪政策放松始於2022年底的房企融資“三支箭”,今年以來地產銷售面積增速有所回升但仍處於負區間,且邊際來看修復的態勢也並不穩固,進一步凸顯出新一輪利潤周期下地產需求面臨的壓力。出口層面,新一輪利潤周期與2016年开啓的利潤周期都面臨着全球經濟下行的壓力,外需低迷下出口均呈現波動下行的趨勢,在兩次利潤周期开啓前出口累計增速均處於負區間。

從供給端來看,新一輪利潤周期與2016年开啓的利潤周期都一定程度上面臨供給過剩的問題。整體來看,兩輪利潤周期开啓前工業產能利用率均處於下滑態勢,數值也均位於周期內低值,意味着沒有充分利用現有生產能力,存在產能闲置和過剩。

但從具體行業來看,本輪利潤周期开啓前供給過剩的行業與2016年時有所不同,2016年利潤周期开啓前供給過剩的行業主要集中在煤炭、鋼鐵和建材等傳統行業,而本輪供給過剩除了地產相關的水泥、玻璃等行業,還包含電子、汽車和醫藥等高技術制造相關產業。

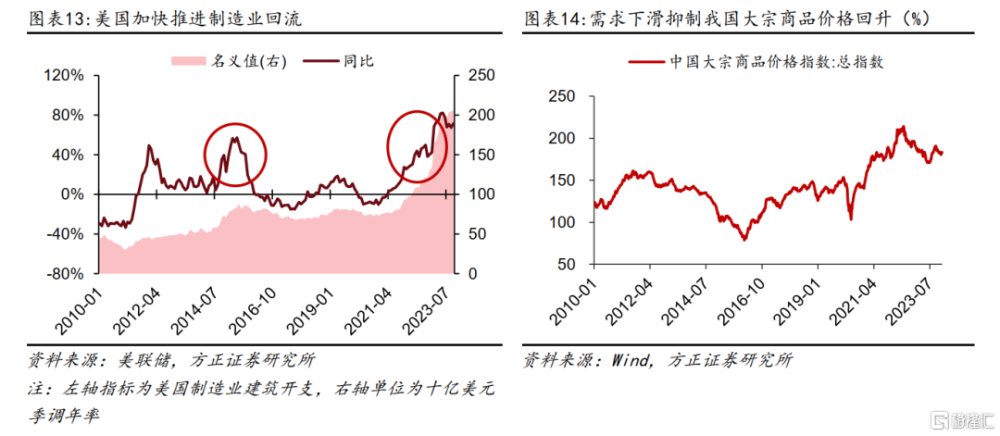

在有效需求不足,部分行業供給過剩的背景下,本輪利潤周期也面臨着與2016年利潤周期相似的低通脹格局。2016年利潤周期开啓前,PPI同比增速已經經歷了連續46個月的負增長,其背景是美國主導的制造業回流且歐洲經濟體也面臨着較大的下行壓力;而本輪利潤周期开啓前PPI同比增速已經經歷了10個月的負增長,其背景同樣是美國推進芯片等科技領域發展下的制造業回流,且歐洲經濟體在能源危機下經濟增長也受到了嚴重衝擊,制造業產品需求的下滑使得PPI同比增速處於低位徘徊。

1.3 本輪利潤周期修復動能或較弱

展望本輪利潤周期來看,我們預計本輪利潤周期的修復動能或相對較弱,整個利潤周期的強度或低於2016年开啓的利潤周期。

其一,從需求端來看,2015年下半年开啓的棚改貨幣化有效的提振了地產需求,同時地產投資也觸底反彈。此外在2015年下半年到2017年共推出了7批超2萬億的專項建設基金,使得期間基建投資也保持了較高速的增長,地產和基建投資的回升帶動了上下遊需求的修復;而當下地產投資仍舊面臨較大的下行壓力,2023年以來地產政策持續的放松下地產銷售仍相對較爲低迷,地產投資也仍舊錄得持續的負增長。盡管目前保障性住房等“三大工程”在加速推進,但受到落地節奏以及資金到位等情況的影響,預計2024年形成實物工作量的規模或相對有限,需求端或仍將延續弱復蘇的格局;

其二,從供給端來看,2015年底开啓的供給側結構性改革將“三去一補一降”作爲了改革重點,在有效化解了過剩產能的同時降低了企業的經營成本,企業利潤率的提升對企業利潤回升起到了重要的推動作用;而本輪產能過剩的行業主要集中於高技術制造業,目前來看產能去化的進程並不明顯,且部分產能過剩的行業仍在擴張產能,呈現出產能利用率較低、固定資產投資仍保持高位運行的特徵。究其原因,一方面在於我國目前強調關鍵核心技術自主可控,對相關產業的政策支持力度較大,需要通過量的堆積以實現質的突破,而另一方面在逆全球化有所擡頭的背景下,全球供應鏈脆弱性有所提升,高技術制造業的適度產能過剩對於保證我國供應鏈穩定、把握產業鏈出海機會都具有重要的意義;

其三,從價格端來看,盡管在“三大工程”、推動大規模設備更新等一系列抓手下工業品需求有望回暖,但在部分行業產能過剩以及實際庫存仍未完全去化的背景下,工業品價格上行的速率或偏緩,預計PPI同比增速有望在年中轉正,全年錄得小幅度正增長,對工業企業利潤增長的貢獻或相對有限。

綜合以上幾點,在需求端弱復蘇、供給端部分行業產能過剩延續的格局下,影響工業企業利潤增長的量價因素上行斜率或偏緩,本輪利潤周期的修復動能或偏弱,但在連續兩年負增長後今年工業企業利潤增速有望迎來轉正。

2 本輪利潤周期結構或呈現

上遊利潤佔比向中下遊轉移

2.1 上遊原材料行業利潤波動更爲劇烈

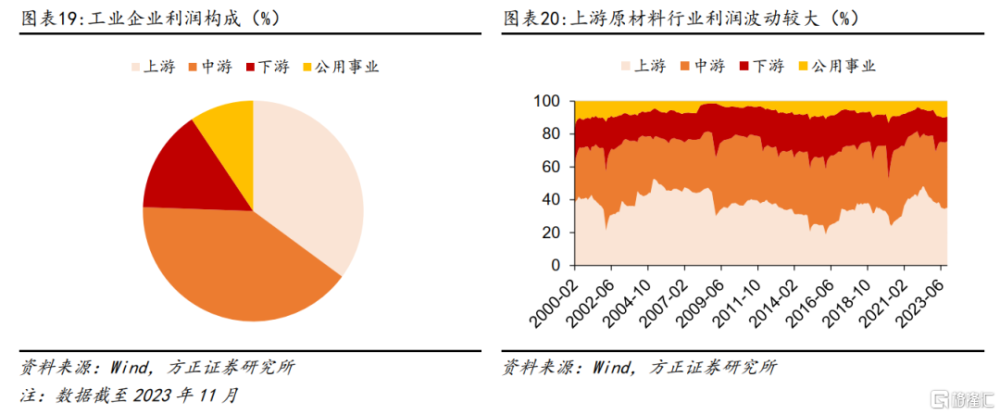

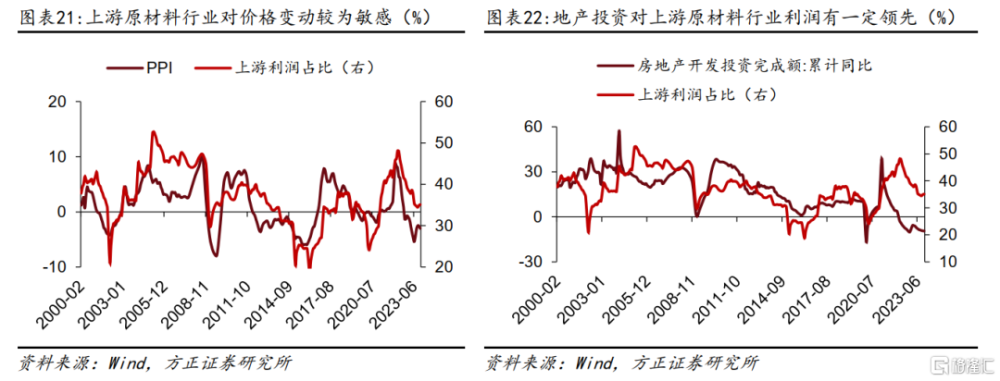

從結構來看,截止2023年11月,中遊設備制造業佔工業企業利潤的比重最高,達到了40.5%;上遊原材料行業佔比約爲35.1%,而下遊消費制造業受疫情影響佔比有所下滑,約爲15.0%;公用事業佔比約爲9.4%。而復盤歷史結構來看,中遊設備制造業的佔比相對較爲穩定,而上遊原材料行業的波動較爲劇烈。

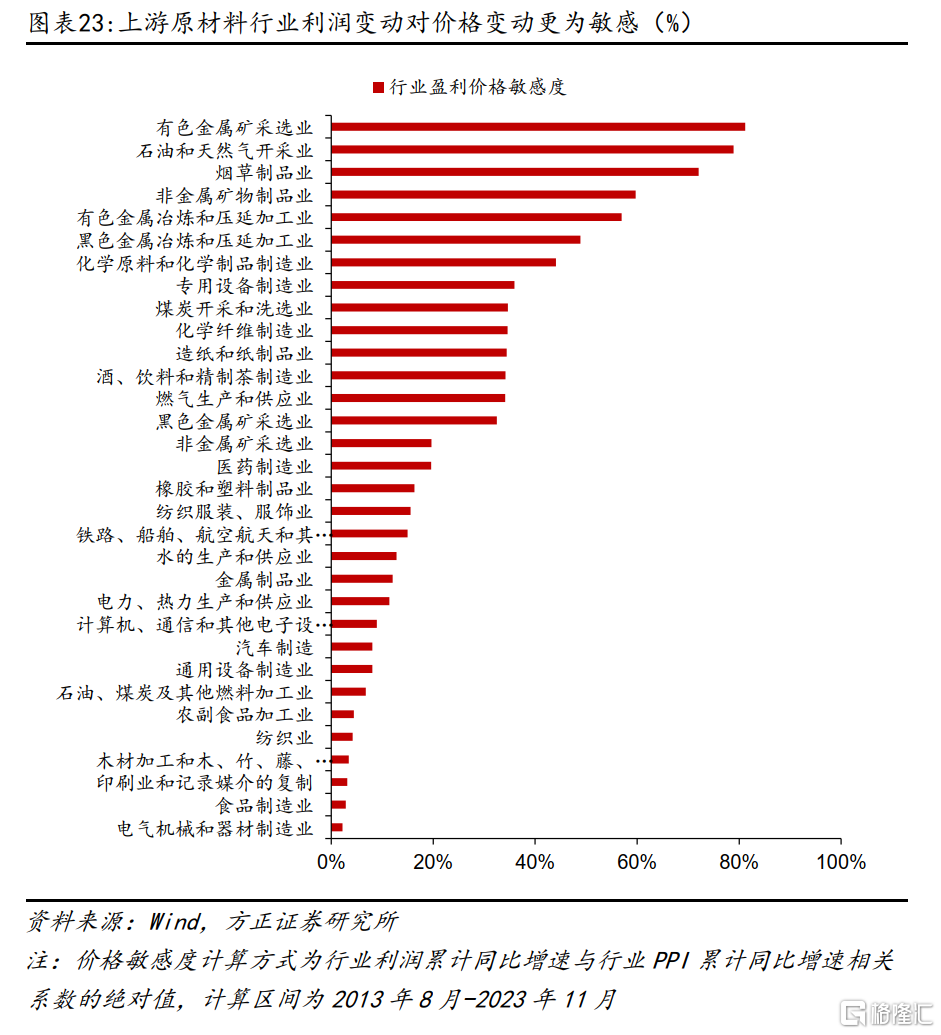

而復盤歷史結構來看,中遊設備制造業的佔比相對較爲穩定,而上遊原材料行業的波動較爲劇烈。一方面,上遊原材料相關行業對於價格的敏感度更高,其利潤增長與價格變動的相關性更高,因此會隨着價格周期的變動而產生較大波動;另一方面,上遊資源品行業與經濟相關性強,與地產行業景氣度有較高相關性,因此其在工業企業利潤結構中的佔比與地產投資走勢也具有較高的相關性。

2.2 本輪利潤周期結構呈現新變化趨勢

2019年底开啓的利潤周期中,受到疫情影響下供需錯配以及美聯儲等主要經濟體央行放水的影響,包括工業品在內的大宗商品迎來了一波價格上漲的持續行情,使得上遊行業在工業企業利潤中的佔比不斷走高。與此同時,下遊消費制造業受到疫情衝擊明顯回落,在工業企業利潤中的比重持續下滑,利潤向中上遊行業轉移的趨勢明顯。隨着2022年下半年以來主要經濟體貨幣政策的收緊,較大經濟下行壓力下工業品價格隨着需求的疲軟逐步回落,上遊原材料行業利潤开始收窄,轉而向中下遊行業轉移,而地產行業較大的下行壓力也加速了這一進程。因此向後看,前一輪利潤周期呈現的下遊利潤佔比向中上遊轉移的格局已經被打破,新一輪利潤周期將呈現上遊利潤佔比向中下遊轉移的局面。

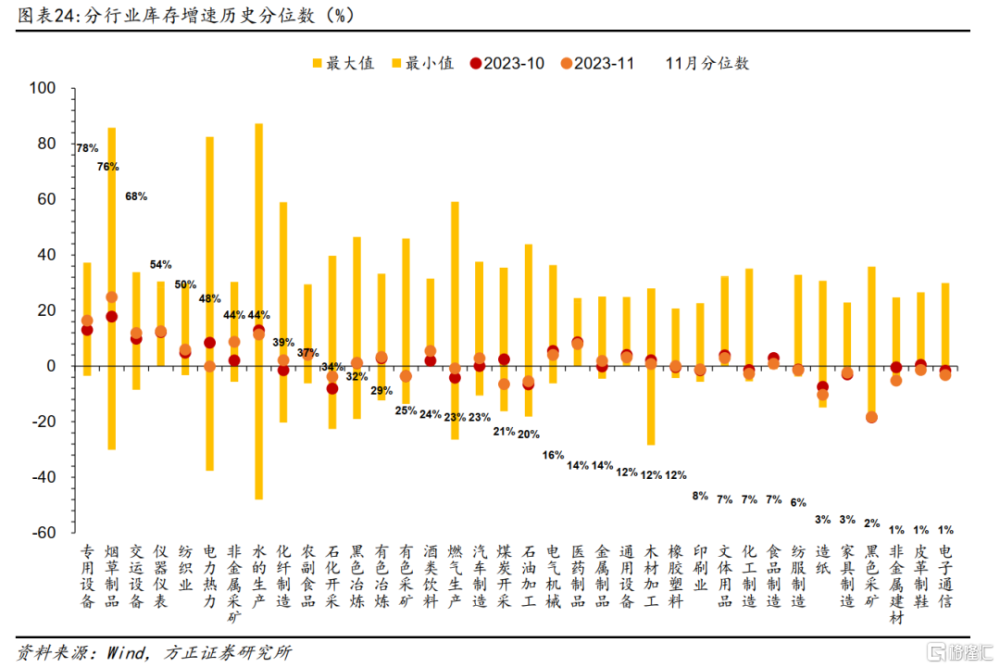

從上遊原材料行業層面來看,盡管供給端產能過剩的壓力不大,但地產需求的下滑使得上遊資本开支整體增長仍相對有限,而從庫存周期來看,上遊原材料相關行業庫存歷史分位數也處於偏高分位,因此上遊原材料行業後續盈利改善的空間相對有限;

從中遊設備制造業層面來看,部分高技術制造業目前出現了產能過剩的情況且仍舊維持着一定程度的資本开支,存在一定的供給壓力,但諸如電子通信、電氣機械和醫藥制品等在內部分行業庫存歷史分位已處於較低區間,出海邏輯加持疊加後續海外需求的修復可能打开中遊設備制造業的盈利空間;

從下遊消費制造業層面來看,目前多數行業庫存歷史分位數已處於絕對低值,但內需仍舊面臨着一定的不確定性,盈利的回升仍需等待相關行業完成“被動去庫存”到“主動補庫存”的周期切換。

風險提示

產業政策支持力度不及預期;庫存周期結構產生重大變動;海外需求仍具有一定不確定性。

注:以上內容來自方正證券發布的研究報告《本輪利潤周期的強度與結構變化》,分析師:蘆哲 S1220523120001 李昌萌 S1220123120064

標題:本輪利潤周期的強度與結構變化

地址:https://www.iknowplus.com/post/70638.html