PMI 數據體現出的“先立後破”

主要內容

引言:前期“新動能”走強對衝“老動能”走弱,PMI回落幅度相對可控。但“新舊動能轉換期”新動能增長基礎並不十分穩固,本月明顯走弱集中拖累PMI,短期經濟可持續的穩步恢復仍需政策“先立後破”、進一步穩定傳統動能,後者本月實際上已在改善。

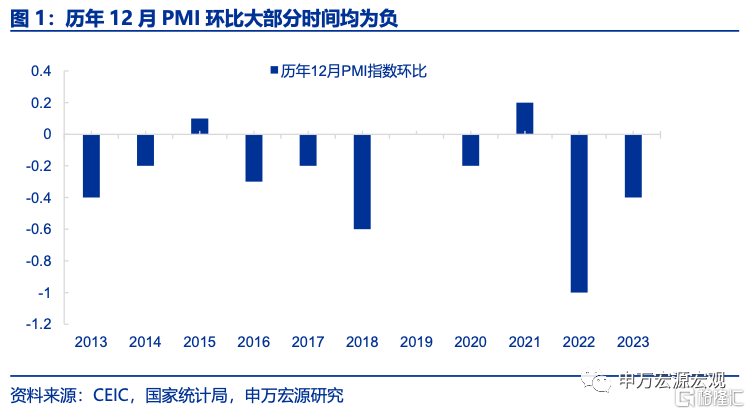

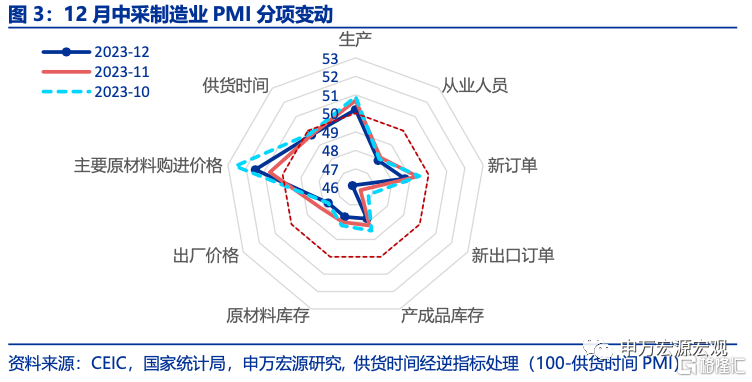

需求不足壓制12月PMI,結構上新動能走弱幅度大於傳統動能。12月中採制造業PMI環比回落0.4至49.0,雖然歷年12月大部分時間PMI均會季節性走弱,但今年回落幅度(-0.4)大於季節性(-0.2)。而從大類行業結構上看,本輪PMI自階段性高點(9月50.2)回落至12月(49.0)可分爲兩個階段,其一,9-11月,高耗能行業、消費行業PMI走弱,顯示投資、消費邊際走弱的影響。但新動能譬如高技術制造業PMI(+1.1至51.2)、裝備制造業PMI(+1至51.6)積極改善。但來到12月,高耗能行業PMI有所回升,而高技術制造業PMI(-0.9至50.3)、裝備制造業PMI(-1.4至50.2)明顯走弱。

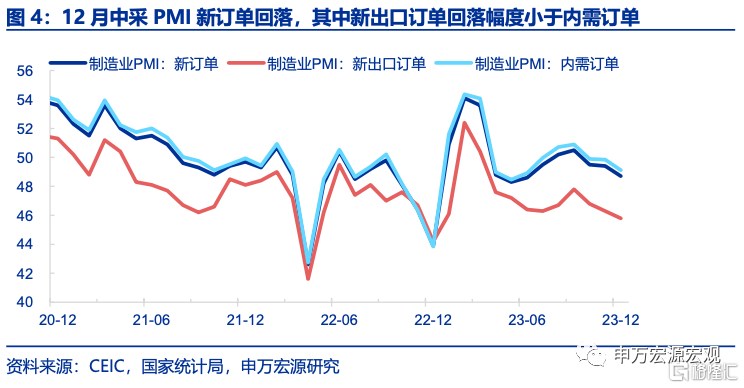

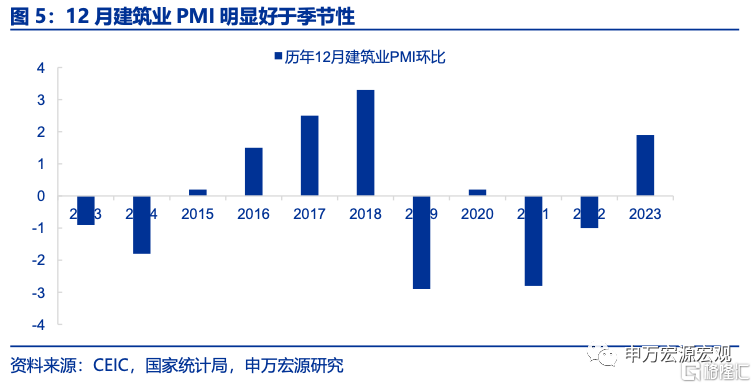

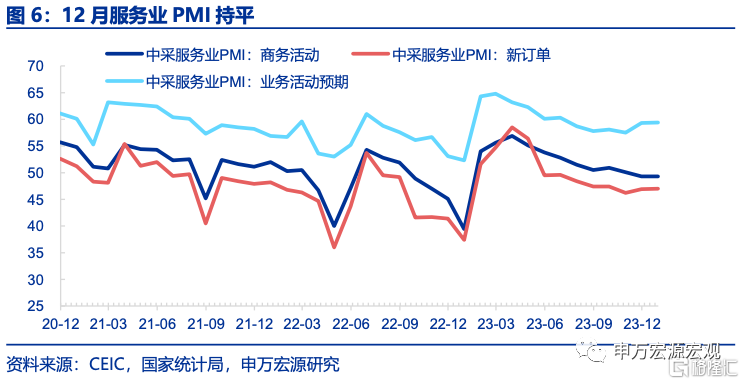

商品需求:消費走弱,但投資需求表現明顯超出季節性。商品需求方面,整體新訂單指數回落0.7至48.7,雖然新出口訂單有所下行(-0.5至45.8),但該指標統計局曾公开解釋與實際出口表現會發生背離,且內需訂單(-0.8至49.1)回落幅度更大。而拆分內需來看,投資需求積極改善,建築業PMI連續大幅反彈,本月回升1.9至56.9,回升幅度超季節性(+0.9),一方面顯示前期專項債加快發行對基建投資的支撐,同時或也反映房企“復工小高峰”與信用融資改善對於地產投資的雙重支撐,但消費行業PMI回落至49.4、有所走弱,顯示城鎮勞動參與率最快提升階段過去後,支撐消費內需的回補動能也自四季度以來开始降速。12月服務業PMI也持平49.3的較低水平,出行類服務消費構成拖累。

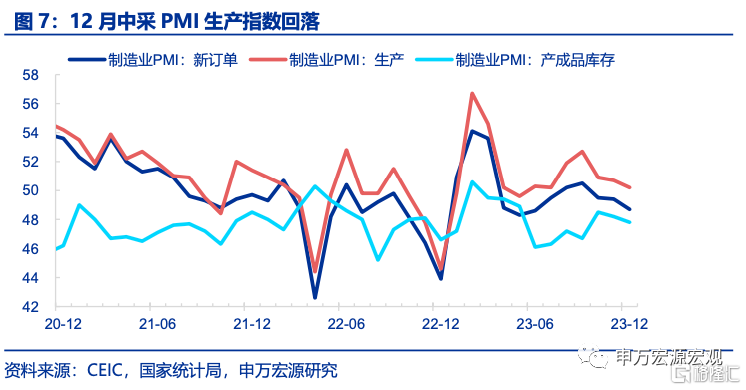

工業生產:需求不足壓制生產,影響時滯被拉長。12月生產指數回落0.5至50.2,回落幅度依次小於採購量指數(-0.6至49)與新訂單指數(-0.7至48.7),且下半年以來生產指數的表現也呈現滯後於新訂單指數的情況。說明內需走弱對於工業生產的影響存在時滯, 12月生產指數更多反映前期新訂單與採購量指數走弱的影響。

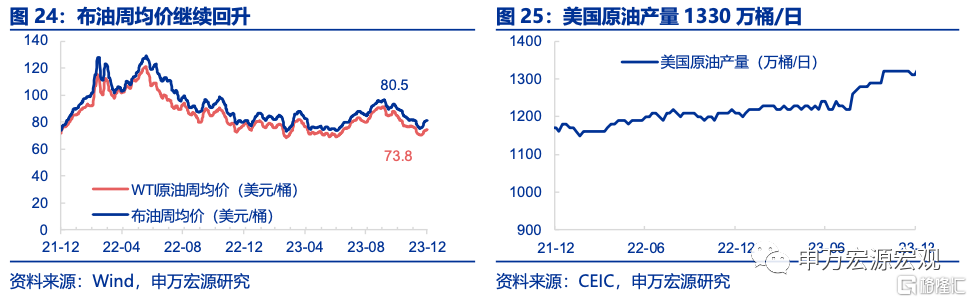

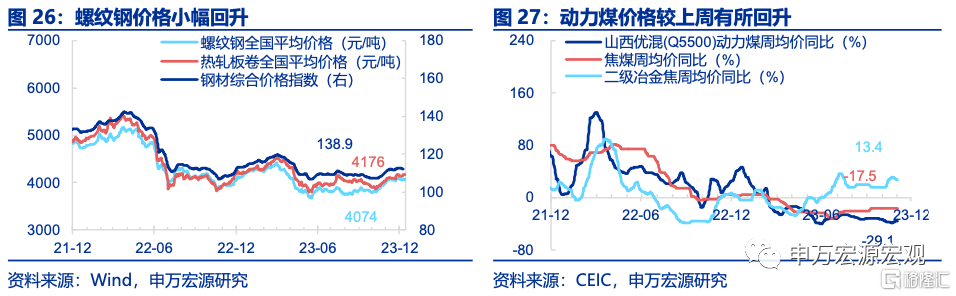

價格:油價煤價回升帶動原材料價格上行,對出廠價格影響存在時滯、後者仍在回落。伴隨前期國際油價、國內煤價有所回升,此前持續走弱的原材料購進價格PMI在12月積極回升(+0.8至51.5),而12月出廠價格PMI(-0.5至47.7)反映前期原材料價格走弱仍在下行,也是生產存在時滯的自然規律。

“先立後破”具備現實意義,傳統動能出現積極轉變、期待政策進一步加力呵護。前期投資、消費等傳統動能驅動的行業雖然走弱,但新動能如高技術制造業、裝備制造業積極回升形成對衝,整體PMI下滑幅度可控。但12月新動能集中性走弱後,傳統動能對於經濟的拖累凸顯,PMI回落至年內次低水平。也顯示目前新動能增長基礎仍不十分穩固的“新舊動能轉換期”,穩定傳統動能、“先立後破”具備非常高的現實意義。而積極因素在於政策對於基建地產投資的穩定开始見效,建築業PMI連續兩個月大幅上线。而消費由於內生變量屬性,對政策的反映相對滯後,受城鎮勞動參與率結束快速提升的影響,12月表現仍然偏弱,且房地產市場需求側的調整仍在壓制居民消費意愿,也需要政策進一步發力對衝。

我們仍然期待明年地產供需兩側政策均加碼,推動“保交樓”提速,緩解新購房居民對於購置期房的擔憂,與老購房居民對於已持有房產交付風險的擔憂,通過打破供給側堵點來提升需求側居民購房與消費意愿,同時傳統基建在財政擴張下重新提速,共同穩定社會對於傳統動能的預期。

風險提示:全球產業鏈競爭加劇,房地產政策力度不及預期。

以下爲正文

周觀點:PMI數據體現出的“先立後破”

一、需求不足壓制12月PMI,結構上新動能走弱幅度大於傳統動能

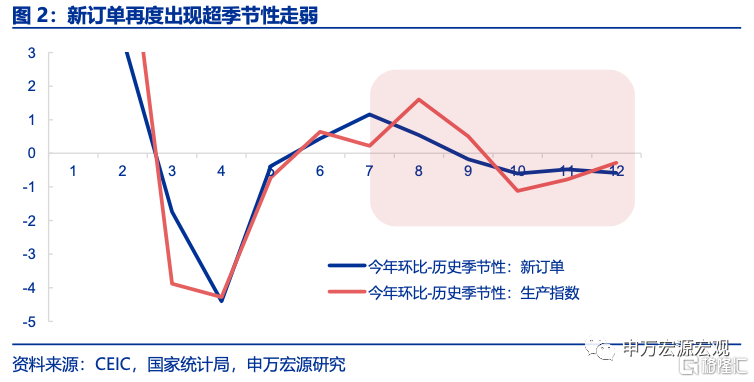

12月中採制造業PMI環比回落0.4至49.0,雖然歷年12月大部分時間PMI均會季節性走弱,但今年回落幅度(-0.4)大於季節性(-0.2)。拆分結構看,新訂單指數環比回落0.7至48.7,回落幅度大於季節性(-0.1),生產指數回落0.5至50.2,回落幅度也略大於季節性(-0.2),但不及新訂單回落幅度,也說明需求不足繼續構成經濟恢復阻力。

而從大類行業結構上看,本輪PMI自階段性高點(9月50.2)回落至12月(49.0)可分爲兩個階段,其一,9-11月,高耗能行業(-2.4至47.3)、消費行業PMI(9月51.3,10月以來持續回落)走弱,顯示投資、消費邊際走弱的影響。但新動能譬如高技術制造業PMI(+1.1至51.2)、裝備制造業PMI(+1至51.6)積極改善。但來到12月,高耗能行業PMI(+0.1至47.4)有所回升,消費行業PMI(49.4)則有所走弱。而9-11月明顯回升的新動能行業12月均明顯下行,高技術制造業PMI(-0.9至50.3)、裝備制造業PMI(-1.4至50.2)均明顯走弱。

二、商品需求:消費走弱,但投資需求表現明顯超出季節性

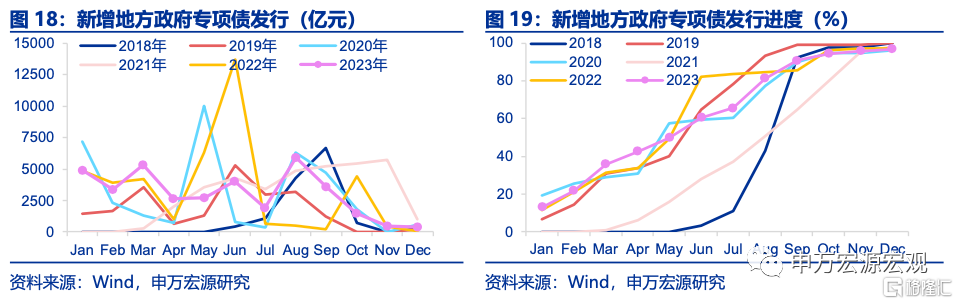

商品需求方面,整體新訂單指數回落0.7至48.7,雖然新出口訂單有所下行(-0.5至45.8),但該指標統計局曾公开解釋與實際出口表現會發生背離,且內需訂單(-0.8至49.1)回落幅度更大。而拆分內需來看,投資需求積極改善,建築業PMI連續大幅反彈,本月回升1.9至56.9,回升幅度超季節性(+0.9),一方面顯示前期專項債加快發行對基建投資的支撐,同時或也反映房企“復工小高峰”與信用融資改善對於地產投資的雙重支撐,但消費行業PMI回落至49.4、有所走弱,顯示城鎮勞動參與率最快提升階段過去後,支撐消費內需的回補動能也自四季度以來开始降速。

而觀察服務業PMI,也確實呈現出服務消費邊際轉弱的現象,12月持平49.3的較低水平。從行業看,與居民出行和消費密切相關的服務行業,本月指數表現仍偏弱,其中水上運輸、航空運輸、住宿、居民服務等行業商務活動指數低於46.0,一方面受近期寒潮影響出行意愿,但同時也反映城鎮勞動參與率最快提升的階段過去後,服務消費最直接驅動的動能也开始出現弱化。

三、工業生產:需求不足壓制生產,影響時滯被拉長

12月生產指數回落0.5至50.2,回落幅度依次小於採購量指數(-0.6至49)與新訂單指數(-0.7至48.7),且下半年以來生產指數的表現也呈現滯後於新訂單指數的情況。說明內需走弱對於工業生產的影響存在時滯,本月新訂單與採購量更大幅度走弱將影響2024年1月後的生產指數,而12月生產指數更多反映前期新訂單與採購量指數走弱的影響。

四、油價煤價回升帶動原材料價格上行,對出廠價格影響存在時滯、仍在回落

伴隨前期國際油價、國內煤價有所回升,此前持續走弱的原材料購進價格PMI在12月積極回升(+0.8至51.5),而12月出廠價格PMI(-0.5至47.7)反映前期原材料價格走弱仍在下行,也是生產存在時滯的自然規律。

五、“先立後破”具備現實意義,傳統動能出現積極轉變、期待政策進一步加力呵護

12月PMI數據顯示,前期投資、消費等傳統動能驅動的行業雖然走弱,但新動能如高技術制造業、裝備制造業積極回升形成對衝,整體制造業PMI下滑幅度相對可控。但12月新動能也再度集中性走弱,傳統動能對於經濟的拖累再度凸顯,PMI回落至年內次低水平。也顯示目前新動能增長基礎仍不十分穩固的“新舊動能轉換期”,穩定傳統動能、“先立後破”也具備非常高的現實意義。而本月積極因素在於政策對於基建地產投資的穩定逐步見到效果,建築業PMI連續兩個月大幅上线。而消費由於內生變量屬性,對政策的反映相對滯後,受城鎮勞動參與率結束快速提升的影響,12月表現仍然偏弱,且房地產市場需求側的調整仍在壓制居民消費意愿,也需要政策進一步發力對衝,我們仍然期待明年地產供需兩側政策均加碼,推動“保交樓”提速,緩解新購房居民對於購置期房的擔憂,與老購房居民對於已持有房產交付風險的擔憂,通過打破供給側堵點來提升需求側居民購房與消費意愿,同時傳統基建在財政擴張下重新提速,共同穩定社會對於傳統動能的預期。

風險提示:全球產業鏈競爭加劇,房地產政策力度不及預期。

高頻經濟表現:汽車銷售、地產銷售回升

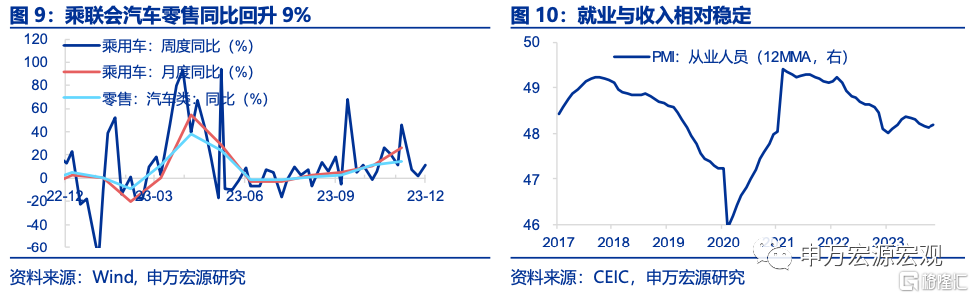

1)商品消費:本周乘用車零售同比較上周回升9%,今年以來累計同比增長5%。截至12月24日,乘用車零售同比較上周回升9%至11%,今年累計同比5%。

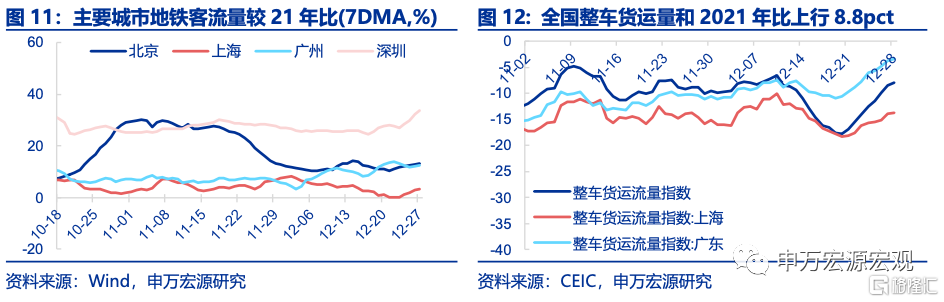

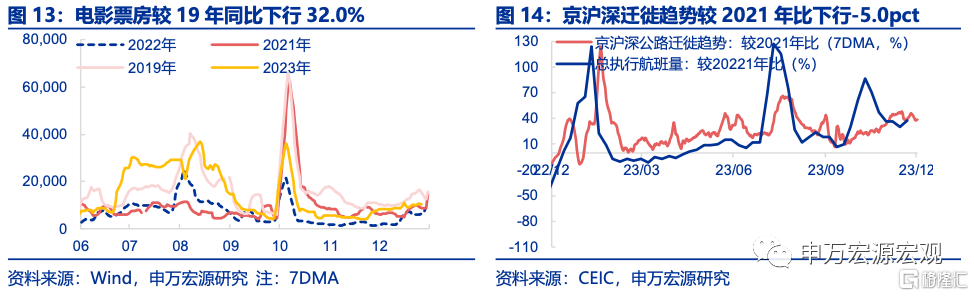

2)服務消費:整車貨運量上行、滬深遷徙指數下行。截止12月28日,全國整車貨運量較2021年同期上行8.8pct至-8.0%;京滬深遷徙趨勢較2021年同期下行5.0pct至61.8%。

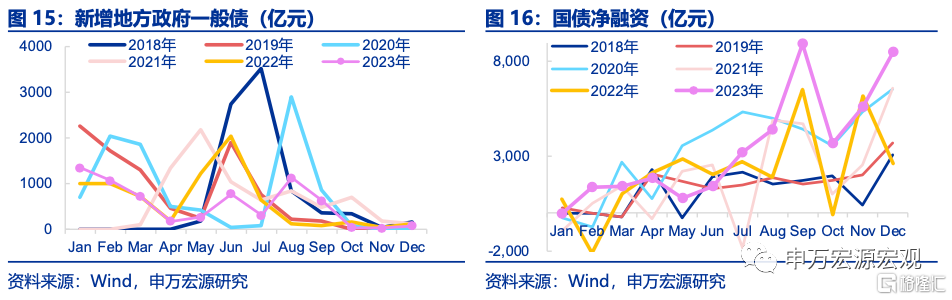

3) 財政與政府消費:截至12月29日,當周國債淨融資-400億,當周新增0億一般債,下周暫無發行計劃。

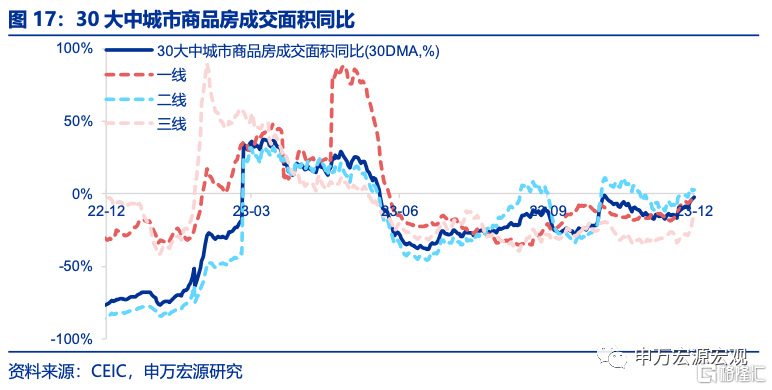

4)房地產市場:地產銷售回升,廣州出台公積金優化政策。截至12月28日,30大中城市商品房月均成交面積同比上行7.5pct至-2.2%,分結構看,一线、二线和三线城市分別上行4.8pct、4.5pct和14.2pct至-1.2%、3.0%和-15.4%。廣州出台公積金優化新政,明確在本市或戶籍地买房可提取公積金,提取總額不超過實際購房支出。

5)政府性基金與基建:當周新增專項債0億,下周暫無發行計劃。

6)制造業投資與工業生產:高爐开工率、汽車半鋼胎开工率均有所回落。截至12月22日,高爐开工率回落60bp至77.7%,但仍強於去年同期(75.9%)。截至12月28日,汽車半鋼胎开工率回落66bp至71.6%,但仍大幅強於去年同期(53.6%)。

7)食品價格:豬肉零售價格小幅回升,菜價、果價同比回落。截至12月20日,豬肉零售價回升0.6%至24.7元/公斤;截至12月28日,蔬菜、水果價格分別環漲2.8%、0.1%,同比分別回落3.2pct、2.2pct至6.2%、2.5%。

8)工業品價格:油價、鋼價和煤價均小幅回升。截至12月28日,布油周均價較上周繼續回升0.6%至80.5美元/桶,動力煤價格較上周回升1.3%至953.1元/噸。螺紋鋼價格回升0.5%至4074元/噸。截至12月22日,美國原油產量1330萬桶/日。

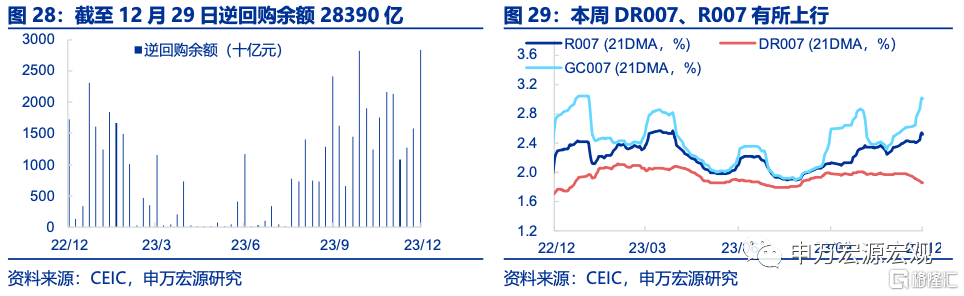

9)貨幣政策與匯率:本周逆回購余額28390億,資金利率有所上行。截至12月29日,本周逆回購余額28390億,淨投放12570億。DR007(2.0193%)、R007(2.9494%),其中DR007、R007分別較上周上行21.4BP和75.2BP。

美元指數下行,人民幣被動升值。截至12月28日,美元指數繼續下行0.6至101.2。CNY報收7.1055,CNH報收7.126,較上周分別升值0.6%和0.3%。

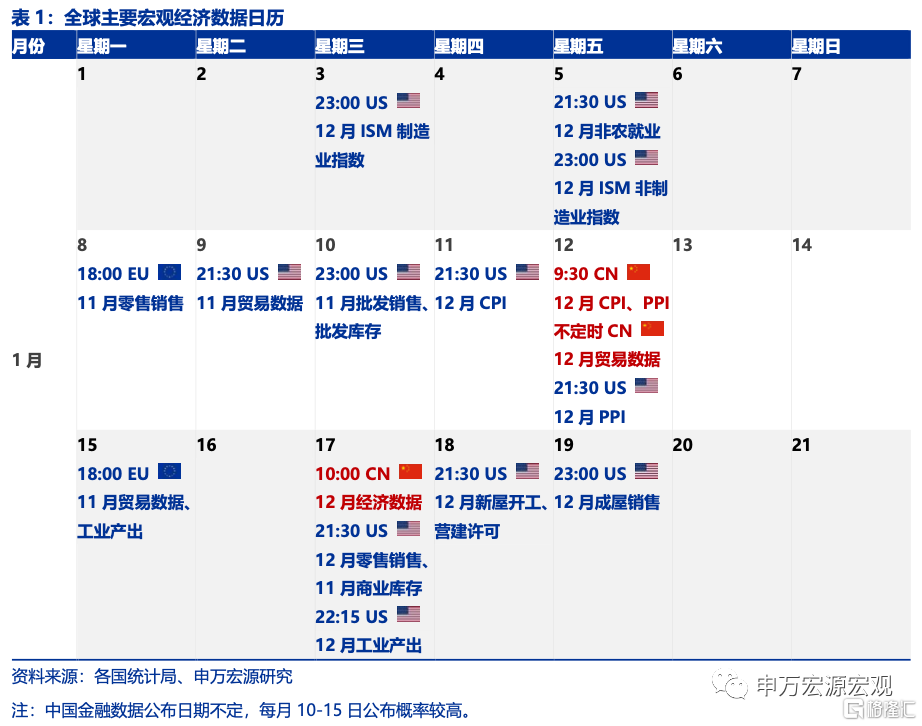

全球宏觀日歷:關注中國12月通脹數據、貿易數據

注:內容節選自申萬宏源宏觀2024年1月1研究報告:《PMI數據體現出的“先立後破”——申萬宏源宏觀周報·第232期》,證券分析師:屠強 賈東旭 王勝

標題:PMI 數據體現出的“先立後破”

地址:https://www.iknowplus.com/post/67417.html