美聯儲貨幣政策重心的重大轉變

引子

2023年12月1日,鮑威爾在斯佩爾曼學院(Spelman College)進行了一場爐邊談話。期間鮑威爾表達了他對貨幣政策的看法:

我和我的同事們預計,隨着新冠疫情和重新开放的影響消退,以及限制性貨幣政策對總需求的影響,明年支出和產出的增長將放緩。

這次談話之後,兩年美債利率大幅下行,從4.67%下行至4.55%,下行了12bp。

在《美聯儲貨幣政策敘事範式的重大調整》一文中,我們討論了這一事件,並認爲美聯儲敘事範式已經發生了調整:從加息範式調整爲降息範式。

這次調整是一次非正式調整,算是正式調整前的預熱,背書的人員有沃勒、地方聯儲和鮑威爾。

2023年12月的議息會議的官方聲明和新聞發布會,標志着正式調整終於落地。

在這次新聞發布會上,鮑威爾的幾段話徹底扭轉了投資者的思考範式:

1、決策者正在思考、討論何時降息合適;降息已开始進入視野;沒有人宣布抗通脹取得勝利,那還爲時尚早;下一個問題是何時收回政策。

2、美聯儲認爲在利率方面已經做得足夠了,但對這一觀點尚不完全有信心;關於降息時機的討論仍在進行中,將非常謹慎地做出決定。

3、人們對經濟將有不同的預測,這些預測可能會在市場條件中體現出來,也可能不會體現出來;重要的是,從長遠來看,金融狀況與美聯儲的行動保持一致;從長遠來看,市場環境與政策的一致性非常重要。

4、不會等到2%通脹率再降息的原因是那將會太晚,會超過目標;在通脹達到2%之前,需要減少對經濟的限制。

事實上,每一次議息會議的官方聲明像一份密碼本,協助市場去交易關鍵數據和解讀官員講話;更像一份規章制度,規範整個市場的預期。

點陣圖情況和兩年美債利率的調整

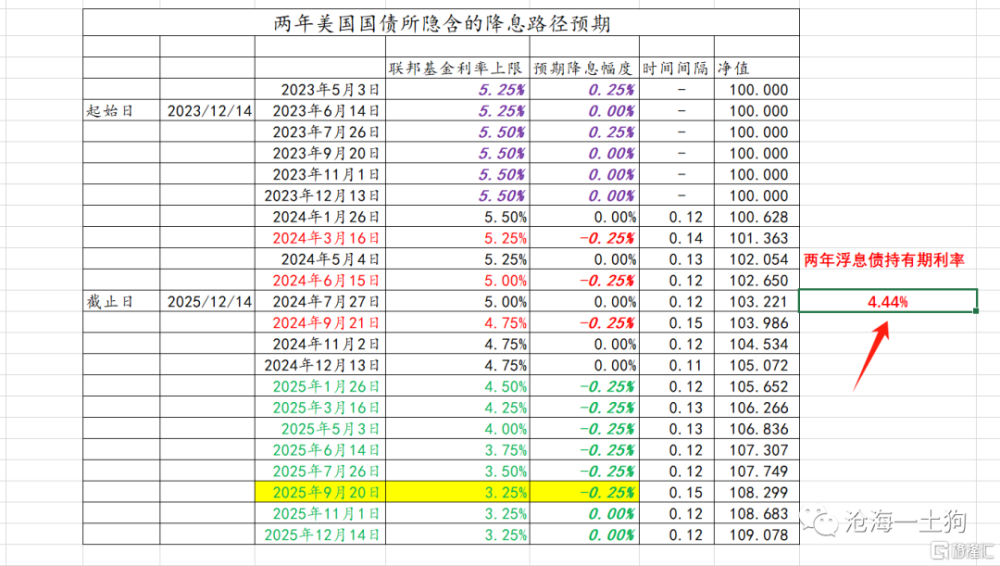

新聞發布會落地之後,兩年美債利率大幅下行至4.44%附近。

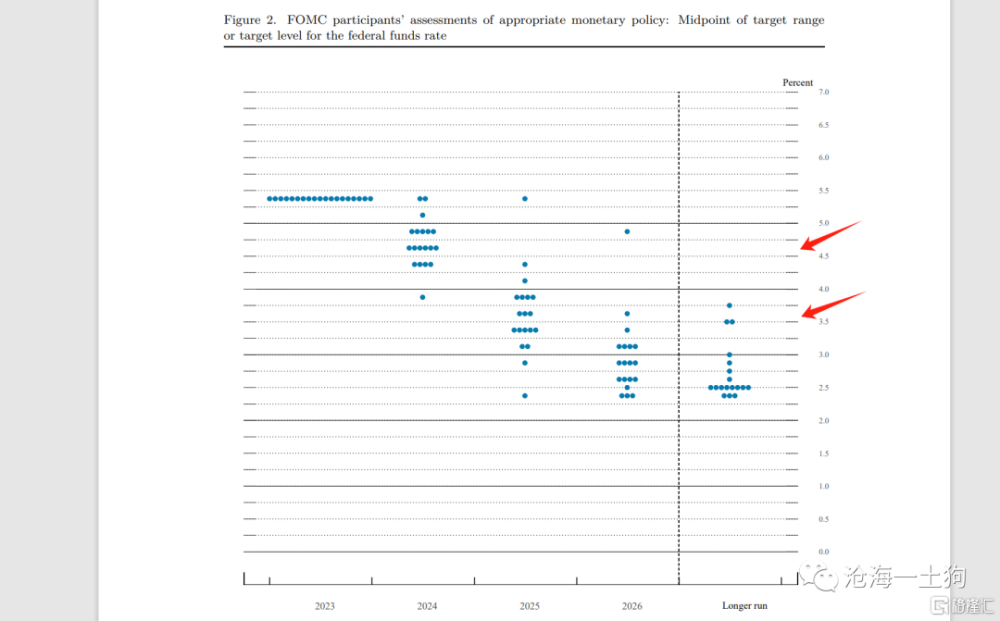

這次議息會議披露了點陣圖,這份點陣圖認爲,a、明年美聯儲將降息3次;b、聯邦基金利率的終止位置在3.75或者3.50%;

市場在點陣圖的基礎上又進一步細化了預期降息路徑,

市場在兩個方面更加激進:

1、how fast,預計明年3月开始降息,隔一次議息會議降一次,總共降息3次;

2、how low,官員們預計兩年後的聯邦基金利率在3.50%或者3.75%,市場進一步下修了25bp,在3.25%附近;

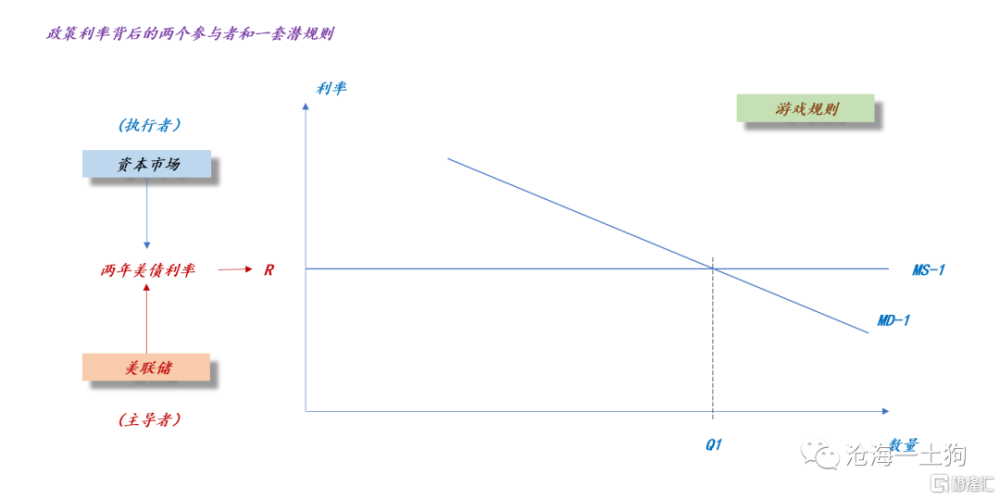

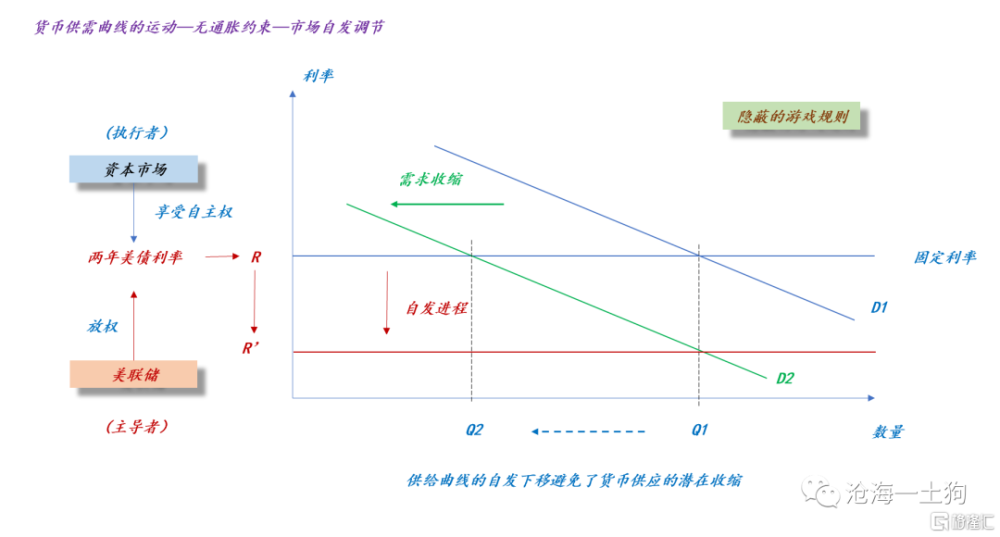

如上圖所示,美聯儲制定大的方針引導市場,市場具體執行,最終,完成兩年美債利率的調整,形成貨幣供給曲线的移動。

隨着兩年美債利率的大幅下調,十年美債利率也大幅回落,一度擊穿了4.0%:

貨幣政策依據

無論是對點陣圖的調整,還是具體措辭的調整,都需要一定的依據,畢竟美聯儲這套體系是個基於預期引導的貨幣政策體系,信譽至關重要。

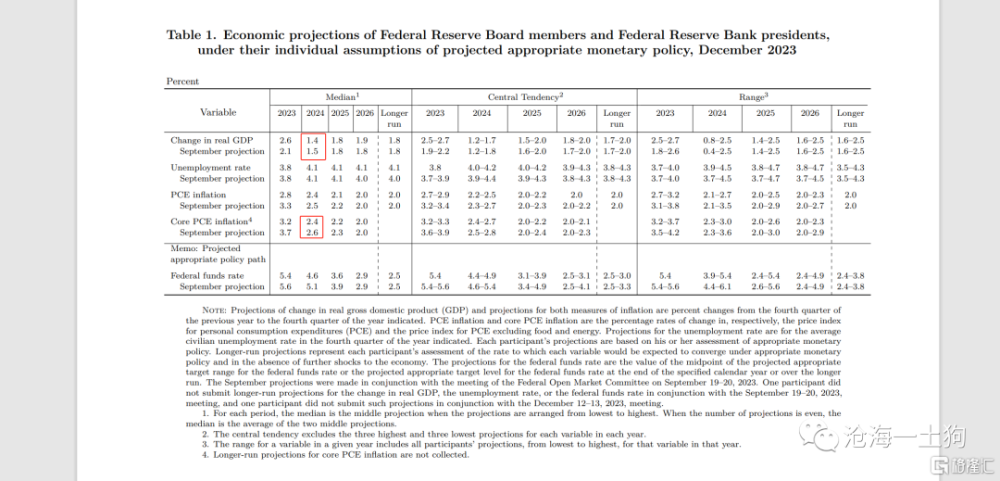

相比於9月份,美聯儲下修了對2024年的經濟展望,主要包括以下兩個方面:

1、經濟增速由1.5%下修至1.4%,雖然幅度不大,但是,也給明年3月、6月、9月、12月的展望留了空間;

2、核心通脹從2.6%下修至2.4%;

不論這份展望的依據是什么,美聯儲對兩個事情表現了極強的信心,a、經濟軟着陸;b、通脹快速回落。

1、決策者正在思考、討論何時降息合適;降息已开始進入視野;沒有人宣布抗通脹取得勝利,那還爲時尚早;下一個問題是何時收回政策。

雖然鮑威爾沒有直接表態,並宣布抗擊通脹取得勝利,但是,這份EP展示了很強的信心。

時間效應

投資者們很容易混淆一個事實:兩年美債利率才是真正的息,聯邦基金利率只是工具。

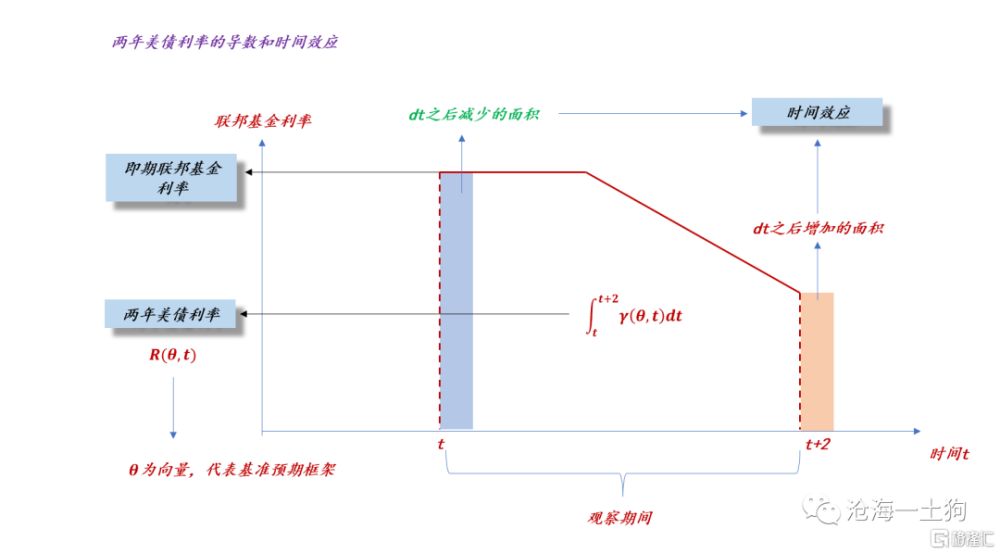

這意味着,當美聯儲的敘事範式進入降息範式後,兩年美債利率會隨着時間推移而自發回落,我們稱之爲時間效應。

如上圖所示,曲线之下的面積代表兩年美債利率。當美聯儲通過聲明、發布會和點陣圖等手段確立了基本預期框架θ之後,隨着時間推移,內部面積會減少藍色矩形並增加橘色矩形,後者始終比前者要小,因此,面積會隨着時間推移減少。

目前,時間效應約爲9bp,即每個月兩年美債利率自然下行9bp附近。

基於時間效應,我們會發現,兩年美債利率下行最快的時刻,並不是在聯邦基金利率开始降低的時刻,而是,遠遠領先於這個節點。

最主要的原因在於,這個體系的核心是預期。

等着美聯儲真开始降低聯邦基金利率,黃花菜都涼了。

結束語

綜上所述,我們就完成了對本次議息會議的梳理,它最大的意義在於正式確認了美聯儲的敘事範式進入降息範式。

現在美聯儲終於有點大撒把的意味了,要把自主權更多地給市場,這可能源於美聯儲觀察到了什么(ps:也可能是鮑威爾吸收了2018年底慘痛的教訓),把貨幣政策重心切換到——防止經濟衰退。

如上圖所示,正常情況下,市場享受了充分的自主權,可以自發下調兩年美債利率以應對需求收縮,從而穩定經濟;但是,抗擊通脹改變了這個模式,美聯儲把這個權力上收了回來,供給曲线和需求曲线之間的聯動效應大大降低了。

也就是說,抗擊通脹佔優時,美聯儲會盡量限制市場的自主權,制造摩擦;維護經濟佔優時,美聯儲會盡量解綁市場的自主權,減少摩擦。

4、不會等到2%通脹率再降息的原因是那將會太晚,會超過目標;在通脹達到2%之前,需要減少對經濟的限制。

顯而易見,這次會議更加深刻的變化在於——市場自主權的再分配,美聯儲开始鼓勵、甚至縱容市場去YY,去搶方向盤了。因此,未來美聯儲的鼓勵會多於敲打。

最後,還是希望大家好好體會一下美聯儲的一系列玩法:

一、這套體系到底是怎么運行的;

二、如何絲滑地從抗通脹切換到防止經濟硬着陸;

ps:數據來自wind,圖片來自網絡

標題:美聯儲貨幣政策重心的重大轉變

地址:https://www.iknowplus.com/post/61452.html