爲什么小盤股這么強?

引子

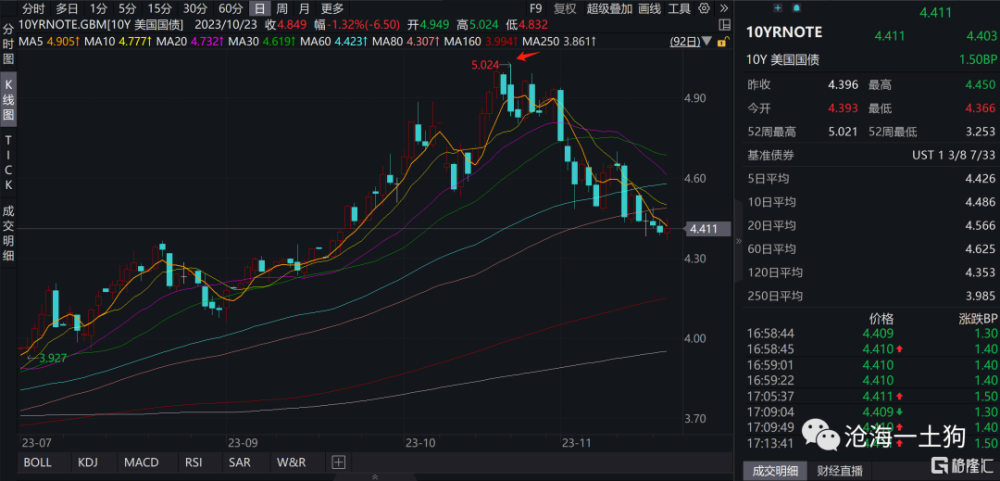

2023年10月23日,十年美債利率見頂,全球的流動性狀況得到了極大的改善。

全球的權益資產大幅反彈,其中,標普500指數底部以來上漲10.67%(ps:10月30日見底)。

但是,A股卻出現了顯著的分化,中證1000指數底部以來反彈了9.43%,而滬深300指數僅僅反彈了2%。

此外,微盤風格更爲誇張,小市值指數底部以來漲了15.6%。

因此,中國股市不是沒漲,而是,有着強烈的風格分化——小票上天,大票躺平。

那么,到底是什么因素決定了風格分化呢?滬深300指數上漲的條件又是什么?這篇文章將探討這個問題。

風險偏好和M1增速

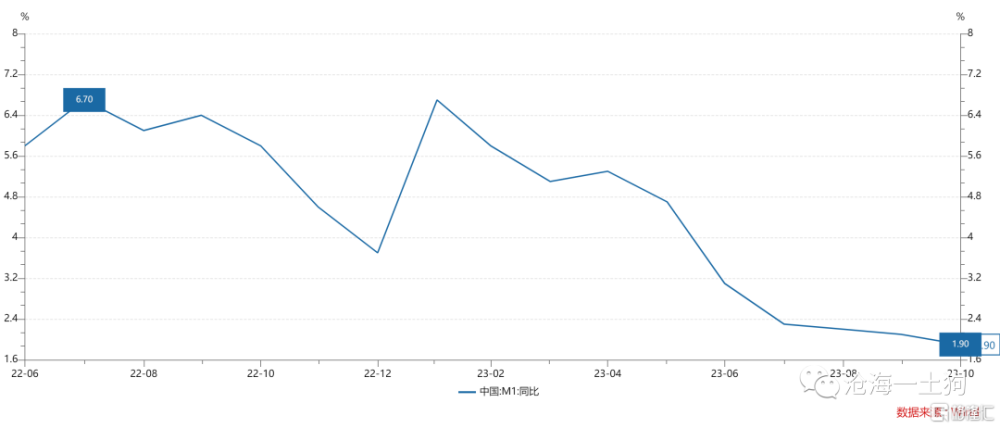

答案是風險偏好較弱,根源在於M1增速較低。

一直以來,投資者們有一個致命的混淆,把M1和M2弄混了,他們認爲:只要M2增速高,風險資產的價格就應該上漲。

事實上,活期存款才是水,定期存款只是冰,後者是前者的備選,二者之間的轉化需要一定的條件。

也就是說,只有在經濟過熱的情況下,M2增速高才是有意義的;在經濟偏冷的情況下,M1增速才是一切,它決定了每個投資者的體感——有錢或者沒錢。

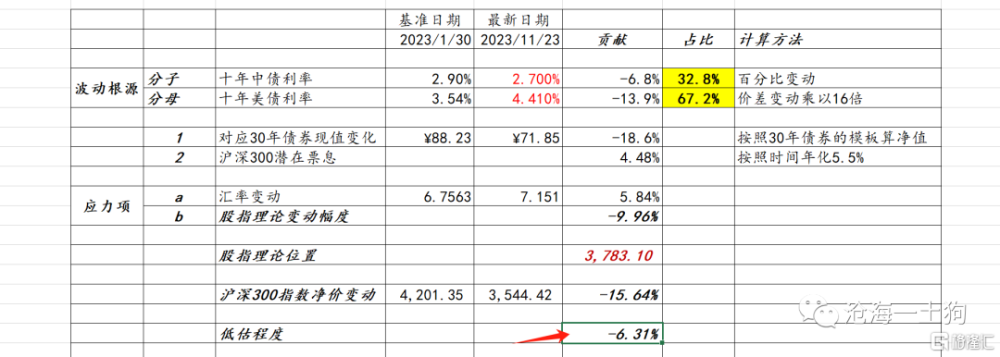

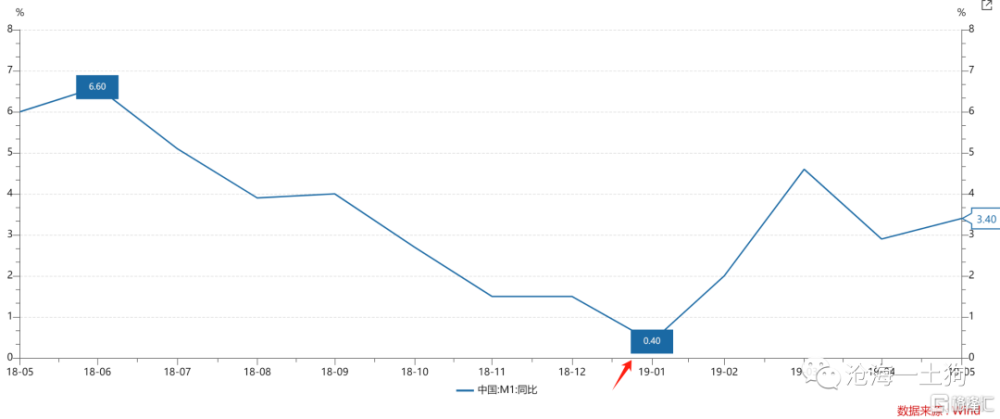

如上圖所示,M1增速處於下降通道,10月下滑到1.9%,然而,大票的上漲需要較高的風險偏好,所以,就不難理解滬深300指數糟糕的走勢了。

換言之,我們可以把滬深300指數當成M1增速的高頻替代指標,用滬深300指數觀察人民幣系統M1的變化。

社融增速和M1增速的缺口

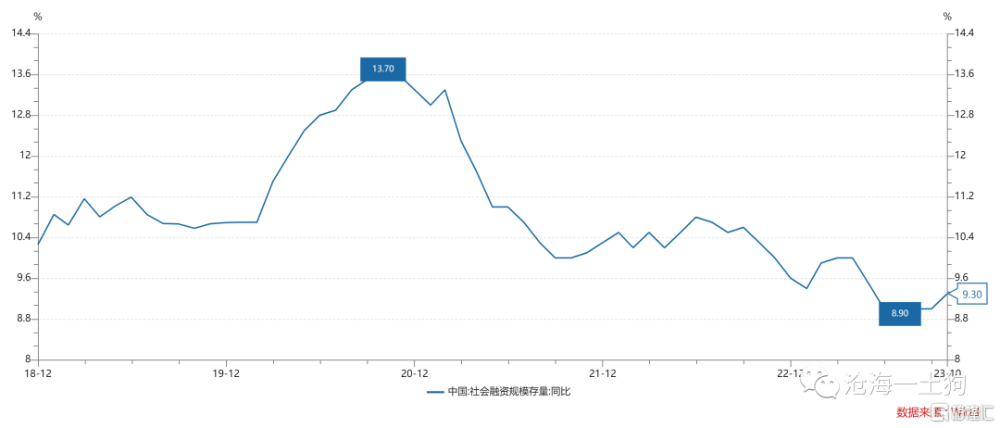

如上圖所示,盡管社融增速的中樞有所下滑,但是,整體還有9%左右的增速。那么,爲什么M1增速只有1.9%呢?現實當中有跑冒滴漏。

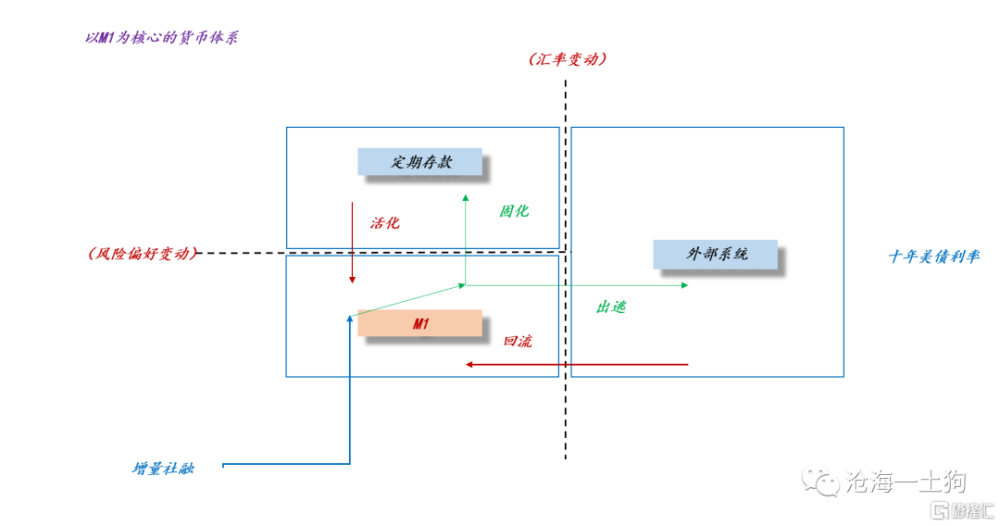

如上圖所示,二者的差值有兩個去處,一、固化成定期存款了;二、出逃到海外了。

定期存款是冰,在較爲寒冷的環境中,我們不能把它等同於水,除非經濟處於向上的通道中。因此,在經濟收縮的過程中,M1/M2佔比持續降低是一個很關鍵的問題。

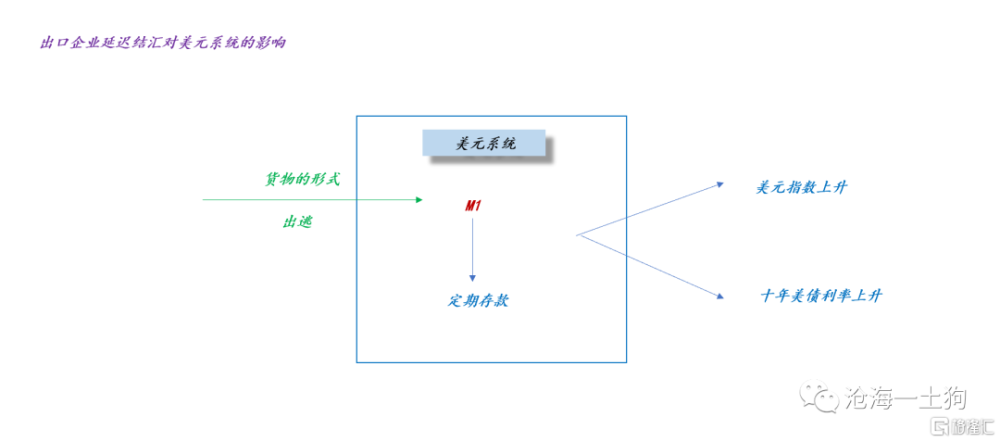

此外,在資本項目不自由的情況下,資本出逃的主要渠道不是我們想象的那種直接模式,而是一種很迂回的模式:出口企業延遲結匯。

出口企業的貨物到了境外,會收到對應的外匯。由於貶值預期和外幣存款的高利率,這部分錢會比普通情況下更晚地結匯回來。更有甚者,一些企業會把結匯周期拉更長,靠貸款來解決國內的資金需求。

總的來說,社融增速“空砍”9%,居民仍然感到缺錢有兩個原因,1、M1/M2佔比下降;2、出口企業延遲結匯。這兩個原因背後則是美聯儲劇烈的加息。

匯率和M1增速的關系

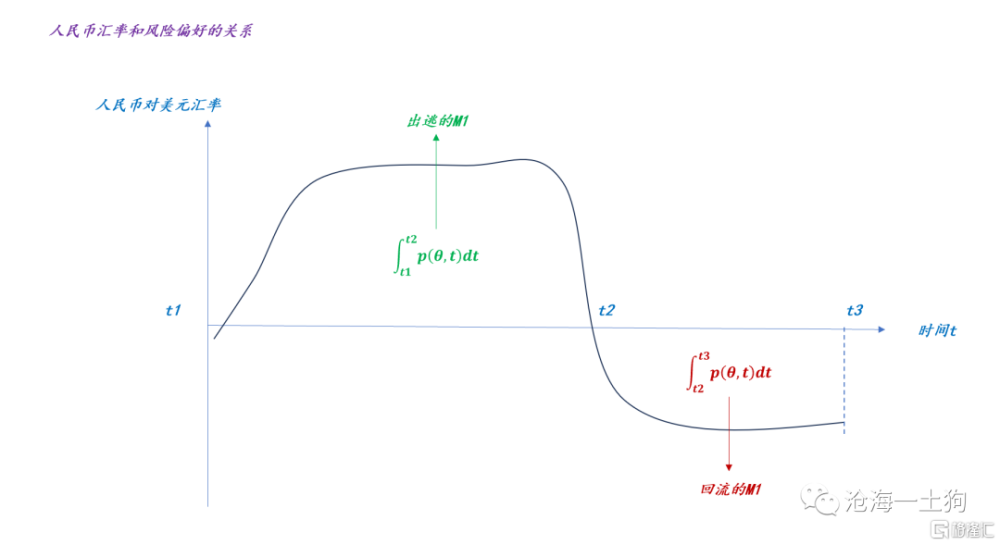

出口企業延遲結匯會有兩個效應,一個是匯率貶值,另一個是M1增速下滑。

在前面的文章中,我們也討論過了,滬深300指數基本上代表了M1增速的高頻數據。

於是,我們就get到了匯率和滬深300指數強相關性的微觀機制——結售匯情況對M1的影響。

在這裏,有人會argue,近期人民幣是升值了,但是滬深300指數還是沒漲啊?

對於這個問題,我們得回到美聯儲那個框架:既要看 how high,又要看 how long 。

如上圖所示,在貶值周期,一些M1花了一定的時間出逃了;在升值周期,我們得花一些時間,讓他們再回來。

爲了綜合多高和多長,我們要看匯率的60日移動平均數據,而不是即期數據。

也就是說,滬深300指數和人民幣匯率的長期均线更相關。

滬深300指數的非對稱性

寫到這裏有人會問,爲什么出逃的資金不緊跟十年美債利率結匯回國呢?因爲資本項目不自由。

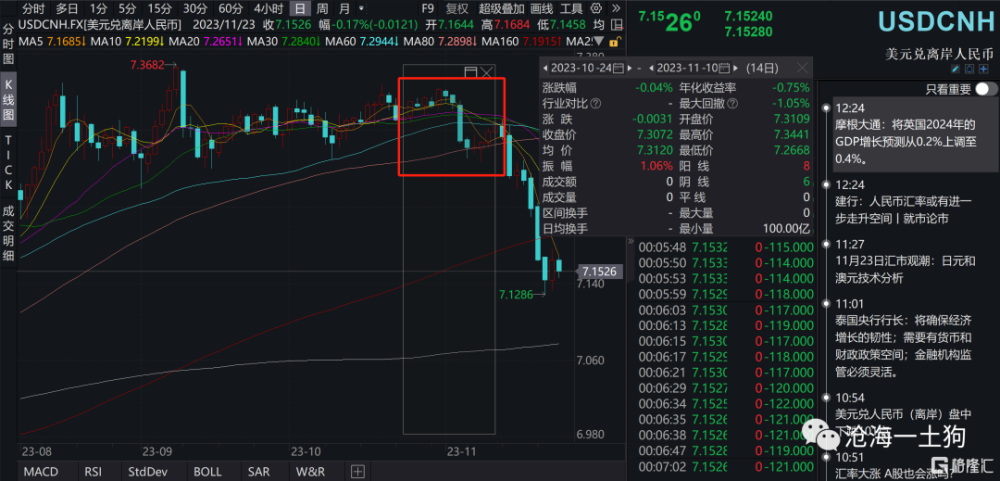

如上圖所示,對於是否立馬結匯,這些人很謹慎,他們會積累大量的證據之後再採取行動。也就是說,結匯行動會十分滯後或者右側。

這會導致滬深300指數和十年美債利率有一個不對稱:

1、十年美債利率上行時,滬深300指數緊跟十年美債利率;

2、十年美債利率上行轉爲下行時,滬深300指數跟不上十年美債利率;

如上圖所示,滬深300指數的實際值嚴重跑輸其理論值,大概有6%的差異。

根源就在於資本項目不自由所造成的不對稱,回來的資金會遲疑,會先等等看。

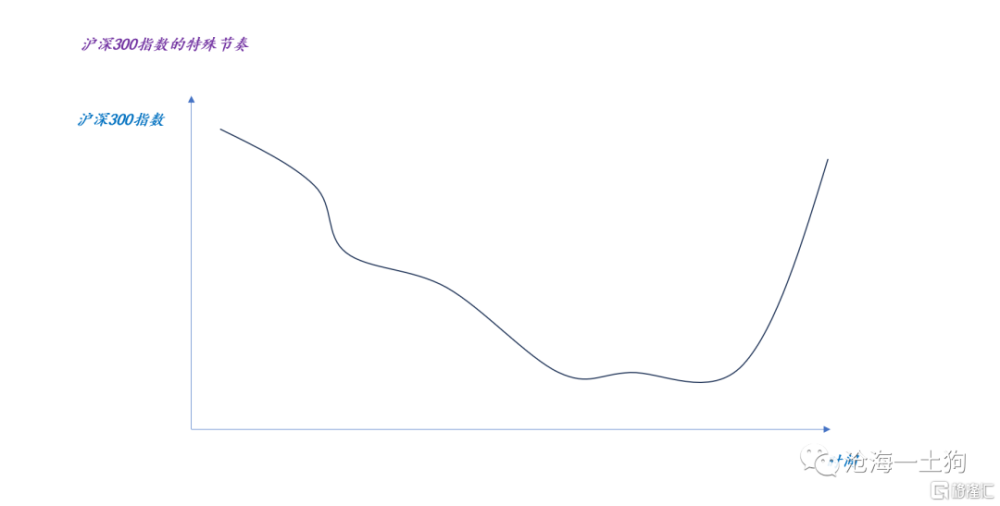

這個非對稱還能解釋滬深300指數的特殊運行節奏:慢熊快牛。本質上還是因爲制度,不過不是因爲證券制度,而是匯兌制度。

結束語

綜上所述,我們就回答了那個問題:爲什么要輪到大票了?邏輯支撐要點有以下幾點:

1、M1增速才代表風險偏好;

2、滬深300指數的上漲強烈依賴於風險偏好;

3、十年美債利率已經見頂回落,這個影響已經傳導到人民幣匯率;

4、人民幣匯率近期大幅升值,已經有人开始大量結匯了;

5、無論是國內的財政政策,還是信貸政策,都將從增量維度支撐M1增速反彈;

ps:數據來自wind,圖片來自網絡

標題:爲什么小盤股這么強?

地址:https://www.iknowplus.com/post/54550.html