從赤字史和央地輪動看財政的拐點

投資要點

核心觀點:理解近期財政政策的變化,必須結合歷史演進和當前財政形勢。我們回顧了幾十年來我國財政擴張的歷程,總量方面赤字口徑的變遷折射出財政擴張的三種思路,結構層面也經歷了三次央地加槓杆輪動。當前正迎來財政的又一個中長期拐點。總量層面,18-22年五年平均赤字率爲3%,跨期平衡難度加大,並且赤字之外的政策工具箱可選余地減少,難以像此前一樣將赤字率保持在3%以內的同時實現財政擴張。結構層面,地方財政壓力加大,債務風險凸顯,沒有多余的加槓杆空間,而中央財政經過二十年休養生息後,加槓杆空間充足。因此,我們認爲中央加槓杆和赤字率突破3%預計不會是短期的一次性政策,而是應對中長期經濟和財政形勢的兩個必然轉變。

財政形勢:(1)收入:受低基數影響,2023年一般公共預算收入同比增速較高,但近幾年整體增長並不明顯,兩年平均增速僅爲0.8%。從結構來看,生產稅增速高於所得稅和消費稅,反映供給強於需求的經濟特點仍未改變。土地財政壓力較大,房地產相關稅收拖累一般公共預算收入,土地出讓收入拖累政府性基金收入。

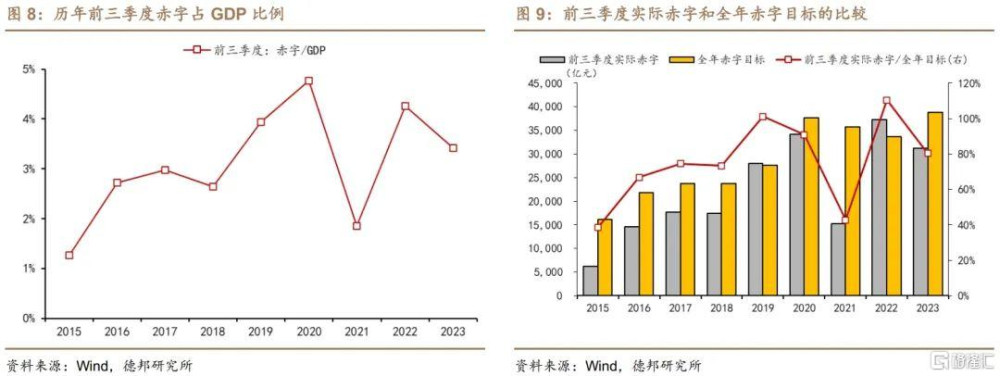

(2)支出:前三季度支出增速偏低,實際赤字率爲近五年的次低水平;支出結構延續“民生佔比增加、基建佔比下降”的特點。

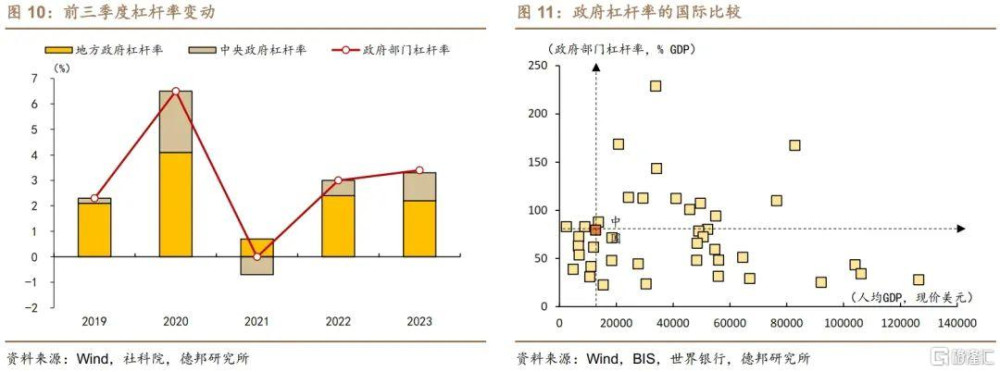

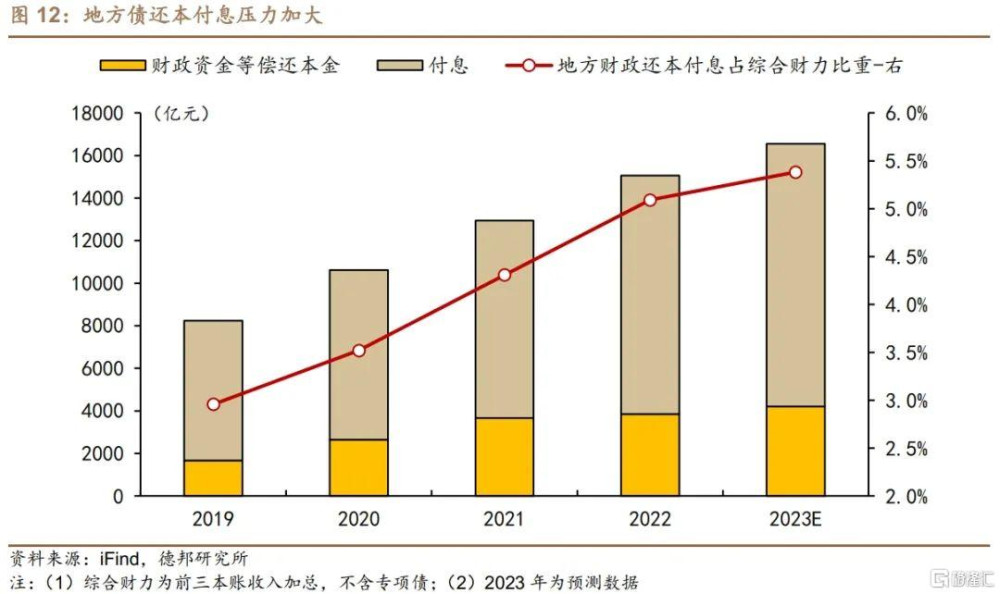

(3)債務與赤字:從赤字來看,財政收入增長緩慢制約着支出發力。從債務來看,名義GDP增速偏低從分母端擡高今年政府部門槓杆率;全球比較而言,我國政府槓杆率處於中遊。地方債務方面,還本付息所佔用的地方財政資源越來越多,今年地方財政還本和付息規模可能達1.66萬億,佔地方財政前三本账總收入的比例,也從去年的5.1%進一步上升到5.4%。

(4)財政的拐點正當其時:收支緊平衡之下,財政的“擔子”有所加重,在此情況下,赤字率突破3%和中央加槓杆可能成爲政策的中長期拐點,而非短期一次性的財政擴張。結合赤字口徑的歷史演變和央地加槓杆的三次輪動,當前迎來財政的拐點可謂是正當其時。

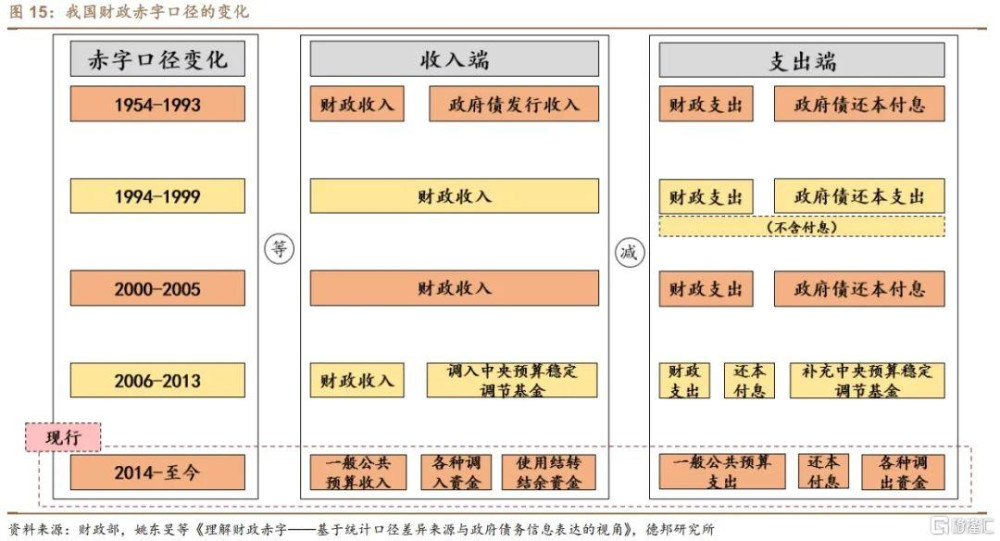

總量視角赤字如何擴張:(1)從我國財政赤字口徑的變遷中可以看出財政擴張思路的三種變化。一是平衡財政從關注當年平衡到關注跨年平衡,2006年开始將跨期平衡納入赤字,設立預算穩定調節基金,此後又逐步加強對結轉結余資金的管理。二是從依靠中央赤字到依靠地方赤字。2009年財政預算中开始出現“地方收支差額”,並在2014年《預算法》修訂後开始使用地方赤字,自此我國財政擴張從僅依靠中央赤字,轉變爲央地均有赤字。三是從一本账赤字到四本账赤字。2014年《預算法》修訂後建立了全口徑預算管理,一般公共預算和其他三本账的調入調出也开始計入赤字。

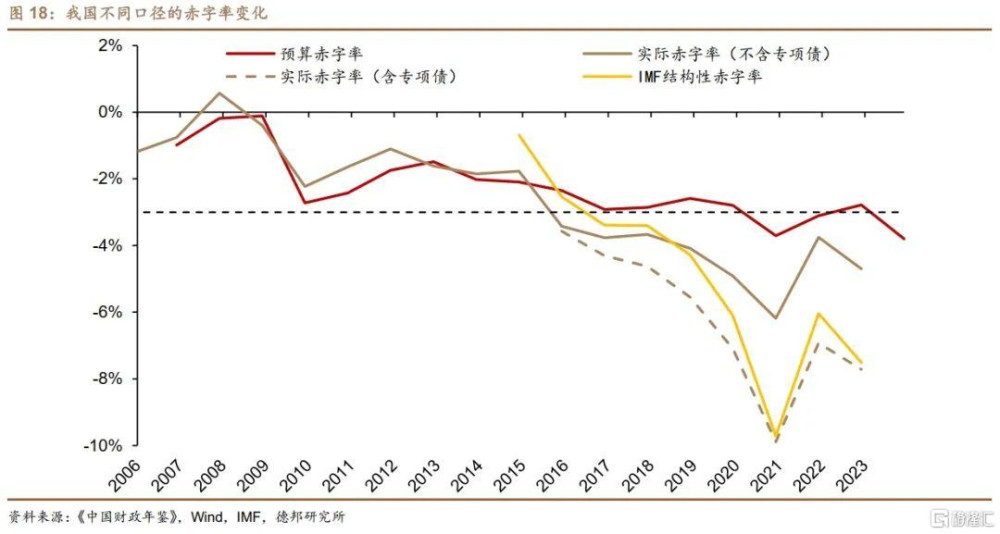

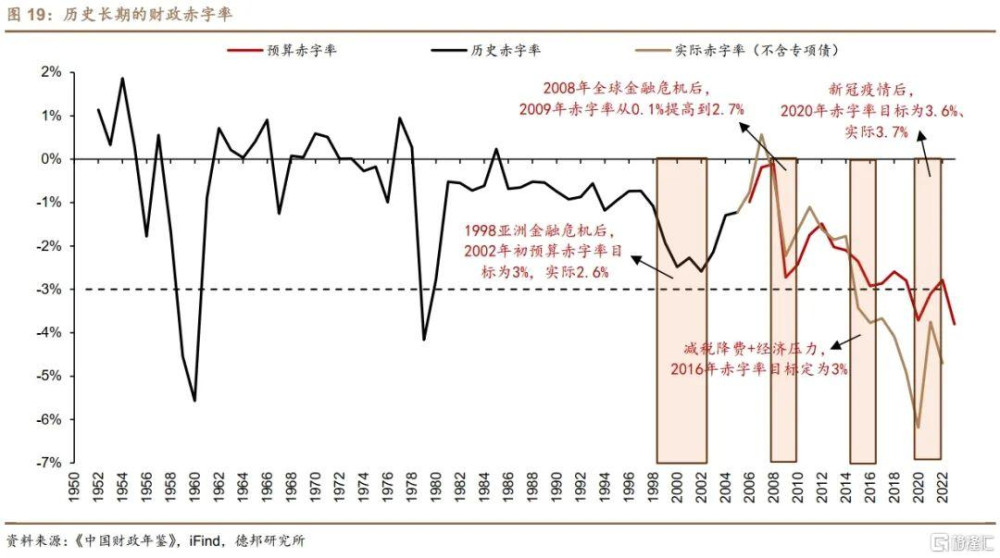

(2)赤字率曾多次觸及3%:90年代以來,在2020年赤字率首次突破3%之前,曾有三次觸及或接近3%的紅线。第一次是亞洲金融危機之後,經過連續五年的財政擴張,2002年預算赤字率目標一度達到3%。第二次是全球金融危機之後,2009年赤字率從上年0.1%大幅提高到2.7%,接近3%。第三次是2015年經濟下行壓力加大,2016年赤字率目標定爲3%,而實際赤字率(當年一般公共預算收支缺口)自2015年开始首次突破3%。

(3)從歷史來看,將赤字率控制在3%以內,一般要滿足兩個條件,一是上年赤字率偏低,爲提高赤字率預留充裕空間。1998、2009年均是如此。二是上年赤字率偏高,但赤字之外的工具充足。過去幾年主要依靠赤字之外的工具實現財政擴張。目前的困難在於上述兩個條件都難以滿足,赤字率連續多年居高不下,赤字之外的政策工具箱可選余地也在減少,當前PSL等赤字外工具只能作爲輔助而無法成爲財政擴張的主力。

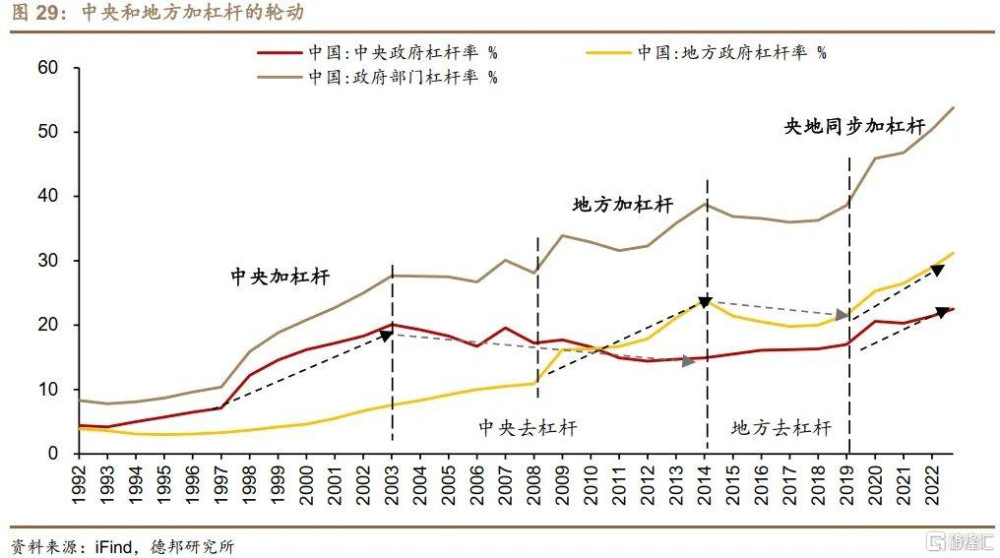

·結構視角看央地加槓杆的輪動:(1)我國政府部門加槓杆可分爲三個輪動階段:第一階段是1997-2003年,中央政府加槓杆;第二階段是2008-2014年,地方政府加槓杆;第三階段是2020至今,央地同步加槓杆。總結來看,三輪央地輪動的共同點是上一輪休養生息的部門成爲下一輪加槓杆的主力。

(2)當前加槓杆從地方切換到中央,主要原因是地方財政形勢嚴峻,債務風險凸顯,沒有多余的加槓杆空間,而中央財政經過二十年休養生息後,加槓杆空間充足。

風險提示:房地產拖累經濟幅度持續減小而無需財政加碼,可能導致本文財政的長期拐點結論存在風險;出口超預期同樣如此;2024年經濟增長目標設定較低同樣如此。

正 文

當前形勢下,財政收支緊平衡,但經濟增長、化解風險、深化改革等領域的“擔子”卻不輕。因此,我們認爲10月增發國債調整預算或意味着財政將迎來中長期拐點,從前幾年依靠赤字外籌資轉向赤字內,中央加槓杆和赤字率突破3%不會是短期一次性政策。

1. 財政形勢:收支緊平衡,拐點正當時

1.1. 收入:增速放緩,生產稅貢獻爲主,土地財政拖累明顯

受低基數影響,2023年一般公共預算收入同比增速較高,但近幾年整體增長並不明顯;從結構來看,生產稅增速高於所得稅和消費稅。土地財政壓力較大,房地產相關稅收拖累一般公共預算收入,土地出讓收入拖累政府性基金收入。

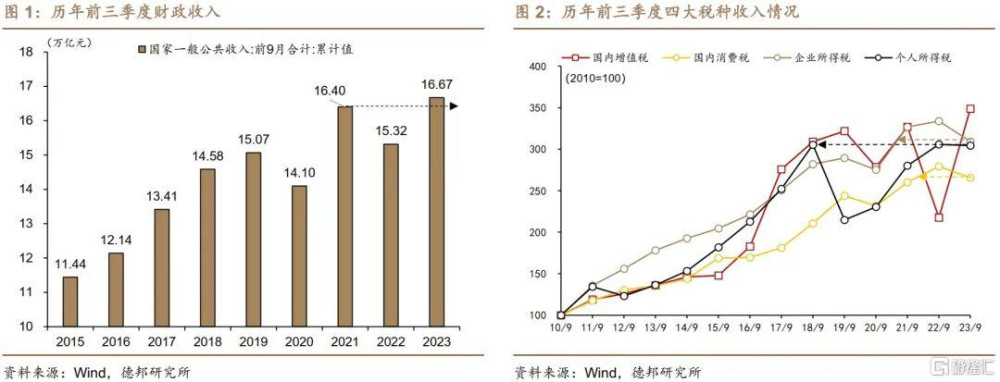

一方面,財政收入增速受留抵退稅帶來的基數效應提振,前三季度同比增長8.9%。但剔除基數後,前三季度一般公共預算收入的兩年復合增速僅爲0.8%,收入規模爲16.67萬億,與2021年同期(16.4萬億)相比增長並不明顯。

另一方面,按年初預算計劃來看,前三季度收入進度偏慢。前三季度一般公共預算收入完成年初預算目標的76.7%,慢於2020-21年(均值80.6%),在最近十年同期排第六。

從結構來看,生產稅增速高於收入稅和消費稅,反映供給強於需求的經濟特點仍未改變。四大稅種中,面向收入和消費環節的三大稅種收入均在下降,國內消費稅、企業所得稅、個人所得稅前三季度收入同比分別下降4.9%、7.4%、0.4%。面向生產環節的國內增值稅同比仍在增長,今年前三季度爲5.3萬億,較2021年增長6.7%(2022留抵退稅低基數較爲特殊)。盡管國內消費稅主要反映高能耗和高檔消費品,但生產稅增速與所得稅消費稅增速的背離,仍然可以反映出近幾年供給強於需求的經濟特點。

財政收入增長緩慢,主要有四方面原因。一是疫情後企業、居民等微觀主體恢復較慢,前三季度工業企業利潤同比下降9%,上半年青年失業率也創下歷史新高。二是名義經濟增速放緩,前三季度名義GDP增速僅爲4.4%。三是減稅降費減少當期財政收入,今年前8個月,全國減稅降費規模達到1.15萬億;去年總規模超過4.2萬億。四是房地產市場下行、土地財政收入退坡,對第一本账一般公共預算收入和第二本账政府性基金收入都會形成較大拖累。

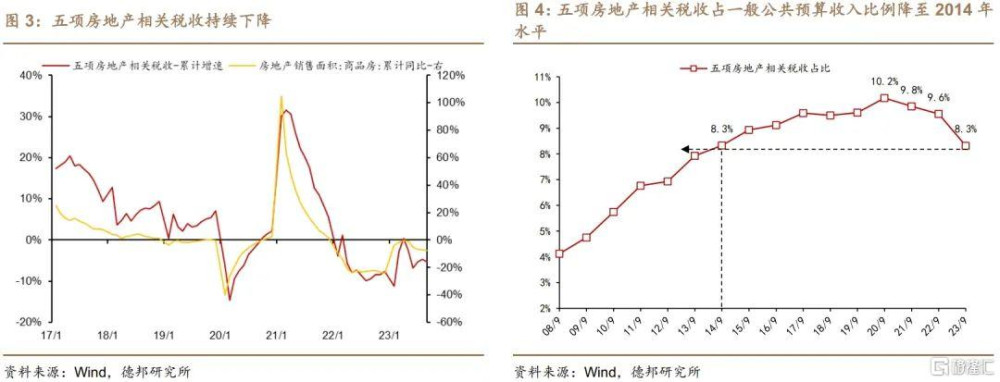

房地產市場下行,通過五項房地產相關稅收、房地產相關主體貢獻的增值稅和企業所得稅等兩個渠道影響一般公共預算收入。前三季度,五項房地產相關稅收(耕地佔用稅、城鎮土地使用稅、土地增值稅、契稅、經營性房地產稅)收入1.39萬億,較去年同期下降5.2%,減少近800億。與此同時,五項房地產相關稅收佔一般公共預算收入的比例降至8.3%,相比2020年同期已下降1.9個點,與2014年同期基本相當。一般公共預算中,除了上述五類稅收外,還有房地產和房屋建築業等企業主體貢獻的增值稅和企業所得稅預計也在下滑。

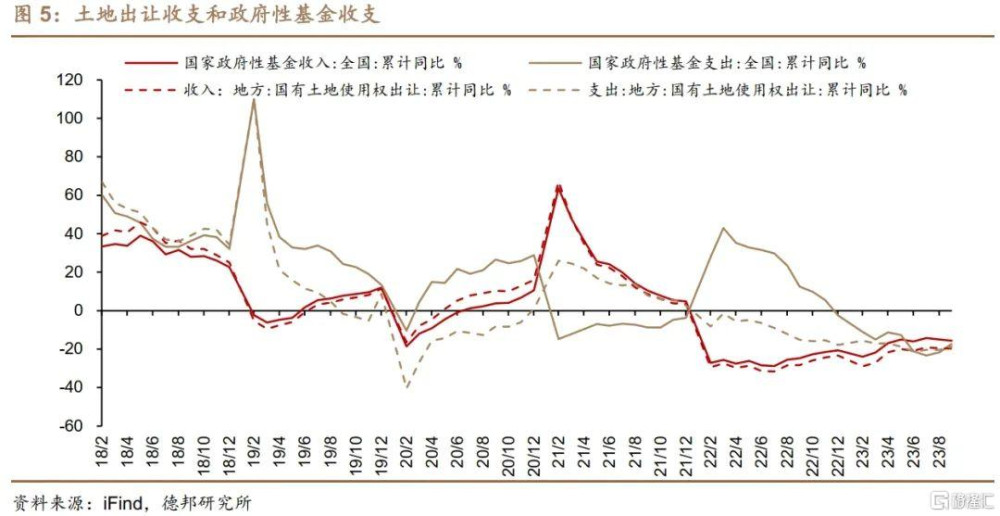

土地出讓收入增速低於年初預算。年初預算提出,2023年全國政府性基金預算收入78169.9億元,增長0.4%,全國政府性基金預算支出117962.99億元,增長6.7%。但1-9月,政府性基金收入同比下降15.7%,支出同比下降17.3%,均遠低於預算的增速目標。全國預算是地方預算的匯總,說明部分省份可能對土地出讓收入過於樂觀。

1.2. 支出:增速逐年降低,重心傾向民生財政

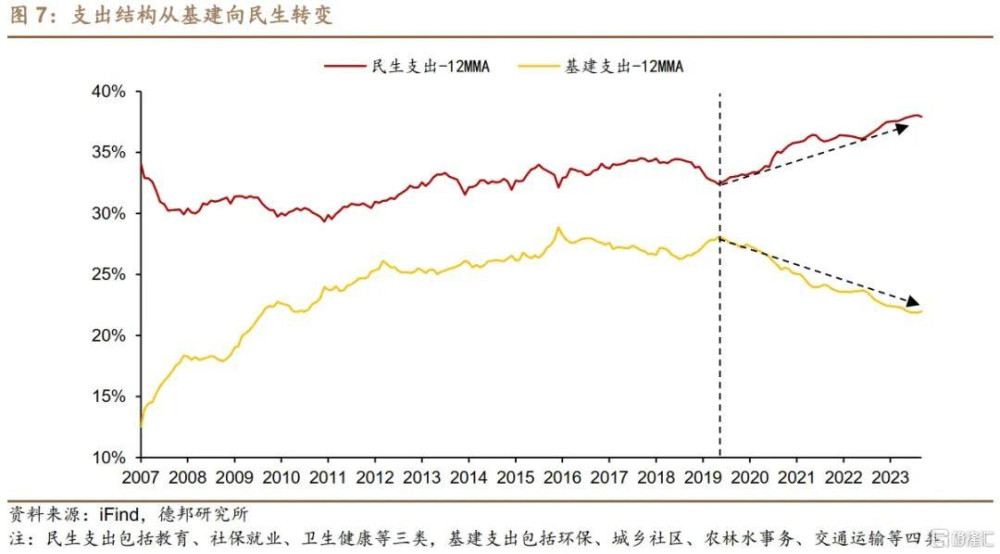

前三季度支出增速偏低,實際赤字率爲近五年的次低水平;支出結構延續“民生佔比增加、基建佔比下降”的特點。

財政支出增速爲歷史次低。1-9月支出增速3.9%,處於歷史偏低位置,按近十年前三季度的支出增速,今年僅高於2020和2021年,其中2020年屬於特例,由於疫情影響財政從三季度才开始大規模支出。因此,今年支出增速實質上是僅高於2021年的次低之年。

按近幾年趨勢來看,今年財政支出可能較難完成預算目標。和年初預算比較,前三季度完成支出預算的71.9%,低於時序進度(75%),但也處於2020年以來的最快進度。但要看到疫情前的2016-2019年,前三季度平均能完成預算支出的76.5%,2020年以來財政支出節奏整體偏慢,並且2020-2022年都沒有完成預算目標,平均完成全年預算98.4%。按目前趨勢來看,今年財政支出預計也難以完成預算目標。

財政支出結構繼續轉型,“民生佔比增加、基建佔比下降”的趨勢仍在延續。截至9月,財政支出中社會民生項目佔比37.9%(教育、社保就業、衛生健康等三類),較去年底提高0.4個點;基建支出佔比22%(環保、城鄉社區、農林水事務、交通運輸等四類),較去年底下降0.5個點。

1.3. 債務與赤字:地方還本付息壓力較大

從赤字來看,財政收入增長緩慢制約着支出發力。前三季度實際赤字(一般公共預算收支缺口)爲3.1萬億,相當於GDP的3.4%,這一比例是近五年的次低水平,僅高於2021年的1.9%,甚至要低於疫情前2019年的3.9%。2021年財政收入有一定增長,支出蓄力,形成主動結余,休養生息,因此實際赤字規模不大。但今年不同,財政收入增幅不大,制約着支出的增長。

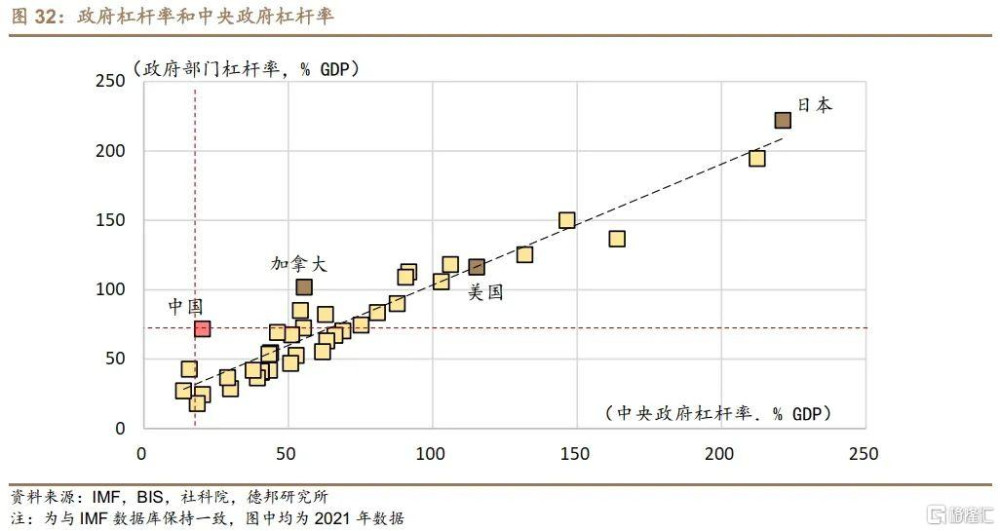

名義GDP增速偏低從分母端擡高槓杆率。按照社科院口徑,今年前三季度政府槓杆率上升3.4個點,幅度大於去年同期的3.0,但更多是由於分母端名義經濟增速下降所帶來的,去年前三季度爲6.24%,今年僅爲4.38%。四季度增發1萬億國債後,宏觀槓杆率將有進一步的攀升,社科院預計中央政府槓杆率將再上升 1.1-1.2 個百分點。

全球比較來看,我國政府槓杆率處於中遊。按照BIS的可比口徑,截至今年Q1,我國政府部門槓杆率爲79.4%,在41個經濟體中排第16位,低於所有經濟體85.7%的均值,但高於新興市場66.1%的均值。

地方債務方面,還本付息所佔用的地方財政資源越來越多。今年前三季度,財政資金用於地方政府債務還本爲3650億元,地方債付息9633億元,同比分別增長9.2%、10.2%。如果按該增速外推全年,地方財政還本和付息規模可能達1.66萬億,佔地方財政前三本账總收入的比例,也從去年的5.1%進一步上升到5.4%,而2019年這一比例僅爲3%。說明還本付息所佔用的地方財政資源越來越多。

1.4. 財政的拐點正當其時

財政收支多年“緊平衡”之下,財政的擔子卻在加重。一方面,對衝房地產下行帶來的經濟拖累,需要財政政策發揮穩增長的重要作用;另一方面,防範化解地方債務風險更離不开財政的支持。

我們預計2023年經濟增速在5.2%左右,22-23兩年平均增速爲4.1%左右。而明年的經濟增長目標可能與今年大致持平,或設定爲5%左右。但今年的5.2%是在去年3%的低基數下實現的,明年要實現5%的增速,或仍有一定難度。內生動能方面,房地產市場的持續下行損害了經濟總需求,而明年外需預計仍不樂觀。因此,只有加大財政擴張力度,才能抵消房地產和出口的消極影響,將經濟增速保持在一定水平。

明年預計至少有三個方面需要積極財政支持,一是“三大工程”,二是基建投資,三是居民減稅。

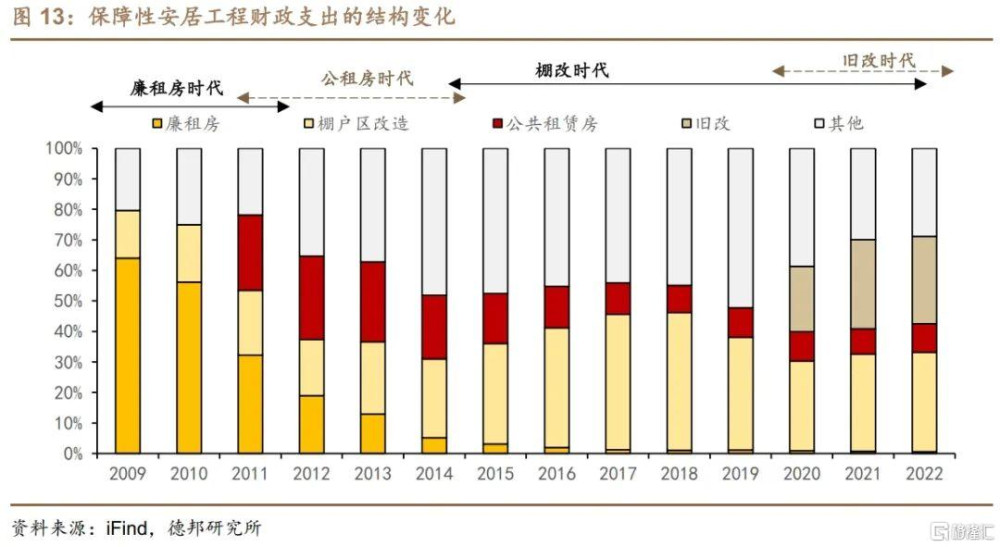

城中村改造、保障房建設、“平急兩用”設施建設等“三大工程”將成爲棚改和舊改的接力棒,對衝房地產投資下行。我們在10月23日外發報告《“新三駕馬車”能否帶動明年經濟?》中指出,當前房地產銷售和投資下行壓力仍大,並且棚改退潮、舊改將謝幕,補充投資也在減少。而穩增長客觀要求穩住房地產投資,因此“城中村改造+保障房+平急兩用設施”將接過穩增長的“接力棒”,成爲促進有效投資的“新三駕馬車”。我們預計,中性情形下“新三駕馬車”可能帶來明年增量投資近6000億,拉動房地產投資增速5個百分點;由於土地購置費不計入GDP資本形成項目,僅考慮建安投資,可拉動名義GDP約0.25個點。從資金投入來看,第一本账和專項債中,用於保障性安居工程的資金年均0.9萬億左右,並且呈現從歷史來看,呈現“廉租房-公租房-棚改-舊改”的重心切換,明年預計保障性安居工程的財政支出重心將切換至“三大工程”。

其次,基建投資仍需大量新增資金投入。僅靠“三大工程”預計無法完全對衝房地產投資下行的影響,仍然需要依靠基建投資增加投入。10月增發萬億國債預計大部分用於明年,除此之外,明年的赤字擴張也將帶來一定增量資金。今年GDP增速5%以上,基建增速大致在8.5%左右(前三季度8.64%),明年隨着基數效應退潮,基建投資可能要達到更高增速。

最後是擴大消費的居民端減稅支持。今年7月政治局會議指出“發揮消費拉動經濟增長的基礎性作用,通過增加居民收入擴大消費”,此後政策端釋放居民減稅信號,先後密集發布13份個稅政策,其中12項陸續到期的個稅優惠政策得到延期,並提高了贍養和撫養的專項扣除標准。其中,提高三項專項扣除各1000元或可增加減稅700-1000億元。明年或仍有必要適當調降個稅稅率以促進消費,如果下調兩低檔稅率,大致減稅1200-1700億元,這也需要更積極的財政政策支持。

收支緊平衡之下,財政的“擔子”有所加重,在此情況下,赤字率突破3%和中央加槓杆可能成爲政策的中長期拐點,而非短期一次性的財政擴張。結合赤字口徑的歷史演變和央地加槓杆的三次輪動,當前迎來財政的拐點可謂是正當其時。

2. 總量如何擴張:財政赤字史的借鑑

2.1. 赤字口徑變化折射財政擴張思路

從我國財政赤字口徑的變遷中可以看出財政擴張思路的三種變化。一是平衡財政從關注當年平衡到關注跨年平衡,2006年开始將跨期平衡納入赤字,設立預算穩定調節基金,此後又逐步加強對結轉結余資金的管理。二是從依靠中央赤字到依靠地方赤字。2009年財政預算中开始出現“地方收支差額”,並在2014年《預算法》修訂後开始使用地方赤字,自此我國財政擴張從僅依靠中央赤字,轉變爲央地均有赤字。三是從一本账赤字到四本账赤字。2014年《預算法》修訂後建立了全口徑預算管理,一般公共預算和其他三本账的調入調出也开始計入赤字。

2.1.1. 從70年赤字口徑變遷看財政擴張的三種思路

改革开放以來,我國財政赤字率的口徑經過4次歷史調整。赤字率=赤字規模/名義GDP,其分母是固定不變的,但分子端赤字規模的界定,在我國發生過多次變化,核心問題在於哪些財政收入和支出納入赤字範疇。

1954-1993年,赤字的收入和支出裏,財政收入包括了政府發債收入,支出包括債務還本付息支出。

1994年《預算法》出台後,將發債收入和債務利息支出剔除在赤字之外。

2000年开始,再次將債務付息支出納入赤字。

2006年开始設立預算穩定調節基金,該基金的調入和調出均納入赤字範圍。

2014年修訂《預算法》,开始建立起財政四本账的預算制度,除第一本账的收支、預算穩定調節基金的調入調出外,結轉結余資金和四本账之間的資金調入調出也納入赤字。

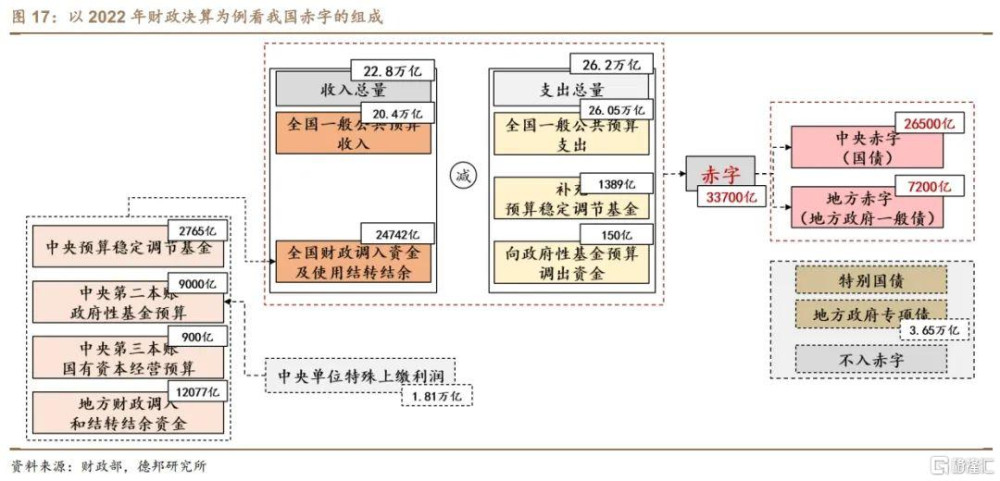

此後基本形成了現行的赤字口徑,如2022年財政部發布的財政決算中指出:全國一般公共預算支出大於收入的差額=支出總量(全國一般公共預算支出+補充預算穩定調節基金+向政府性基金預算調出資金)-收入總量(全國一般公共預算收入+全國財政調入資金及使用結轉結余)

總結來看,過去二十多年,我國赤字口徑變遷中折射出財政擴張思路的三點變化:

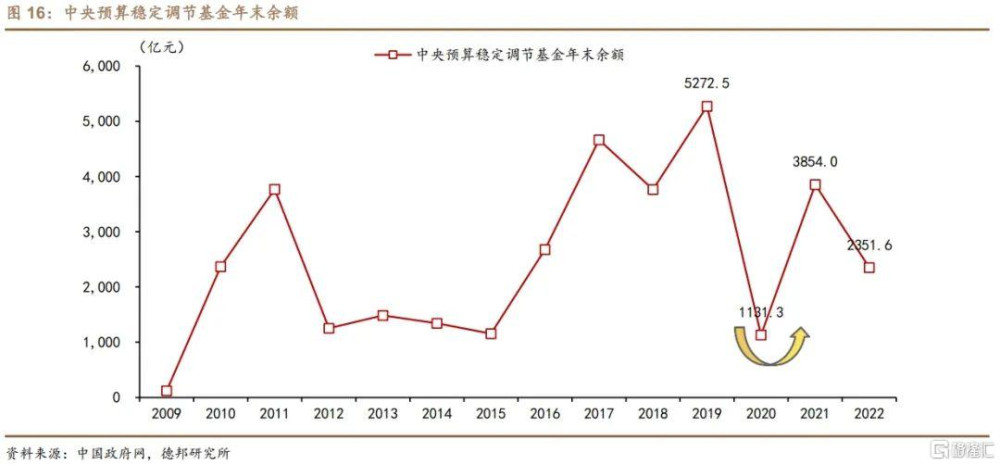

①我國財政赤字不只是當年收支缺口,而且是跨年度赤字,依靠預算穩定調節基金與結轉結余資金實現跨年度的預算平衡。早在2013年《中共中央關於全面深化改革若幹重大問題的決定》就提出“建立跨年度預算平衡機制”,此後2014年修訂《預算法》明確指出“各級政府應當建立跨年度預算平衡機制”。預算穩定調節基金與結轉結余資金先後納入赤字口徑,加強了對超收收入和結轉結余支出的規範管理。這也意味着我國的財政赤字不僅反映當年收支缺口,更加入了中期跨年度平衡的考慮,在收支壓力大時增加的赤字,可在其他年份彌補。近幾年來跨期調節較爲典型。2020年,全國財政使用結轉結余和調入資金共2.63萬億,從而將當年赤字壓降至3.76萬億;由於大量使用跨期資金調節赤字,2020年末中央預算穩定調節基金余額從5272.5億元減少至1131.3億元,減少近80%,2021年財政蓄力,年末中央預算穩定調節基金余額回升至3854億元。

②中央赤字與地方赤字:2014年新《預算法》“开正門、堵側門”,此後地方財政才可以列赤字,但實際上2009年已經开始以“地方收支差額”的形式編制赤字。1994年《預算法》規定“地方各級預算按照量入爲出、收支平衡的原則編制,不列赤字”,2014年修訂的《預算法》規定“經國務院批准的省、自治區、直轄市的預算中必需的建設投資的部分資金,可以在國務院確定的限額內,通過發行地方政府債券舉借債務的方式籌措”。至此,限制了二十年的地方預算赤字的閘門才終於打开,在2015年3月的預算報告中首次提到了“地方財政赤字”的說法,而在上年同期的預算報告中用詞是“地方收支差額”。盡管地方預算赤字正式亮相是在2014年修訂《預算法》後,但自從2009年开始地方預算已經有實際上的赤字,但不稱之爲赤字,而是如前文稱爲“地方收支差額”。2009年政府工作報告指出“擬安排中央財政赤字7500億元,比上年增加5700億元,同時國務院同意地方發行2000億元債券,由財政部代理發行,列入省級預算管理。全國財政赤字合計9500億元”,2000億財政部代發的地方債券計入了全國赤字但未稱地方赤字。

③我國財政赤字不只是一般公共預算赤字:財政四本账中只有第一本账(一般公共預算)列赤字,但其他三本账都通過調入調出資金參與赤字預算。我國財政有四本账,依次是一般公共預算、政府性基金預算、國有資本經營預算、社會保險基金預算。四本账中,只有第一本账一般公共預算列赤字,但後三本账通過資金調入調出與一般公共預算銜接,其實也在某種程度上參與到赤字預算中。以2022年財政決算爲例(圖17),中央財政第二三本账共調入9900億到第一本账,另外中央財政第一本账調出150億到第二本账(政府性基金),全國財政第一本账對第四本账中基本養老保險基金的補助爲5479億元,可見財政四本账都參與到了赤字預算之中。

2.1.2. 現行的4個主要赤字口徑

赤字口徑:由於財政赤字包含跨年度資金和其他三本账的資金,在實踐中,形成了所謂的“預算赤字”和“實際赤字”等不同的赤字口徑。一般而言,“預算赤字”是每年財政部門公布的、考慮了各種調入調出資金後的赤字,具有跨年度、跨账本的特點,因而無法反映當年一般預算收支缺口。爲了反映當年收支赤字的情況,又演化出多個不同的赤字口徑,較有代表性的是以下3個:

實際赤字率(不含專項債):2015以來持續超過3%,最高達6.2%。不含專項債的“實際赤字”則僅考慮當年一般預算收支缺口,不包含預算穩定調節基金、結轉結余資金等跨年度、跨账本的資金(第一本账調入至第四本账除外)。相比預算赤字,二者的差別從2006年建立起預算穩定調節基金後开始出現,2014年修訂《預算法》前差距較小,之後進一步納入了結轉結余和其他账本調入資金,二者差距加大(圖18)。2015年3月,時任財政部長樓繼偉在答記者問時也指出“按照預算收支的口徑,全國赤字率是2.3%。但按當年實際收支差額的口徑看,赤字率要大一些……實際上差不多是2.7% ”。以2022年爲例,預算赤字是3.37萬億,但當年一般公共預算收入和支出分別爲20.36萬億、26.05萬億,二者差額即實際赤字大約爲5.69萬億,對應預算赤字率和實際赤字率分別爲2.8%、4.7%。在今年之前,盡管預算赤字率只有2020和2021年突破3%,但自從2015年以來,僅看當年財政收支的實際赤字率卻是每年都在3%以上,2020年最高時達到6.2%。

需要注意的是,我國目前四類主要的政府債務中,只有兩類計入赤字,據此可以引申出更多的赤字口徑,如包含專項債的實際赤字率。我國當前有四類主要的政府債務,國債、特別國債、地方政府一般債、地方政府專項債,其中國債和一般債計入赤字,特別國債和專項債均不計入赤字。如2022年預算赤字33700億元,其中中央國債爲26500億元、地方政府一般債7200億元。

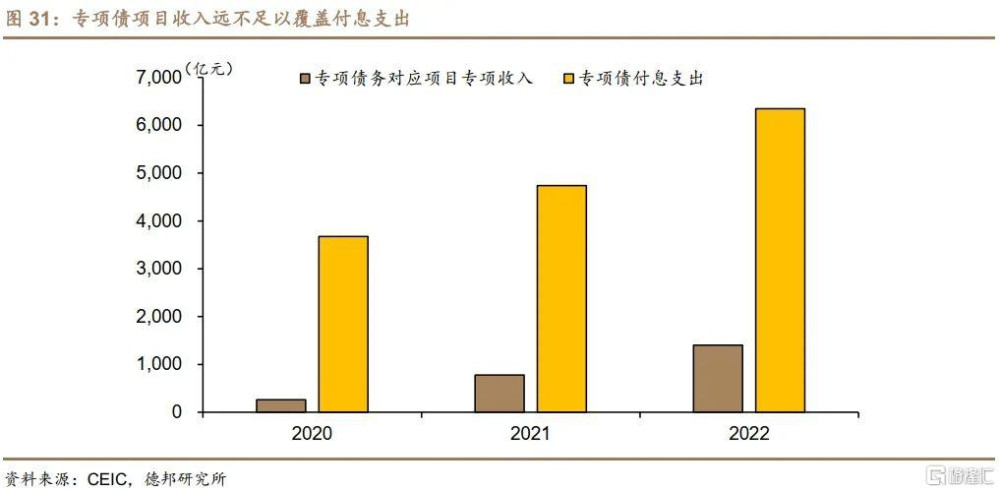

實際赤字率(含專項債):2020年最高達9.9%。2015年开始發行的地方政府債務中,一般債納入赤字管理,但專項債不計赤字。原因是二者還款資金來源不同,一般債用一般公共預算資金還本付息,專項債用於有一定收益的公益項目,因而以公益性項目對應的政府性基金收入或專項收入作爲還本付息資金來源。但在實踐中,專項債往往需要用到財政資金償還。2022年專項債項目收入只有1406億,但當年付息達到6344.6億元,缺口近5000億,仍然依賴於財政資金。從還款來源看,有必要將每年發行的專項債納入赤字管理。實際赤字率(含專項債)在2020年達到9.9%的高點,2022年爲7.7%,遠高於2.8%的預算赤字率。

IMF口徑赤字率:四本账收支中剔除土地出讓收支,2020年赤字率達9.7%。IMF將社保基金、國有資本經營等預算也納入赤字,但剔除了土地出讓收支,以便進行跨國比較。最終得到的IMF口徑赤字率與含專項債的實際赤字率較爲接近,2020年最高達到9.7%,2022年爲7.5%。但是,由於我國的所有制較爲特殊,土地可以視作國家所有的資產之一,土地出讓收入是國家作爲資產所有人獲得的收入,IMF將其從赤字中排除,可能並不合理,盡管有利於跨國比較。

2.2. 赤字率曾多次觸及3%

2023年突破3%是歷史第四次、40年來第二次。在平衡財政框架之下,90年代之前我國財政赤字規模較小,佔GDP比例長期在1%以下,只有1959-1960、1979年兩次超3%。當然,由於1993年及之前,政府發債收入是計入財政收入的,因此如果剔除這部分收入後,部分年份的實際赤字率要更大一些。1968-1980年我國長期處於“既無內債、又無外債”的階段。1993年《馬斯特裏赫特條約》提出3%的財政赤字警戒线,作爲歐盟成員國的財政約束條件之一,此後我國沿用國際慣例,也長期將3%作爲赤字率的警戒线。因此,2023年赤字率突破3%是歷史第四次、40年來第二次,並且赤字率超過了2020年的3.6%。

90年代以來,在2020年赤字率首次突破3%之前,曾有三次觸及或接近3%的紅线。

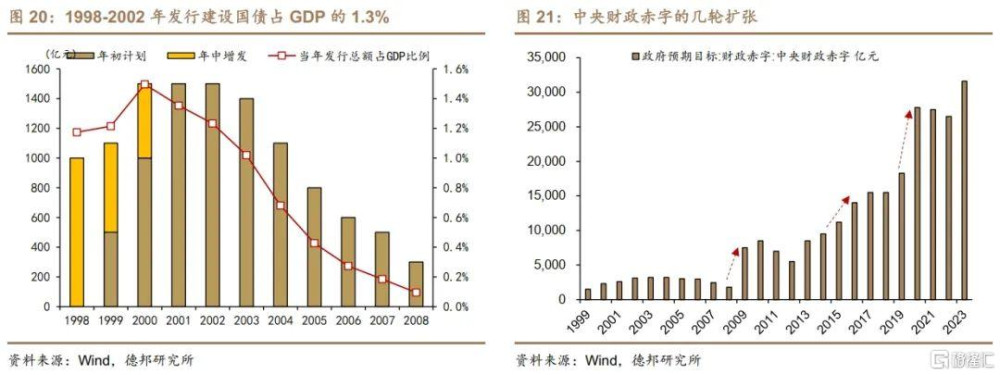

第一次:2002年預算赤字率目標爲3%。1998年亞洲金融危機後,我國採取了一輪大規模積極財政擴張,當年8月增發國債1000億用於固定資產投資。1998-2002年共發行6600億建設國債(五年GDP的1.3%),帶動銀行貸款和其他社會資金形成3.28萬億元的投資規模,佔到五年GDP的6.4%。這期間財政赤字率也逐步擴大,1997年赤字率僅爲0.7%,到2002年兩會期間預算赤字率目標一度達到3%。但由於最終經濟增速9.1%超過7%的增長目標,分母端的增長拉低最終赤字率,年度決算時赤字率僅爲2.6%。

第二次:2009年赤字率從上年0.1%大幅提高到2.7%,接近3%。2008年全球金融危機後,我國推出了著名的四萬億投資,其中1.18萬億來自於中央財政,爲了完成籌資,當年中央財政赤字從1800億增至7500億,增長317%。在2008年赤字率只有0.1%的情況下,2009年將赤字率目標大幅提高至2.8%,最終決算時爲2.7%。

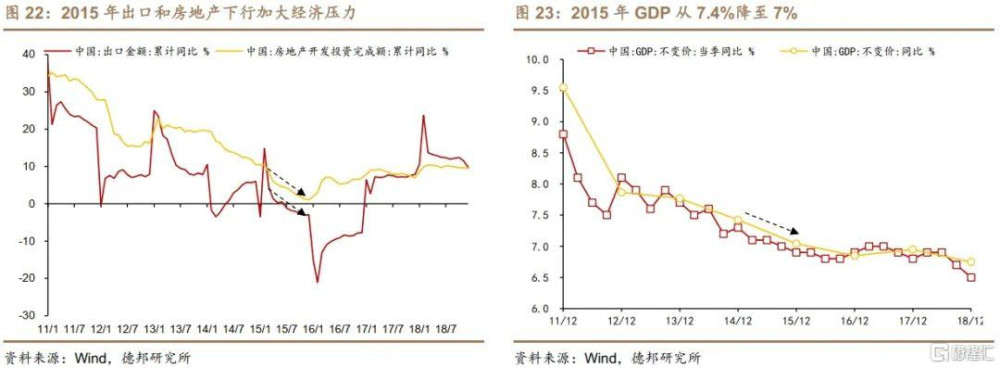

第三次:2016年赤字率目標定爲3%,實際赤字率(不含專項債,僅爲當年一般公共預算收支缺口)自2015年开始首次突破3%。2015年开啓的這一輪穩增長的歷史背景是房地產和出口雙雙下行帶動經濟走弱。房地產投資累計增速在15年初爲10.4%,年末降至1%,全年出口下降2.9%,GDP增速從2014年的7.4%快速下降至2015年的7%。因此財政力度明顯加強,2015年下半年到2017年共推出7批超2萬億專項建設基金,此外2016年赤字率目標定爲3%,超過了2009年的赤字率目標,爲2002年以來首次觸及3%。僅看當年一般公共預算收支,自2015年這一輪財政擴張开始,實際赤字率(不含專項債)开始持續位於3%之上。

2.3. 突破3%:兩個前提條件發生變化

從歷史來看,將赤字率控制在3%以內,一般要滿足兩個條件,一是上年赤字率偏低,爲提高赤字率預留充裕空間。從歷史來看,1998年、2009年均是如此。1997年赤字率僅爲0.7%,98年增發千億國債後,也僅提高至1.1%,此後經過多年增加赤字,2002年最終赤字率也只有2.6%。2009年,中央赤字目標增長超過3倍,赤字率提高2.6個點,但由於上年基數僅爲0.1%,最終赤字率也只有2.7%,沒有突破3%。低赤字基數下有更充足的財政空間。

二是赤字之外的工具充足。在上年的赤字率基數較高時,可以使用赤字之外的財政工具。典型的是過去幾年,我國通過嚴控預算赤字率實現了較大規模的財政擴張。總結來看主要有四種方式,一是專項債擴容,二是發行特別國債,三是加大資金調度,四是使用政策性金融工具。2020年,預算赤字增加1萬億,赤字之外的政策組合是“專項債+特別國債”合計增量資金2.6萬億,其中專項債從上年2.15萬億增至3.75萬億,並增發抗疫特別國債1萬億。2022年,預算赤字收縮至2.8%,赤字之外的財政擴張依靠“專項債+調入資金(特定機構上繳利潤)+政策性金融工具”,合計增量資金超2.14萬億。專項債使用限額以下空間5000多億,加上特定金融機構上繳利潤1.81萬億(其中9000億調入一般公共預算用於平衡赤字),政策性金融工具7400億用於重大項目資本金,赤字外資金總計超2.14萬億。

目前的困難在於上述兩個條件都難以滿足,因此赤字較難維持在3%以內。

首先是赤字率居高不下,2018-2022年的五年平均赤字率已經達到3%,意味着預算內的財政若要更積極,必然會突破3%。我國預算赤字率反映的是財政跨年度平衡,從歷史來看,赤字大規模擴張之後要經歷休養生息。2009年赤字率接近3%後,經過了財政蓄力,連續6年赤字率回落至2.5%以下;2016年觸及3%後亦有所回落,財政蓄力補充中央預算穩定調節基金,基金余額從2678億增長至5272億,都是爲以後年份預留政策空間。但是2020年以來,除了2021年短暫休養生息外,其余年份都要求財政政策更積極,在調整赤字之前,2020、2021、2022、2023年赤字率分別爲3.6%、3.2%、2.8%、3.0%,赤字率易升難降。

從實際赤字率來看,當年財政收支的缺口越來越大,跨期平衡難度加大,預算赤字率也應隨之而變。實際赤字率已經連續8年超過4%,說明當年財政收入與支出的缺口越來越大,依靠跨期、跨账本的資金較難調度平衡。跨年度平衡預算的難度加大。

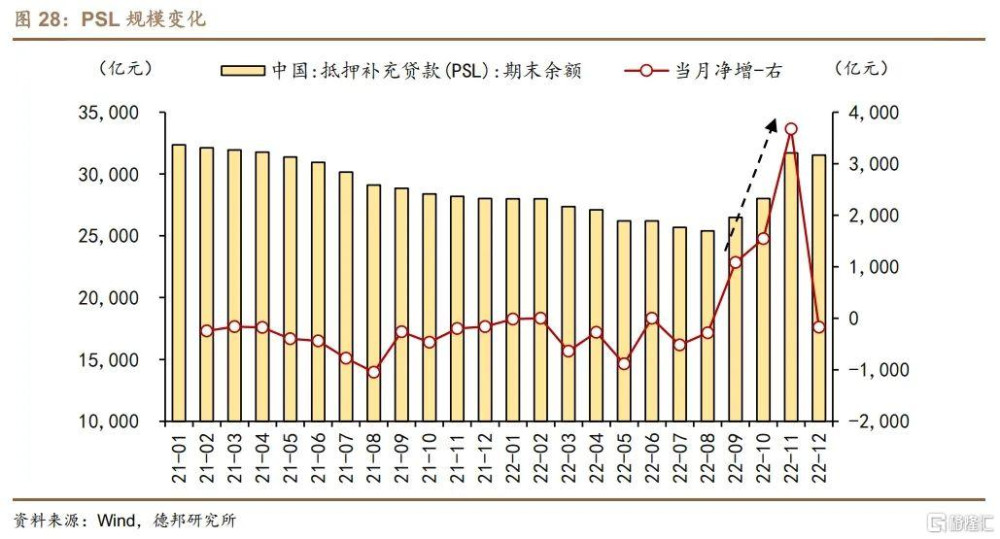

其次赤字之外的政策工具箱可選余地減少,只能作爲輔助而無法成爲財政擴張的主力。2022年央行等特定機構一次性上繳往年結存利潤1.81萬億,並使用限額以下專項債超5000億,這類政策工具均是短期難以重復使用的。特別國債用於專項事務,也無法常規化發行。經過此前三年的資金騰挪後,赤字之外的工具箱可選余地已經明顯減少;當然,赤字之外的政策工具大多具有一次性的特點,也意味着在當前需要財政持續擴張的年份,這類工具只能作爲輔助而無法成爲主力。

3. 中央與地方:加槓杆主體的輪動

3.1. 央地加槓杆輪動的歷史

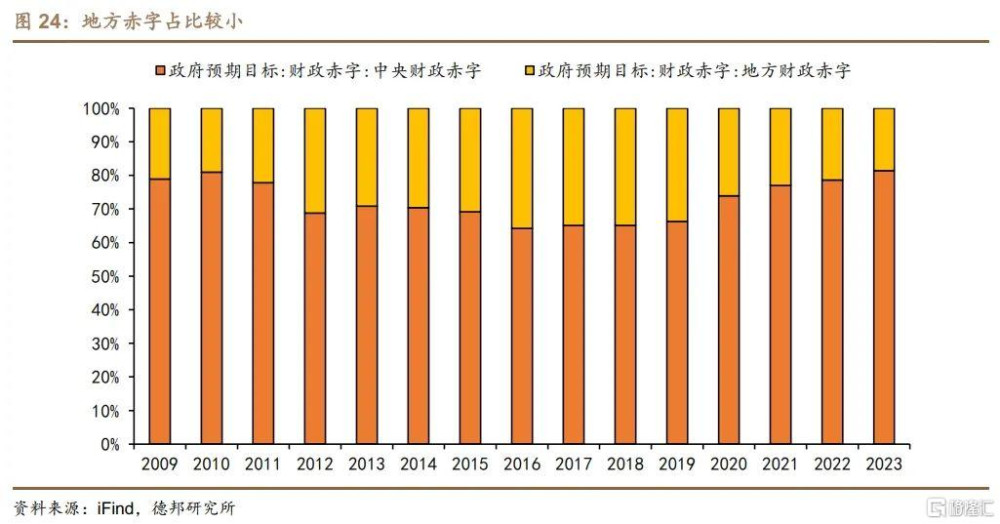

今年增發國債意味着中央代替地方來加槓杆和承擔赤字,我國財政赤字與政府加槓杆是兩回事,赤字長期由中央財政承擔,地方赤字規模較小。一般而言,政府通過加槓杆來彌補赤字,但我國由於部分加槓杆不計入赤字(如特別國債、專項債等),因此財政赤字和加槓杆並不總是一致的。我國財政赤字長期由中央政府承擔,2014年新《預算法》才放开了地方赤字,但長期以來規模也不大,2015-2023年地方赤字平均佔比爲29%,剩下超七成爲中央赤字。

但從加槓杆來看,卻呈現出中央和地方輪動的特徵。根據社科院口徑的槓杆率數據,政府部門加槓杆可分爲以下三個輪動階段:

第一階段:1997-2003年,中央政府加槓杆。政府部門槓杆率從10.4%增至27.7%,提高17.3個點,其中中央政府部門貢獻了四分之三,約13個點,地方政府槓杆率提高4.3個點。

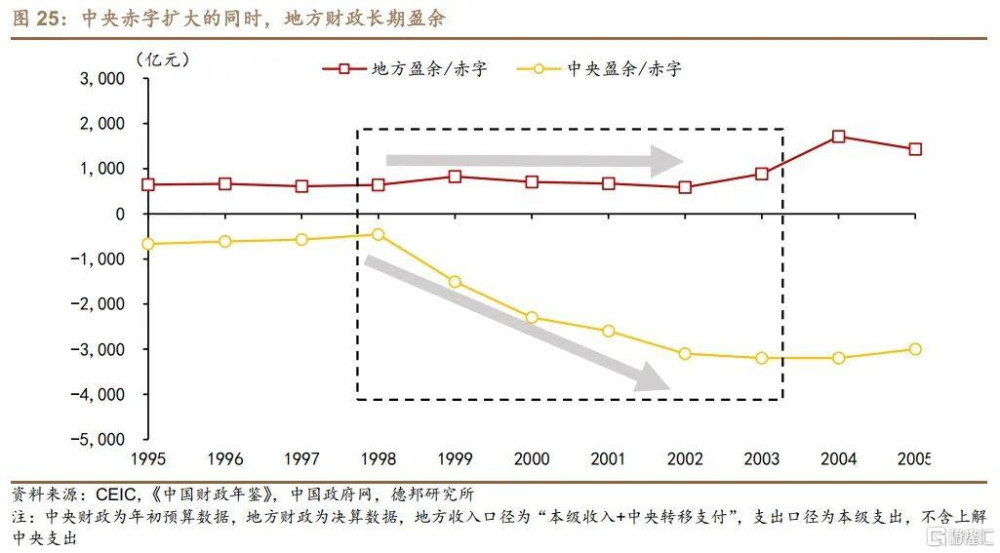

亞洲金融危機後,我國通過一輪財政擴張提振總需求。但在94年《預算法》下,地方財政不具備舉債和增加赤字的法理條件。因此,主要通過中央加槓杆發行長期建設國債實現財政擴張,在中央赤字逐步擴大的同時,地方財政卻年年盈余。1998-2002這五年間,地方財政總盈余超3400億,佔GDP的0.7%左右。1997-2003年,我國政府部門槓杆率從10.4%增至27.7%,提高17.3個點,其中中央政府部門貢獻了四分之三,約13個點。

第二階段:2008-2014年,地方政府加槓杆。政府部門槓杆率從28.1%快速上升至38.8%,提高10.7個點,其中地方政府部門貢獻了121%,約13個點,中央政府部門槓杆率在這一時期反而下降了2.3個點。

這一時期的地方財政加槓杆有預算內和預算外兩條线索。具體來看,地方財政預算內加槓杆形式是2009年开始啓動的財政部代發代還地方債,經歷了從代發代還到自發代還等形式的轉變,並且計入全國赤字。2009-2014年總規模約1.6萬億,佔GDP比例爲0.5%左右。

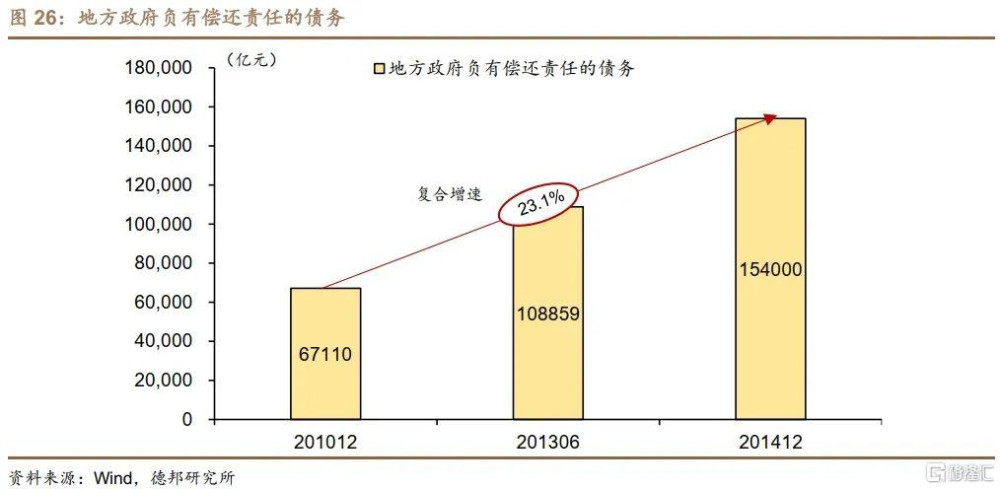

但由於《預算法》的限制,這一階段地方加槓杆的主要途徑是預算外債務,2010-2014年增長了8.7萬億,佔GDP比例從16.3%增至23.9%。2013年8月,審計署組織5.44萬名審計人員對全國的政府性債務進行了全面審計。審計結果按照償還責任將地方政府性債務分爲三類,總規模約爲18萬億,佔當年GDP的30.2%。其中地方政府負有償還責任的債務約爲10.8萬億,負有擔保責任的債務約爲2.7萬億,政府可能承擔一定救助責任的債務爲4.3萬億。根據《關於提請審議批准2015年地方政府債務限額的議案的說明》,將第一類債務計入地方政府債務,2014年末,全國地方政府債務(即第一類)余額15.4萬億元,較13H1增加4.5萬億。2010-2014年,地方政府負有償還責任的債務年均增速達到23.1%,佔GDP比例從16.3%增至23.9%,提高了7.6個點。

第三階段:2020至今,央地同步加槓杆。我國政府部門槓杆率從2019年底的38.6%快速增至23Q3的53.8%,提高了15.2個點,中央和地方分別貢獻5.5/9.6個點,佔比約爲四六成。

2020年开始的新冠疫情對經濟造成了衝擊,財政擴張依靠央地同步加槓杆來實現。中央方面,一是2020年發行一萬億特別國債,不計入赤字但計入債務;二是中央全面承擔新增預算內赤字,2021年以來地方赤字只減不增(如圖27)。地方財政,一方面專項債規模維持高位,2020年新增專項債擴容1.6萬億,此後幾年發行規模維持在3.65萬億之上,並且在2022年使用限額以下結存空間發行專項債超5000億。另一方面,預算外的債務也有所增加。主要體現爲2022年下半年的PSL 重啓,9-11月淨增PSL約6300億,扣除償還後的實際發行規模更大。這部分資金中,有約7400億用於重大項目資本金,此外還有部分用於“保交樓”。政策性金融工具會形成地方政府相關借款,盡管不列入赤字,但會增加隱性債務。

總結來看,三輪央地輪動的共同點是上一輪休養生息的部門成爲下一輪加槓杆的主力。2009年後是由槓杆率較低的地方財政擴張,2020年後中央財政重新擴張,並且經過一輪去槓杆的地方財政也有了一定的空間。但站在更長時期來看,中央自2003年以來休養生息,2023年中央槓杆率只比2003年高2.4個點,而地方槓杆率比2014年的高點還要高7.3個點,這還是只考慮顯性債務的情況下,實際地方財政所負擔的債務壓力還要更大。

3.2. 央地形勢差異導致加槓杆從地方切換到中央

我們在2022年11月的外發報告《GDP若要5%,誰來加槓杆》中曾提出,2023年中央部門將成爲加槓杆主力,並建議關注中央加槓杆的三個問題:預算赤字率是否突破3%、是否發行特別國債、政策性金融工具規模多大。目前來看,前兩個均已兌現。

我們認爲,當前加槓杆從地方切換到中央,主要原因是地方財政形勢嚴峻,債務風險凸顯,沒有多余的加槓杆空間,而中央財政經過二十年休養生息後,加槓杆空間充足。

地方財政加槓杆空間受限體現爲三個方面:

一是土地財政減少影響地方財力。分稅制所確立的稅收分成中,五類房地產相關稅收(耕地佔用稅、城鎮土地使用稅、土地增值稅、契稅、經營性房地產稅)均爲地方獨享稅,土地出讓收入也是主要的地方財力。因此,土地財政下降所帶來的衝擊更多是地方財政收入,中央財政受影響小於地方。除了直接收入之外,土地出讓收入減少還會影響地方融資等間接收入。

二是政府性基金收支下降,直接約束專項債擴張。

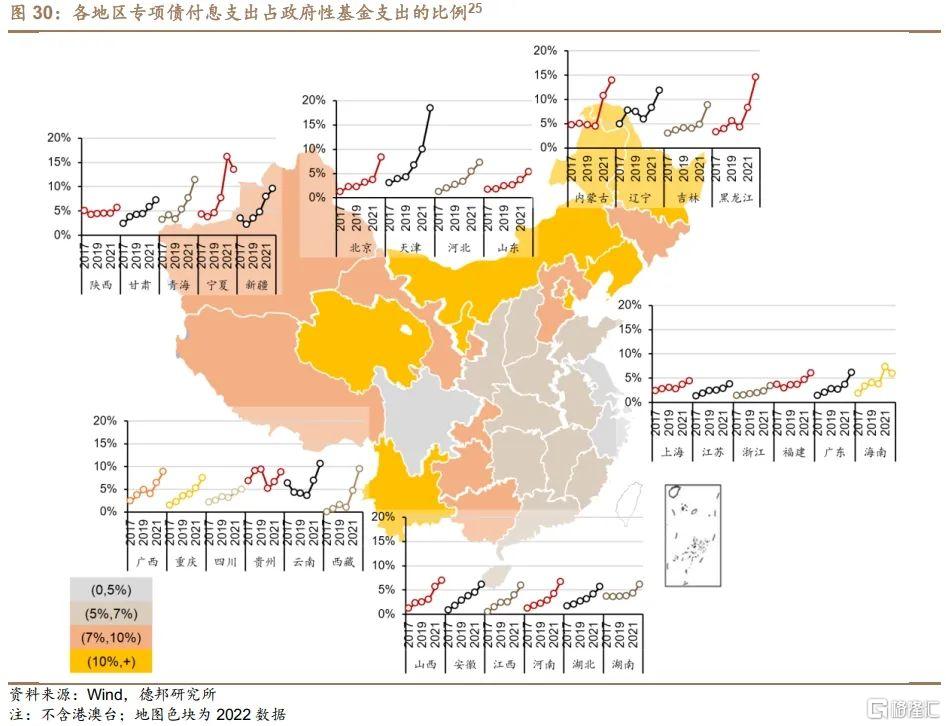

2022年,我國有7個省級地區的專項債付息佔政府性基金支出比例超過10%的警戒线,分別是天津18.4%、黑龍江14.6%、內蒙古13.9%、寧夏13.5%、遼寧11.8%、青海11.4%、雲南10.6%。其中,由於土地出讓收入下降帶動政府性基金支出下降,部分地區的專項債付息支出佔比在2022年出現躍升,如天津從10%→18.4%,黑龍江8.3%→14.6%。

國辦2016年11月印發的《關於印發地方政府性債務風險應急處置預案的通知(國辦函〔2016〕88號)》指出“市縣政府年度一般債務付息支出超過當年一般公共預算支出10%的,或者專項債務付息支出超過當年政府性基金預算支出10%的,債務管理領導小組或債務應急領導小組必須啓動財政重整計劃。”

政府性基金收支減少直接限制了專項債規模的擴大。未來隨着房地產市場進入存量時代,土地出讓收入將帶動地方政府性基金支出增速放緩,專項債付息支出的佔比會加速上升,市縣的財政重整風險加大。同時,這也意味着專項債規模擴張將受到約束,不可能再現2019-2020年的跳升。

三是專項債償債來源日益一般化,加劇財政和債務風險。

近幾年來,地方政府債券發行明顯以專項債爲主,而專項債原則上應該由項目收益作爲還款來源。2020-2022年,新增地方政府債券發行中,一般債平均規模在7000-9000億左右,而專項債在3.5-4.0萬億,是前者的5倍左右。

但專項債項目收益率偏低,許多項目未能實現預期收益,導致項目本身收益無法覆蓋本息,而最終通過財政資金償還,專項債變成了事實上的一般債。如江蘇省審計報告稱,抽查2019年以來的346個政府專項債券項目發現,有275個近3年資金平衡方案預期收益未實現,其中,255個未達預期的50%,涉及專項債券本金508.52 億元,易導致償付風險。

專項債項目償債時一般化,會加劇財政和債務風險。項目收益無法覆蓋專項債本息,就意味着財政需要撥付額外資金用於償還。但由於專項債項目規劃往往要求項目收益覆蓋本息,因此財政預算中不包含償還專項債的資金撥付,這部分資金體現爲額外的財政負擔,其規模和路徑均不十分透明,會加劇地方財政和債務風險。

相對而言,中央財政的空間要大得多。橫向比較來看,盡管在BIS數據庫中,我國政府槓杆率處於全球中遊,但其中大部分是地方政府債務,我國2021年中央政府槓杆率僅爲20.3%,與IMF統計的175個國家和地區中央槓杆率的同期數據相比,我國處於後10%,低於全球90%的經濟體。縱向比較來看,我國中央政府槓杆率自2003年後連續十多年下降,直到2020年才开始超過2003年的高點,2023Q3僅比2003年末高2.4個點。

4. 風險提示

(1)房地產拖累經濟幅度持續減小而無需財政加碼,可能導致本文財政的長期拐點結論存在風險;

(2)出口超預期同樣如此;

(3)2024年經濟增長目標設定較低同樣如此。

注:本文來自德邦證券股份有限公司2023年11月15日發布的《【德邦宏觀蘆哲&佔爍】從赤字史和央地輪動看財政的拐點》,報告分析師:蘆哲(S0120521070001);佔爍(S0120122070060)

標題:從赤字史和央地輪動看財政的拐點

地址:https://www.iknowplus.com/post/52321.html