迎接電解鋁供給新格局

電解鋁供給新格局正在形成,經濟復蘇預期否極泰來,電解鋁行業有望迎來配置機遇。我們認爲,國內電解鋁產能基本觸達供改政策天花板,供應剛性日益強化,國內外能源緊張所導致的供應脆弱性也日益凸顯。考慮到近期中國經濟復蘇預期有望否極泰來,海外需求雖弱但難改中國主導全球鋁需求的現實,電解鋁供需基本面趨緊。再疊加隨着美國通脹逐步回落,美聯儲有望放緩加息節奏,鋁價中樞有望系統性擡升。同時,煤價中樞回落,噸鋁利潤有望繼續走闊並維持高位,電解鋁行業有望迎來配置機遇。

我們從規模、成本、低碳布局和產業鏈高端化布局四個維度對國內主要電解鋁上市公司進行比較,建議關注產能市值比高,外購市場煤比例高以及綠電優勢明顯的相關標的。

摘要

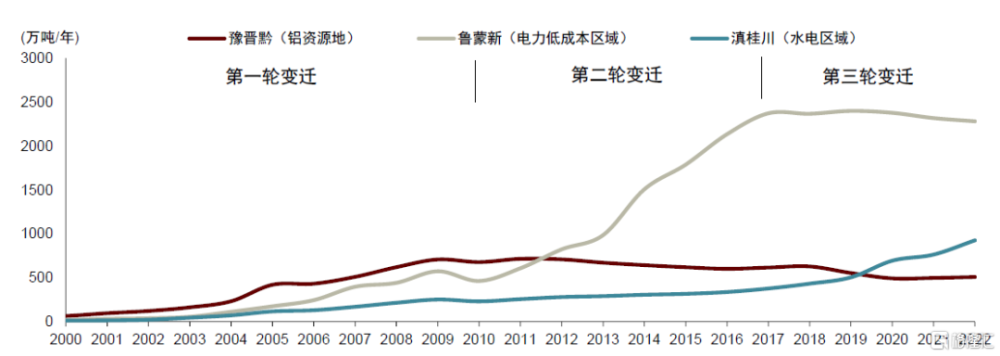

回顧歷史,中國電解鋁供給側的三輪變遷主要圍繞鋁資源供應、低成本電力和低碳能源展开。第一輪變遷:立足鋁土礦資源富集地,氧化鋁供應瓶頸逐步疏解。2000-2010年,中國工業化提速帶動鋁需求高速增長,但國內鋁土礦資源品質較差,氧化鋁供應商單一,鋁資源缺口限制我國電解鋁行業規模增長,在國內資源富集地投建產能和向海外尋求鋁資源供應是第一輪變遷主因。第二輪變遷:向煤炭資源富集地挺進,從網電向火電自備電轉型。2010-2016年,鋁價回落,國內電改疊加取消電解鋁優惠電價導致電力成本走高,電解鋁利潤被雙向擠壓,迫使產能向電力成本低的地區轉移並提升自備電比例。第三輪變遷:向大西南遷徙,供給側改革和雙碳政策驅動下的水電鋁大遷徙。2017年國家嚴控電解鋁新增產能,2018年雲南省適時推出優惠電價,吸引大量存量產能置換轉移,盡管隨後2021年優惠電價取消,但同年提出的雙碳政策大勢所趨,進一步強化西南地區的水電鋁低碳成本優勢,電解鋁行業迎來第三輪大遷徙。

展望未來,電解鋁行業迎來供給新格局。我們認爲,一是國內原鋁產能接近天花板,供應剛性和脆弱性凸顯,供給側持續偏緊。二是供給側改革和雙碳政策推進下,國內再生鋁有望迎來加速成長期。三是在國內產能已觸達政策天花板背景下,印度尼西亞有望接替中國成爲鋁產業聚集地。四是成本端氧化鋁因產能絕對過剩難以大幅上漲,而能源結構轉型將支撐電力成本維持相對高位。展望未來,我們認爲,電解鋁產業的供給新格局正在形成,中國電解鋁上市公司在此進程中將進一步邁向高質量發展之路。

風險

電解鋁供應超預期,全球經濟復蘇低於預期,電力成本波動超預期。

正文

1.回顧歷史:中國電解鋁產業供應側的三輪變遷本質上是對降本的追求

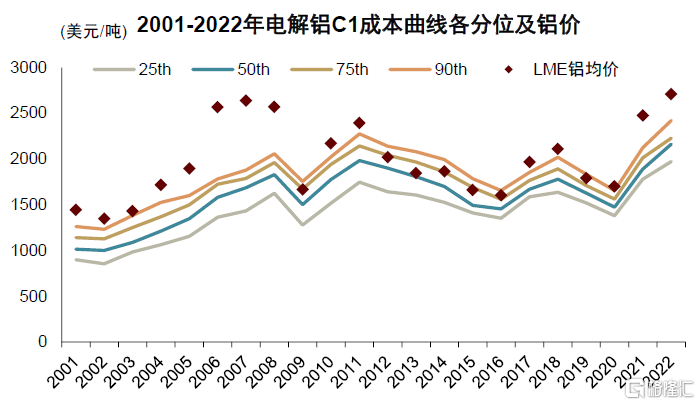

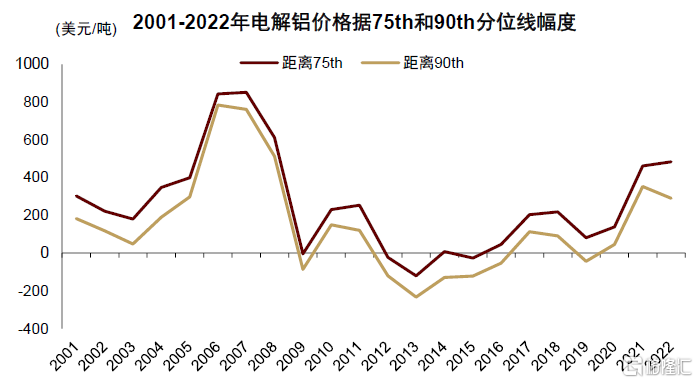

豐富的上遊鋁土礦資源,較短的電解鋁產能投建周期,使得電解鋁行業接近完全競爭。鋁是地球上含量最豐富的金屬元素,在地殼中的含量僅次於氧和硅元素,豐度達到8.1%。2022年鋁的靜態可开採年限達到80年,約是銅的2倍,是錫的5倍。豐富的鋁資源爲電解鋁產能的快速擴產提供了原料基礎,再加上目前鋁的採選冶技術已發展到較爲完備的階段,在基礎設施配套較齊備的前提下,電解鋁產能投建周期較短,供給的價格彈性較高,響應需求的速度較快,行業接近完全競爭。從歷史上看,除了在經濟繁榮的時期,大部分時候電解鋁價格持續徘徊在成本线附近,75%分位线是其較強的成本支撐。

電解鋁行業是價格接受者,決定了電解鋁行業對降本持續執着的追求。由於行業接近完全競爭,市場化定價,行業參與者均爲價格接受者,因此成本是決定企業生存發展的關鍵。從歷史上看,中國電解鋁的現金成本大體呈現4:4:2的結構,即電力40%、氧化鋁40%、陽極碳素及其他20%。這意味着誰在電力、氧化鋁和陽極碳素領域獲得資源保障和成本優勢,誰就能獲得行業的超額利潤,持續做大做強,這也在較大程度上決定了電解鋁產業的格局變遷。

圖表1:LME鋁價在歷史上均貼近成本线運行

資料來源:Wood Mackenzie,中金公司研究部

圖表2:75th分位线是LME鋁價歷史的支撐位置

資料來源:Wood Mackenzie,中金公司研究部

回顧我國電解鋁行業產能變遷的歷史,鋁資源(包括鋁土礦和氧化鋁)和電力的供應保障程度及其成本是關鍵因素。第一輪產能變遷是2000-2010年,電解鋁產能在鋁土礦資源富集地集中,氧化鋁作爲當時的供應瓶頸經歷了從緊缺到寬松的過程。21世紀初,中國工業化的崛起帶動下遊鋁需求的快速增長,但國內鋁土礦品質較低,鋁土礦資源和氧化鋁產能緊缺成爲限制我國鋁行業發展的主要瓶頸因素,電解鋁產能向着當時國內开發的主要鋁資源地河南和山西等地聚集,並通過大量興建氧化鋁產能,以及氧化鋁和鋁土礦的大量進口來緩解當時原料的供應瓶頸。

第二輪產能變遷是2010-2016年,當鋁土礦和氧化鋁不構成資源和產能瓶頸之後,電解鋁行業產能變遷的邏輯主軸就轉向了電力降本,向能源成本的窪地轉移,從網電向火電自備電變遷。特別在2010年之後,國家取消優惠電價,電解鋁企業面臨鋁價下跌,網電價格上漲,利潤不斷被擠壓的格局,驅動電解鋁企業开始尋找電力成本較低的區域,向着擁有豐富煤炭資源的內蒙古、新疆以及自備電產能較多的山東等地聚集,追求“煤-電-鋁”一體化優勢。

第三輪產能變遷是2017年之後,在電解鋁供改和雙碳政策推動下,電解鋁產能向擁有低廉水電能源的大西南聚集。2017年電解鋁开展供給側改革,清理整頓違規產能,並限定產能天花板,使前期國內產能的過度擴張得以遏制;同時,政府开始對自備電廠進行整頓和費用補繳,使得“煤-電-鋁”一體化的優勢產能無法繼續復制和擴大。在此背景下,恰逢雲南推出優惠電價進行招商引資,疊加雙碳政策提升西南地區的綠電成本優勢,電解鋁產能的第三輪轉移由此展开。

圖表3:中國電解鋁產能三輪變遷中主要區域產量變化

資料來源:阿拉丁,Mysteel,SMM,中金公司研究部

1.1第一輪變遷:立足鋁土礦資源富集地,氧化鋁供應瓶頸逐步疏解

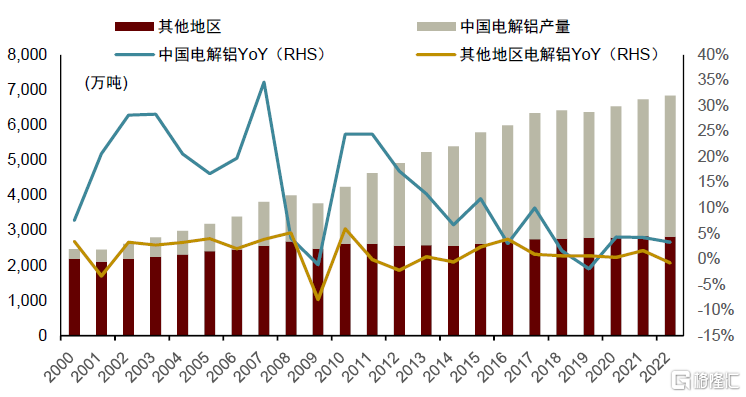

21世紀初的中國工業化拉動下遊鋁需求高速增長,鋁土礦和氧化鋁成爲電解鋁產業鏈的核心瓶頸。21世紀开始,中國在加入世界貿易組織(WTO)之後开始經濟騰飛,據國家統計局,2000-2010年中國GDP年均增速達到15%,建築業GDP年均增速達到17%,中國電解鋁產量CAGR達到17%。據國際鋁協,2000-2022年中國電解鋁產量CAGR達到13%,中國之外產量增速CAGR爲1.3%,中國產能全球佔比已經從2000年11%提升至2021年59%,成爲全球最大的電解鋁生產國。

圖表4:2000-2010年中國電解鋁產量CAGR達到17%

資料來源:國家統計局,IAI,中金公司研究部

我們認爲,在2000-2010年國內電解鋁對氧化鋁需求快速增加的背景下,有三大原因導致國內鋁原料缺口迅速拉大。一是受制於前期氧化鋁市場化程度較低,中國鋁業處於一家獨大狀態,2003年國內市佔率甚至高達95%,民營企業參與程度較低,氧化鋁產能增速受到抑制;二是海外供應渠道尚未打通,進口比例小;三是國內鋁土礦开發滯後。據Wood Mackenzie,國內氧化鋁供需(考慮進口)自2002-2005年持續抽緊,2004年進入硬短缺,2005年國內氧化鋁供給缺口達到76萬噸,佔當時國內需求4.9%。氧化鋁價格從2002年1,830元/噸迅速攀升至2006年初的5,650元/噸,價格的上漲使氧化鋁在電解鋁成本中的佔比一度接近60%,遠超約40%左右的正常水平。

我們認爲,從全球範圍看,鋁土礦並不存在絕對的硬短缺,中短期的供需緊張主要源於供需的時間錯配。據USGS和Wood Mackenzie,全球鋁土礦資源豐富,2000年全球儲量達到250億噸,儲採比達到186年;到2022年儲量增長到310億噸,按照當前產量,儲採比仍有80年,表明鋁土礦並不稀缺,中短期內的供需緊張主要源於供需的時間錯配。

1.2第二輪變遷:向煤炭資源富集地挺進,從網電向火電自備電轉型

中國電解鋁產業第二輪變遷的主要邏輯包括兩個層面,一是2007-2015年鋁價逐步回落,二是國內電改疊加取消電解鋁優惠電價導致電力成本走高,使得電解鋁利潤被雙向擠壓,迫使產能向電力成本低的地區轉移,向火電自備電轉型。從鋁價角度看,2007年开始,美國次貸危機逐步發酵,引發席卷全球的金融危機,滬鋁從21495元/噸跌到10125元/噸,跌幅高達53%;之後盡管全球各國相繼出台貨幣政策強力救市,包括我國的“四萬億計劃”,使得滬鋁大幅反彈85%至18685元/噸,但也未超越2016年的高點,隨着2012年美聯儲开始結束QE,鋁價又开始掉頭向下,持續回落到2015年底。回顧2007-2015年底,滬鋁從2006年最高點24,220元/噸,持續下跌到2015年底的9,750元/噸,下跌幅度達到60%。

從電力成本看,一方面,2002年國務院頒布電力體制改革方案後[1],我國電力开始進入市場化階段,採取煤電聯動的標杆電價方式進行指導,2004-2012年隨着煤價持續走高,煤電上網標杆電價持續上調,直至2014年才开始轉爲下調。

另一方面,“十一五”期間對於電解鋁行業的主基調是通過壓低電耗和推進深加工,來淘汰落後產能、優化生產結構。2007年發改委和電監會聯合通知取消電解鋁行業優惠電價[2],2009年發改委宣布各地區電網執行新的電解鋁工業銷售電價標准,電解鋁用電成本由2008年的0.42元/千瓦時上升爲0.49元/千瓦時。2010年,發改委、電監會及能源局進一步發布通知[3],繼續對電解鋁實行差別電價政策,提高加價標准,使電解鋁企業成本進一步提升。

隨後的2010-2017年,使用網電的電解鋁廠在鋁價下行和電價上行的雙向擠壓力下,利潤由盈轉虧,迫使電解鋁產能向能源資源豐富、電力價格低廉的地域遷徙,或者向擁有自備電局域網的地區轉移,逐步开啓電解鋁行業煤電鋁一體化的進程。

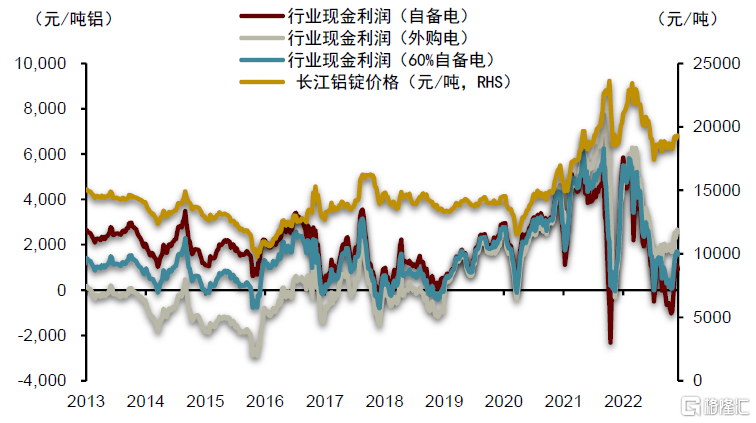

圖表5:2017年以前電解鋁自備電模式利潤優勢明顯

資料來源:阿拉丁,中金公司研究部

1.3第三輪變遷:向大西南遷徙,供給側改革和雙碳政策驅動下的水電鋁大遷徙

第三輪變遷的初始,是2017年中國實施電解鋁行業“供給側改革”,讓無序生長的電解鋁產能按下暫停鍵,遷徙的本質是存量產能的進一步優化布局。2017年的電解鋁供給側改革,是中國電解鋁行業歷史上的裏程碑事件。2017年4月12日,國家發改委等四部委聯合發布《清理整頓電解鋁行業違法違規項目專項行動工作方案的通知》(發改辦產業(2017)656號文件,對2013年以來新建的違法違規電解鋁項目進行關停。根據有色協會,需要清理整頓的違法違規的電解鋁新建產能超過了1000萬噸/年,中國電解鋁產能的快速擴張期就此結束,後續新建電解鋁產能只能通過已有的產能指標進行等量置換[4]。

與此同時,雲南省利用水電優勢,推出優惠電價吸引存量電解鋁產能向雲南聚集。雲南是水電大省,水電佔比達到81%,省內水力發電裝機量穩步攀升。據昆明電力交易中心統計,雲南省內水電發電佔比長期超過80%,汛期擁有大量電力富余,但由於2016年以前雲南工業欠發達,大量的電力無法耗用,棄水電量超過百億度電,西電東送是前期唯一出路。自2016年开始,雲南省下發多份文件,表示要將水電優勢轉化爲經濟優勢。2018年,雲南省提出要抓住供給側改革下“北鋁南移”時機發展水電鋁,通過實施電解鋁產能置換入滇,承諾給電解鋁企業的優惠電價爲0.25元/千瓦時[5]。

圖表6:2017年之後中國電解鋁產能停止增長

資料來源:阿拉丁,中金公司研究部

綜上所述,我們認爲,供給側改革是第三輪變遷的起因,無序發展被控制,而雲南優惠電價的推出,讓存量產能再次因爲電力低成本而向雲南聚集。“雙碳”政策的推出則是對這種變遷趨勢的強化,但優惠電價在雙碳背景下被取消以及雲南水電供應的擾動則對電解鋁產能轉移造成了阻滯。展望未來,國內火電鋁產能將面臨較高的碳稅成本的壓力,以及市場對高碳鋁的需求折價,使得水電鋁爲首的低碳鋁始終具備較強的市場吸引力。

2.展望未來之一:國內原鋁產能接近天花板,供應剛性和脆弱性凸顯

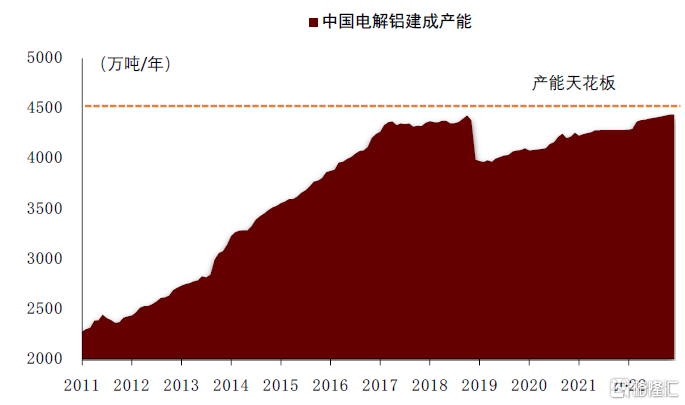

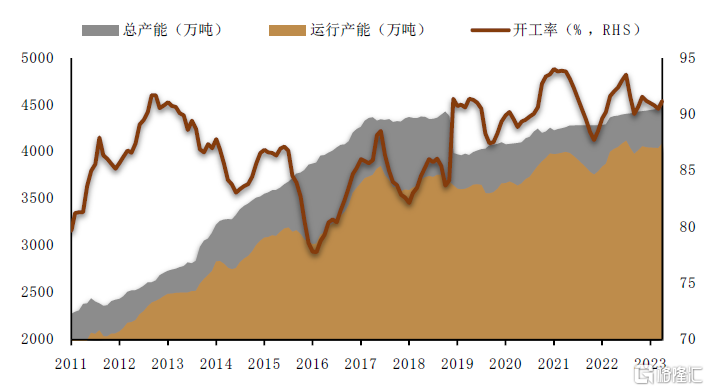

2.1電解鋁產能觸及剛性天花板,國內原鋁供給側增長見頂

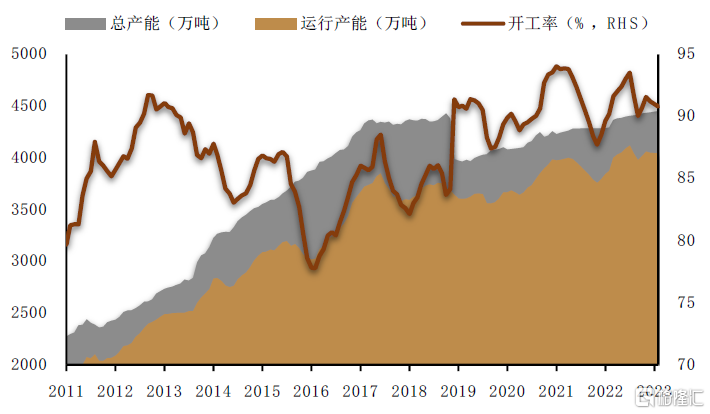

中國電解鋁建成總產能觸及剛性產能天花板,運行產能創歷史新高。2022年我國電解鋁建成產能逐步觸頂,據阿拉丁數據,我國建成產能由2022年1月的4287萬噸升至2023年5月的4480萬噸,基本觸及產能天花板;電解鋁運行產能從2022年1月3792萬噸/年攀升至7月最高4119萬噸/年,創下我國電解鋁運行產能的歷史新高。

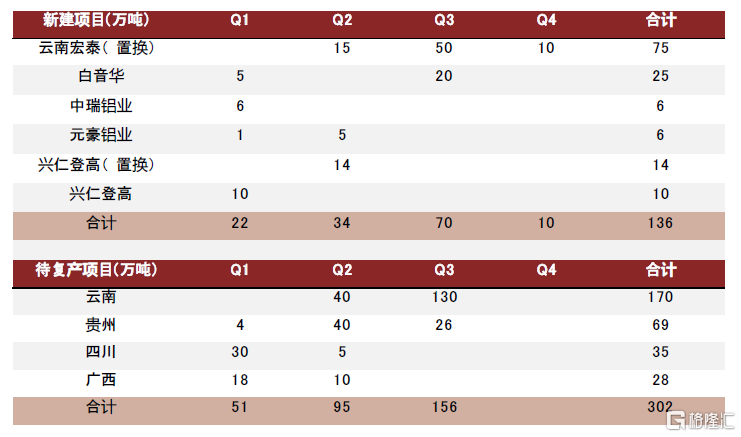

短期看,大西南地區由於電力緊張,限產產能完全恢復需等待汛期到來,國內供給側緊張格局難以緩解,實際开工率已升至96%。我們認爲煤炭的供需偏緊和今年來水不足的雙重壓力,讓電力緊張格局難以快速改善。

中期看,大西南地區水電受天氣影響較大,而面對雲南快速增長的電力需求,雲南地區電解鋁供給的不穩定性增加了電解鋁供給的脆弱性。

圖表7:2022年中國電解鋁運行產能創歷史新高

資料來源:阿拉丁,中金公司研究部

圖表8:2023年新建和復產電解鋁項目列表

資料來源:阿拉丁,中金公司研究部

長期看,碳中和背景下國內電解鋁產能天花板具備長期剛性,高電價火電鋁的生存空間或被持續壓縮。我們認爲,碳中和背景下,電解鋁行業節能減排勢在必行,電解鋁產能不光是觸頂,未來的方向更是減量發展,能源低碳轉型將對火電鋁供給端將構成持續壓制。

2.2能源緊張及地緣政治擾動加劇海外電解鋁供給側的脆弱性

海外能源價格高企,海外電解鋁停產產能較難快速恢復,供給萎縮或難以阻擋。2022年以來歐洲電價不斷攀升,電價中樞系統性提升。據Wood Mackenzi數據,2021年歐洲(除特別標注外,歐洲相關產能、產量等均不含俄羅斯)電解鋁建成產能550萬噸/年,年化運行產能440萬噸/年,截至2023年6月,因能源價格影響,歐洲累計減產產能達到136.4萬噸/年,停產產能佔比達31%,2022年歐洲電解鋁產量下降至344萬噸,同比下降20%。我們認爲,雖然短期歐洲電價跌幅較大,但鋁廠復產需要考慮長期電價情況才能決定是否復產,所以短期電解鋁供給難以快速改善,電解鋁供給萎縮或難以阻擋,海外供給側的脆弱性仍存,全球電解鋁供給偏緊狀態有望延續。

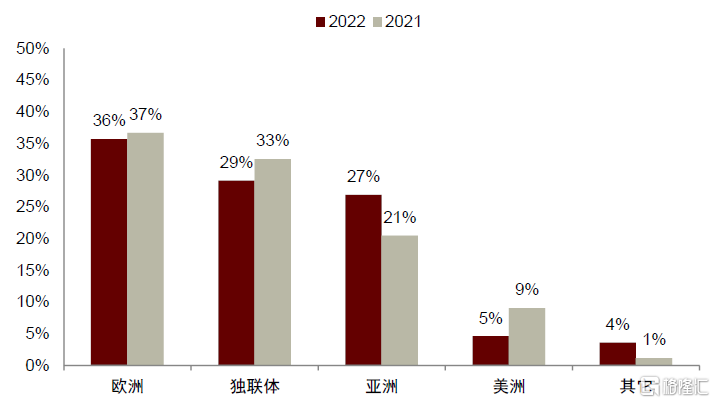

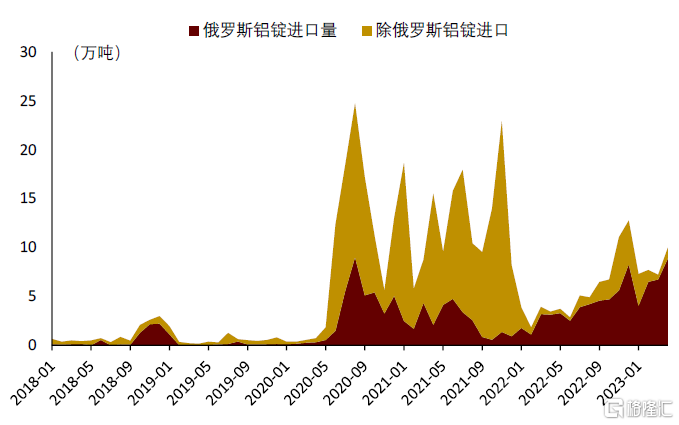

俄烏衝突仍在持續,西方對俄鋁的制裁難以解除,區域供給脆弱性突出。我們認爲,一是俄鋁產量全球佔比高,不確定性帶來的影響依然較大。二是2022年俄鋁鋁錠銷售基本持平,但銷售地區結構發生小幅變化。三是從我國進口來看,俄鋁鋁錠流入中國的規模正在增加。根據海關數據,自俄烏衝突以來,俄羅斯進入中國的鋁錠逐步增加,2023年1-4月累計進口26.14萬噸,同比+185%。

圖表9:2022年俄鋁銷售地區結構正在發生變化

資料來源:俄鋁公司公告,中金公司研究部

圖表10:2022年以來俄羅斯鋁錠進入中國逐步增加

資料來源:海關總署,中金公司研究部

3.展望未來之二:國內再生鋁有望迎來加速成長期

3.1原鋁產能受限以及雙碳政策穩步推進,再生鋁大潮勢不可擋

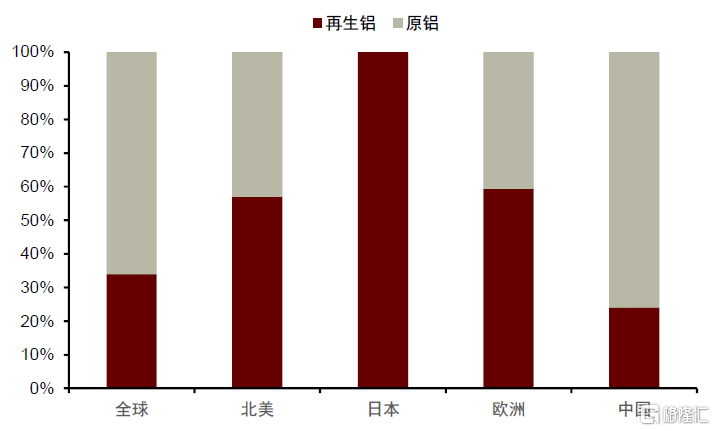

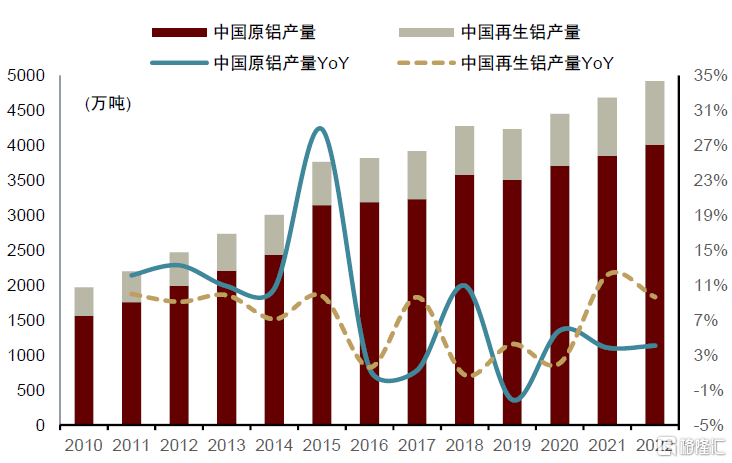

我國再生鋁成爲行業增量發展方向,潛在增長空間大。中國原鋁產能觸頂,供給增量空間有限,發展再生鋁無疑成爲國內鋁行業未來發展的主要方向。一是增長潛力大,據阿拉丁,中國2022年再生鋁比例爲24%,低於全球平均34%,遠低於美、歐、日本等發達經濟體,潛在增長空間大。二是再生鋁供給开始提速,據中國有色協會再生金屬分會(CMAR)統計,從近幾年的增速來看,隨着原鋁供給增速下滑,國內再生鋁產量增速开始系統性提升並超過原鋁。

圖表11:2022年中國再生鋁比例低於全球平均水平

資料來源:阿拉丁,中金公司研究部

圖表12:2017年开始我國再生鋁增速开始系統性超過原鋁

資料來源:阿拉丁,CMAR,中金公司研究部

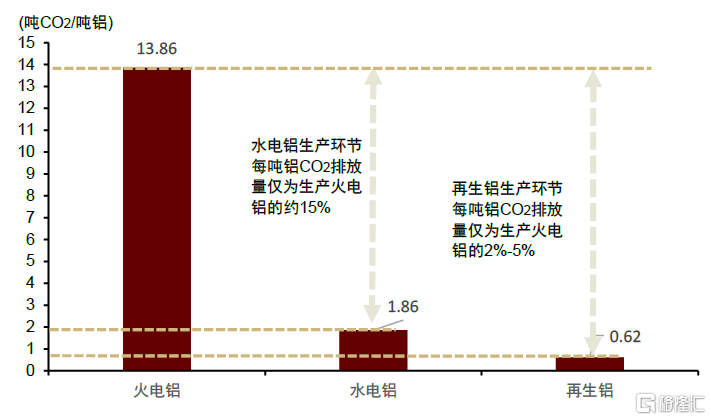

雙碳背景下,電解鋁行業節能減排勢在必行。再生鋁產業有望成爲鋁工業實現雙碳目標的重要方式之一。根據CMRA測算,與火電鋁每噸排放CO2 13.86噸相比,每生產1噸再生鋁僅排放CO2 0.62噸,可減少CO2排放約96%;與清潔能源水電鋁每噸排放CO2 1.86噸相比,亦可減少67%的碳排放量。具體來看,假設2025年和2030年再生鋁產量分別達到1150萬噸和1800萬噸,可分別實現降碳量超過1億噸和2億噸,佔比2020年電解鋁排放量的24%和48%,再生鋁在節能減排方面優勢顯著。

與此同時,下遊產業的雙碳轉型,也正在倒逼電解鋁產業節能降碳,再生鋁有望成爲剛性需求。

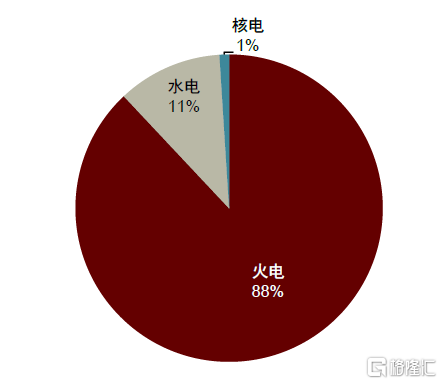

圖表13:中國電解鋁用非清潔能源比例過高(2021年)

資料來源:安泰科,中金公司研究部

圖表14:相較於原鋁,再生鋁可減少更多CO2排放

資料來源:安泰科,中金公司研究部

3.2廢鋁供應有望放量,政策扶持逐步落地,再生鋁行業發展有望提速

交通運輸、建築、包裝是我國廢鋁的主要來源,短期交運廢鋁供應有望迎來高峰。據CMAR,2022年我國廢鋁回收量約爲840萬噸,其中建築業、交通運輸業、包裝的佔比分別爲41%、34%、21%。而根據鋁材使用壽命,建築用鋁壽命在40-60年,交運運輸工具使用壽命在10-20年,包裝使用壽命一般在1-2年。

我們認爲,一是建築鋁型材佔比雖然大,但考慮相應的報廢周期,短期成長性相對有限。二是包裝業方面,2019年我國易拉罐的回收率已高達99%,考慮到包裝行業較短的回收周期以及較高的回收率,包裝業廢鋁回收量的增量空間有限。三是對於交運行業,根據中國汽車工業協會數據,我國汽車銷量從2000年的209萬輛增長到2022年的2686萬輛,CAGR達到12.3%,保有數量可觀。此外,據Mysteel數據,2021年中國汽車和輕卡產生的廢鋁中,回收的比例達到87%,相較於日韓等國的95%以上,仍有提升空間。我們認爲,隨着汽車報廢周期的到來以及廢鋁回收率的進一步提升,汽車行業廢鋁回收量有望迎來階段性高峰。

針對行業現存弊病,政策扶持逐級遞進,助力再生鋁景氣度提升。第一,針對廢鋁回收體系不完善,我國陸續推出相關政策扶持。第二,社會廢料的稅票問題導致稅收優惠難以落實,國家出台40號文件從稅收方面促進再生鋁行業健康發展。

4.展望未來之三:印度尼西亞有望成爲海外原鋁產能的新增長極

4.1印尼憑借豐富的鋁土礦資源和禁止原礦出口的政策,有望接替中國發展成爲未來全球鋁產業聚集地

第一,印尼持續試圖通過禁止原礦出口來發展國內鋁產業鏈。第二,印尼具有豐富的鋁土礦資源等優勢,結合政府的禁礦政策,印尼有望接替中國成爲全球鋁產業聚集地。

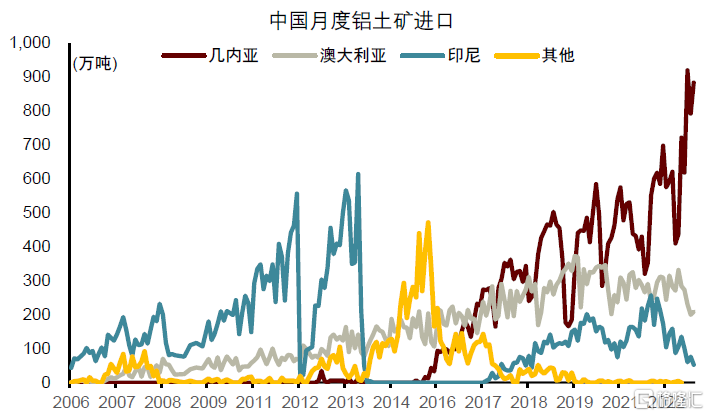

圖表15:2014年以前印尼是中國最大的鋁土礦進口國

資料來源:海關總署,中金公司研究部

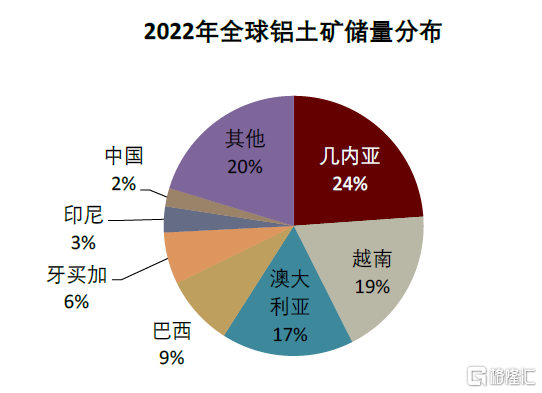

圖表16:2022年印尼鋁土礦儲量佔比全球3%

資料來源:USGS,中金公司研究部

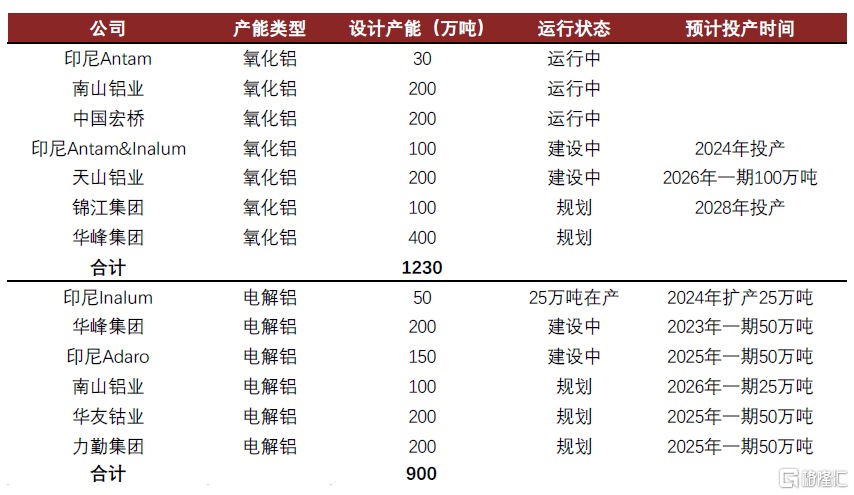

中國和印尼鋁企紛紛在印尼布局產能,氧化鋁和電解鋁產能有望迅速提升。近年來,中國鋁企業紛紛走出國門尋求資源合作,印尼有望逐步成爲氧化鋁和電解鋁生產大國。目前在印尼的氧化鋁和電解鋁在產和規劃產能已分別達到1230萬噸/年和900萬噸/年,但大部分處於建設和規劃中,投產時間較長。

圖表17:印尼積極進行氧化鋁和電解鋁產能布局(截至2023年6月)

資料來源:公司公告,阿拉丁,Wood Mackenzie,中金公司研究部

4.2擁有豐富鋁土礦資源的幾內亞是未來潛在的鋁產業集聚區域

幾內亞鋁土礦儲量豐富,分布集中,品質優異。據USGS,截至2022年底,幾內亞鋁土礦探明儲量740多億噸,居世界第一位,產量在全球佔比23%,排名第三。幾內亞鋁土礦具有礦牀規模大、單個礦體穩定、埋藏淺的特點。礦牀呈層狀產於硅鋁鐵風化殼上部,厚度一般3-9m,儲量可達幾十億噸,多可露天开採。礦石品位高,主要爲塊狀和土狀,一般Al2O3含量45%-62%,SiO2含量1%-3.5%。幾內亞典型的鋁土礦礦牀有博凱(Boke)、桑加雷迪(Sangaredi)等[6]。

全球資本紛紛入局,幾內亞礦產勘探开發的熱潮不斷升溫。據S&P Global Market Intelligence 2022年鑽孔統計數據顯示,幾內亞境內鑽探活動逐年升溫,幾內亞正在迎來新一輪礦產勘探开發的熱潮。具體來看,中、俄、英、美等國均在幾內亞有鋁土礦資源的布局。目前在幾內亞進行鋁土礦开發的礦業公司主要有“贏聯盟”、中國河南國際、中國鋁業集團等中資企業以及俄羅斯聯合鋁業、阿魯法、阿聯酋環球鋁業等國際礦業企業。

圖表18:2022年幾內亞主要礦業公司及所屬主要礦山儲量和產量情況

資料來源:S&P Global Market Intelligence,中金公司研究部

中國海外鋁土礦开發項目主要分布在幾內亞,未來有望進一步擴張。據Wood Mackenzie,2021年,幾內亞鋁土礦產量達8,744萬噸,其中出口量爲8,566萬噸,幾內亞鋁土礦產量基本用於出口。而中國企業控制的鋁土礦產量爲4,996萬噸,佔比達57%。我們預計,到2025年中國可控鋁土礦資源有望佔比全球比例35%,其中國內和幾內亞佔比均爲17%。

中國鋁企業已經开始計劃在幾內亞建設氧化鋁和電解鋁產能,幾內亞有望成爲繼印尼之後第二個海外鋁基地。幾內亞鋁土礦資源豐富,幾內亞政府也在鼓勵外資企業建立氧化鋁廠,幫助幾內亞實現工業化,當地鋁產業已出現向下遊延伸的跡象。根據商務部數據,中國鋁業、國家電力投資集團、河南國際礦業等公司均在幾內亞布局有氧化鋁產能,幾內亞境內氧化鋁規劃產能合計超過1,100萬噸,中國鋁企投建的氧化鋁項目產能超過900萬噸。

我們認爲,未來隨着全球資本的逐步投入,幾內亞的氧化鋁產能有望增加,氧化鋁產能的增加有望助力幾內亞境內鋁下遊產業進一步集聚,後續電解鋁產能有望跟進。

5.展望未來之四:產能過剩加劇壓制氧化鋁價格,能源結構轉型支撐電力成本維持相對高位

5.1氧化鋁過剩格局加劇,價格中樞難以大幅上移

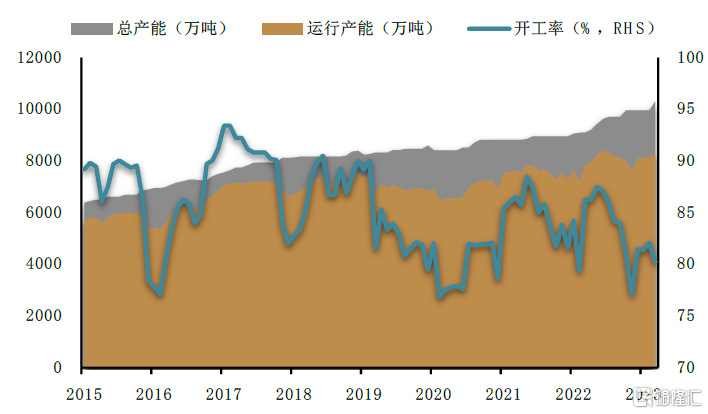

電解鋁供給側改革是引發國內氧化鋁持續過剩的本質原因。2017年的電解鋁行業供給側改革將電解鋁行業的增速按下暫停鍵後,由於氧化鋁的下遊90%是電解鋁生產,而沒有政策抑制的氧化鋁產能隨即超出需求。據阿拉丁,2017年至今電解鋁新增產能持續受限,雖然電解鋁的开工率持續攀升,從80%提升至90%以上,一定程度上拉動氧化鋁需求,但由於氧化鋁產能仍在快速增加,氧化鋁开工率從90%以上下滑至80%左右。

圖表19:2017年後電解鋁开工率不斷上行

資料來源:阿拉丁,中金公司研究部

圖表20:2017年後氧化鋁开工率不斷下行

資料來源:阿拉丁,中金公司研究部

氧化鋁運行產能絕對過剩,國內噸鋁氧化鋁利潤持續下滑。據阿拉丁數據,截至2023年5月,中國氧化鋁運行年產能8595萬噸,與國內電解鋁產能匹配,但建成產能高達10,292萬噸,开工率僅84%,據我們測算,建成產能可供給5417萬噸的電解鋁原料供給,遠大於國內電解鋁產能。持續的產能過剩也導致氧化鋁行業的利潤持續下滑,據我們測算,從2019年平均500左右的噸利潤下滑至2022年的負值區間,導致氧化鋁價格持續緊貼成本线,價格難以出現大幅反彈。

低成本產能仍在繼續擴產,氧化鋁價格難以脫離成本大幅上漲。盡管氧化鋁產能持續過剩,但國內氧化鋁的建設熱潮並未停止。據百川資訊統計,2023年我國仍有170萬噸的氧化鋁產能待投產,海外仍有超過700萬噸的規劃。我們認爲,氧化鋁產能繼續擴張的原因主要有兩點,一是新投產的部分產能主要用於電解鋁生產的配套,使產業鏈原料供應更穩定,二是新建的氧化鋁廠選址更合理,貼近原料地,技術更加先進,生產成本更具競爭力。

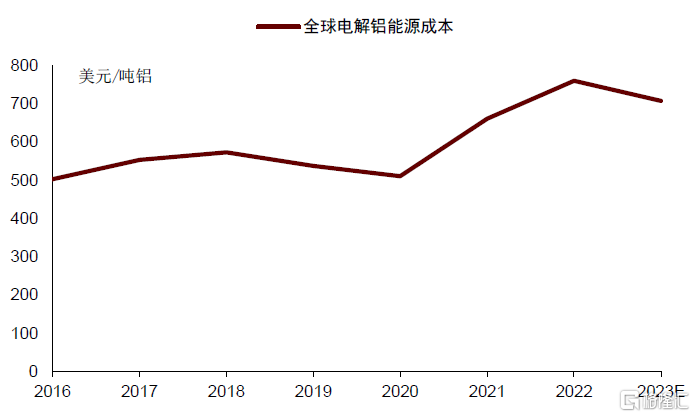

5.2俄烏衝突和碳中和的影響下,電力成本高企支撐鋁價維持相對高位

俄烏衝突對於能源的擾動仍在繼續,碳中和背景下,海外能源緊張的格局難以快速緩解。自2021年下半年能源緊張开始,疊加俄烏衝突,使歐洲能源價格和電價中樞持續維持高位。我們認爲,盡管2022年歐洲迎來暖冬,並未形成較嚴重的能源短缺,但是因爲俄烏衝突帶來的能源供應鏈撕裂已然成爲長期問題;另一方面,由於歐洲對碳中和的追求,歐洲大陸的電力能源逐步向清潔能源如水電、風電、太陽能等能源轉型,勢必帶來能源供給的不穩定性程度增加,從而帶來電解鋁能源成本中樞提升。

圖表21:全球電解鋁能源成本系統性擡升

資料來源:Wood Mackenzie,中金公司研究部

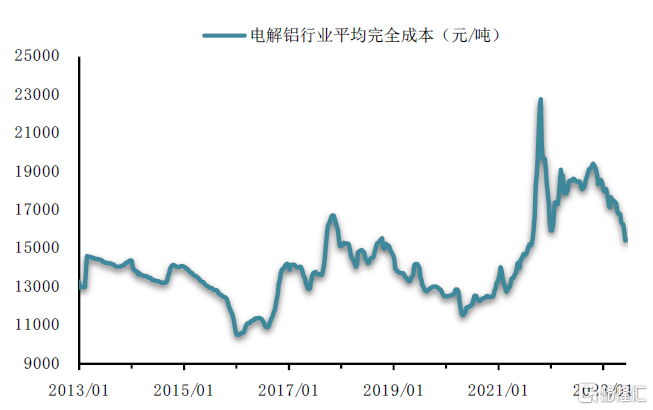

圖表22:2021年开始國內電解鋁成本中樞擡升

資料來源:SMM,阿拉丁,中金公司研究部

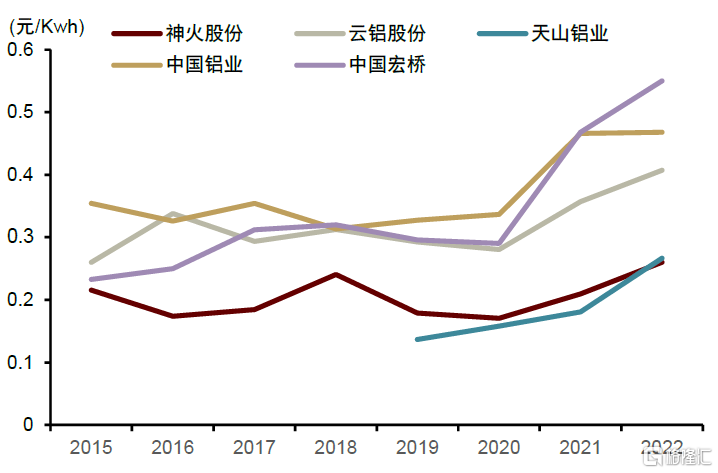

國內電解鋁行業優惠電價取消,煤炭價格上漲,電解鋁行業成本系統性擡升,並可能長期維持高位。2021年由於雙碳政策的嚴格考核,各省相繼取消優惠電價,使用網電的電解鋁產能成本提升;同年由於煤炭價格的大幅上升,使用自備電廠的電解鋁廠電力成本同樣大幅上升,也進一步壓縮行業噸鋁利潤。我們認爲,全球能源轉型的背景下,煤炭供需偏緊格局料將延續,疊加全球雙碳政策的推進,未來電解鋁的高能源成本料將成爲常態,從而支撐鋁價維持高位。

5.2雙碳背景下,電解鋁企業的能源結構正在向低碳轉型

全球電解鋁產業能源結構以煤炭爲主,中國電解鋁產業煤炭能源佔比高達80%。根據國際鋁協數據,2021年全球電解鋁產業的用電結構中,煤炭和水電是最大電力來源,佔比分別爲56%和30%。中國作爲全球最大的電解鋁生產國,電解鋁電力來源中煤炭佔比高達80%,水電能源佔比僅爲15%,中國企業謀求綠色能源轉型迫在眉睫。

全球各國均在不斷推出碳達峰政策,形成倒逼時間表,督促各行業穩步推進碳達峰。

長期來看,碳稅的出台勢必帶來電解鋁電力結構的綠色轉型,也將迫使能源成本擡升。我們認爲,短期各國的碳稅政策給予市場一定的緩衝期,暫未對成本端帶來劇烈影響,但是隨着碳稅政策的不斷推進,電解鋁能源結構的轉型和電力成本的擡升是各電解鋁廠遲早需要面對的現實問題,電解鋁行業電力結構的綠色轉型是未來的大勢所趨。

6.迎接供給新格局,中國電解鋁上市公司邁向高質量發展之路

6.1迎接供應新格局,中國電解鋁公司邁向高質量發展之路

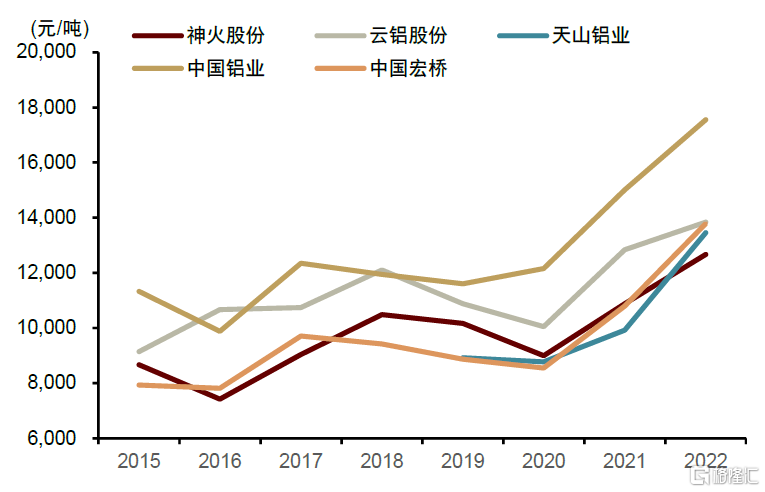

在前文所述的三輪歷史性變遷的推動下,我國電解鋁供應格局有三大變化。一是中國電解鋁產能格局不斷重塑,形成了當前中國電解鋁產能在山東、新疆、內蒙、雲南等主產區聚集的格局。據阿拉丁,截至2022年,山東、新疆、內蒙古和雲南建成產能分別爲792、621、618和561萬噸,產能規模全國領先。據阿拉丁,上述省份的電解鋁平均冶煉成本同樣處於全國偏低水平,我們認爲成本優勢是上述地區電解鋁產能集聚的重要因素。

二是電解鋁公司的成本優勢逐漸突出,本質是依托區域內豐富的鋁土礦資源供應和低成本電力來構建。由於中國電解鋁行業成本大體呈現4:4:2結構,即電力40%、氧化鋁40%、陽極碳素及其他20%,我們認爲,鋁土礦資源優勢、電力價格優勢是我國電解鋁大省成本優勢的重要來源。具體來看,一是山東緊挨渤海出海口,便於進口低成本的海外鋁土礦,但前期利用低廉煤價發電的電力優勢在當前全球能源價格高企的背景下被削弱。從2022年12月各省的生產成本對比看,山東的成本已經處於各省高位,從南山鋁業33.6萬噸/年電解鋁產能退出也能側面驗證。二是新疆、內蒙古地區煤炭儲量豐富、火電成本低廉,自備電成本具有天然優勢。三是雲南水利資源豐富導致水電價格低廉,並且緊鄰廣西、貴州、老撾和與越南等鋁土礦資源豐富地區和國家,以及下遊需求大省廣東等。

三是低碳優勢逐步成爲國內電解鋁企業競相培育的核心競爭力。未來碳中和政策持續推進,電解鋁行業納入碳交易市場,以及下遊客戶的綠色鋁需求都利好低碳鋁的發展。我們認爲,電解鋁企業的低碳優勢會成爲核心競爭力,現有企業電解鋁一是通過將產能向雲南等水電資源豐富的地區轉移來實現用電結構轉變,二是積極通過增加綠電用能以及建設分布式光伏或風電來增增加自身綠色能源比例,三是發展再生鋁,降低能源消耗。

各電解鋁公司也相繼提出自身碳排放發展战略,積極推進能源結構轉型。據公告,中國鋁業制定了“雙碳”行動方案,力爭在2025年實現碳達峰,2035年實現降碳40%的目標。2022年公司通過不斷提高綠電使用比例,電解鋁生產所用綠電,包括風電、光伏、水電,已達到電解鋁總用電量的45%。雲鋁股份不僅依托雲南水電優勢,還與專業發電企業合作,建設分布式光伏項目,建成國內首例光伏直流接入電解生產用電項目,2022年用電結構中綠電比例達到89%。南山鋁業發布了《溫室氣體排放目標及實施計劃》《溫室氣體核算管理程序》等企業標准文件並擬定溫室氣體短中期減排路徑。2022年購买 3,000 萬千瓦時綠電證書,並在各廠區建設光伏發電項目改善能源結構。

圖表23:國內主要電解鋁上市公司生產成本變化

資料來源:公司公告,中金公司研究部

圖表24:國內主要電解鋁上市公司用電價格變化

資料來源:公司公告,中金公司研究部

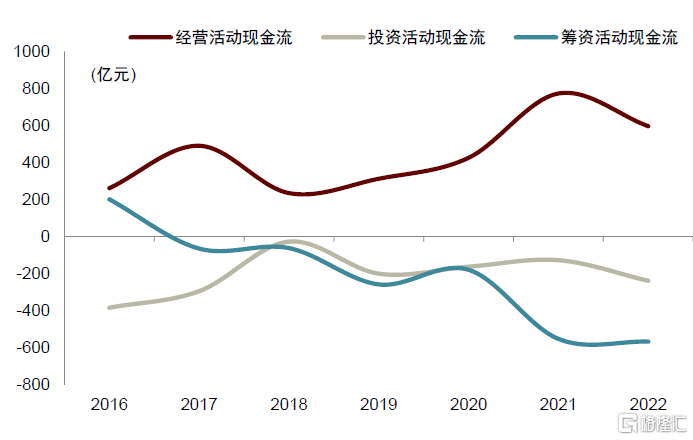

中國電解鋁公司邁向高質量發展之路。我們對國內六家主要上市電解鋁企業(中國鋁業、雲鋁股份、神火股份、天山鋁業、南山鋁業、中國宏橋)2016-2022年的報表分析表明,經過2017年電解鋁供改以來,相關電解鋁上市公司的資產質量、經營效率和盈利表現均有顯著改善,正在邁向高質量發展之路。

從現金流量表看,一是經營活動現金流大幅轉好,從2016年280億元提升至2022年662億元,增幅136%,主要歸因於2017年供給側改革之後,電解鋁行業供需格局轉好,盈利進一步增強。二是籌資活動現金流大幅下降,從2016年191億元降低至2022年-584億元,主要的驅動力來自於盈利轉好之後進行大量還債降低負債率,並提高分紅回饋投資者。

三是投資活動現金流維持穩定,主要因爲2017年开始國內不再審批新增電解鋁產能,2016年至今的投資活動,主要用於維持性資本开支以及現有產线技改。我們認爲,電解鋁公司未來的資本开支方向主要有二,一是向下遊鋁加工延伸,例如神火股份和天山鋁業向電池箔進軍,南山鋁業進一步聚焦汽車板業務,中國宏橋向汽車輕量化全面布局;二是出海發展鋁產業鏈,例如天山鋁業公告收購印尼鋁土礦礦權,並計劃建設200萬噸/年氧化鋁生產线,南山鋁業在印尼已有的200萬噸/年氧化鋁生產线基礎上,進一步向電解鋁產能布局延伸。

圖表25:三條淨現金流健康發展

注:樣本企業包括6家上市公司,分別是中國鋁業、雲鋁股份、神火股份、天山鋁業、南山鋁業、中國宏橋

資料來源:公司公告,中金公司研究部

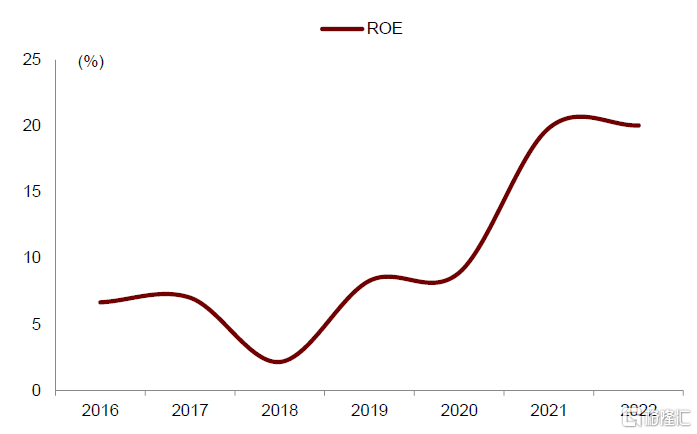

圖表26:ROE逐步擡升至20%

注:樣本企業包括6家上市公司,分別是中國鋁業、雲鋁股份、神火股份、天山鋁業、南山鋁業、中國宏橋

資料來源:公司公告,中金公司研究部

從資產負債表和利潤表看,整體ROE從2016年6.7%大幅提升至2022年20%。一是淨利潤率從2016年4.3%提升至2022年10.3%,盡管這幾年由於能源價格擡升,整體營業成本提升128%,但噸鋁利潤上行帶來淨利潤提升372%。二是資產周轉率從2016年52%提升至2022年88%,主要歸因於鋁價的大幅上行。三是資產負債率從2016年59%降低至2022年48%,表明各公司加大償債,不斷優化債務。四是從股息率看,電解鋁公司年度分紅從2016年39億元,最高提升至2021年132億元,股息率從2016年3.0%最高提升至2021年4.3%。五是從資產減值看,2016-2022年減值金額上升,累計減值308億元,佔總資產的5.6%,無效和低效資產包袱大幅減輕,資產質量進一步優化。

6.2從四大維度看中國電解鋁公司核心競爭力

規模優勢、區位成本優勢、低碳布局優勢和高端化布局分別構築不同電解鋁企業的核心優勢。我們認爲,規模優勢有利於公司享受規模效應,降低生產成本,增加業績彈性。區位成本優勢主要體現在公司的區位布局帶來的原材料價格優勢,保證盈利能力。而低碳布局有望提升公司未來徵收碳稅條件下的產品競爭力和低碳產品溢價能力。最後,高端化布局使公司享受更高的產品附加值,增加鋁產品的業績貢獻,提升估值,也是在產能天花板下的主要發展方向。我們選取國內電解鋁行業主要上市公司,從上述四個角度進行對比分析。

7.經濟復蘇預期有望回暖,電解鋁行業迎來重大配置機遇

展望未來,能源緊張約束供給,需求短期承壓但不改復蘇趨勢。一是供給側,國內產能天花板使得供給剛性上升,能源緊張擾動將增加供給側的脆弱性,供給偏緊狀態短期難以快速緩解。我們認爲,國內看,截至2023年6月初,據阿拉丁,國內電解鋁建成產能約4480萬噸/年,幾乎觸及國內電解鋁4500萬噸/年產能天花板的剛性限制。據阿拉丁,受到國內電解鋁水電能源供給不穩定性的擾動,西南地區合計停產產能仍有約200萬噸。我們認爲,雖然當前雲南即將進入汛期,但夏季電力需求峰值的到來,讓供需的缺口難以快速緩解,11月份开始的枯水期可能仍將面臨電力不足問題,供給偏緊的格局難改。

海外看,歐洲能源問題短期同樣難以快速改善,電解鋁供給萎縮或難以阻擋,海外供給側的脆弱性仍存。截至2022年6月,海外因電力問題減產產能累計達到180.8萬噸/年,佔比全球供給2.6%。我們認爲,雖然短期歐洲電價跌幅較大,但鋁廠復產需要考慮長期電價情況才能決定是否復產,所以短期電解鋁供給難以快速改善,電解鋁供給萎縮或難以阻擋,海外供給側的脆弱性仍存,全球電解鋁供給偏緊狀態有望延續。

二是需求側,靜待穩增長政策發力和旺季經濟回暖。我們認爲,短期雖然需求轉弱進入季節性淡季,但下半年的旺季到來以及國內穩增長政策有望持續發力均將拉動電解鋁需求回暖。一是受到汽車輕量化和2022年以來汽車和光伏等政策刺激的影響,前4月新能源車產量同比+42.8%,光伏裝機新增同比+186%,新能源汽車及光伏領域的新興鋁需求仍具較大增長潛力。三是看好穩增長政策持續發力,前4個月房地產竣工同比+18.8%,電網工程投資同比+10.3%,有望帶動住房、電力等需求釋放,用鋁需求有望企穩回升。從供需平衡看,我們測算,2023-2025年全球鋁行業供需有望持續抽緊,2025年全球供應缺口達到71萬噸,有望支撐鋁價維持高位。

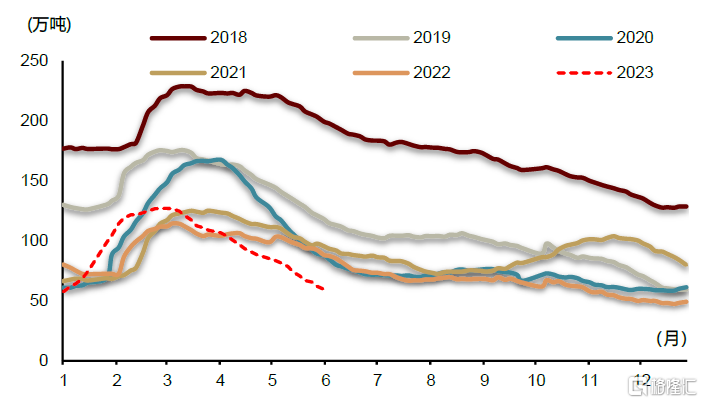

三是庫存看,全球電解鋁庫存處於歷史低位,支撐鋁價向上彈性。

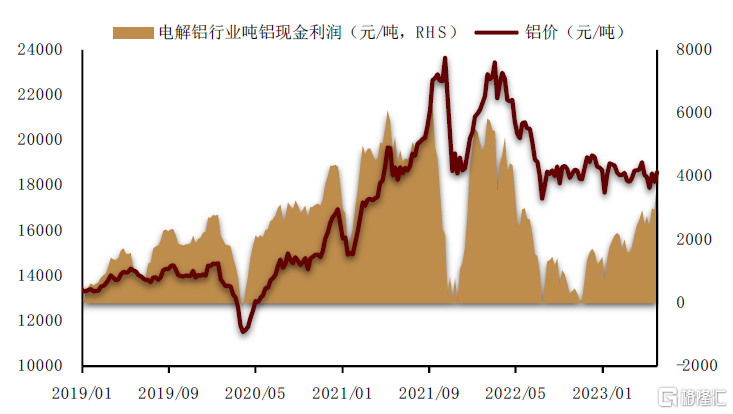

四是從成本端來看,煤價是影響電解鋁成本最主要的影響因素,而煤炭供需緩解,能夠降低電解鋁公司的成本壓力,噸鋁利潤有望繼續維持較高水平。

圖表27:國內電解鋁社會庫存處於歷年相對低位

資料來源:SMM,中金公司研究部

圖表28:噸鋁利潤創今年以來新高

資料來源:Wind,中金公司研究部

電解鋁選股條件有三條:一是產能市值比高,業績彈性大。電解鋁公司利潤受鋁價影響較大,在當前電解鋁行業平均會計利潤約1000元/噸情況下,假設鋁價上漲1000元(對應當前鋁價上漲約5%),簡單測算公司盈利即可實現翻倍,鋁價上漲帶來業績彈性大。如果產能越大,價格上漲帶來的利潤彈性也越大,而如果產能市值比高,一方面表明產能被相對低估,另一方面公司利潤上漲帶來估值下降速度會更快。

二是擁有自備電比例高,外購煤炭比例大,成本下降噸鋁利潤走闊空間大。我們預測,盡管在經濟復蘇進程中煤價可能再次走高,擠壓電解鋁單噸利潤,但全年看,2023年煤炭價格中樞有望下降。從這個角度看,如果短期經濟復蘇帶來煤價上漲,那電力成本可控的新疆、雲南等區域電解鋁公司受影響較小,噸鋁利潤有保證;而按照全年的預期看,2022年受煤價影響比較大的山東地區電解鋁公司有望更加受益於煤價下跌帶來的利潤增厚。

三是碳中和受益程度高,綠電優勢明顯。根據碳交易網,當前我國碳價約60元/噸[7],而歐洲由於碳中和推進較快,目前碳價已漲至約80歐元/噸[8]。我們認爲,在我國雙碳政策推進下,未來火電鋁的業績可能持續受到碳價上漲的壓制,而具有水、風、光等清潔能源公司不光不受碳價的影響,反而可能具備低碳鋁的銷售溢價。

風險提示

電解鋁供應超預期。

一方面,如果西南地區來水超預期,前期停產的電解鋁產能可能提前復產;另一方面,如果雙碳政策的執行力度低於預期,對於供給側的抑制將會減緩。

全球經濟復蘇低於預期。

海外仍處經濟下行趨勢,如果復蘇周期晚於預期,對於鋁價、需求、中國鋁材出口都產生壓制。國內經濟雖處於復蘇進程,但如果經濟復蘇進程低於預期,對於鋁的需求可能減弱。

電力成本波動超預期。

電解鋁公司的電力成本煤炭是目前成本端最大波動項。如果煤價大幅波動,容易引起電解鋁上市公司業績出現大幅波動的風險。

注:本文摘自2023年6月12日已經發布的《鋁的新時代之一:迎接電解鋁供給新格局》;王政 分析員 SAC 執證編號:S0080521050013 SFC CE Ref:BRI454、齊丁 分析員 SAC 執證編號:S0080521040002 SFC CE Ref:BRF842、陳彥,CFA 分析員 SAC 執證編號:S0080515060002 SFC CE Ref:ALZ159、王暢舟 聯系人 SAC 執證編號:S0080122070213

標題:迎接電解鋁供給新格局

地址:https://www.iknowplus.com/post/4499.html