當前雪球產品市場運行到哪一步了?

指數快速調整時雪球的敲入風險和潛在影響常受到投資者討論。我們在今年8月底對比了雪球市場與去年4月底的雪球市場,主要不同點在於存續雪球產品規模更高、指數波動率更低且距集中敲入點尚有8%以上空間。上述結論在當前時點基本不變,但部分高敲入线(85%)500雪球產品或已逐步進入敲入區間。我們發現壓力測試下雪球產品集中敲入對股指期貨市場的影響傳導至股票市場的可能性較低。

今年7月底雪球存續規模估計值約爲2000億元

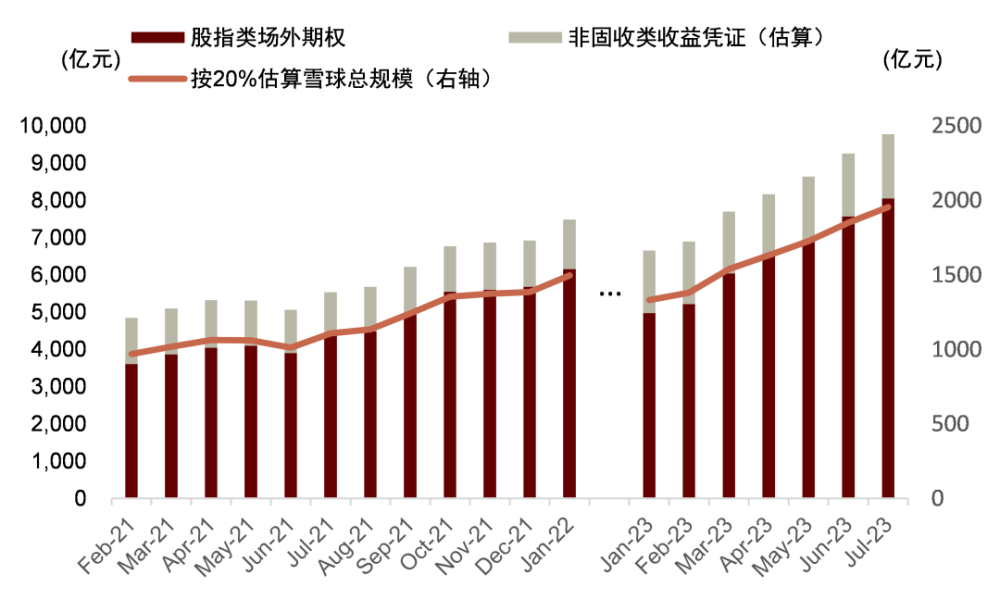

我們在去年四月設計了一種雪球規模的簡便估算方法[1]:使用股指類場外期權和非固收類收益憑證規模之和的20%估算雪球規模數據。據中國證券業協會發布,2023年7月底股指類場外期權和非固收類收益憑證規模約爲9769億元[2],相應的雪球存續規模估計爲2000億元左右。由於近期股指期貨貼水率和指數波動率處於長期較低區間,指數雪球發行遇冷,本文我們將沿用8月底文中計算的指數雪球規模。

中證500指數距雪球集中敲入點仍有8%安全區間,但少量產品或开始逐步敲入

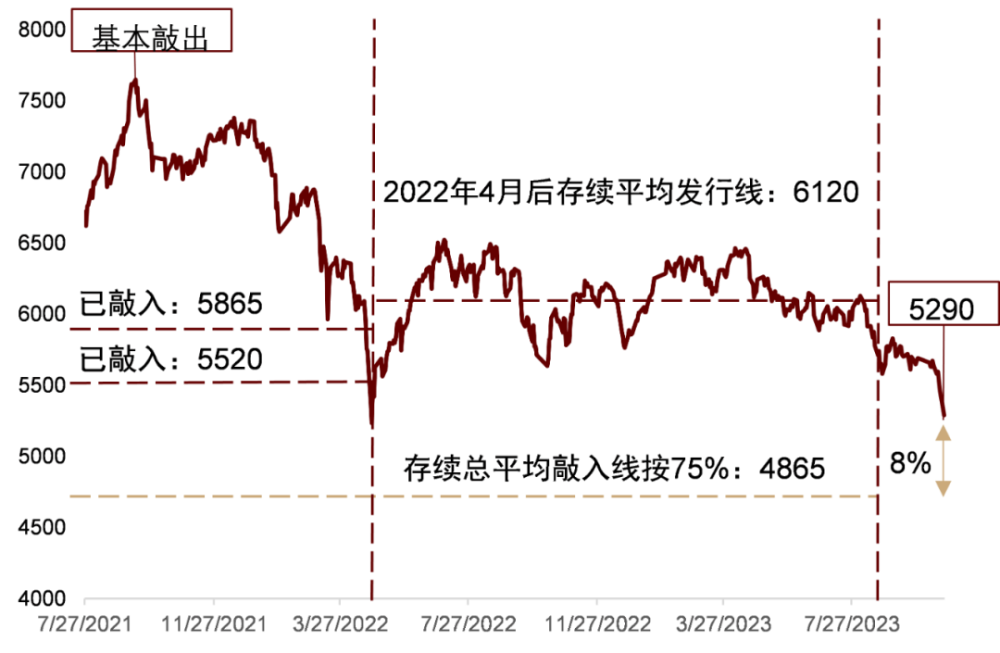

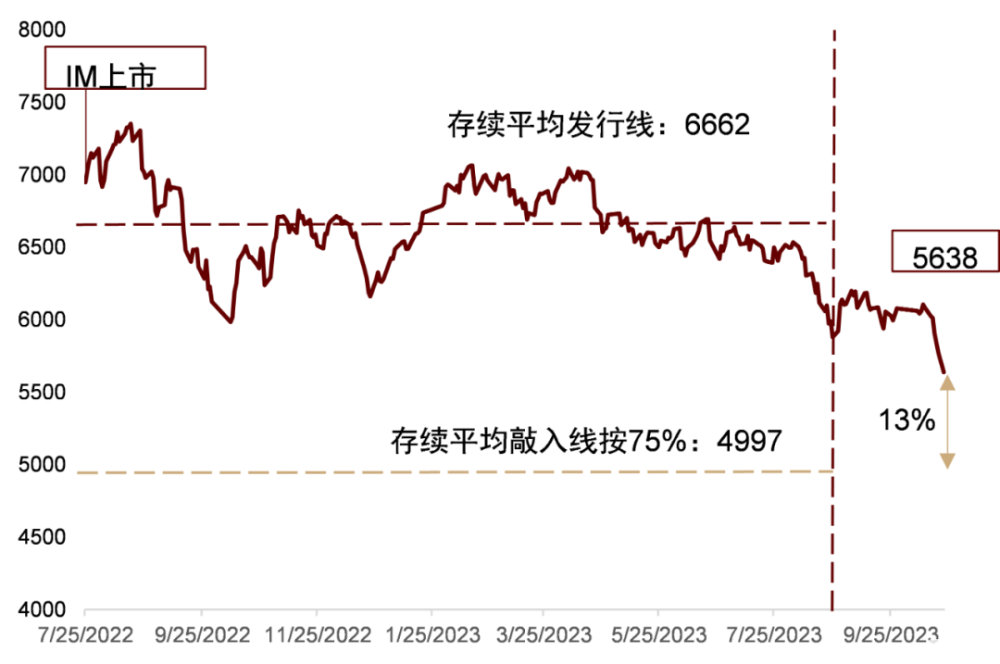

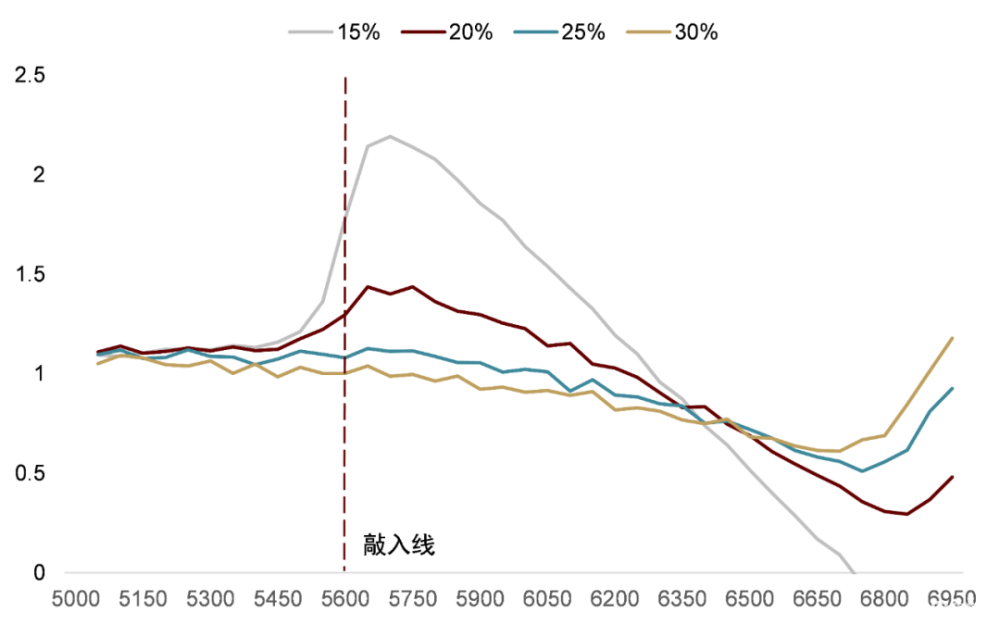

今年8月底我們估算出500雪球去年4月前發行的中證500雪球未突破的敲入點位有4830與5175,4月後發行存量按75%計算平均敲入點位約爲4590,總平均敲入點爲4865;中證1000雪球發行均價約爲6662,75%平均集中敲入點約爲4997。近兩月指數雪球發行較冷,我們沿用八月底估計平均發行點位。我們根據指數10月23日收盤價計算,兩指數距離平均敲入线分別有約8%和13%的安全距離,相對8月底有所縮減。其中IC當季基差率與指數漲跌幅同步下落,或顯示部分高敲入线500雪球(85%)已進入敲入區間,但我們判斷該類雪球佔比總體較低。

壓力測試下雪球敲入對現貨市場影響仍較爲有限

我們沿用8月底估算出的雪球集中敲入將造成IC敲入減倉規模約200億元,IM減倉規模約285億元。假設上述兩種指數掛鉤的存續雪球多數敲入线分以下三檔:70%、75%和80%,那么單次敲入佔各自股指期貨日均成交額的比例分別爲7%與9%。考慮到對衝交易方將分散減倉,我們測算敲入調倉規模佔各自期指的周度成交額比例約爲1.5%和1.8%,且股指期貨2022年來日均成交額爲股票現貨市場日均成交額1/3左右,在上述壓力假設下敲入事件影響傳導至股票市場的可能性較低。

雪球市場距離集中敲入還有多遠

今年7月底雪球存量規模估計值更新爲2000億元

雪球本質上屬於一種場外衍生品,由於在交易所外交易,其市場規模數據難以獲取。我國場外衍生品市場從標的結構來看,銀行場外衍生品交易以外匯和利率衍生品爲主,券商以權益類爲主而期貨子公司主要以大宗商品類爲主。因此我們主要統計中國證券業協會在月度的《場外業務开展數據》報告中披露的場外衍生品和收益憑證規模數據作爲可能包含雪球的產品規模。

我們沿用去年四月份在《雪球產品對市場波動的影響真有那么大嗎?》(下稱《雪球的影響》)設計的存量雪球的規模計算方法,將場外衍生品的20%作爲雪球規模估算。據中國證券業協會發布的7月場外業務开展數據報告[3],截至7月底,券商存續的股指類場外期權佔比約爲58%,規模約爲8049億元,環比增長6.4%。收益憑證期末存量約爲4299億元,我們以非固定收益類佔比約爲40%估算,其規模約爲1720億元,兩部分共計9769億元[4]。

本文沿用《雪球的影響》中設置雪球規模佔比20%計算,截至今年7月底股指類存量雪球規模約爲2000億元左右,較去年4月存量規模增長500億元,較8月份增長100億元。但由於近期股指期貨基差率貼水率和指數波動率仍處於歷史低位,近兩月500和1000雪球發行整體遇冷,我們估計新增雪球規模仍以個股雪球爲主,股指雪球規模下文沿用8月底數據測算。

圖表1:中證協公布的2023年7月場外期權與收益互換存續交易業務類型

注:數據截至2023.10.23

資料來源:中國證券業協會,中金公司研究部

圖表2:中證協公布的2023年7月收益憑證存續交易業務類型

注:數據截至2023.10.23

資料來源:中國證券業協會,中金公司研究部

圖表3:雪球歷史估算規模

注:數據截至2023.10.23

資料來源:中國證券業協會,中金公司研究部

中證500指數距雪球集中敲入點仍有8%安全區間,但少量產品或开始逐步敲入

我們在8月底的《》報告中估算當時500指數掛鉤雪球已敲入存續合約規模爲275億元,未敲入合約共675億元。由於中證1000雪球的對衝工具IM上市時點爲2022年7月,因此全部中證1000雪球均爲2022年4月以後發行,存續規模約爲950億元,由於8月底後雪球產品發行熱度持續較低,本文涉及500和1000指數雪球規模數據仍沿用上文數據。

我們在上述報告中使用約束雪球發行三重分散的方法估算出2022年4月前發行的中證500掛鉤的存量雪球已突破點位爲5865和5520,未突破的敲入點位爲4830和5175;2022年4月後發行的中證500雪球發行均價約爲6120,使用發行價75%爲集中敲入點位則爲4590。我們將以上三條敲入壓力线的均值4865作爲所有存續中證500雪球的平均集中敲入點位,在當前時點我們沿用以上估計值;中證1000雪球發行均價按照IM上市以來中證1000的平均點位計算,發行均價約爲6662,壓力敲入點爲約爲4997。我們根據中證500和中證1000指數在10月23日的收盤價5290和5638計算,兩指數距離平均敲入壓力线分別有約8%和13%的安全距離,相較去年8月安全距離有所收窄。

圖表4:中證500雪球敲入示意圖

注:平均敲入线按照75%計算

資料來源:Wind,中金公司研究部

圖表5:中證1000雪球敲入點位示意圖

注:平均敲入线按照75%計算

資料來源:Wind,中金公司研究部

雪球產品的發行方主要使用掛鉤股指期貨對衝其Delta風險,雪球產品敲入前調整股指期貨對衝倉位的模式可簡化爲高拋低吸,起到總體穩定市場的作用。具體而言,在指數上漲時,雪球的對衝盤股指期貨倉位需要下調即賣出,在指數下跌時需補倉买入,只有在首次突破敲入线下才會有相應的對衝盤減倉的行爲。

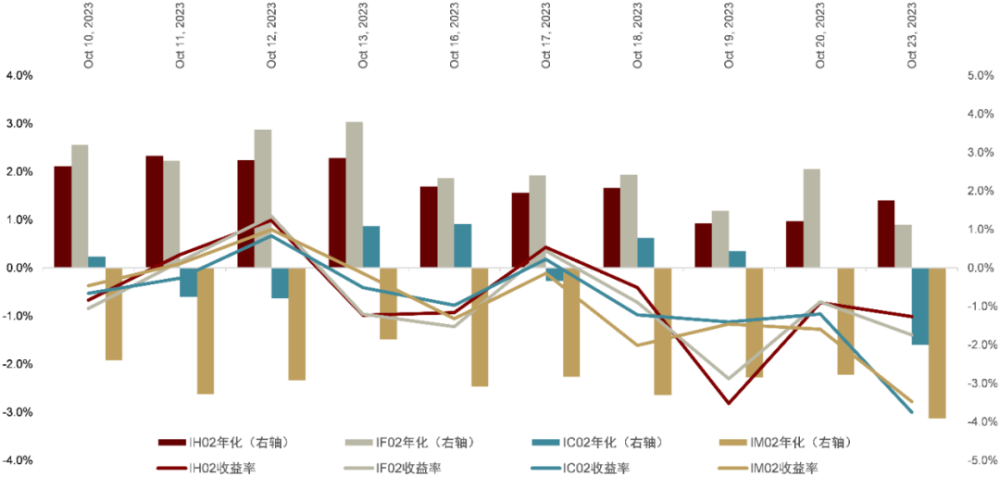

8月底我們觀察股指期貨年化基差率確實與指數現貨出現一定背離從側面證明雪球產品當時的調倉策略仍然是敲入线以上的高拋低吸策略,即當時距全市場雪球產品集中敲入點位仍有距離。我們根據10月23日數據觀察,中證500股指期貨IC的當季年化基差率跟隨股指同步下降。這一現象可能表明部分敲入线設置較高的中證500雪球的IC對衝倉位已开始步入敲入區間導致交易員逐步減倉,如85%敲入线設置的雪球品種敲入點位約爲5202,已較爲接近今日收盤價。

圖表6:IC年化基差率在2023年10月23跟隨指數下跌貼水同步擴大

資料來源:Wind,中金公司研究部

壓力測試下雪球敲入對現貨市場影響仍較爲有限

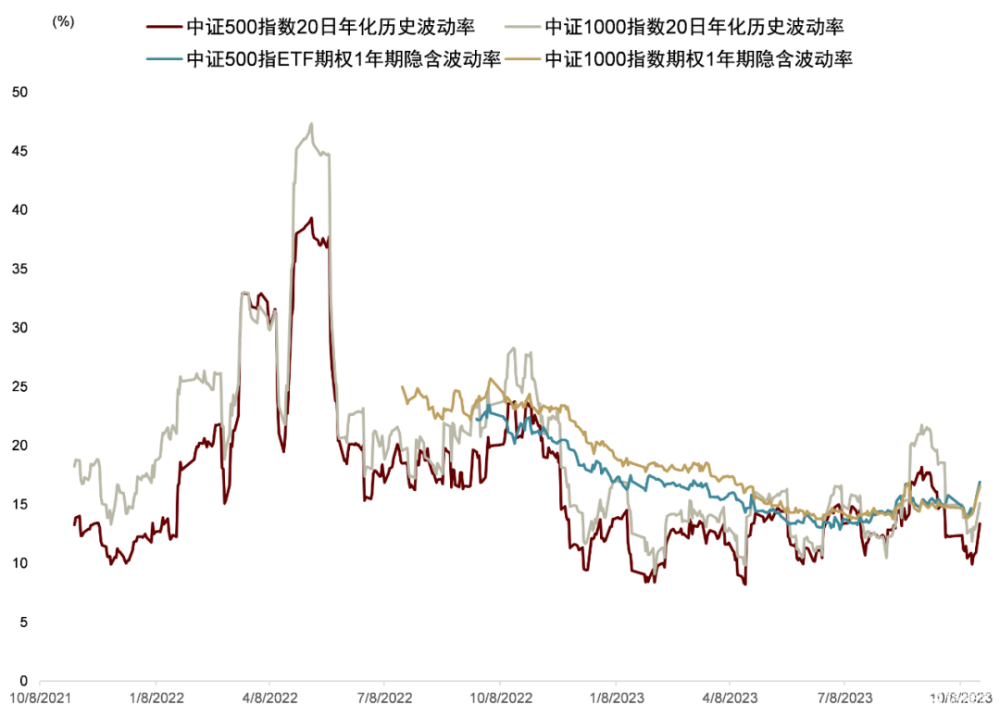

我們在8月底的報告中假設過一個壓力測試場景,即如果當前市場存量股指雪球全部發生集中敲入中證500股指期貨倉位需要減少約200億元,中證1000雪球一次性敲入時IM減倉規模約爲285億元。由於近期股指類雪球發行暫緩,本文仍沿用上文估算結果。值得注意的是當市場波動率持續維持低位時且雪球到期期限持續縮短時,該敲入減倉規模有低估風險。

IC和IM近一年(2022-10-21至2023-10-23)日均成交額分別爲894億元和751億元。考慮到產品發行時敲入线設置的分散,假設各自指數掛鉤的雪球敲入线分三檔(70%、75%和80%),單次敲入佔各自股指期貨成交額的比例分別爲可假設上述規模減倉在對衝交易員平倉交易的分散,我們計算上述兩類雪球產品敲入調倉額佔各自股指期貨日均成交額的比例分別爲7%與9%。考慮到對衝交易方將分散減倉,實際調倉操作不太可能在同一交易日內發生,我們計算單次兩種指數雪球調倉規模佔各自期指的周均成交額比例僅爲1.5%和1.8%。且股指期貨2022年來日均成交額爲股票現貨市場日均成交額1/3左右,雪球市場發生集中敲入時對股指期貨市場的影響有限,且進一步傳導至股票現貨市場的可能性較低。

圖表7:7000點位發行,80%敲入线和剩余1年期限的1單位雪球倉位對衝Delta風險需持底層資產倉位

資料來源:Wind,中金公司研究部

圖表8:指數波動率持續維持低位將造成上述股指期貨減倉規模低估

資料來源:Wind,中金公司研究部

-------------------------------------------------------------------------------------------------

[1] https://www.research.cicc.com/zh_CN/report?id=270101

[2] http://www.stcn.com/article/detail/954133.html

[3] https://www.sac.net.cn/hyfw/cwsc/202309/t20230904_61356.html

[4] http://www.stcn.com/article/detail/954133.html

風險提示

本文計算基於多種假設,任意假設不成立均可能造成測算與實際結果發生偏離;雪球產品佔總體股指類衍生品比例高於20%將導致雪球規模低估;相關指數波動率持續維持低位,雪球敲入減倉規模將大於測算結果;雪球產品總體到期時長短於假設值,敲入減倉規模將大於測算結果。

注:本文摘自中金公司於2023年10月24日已經發布的《目前雪球產品距離集中敲入點還有多遠》,證券分析師:

分析員 周蕭瀟 SAC 執業證書編號:S0080521010006 SFC CE Ref:BRA090

聯系人 鄭文才 SAC 執業證書編號:S0080121120041 SFC CE Ref:BTF578

分析員 劉均偉 SAC 執業證書編號:S0080520120002 SFC CE Ref:BQR365

分析員 古 翔 SAC 執業證書編號:S0080521010010 SFC CE Ref:BRE496

標題:當前雪球產品市場運行到哪一步了?

地址:https://www.iknowplus.com/post/44843.html