回購對A股股價的支撐效力如何?

· 核心觀點:上市公司積極的回購表態具有一定的公告效應,回購作爲一種逆周期資本運作的重要方式,能夠向市場傳達出公司價值可能被低估的信號,在一定程度上提振市場信心。然而,回購制度、回購效應以及回購與市場微觀結構的關系等諸多話題值得深入探討,爲此德邦證券將通過系列專題對回購相關問題做進一步的系統性研究。本篇報告爲該系列的第一篇,簡要回顧了A股回購制度的變遷歷程,以及歷史上三次“回購潮”與“市場底”的聯系,並基於近些年的回購案例從數據層面探討了回購對股價的短期和中期效應,供投資者參考。

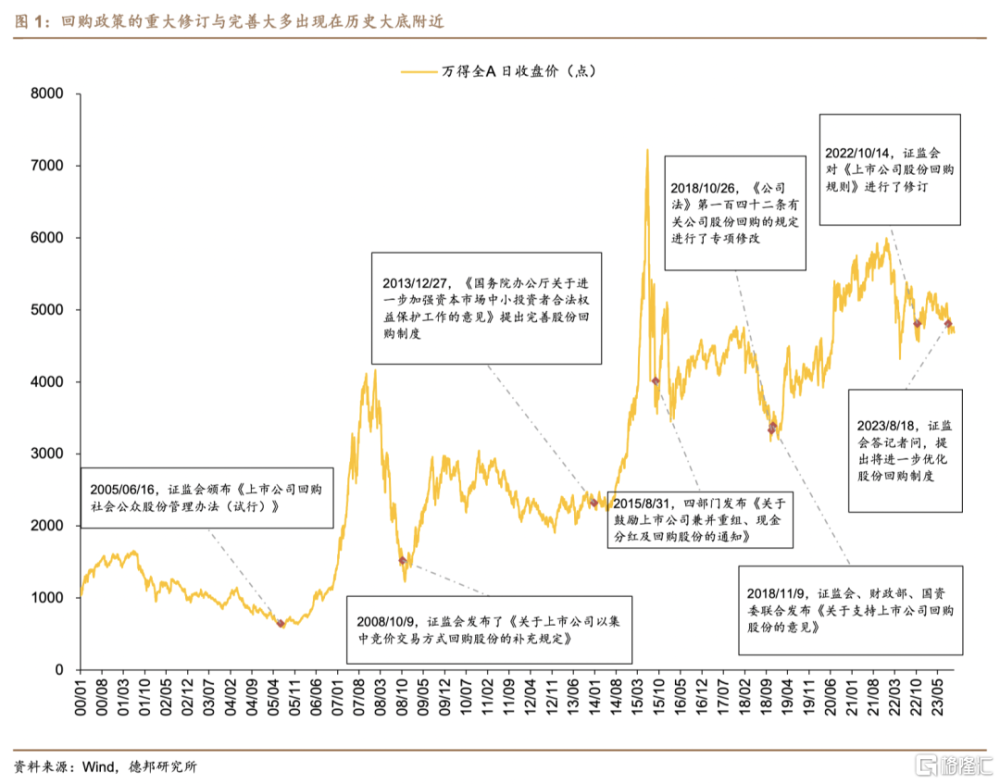

· 從政策端看,回購政策的重大修訂與完善大多出現在歷史大底附近,其本質是弱市環境下支持政策的一環,對於底部具有一定的指示意義。而從上市公司實際的回購行爲上看,其與相關政策的出台環環相扣,上市公司的集中回購行爲一般也發生在市場調整或整體估值偏低的階段。

· 回顧來看,2018年末至2022年末,A股共發生過三輪較大的“回購潮”。以月度期間預計回購金額觀察,回顧前三輪較大的“回購潮”可以發現,上市公司集中宣布回購均發生在市場調整或整體估值下行的階段,與大盤點位或估值的階段性底部或均相距不遠。

· “回購潮”與“市場底”存在一定的相關性,其本質是“回購效應”對股價形成了支撐,具體而言,回購行爲可能通過增厚EPS或ROE、改善資本結構、信號傳遞效應等途徑影響股價。通過對具體回購數據的分析,可以發現“回購潮”對市場底部的支撐一是基於其在短期的公告效應,二是基於其在中期維度對於個股的累計超額收益亦能夠形成一定積極影響。

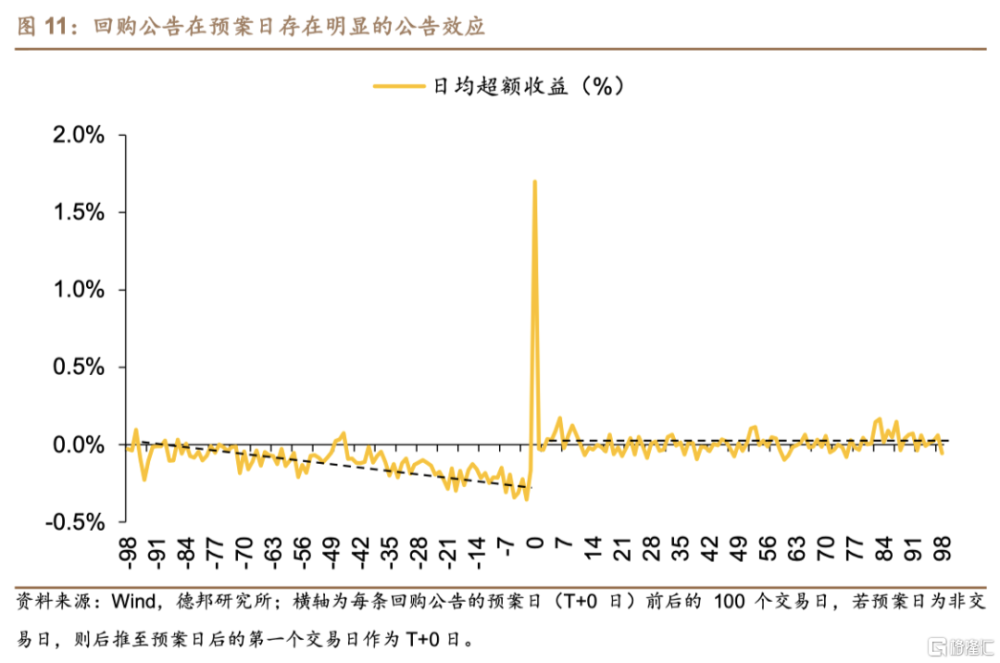

Ø 首先,在短期內,回購預案具有明顯的公告效應。回購公告在預案日當日或後一交易日存在明顯的公告效應,在當日具有顯著的超額收益。同時,在預案日前個股的日均超額收益有逐日遞減的傾向,在預案日的超額脈衝後,日均超額收益逐漸平穩在0軸附近,可見其對於短期內的股價下行也有一定的糾偏效果。

Ø 其次,拉長時間看,回購公司在一年左右的時間內也能維持一定的平均累計超額收益。進一步,分組別來看,大額回購預案在中期能夠帶來更爲顯著的累計超額收益;按風格看,穩定風格短期表現較好,成長及周期風格在中期內更受益;按行業看,GICS分類下,能源、信息技術、材料、日常消費行業在中期內更受益;按估值高低分,以預案日PB估值分位數爲參考,低估值組別(PB分位數小於30%)在短期和中期內均更加受益。

· 風險提示:模型測算結果失真;數據統計可能存在誤差;歷史經驗不代表未來。

近日,A股多家上市公司集中披露回購、增持類公告,包括中國石化、中國移動、中煤能源、寶鋼股份、中遠海控、中國電建、中國鐵建等一批公司,且其中多爲大型央企,這樣的回購熱情在弱市環境中彰顯信號意義,也再度引發了市場對於“回購潮”和回購制度的探討。

上市公司積極的回購表態具有一定的公告效應,回購作爲一種逆周期資本運作的重要方式,能夠向市場傳達出公司價值可能被低估的信號,在一定程度上提振市場信心。然而,回購制度、回購效應以及回購與市場微觀結構的關系等諸多話題值得深入探討,爲此德邦證券將通過系列專題對回購相關問題做進一步的系統性研究。本篇報告爲該系列的第一篇,簡要回顧了A股回購制度的變遷歷程,以及歷史上三次“回購潮”與“市場底”的聯系,並基於近些年的回購案例從數據層面探討了回購對股價的短期和中期效應,供投資者參考。

1. A股回購制度變遷

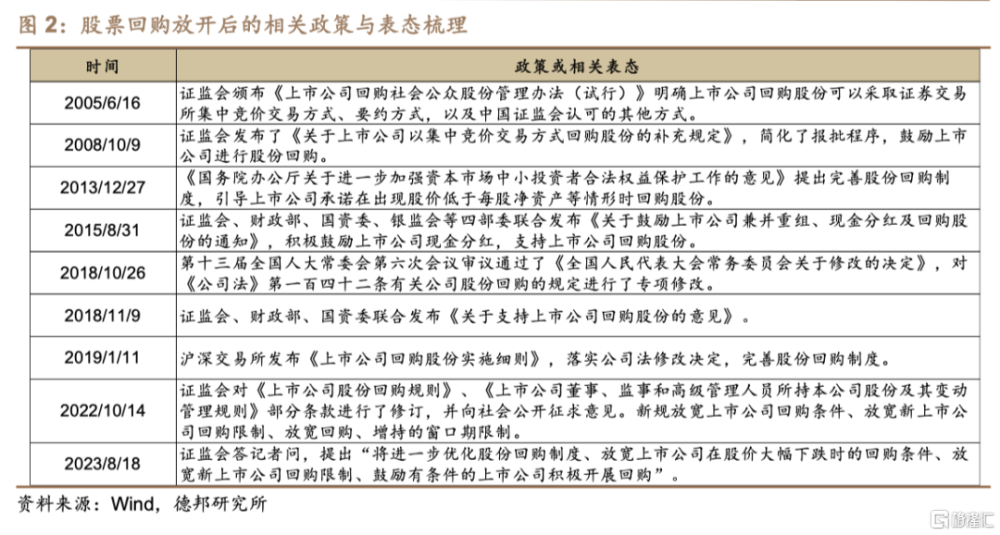

基於政策演進角度,A股的回購制度大致經歷了如下幾大關鍵節點。回過頭看,以萬得全A觀察,回購政策的重大修訂與完善大多出現在歷史大底附近:

1)2005年及以前:由管制走向放松

1993年頒布《公司法》對股份回購做出嚴格限制,原則上不允許上市公司進行股份回購,也不允許庫存已發行股票。2005年6月16日證監會頒布《上市公司回購社會公衆股份管理辦法(試行)》,明確了公司可以用股份回購進行減資和股權激勵,標志着中國公开市場股票回購正式开啓。2005年,權益市場情緒整體較爲悲觀,萬得全A自2001年的高點已回落4年左右,上證指數年內最低跌破1000點,彼時回購政策的適時放松有效穩定了資本市場,助力推動大盤企穩回升。

2)2008年:進一步放松回購限制

2008年10月9日證監會發布《關於上市公司以集中競價方式回購股份的補充規定》,股份回購協議的行政審核制改爲備案制,本次修訂簡化了報批程序,降低回購門檻。本次政策調整位於股市低迷之際,回購限制進一步放松,顯現出明顯的救市意圖。

3)2013-2015年:規範回購流程、支持股份回購

2013年,股市低位震蕩,國務院2013年12月27日發布《國務院辦公廳關於進一步加強資本市場中小投資者合法權益保護工作的意見》,提出建立多元化投資回報體系、完善股份回購制度。緊接着,上海證券交易所發布《上市公司以集中競價交易方式回購股份業務指引(2013年修訂)》,進一步規範上市企業的回購流程。此後,股價短暫震蕩後進入牛市,直至2015年下半年市場異常波動,持續下挫。證監會、財政部、國資委、銀監會等四部委2015年8月31日聯合發布《關於鼓勵上市公司兼並重組、現金分紅及回購股份的通知》,積極鼓勵上市公司現金分紅,支持上市公司回購股份,此後不久市場开啓反彈。

4)2018年:完善回購制度、增加回購情形

2018年10月26日《公司法》關於回購制度的修訂正式通過,證監會、財政部、國資委11月9日聯合發布了《關於支持上市公司回購股份的意見》,從股份回購資金來源、股份回購公司限制、股份回購實施程序等多方面對股份回購松綁,兩次制度調整位於股市見底开始上行的前夕。

5)2018年至今:繼續優化回購政策

2022年10月14日,證監會對《上市公司股份回購規則》部分條款進行了修訂,新規放寬上市公司回購條件、放寬新上市公司回購限制、放寬回購、增持的窗口期限制,此後股價持續小幅下行後大幅反彈。2023年8月18日,在724政治局會議後“活躍資本市場”的政策基調下,證監會在答記者問時提出,將進一步優化股份回購制度、放寬回購條件等。

2. “回購潮”與“市場底”

從政策端看,回購政策的重大修訂與完善大多出現在歷史大底附近,其本質是弱市環境下支持政策的一環,對於底部具有一定的指示意義。而從上市公司實際的回購行爲上看,其與相關政策的出台環環相扣,上市公司的集中回購行爲一般也發生在市場調整或整體估值偏低的階段。

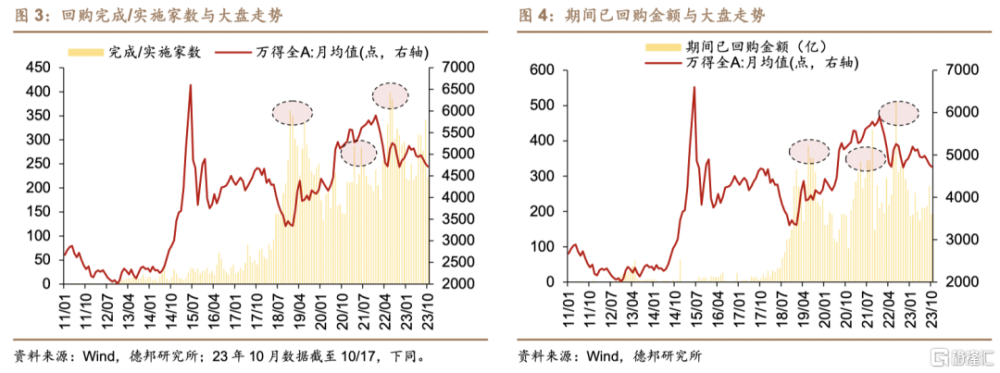

A股市場股票回購興起於2012年,而在2018年《公司法》對於上市公司回購做出專項修改和明確規定後,上市公司回購行爲在18年末迎來了歷史上第一波高潮,股權回購也迎來了迅速發展的新歷史階段。回顧來看,2018年末至2022年末,A股共發生過三輪較大的“回購潮”。

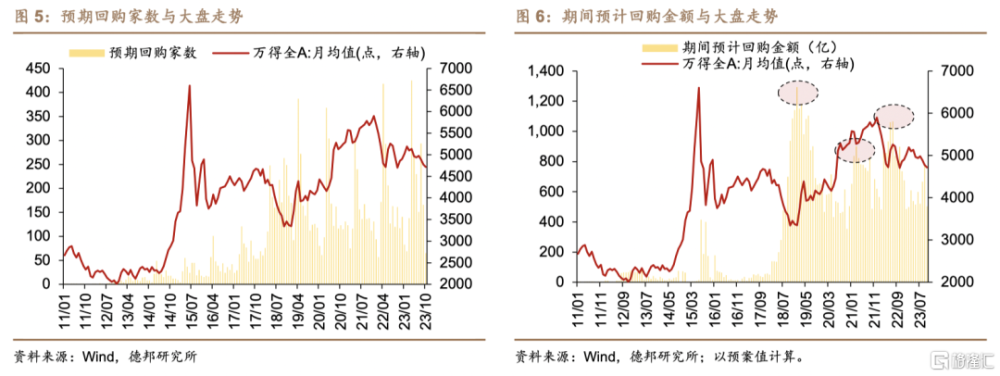

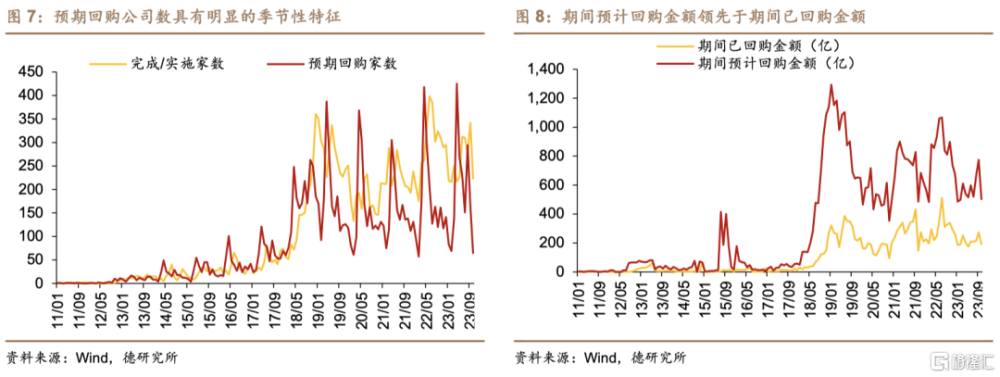

分實際回購(回購進度爲完成及實施)與預期回購(回購進度爲股東大會通過、董事會預案以及股東提議)兩個視角觀察,並分別考慮公司數量與回購金額,可以發現,期間完成/實施家數、期間已回購金額、期間預計回購金額三者對於“回購潮”均有明確的指示意義,而由於具有較強的季節性,預期回購家數並未顯示出類似的特徵。進一步,由於回購相關公告率先向市場傳遞了公司的回購意愿信息,可以發現期間預計回購金額稍稍領先於期間已回購金額,故德邦證券主要以月度級別的期間預計回購金額觀察“回購潮”與大盤的關系。

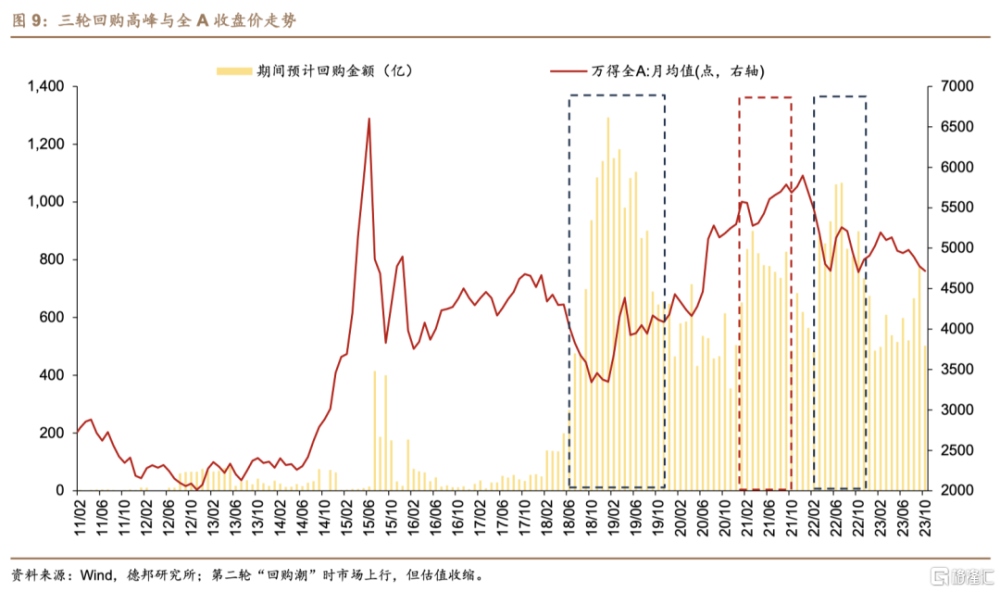

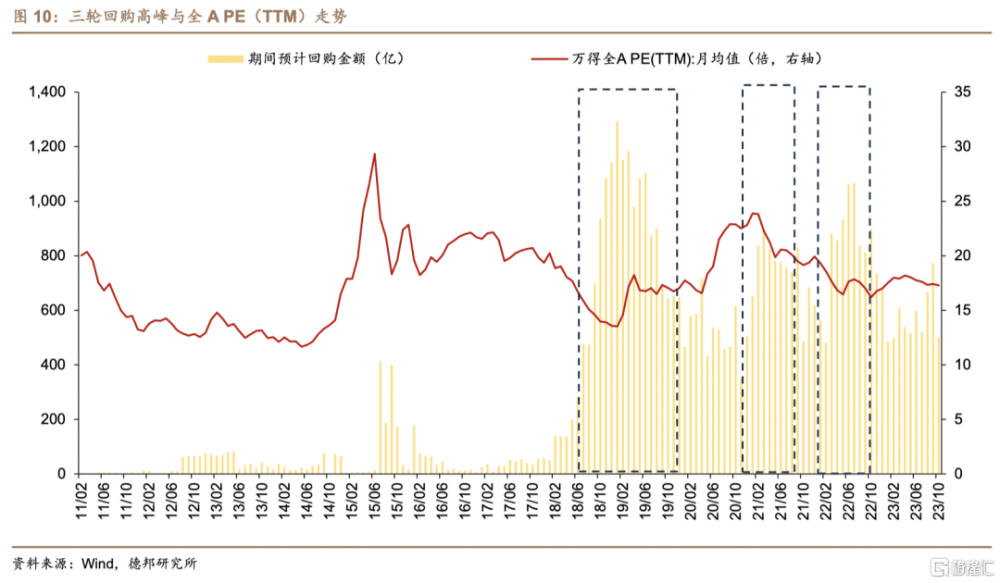

以月度期間預計回購金額觀察,回顧前三輪較大的“回購潮”可以發現,上市公司集中宣布回購均發生在市場調整或整體估值下行的階段,與大盤點位或估值的階段性底部或均相距不遠:

1)第一輪“回購潮”(2018/10-2019/09):16-17年的結構性牛市在18年初觸頂,萬得全A於2018/1/24錄得4757的階段性高位,隨後在國內金融去槓杆和國際中美貿易摩擦的影響一路下行,2018/10/18日來到3180點,回撤幅度達33%,隨後於19年初在降准等一系列政策的推動下重新开啓上行。在這段期間,第一輪“回購潮”18/10-19/09的各月預計回購金額總計12425億,佔18年10月底全A非金融板塊自由流通市值的9%左右。從月度極值上看,2019年1月的預計回購金額達到階段峰值1293億,而市場也於當月开始走出底部。

2)第二輪回購潮(2021/02-2021/10):雖然21年全年A股表現爲震蕩上行的結構性行情,其背後主要由業績驅動,而估值卻在同步收縮,指數振幅明顯收斂,萬得全A於2021/2/19錄得5757的階段性高位,隨後在美債利率大幅上行與茅指數所代表的核心資產回調的陣痛中在短期出現較大回撤,2021/3/9日來到5132點,回撤幅度達11%,並一直窄幅震蕩至5月初,雖然指數的這一回撤相對18年來說並不算大,但由於估值的持續收縮(由2021/2/20的24.52回撤23%至2021/10/28的18.81),這一階段的“回購潮”仍然持續了較長時間,第二輪“回購潮”21/02-21/10的各月預計回購金額總計6930億,佔21年2月底全A非金融板塊自由流通市值的2%左右。從月度極值上看,2021年3月的預計回購金額達到階段峰值900億,而全A的估值拐點則出現在5月中旬。

3)第三輪回購潮(2022/04-2022/11):2022年,在俄烏衝突爆發、美聯儲超預期加息以及國內疫情大範圍反復等“內憂外患”下,存量資金環境下的市場遭遇大幅調整,同時全A估值亦在不斷收縮,萬得全A自2021年年底5999(2021/12/13)的階段性高位一路回撤,2022/4/26日來到年內第一個大底部4319點,這一輪主跌浪回撤幅度達28%,隨後在穩增長政策與基本面修復下走出一波反彈,2022/7/4錄得5386點,隨後再度回撤走出“W”型底部,於2022/10/31錄得年內第二個低點,隨着二十大召开、中美領導人會晤以及疫情防控優化,市場最終走出底部。在指數與估值雙雙震蕩回落的2022年,第三輪“回購潮”22/04-22/11的各月預計回購金額總計7201億,佔22年4月底全A非金融板塊自由流通市值的3%左右。從月度極值上看,2022年7月的預計回購金額達到階段峰值1067億,市場則在10月底逐步擺脫“W”型走勢的第二個底部。

3. 回購對股價的支撐效力如何?

基於上文的分析,可以發現“回購潮”與“市場底”存在一定的相關性,但其背後的微觀作用機制卻不甚明晰。德邦證券認爲其本質是“回購效應”對股價形成了支撐,具體而言,回購行爲可能通過增厚EPS或ROE、改善資本結構、信號傳遞效應等途徑影響股價。通過本節對具體回購數據的分析,從直觀的數據表現上看,可以發現“回購潮”對市場底部的支撐一是基於其在短期的公告效應,二是基於其在中期維度對於個股的累計超額收益亦能夠形成一定積極影響。

本節數據的樣本空間基於2011/1/1-2022/12/31所有已完成或正在實施的回購案例,並剔除其中回購目的爲“股權激勵注銷”和“盈利補償”(被動回購項)以及回購進度爲“停止實施”、“失效”、“未通過”的樣本,並剔除部分數據異常點,最終樣本數共計2427個。超額收益以萬得全A爲基准進行計算。

3.1. 短期存在公告效應

首先,在短期內,回購預案具有明顯的公告效應。將每條回購公告的預案日(若預案日爲非交易日,則後推至預案日後的第一個交易日)計爲T+0日,計算每家公司的前後100個交易日的日度超額收益並取平均值,可以發現回購公告在預案日當日或後一交易日存在明顯的公告效應,在當日具有顯著的超額收益(1.70%),這說明回購相關公告能夠帶來脈衝式的超額收益。同時,可以發現,在預案日前個股的日均超額收益有逐日遞減的傾向,在預案日的超額脈衝後,日均超額收益逐漸平穩在0軸附近,可見其對於短期內的股價下行也有一定的糾偏效果。

3.2. 中期也能帶來累計超額收益

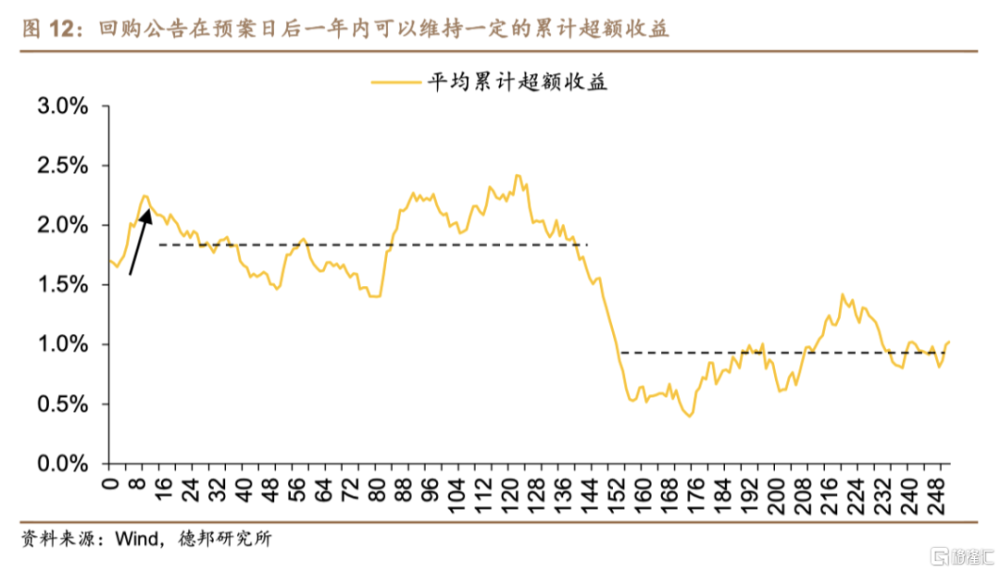

其次,拉長時間看,回購公司在一年左右的時間(252個交易日)內也能維持一定的平均累計超額收益。同樣,將每條回購公告的預案日(若預案日爲非交易日,則後推至預案日後的第一個交易日)計爲T+0日,計算每家公司後252個交易日的每日累計超額收益並取平均值,可以發現其經歷了“預案日脈衝→短期上行→高位震蕩→回落至低位震蕩”的過程,且在一年後仍維持一定的超額收益,這表明回購相關公告不僅能夠帶來脈衝式的超額收益,還能在中期帶來一定的累計超額收益。

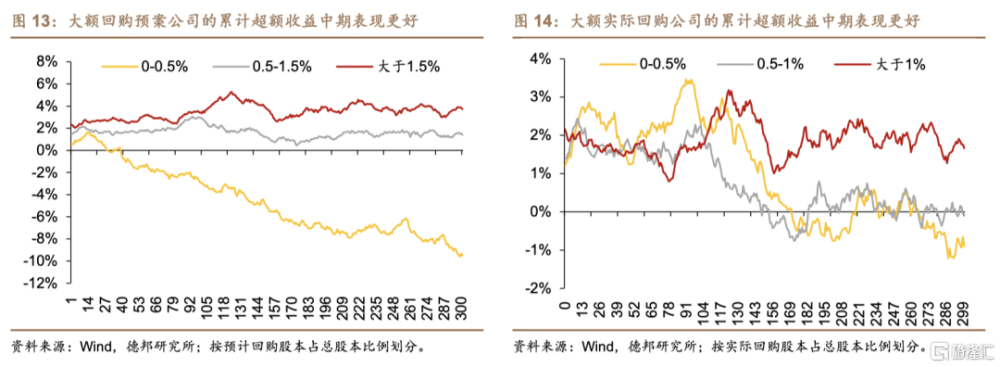

進一步,分組別來看,大額回購預案在中期能夠帶來更爲顯著的累計超額收益。對於回購預案,按照預計回購股本佔總股本比例將樣本劃分爲三組,平均而言,大於1.5%的組別在短期和中期內均好於0-0.5%和0.5-1.5%,在中期能夠維持3-4%的累計超額收益;而對於實際回購,同樣按照實際回購股本佔總股本比例將樣本劃分爲三組,平均而言,大於1%的組別在預案日的脈衝更高,但其短期表現不如其余兩個組。而拉長時間看,大額回購的表現更具有韌性,較其余兩組表現更好更持久。

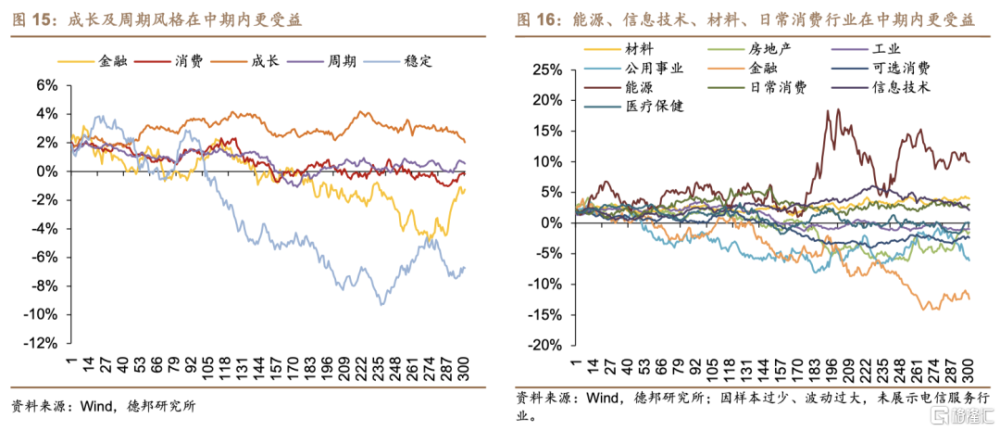

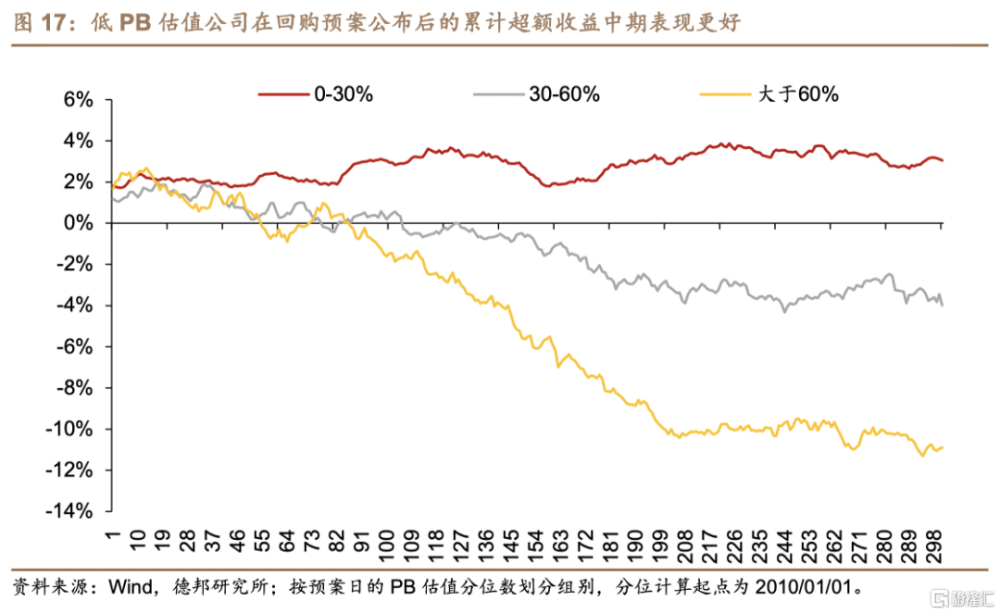

此外,按照風格、行業、估值進行劃分,還可以發現不同組別在回購預案後累計超額收益的如下三點特徵:

1)按風格看,中信風格分類下,穩定風格短期表現較好,成長及周期風格在中期內更受益;

2)按行業看,GICS分類下,能源、信息技術、材料、日常消費行業在中期內更受益;

3)按估值高低分,以預案日PB估值分位數爲參考,低估值組別(PB分位數小於30%)在短期和中期內均更加受益。

總結而言,在回購系列報告的第一篇,德邦證券簡要回顧了A股回購制度的變遷歷程,以及歷史上三次“回購潮”與“市場底”的聯系,並基於近些年的回購案例從數據層面探討了回購對股價的短期和中期效應。後續德邦證券將繼續針對回購相關問題進行持續的系統性研究,並將重點聚焦於回購制度對股市生態的影響以及及中美股市間的橫向對比,以期更好理解中美股市在股票回購制度上的差異,並釐清當前A股回購制度的相對不足之處。

4. 風險提示

(1)模型測算結果失真;

(2)數據統計可能存在誤差;

(3)歷史經驗不代表未來。

注:本文來自德邦證券於2023年10月23日發布的《A股回購制度與回購效應——股票回購專題研究之一》,分析師:蘆哲 S0120521070001 ;潘京 S0120521080004 ;戴琨 S0120123070006

標題:回購對A股股價的支撐效力如何?

地址:https://www.iknowplus.com/post/44832.html