外匯供求失衡引發宏觀審慎政策加碼,匯率繼續承壓無礙證券投資外流減緩

摘 要

9月份,人民幣匯率調整行情延續,匯率承壓引發外匯政策加碼。不過,收盤價相對中間價的偏離程度有所擴大、NDF隱含的貶值預期有所增強。

9月份,銀行即遠期(含期權)結售匯逆差創2017年2月以來新高,市場主體推遲結匯意愿增強,匯率風險對衝意識減弱。

9月份,銀行代客涉外人民幣收付佔比、貨物貿易中人民幣計價結算佔比處於歷史高位,人民幣國際支付份額創歷史新高,但潛在風險值得關注。

9月份,證券投資項下跨境資金延續淨流出但壓力減輕。9月中旬以來,人民幣匯率止跌企穩,而北上資金延續淨流出,A股繼續下跌,匯市與股市走勢出現背離,或受美債收益率與離岸人民幣利率上升影響。

風險提示:海外金融風險超預期,主要央行貨幣緊縮超預期,國內經濟復蘇不如預期

正文

10月20日,國家外匯管理局發布了2023年9月份外匯收支數據。現結合最新數據對9月份境內外匯市場運行情況具體分析如下:

外匯政策加碼促使人民幣匯率止跌企穩,境內外匯市場出現新變化

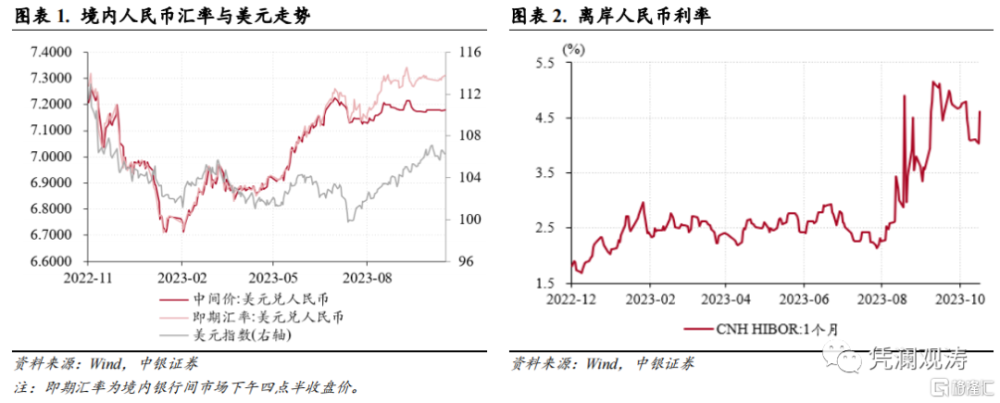

9月份,在美元持續走強、中美貨幣政策分化加劇背景下,人民幣匯率延續8月份以來的調整行情。9月8日,在岸人民幣匯率盤中最低跌至7.3510,(境內銀行間市場下午四點半)收盤價收在7.3415,創2007年12月26日以來新低;離岸人民幣匯率盤中最低跌至7.3682,接近2022年10月末低位7.3748(見圖表1)。

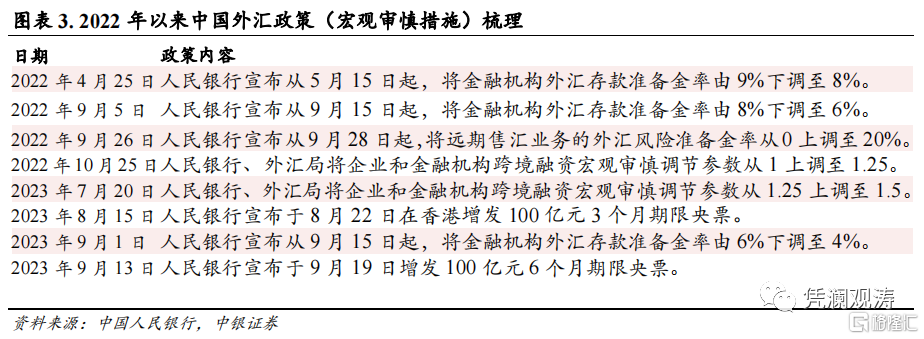

匯率承壓引發外匯政策加碼:9月1日,央行宣布自9月15日起下調金融機構外匯存款准備金率2個百分點;9月11日,全國外匯市場自律機制專題會議召开,強調金融管理部門有能力、有信心、有條件保持人民幣匯率基本穩定,該出手時就出手,堅決對單邊、順周期行爲予以糾偏,堅決對擾亂市場秩序行爲進行處置,堅決防範匯率超調風險;繼8月15日宣布於8月22日在香港增發100億元3個月期限央票後,9月13日央行再次宣布於9月19日在香港增發100億元央票,離岸人民幣利率繼續攀升(見圖表2、3)。不過,9月份外匯佔款不降反增,較上月增加了421億元,顯示央行並未採取外匯幹預手段穩定匯率。

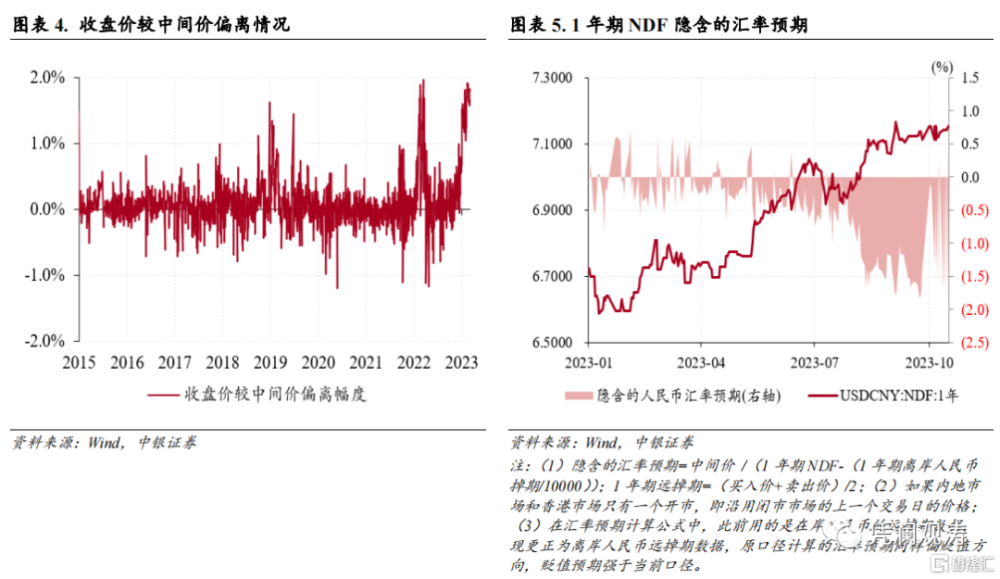

受外匯政策調整及國內經濟金融數據改善影響,9月11日至月末,境內外人民幣匯率企穩,中間價位於7.20偏強方向,CNY與CNH基本圍繞7.30窄幅波動。9月份,月均人民幣匯率中間價和收盤價分別環比下跌0.15%和0.59%,較上月跌幅分別收斂了0.01和0.30個百分點,顯示境內人民幣匯率的穩定性進一步增強。但是,8月11日以來,境內收盤價相對當日中間價持續偏弱方向,偏離程度持續在1%以上,9月份日均偏離爲1.58%,環比上升了0.47個百分點個別交易日的偏離幅度達到1.9%(見圖表4);1年期NDF隱含的人民幣匯率預期也持續在偏貶值方向,9月份日均偏離爲1.47%,環比上升了0.28個百分點,最強貶值預期突破1.8%(見圖表5)。

境內外匯供求缺口增加較多,市場主體推遲結匯意愿增強

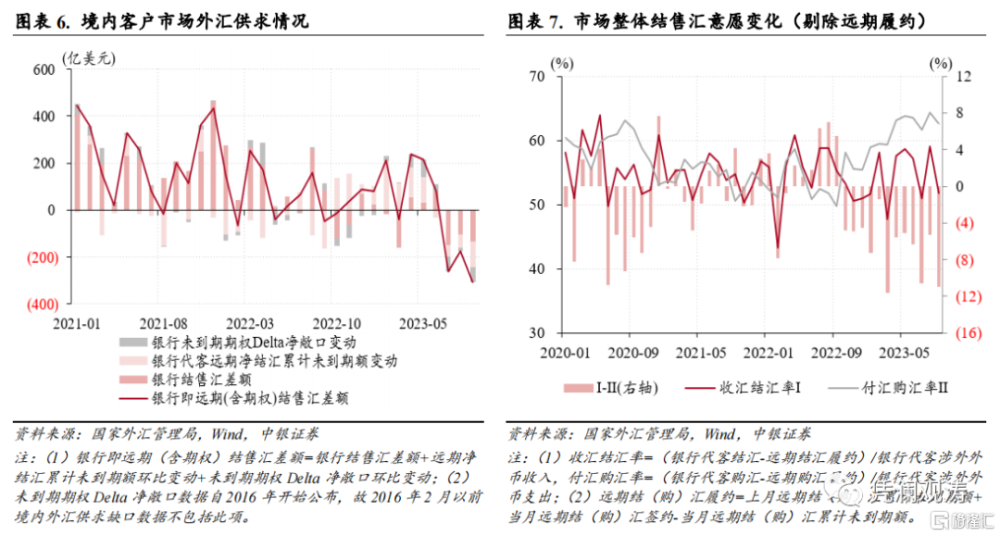

銀行結售匯逆差創多年以來新高。9月份,反映境內銀行對客戶外匯买賣關系的銀行即遠期(含期權)結售匯逆差由上月176億擴大至306億美元,爲2017年2月以來新高。其中,即期結售匯逆差由上月103億擴大至134億美元,主要是銀行代客結售匯逆差由上月61億擴大至194億美元,而銀行自身結售匯由上月逆差42億轉爲順差60億美元;遠期淨結匯累計未到期額降幅由上月55億擴大至107億美元,未到期期權Delta敞口淨結匯降幅由上月17億擴大至65億美元,二者合計淨減少99億美元,貢獻了銀行結售匯總逆差額擴大的76%(見圖表6)。

市場主體即期結匯意愿明顯減弱。9月份,在人民幣匯率止跌企穩背景下,剔除遠期履約額的付匯購匯率環比回落1.7個百分點至62.7%,而收匯結匯率則較上月回落了7.3個百分點至51.7%(見圖表7)。這顯示在人民幣匯率承壓背景下,市場主體推遲結匯的動機偏強,加劇了境內外匯市場供不應求狀態,或是招致當月央行頻頻出手的主要原因[1]。

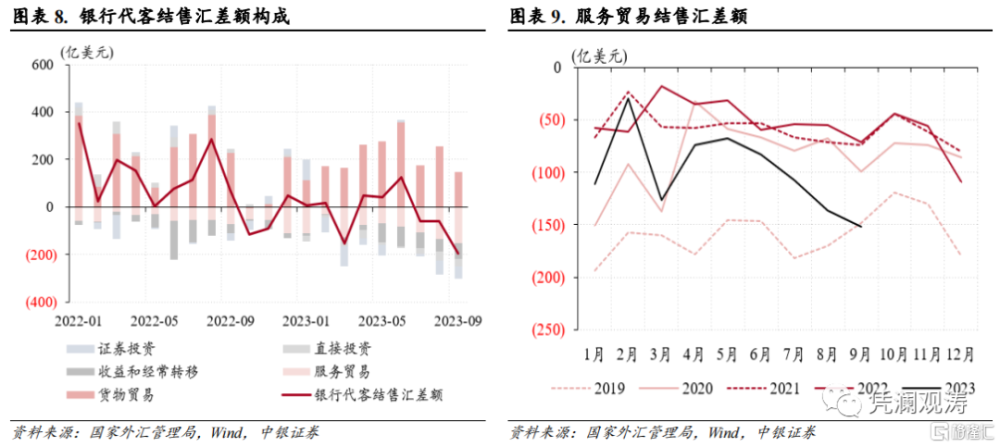

貨物貿易結售匯順差環比降幅較大。9月份,銀行代客結售匯差額中,貨物貿易結售匯順差由上月256億美元收窄至149億美元,貢獻了銀行代客結售匯逆差環比增幅的80%;服務貿易結售匯逆差環比增加16億美元至152億美元,創2019年以來同期新高,貢獻了銀行代客結售匯逆差環比增幅的12%(見圖表8)。據國家移民管理局通報,2023年中秋、國慶假期出境594.8萬人次,較上年同期增長1.4倍[2]。假期出境需求旺盛導致服務貿易購匯金額延續高位,9月份爲250億美元,創2019年以來同期新高(見圖表9)。

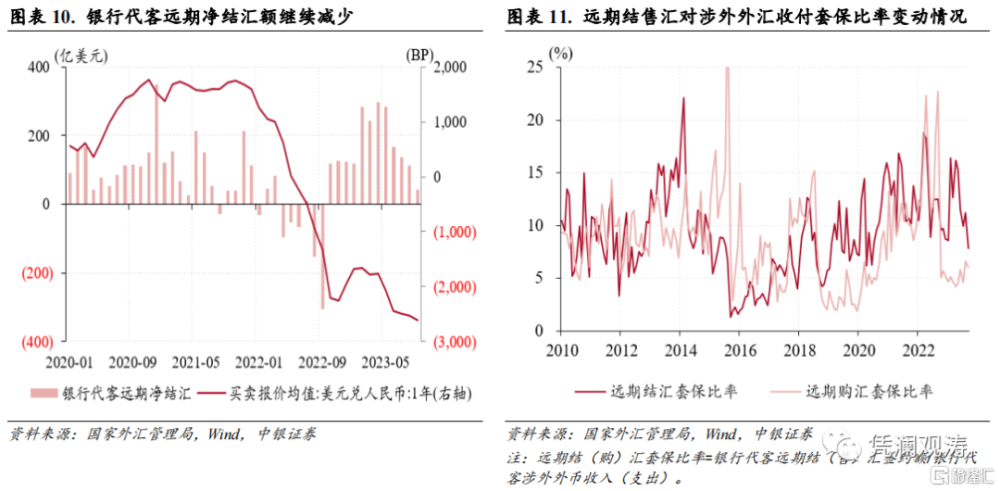

市場主體匯率風險對衝意識減弱。9月份,中美利差倒掛程度進一步加深,1年期人民幣美元遠掉期均值繼續擴大至-2607BP,創2008年7月以來新低(見圖表10)。當月,遠期結匯籤約額與遠期購匯籤約額齊降,前者較上月減少90億美元,大於後者降幅21億美元,帶動銀行代客遠期淨結匯累計未到期額環比降幅擴大52億美元,貢獻了銀行結售匯總逆差增幅的40%(見圖表8)。與之對應的是,遠期結匯對衝比率環比回落3.4個百分點至7.9%,創2020年7月以來新低,而遠期購匯對衝比率不升反降,環比回落0.6個百分點至6.0%,顯示在匯率持續承壓背景下,市場進行遠期結匯的意愿偏弱,遠期購匯則更加趨於謹慎(見圖表11)。

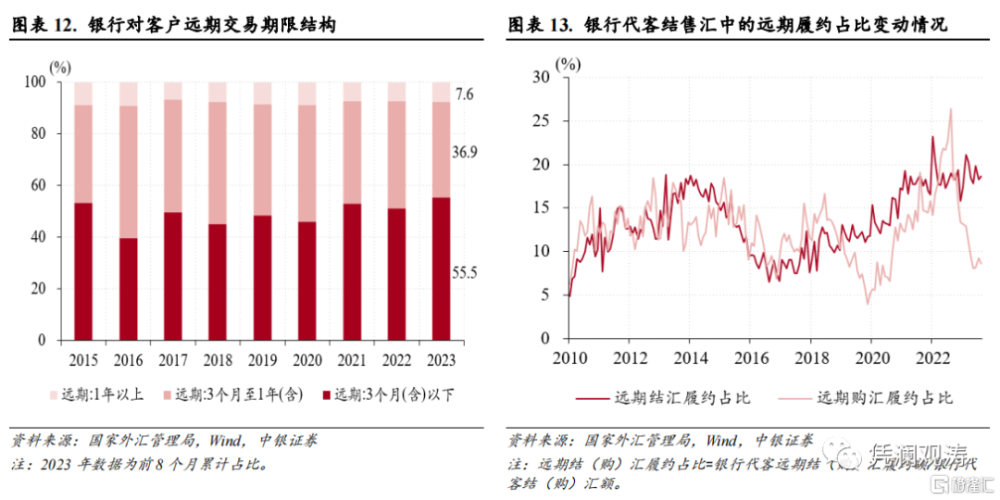

從遠期履約情況來看,由於銀行對客戶的遠期合約期限集中在3個月附近(見圖表12),最近遠期結匯對衝比例大幅下滑的影響尚未完全體現在遠期結匯履約數據中,9月份遠期結匯履約佔比回升0.3個百分點至18.6%,總體較爲穩定。而由於遠期購匯對衝比率自2022年10月以來出現明顯下滑,因此近期遠期購匯履約佔比已經降至近年來低位,9月份環比回落0.6個百分點至8.6%(見圖表13)。

跨境人民幣收付佔比穩居第一,人民幣國際支付功能進一步增強

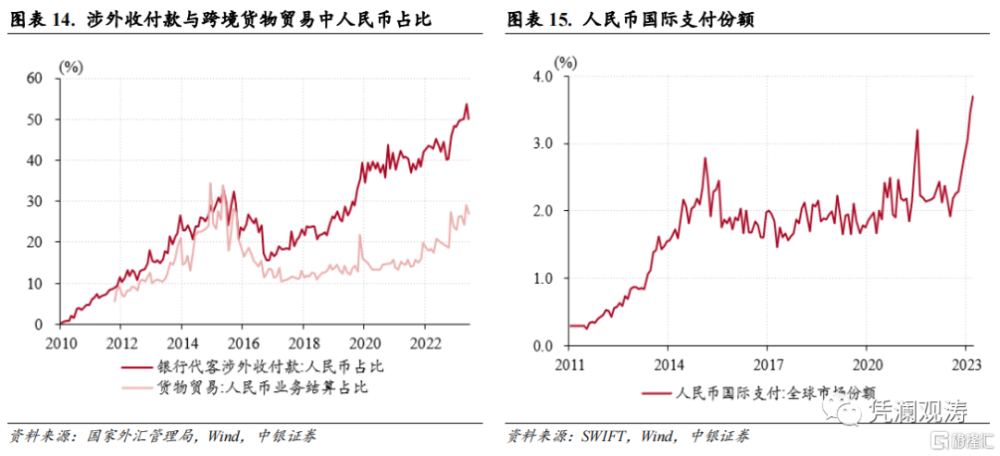

9月份,銀行代客涉外收付款中人民幣佔比環比回落3.7個百分點至50%,但仍超過同期美元份額5.4個百分點,穩居境內第一大跨境收付貨幣。這背後反映的是越來越多的企業使用人民幣跨境結算,當月跨境貨物貿易人民幣業務結算佔比環比回落2.3個百分點至27%,但仍處於歷史高位(見圖表14)。受此影響,當月SWIFT統計的人民幣國際支付份額升至3.7%,創歷史新高(見圖表15)。

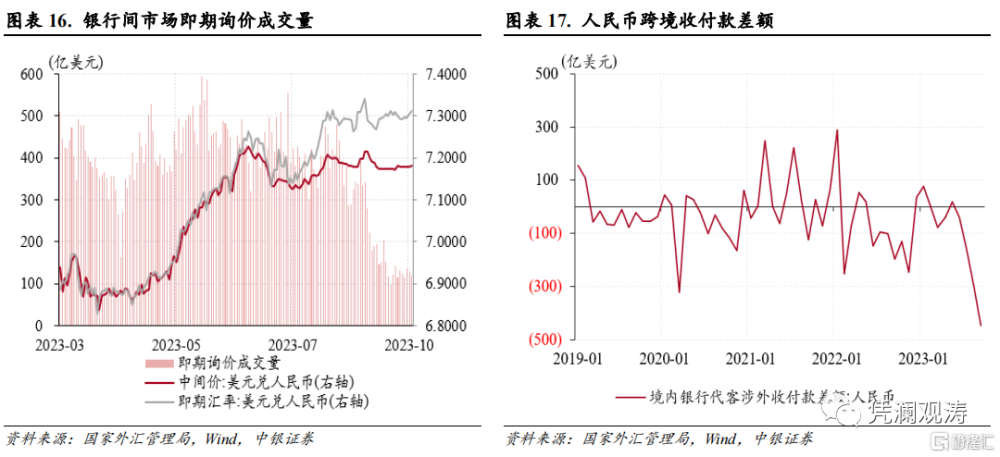

人民幣國際支付功能增強意味着人民幣國際接受和認可程度進一步提高,是人民幣國際化取得的新進展。但是,這也意味着越來越多的人民幣外匯兌換在離岸市場辦理。9月份,銀行間即期詢價日均成交量由上月385億收窄至219億美元,創年內新低,尤其是9月11日以來市場交投活躍度急劇下降,到月末日均成交量僅爲165億美元,單日成交量最低不足100億美元(見圖表16)。這部分兌換會通過境內外匯差和跨境人民幣業務清算影響境內外匯供求和市場預期,但這些數據不反映在境內銀行結售匯統計中。6月份以來,人民幣跨境收付爲持續逆差,9月份逆差規模升至446億美元,僅次於2016年9月份的447億美元(見圖表17)。

人民幣匯率承壓背景下,證券投資項下跨境資金淨流出壓力減輕

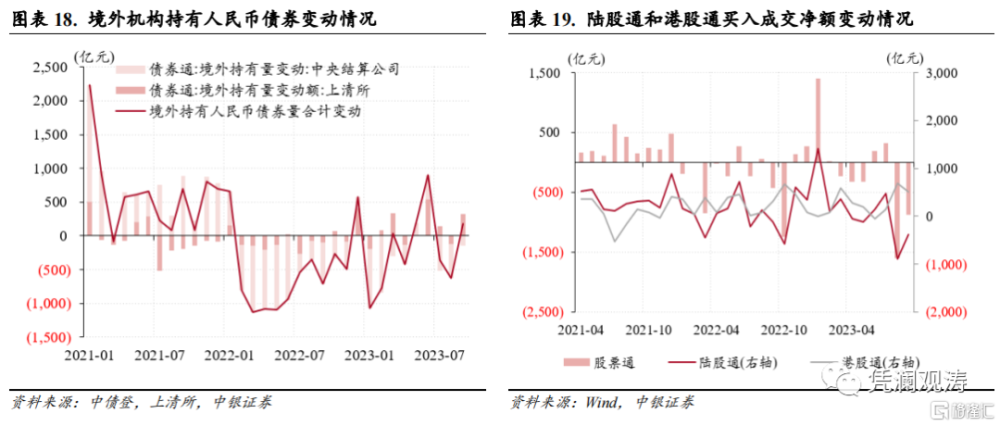

9月份,債券通項下(北上)資金結束此前兩個月淨流出,轉爲淨流入178億元。上清所數據顯示,境外機構由上月淨減持126億元轉爲淨增持328億元,其中同業存單仍然是主要貢獻項,境外機構由上月淨減持101億元轉爲淨增持351億元。中債登數據顯示,境外機構淨減持規模繼續收窄,由上月498億元降至150億元,其中政策性銀行債是主要貢獻項,淨減持規模由上月229億元收窄至0.3億元,同時國債淨減持規模由上月199億元降至135億元(見圖表18)。

9月份,陸股通項下(北上)資金維持淨流出,淨流出規模由上月897億元收窄至375億元,全月18個交易日中有12個交易日爲淨流出。當月,港股通項下(南下)資金淨流入規模減少,由上月696億元降至504億元,與陸股通累計淨买入成交額軋差後,股票通項下資金淨流出878億元,爲年內次高(見圖表19)。

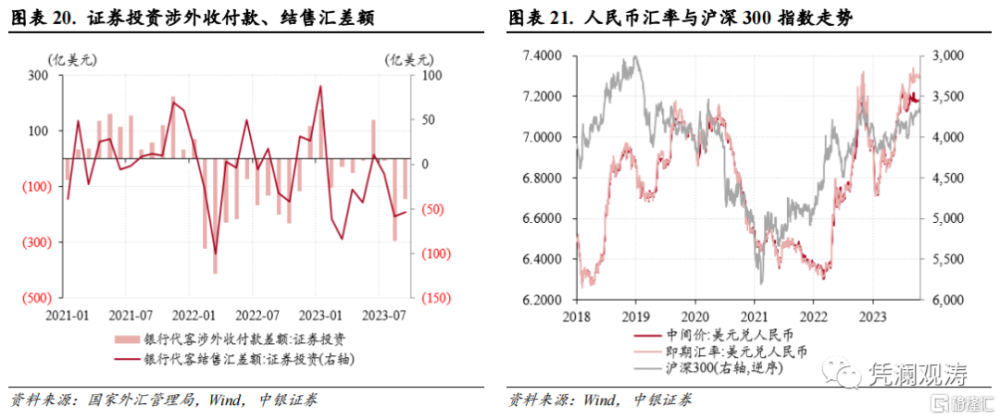

9月份,在人民幣匯率承壓的背景下,證券投資項下跨境資金淨流出態勢較上月有所改善。當月,證券投資涉外收付款與結售匯繼續維持逆差,不過逆差規模環比均有所收窄,前者由上月294億美元降至146億美元,後者由59億美元收窄至53億美元(見圖表20)。

值得一提的是,9月中旬以來,人民幣匯率止跌企穩,截至月末收盤價上漲0.6%,但A股仍然延續下跌態勢,滬深300指數累計下跌1.3%,北上資金累計淨流出327億元(見圖表21)。這表明,人民幣匯率漲跌並不是證券投資項下資本流動的決定因素。

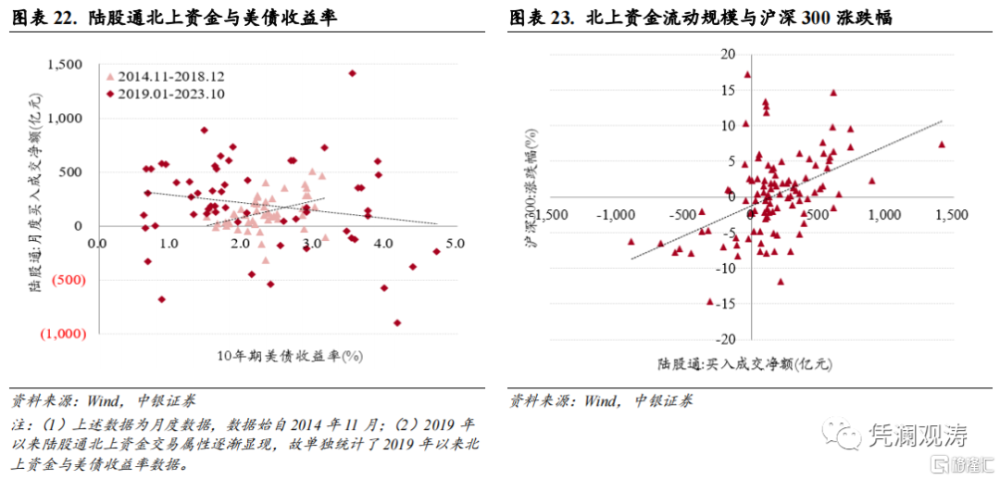

之所以9月中旬以來人民幣匯率與股市表現背離,一定程度上或是受到了美債收益率與離岸人民幣利率上升的影響。一方面,美債收益率衡量的是北上資金的機會成本,二者存在負相關關系(見圖表22),9月份10年期美債收益率從4.0%升至4.6%,受此影響,包括中國在內的新興市場外資延續上月淨流出態勢。國際金融協會(IIF)數據顯示,9月份非居民從新興市場投資組合中撤資138億美元,股市、債市分別淨流出120億和18億美元。另一方面,離岸人民幣流動性收緊,有助於穩定人民幣匯率,但帶來的另一結果是,提高了陸股通投資者拆借人民幣成本,加劇北上資金淨流出,而由於後者是A股重要的邊際增量資金,因此對境內股市走勢影響較大(見圖表23)。

注釋:

[1]這符合IMF在2022年秋季年會上的提法,即建議各國應該保持匯率的靈活性,但如果匯率變動阻礙了央行貨幣政策的傳導或者產生了更加廣泛的金融穩定風險,則可以使用外匯幹預措施。換言之,央行應該對匯率的日常波動善意忽視,只有當匯率波動已經影響到國內的物價穩定或金融穩定時,央行才有必要採取外匯幹預措施。

[2]https://www.nia.gov.cn/n741440/n741567/c1601981/content.html

風險提示:海外金融風險超預期,主要央行貨幣緊縮超預期,國內經濟復蘇不如預期。

注:本文選自中銀證券於2023年10月23日發布的《外匯供求失衡引發宏觀審慎政策加碼,匯率繼續承壓無礙證券投資外流減緩——9月外匯市場分析報告》,證券分析師:管濤、劉立品

標題:外匯供求失衡引發宏觀審慎政策加碼,匯率繼續承壓無礙證券投資外流減緩

地址:https://www.iknowplus.com/post/44614.html