港股:政策與情緒底之後?

摘要

上周在10年期美債利率高位回落、匯金時隔八年再度增持國有大行等利好信息的驅動下,海外中資股市場實現9月以來首個單周上漲。籠罩市場的悲觀情緒有所緩解,推動市場重新收復18,000點支撐位。不過,海外中資股市場連續四天的反彈勢頭在周五戛然而止並出現大幅回調。國慶假期後首周市場的先漲後跌再度驗證了我們的觀點,即市場存在下行保護,跌至支撐线以下時很容易就會催生反彈動能,但進一步上漲的基礎仍然並不牢固。接下來的問題是:未來的反彈後勁如何?

我們認爲外圍擾動可能會持續一段時間(美債利率擡升、地緣政治局勢復雜),但國內經濟增長仍然是市場表現的主要決定因素,也是應對外圍環境壓制的最好防御,但這又高度依賴於真正“對症”政策的出台。

往前看,我們認爲更多利好政策仍有必要且仍會繼續。但需要再次強調的是,與單純政策數量相比,是否“對症”才是關鍵。這主要包括一线城市進一步放松地產政策以及中央政府進一步加槓杆,這一點對於重新提振當前的信用周期至關重要。總結而言,我們仍然認爲市場存在下行保護,但上行空間尚未打开。配置上,啞鈴結構配置策略仍行之有效。

市場走勢回顧

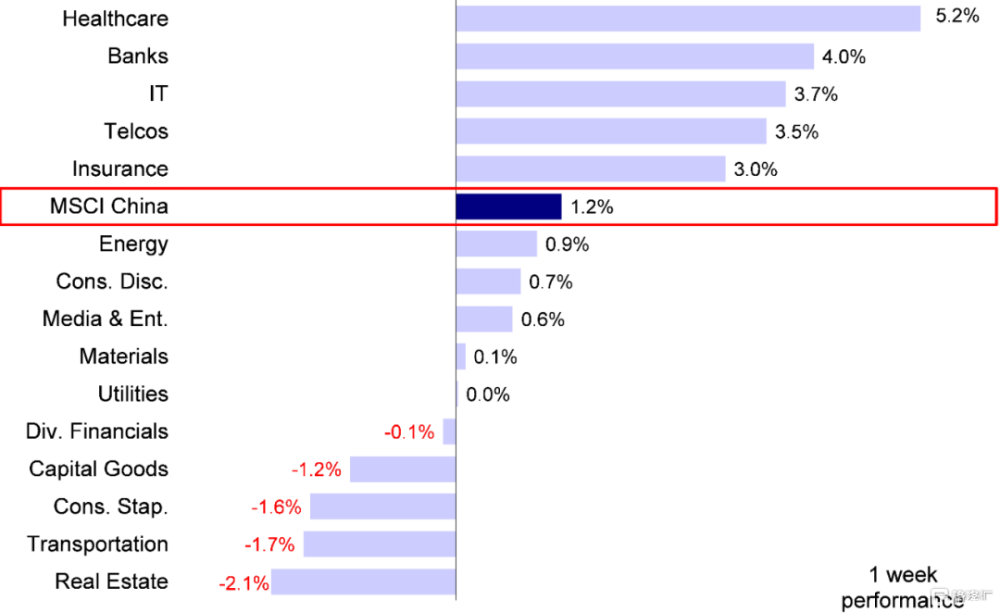

在經歷了過去五周多輪拋售壓力、一度下探至年內低點後,海外中資股市場上周迎來明顯反彈。具體看,恆生國企指數上周漲幅最大,上漲2.4%,恆生指數、恆生科技以及MSCI中國指數分別上漲1.9%、1.7%和1.2%。板塊方面,醫療保健和銀行板塊領漲,上周漲幅分別達到5.2%和4.0%,而地產和交通運輸板塊表現落後,分別下跌2.1%和1.7%。

圖表:MSCI中國指數上周上漲1.2%,醫療保健和銀行板塊領漲

資料來源:FactSet,中金公司研究部

市場前景展望

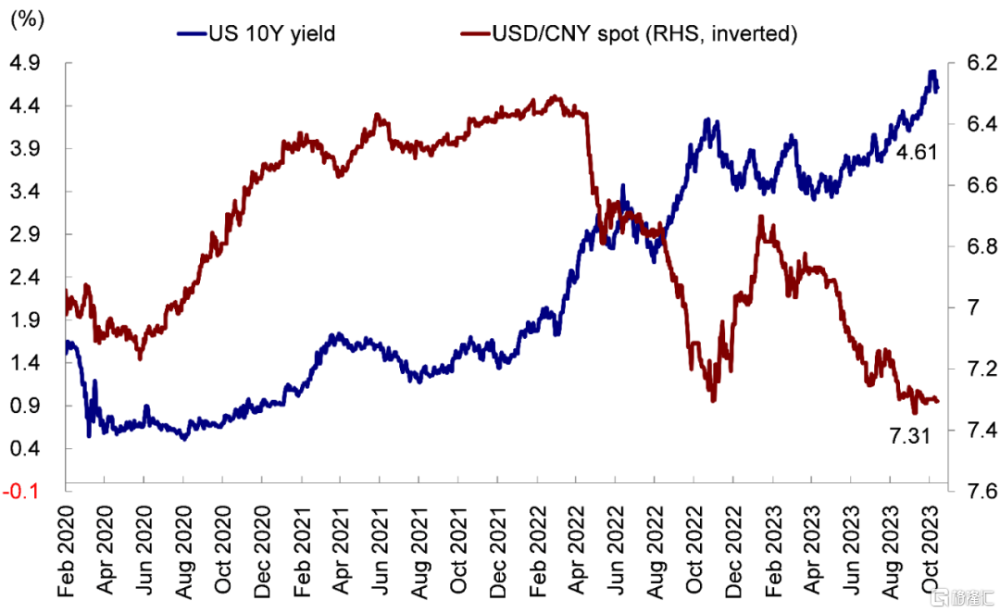

上周在10年期美債利率高位回落、匯金時隔八年再度增持國有大行等利好信息的驅動下,海外中資股市場實現9月以來首個單周上漲。籠罩市場的悲觀情緒有所緩解,推動市場重新收復18,000點支撐位。不過,受美國CPI增速超預期帶動美債利率上行等消息影響,海外中資股市場連續四天的反彈勢頭在周五戛然而止並出現大幅回調。國慶假期後首周市場的先漲後跌再度驗證了我們的觀點,即市場存在下行保護,跌至支撐线以下時很容易就會催生反彈動能,但進一步上漲的基礎仍然並不牢固。接下來的問題是:未來的反彈後勁如何?

圖表:10年期美債利率上周小幅回落

資料來源:Bloomberg,中金公司研究部

正如我們上周所強調的,我們認爲外圍擾動可能會持續一段時間(美債利率擡升、地緣政治局勢復雜),但國內經濟增長仍然是市場表現的主要決定因素,也是應對外圍環境壓制的最好防御,但這又高度依賴於真正“對症”政策的出台。

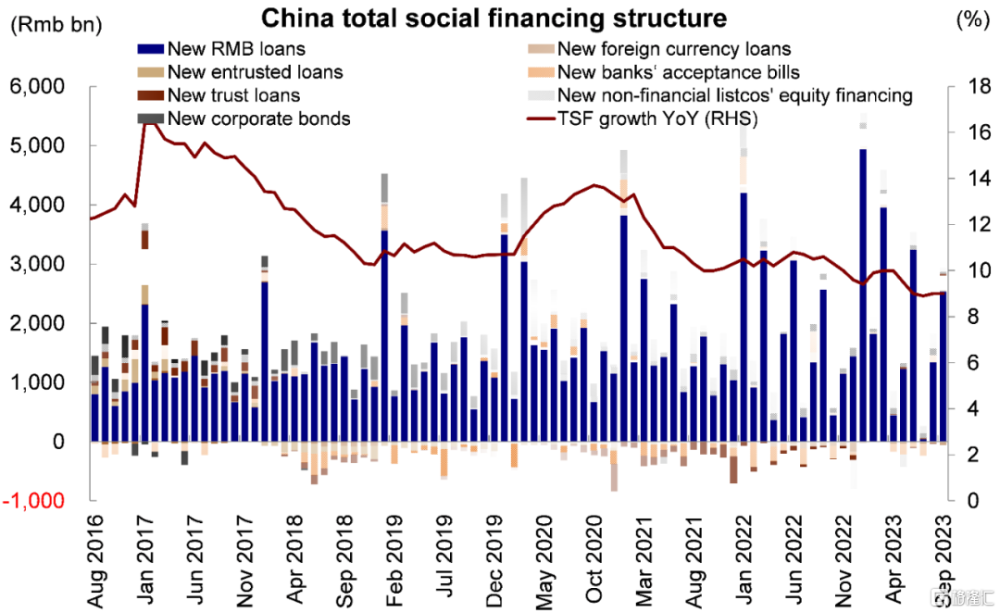

顯而易見,當前市場處於“政策底”。地方政府化債進程加快。10月7日以來,天津、遼寧、重慶和江西等省市接連宣布重啓發行特殊再融資債,資金用途均爲償還存量債務。10月10日內蒙古再度發行403.8億元特殊再融資債,累計發行特殊債達1,067億元[1]。與此同時,匯金增持國有四大行的舉措也值得關注。具體來看,10月11日匯金公司增持四大國有行合計4.77億元,並計劃在未來6個月繼續增持[2],而上一次增持還是在2015年。這一背景下,經濟增長修復的一些早期跡象也在顯現。比如,社融月度環比增速連續兩個月處於較高水平9月新增社融4.1萬億元,同比多增5789億元,大幅超出市場預期的3.7萬億元[3],主要受政府債同比多發、居民中長期貸款同比多增推動,表明地方政府化債效果顯著,房地產需求邊際增長,住房按揭貸款提前還款有所放緩。同時,9月未貼現銀行承兌匯票同比多增226,5億元,也表明微觀主體的業務活躍度有所升高,是經濟邊際修復的積極信號。

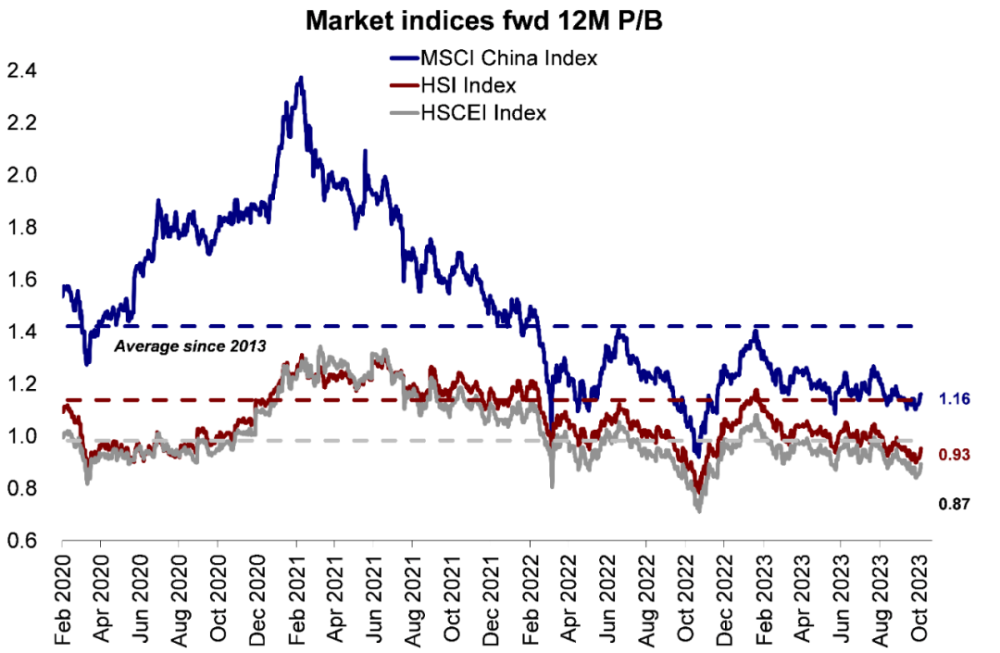

圖表:恆生指數和恆生國企指數12個月動態市盈率仍然低於1倍

資料來源:Bloomberg,中金公司研究部

往前看,我們認爲更多利好政策仍有必要且仍會繼續出台。但需要再次強調的是,與單純政策數量相比,是否“對症”才是關鍵,這主要包括一线城市進一步放松地產政策以及中央政府進一步加槓杆,這一點對於重新提振當前的信用周期至關重要。這一背景下,我們建議投資者密切關注10月底召开的中央政治局會議,以及四季度其他重要時間節點附近的政策變化。

總結而言,我們仍然認爲市場存在下行保護,但上行空間尚未打开。配置上,啞鈴結構配置策略仍行之有效。穩定現金流板塊(高分紅比例,如電信、公用事業和能源)近期持續受到市場和資金流向追捧,盡管可能存在一定獲利回吐,但我們認爲長期看仍有投資價值。預期現金流改善板塊(對經濟增長修復或政策支持敏感板塊,如汽車、耐用消費品、科技和部分互聯網等)可能在增長弱修復背景下更具確定性。與此同時,我們建議投資者關注受益於政策優化的領域,例如可選消費、一部分供給約束的資源品等。

具體來看,支撐我們觀點的主要邏輯和上周需要關注的因素主要包括:

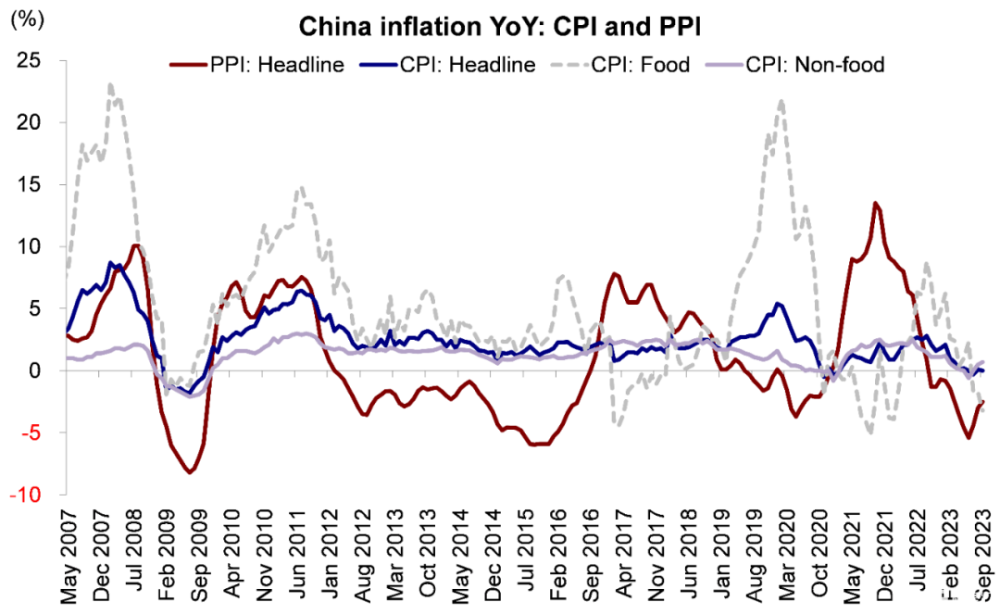

1) 宏觀:中國9月PPI同比降幅收窄,CPI同比增速下降。9月受工業品需求逐步恢復、國際原油價格上漲等因素影響,PPI環比漲幅擴大至0.4%,同比降幅從8月的-3.0%收窄至-2.5%,但低於市場預期的-2.4%。CPI環比上漲0.2%,同比持平,略低於前值的0.1%和市場預期的0.2%。國內需求仍待進一步改善[1]。

9月進出口金額同比降幅進一步收窄。以美元計價,9月出口金額同比減少6.2%,高於8月的-8.8%,好於市場預期;進口金額同比減少6.2%,高於8月的-7.3%,降幅收窄程度略低於市場預期。9月出口金額相較8月增加143億美元,環比增加值爲近年來同期最高水平。受益於全球制造業邊際企穩,出口數據有所改善[2]。

圖表:9月PPI同比降幅收窄,CPI同比持平

資料來源:Wind,中金公司研究部

2) 金融:9月新增社融大幅超出市場預期。9月M2同比增長10.3%,較上月下降0.3ppt。9月新增社融4.1萬億元,超出市場預期的3.7萬億元,同比多增5789億元。分部門來看,政府部門融資擴張,居民部門融資回暖,企業部門融資高位持平。9月新增人民幣貸款2.3萬億元,低於市場預期的2.5萬億元,並少於去年同期。整體來看,金融數據內生恢復存在不確定性,不過經濟短期企穩的概率在增加[3]。

圖表:政府部門融資擴張,居民部門融資回暖

資料來源:Wind,中金公司研究部

3) 美聯儲公布偏鴿派會議紀要。美聯儲9月FOMC會議紀要顯示,幾乎所有官員認爲目前聯邦基金利率水平合理,但對是否仍有一次加息的決定有分歧:大部分與會者支持還有一次加息,一些與會者認爲進一步緊縮不再必要。同時,重點已經從加息幅度轉變成高利率可能維持的時間。9月下旬的美聯儲貨幣政策會議保持利率不變,但釋放出高利率會持續更久的鷹派信號。本次會議紀要相對而言卻偏爲鴿派,美聯儲官員提出,貨幣政策應該在一段時間內保持限制性,以推動通脹持續降溫,但目標面臨的風險是雙向的,不僅要擔心通脹構成的威脅,還要擔心高利率對經濟構成的威脅[4]。

4) 美國9月CPI超預期,核心CPI符合預期。受能源價格上漲推動,美國9月PPI同比上升2.2%,超過市場預期的1.6%;環比增加0.5%,預期爲0.3%。核心PPI同比上行2.7%、環比增加0.3%,也均高於預期。美國9月CPI同比上漲3.7%,與8月持平,高於預期的3.6%;環比上漲0.4%,低於上月的0.6%,但高於預期的0.3%。核心CPI環比上漲0.3%,與前值持平;同比上漲4.1%,低於前值的4.3%,二者均與預期相符。高基數失去後,美國核心通脹回落較慢,但在私人和政府緊信用背景下,除非油價再度失控,整體下行方向基本確定。

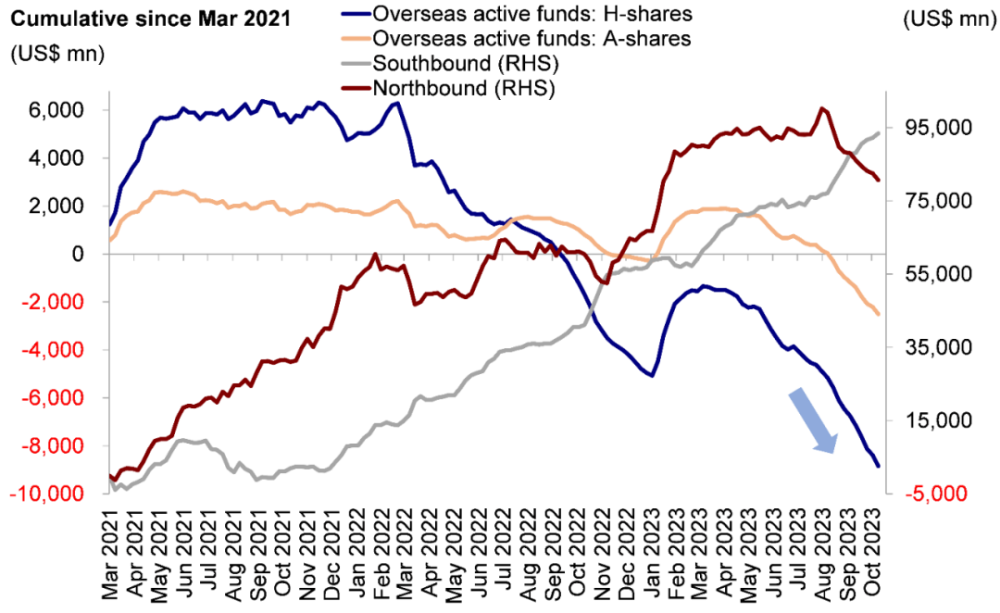

5) 流動性:南向資金持續流入,海外資金延續流出。具體看,來自EPFR的數據顯示,上周海外主動型基金流出海外中資股市場,流出規模共計5.7億美元。這與A股市場當前所經歷的情況也基本一致,北向資金流出勢頭保持不變。與此同時,上周南向資金持續流入,整體流入規模達到81.4億港幣。

圖表:海外主動型基金過去15周連續流出海外中資股市場

資料來源:EPFR,Wind,中金公司研究部

配置建議

雖然我們認爲市場可能存在下行保護,但上行空間或仍受限制,未來市場表現取決於政策落地後投資情緒改善情況。當前環境下整體啞鈴型配置策略仍行之有效。穩定現金流板塊(高分紅比例,如電信、公用事業和能源)以及預期現金流改善板塊(對經濟增長修復或政策支持敏感板塊,如汽車、耐用消費品、科技和部分互聯網等)可能仍然更具確定性。與此同時,我們建議投資者關注受益於政策優化的領域,例如可選消費、一部分供給約束的資源品等。

重點關注事件

中國9月經濟數據(10月18日);2023年三季度業績報告期;10月底中央政治局會議。

注:本文摘自:中金於2023年10月15日已經發布的《政策與情緒底之後?》;分析員 劉剛 CFA SAC 執業證書編號:S0080512030003 SFC CE Ref:AVH867、王牧遙 SAC 執業證書編號:S0080123060036、張巍瀚 SAC 執業證書編號:S0080122010112 SFC CE Ref:BSV497、吳薇 SAC 執業證書編號:S0080122060053

標題:港股:政策與情緒底之後?

地址:https://www.iknowplus.com/post/42468.html