華創證券:短期內,債券市場有調整需要

最近一段時間,債券利率下行較快,既是對經濟偏弱的預期和反映,也是對最近降息的預期和反映。中期內,我們依然看好債券市場,利率創歷史新低的概率正在逐步增大。是因爲:

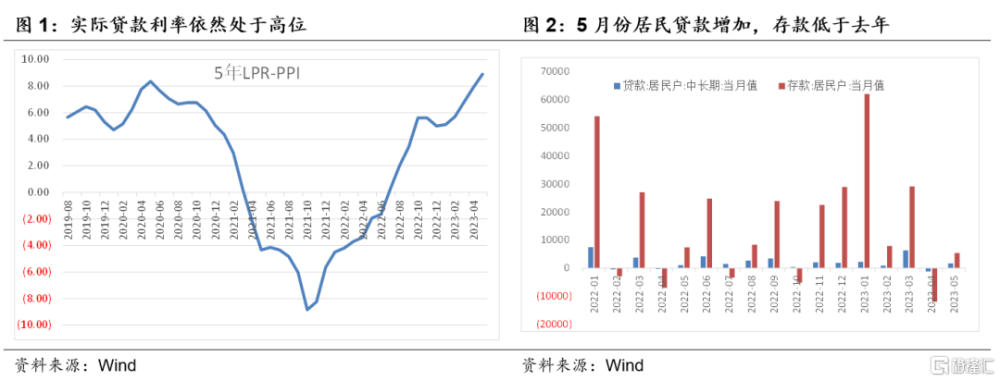

(1)周二央行對OMO利率的降息,意味着降息周期的开始。實際上,從目前實際貸款利率(貸款利率-PPI)的角度看,盡管下調了10bp利率,最終如果傳導到LPR下調10bp,現在的實際貸款利率依然偏高。從最新公布的5月份信貸數據看,居民貸款較4月份改善,未出現負增長的情況,但3月份以來房地產成交持續回落,這只能說明居民提前還貸量有所減少。仔細分析,這可能並非居民提前還貸意愿的減弱,而是居民收入不夠導致的。實際上,5月份居民存款增長較慢,不如去年同期。因此,未來仍可能看到經歷一段時間後,居民積累的儲蓄到了一定規模後,再度出現提前還貸的情況。5月份以來,房地產成交下滑更快,或影響6月份居民貸款的增長情況。因此,也需要繼續降息來緩和企業和居民的債務壓力。

(2)市場逐步意識到利率是經濟發展的原因,更是經濟改善的必要條件。客觀的說,我們目前面臨一定的債務壓力,如果要經濟企穩,就需要降低利率以降低債務壓力,進而支持經濟改善,爲高質量發展創造良好的條件。根據央行網站報道,6月7日,央行行長易綱赴上海調研金融支持實體經濟和促進高質量發展工作時指出,“下一步,人民銀行將按照黨中央、國務院決策部署,繼續精准有力實施穩健的貨幣政策,加強逆周期調節,全力支持實體經濟,促進充分就業,維護幣值穩定和金融穩定。綜合運用多種貨幣政策工具,保持流動性合理充裕,保持貨幣信貸總量適度、節奏平穩,推動實體經濟綜合融資成本穩中有降,保持人民幣匯率在合理均衡水平上基本穩定。”因此,我們認爲未來進一步降息的概率較大。

因此,當經濟趨勢延續4月份以來的趨勢,當貨幣政策較之前更松一些後,各條基礎的利率體系正在逐步創2019年以來的新低,例如OMO利率,存款利率,那么今年債券利率創新低,也是自然的趨勢。這是我們中期的判斷。

但短期內,我們認爲債券市場利率前期下行較快,積累的獲利盤較多,存在調整的需要。

首先,短期內,從昨日OMO利率的降息,到晚間常備借貸便利的降息,再到後面MLF和LPR理論上的降息,都已經較爲明朗,和水到渠成。短期內,債券市場對利率向下的各種催化劑的反映已經體現的較爲充分。雖然,明天公布的5月份宏觀數據,或繼續利好債券市場,但這也是預期之內的事情。反而可能成爲市場止盈利用去拋售的機會。

其次,盡管我們堅定的認爲,利率創新低的概率越來越大。但從市場的角度看,要接受和去年一樣低的利率水平,需要時間。畢竟去年到了這個位置,市場利率是出現大幅反彈的(當然,我們認爲今年利率不會大幅,因此任何利率的大幅反彈,都和經濟的反彈相關。),所以目前利率又到了前期的利率低位,會存在一部分機構的止盈盤的拋出。只有等消化完這些止盈盤的拋售,利率才可能重新向下。我們一直認爲,利率長期趨勢,由經濟決定;利率的短期波動,由市場情緒決定。

最後,從資產的角度看,最近市場對出台進一步的刺激政策抱有強烈的預期。商品期貨反彈較多,從情緒上也會對債券市場產生一定的衝擊。

因此,客觀的看,利率不可能每天都向下。一段時間利率下行較多後,必然會有震蕩甚至是反彈。但我們認爲這種震蕩和反彈並不會太大。從時間維度看,目前到6月底,債券市場可能需要調整調整。

策略方面,我們建議:因爲利率向下的趨勢並沒有發生根本的變化,建議機構大的倉位繼續持倉不折騰,保持定力;部分小的倉位,可以適度降低倉位,特別是過去的老券,可以賣出,等日後換活躍券。但要注意的是,這部分賣出的倉位,等利率反彈到合適的點位後,也要隨時加回來。因此,如果交易能力相對有限的機構,建議不要折騰了。此外,對原本倉位就很低的機構而言,可以把握利率反彈的機會,逐步加倉。

注:本文爲華創證券2023年6月14日研報《短期內,債券市場有調整的需要——華創投顧部債券日報2023-6-14》報告分析師:朱德健S0360622080006

標題:華創證券:短期內,債券市場有調整需要

地址:https://www.iknowplus.com/post/4189.html