近期的經濟趨勢和政策信號

核心觀點

中秋國慶假期期間,旅遊及出行數據表現較好,反映出在穩增長及促消費政策逐步發力後,居民消費有所改善。三季度以來財政和貨幣政策力度逐步增加,宏觀政策對經濟需求的提振力度开始加大,從近期的PMI以及經濟數據中也可以得到印證。對於債市而言,10年期國債利率在MLF+15bps以上的位置已經具備配置價值,但在利空因素擾動下,短期內或難改震蕩格局。

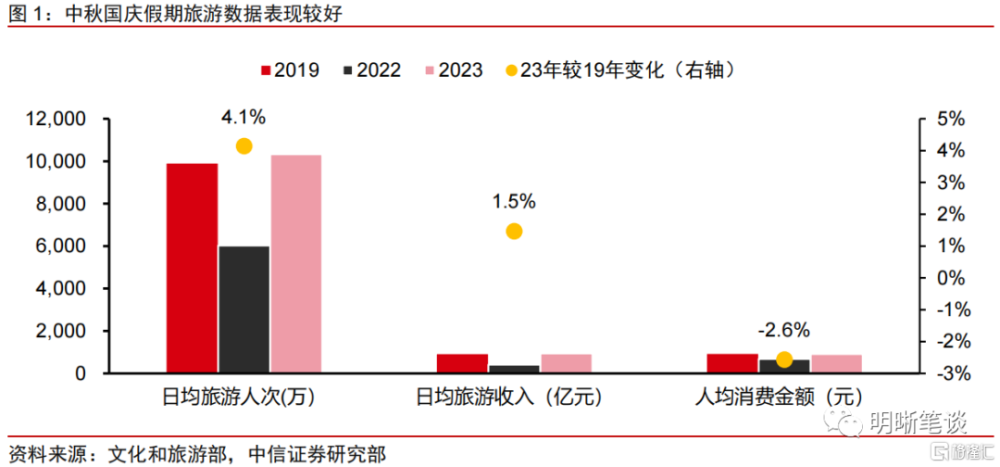

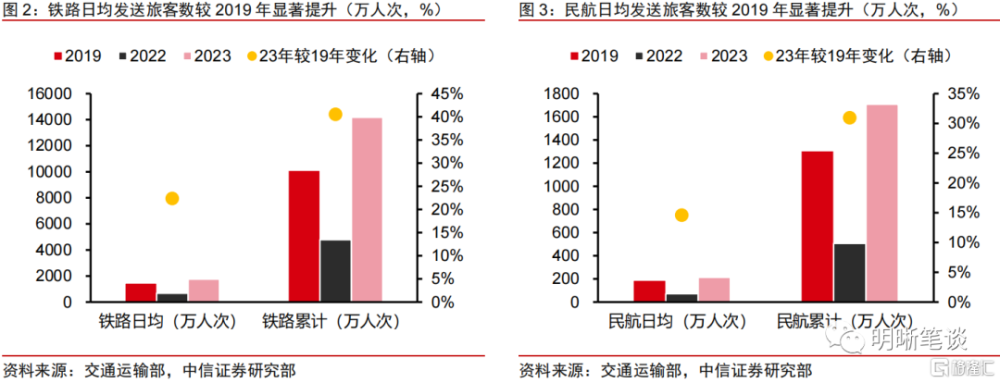

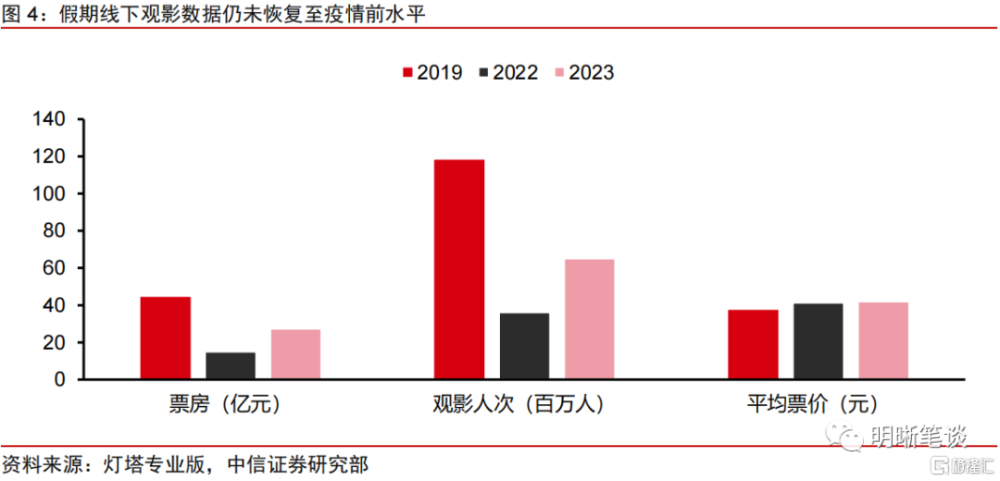

假期旅遊及出行數據表現較好,電影市場表現較爲平淡。今年的國慶假期是疫情影響消退後的第一個長假期,且同中秋假期相連,居民出行意愿較強。文旅部公布的數據顯示,今年中秋國慶假期,國內旅遊人次按可比口徑較2019年增長4.1%;旅遊收入按可比口徑較2019年增長1.5%,人均旅遊消費也達到了912.1元,雖較2019年同期仍下降了2.6%,但相比今年春節、五一及端午假期均有了顯著的提升,反映出在穩增長及促消費政策逐步發力後,居民消費能力有所改善,整體信心得到提振。在旅遊出行的帶動下,鐵路以及民航表現良好,日均發送旅客數分別較2019年同期提升22.3%以及14.6%。電影方面,觀影人次及票房距離疫情前水平仍有較大差距,或是由於外出旅遊的增多對本地消費場景的擠壓以及爆款電影的缺席。

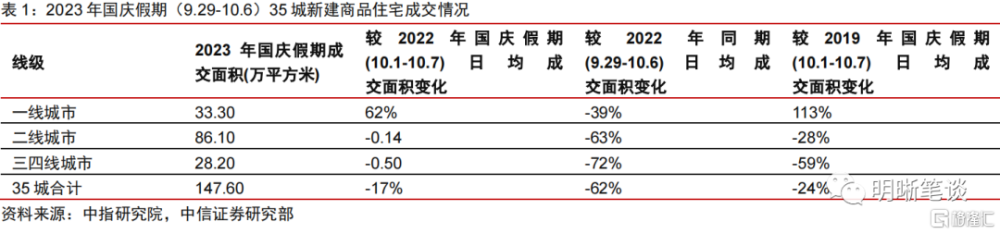

假期期間,樓市成交量表現較爲平淡,主要受信心仍未恢復及出遊人次增多的影響。據中指研究院發布的數據,假期期間,35個代表城市新建商品住宅日均成交面積較去年國慶假期下降17%左右,較2019年假期下降24%左右。不同线級城市假期成交量數據分化顯著,其中一线城市日均成交面積較去年及2019年國慶假期分別提升62%以及113%;二线及以下线級的城市新房日均成交面積較去年及2019年假期均出現顯著下滑。國慶假期樓市表現平淡或與居民購房信心仍未充分恢復以及外出旅遊人次增多等因素有關。

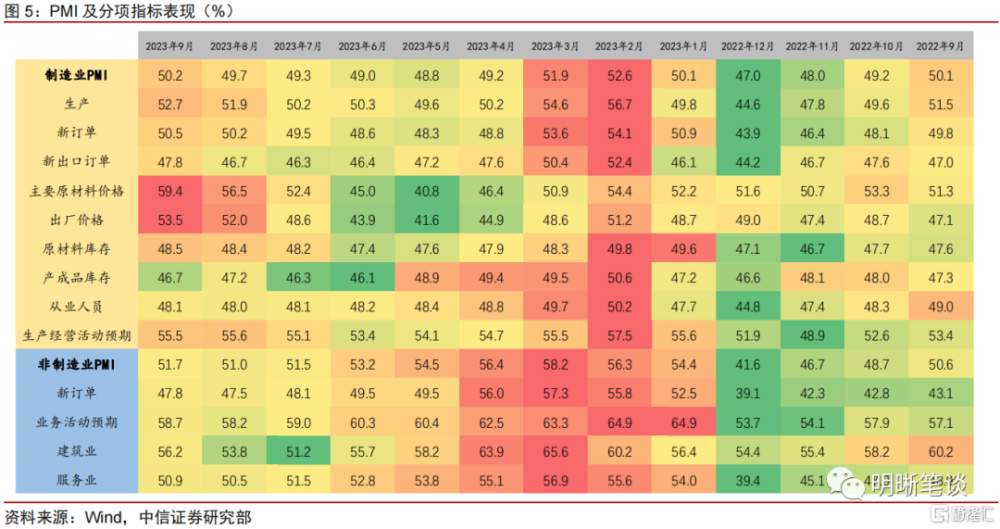

今年以來,無論是一季度的走強還是二季度的回落,亦或是近期的回暖,透過PMI的絕對值及走勢可以很好地感知到經濟恢復的動能及修復斜率。在一季度疫情影響逐步消退、經濟快速復蘇的階段,PMI重回榮枯线之上;而在二季度,伴隨着經濟內生動力不強、需求不足等現實問題的逐步凸顯,制造業和非制造業PMI均一路走低,其中制造業PMI更是跌落榮枯线。三季度以來,生產端有所好轉,需求不足的狀況也有一定程度的改善,PMI迎來逐步回升,制造業PMI在9月重回景氣區間,工業產需階段性見底,建築及服務業也呈現回暖勢頭,反映近期一系列穩增長政策對經濟及企業信心的提振。PMI數據的好轉在近期的經濟數據以及制造業高頻數據中亦得以印證。

三季度以來宏觀政策力度逐漸增加。

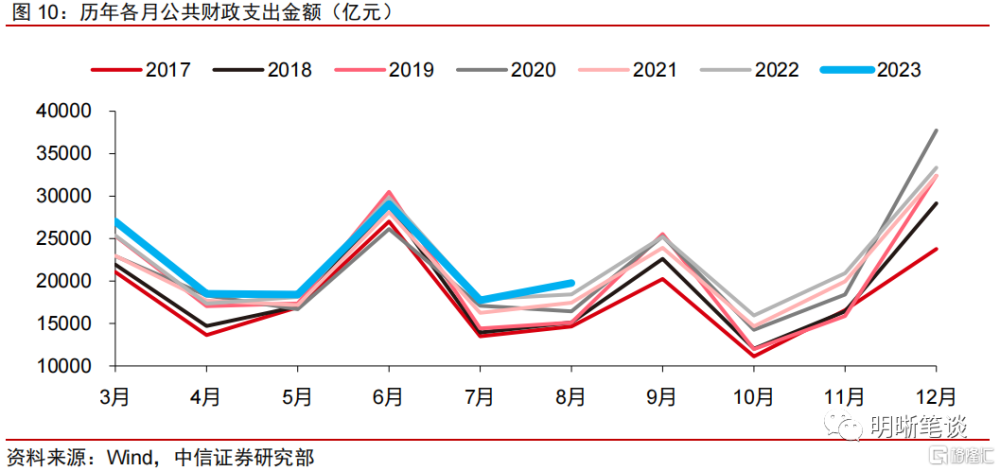

財政:支出增加,計劃外發行國債。8月基建、制造業投資增速回升,工業產需也有所回暖,很有可能是公共部門發力的結果,8月的財政支出數據也印證了這一特徵。8月公共財政支出同比增長7.2%,政府性基金支出降幅也顯著收窄。財政支出在財政收入表現仍然偏弱的狀況开始加速,對於宏觀經濟而言是一個積極信號,說明財政對經濟需求的提振力度开始加大,也表明了財政部門的政策思路开始發生一些變化。此外,市場關注到9月22日計劃外發行的5年期1150億元國債,從財政部辦公廳9月28日發布的2023年第四季度國債發行計劃來推斷,四季度發行計劃並未受到計劃外發行的5年期國債影響。那么,在原計劃之外增加一期國債的發行,大概率意味着財政要在收入表現偏弱的情況下,加快支出節奏。然而財政支出和收入之間的關系始終受到預算赤字率約束,可以調節的空間有限,因此也不能排除未來會出台新的工具來增加財政的支出能力。

貨幣:降息、降准、地產政策、信貸發力。8月15日,央行將1年期MLF利率下調15個bps至2.5%,三個月內兩度降息。8月18日,中國人民銀行、金融監管總局、中國證監會聯合召开電視會議,會上強調“金融支持實體經濟力度要夠、節奏要穩、結構要優、價格要可持續”,並提出“調整優化房地產信貸政策”。8月31日,央行連續發布兩項通知,涉及降低首套房首付比例、降低存量首套住房貸款利率等政策。9月15日,央行下調金融機構存款准備金率0.25個百分點。三季度央行的貨政例會上提到“搞好逆周期和跨周期調節”,要求政策“持續用力”,並將二季度以上“進一步疏通貨幣政策傳導機制”的表述修正爲“加大已出台貨幣政策實施力度”。與此同時,票據利率在9月份達到了下半年的高點,或預示銀行信貸投放逐步發力。

債市策略:曲线存在做陡空間,短期內短端的確定性好於長端。季末效應結束,中秋國慶假期過後,銀行信貸投放壓力也會有所下降,資金面或有所放松,存單利率接近經驗頂部後具備一定的下行空間。對於長端利率而言,10年期國債利率在MLF+15bps以上的位置已經具備配置價值,房地產銷售方面表現在現有一系列政策出爐後顯著低於預期對債市也是非常強的支撐因素,但短期內仍然會有一些利空因素擾動,比如財政發力、PMI回歸榮枯线以上經濟回暖的預期以及可能偏強的9月金融數據,長端利率短期內或難改震蕩格局。

風險因素:國內政策力度超預期變化;海外主要經濟體衰退;地緣政治衝突進一步加劇。

正文

假期旅遊出行數據表現較好,樓市及票房較爲平淡

2023年中秋國慶假期旅遊表現較好,人均旅遊支出恢復狀況好於春節、五一及端午等假期。今年的國慶假期是疫情影響消退後的第一個長假期,且同中秋假期相連,居民出行意愿較強,帶動旅遊數據的顯著改善。文旅部公布的數據顯示,今年中秋國慶假期(9月29日至10月6日,下同),國內旅遊人次達8.26億,按可比口徑較2019年增長4.1%,同比增長71.3%;實現旅遊收入達7534.3億元,按可比口徑較2019年增長1.5%,同比增長129.5%。旅遊數據恢復並超過疫情前水平,反映出居民休闲度假需求上升,旅遊的意愿更爲強烈,居民預期有所回暖。與此同時,不同於今年五一、端午假期整體表現出的“量”增“價”減的特徵,本次中秋國慶假期旅遊人次及收入雙雙上漲,經過我們計算後的人均旅遊消費也達到了912.1元,雖較2019年同期仍下降了2.6%,但相比今年春節、五一及端午假期均有了顯著的提升,反映出在穩增長及促消費政策逐步發力後,居民消費能力有所改善,整體信心得到提振。

鐵路、民航發送旅客數較2019年顯著提升,公路及水路發送旅客數仍有所下降。據交通運輸部公布的數據,今年中秋國慶假期,全國鐵路、公路、水路、民航發送旅客總量累計4.58億人次,日均達5727.7萬人次,同比增長57.1%,經我們計算較2019年下降34.0%。具體來看,同假期出行關聯度較高的鐵路以及民航表現良好,日均發送旅客數分別較2019年同期提升22.3%以及14.6%,同樣印證了居民假期出遊的意愿以及長途旅行的傾向。而公路發送旅客數則是較2019年顯著下滑,或是由於長途旅行的增多以及短途旅行轉而更多採用私家車出行的方式。

電影票房及觀影人次距離疫情前水平仍有較大差距,或是由於外出旅遊的增多對本地消費場景的擠壓以及爆款電影的缺席。據燈塔專業版數據,今年國慶假期電影票房爲27.3億元,較2019年下降38.8%,觀影人次達6510萬人次,較2019年下降45.1%。本次長假期居民更多選擇外出旅遊對本地线下觀影形成了一定的衝擊,此外爆款電影的缺席也或是國慶檔電影票房下滑的因素。

假期期間,樓市成交量表現較爲平淡,主要受信心仍未恢復及出遊人次增多的影響。據中指研究院發布的數據,中秋國慶假期期間,35個代表城市新建商品住宅日均成交面積較去年國慶假期(10月1日-7日)下降17%左右,較2019年假期下降24%左右。不同线級城市假期成交量數據分化顯著,其中一线城市日均成交面積較去年及2019年國慶假期分別提升62%以及113%,主要源於上海及廣州樓市火熱的影響;二线及以下线級的城市新房日均成交面積較去年及2019年假期均出現顯著下滑,其中三四线城市表現更爲明顯。國慶假期樓市表現平淡或與居民信心仍未充分恢復以及外出旅遊人次增多等因素有關。

PMI背後的經濟趨勢

今年以來,無論是一季度的走強還是二季度的回落,亦或是近期的回暖,透過PMI的絕對值及走勢可以很好地感知到經濟恢復的動能及修復斜率。在一季度疫情影響逐步消退、經濟快速復蘇的階段,PMI重回榮枯线之上;而在二季度,伴隨着經濟內生動力不強、需求不足等現實問題的逐步凸顯,制造業和非制造業PMI均一路走低,其中制造業PMI更是跌落榮枯线。三季度以來,生產端有所好轉,需求不足的狀況也有一定程度的改善,PMI迎來逐步回升,制造業PMI在9月重回景氣區間,工業產需階段性見底,建築及服務業也呈現回暖勢頭,反映近期一系列穩增長政策對經濟及企業信心的提振。PMI數據的改善在近期的經濟數據中亦有體現。生產方面,8月在上遊原材料以及部分中間品的帶動下,工業增加值同比增長4.5%,略超市場預期。需求端,8月社零的同比增速達4.6%,四年平均增速也提升至3.2%,較7月小幅改善;投資方面,制造業投資也迎來超預期回升,據我們估算,8月制造業投資同比增長7.1%,較7月提升2.8個百分點,反映出需求有所改善。

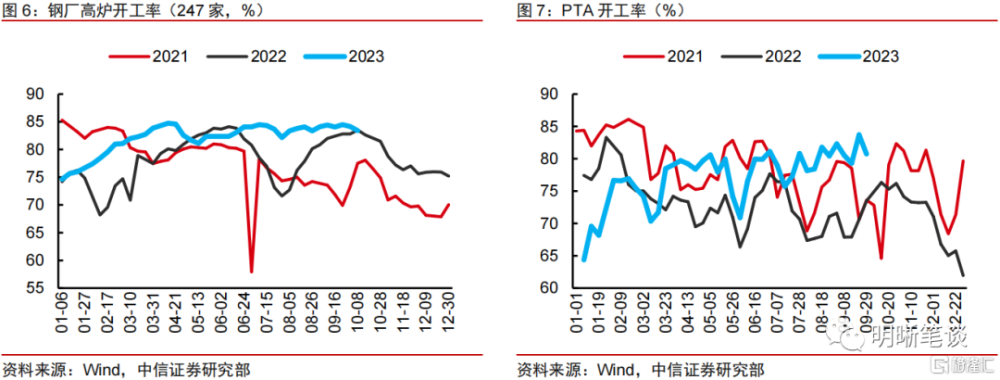

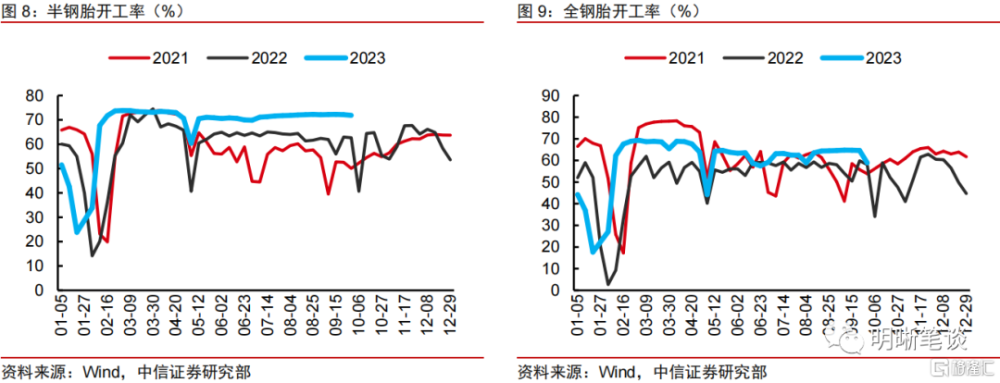

高頻制造業數據自三季度以來的走強也印證着工業的回暖。9月的全國鋼廠高爐开工率延續了自6月底以來的高位運行,遠超過去兩年同期的水平。9月份PTA开工率數據雖有所波動,但仍處於三年內的最高水平。半鋼胎开工率延續了5月以來的高位運行,表現遠超過去兩年同期的水平。自7月份以來,全鋼胎开工率逐步恢復並在8月趕超過去兩年同期的水平,9月這一趨勢得到了延續。這些高頻數據的向好發展一定程度上印證了制造業生產端的恢復,後續若需求迎來不斷的改善,生產端的復蘇強度預計也將得以延續。

三季度以來宏觀政策力度逐漸增加

財政:支出回升,計劃外發行國債

經濟回暖背後的力量:8月財政支出开始提速。8月的經濟數據已經呈現出一些回升趨勢,盡管零售消費的表現依舊偏弱,但基建、制造業投資增速回升,工業產需也有所回暖。在私人部門的信心和預期沒有發生顯著變化的情況下,經濟的改善很有可能是公共部門發力的結果,8月的財政支出數據也印證了這一特徵。8月公共財政支出同比增長7.2%(7月爲同比下降0.8%),政府性基金支出降幅也顯著收窄,8月同比下降10.1%(7月爲同比下降35.9%)。財政支出在財政收入表現仍然偏弱的狀況开始加速,對於宏觀經濟而言是一個積極信號,說明財政對經濟需求的提振力度开始加大,也表明了財政部門的政策思路开始發生一些變化。

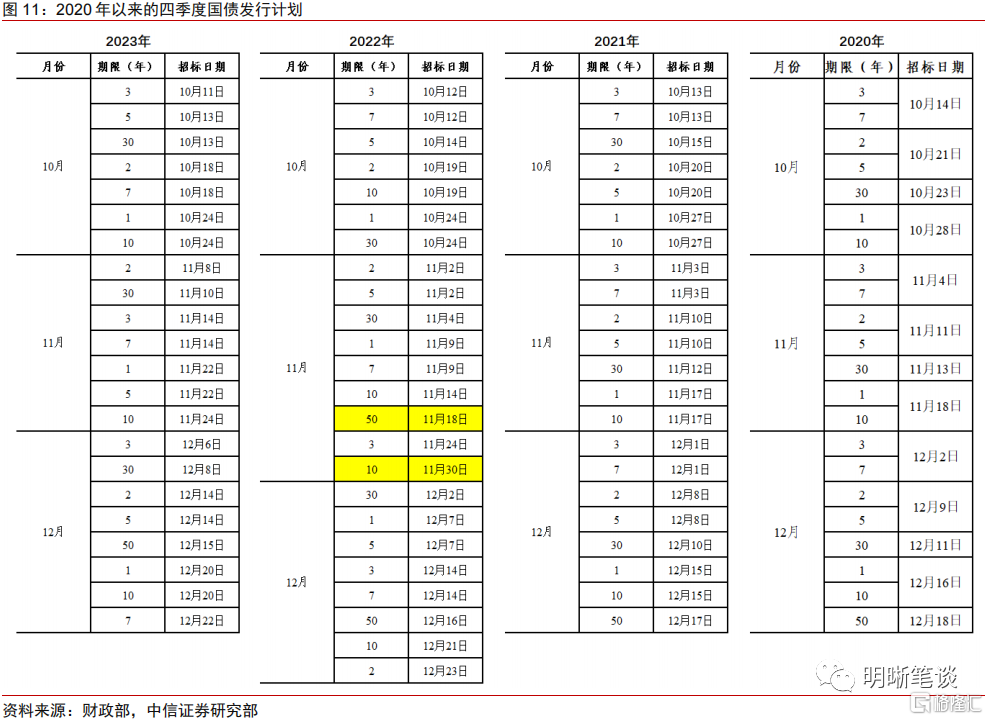

9月底計劃外發行的國債並非四季度計劃的提前,不能排除未來會有增量財政工具出台的可能性。市場關注到9月22日計劃外發行的5年期1150億元國債,從財政部辦公廳9月28日發布的2023年第四季度國債發行計劃來推斷,並不是10月國債的提前發行。從歷年四季度計劃的對比中可以發現,今年各月與2021和2020年的發行安排非常相似,與2022年的差距也僅出現在11月份,說明四季度的發行計劃沒有受到9月22日計劃外發行的5年期國債影響。那么,在原計劃之外增加一期國債的發行,大概率意味着財政要在收入表現偏弱的情況下,加快支出節奏。然而財政支出和收入之間的關系始終受到預算赤字率約束,可以調節的空間有限,因此也不能排除未來會出台新的工具來增加財政的支出能力。

貨幣:降息、降准、地產政策

近期,央行從降息、降准以及地產政策等多方位持續發力。8月15日,央行將1年期MLF利率下調15個bps至2.5%,三個月內兩度降息。8月18日,中國人民銀行、金融監管總局、中國證監會聯合召开電視會議,會上強調“金融支持實體經濟力度要夠、節奏要穩、結構要優、價格要可持續”,並提出“調整優化房地產信貸政策”,自此正式拉开了本輪房地產政策的大幕。8月31日,央行連續發布《關於降低存量首套住房貸款利率有關事項的通知》和《關於調整優化差別化住房信貸政策的通知》,從降低首套房首付比例、降低存量首套住房貸款利率等多方面出台地產政策。9月14日,央行決定於2023年9月15日下調金融機構存款准備金率0.25個百分點。三季度央行的貨政例會上提到“搞好逆周期和跨周期調節”,要求政策“持續用力”,並將二季度以上“進一步疏通貨幣政策傳導機制”的表述修正爲“加大已出台貨幣政策實施力度”。近兩三個月以來,央行從降息、降准以及地產政策等多維度全方位發力,支持實體經濟、更好滿足居民剛性和改善性住房需求。

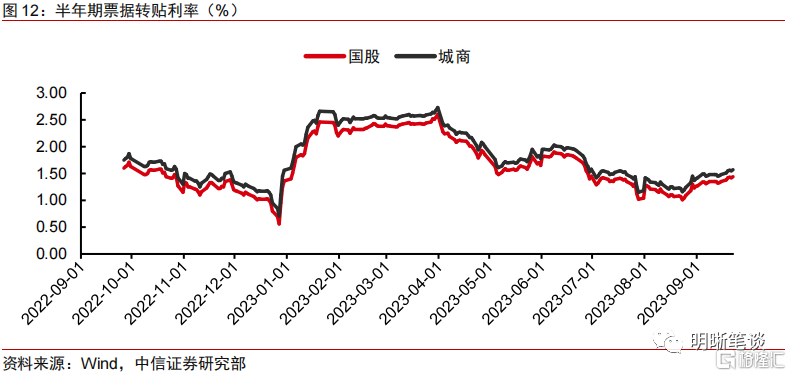

票據利率在近期達到下半年的高點,或預示銀行信貸投放逐步發力。8月以來央行等部門多次強調支持民營企業、加大信貸投放力度,在此背景下,8月人民幣貸款增加1.36萬億元,同比多增868億元。從票據利率觀察來看,8月中旬票據利率持續震蕩上行,進入9月以來,半年期國股轉貼利率持續上行,已達到下半年以來的新高,或預示着信貸投放較此前有明顯好轉。

債市策略

曲线存在做陡空間,短期內短端的確定性好於長端。季末效應結束,中秋國慶假期過後,銀行信貸投放壓力也會有所下降,資金面或有所放松,存單利率接近經驗頂部後具備一定的下行空間。對於長端利率而言,10年期國債利率在MLF+15bps以上的位置已經具備配置價值,房地產銷售方面表現在現有一系列政策出爐後顯著低於預期對債市也是非常強的支撐因素,但短期內仍然會有一些利空因素擾動,比如財政發力、PMI回歸榮枯线以上經濟回暖的預期以及可能偏強的9月金融數據,長端利率短期內或難改震蕩格局。

風險因素

國內政策力度超預期變化;海外主要經濟體衰退;地緣政治衝突進一步加劇。

注:本文節選自中信證券研究部已於2023年10月9日發布的《債市啓明系列20231009—近期的經濟趨勢和政策信號》,證券分析師:中信證券首席經濟學家 明明 執業證書編號: S1010517100001

首席資管與利率債分析師:章立聰 執業證書編號: S1010514110002;周成華 執業證書編號: S1010519100001;彭陽 執業證書編號: S1010521070001

首席信用債分析師:李晗 執業證書編號: S1010517030002;徐燁烽 執業證書編號: S1010521050002;丘遠航 執業證書編號: S1010521090001

大類資產首席分析師:余經緯 執業證書編號: S1010517070005;趙雲鵬 執業證書編號: S1010521120002;秦楚媛 執業證書編號: S1010523020001

標題:近期的經濟趨勢和政策信號

地址:https://www.iknowplus.com/post/40283.html