人民幣匯率波動對上市公司盈利有何影響?

摘要

人民幣匯率升貶值不宜簡單視作A股的利多或利空。近年來,在民間貨幣錯配改善、微觀主體對於匯率波動的適應性和承受力增強的背景下,雙邊匯率回調有助於上市企業盈利改善。此外,境內企業匯率風險中性意識增強,避險操作增加,一定程度上也減輕了匯率波動的實際影響。

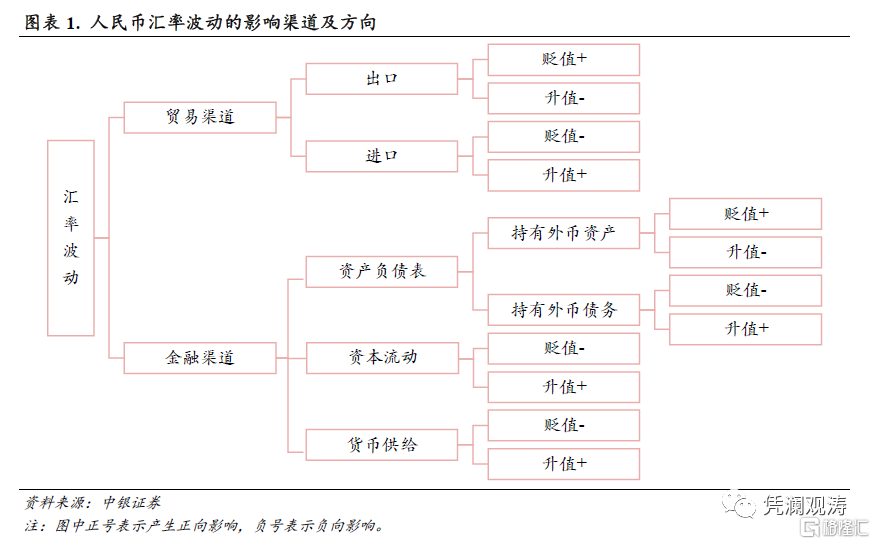

人民幣匯率波動會通過貿易和金融等四個渠道對宏觀經濟和微觀主體產生影響,匯率升貶值通過各個渠道的影響方向不盡相同。人民幣匯率升貶值是“雙刃劍”,其利弊要具體情況具體分析。

人民幣兌美元雙邊匯率下跌改善了上市企業財務狀況。自2015年“8.11”匯改以來,中國民間部門對外淨負債減少,貨幣錯配程度減輕,匯率貶值總體上是利好上市公司盈利改善。根據A股非金融企業的財務數據,在人民幣匯率貶值的年份,平均有超過七成的企業產生匯兌收益,而在匯率升值的年份,僅有不到三成的企業產生匯兌收益。

人民幣多邊匯率回調有助於提升境內企業出口競爭力。2020-2021年,多個口徑人民幣多邊匯率指數刷新歷史新高,對境內出口企業造成競爭力衝擊。2022年以來,多邊匯率總體回調較多,這緩解了前期人民幣多邊匯率升值較快對中國出口帶來的競爭力衝擊,但是提振作用也不宜高估。

人民幣匯率貶值也增加了進口成本和償債負擔。對於原材料高度依賴進口的,人民幣匯率貶值加大了進口成本,交通運輸和煤炭行業在人民幣貶值年份產生的淨匯兌損失較多。同時,房地產企業作爲中資美元債的重要融資主體,2022年以來匯率貶值疊加國內地產市場降溫,加大了外債償還壓力。

企業風險中性意識和避險操作增加,減輕了匯率波動的實際影響。一是,出口更多運用遠期結售匯、掉期和期權等衍生品對衝匯率風險。這提前鎖定了部分匯兌損益,故實際匯兌收益或損失沒有預想的多。二是,人民幣跨境收付佔比逐漸提升,有助於降低貨幣錯配風險。三是,涉外企業選擇“收外匯付外匯”的方式自然對衝風險。

匯率雙向波動增強的背景下,境內企業要進一步增強匯率風險中性的財務意識。企業應聚焦主業經營,建立財務紀律,合理做好匯率風險敞口管理。政府部門要進一步提升匯率避險服務水平,做好市場風險教育。同時,要完善相關人民幣跨境交易結算的基礎設施,爲涉外主體使用人民幣跨境交易結算提供便利。

風險提示:主要央行貨幣緊縮超預期,國內經濟復蘇不如預期。

正文

近年來,人民幣匯率(如非特指,本文均指人民幣兌美元雙邊匯率)彈性顯著增加,雙向波動特徵明顯。受同一個風險事件影響,人民幣匯率和A股經常出現同漲同跌,如2020年下半年A股上漲伴隨着匯率升值,2022全年A股下跌伴隨着匯率調整。對此,不少人簡單認爲匯率升值就是好事,貶值就是壞事,並將A股調整的原因歸咎爲人民幣匯率下跌,匯率升值視作A股的有利因素。匯率波動究竟如何影響微觀主體,本文擬使用具有代表性的A股上市企業盈利數據,對此問題進行探討。

一、人民幣匯率波動的理論影響渠道

人民幣匯率波動會通過貿易和金融渠道對宏觀經濟和微觀主體產生影響。在此前的報告中,我們曾指出匯率波動主要有四種影響渠道[1],匯率升貶值通過各個渠道的影響方向不盡相同(見圖表1)。

1. 貿易渠道

本幣匯率貶值有助於降低出口商品的相對價格,提升出口產品競爭力,因此貶值對出口起到正向作用。同時,貶值也會加大進口成本,對進口是負向作用。

2. 資產負債表渠道

對於持有外幣資產的主體,本幣貶值意味着外幣折本幣增多,改善其財務狀況;但對於持有外幣負債的主體,貶值意味着償債成本加大,惡化其債務負擔。

3. 資本流動渠道

在資本自由流動和金融市場开放的條件下,匯率升貶值往往與資本流動方向呈現正相關,即匯率升值伴隨着資本淨流入,匯率貶值對應資本淨流出。

4. 貨幣供給渠道

當匯率不完全自由浮動時,貨幣當局會採取適當的外匯幹預措施抑制匯率的過度波動。如果採取非衝銷幹預,當匯率面臨較大升值壓力時,當局會买入外幣,投放本幣流動性;反之,匯率面臨較大貶值壓力,當局會投放外幣,回籠本幣流動性。

二、人民幣匯率升貶值的影響是“雙刃劍”

1. 雙邊匯率貶值改善了出口企業財務狀況

由於中國常年爲貿易順差,人民幣貶值在貿易渠道是正效益,但因爲民間對外淨負債,金融渠道則會有負效應(收緊貨幣金融條件,加重外債償還負擔)。2015年“8.11”匯改初期,中國遭遇“股匯雙殺”,正是因爲匯率貶值通過貿易渠道的正效應被金融渠道的負效應所抵消。

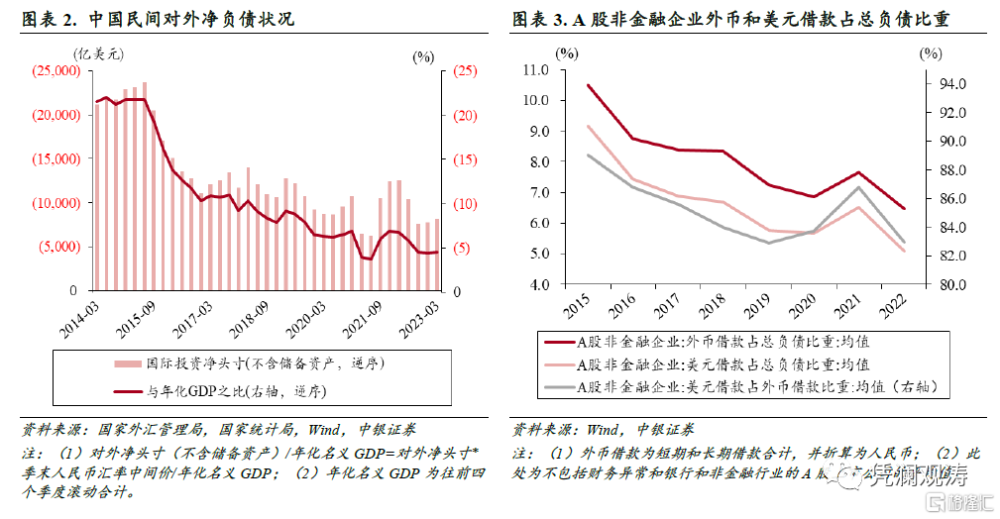

截至2015年二季度末(“8.11”匯改前夕),中國民間部門對外淨負債(不含儲備資產,下同)爲2.37萬億美元,佔名義GDP比重爲21.8%(見圖表2)。由於“8.11”匯改期間人民幣匯率中間價意外走弱,這引起了競爭性貶值的市場恐慌,導致資本流出壓力急劇擴大。加之此前人民幣持續升值,市場主體抱有較強的單邊預期,積累了一定規模的對外負債,民間貨幣錯配程度較高。人民幣的意外貶值導致民間加快了海外資產配置和對外債務償還,釀成了“資本外流-儲備下降-匯率貶值”的惡性循環。

經歷了2015年和2016年的集中調整,中國民間對外部門淨負債減少,貨幣錯配大幅改善,人民幣匯率貶值在金融渠道產生的負面作用大大減輕。截至2022年末,中國民間對外淨負債僅爲7752億美元,佔名義GDP比重爲4.5%,較2015年二季度末下降1.56萬億美元和17.2個百分點(見圖表2)。這總體是利好上市公司盈利改善。

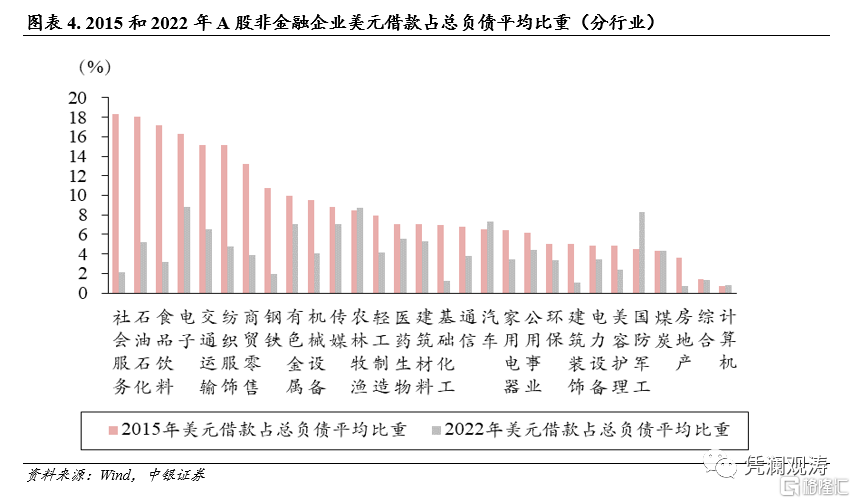

從微觀主體的角度分析,我們使用A股非金融上市公司[2]財務數據中外幣借款佔總負債比重來衡量貨幣錯配程度。2015-2022年,A股非金融企業外幣借款佔總負債比重均值由10.5%降至6.5%,美元借款佔總負債比重均值由9.2%降至5.1%,美元借款佔外幣借款比重均值由89%降至82.9%(見圖表3),表明微觀企業主體總量上降低了外幣負債,結構上小幅降低了美元負債。

分行業來看,2015-2022年,29個申萬一級行業中有25個行業美元借款佔總負債的平均比重下降,其余4個行業(農林牧漁、汽車、國防軍工和計算機)佔比僅平均上升1個百分點(見圖表4)。這對應於2015年和2022年人民幣匯率中間價分別貶值5.8%和8.5%,兩年對比來看,28個行業中有23個行業匯兌收益佔營業收入比重提高,平均提高0.25個百分點(見圖表5)。這說明A股非金融企業的外幣借款負擔總體減輕,貨幣錯配程度降低,微觀主體對於匯率波動的適應性和承受力明顯增強。

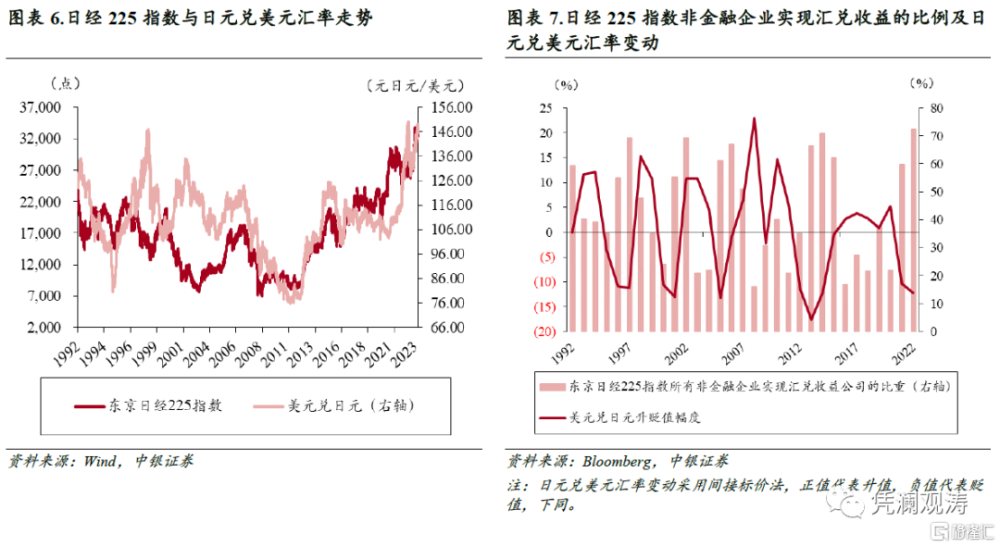

日本的情況與此類似。長期來看,日本常年爲貿易和經常項目順差國[3],且世界第一大對外淨債權國,日元匯率和日股呈現明顯的正相關關系,通常日元兌美元匯率貶值對應日本上市公司盈利改善,伴隨着日股上漲。比如2023年以來,截至9月25日,日元匯率貶值11.9%,同期日經225指數上漲25.2%,創下33年以來的新高(見圖表6)。

以日經225指數爲例,1992-2022年期間,在日元匯率貶值的年份,日經225指數中平均有54.6%的所有非金融企業產生匯兌收益;在日元匯率升值的年份,僅平均有33%的非金融企業產生匯兌收益(見圖表7)。2013年和2022年日元匯率分別貶值17.6%和12.2%,日經225指數所有非金融企業分別實現淨匯兌收益2739億和902億日元;2011年和2020年日元分別升值5.5%和5.2%,則分別實現淨匯兌損失3975億和5308億日元(見圖表8)。1992-2022年,日元兌美元匯率變動與日經225指數非金融企業的淨匯兌收益具有明顯的負相關關系,二者相關系數爲-0.4(見圖表9)。

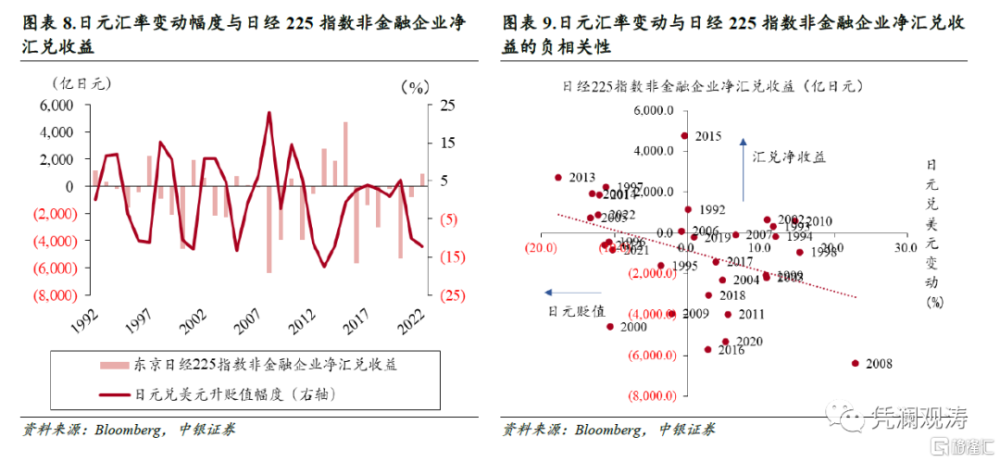

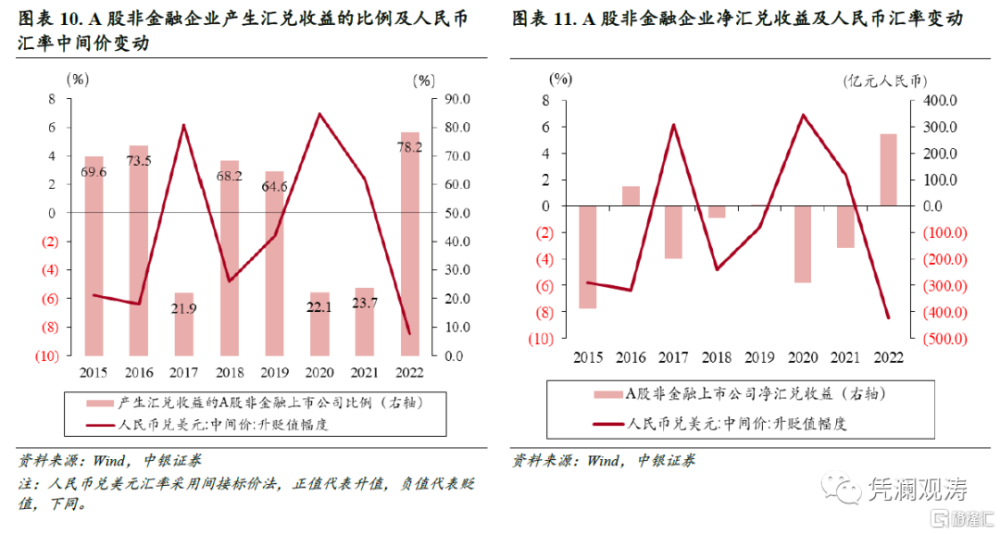

從A股上市公司的財務數據來看,2015-2022年間,人民幣匯率在2017、2020和2021年升值,其余年份貶值。根據上市公司披露的盈利數據,A股非金融企業中在升值年份產生匯兌收益的平均比例爲22.6%,在貶值年份該比例達到70.8%(見圖表10)。

在人民幣匯率貶值幅度較大的2016和2022年,匯率中間價分別貶值6.4%和8.5%,分別有73.5%和78.2%的A股非金融企業產生匯兌收益,匯兌收益和匯兌損失的公司軋差合計分別產生淨匯兌收益75億和274億元人民幣。在人民幣匯率升值幅度較大的2017和2020年,匯率中間價分別升值6.2%和6.9%,分別僅有21.9%和22.1%的A股非金融企業產生匯兌收益,合計分別產生淨匯兌損失196億和290億元人民幣(見圖表10和11)。

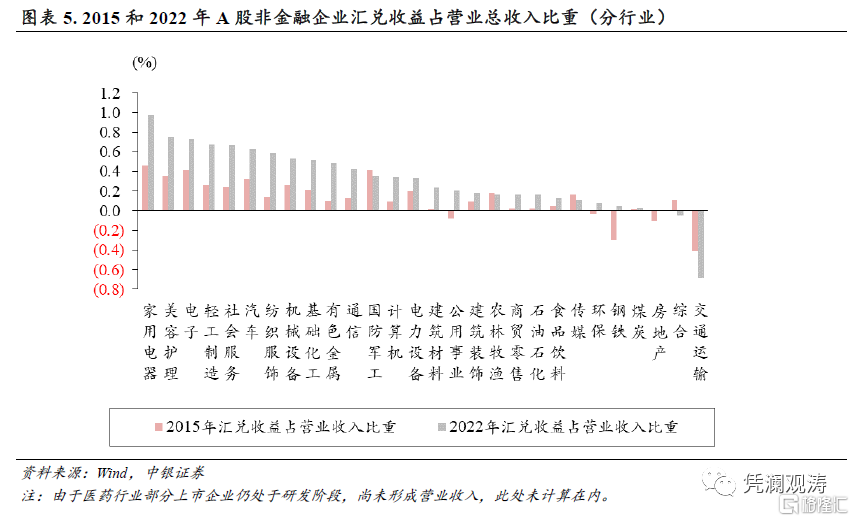

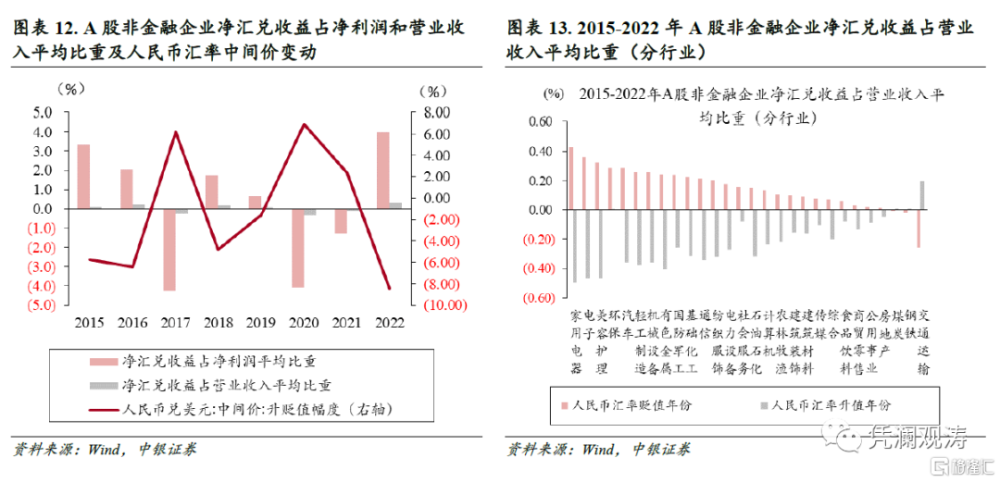

從匯兌收益對非金融上市公司營業收入和淨利潤影響來看,2015-2022年,在人民幣匯率升值和貶值的年份,淨匯兌收益佔營業收入比重平均分別爲-0.22%和0.18%,佔淨利潤比重分別爲-3.22%和2.36%(見圖表12),這意味着在匯率升值年份,匯率變動對企業盈利影響幅度大於貶值年份。分行業來看,匯率貶值對家用電器、電子、美容護理等行業盈利有更明顯的改善作用,對於交通運輸、鋼鐵和煤炭等行業盈利則有較大的負面作用(見圖表13)。

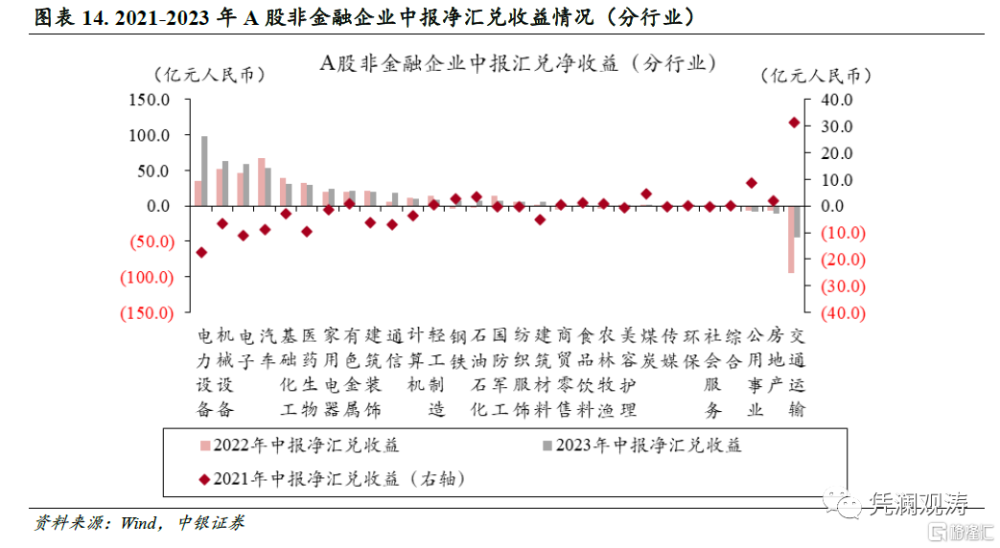

2023年上半年,人民幣匯率再度調整,人民幣兌美元匯率中間價下跌3.6%,A股非金融上市企業合計淨匯兌收益爲421億元人民幣。2021年同期,人民幣兌美元匯率中間價上漲1.0%,上市公司合計爲淨匯兌損失25億元。2023年中報,共有4046家A股非金融上市公司披露匯兌收益,其中有3147家出現匯兌收益,佔比爲77.8%。2021年同期,共有3716家A股非金融上市公司披露匯兌收益,其中2756家出現匯兌損失,佔比爲74.2%。分行業來看,出口型行業如電力設備、機械設備和汽車等,海外業務收入佔比高,匯兌收益較多;而如進口依賴程度較高的交通運輸和煤炭行業,以及外債較多的房地產行業,產生匯兌損失較多(見圖表14)。

2. 多邊匯率回調改善了出口企業的競爭力

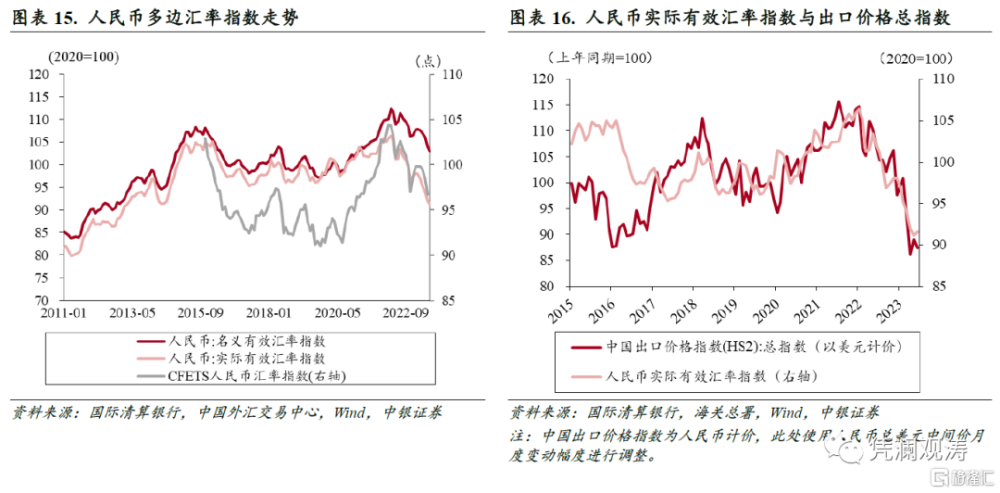

2020年下半年,中國經濟領先全球復蘇,起初是人民幣兌美元雙邊匯率升值,導致企業出口從接單、生產、發貨到收款期間蒙受財務損失。2020年底,出口企業將人民幣升值與原材料漲價、國際運費大幅上升並稱爲中國外貿出口面臨的“三座大山”。當年底中央經濟工作會議公報時隔兩年重提“保持人民幣匯率在合理均衡水平上的基本穩定”。2021年,逐漸轉爲人民幣雙邊匯率升幅收窄,但多個口徑的人民幣多邊匯率指數刷新歷史新高,對企業出口造成競爭力衝擊。2022年以來前述情況發生逆轉,2022年國際清算銀行(BIS)編制的人民幣名義和實際有效匯率指數累計下跌2.9%和7.9%,中國外匯交易中心口徑(CFETS)的人民幣匯率指數累計下降3.7%。

2023年以來,人民幣多邊匯率延續調整趨勢。截至8月末,BIS人民幣名義有效匯率指數較2022年末下跌2.6%,基本抹平了2021年的漲幅;由於海外通脹仍高而國內通脹溫和,人民幣實際有效匯率指數下跌6.0%,降至2014年7月以來的低位;CFETS人民匯率指數累計下跌1.6%(見圖表15)。這緩解了2020-2021年人民幣多邊匯率升值對中國出口競爭力的衝擊。

根據我們此前報告的測算,人民幣實際有效匯率對應的出口價格彈性約爲-0.31,即當人民幣多邊匯率每下跌1個百分點,出口金額增加0.31個百分點[4]。但值得指出的是,外需強弱對於出口的影響遠大於匯率變動,收入彈性約爲1.37,即當外需擴大1個百分點,出口金額增加1.37個百分點,故不宜對於匯率調整對短期出口的提振作用期望過高。此外,從歷史經驗看,人民幣實際有效匯率指數與中國出口價格指數(以美元計價)有一定的正相關性,2015年以來二者相關系數爲0.32(見圖表16),即人民幣多邊匯率回調,對應中國出口價格指數下降。

3. 匯率貶值也增加了進口成本和償債負擔

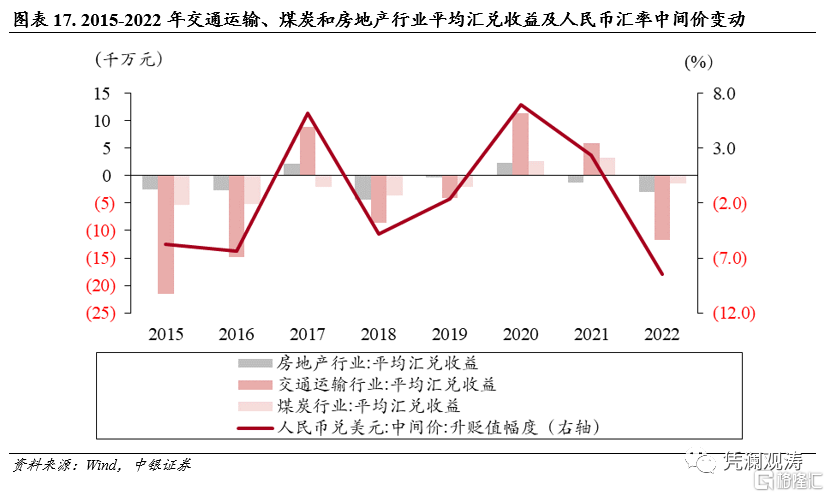

匯率波動對於不同的主體影響不同。對於原材料高度依賴進口的,人民幣匯率貶值加大了進口成本,比如交通運輸和煤炭行業,由於需要大量進口航運油及設備和鐵礦石原料,在人民幣貶值年份產生的淨匯兌損失較多,在升值年份則產生淨匯兌收益。如2015年和2022年,人民幣兌美元匯率中間價分別貶值5.8%和8.3%,交通運輸行業平均淨匯兌損失爲2.2億和1.2億元人民幣,煤炭行業平均淨匯兌損失爲5348萬和1467萬元人民幣;2020年和2021年,人民幣匯率連續升值,交通運輸行業平均淨匯兌收益爲1.1億和5960萬元人民幣,煤炭行業平均淨匯兌收益爲2555萬和3257萬元人民幣(見圖表17)。

作爲中資美元債的重要融資主體,2022年人民幣匯率貶值,房地產企業平均遭受了2958萬元人民幣的淨匯兌損失(見圖表17)。此類企業外匯收入較少,而美元債務重要的融資來源,貨幣錯配、匯率貶值疊加國內地產市場降溫,加大了外債償還壓力。

三、風險中性意識增強減輕匯率波動實際影響

1. 匯率避險操作增加減輕了匯率波動實際影響

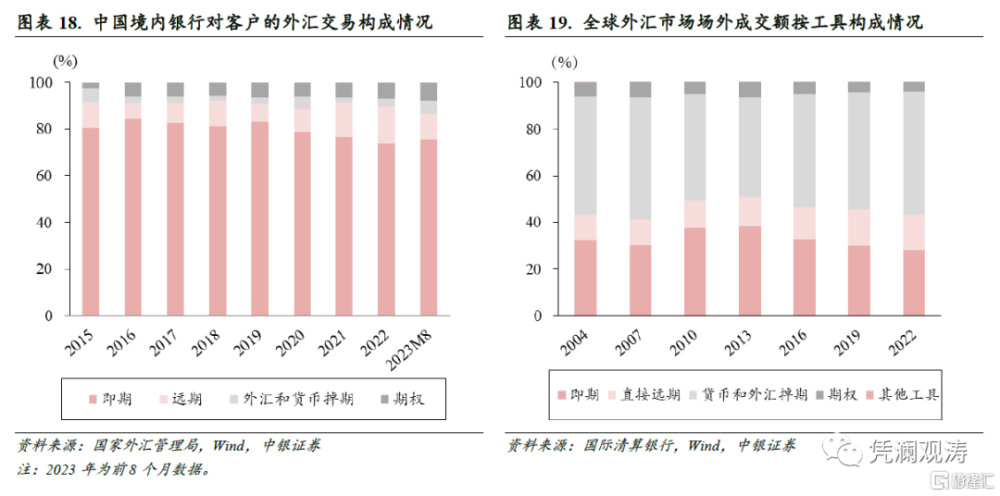

近年來,人民幣匯率有漲有跌、雙向波動的彈性增加,企業風險中性意識和匯率敞口管理能力加強,更多運用遠期結售匯、掉期和期權等外匯衍生品對衝匯率風險。2020-2022年,銀行對客戶的外匯交易中,遠期、掉期和期權交易合計佔比平均爲23.7%,高於2015-2019年均值17.7%的水平;2023年前8個月,該比例爲24.4%(見圖表18)。這提前鎖定了部分匯兌損益,企業的實際匯兌收益或損失沒有預想的多。不過,這仍遠低於國際平均水平。根據國際清算銀行(BIS)最新抽樣調查的數據,2022年4月,全球外匯市場場外交易衍生品佔比高達72%(見圖表19)。

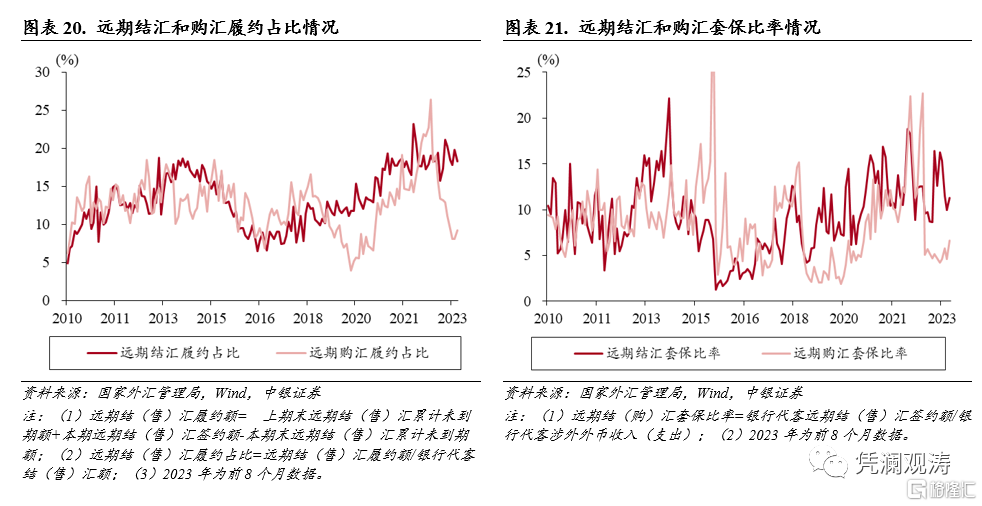

此外,企業使用保值避險工具增多,套保比率上升。2020-2022年,銀行代客結匯中遠期履約平均佔比爲16.8%,較2015-2019年均值提升6個百分點;代客售匯中遠期履約佔比13.9%,提升2.3個百分點。同期,遠期結匯和購匯套保比率分別爲12%和10%,分別上升5.8和2.2個百分點。2023年前8個月,銀行代客結匯遠期履約佔比18.6%,較2020-2022年同期均值進一步提高同期均值提高了2.0個百分點;代客售匯中遠期履約佔比10.7%,下降2.3個百分點。同期,遠期結匯和購匯套保比率分別爲12.7%和5.0%,分別上升0.7個百分點和下降5.2個百分點(見圖表20和21),後者主要反映了2022年9月遠期購匯外匯風險准備金率上調政策的影響,這會增加企業使用遠期和期權對衝匯率風險的成本,進而減少遠期購匯需求。

2. 本幣計價結算和收外匯付外匯對衝匯率風險

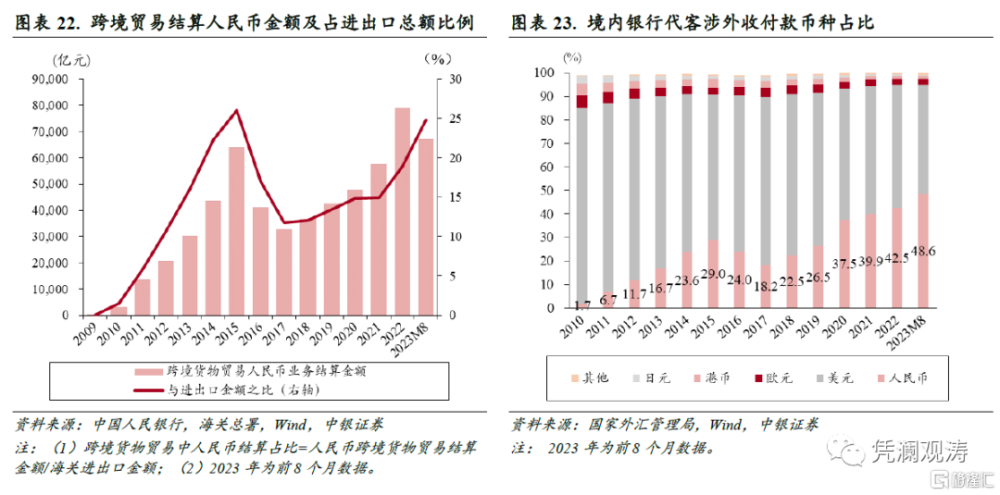

隨着人民幣國際化有序推進,人民幣在全球外匯儲備和支付結算中的佔比提高,也有助於降低貨幣錯配風險。2020-2022年,跨境貿易中人民幣收付佔比平均爲16.2%,較2015-2019年均值16%提升0.2個百分點;2023年前8個月,人民幣收付佔比爲24.8%[5],同比提高了6.8個百分點(見圖表22),這反映境內企業在外貿進出口中越來越多地採用本幣計價結算來規避匯率波動和地緣政治等風險[6]。

2020-2022年,銀行代客涉外收付款中人民幣佔比均值爲40%,較2015-2019年均值24.1%大幅提升15.9個百分點;同期,美元佔比由66.5%降至54%,下降了12.5百分點。自2023年3月份以來,銀行代客涉外收付款中,人民幣佔比持續超過美元,前8個月人民幣收付累計佔比48.6%,高出同期美元佔比2.4個百分點(見圖表23),躍升爲境內第一大跨境收付貨幣,這有助於提升人民幣國際支付功能。

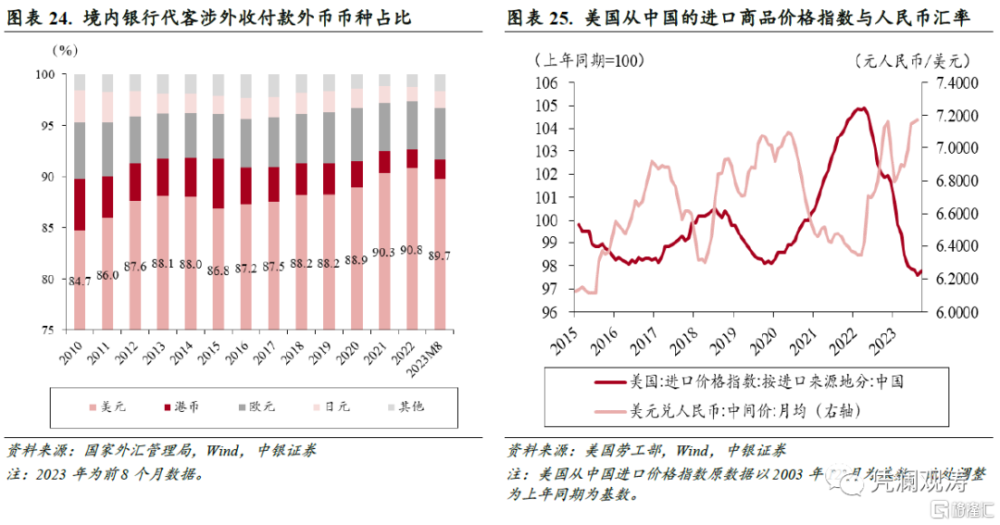

不過,值得指出的是,在銀行代客外幣涉外收付款中,美元佔比依然較高,2020-2022年美元佔比均值爲90%,較2015-2019年均值高出2.4個百分點。2023年前8個月該比例爲89.7%,雖然較2022年同期下降了1.3個百分點,卻較2015年仍然高出3.5個百分點(見圖表24)。這意味着“8.11”匯改參考一籃子貨幣調節以來,銀行代客跨境外幣收付中,企業和居民對美元使用的集中度是提高而非下降,因此人民幣兌美元雙邊匯率變化依然對於國內涉外企業的財務狀況有着重大影響。歷史經驗來看,美國從中國的進口商品價格指數與人民幣兌美元匯率呈負相關關系,2015年以來二者相關性爲-0.35(見圖表25),這反映在人民幣雙邊匯率貶值的情況下,境外採購商通常會要求國內供貨商降價,以共同分享貶值形成的財務收益。

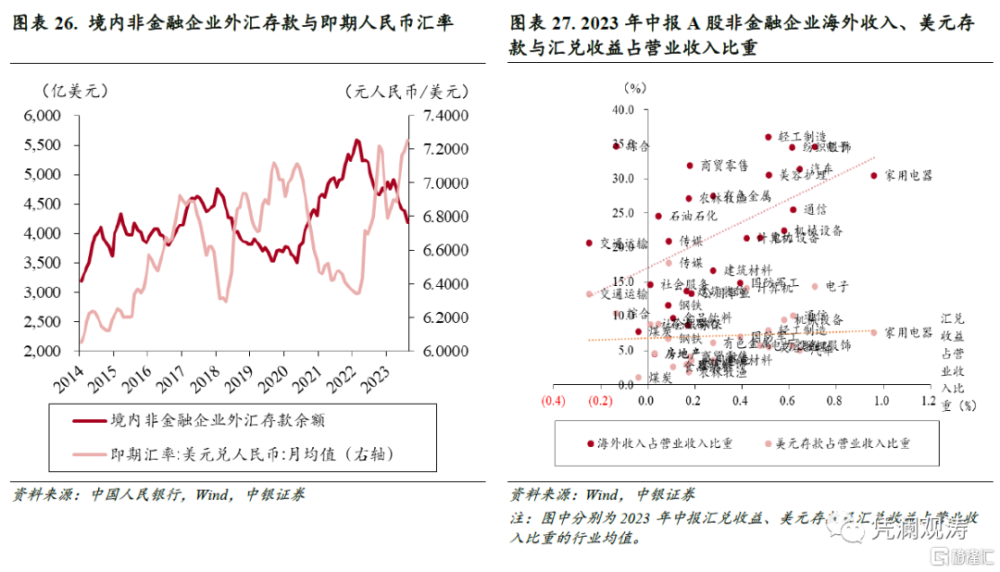

在本幣計價計算之外,涉外企業也可以選擇“收外匯付外匯”的方式自然對衝匯率風險。根據中國人民銀行的統計,2020-2021年人民幣匯率升值,境內非金融外匯存款分別增加601億和948億美元;2022年和2023年前8個月人民幣匯率貶值,境內非金融外匯存款分別減少532億和526億美元(見圖表26)。這顯示,當人民幣升值時,境內非金融企業傾向於積累外匯存款,增厚了民間二級外匯儲備,起到了“蓄水池”的作用;人民幣貶值時,企業傾向於減少外匯存款,用於對外支付或結匯。從微觀企業的財務數據來看,2023年上半年,A股非金融企業中海外收入及美元存款與匯兌收益佔營業收入比重呈現正相關關系(見圖表27),即海外業務收入較多,或者美元存款較多的企業其淨匯兌收益佔營業收入比重越高。

四、主要結論及建議

2023年以來,在內外部多重因素共同作用下,人民幣匯率再度出現調整,同時A股也出現階段性下跌,再次引發了市場關於人民幣匯率和股市漲跌關系的討論。將匯率貶值視作A股利空、升值視作利好,其實是外匯短缺背景下“寬進嚴出”、“獎出限入”思維慣性的延續。

從理論上來講,匯率波動通過貿易、資產負債表、資本流動和貨幣供給渠道對國內宏觀經濟和微觀主體產生影響,但影響方向不盡相同,其利弊權衡需要具體情況具體分析。中國作爲傳統的貿易順差大國,近年來在民間對外淨負債減少、貨幣錯配減輕的情況下,匯率波動在金融渠道的負向作用下降,貿易渠道的正向作用更加明顯,貶值雖不是政策目標,但總體上有助於改善境內上市公司盈利。根據A股非金融企業的財務數據,在人民幣匯率貶值的年份,平均有超過七成的企業產生匯兌收益,而在匯率升值的年份,僅有不到三成的企業產生匯兌收益。

隨着匯率形成機制市場化改革的推進,人民幣匯率呈現有漲有跌、雙向波動的態勢,不同於以往人民幣匯率單邊走勢和升值預期,這更加考驗涉外企業的匯率風險管理能力。對於企業來說,一是要增強匯率風險中性的財務意識,基於實際的貿易投資活動對匯率敞口做套保,不應故意擴大敞口追逐風險,而應將匯率風險管理納入日常財務決策。二是不要賭匯率單邊漲跌或點位,不應以事後的市場價格來評估外匯套保的盈虧,而是要通過匯率的風險對衝鎖定成本收益,把匯率波動的不確定性變成確定性,以集中精力做好主業。此外,無論是用本幣計價結算對外轉嫁匯率風險,還是收外匯付外匯自然對衝匯率風險,也都有助於緩解匯率波動的衝擊。

對於政府部門來說,一方面,要拓寬外匯市場的廣度和深度,豐富外匯市場交易品種,放松外匯產品交易限制,爲市場參與者提供有效的匯率避險工具。另一方面,要做好市場風險教育,引導企業聚焦主業,增強匯率風險中性的意識。此外,有關部門還需要完善相關人民幣跨境交易結算的基礎設施,讓人民幣跨境交易變得更爲安全、便捷和成本低廉,爲涉外主體使用人民幣跨境交易結算提供便利。

風險提示:1)主要央行貨幣緊縮超預期,全球外匯市場波動加劇;2)國內經濟復蘇不如預期,人民幣匯率波動加大,影響涉外企業匯率風險管理。

注釋:

[1] 詳見中銀證券研報《不宜過度解讀匯率對股價的影響》2020年12月17日。

[2] 本文如非特指,均使用剔除財務異常(*ST)公司以及非銀金融和銀行業的A股非金融上市公司進行財務數據統計。

[3] 1985-2022年,雖然日本在個別年份出現貿易逆差,如2011-2015年和2022年,但由於日本經常項目收益項順差規模較大,基本覆蓋了貿易逆差,故日本常年維持經常項目順差。

[4] 詳見中銀證券研報《人民幣匯率調整如何影響中國外貿進出口?》2022年9月29日。

[5] 鑑於加工貿易、易貨貿易、補償貿易及外商投資企業設備進口等,通常沒有對應的跨境資金收付,該佔比數據或低估了跨境貿易人民幣計價結算的重要性。

[6] 跨境貿易以人民幣收付只反映用人民幣結算的情況,不完全等同於以人民幣計價。

注:本文來自中銀國際證券股份有限公司發布的《人民幣匯率波動對上市公司盈利的影響分析》,報告分析師:管濤、魏俊傑

標題:人民幣匯率波動對上市公司盈利有何影響?

地址:https://www.iknowplus.com/post/37064.html