鋁:舊需求後力不足,新需求持續高增

摘要

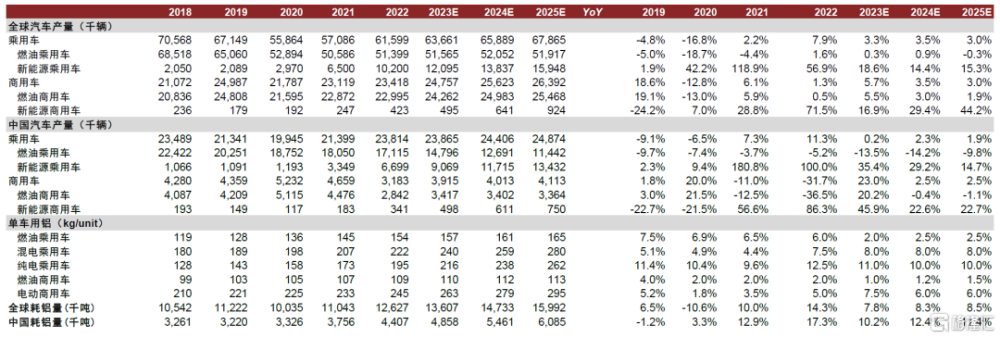

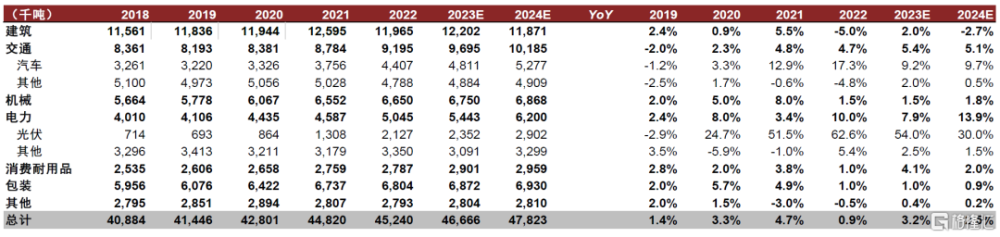

此前的報告《鋁:“近強遠弱”格局或持續》中我們提到,國內需求韌性抵消雲南復產增量,疊加地產利好政策,近期鋁的期貨曲线呈現“近強遠弱”結構,但我們提示明年竣工需求可能同比轉負,拖累整體需求。但同時,鋁的下遊需求中,光伏、新能源車維持高速增長,有望成爲引領中國鋁需求增長的主要動力。本篇報告中,我們自下而上測算了建築、電網(特高壓)、光伏、汽車行業的用鋁需求,並探討在傳統建築需求增速平緩甚至可能出現負增長的未來,新能源增量能否補位成爲新的需求增長主引擎。

傳統需求中,2024年地產或成爲拖累項

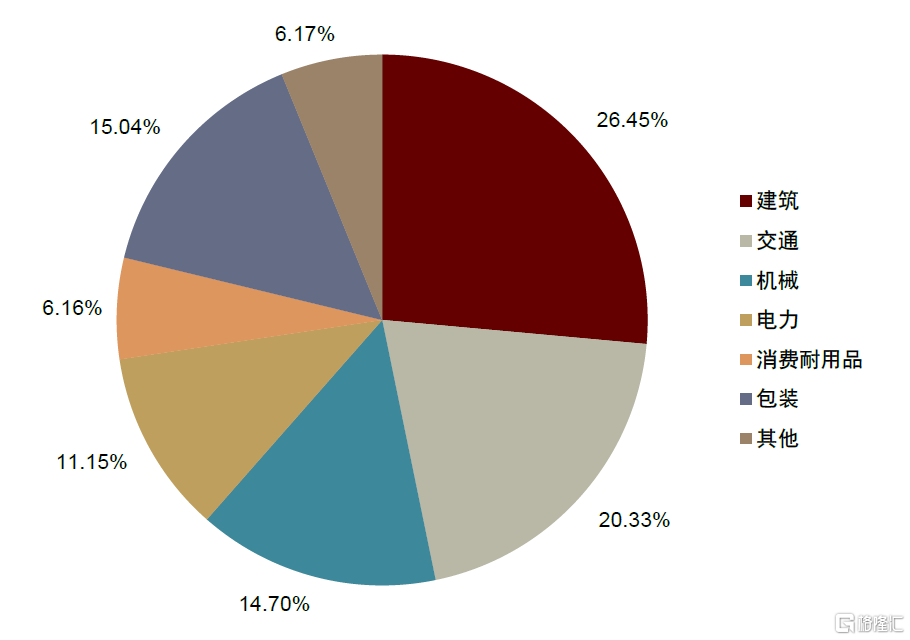

鋁材應用下遊分布中,傳統需求主要包括建築、汽車、機械、消費耐用品和包裝,2022年中國建築用鋁佔國內總消費(不含鋁材出口)26%,是下遊消費中最主要的板塊。8月以來,包括LPR非對稱降息[1] 、“認房不認貸”實施[2]、存量房貸降息[3]等一系列需求支持政策密集出台,引發市場對於地產基本面以及相關產業鏈需求的預期改善。據我們的需求模型,鋁的建築需求中約80%來自竣工端,剩余20%來自开工端。受益於“保交樓”政策推動,2023年竣工數據維持較高景氣,我們預計建築用鋁將增加約24萬噸。而基於歷史銷售面積、期房佔比等指標,我們推算得出的物理竣工面積顯示,隨着這一輪保交樓余溫褪去,竣工數據或將於24年二季度承壓,我們預計明年建築用鋁或下降33萬噸(同比降低2.7%),或主要集中於明年下半年。中長期來看,如7月中央政治局會議上所指出的:“我國房地產市場的供求關系發生了重大變化”[4],中金不動產與空間服務組報告提到,地產需求側的復蘇進程還取決於居民對於未來就業、收入、房價等預期的改善情況,我們認爲中長期建築用鋁需求需謹慎看待。

其他傳統需求中,我們預計2024年消費耐用品、包裝需求增速或較爲平穩,機械行業需求增速隨着國內外需求企穩或小幅擡升,而傳統燃油車受益於輕量化趨勢,其用鋁量或同比下降1.3%,相對於燃油車產銷量的下滑更爲有限。

新能源相關需求維持高景氣度,目前佔比相對較少但維持雙位數增長

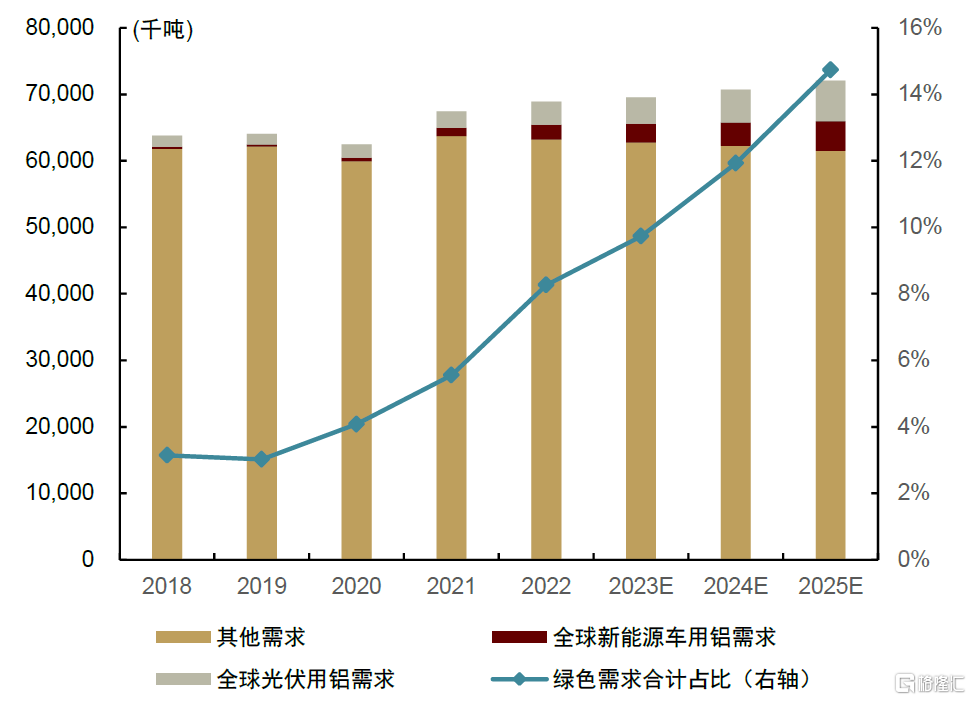

新能源相關需求中,鋁主要用於光伏邊框、光伏支架以及新能源車更高的帶鋁量,此外,風光發電配套特高壓线纜也帶來額外需求增量。2024年,我們預計光伏、新能源汽車、特高壓合計用鋁將爲中國鋁需求貢獻增量約126萬噸,其中光伏和新能源車用鋁或貢獻增量55萬噸、50萬噸。鑑於光伏產量和裝機量的快速增長,新能源車滲透率持續提升,我們測算2021年至2025年,光伏和新能源車對鋁的需求復合年均增速分別達到28%和44%,合計佔中國需求比例或從4%上升至11%,佔全球比例或從6%上升至15%。

向前看,明年中國鋁下遊需求有增有減,海外供給增長不容忽視

根據我們的需求模型,2023年,建築用鋁、光伏和新能源車貢獻需求主要增量,或帶動國內鋁需求增速上升3.2%(不考慮鋁材出口部分);2024年,光伏、新能源車有望維持高增長,合計同比增長24%,特高壓項目完工亦貢獻增量,而建築業用鋁需求或將面臨2.7%的下滑,整體中國鋁下遊需求同比將上升2.5%。雖然新能源車和光伏用鋁佔比短期內仍無法超過建築行業,但在綠色能源轉型的快速推動下,我們認爲新能源需求高增長將持續拉動鋁需求增長。

回到電解鋁基本面上,我們提示,一方面新能源產業鏈在中國的集中度高於國外,因而對國內需求的拉動更爲顯著,我們預計明年海外需求增長仍將低於國內,另一方面,如報告中我們提示,2024年海外鋁產量增速或有所提升,主要來自印尼華青鋁廠產能爬坡、印度Vedanta擴產、加拿大Kitimat、巴西Alumar、Aluminio以及歐洲部分鋁廠復產,我們估算2024年海外鋁廠產量或增加92萬噸,同比增長約3.2%,帶動全球供需過剩擴大,明年鋁價格或呈現內強外弱、前高後低。

風險提示:地產修復不及預期,光伏裝機量增長放緩,電網投資落地不及預期,新能源車滲透率增長不及預期。

正文

鋁:舊需求後力不足,新需求持續高增

雙碳目標下,光伏、新能源車的快速發展使得相應金屬的需求越來越重要。鋁的下遊需求中既有傳統需求,也有新能源需求。傳統需求中,鋁主要用於建築、包裝、家電、機械制造等領域;新能源相關需求中,鋁則用於光伏邊框、光伏支架以及新能源車,傳統燃油車輕量化趨勢也將推動更高的單車帶鋁量。

年初至今光伏板塊持續高景氣;二季度後汽車需求也穩步修復,其中新能源車出口尤爲亮眼;電網投資有望展現其逆周期調節作用,其中我們預計特高壓將於24年迎來建設大年。而建築領域,隨着保交樓余溫褪去,電解鋁終端需求或逐漸承壓。本篇報告中,我們聚焦建築、電網(特高壓)、光伏、汽車行業的用鋁需求,並探討在傳統建築需求逐漸下滑的未來,新能源增量能否補位成爲新的需求增長主引擎。

根據我們的測算,2023年中國新能源車、地產、光伏將分別貢獻54萬噸、24萬噸、23萬噸需求增長,支撐今年中國鋁需求同比增長3.2%。2024年,地產竣工端或面臨壓力,我們預計明年建築用鋁或下降33萬噸,或主要集中於明年下半年;增量端光伏、新能源汽車、特高壓合計將爲中國鋁需求貢獻增量約126萬噸,其中光伏和新能源車用鋁或貢獻增量55萬噸、50萬噸。雖然新能源車和光伏用鋁佔比短期內仍無法超過建築行業,但在綠色能源轉型的快速推動下,我們認爲新能源需求增長斜率,可能高於地產下行斜率,從而持續拉動鋁需求增長。

圖表1:2022年中國鋁下遊需求結構

資料來源:IAI,CPIA,IEA, Ducker, 中國汽車工業協會, Marklines,SMM,中金公司研究部

圖表2:綠色需求佔全球需求比例近年來顯著提升

資料來源:CPIA,Marklines,IEA,中金公司研究部

2024年竣工壓力或將拖累建築用鋁需求

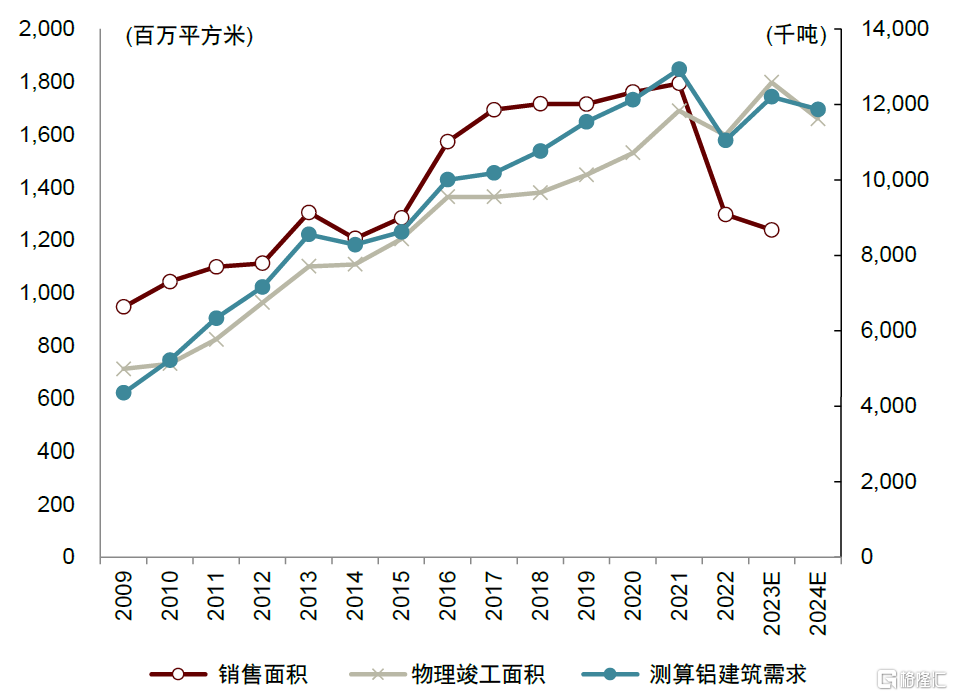

鋁的建築需求主要來自竣工端,包括鋁合金門窗、幕牆板、吊頂等。根據阿拉丁統計,以上約佔整體建築用鋁需求的80%。而剩余20%則來自开工端,主要包括鋁模板、鋁吊籃等。因此,對於建築用鋁需求的預測,需結合开工-銷售-竣工的全地產周期進行分析。

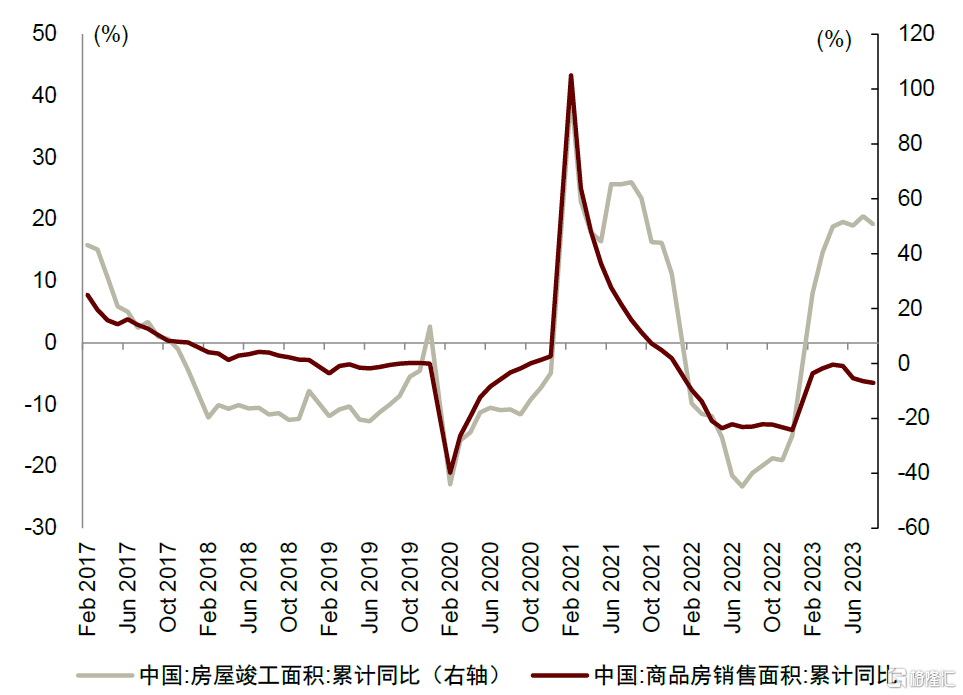

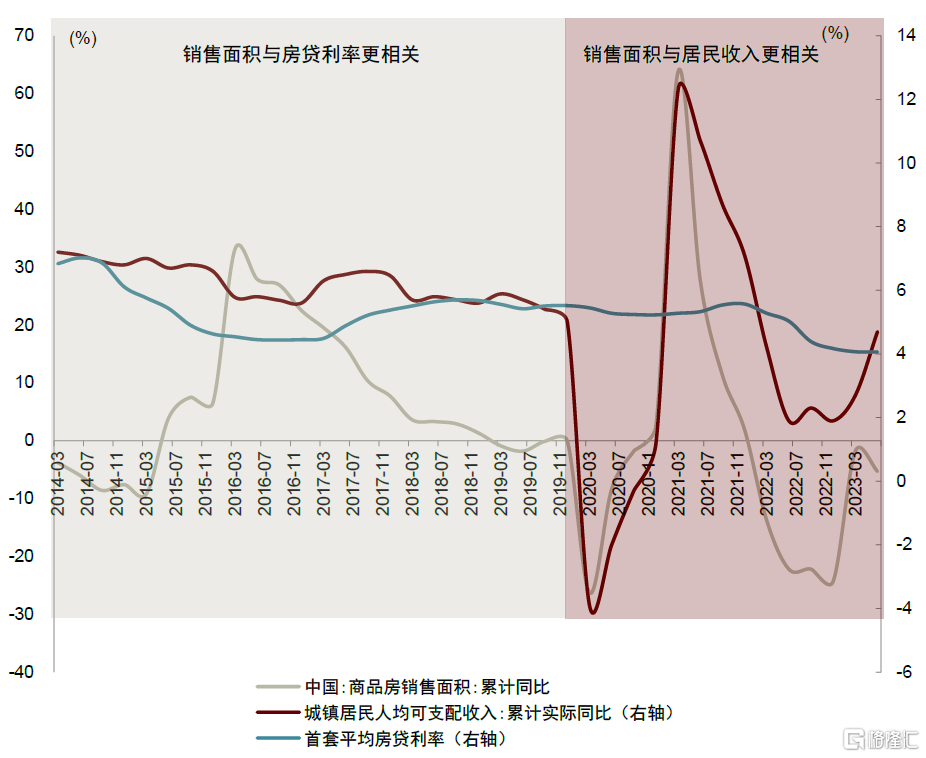

年內竣工數據受保交樓政策支撐維持高景氣,但銷售端掣肘不容忽視。2023年2月以來,在保交樓政策的支持下,竣工端表現強勁。但銷售數據仍較爲疲弱。根據我們對歷史數據進行分析,採用銷售面積、期房佔比以及各期交付時長對竣工面積做出的預測,隨着這一輪保交樓余溫的褪去,竣工數據最快或將於24年二季度承壓。

圖表3:今年來,竣工顯著回暖而銷售仍然低迷

資料來源:Wind,中金公司研究部

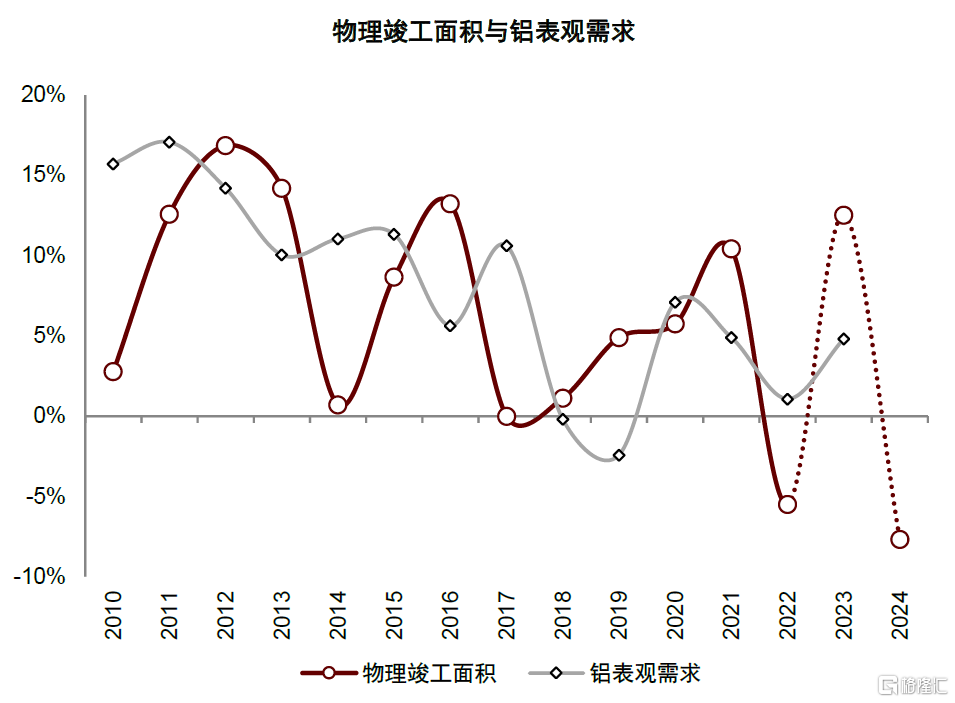

圖表4:鋁表觀需求略領先於物理竣工面積(2023E)

資料來源:Wind,中金公司研究部

地產政策密集出台提振信心,需求傳導尚需時日。8月以來,包括LPR非對稱降息[5]、“認房不認貸”實施[6]、存量房貸降息[7]等一系列需求支持政策密集出台,引發市場對於地產的預期改善。但正如7月中央政治局會議上指出的:“我國房地產市場的供求關系發生了重大變化”[8],部分居民的新房需求已得到充分滿足,進一步促進剛性和改善性購房需求釋放需要時間。因此我們認爲近期一系列政策對於地產开工-銷售-竣工全鏈條的改善將會是一個循序漸進,久久爲功的過程,2024年以及中長期內建築用鋁需求需謹慎看待。

圖表5:居民收入是近年來購房的重要決策因素

資料來源:Wind,中金公司研究部

圖表6:建築用鋁需求測算

資料來源:Wind,中金公司研究部

光伏用鋁維持較高景氣度

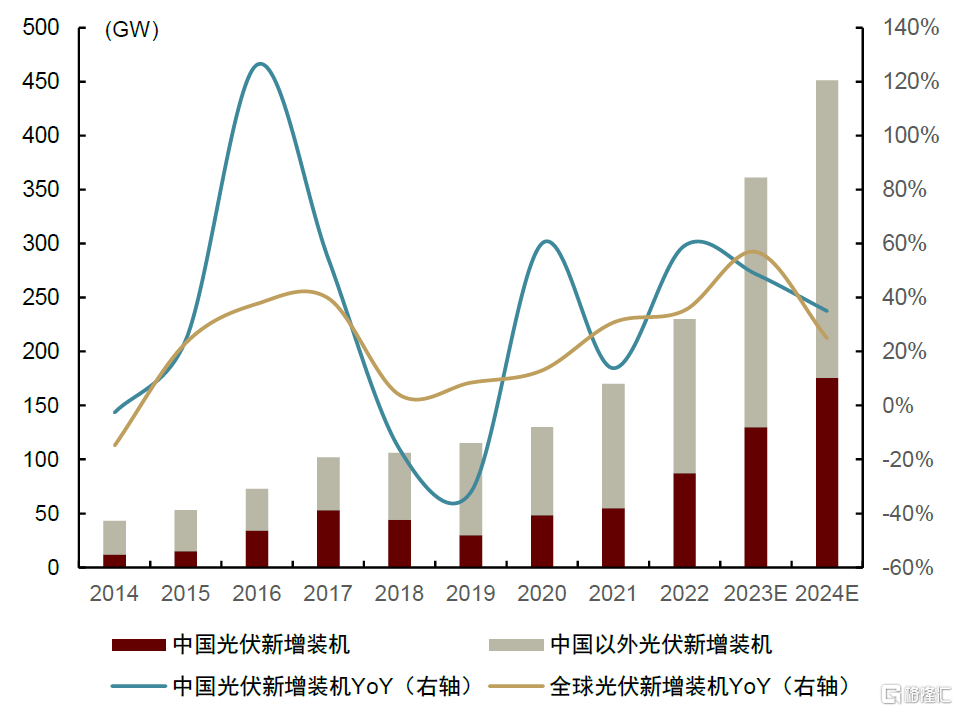

碳中和愿景下,各國對於光伏發展的政策支持力度持續加大。國內的風光大基地建設與分布式光伏的整縣推進正在穩步落地;美國的《降低通脹法案》亦對光伏產業鏈各環節的提供廣泛的稅收減免。根據中國光伏行業協會[9],將2023年中國光伏新增裝機預測由95-120GW上調至120-140GW,並將2023年全球光伏新增裝機預測由280-330GW上調至305-350GW。

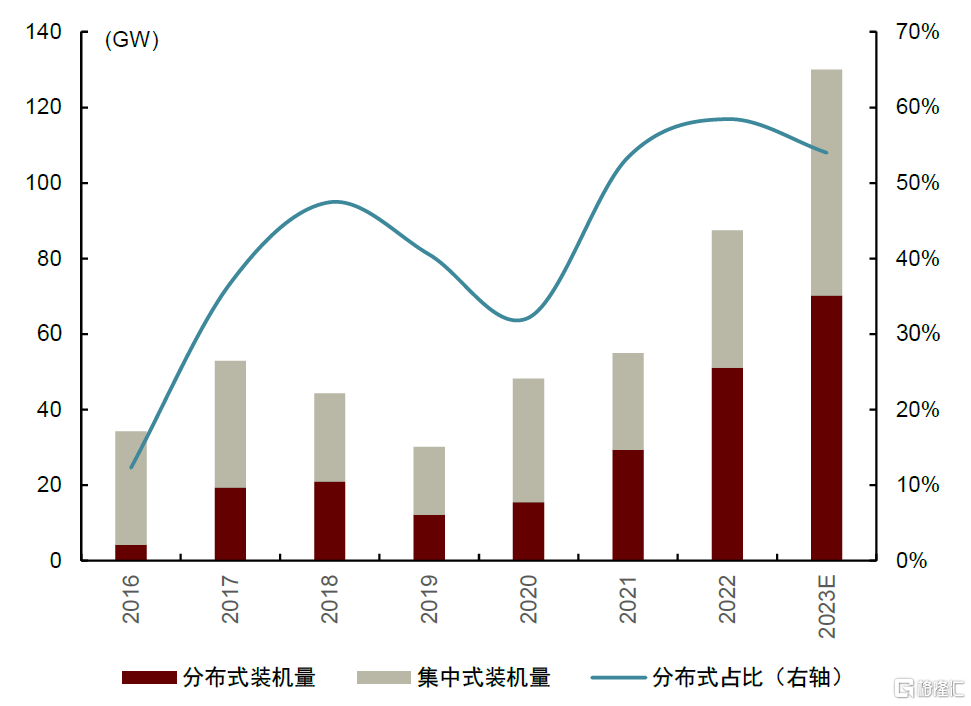

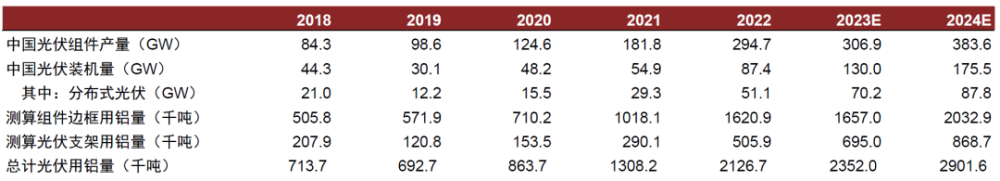

光伏用鋁主要來自光伏組件中的邊框以及分布式光伏的鋁合金支架。值得注意的是,企業出於雙反關稅負擔考慮,由中國直接出口的光伏產品中,組件出口佔比有所下滑,而硅片、電池片出口佔比有所增加。我們預計這可能將略微影響光伏產品出口對於國內鋁邊框需求的拉動作用。此外,隨着電池薄片化的推進,單GW光伏邊框用鋁將呈現緩慢下降的趨勢。因此我們假設2023/24年單GW光伏邊框用鋁微降至0.54kg,對應鋁需求194.9/243.6萬噸。

鋁合金支架主要用於分布式光伏,集中式光伏由於承重能力考慮而較少採用。近年來,受包括“整縣推進”在內的政策支持,以及就地消納經濟性優勢的雙重驅動,分布式光伏在新增裝機中的佔比持續攀升。考慮到2023-25年將迎來風光大基地的陸續落地,我們預計未來兩年內集中式/分布式光伏仍將維持在50%/50%的新增裝機配比,按每GW支架用鋁需求0.9萬噸計算,2023/24年光伏支架將帶動國內用鋁需求69.5/86.9萬噸。

圖表7:全球光伏裝機維持高增長

資料來源:CPIA,BP Statistics,IEA,中金公司研究部

圖表8:近年來,新增分布式光伏並網佔比持續提升

資料來源:CPIA,中金公司研究部

圖表9:2024E光伏用鋁需求預測

資料來源:CPIA,SMM,中金公司研究部

電力投資逆周期屬性凸顯,特高壓或迎來建設大年

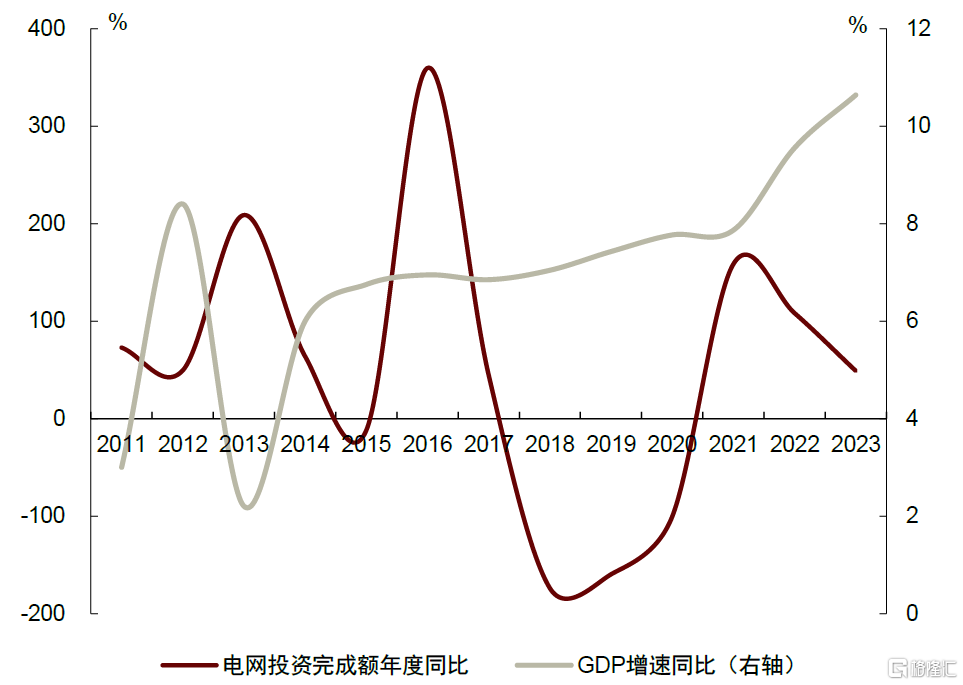

電網投資或成爲穩增長抓手之一。歷史上,我們可以觀察到電網投資完成額與當年GDP增速有着較強的負相關關系,逆周期調節特徵凸顯。當下,電力保供和新能源消納需求雙重驅動下,電網建設加碼勢在必行。年初以來,電網建設投資完成額持續同比高增。根據中金電新組預測,2023-24年,電網投資將維持高景氣度。

圖表10:電網投資逆周期性顯著

資料來源:Wind,中金公司研究部

圖表11:特高壓线路長度

資料來源:中電聯,Wind,中金公司研究部

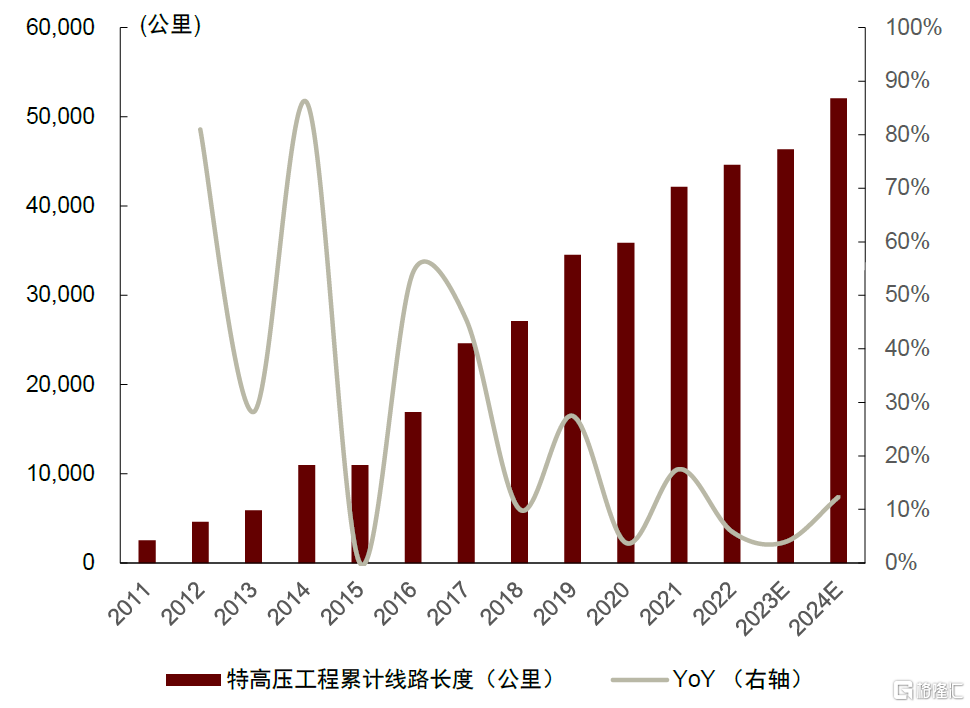

其中,特高壓需求增長最爲顯著。我們整理了前三批風光大基地規劃發電規模,合計規模已達595GW。按70%的風光外送比例,以及每條直流线路可承載10GW的外送負荷推算,僅目前三批大基地便可帶動逾40條直流线路的建設需求。龐大的電力消納需求對於特高壓建設驅動的可持續性較強。

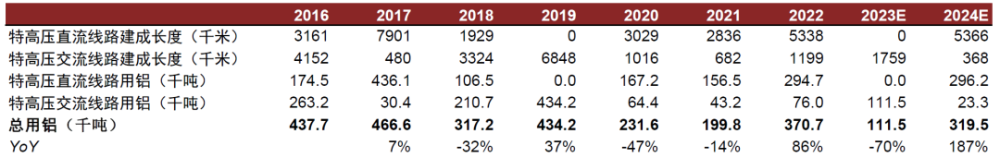

根據國家電網規劃,“十四五”期間將建設 “24交14直”特高壓項目,總計裏程超3萬公裏,預計總投資逾3800億元。根據中金電新組預測,2023年全年將核准“五直兩交”,开工“六直兩交”。我們假設項目建設時間約一年半至兩年,线纜往往在工程後期交付,預計今年开工項目對應的架空线纜需求將於2024年集中釋放。根據SMM統計,每公裏特高壓直流线路用鋁量在55.2 噸左右,每公裏特高壓交流线路用鋁量在63.4 噸左右。據此測算,我們預計2024年特高壓建設將拉動32萬噸的用鋁需求。

圖表12:特高壓項目規劃梳理(截止至2023年9月)

資料來源:國家電網,北極星,中金公司研究部

圖表13:特高壓用鋁需求預測

資料來源:國家電網,北極星,SMM,中金公司研究部

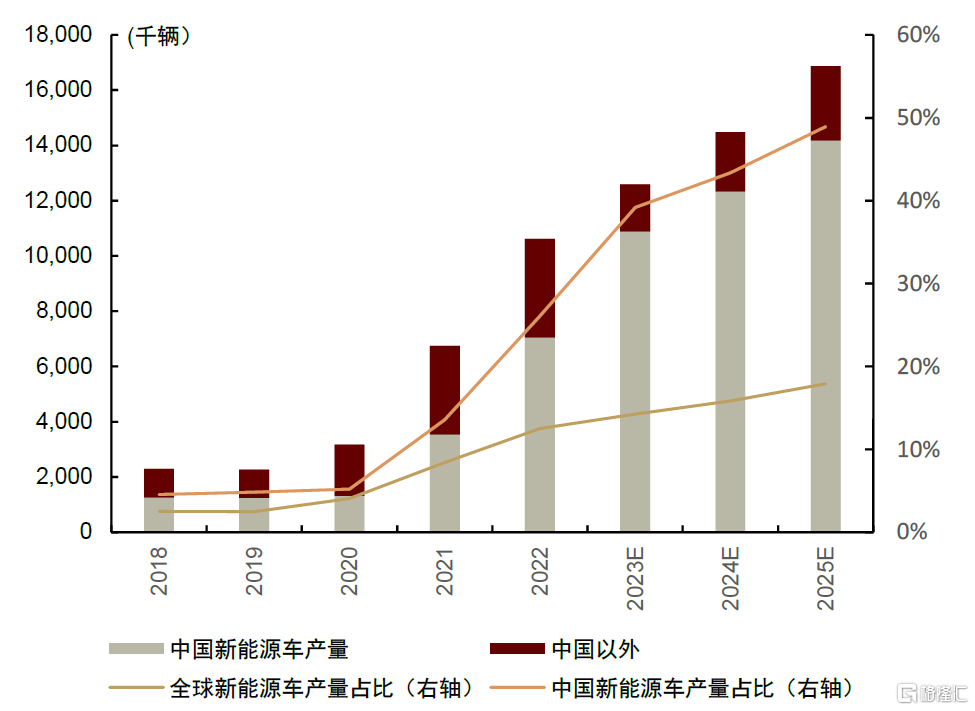

電動化+輕量化趨勢下,汽車用鋁增速上升

政策推動下,新能源車滲透率有望維持高增長。截至目前,政策對於新能源車的支持依然強勁。國內將新能源車車輛購置稅減免政策延長至2027年年底,2024-25年仍免徵購置稅,2025-27年減半徵收[10]。美國《通貨膨脹削減法案》則在消費與投資生產端均有助力,爲購置符合條件的新能源車提供最高7,500美元的稅收減免額,並爲新能源車及其組件制造企業提供補貼與稅收減免。

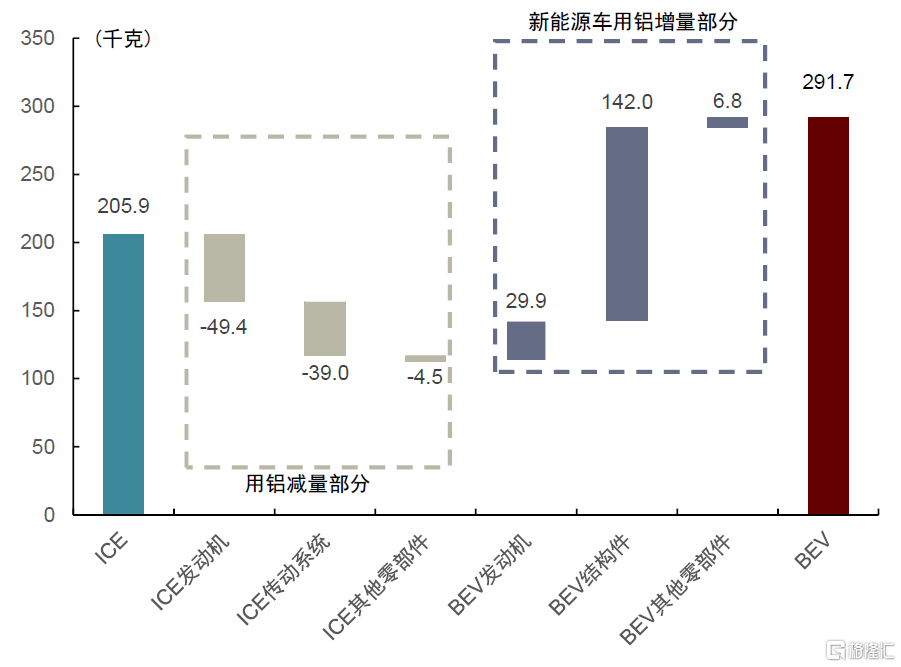

另一方面,日趨嚴格的排放標准倒逼車廠進行新能源轉型。根據美國環保署於2023年4月頒布的提案[11],到2026年美國銷售的新輕型車平均碳排放量需下降28%至100克/公裏。歐盟的Fit for 55 一攬子計劃[12]中則提出,到2024年歐盟銷售的新輕型車平均碳排放量需降至95克/公裏。我們據此標准推算,屆時新能源車銷量佔比需達到至少約30%。結合IEA、MarkLines等機構的預測,2024-25年我們預計全球新能源車滲透率仍將維持高增長勢頭。相較傳統燃油車,新能源車單車用鋁量高出約35%,主要受益於的電池外殼、電力牽引系統、以及白車身的用鋁增長。根據我們的測算,隨着新能源車滲透率上升,2023年至2025年,全球汽車行業對鋁消費年均增速將達到8%左右,2024年新能源車用鋁需求將達下遊總需求的約5%。

圖表14:相較燃油車,新能源車用鋁量顯著提升

資料來源:DuckerFrontier, 中金公司研究部

圖表15:新能源車銷量與滲透率

資料來源:乘聯會,IEA, 中金公司研究部

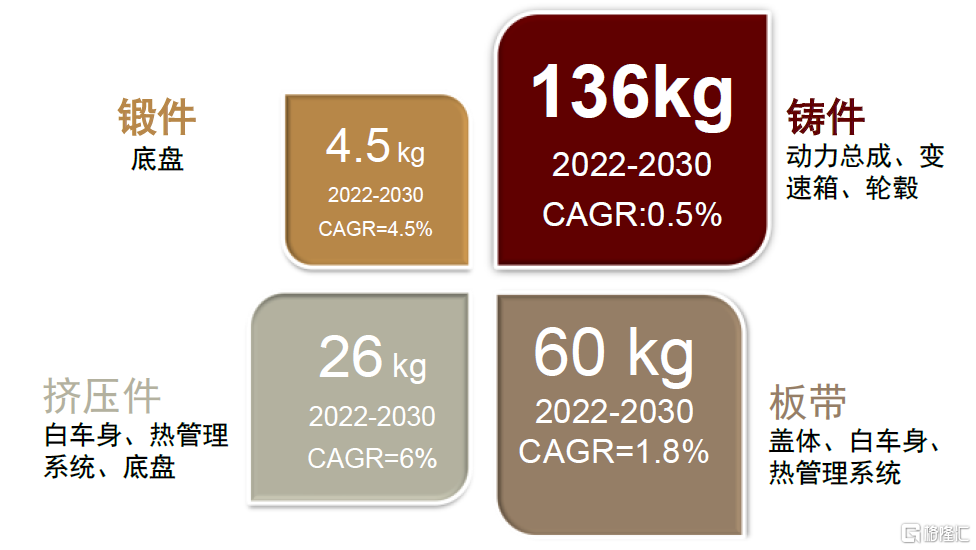

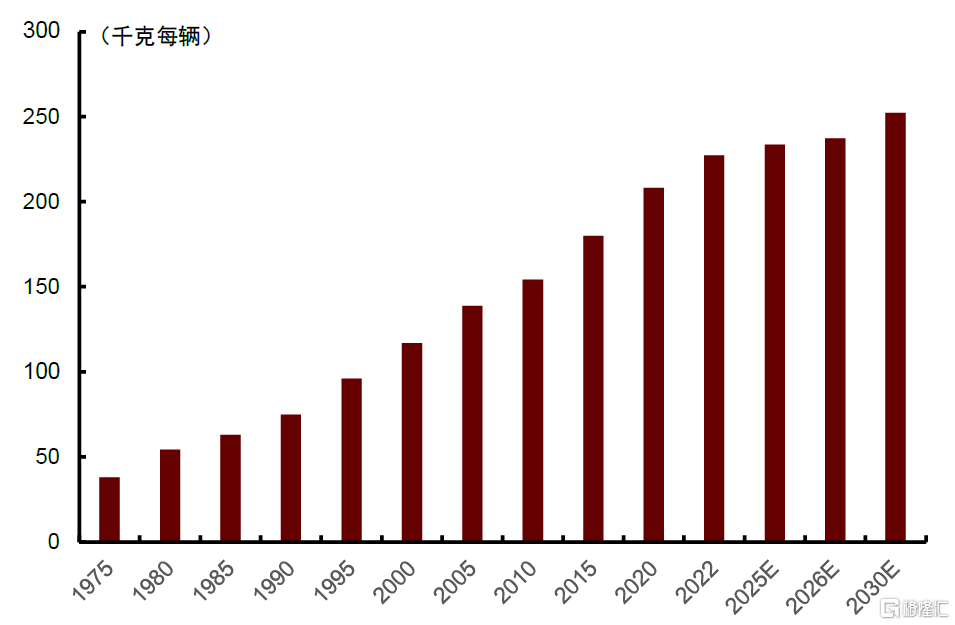

輕量化驅動單車用鋁量持續上升。除了新能源車更高的用鋁量,對於傳統燃油車而言,輕量化是實現節能減排的重要路徑,我們預計其用鋁量也將趨於上升。根據中國汽車工程學會數據,汽車整備質量每減少 100千克,每百公裏油耗可降低 0.3-0.6升,對應二氧化碳排放可減少約 6-14 克/公裏。而對於新能源車而言,輕量化則是其提升續航裏程,加強產品競爭力的關鍵。新能源汽車質量每下降100kg,則續航裏程可提升2.5km。因此,各車企及零部件企業均高度重視輕量化研發。

相較於高強度鋼,鋁合金材料密度僅爲其1/3;相較於碳纖維等復合材料又具有顯著的成本優勢。因此,鋁合金是目前實現汽車輕量化的最理想選擇。短期內電池盒、發動機殼體等部件將成爲用鋁增長的重點。而長期來看,隨着焊接以及壓鑄技術的進步,鋁合金車身骨架等大部件也將得到更廣泛的應用。

我們預計爲了進一步提升其續航裏程,新能源車用鋁增速將領跑,在未來三年保持~10%的CAGR。而燃油車則出於成本考慮,在中低端車型上高強度鋼仍有一定競爭力,單車用鋁增速相對較低。

圖表16:單車分部用鋁量2023E

資料來源:DuckerFrontier, 中金公司研究部

圖表17:Ducker咨詢預計未來十年單車用鋁增長CAGR將達2.5%

資料來源:DuckerFrontier, 中金公司研究部

圖表18:汽車用鋁需求增速預測

資料來源:中國汽車工業協會,國際汽車聯合會,Marklines,安永博智隆,中金公司研究部

圖表19:2024年鋁需求預測

資料來源:IAI,CPIA,IEA, Ducker, 中國汽車工業協會, Marklines,SMM,中金公司研究部

注:本文摘自中金2023年9月25日已經發布的《鋁:舊需求後力不足,新需求持續高增》,分析師:董霽旋S0080523090001、郭朝輝S0080513070006 SFC CE Ref:BBU524

標題:鋁:舊需求後力不足,新需求持續高增

地址:https://www.iknowplus.com/post/36327.html