流動性的“雙重壓力”:財政融資、聯儲縮表與美債期限溢價

摘要

暫停“債務上限”以來,美國國債新增供給已超萬億。低息債務的展期和存量債務的付息壓力是財政的重要約束條件。在財政赤字提升和美聯儲縮表的背景下,流動性是否依然充裕?縮表的終點是另一場“流動性衝擊”。

暫停“債務上限”後,美債“供給衝擊”的強度有大多?流動性壓力是否明顯上升?

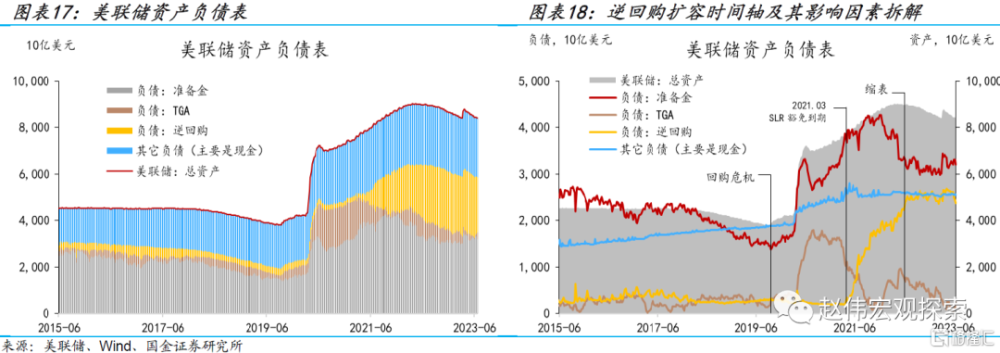

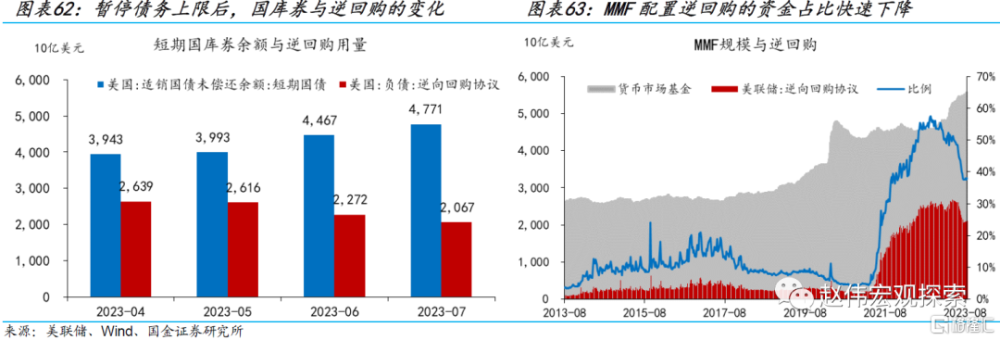

6月初暫停“債務上限”以來,美債新增規模高達1.4萬億,但尚未明顯擡升貨幣與金融市場的流動性壓力。因爲逆回購充當了准備金的“緩衝墊”。截止到8月23日,美聯儲持有證券減少了2,000億,財政部TGA账戶增加了3,700億,准備金僅減少了300億,逆回購卻減少了5,000億。所以,財政融資主要“擠佔”的是逆回購。

財政融資爲何“擠佔”逆回購,而非准備金?首先需要回答:逆回購是如何“崛起”的?總結而言,主要有4個方面:金融監管政策(SLR)、貨幣政策、國庫券供給和組合管理。除了SLR條款以外,其它3個因素均出現了不同程度的轉向。其中,暫停“債務上限”後,國庫券供給大幅增加,且利率高於逆回購利率,MMF有意愿調整組合。

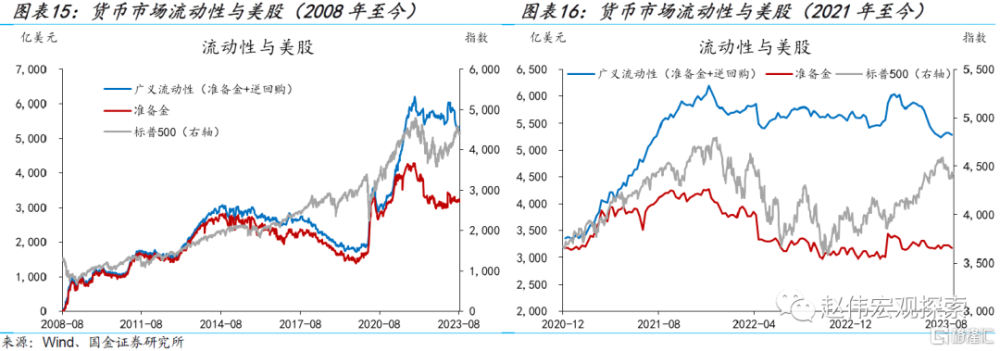

截止到8月底,貨幣市場流動性整體依然充裕,甚至可以說是過剩的。雖然縮表(QT)已經一年有余,但美聯儲總資產和持有證券規模分別爲8.1萬億和7.5萬億(分別減少7,700億和9,600億),相比疫情前分別增加了4萬億和3.7萬億。總資產/GDP接近疫情前的兩倍。廣義流動性高達5.3萬億。隔夜利差(SOFR-IORB等)依然爲負。

美債久期拉長後,期限溢價上行和准備金下行壓力有多大?美聯儲縮表的終點在哪裏?

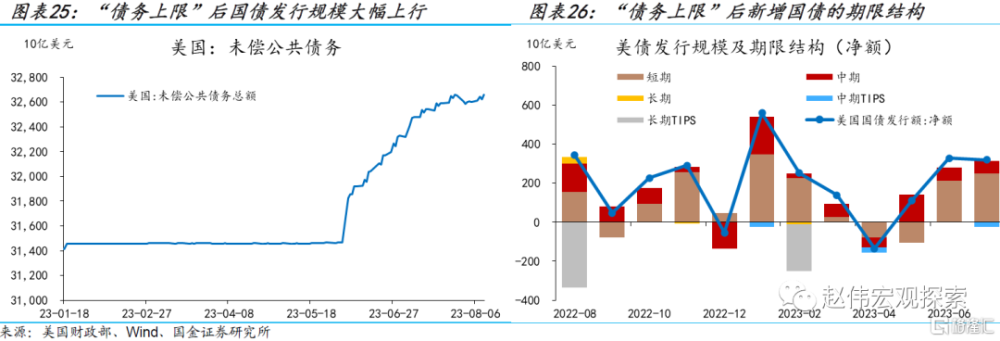

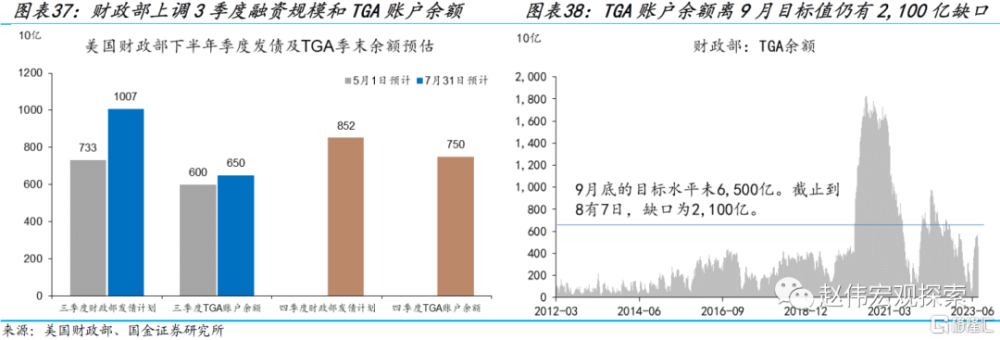

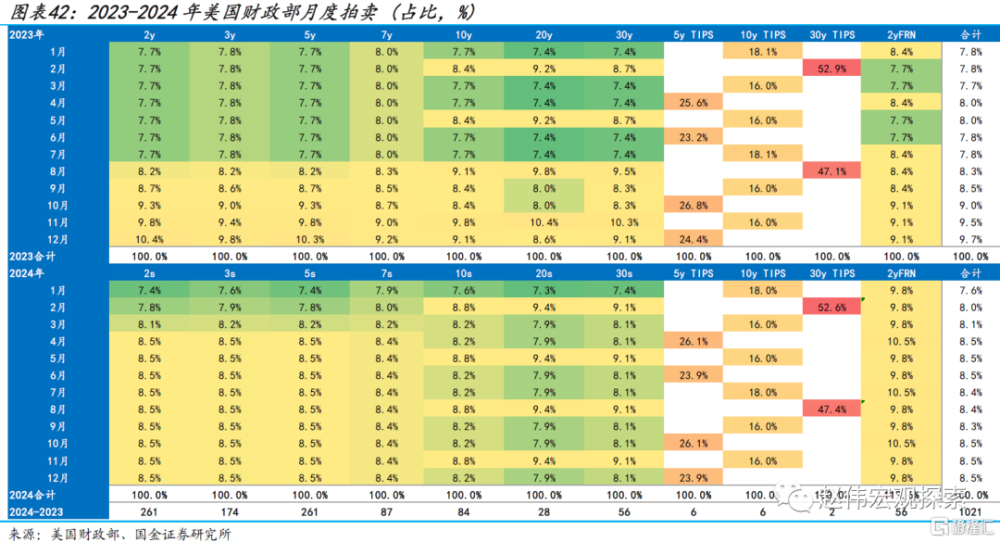

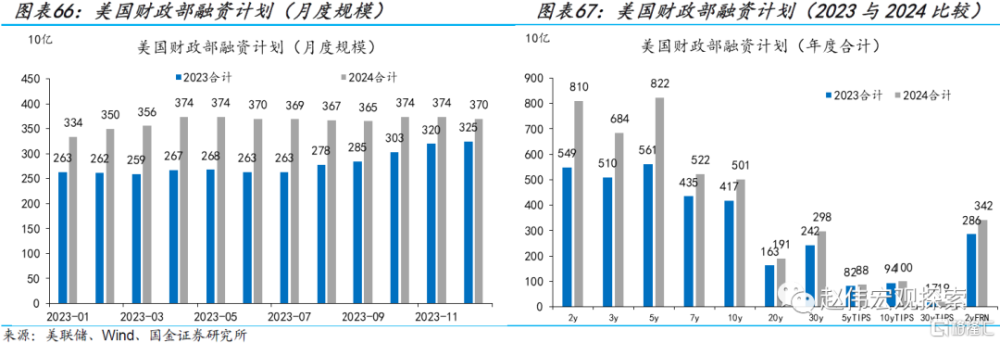

美國財政部3季度再融資例會“一石激起千層浪”。例會的關鍵信息是:(1)預計下半年發債規模爲1.7萬億,3季度淨融資規模從2季度預估的7,300億增加到了10,070億;(2)久期方面,仍然是久期越短,發行量越大,但長久期債券佔比有所提升;(3)3季度末的TGA账戶目標余額從6,000億上調到6,500億,4季度進一步上升至7,500億。

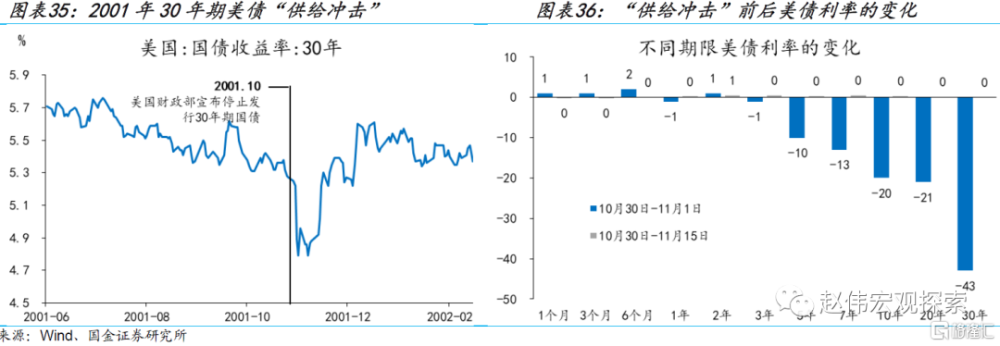

美債的“供給衝擊”對利率的影響是脈衝式的,而非趨勢性的。3季度例會後,長端美債利率大幅上行,期限利差收窄。8月1-3日,30年、20年和10年美債利率分別上行了21bp、19bp、15bp。但“供給衝擊”對期限溢價的影響是短暫的。一個相反的案例是,2001年暫停發行30年國債的後,30年期美債利率也經歷了“深V”形的波動。

美債拉久期是否會擠佔准備金,增加流動性壓力?量是“第一性的”,久期是“第二性的”。准備金既可能因爲美聯儲縮表而下降,也可能因爲逆回購或TGA账戶的增長而下降,與美債久期的相關性是次要的。6-7月並非只發行了國庫券,也發行了中長期國債,既成事實已經證明,發行中長期國債並不一定會減少准備金。

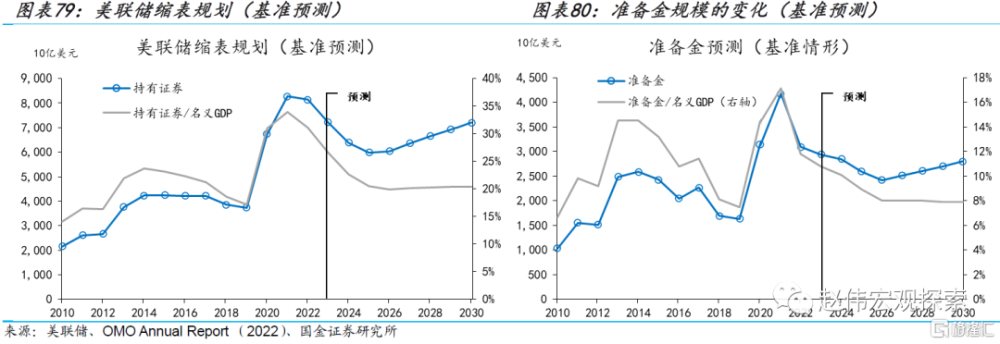

財政部增加中長期國債的供給是否會顯著擡升期限溢價,還要看需求側。其中,作爲美債的第二大持有主體,美聯儲的縮表計劃至關重要。美聯儲縮表計劃取決於存款機構對准備金的需求,其規模可依照三種方式粗略估計。綜合而言,准備金/商業銀行總資產的合理區間大致爲11%-14%。縮表的終點或落在2024年2季度-2026年1季度之間。

何時會出現“流動性衝擊”?以2019年9月“回購危機”爲例

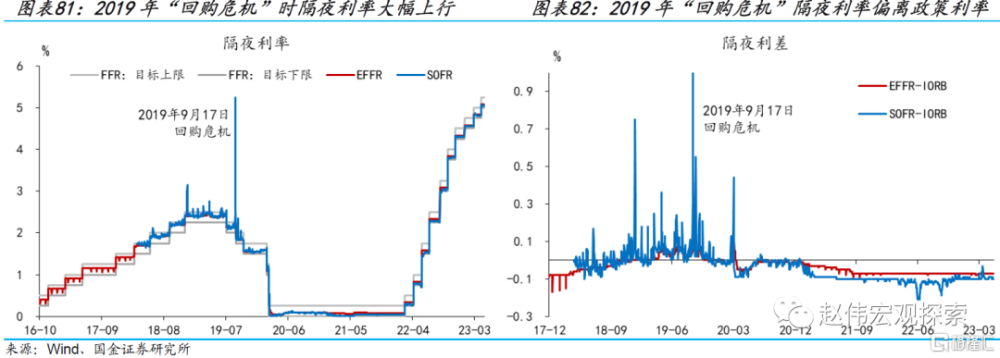

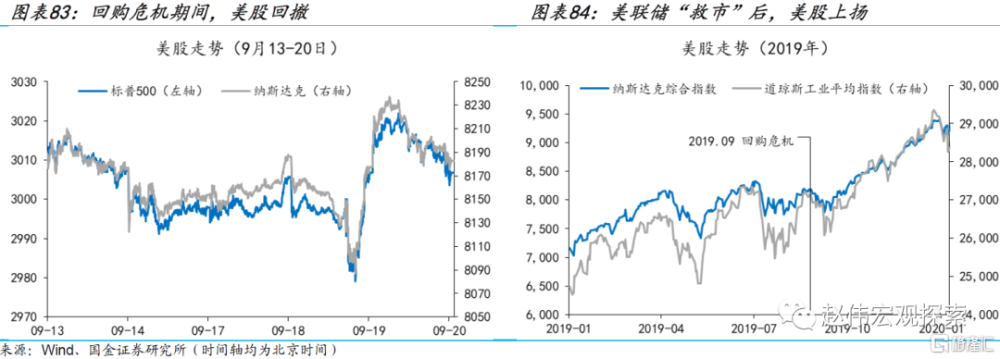

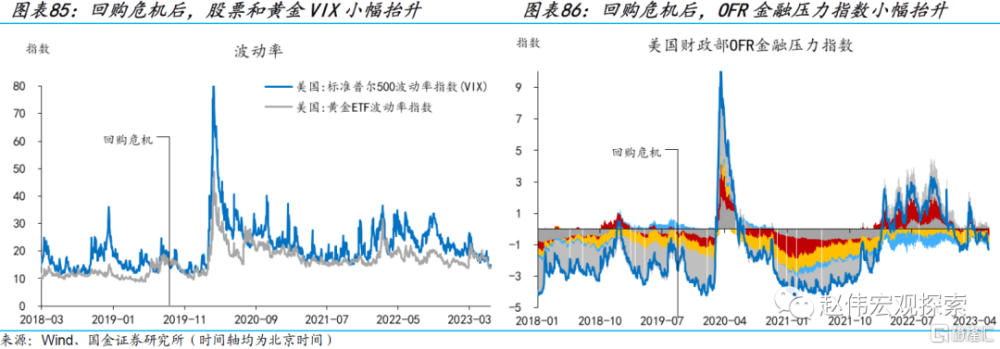

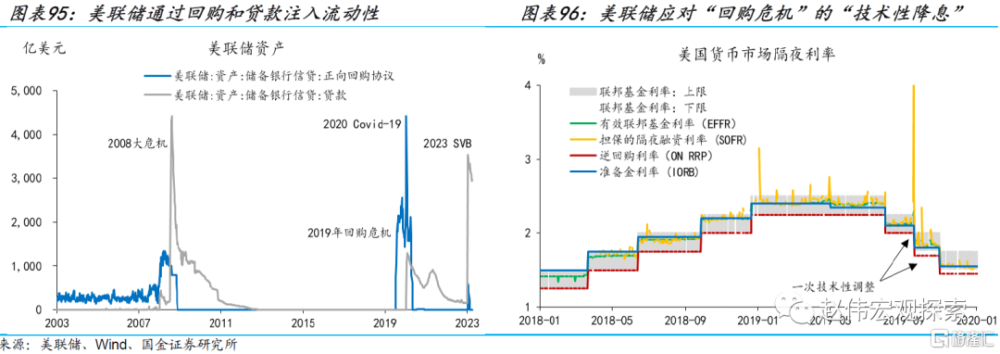

2019年9月中旬,美聯儲結束縮表前後,美國回購市場經歷了一次短暫但劇烈的“回購危機”。SOFR分別跳升至2.43%和5.25%,遠高於美聯儲目標利率區間的上限。資本市場風險偏好下行,美股回調,VIX短暫上揚。

“回購危機”是如何發生的?流動性供給方面,美聯儲縮表周期尾聲,准備金供給已處於短缺區間。流動性需求方面,季末企業繳稅和國債拍賣的交割大幅增加了准備金需求,兩者合計佔用准備金約1200億,進而擴大了供求缺口。

“回購危機”是多重因素共振的結果,事前幾乎毫無徵兆,事後歸因才能得知流動性充足與短缺的分野。參考上一次正常化的經驗,並結合本次正常化的進程,美聯儲或可能在(確定)暫停加息後的一段時間內討論縮表計劃。綜合量價信息,美聯儲會(也應該)提前放慢縮表節奏,並在流動性短缺之前停止縮表。

風險提示

俄烏衝突再起波瀾;大宗商品價格反彈;工資增速放緩不達預期。

報告正文

6月初暫停“債務上限”以來,美國國債淨供給已超萬億。低息債務的展期和付息壓力的提升是未來一段時間內財政的約束條件之一。聯邦基金利率決定了國庫券利率。美聯儲資產負債表規模影響流動性、國債的需求和期限溢價。貨幣與財政如何協同是另一個考驗。在財政赤字提升和美聯儲縮表的背景下,流動性是否依然充裕?縮表的終點是否是另一場“流動性衝擊”?

一、暫停“債務上限”後,美債“供給衝擊”的強度有多大?

(一)美國貨幣市場流動性狀況:整體充裕,但存在兩個“結構性短缺”

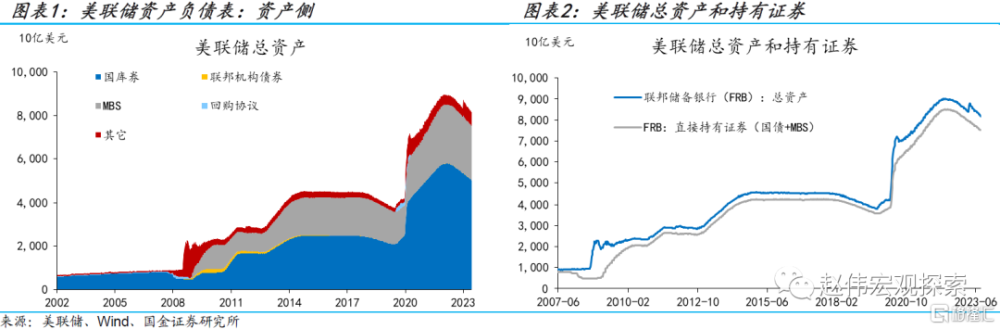

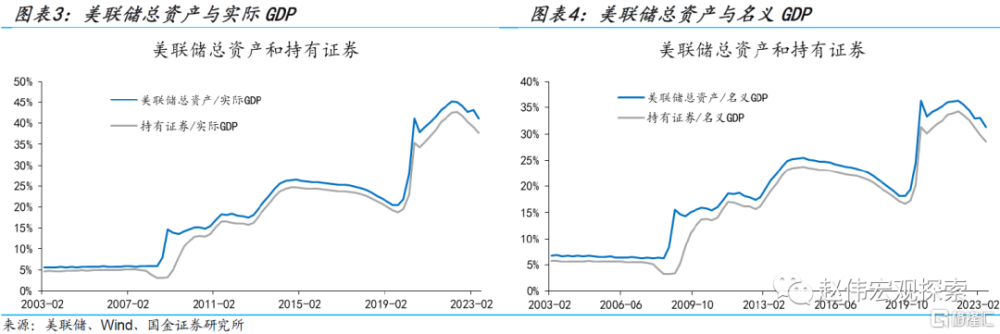

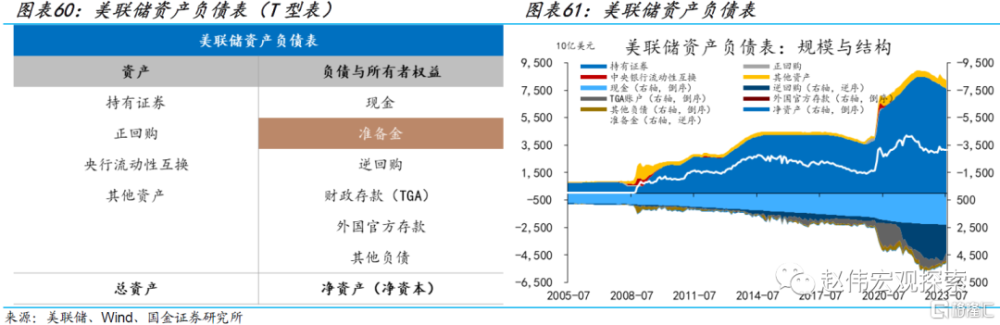

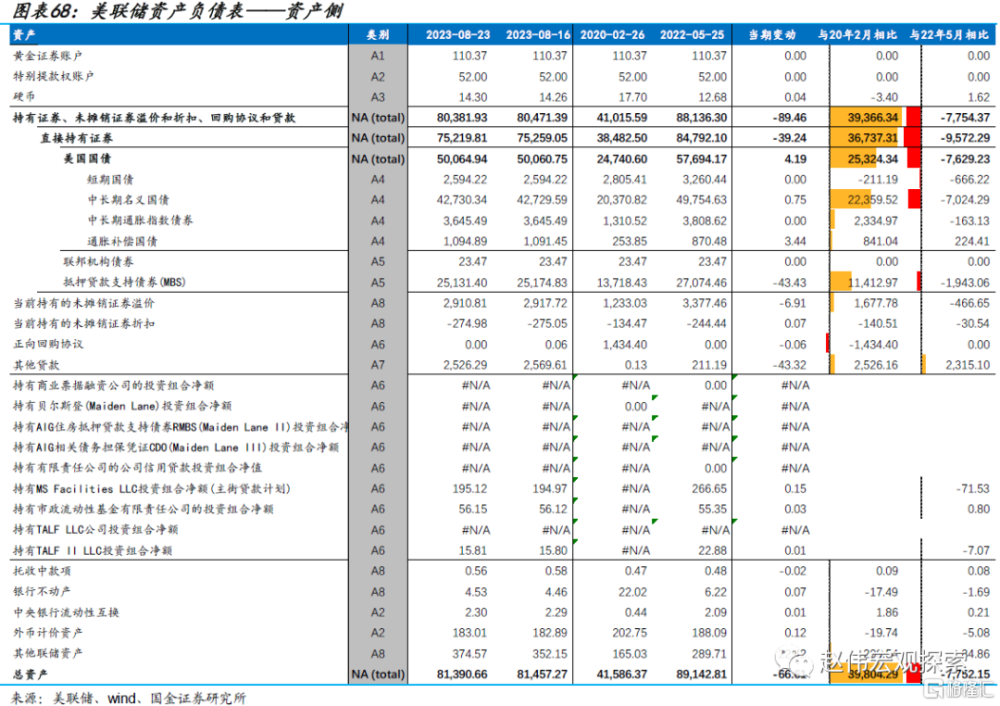

截止到8月底,美國貨幣市場流動性整體依然充裕(ample),甚至可以說是過剩的(abundant)。爲應對新冠疫情衝擊,在政策利率降至零以後,美聯儲隨即开啓了量化寬松政策,總資產規模從疫情前的4.3萬億升至縮表前的9萬億峰值,其中,持有證券(含國債和MBS)規模從3.8萬億升至8.5萬億。截止到2023年8月底,雖然縮表(QT)已經一年有余,美聯儲總資產和持有證券規模分別爲8.1萬億和7.5萬億(分別減少7,700億和9,600億),相比疫情前分別增加了4萬億和3.7萬億。從相對於GDP規模的角度來說,當前美聯儲資產負債表規模依然遠超疫情之前(約兩倍)。

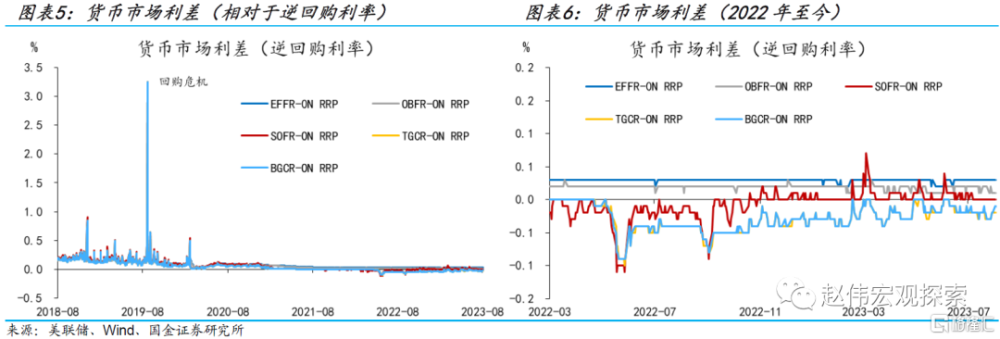

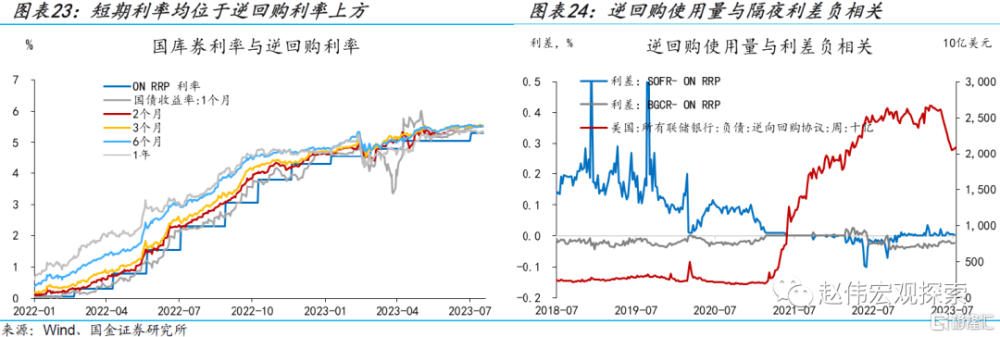

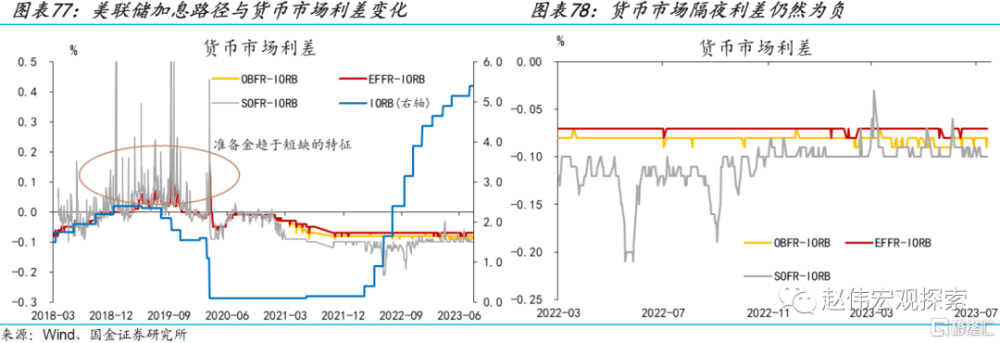

貨幣市場利差和綜合金融條件指數也表明,貨幣市場流動性依然充裕。EFFR或SOFR等隔夜利率仍位於准備金利率(IORB)以下,三方回購利率(TGCR)和廣義一般抵押貸款利率(BGCR)均低於逆回購利率,表明隔夜市場流動性依然充裕——當隔夜利率升至IORB和ON RRP利率上方後,存款機構和貨幣市場基金才有意愿在隔夜市場上拆出資金,屆時准備金和逆回購才會在套利動機的驅動下進入下降通道。

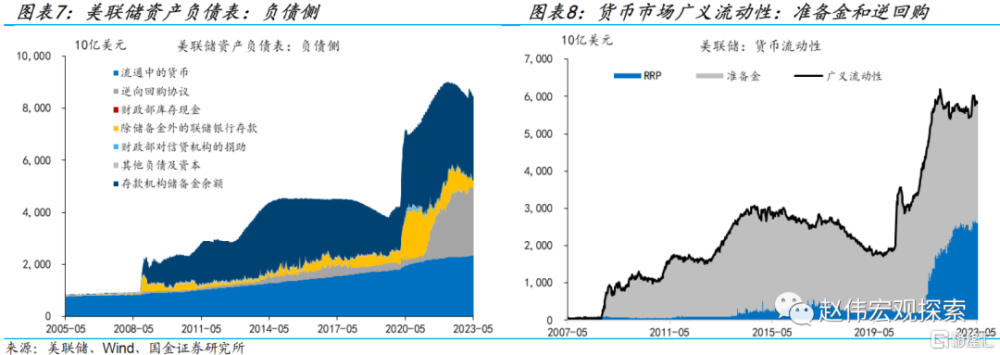

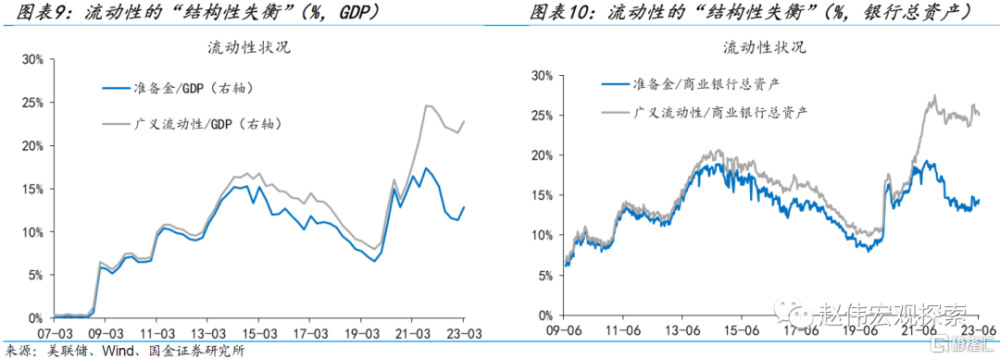

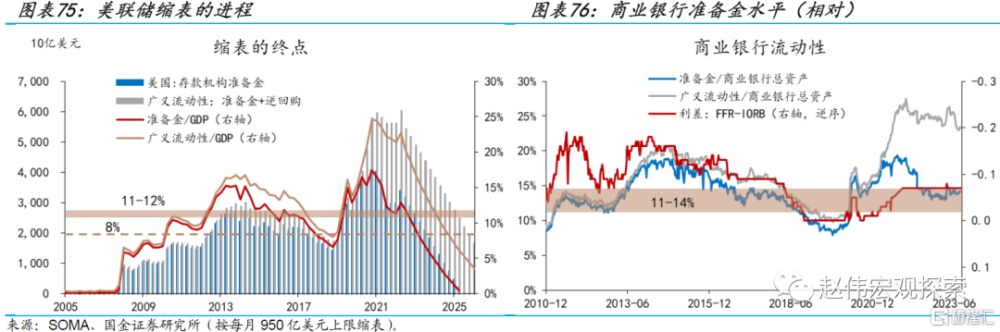

但是,從負債側看,准備金與逆回購存在“結構性失衡”的特徵,其中,准備金處於“結構性短缺”狀態,逆回購出於“結構性過剩”狀態,其對應的是存款機構(商業銀行)與貨幣市場基金之間的流動性的“結構性失衡”。自美聯儲縮表以來,准備金下降速度超過了持有證券下降的速度,這是因爲,影響准備金的因素除了美聯儲縮表外,還有儲戶的“存款搬家”行爲,以及財政部的收支狀況和融資節奏。美聯儲加息期間,由於儲蓄存款和貨幣市場基金的利差持續擴大,部分存款流行了貨幣市場基金。從2021年3季度到2023年3月SVB破產之前,准備金相對於GDP的規模已經從峰值的17%下降到11%,相對於商業銀行總資產的規模從峰值時的19%下降到13%。

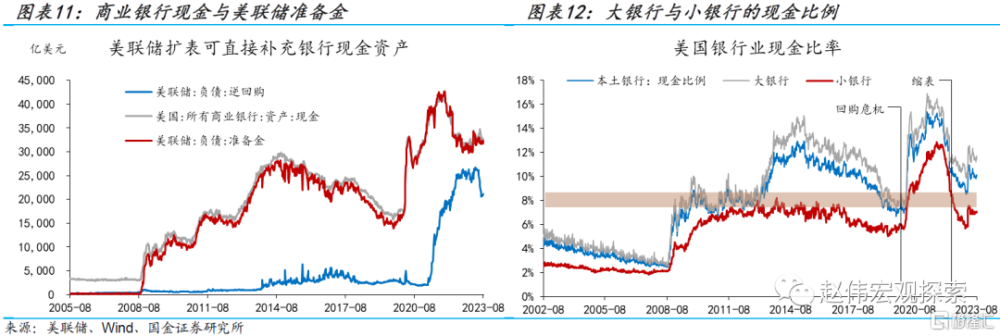

在存款機構內部,大銀行與小銀行之間的流動性分配也存在“結構性失衡”特徵。在商業銀行資產負債表中,現金對應着美聯儲負債側的准備金——美聯儲擴表可直接補充商業銀行准備金。以現金比例(現金/總資產)來衡量商業銀行的流動性可知,早在美聯儲开始縮表之前,商業銀行的現金比例就开始下降。截止到SVB破產之前,美國本土商業銀行整體、大銀行和小銀行的現金比例分別爲:8.6%、9.9%和6.0%。其中,小銀行的現金比例與2019年9月“回購危機”時期持平。

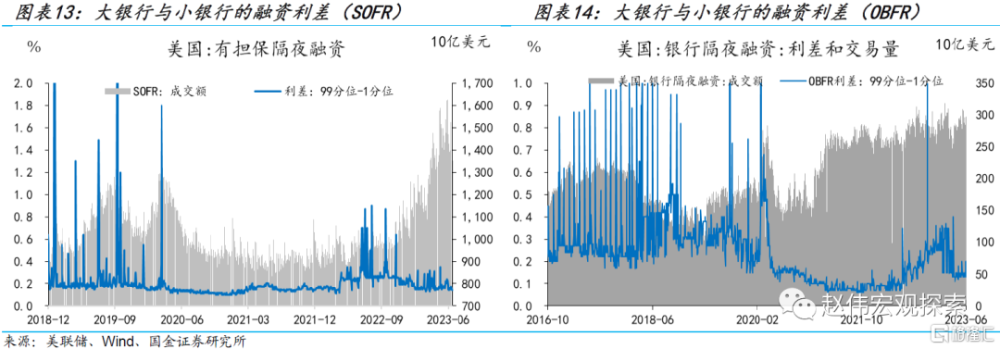

從小銀行與大銀行的隔夜融資利差(99分位-1分位)可以看出,在美聯儲加息和縮表期間,小銀行的融資流動性相對收緊,其需要支付的隔夜利差從10bp以下升至30bp。3月SVB事件衝擊後,隨着美聯儲的重新擴表,小銀行的融資流動性有顯著改善。6月“債務上限”僵局解決之後,國債融資暫未形成新的“流動性衝擊”。

(二)美債的“供給衝擊”:“凍結”的流動性相對有限,逆回購可充當“備水箱”

美國財政部5月召开的2季度再融資(refund)會議計劃今年2季度和3季度的債務融資規模分別爲7,260和7,330億[1]。但債務發行規模不等於凍結的流動性規模,因爲融資與支出是並行不悖的,而支出則是釋放流動性。一般而言,只有TGA账戶的存量資金被算作“凍結”的流動性。5月會議預計,截止到6月底和9月底,TGA账戶的規模分別爲5,500和6,000億。由於5月底TGA账戶余額爲800億,所以,6月底和9月底財政部發行國債新增“凍結”的流動性分別爲4,700億和5,200億——平均約5,000億,約佔准備金的16%和廣義流動性的9%。

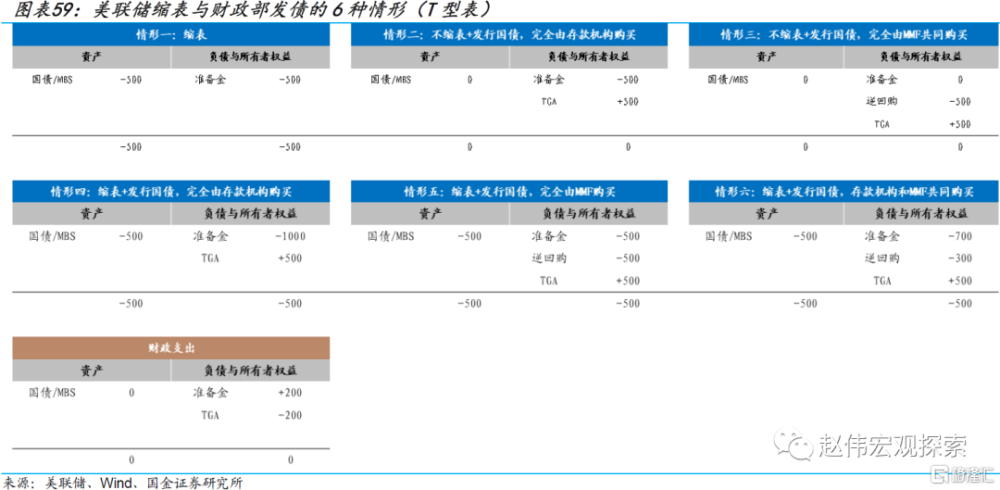

更爲關鍵的問題是:國債融資會凍結“誰”的流動性?商業銀行的准備金還是貨幣市場基金的逆回購?因爲,對於金融市場而言(尤其是風險資產),准備金才是“真實的”流動性。逆回購一方面是對“真實”流動性的擠佔,另一方面也可能轉化爲“真實的”流動性——准備金和逆回購都是美聯儲負債账戶,假定其它账戶規模不變,逆回購規模下降將對應着准備金規模的增加。

[1]https://home.treasury.gov/news/press-releases/jy1453

關於逆回購能否轉化爲准備金,首先需要回答的問題是:逆回購是如何“崛起”的?總結而言,影響逆回購規模的因素有4個:金融監管政策(SLR)、貨幣政策、國庫券供給和組合管理[1];

從時間上看,逆回購开始擴容的時間點是2021年3月(早於准備金觸頂),主要原因是疫情期間實施的補充槓杆率[2](supplementary leverage ratio,SLR)豁免條款到期,銀行(或金融控股公司)增持國債和吸納存款的意愿下降(表現爲存款利率隨政策利率上行的beta系數下行),部分資金轉向貨幣市場基金(MMF)。

從2021年初开始,TGA账戶規模持續下行,也成爲逆回購的資金來源之一。此外,2021年6月,爲防止貨幣市場利率跌破聯邦基金利率區間下限,美聯儲進行了一次技術性調整,上調逆回購利率5bp,放寬了合格機構的範圍,增加了逆回購的供給。

[1]Afonso et al., 2022. Banks’ Balance-Sheet Costs, Monetary Policy, and the ON RRP, Federal Reserve Bank of New York Staff Reports, No. 1041.

[2] 可參考:https://www.federalregister.gov/documents/2020/04/14/2020-07345/temporary-exclusion-of-us-treasury-securities-and-deposits-at-federal-reserve-banks-from-the

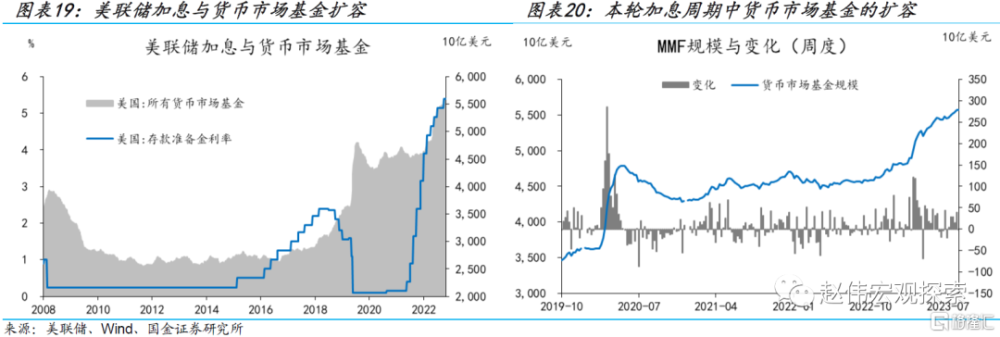

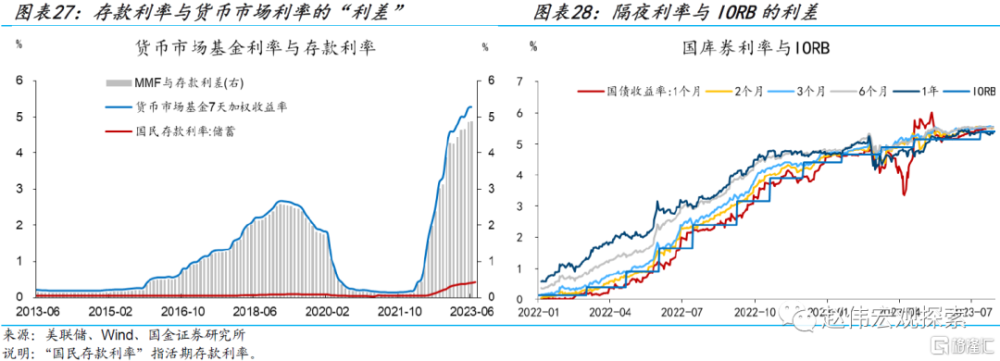

美聯儲加息是貨幣市場基金(MMF)擴容的原因之一(存在時滯),而逆回購又是MMF最主要的投資工具之一。相比貨幣市場利率而言,銀行存款對貨幣政策利率的敏感性更低,所以,在美聯儲加息期間,貨幣市場利率與銀行存款利率的利差也會隨之增加,在本輪“快進式”加息期間,利差的漲幅更爲顯著。在套利動機的趨驅使下,部分存款轉化爲MMF——分主體而言,金融機構存款轉化率高於企業存款和居民存款[3]。MMF只能算是逆回購的潛在資金來源,還需回答的問題是,MMF爲什么投資逆回購,而非其他工具?

[3]Morgan et al.,2022. Bank Deposit Flows to Money Market Funds and ON RRP Usage during Monetary Policy Tightening, Finance and Economics Discussion Series 2022-060. Washington: Board of Governors of the Federal Reserve System.

這是因爲,其它投資工具的供給明顯收縮,尤其是國庫券(T-bills)。截止到2023年6月底,在5.4萬億MMF總量中,政府MMF爲4.5萬億,佔比83%[1],其主要的投資工具爲國庫券、機構債或以兩類資產抵押的回購。截止到2020年底,在4萬億的政府MMF中,國庫券爲2萬億,佔比約爲50%。然而,2021年前9個月,國庫券余額從5萬億下降到3.7萬億,政府MMF持有的國庫券也隨之下降到約0.7萬億。同期,逆回購規模則從0.2萬億增加到了1.7萬億,佔MMF總資產的比重從4%升至30%以上。

在經歷2021年4季度至2022年1季度小幅回升後,國庫券規模進一步下降,至2022年7月降至3.5萬億低位。此間,逆回購卻在持續創新高。而後,至2023年初,國庫券又回升到4萬億以上,但逆回購卻持續保持高位震蕩狀態(約2.6萬億)。那么,國庫券緣何“失去了”吸引力?答案是利率不夠有吸引力。

[1]2016年以來,隨着SEC在2014年推行的貨幣市場基金改革法案的實施,政府MMF份額持續上行。

套利動機和資產負債表約束下的組合管理策略或可以提供部分答案。SVB衝擊之後,由於市場對高流動性資產的追捧,國庫券利率顯著回落(價格上行)。1個月和1年期國庫券利率均跌至逆回購利率下方。而後,隨着銀行破產衝擊的緩解,1年期國庫券利率持續回升,5月底升至逆回購利率上方。但是,由於“債務上限”的(收個)“X-dates”提前至6月初,1個月期的國庫券利率繼續下行,在4月21日跌至3.36%低位——投資者不愿意持有到期日在6-8月的短期資產,到期日在“X-date”之前的資產價格上漲。所以,雖然國庫券規模有所上行,也未能替代逆回購。基於類似的邏輯,由於隔夜回購利率持續運行在逆回購利率下方,貨幣市場基金在市場拆出資金的意愿也較低。

綜上所述,在解釋2021年3月以來逆回購的擴容方面,SLR豁免條款的到期減少了銀行的存款需求、國庫券等可投資工具供給的收縮、美聯儲加息背景下貨幣市場工具與銀行存款利差的擴大,以及隔夜利差持續爲負等等因素,在不同時期都有一定的合理性,只是主次關系不同。那么,曾經致使其擴容的因素是否出現了反轉?我們認爲,除了SLR條款以外,其它因素均出現了不同程度的轉向:

第一,美國國會6月初已達成暫停“債務上限”的協議,法案已經生效,財政部已經按計劃發行債務進行再融資。根據2季度再融資會議的計劃,美國財政部將主要發行短久期的國庫券進行融資,至年底新增國庫券規模約1萬億[1]。並且,截止到8月初,1個月至1年期的國庫券利率均處於逆回購利率上方。

[1] 參考美國財政部季度再融資計劃:https://home.treasury.gov/policy-issues/financing-the-government/quarterly-refunding

第二,美聯儲加息周期進入尾聲,貨幣市場基金利率上行的斜率明顯平坦化,繼續上行的空間非常有限。根據6月經濟預測摘要中位數場景,2023年聯邦基金利率還有50bp上行空間。另一方面,銀行存款利率還在擡升,相比前期甚至有所提速。所以,貨幣市場基金與存款的利差趨於收窄,MMF擴容的空間也趨於收窄。

第三,隨着美聯儲縮表的推進和准備金規模的下行,市場隔夜利率與貨幣政策利率(IORB和ON RRP利率)的(負)利差趨於收窄,其中,SOFR與逆回購利差已經由負轉正。MMF主要參與的三方回購市場利率與逆回購利率的利差也接近轉正(6月底爲-2bp,2022年中最小值爲-9bp)。一旦隔夜利率全面反超逆回購利率,MMF的資產組合管理策略將不再顯著受國庫券供給的約束,逆回購或被私人回購替代。屆時,理論上,假設私人回購的需求超過逆回購,即使國庫券供給不再增加,逆回購的規模也能進一步下降。

所以,逆回購規模已處於趨勢性下行區間(但MMF規模還可能繼續上行),其釋放的流動性部分或轉化爲TGA,部分或轉化爲准備金(財政部支出時資金流向私人部門,轉而成爲銀行存款和准備金存款),其余將轉化爲其它負債(主要爲現金)。正是由於逆回購提供了足夠厚的“緩衝墊”(2.5萬億),6-7月近萬億新增國庫券融資及TGA账戶“凍結”的5000-6000億資金,未觸發一場新的“回購危機”。在有些場景下,財政融資甚至還能優化流動性的結構。假設新增國庫券主要由MMF購买(由於國庫券利率位於IORB之上,實際情況將在准備金和逆回購之間分配),減去TGA账戶的增量後,余額將轉化爲准備金或現金。這恰恰可以改善銀行與非銀之間流動性分類的結構性失衡狀況。

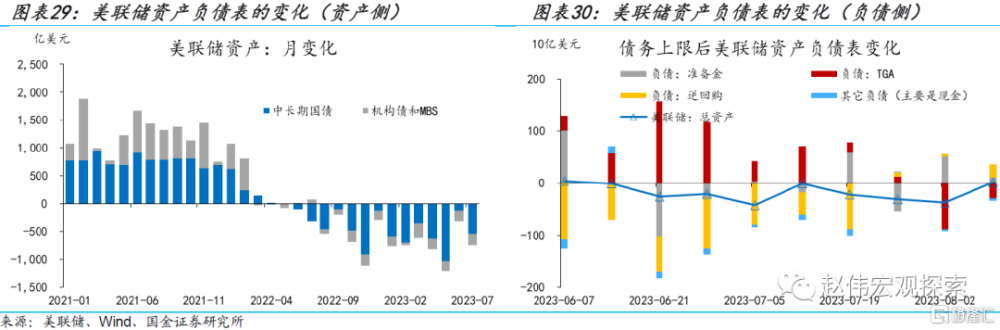

暫停“債務上限”後美聯儲資產負債表的變化已初露端倪。由於縮表仍在繼續,截止到8月23日,美聯儲總資產累計減少了約2,500億,持有證券減少了2,000億。但是,准備金僅減少了300億,逆回購減少了5,000億,財政部TGA增加了3,700億。所以,財政融資的來源主要是逆回購。在財政部發債融資時,美聯儲資產負債表表現爲逆回購和TGA之間的“蹺蹺板”。等到財政部支出時,則可能更多的表現爲准備金和TGA之間的“蹺蹺板”(部分可能進一步分流至逆回購等)。

美聯儲還可以通過調整逆回購參數促使逆回購資金的流動,如下調逆回購利率;縮小合格機構範圍;下調供給規模等。並且,與2019年不同的是,2021年美聯儲推出了常備回購便利(Standing Repo Facility,SRF)和外國和國際貨幣當局(Foreign and International Monetary Authorities,FIMA)回購便利兩項政策工具,完善了“利率走廊”機制——利率可充當“天花板”,可防範隔夜利率在流動性趨緊的過程中經常性地突破利率上限。

綜合而言,暫停“債務上限”之後,美國財政部大規模融資未明顯增加流動性壓力。因爲:第一,貨幣市場總量流動性依然充裕;第二,逆回購提供了一個“備水箱”,財政部增發國庫券還可能優化銀行與非銀之間流動性的“結構性失衡”狀況;第三,利率走廊體系更加完善;第四,基於歷史經驗,美聯儲對流動性短缺的“位置”有了更清晰的認識,或在此之前調整縮表計劃。

二、美債久期拉長後,期限溢價上行和准備金下行壓力有多大?

美國財政部3季度再融資例會“一石激起千層浪”。新計劃不僅提高了下半年的再融資規模,且拉長了新增債務的久期。由於貨幣市場基金配置的資產久期最長只能達到365天,逆回購是否還能充當“備水箱”?准備金的下行是否進入了“快車道”?

(一)美國財政部3季度再融資例會:新增債務規模大超預期,久期明顯拉長

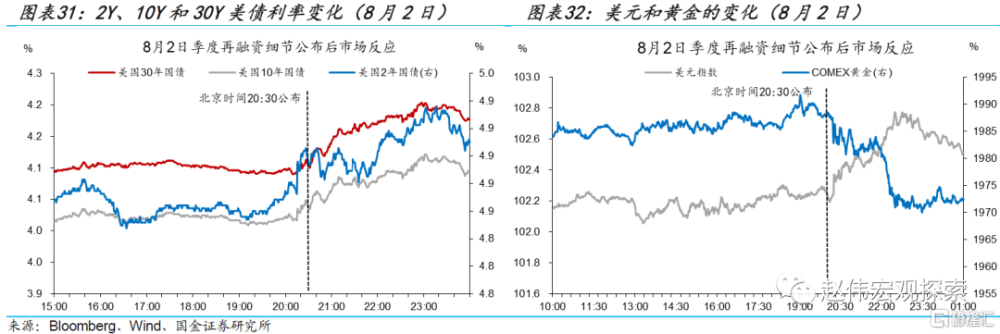

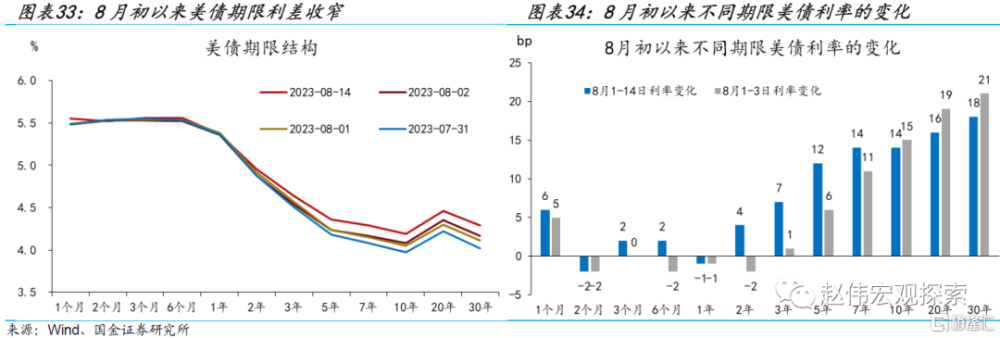

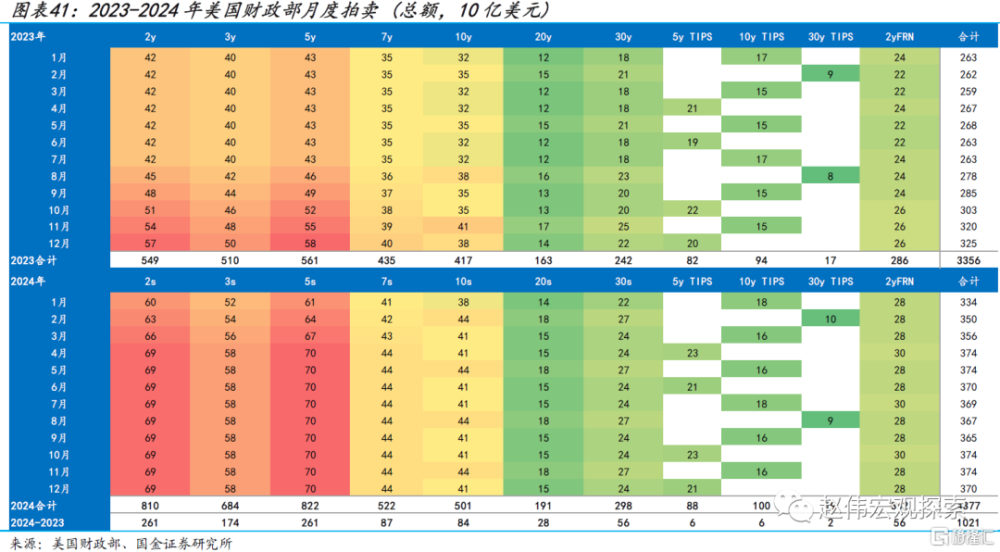

美國財政部3季度再融資例會更新了下半年融資規劃,大幅提升淨融資規模,並且擡升了中長久期債券發行份額,引發長端美債利率大幅上行、期限利差收窄。會議信息發布後,不同期限美債利率均明顯上行。對應地,美元轉漲,黃金走弱。8月1-3日[1],30年、20年、10年和5年美債利率分別上行了21bp、19bp、15bp和6bp,1年和2年分別下降了1和2bp,長短端期限利差明顯收窄。4-11日,3年和5年中期美債利率補漲了6bp。

[1] 北京時間。

美債的“供給衝擊”對利率的影響是脈衝式的,而非趨勢(或周期)性的。美聯儲前主席伯南克[1]曾引用2001年10月美國財政部暫停發行30年期美債的案例來論證量化寬松(QE)的有效性,認爲美聯儲購买國債的行爲增加了美債需求,減少了流通中美債的供給,有助於擡升美債價格,降低無風險利率和風險溢價,在聯邦基金利率降至零以後進一步放寬貨幣政策條件。在暫停發行30年國債的消息公布當日,30年期美債利率連續兩日快速下行(從10月30日的5.22%下降至11月2日的4.79%,降幅43bp),5年到20年期利率也有不同程度的下行,其中,10年和20年利率分別下行20和21bp。但是,11月15日30年期利率就回到了5.22%,其它期限美債利率也基本回到消息公布日之前的位置。

[1] 參考伯南克:《21世紀貨幣政策》。

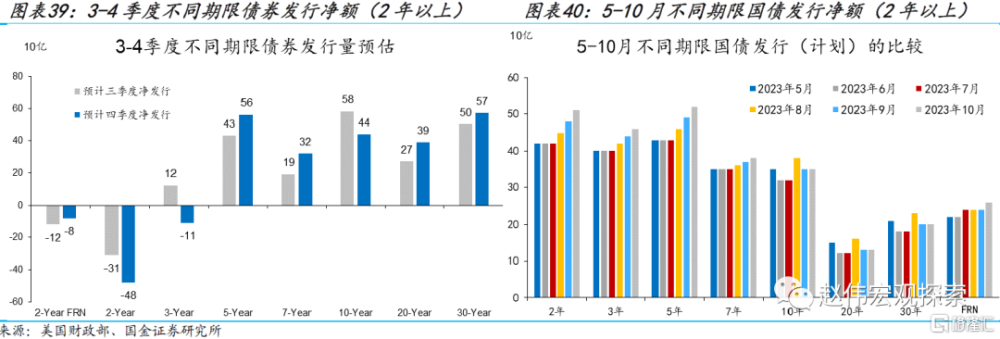

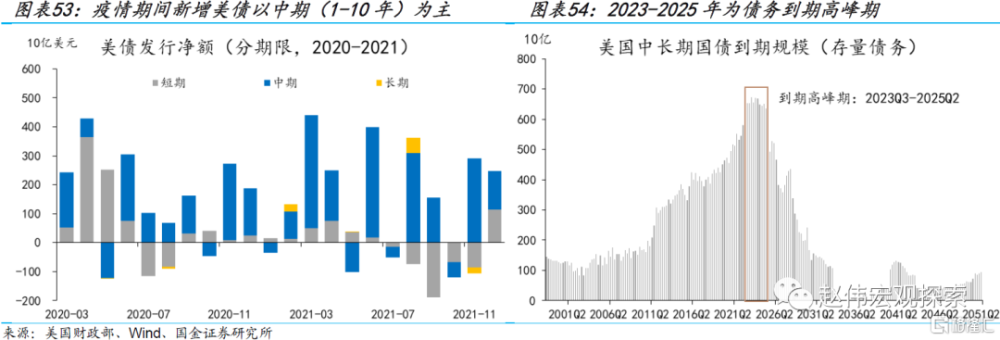

由於上半年財政赤字率的擴大,3季度例會上調了下半年再融資規模和3季末的TGA账戶余額,拉長了債券的久期,這在一定程度上解釋長端美債利率的波動。例會的關鍵信息有三個方面:第一,預計下半年發債規模爲1.7萬億美元(總額),其中,3季度發債規模從2季度預估的7,300億增加到了10,070億,漲幅2,740億;第二,久期選擇上,總量和淨額層面,仍然是久期越短,發行量(佔比)越大,但從邊際變化看,長久期債券佔比明顯提升,在2年以上期限的新增債券中,30年期國債淨發行規模最高(1,070億),10年期1,020億——3-4季度,10年以上長久期佔比分別爲81%和86%。第三,3季度末的TGA账戶目標余額從6,000億上調到6,500億,4季度進一步上升至7,500億。截止到8月7日,TGA账戶僅爲4,400億,3季末的缺口爲2,100億,4季末的缺口爲3,100億。

在長端利率偏高的環境下,美國財政部爲何要拉久期?這顯然不符合成本原則。這是因爲,綜合而言,美國財政部在債券的久期選擇方面有三個考慮:1.成本優先;2.流動性好,即交易活躍、需求旺盛;3.期限均衡;其中,成本和流動性相互依存——投資者偏好越高,交易越活躍,需要支付的流動性溢價就越低。但成本優先也是有限度的,不能以期限結構顯著失衡爲代價。

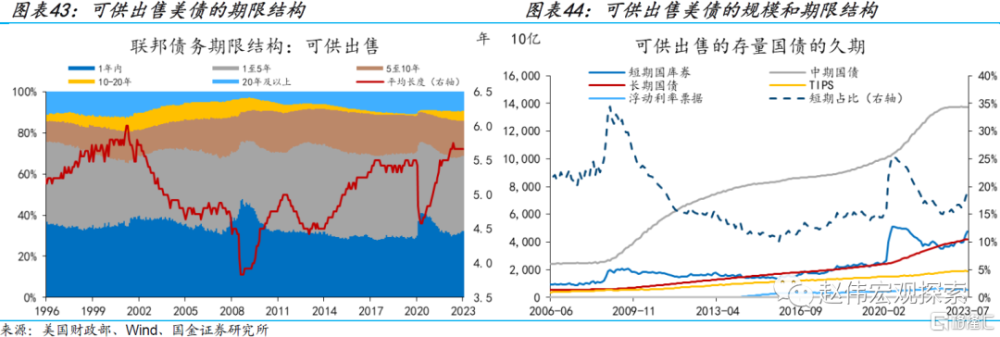

一方面,6月初暫停“債務上限”以來,財政部發行的主要是短期國庫券,期限結構已基本均衡(此前國庫券佔比偏低)。截止到7月底,私人部門持有的可供出售的美債的平均久期爲72.8個月,高於歷史均值(60.9個月,1980年以來)。其中,國庫券在可供出售國債中的比重上升到了19%,相比2023年5月底提升了2個百分點,相比2022年7月的低點(15%)提升了4個百分點(1980年來的均值爲22.4%),已接近建議的合理區間(15-20%)的上限;另一方面,根據財政部借款咨詢委員會(TBAC)的研究,5年和10年期的國債的流動性顯著佔優。

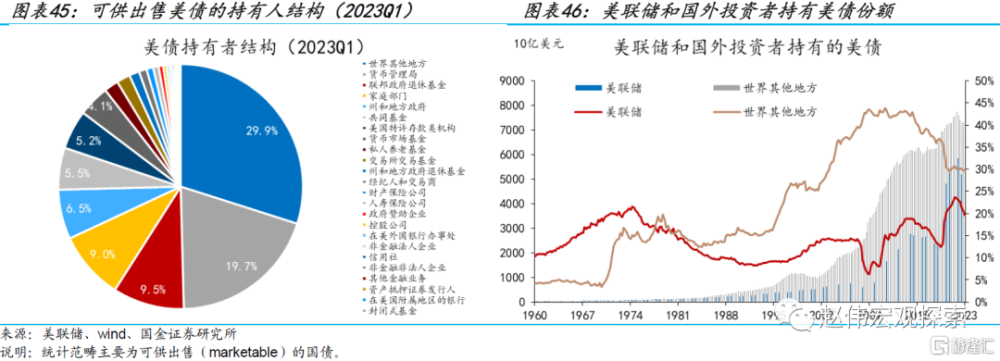

美債的“供給衝擊”對價格的擾動還取決於需求。從美債的持有者結構來看,外國投資者、美聯儲(貨幣管理局)、聯邦政府退休金和家庭部門爲前4大持有者,截止到2023年1季度,合計佔比68%。其中,外國投資者持有美債的份額爲30%,美聯儲20%,退休金和家庭部門各佔9.5%和9%。趨勢上看,2008年以來,外國投資者持有的份額趨於下行,峰值接近45%。短期內,由於縮表計劃仍在推進,美聯儲持有的份額仍將維持下行態勢。今年初以來,居民部門爲美債主要淨購买方,一季度增持了5,000億,但居民部門購債行爲的不確定性較高,是需求不穩定性的來源。綜合而言,美債需求側的壓力同樣是易上難下。

關鍵問題是:美債的“供給衝擊”是一次性的還是持續性的?換言之,2023年初以來美國財政赤字率的再度擡升是階段性的,還是新趨勢的开始?

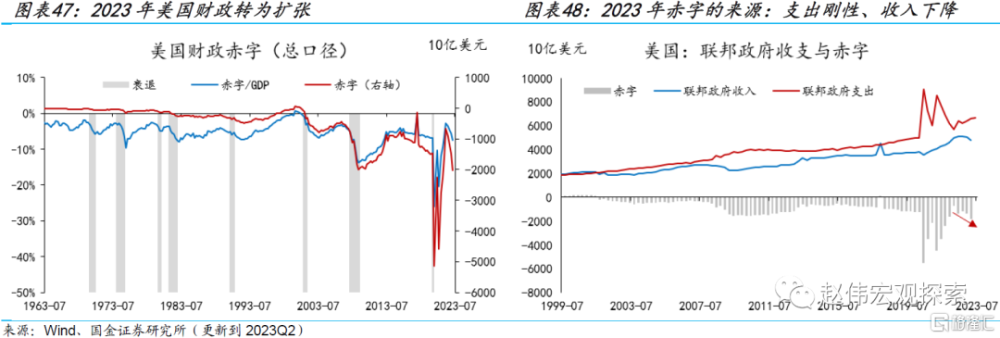

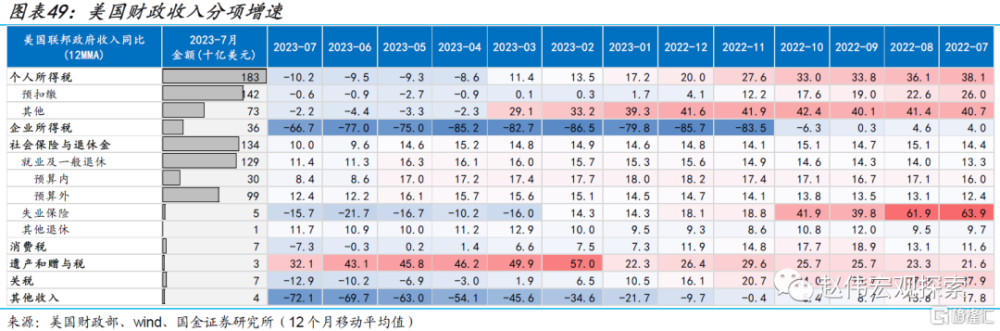

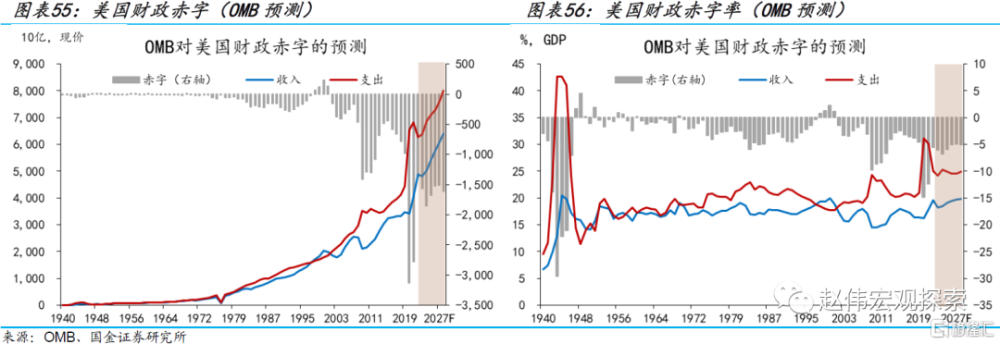

分財政收入和支出兩項來看,今年上半年,收入的下降和支出的剛性是財政赤字擴大的原因。自2022年年中以來,財政收入及增速均見頂回落。截至今年6月,收入增速已經降至-4%(均爲12個月移動平均值)。與之相反,支出增速卻由2022年5月的-13%增長至今年6月的15%。收支反向變化的結果就是財政赤字大幅提高。截至1季度末,財政赤字(總口徑)超過了兩萬億,其中,聯邦政府赤字率從2022年底的5.6%擴大到了7.6%。

具體而言,收入方面,今年以來,各項稅收收入增速均明顯回落,其中,個人所得稅和企業所得稅收入明顯下滑。美國財政收入以稅收爲主,主要包括:個人所得稅、企業所得稅、社保繳費、消費稅、遺產稅、關稅等。其中,個人所得稅收入佔比約50%;企業所得稅佔比約10%;社保繳費佔比約36%。個人所得稅自去年三季度觸頂回落,截至7月底,個人所得稅同比增速(12MMA)降至-10%、企業所得稅增速(12MMA)降至-67%。這主要與《通脹削減法案》中的減稅條款生效有關。

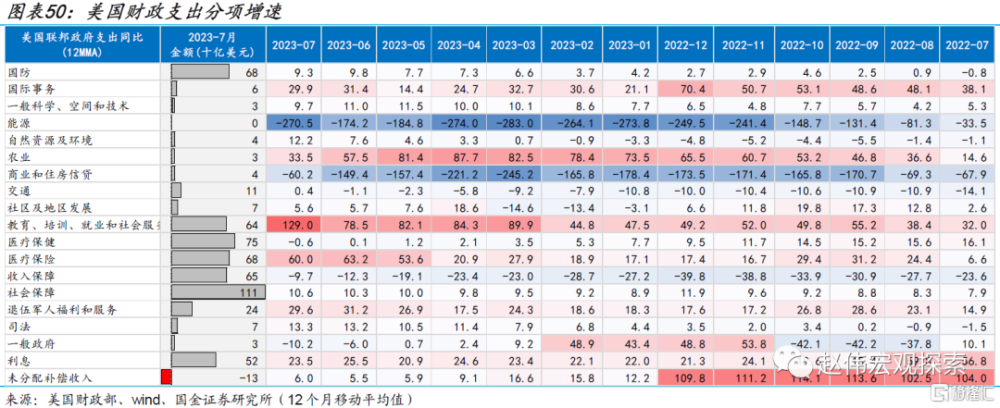

支出方面,剛性支出佔比繼續提高,社保、醫療類支出增速居高不下,付息壓力明顯上升。美國財政支出包括社會保障、醫療、收入保障、國防、利息支出等,截至今年7月,社會保障支出佔比最高,已達23%,醫療保健佔比14%、利息支出佔比14%,收入保障佔比9%。與疫情前相比,美國社保、醫療保健等法定支出繼續擡升,佔總支出的比重已超60%。除了剛性的法定支出規模及其佔比趨於上行之外,高槓杆背景下到期債務再融資壓力和付息壓力也在增加。

至少短期而言,債務的還本付息壓力或是聯邦政府的一個挑战,既包括存量債務的“滾續”(rollover),也包括赤字再融資。因爲,大通脹終結了大流行之前的“零利率/負利率時代”。2022年3月以來,美聯儲“快進式”地加息迅速擡升了短端融資成本。即使美聯儲暫停加息,短端利率仍將位於高位一段時間。在經濟保持韌性和通脹存在二次反彈風險的情況下,長端利率也將維持高位震蕩狀態[1]。所以,整個利率曲线較疫情前都明顯擡升。在利率維持高位期間,所有新拍賣債務都將按市場利率定價——無論是用於滾動到期債務,還是爲當期赤字融資。

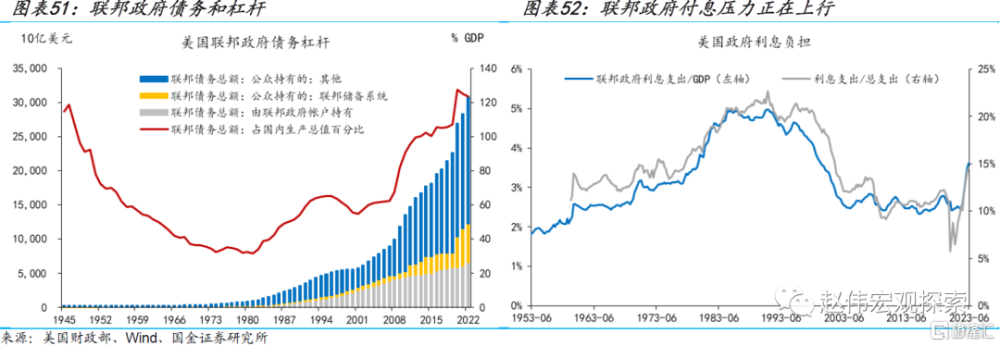

截止到8月中旬,聯邦政府總債務規模已經上升到了32.7萬億(含政府內部持有的債務),佔GDP的比重約120%,相比疫情前增加了15個百分點以上(2019年爲107%,2007年爲63%),處於二战結束以來的歷史性高位(1946年爲119%)。2020-2021年,美國財政部新增債務以中期(1-10年)爲主的。對應地,2023Q3-2025Q2是中長期債務到期的高峰期,每個季度到期的中長期債務規模均在6,000-7,000億區間。屆時,財政部將不得不以高息債務替換低息債務。

[1] 參考報告:《歷史的“組合解”:美國經濟,這次如何“着陸”?》

除了存量債務的“滾續”壓力之外,更高中樞水平的財政赤字率是另一重壓力。據美國國會預算辦公室(CBO)和預算管理辦公室(OMB)的估計[1],未來10年左右,聯邦政府赤字率基本位於-5%至-6%區間,明顯高於2015-2019年的均值(-3.5%)。財政收支狀況能否改善,一方面取決於財政乘數[2](支出的效率)和經濟增長水平;另一方面則取決於拜登政府增稅法案能否落地;此外還取決於無風險利率走勢。綜合而言,短期內,美國財政的收入和支出兩端都有壓力,赤字率易上難下。

[1]CBO和OMB的估計都是建立在特定的基本面假設條件下的。

[2] 參考報告:《美國財政赤字與通脹粘性——被低估的中期通脹風險》

(二)美聯儲縮表的終點:流動性面臨“雙重壓力”,准備金下行進入“快車道”?

一個似是而非的說法是:6-7月新增美債主要是國庫券,貨幣市場基金(或逆回購)是資金的主要供給者,這是暫停“債務上限”後財政部大規模融資並未引發“流動性衝擊”的原因,後續新增債務的久期更長,將主要吸收准備金。與此同時,美聯儲仍在按部就班地縮表。所以,後續美國流動性將面臨“雙重壓力”,風險資產價值面臨重估風險。那么,美債拉久期是否會擠佔准備金,美聯儲是否會調整縮表計劃?

回答該問題的起點是:准備金因何而變?作爲美聯儲“負債”的准備金,既可能因爲資產的變化而變化,也可能在資產不變的情況下而變化——負債之間的替代。資產端,“持有證券”佔比約90%,主要包括國債和MBS,分別佔比約60%和30%,主要受美聯儲擴表或縮表計劃的影響(縮表速度主要受債務到期規模和縮表上限影響)。除此之外,波動較大的是正回購和“其它貸款”,如SVB事件後設立的銀行定期融資計劃(BTFP)等。它們可一定程度上反映市場的流動性狀況——規模上升表明流動性需求增加(或流動性供給偏緊張),反之則表示流動性緊張狀態趨緩。

負債側的主要科目爲:現金、准備金、逆回購和財政部TGA账戶,合計佔比95-98%。其中,現金隨GDP增長而趨勢性上升,波動率較低。准備金、逆回購和TGA账戶之間的“替代”是准備金波動的主要原因。

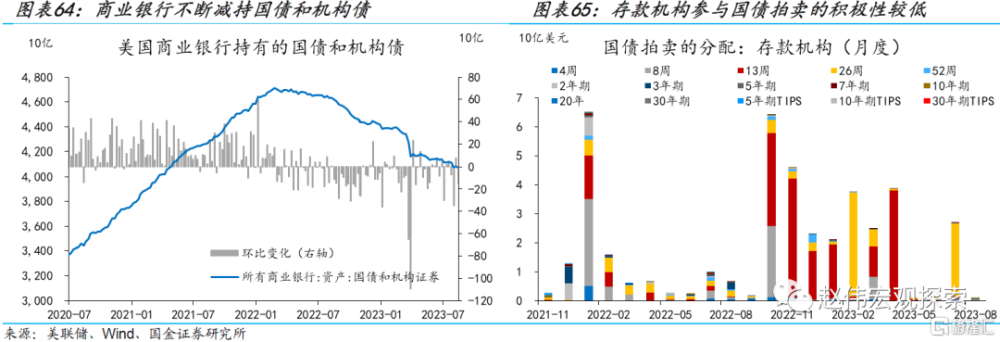

所以,准備金既可能因爲美聯儲縮表而下降,也可能因爲逆回購或TGA账戶的增長而下降。如前文所述,從6月初暫停“債務上限”至8月下旬,美聯儲縮表2,500億,但准備金只減少了300億,直接原因是逆回購的降幅(5,000億)大於TGA的增幅(3,700億),差值爲1,300億。動態地理解,美聯儲縮表或同時減少准備金或逆回購。財政部發債時主要吸收了逆回購,支出時則部分轉化成了准備金。6-7月,國庫券規模增加了7,770億,逆回購減少了5,500億,逆回購佔貨幣市場基金的比重從48%下降到38%。另一方面,存款機構參與國債拍賣的積極性並不高,國債拍賣累計分配金額不足30億。

量是“第一性的”,久期是“第二性的”。綜合而言,後續財政融資對流動性的影響或是邊際上的,拉長美債久期將引發流動性短缺的說法或難以成立。第一,從量上看,2023年下半年2年以上的中長期國債(含TIPs)的發行量約爲1.8萬億(總額),比上半年(1-6月)增加了約0.2萬億,減去到期的1.3萬億,淨融資額約爲0.5萬億,比上半年多增0.2萬億,相當於廣義流動性的4%;第二,從期限結構上看,6-7月並非只發行了國庫券,也發行了中長期國債,既成事實已經證明,發行中長期國債並不一定會減少准備金(也可能只是交割期內減少,財政支出時相應增加)。

財政部增加中長期國債的供給是否會顯著擡升期限溢價,還要看需求側。其中,作爲美債的第二大持有主體,美聯儲的縮表計劃至關重要。截止到8月23日,美聯儲總資產高達8.1萬億(相比2022年5月縮表前減少了約7,700億)。其中,持有的美債規模爲5萬億(佔資產的比重爲62%),佔公衆持有的美債的比例約爲20%;中長期名義債券4.3萬億(佔比53%),佔公衆持有的中長期名義債券的24%(公衆持有的中長期名義債券規模約18萬億)。所以,一邊是美聯儲減持美債,另一邊是財政部增加美債發行,貨幣市場的流動性壓力自然是趨於上行的,但其對期限溢價的擡升或有限[1]。

[1]Wright,2023. The Extent and Consequences of Federal Reserve Balance Sheet Shrinkage,Brookings Papers on Economic Activity, Fall 2022: 259–275

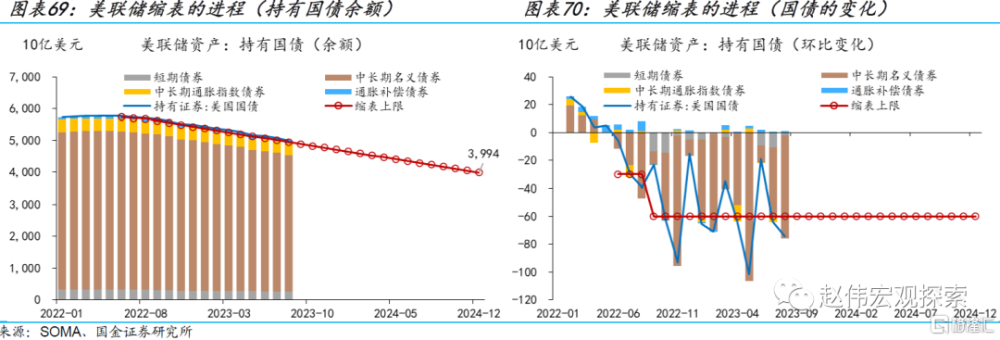

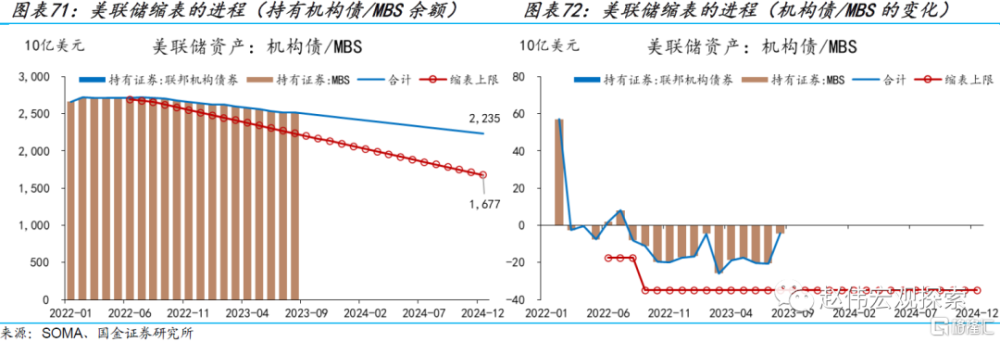

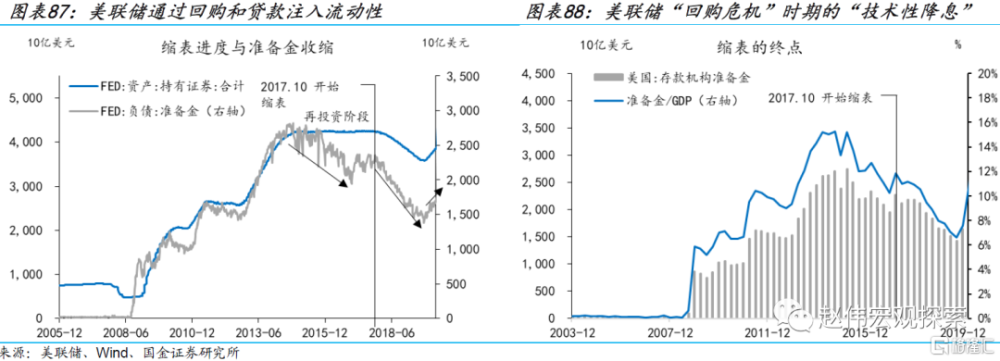

從持有證券的規模看,2022年6月縮表至今,美聯儲累計縮表規模約爲9,500億,其中,國債減少了7,600億,MBS減少1,900億,前者與計劃的縮表上限相當,後者則不足上限的50%,這主要是因爲美聯儲採取的是“被動縮表”方式(到期不在滾動,而非主動拋售),而MBS大多爲30年期或15年期,直到20年代末到期量都比較小,縮減進程主要依賴於MBS債務人的提前償付(prepayment),這主要出現在利率下降區間。

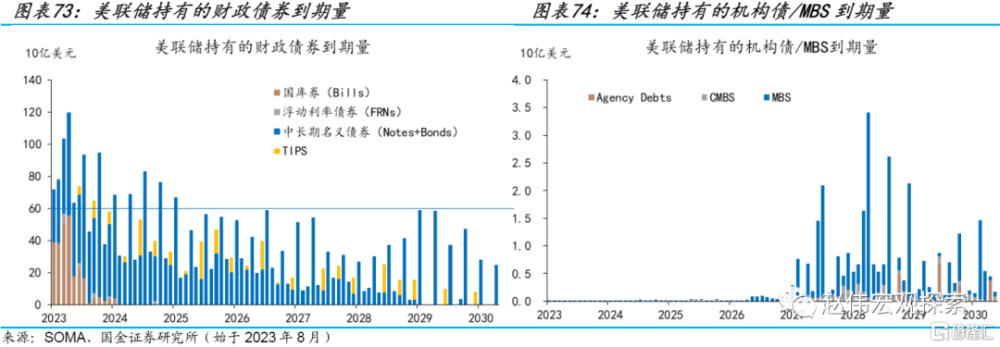

從持有證券的到期量看,短期內,美聯儲減持國債的路徑或仍能貼近600億/月上限,預計到2024年底,國債余額將下降至4萬億,相比7月底減少1萬億,降幅20%。假設縮減MBS的規模只相當於上限的50%,至2024年底MBS余額將下降至2.2萬億,相比7月下降約3,000億,降幅12%。所以,至2024年底,美聯儲合計約縮表1.3萬億,相當於准備金的41%,相當於廣義流動性的25%。貨幣市場流動性壓力幾何?美聯儲在什么情況下會調整縮表計劃?

美聯儲縮表計劃取決於存款機構對准備金的需求,其規模可依照三種方式粗略估計,分爲量和價兩種:

第一,基於對存款機構的微觀調查,了解其合意的准備金需求,加總而得到合宜的准備金供給。例如,美聯儲會在季度高級信貸官調查(Senior Financial Officer Survey,SFOS)中設置相應的問題,以了解每家銀行的“最低的合適准備金水平”(lowest comfortable level of reserves,LCLOR),以及在此基礎上愿意持有的“超額准備金”(additional reserves above LCLOR)[1]。

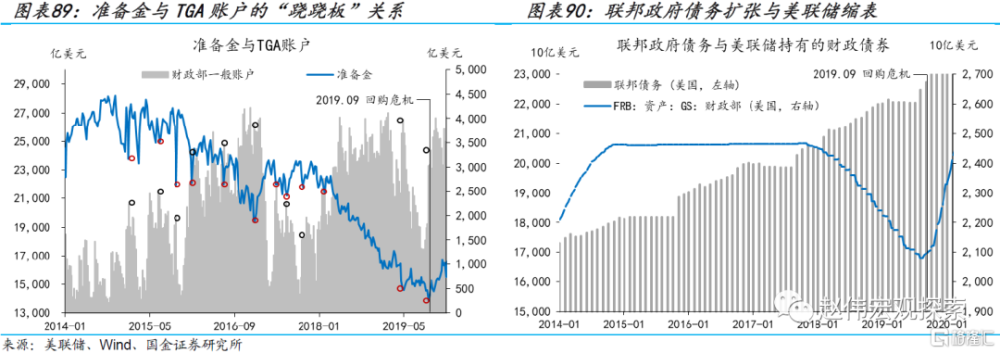

第二,基於宏觀和經驗視角進行估計。(1)參照2017-2019年縮表的經驗,美聯儲理事沃勒(Waller)的估計,合意的准備金供給約爲GDP的8%[2];(2)紐約聯邦儲備銀行的定量研究表明,2010年以來的經驗顯示,當准備金下降到商業銀行總資產11%以下時,利差的敏感系數顯著爲負——准備金短缺;當其大於14%時,敏感系數顯著爲零——准備金過剩;故大致可以將11%-14%視爲准備金充足區間[3]。這兩種標准是一致的,時間上或不會出現明顯地錯位[4]。

以每月950億美元縮表上限估計(假設GDP按名義潛在增速),准備金/GDP的比重將於2024年1季度下降到8%以下(7.7%)。如果按照廣義准備金計算,該時點將延遲至2025年3季度(8%)。所以,逆回購將在多大程度上轉化爲准備金是縮表進程中的不確定性因素。非極端場景下,縮表的終點或落在2024年1季度-2025年3季度之間。

值得強調的是,不應靜態地理解8%或9-11%標准。因爲,後疫情時代的金融監管標准和銀行的流動性偏好都不完全相同。所以,在2023年1月20日的這次演講中,沃勒做出了一些修正,認爲“銀行的增長速度更快……因此儲備金(/GDP)的目標應該是11%-12%”。按照當前的縮表進度推進,縮表結束的時間或位於2024年4季度前後(廣義准備金/GDP約爲11%)。

[1]2023年2季度調查結果可參考:https://www.federalreserve.gov/data/sfos/may-2023-senior-financial-officer-survey.htm

[2] Waller的演講課參考:https://www.federalreserve.gov/newsevents/speech/waller20220224a.htm

[3] Afonso, Giannone, La Spada, Williams, 2022. Scarce, Abundant, or Ample? A Time-Varying Model of the Reserve Demand Curve,Federal Reserve Bank of New York Staff Reports, No. 1019

[4] 同上。

第三,價格標准。隔夜利率中樞(在目標區間內)的上移和波動性的加劇是流動性短缺的一個表現,這是美聯儲緊縮周期尾聲常見的一個事實,也是美聯儲重新擴表的“催化劑”。在從過剩向短缺轉變過程中,准備金需求曲线的斜率會從平坦漸漸地變陡峭,FFR向上的勢能會增強,FFR-IORB的利差由負轉正。從價格標准看,截止到8月底,隔夜市場利差(SOFR-IORB)依然爲負,也是當前准備金依然充裕的證據。

美聯儲資產負債表正常化大致分爲3個階段:縮表、再投資和擴表。以准備金/名義GDP來劃分,美聯儲或選擇在比例下降至10%時放緩縮表(縮表上限降至475億/月),在比例下降至9%時暫停縮表。在“再投資”階段,准備金規模仍可能進一步下降,美聯儲或在比例下降至8%左右後重新擴表,而後利用正回購等現金管理類工具繼續向市場提供流動性。參照紐約聯儲在《2022年公开市場操作年報》中的預測,放緩縮表的時間點或位於2024年。

但正如前文所說的,准備金需求和逆回購的變化都存在不確定性。SFOS調研也顯示,銀行LCLOR水平在不斷地變化。2021年7月設立的常備回購便利(SRF)給予交易商和存款機構更便利的向美聯儲借款的渠道,理論上可有效燙平利率的波動,從而提高美聯儲縮表的空間。在實際操作中,美聯儲也會隨機應變。

三、何時會出現“流動性衝擊”?以2019年9月“回購危機”爲例

(一)復盤2019年“回購危機”:一次毫無預兆的“流動性衝擊”

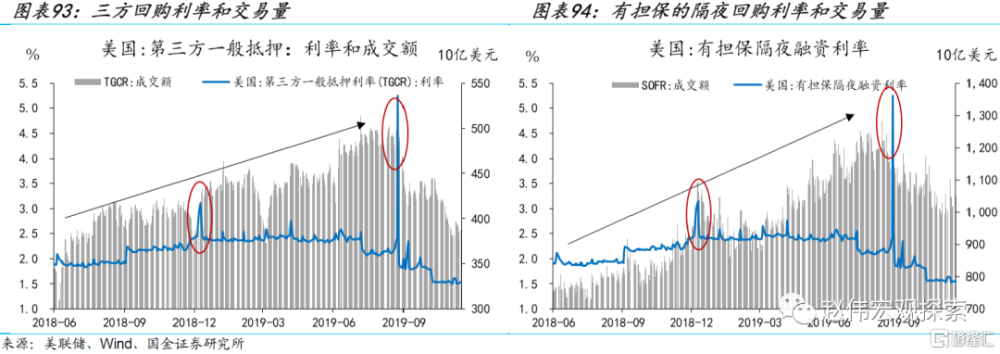

2019年9月中旬,美聯儲結束縮表前後(7月已經开始降息),美國回購市場經歷了一次短暫但劇烈的“流動性危機”。資本市場風險偏好短期下行,而後在美聯儲注入流動性滯後得以修復。9月16-17日,美國有擔保的隔夜融資利率(Secured Overnight Financing Rate, SOFR)分別跳升至2.43%和5.25%(日內一度飆升至10%),遠高於美聯儲目標利率區間的上限(2.25%)。流動性擠兌行爲還影響到了無擔保隔夜融資市場,有效聯邦基金利率也升至2.30%。隔夜融資利率均顯著偏離准備金利率(IORB),引發了一場“回購危機”(Repo Crisis)。資本市場風險偏好下行,美股回調,股票和黃金VIX及OFR金融壓力指數短暫上揚,而後在美聯儲“救市”後恢復平靜。

“回購危機”是如何發生的?流動性供給方面,美聯儲縮表周期尾聲,准備金供給已處於短缺區間。自2014年10月美聯儲停止擴表後(進入“再投資”階段),存款機構准備金就开始下行,2017年10月啓動縮表後,准備金則开始加速下行。截止到2019年8月底,美聯儲持有證券規模下降至3.6萬億,相比縮表前(4.3萬億)下降了約7,000億(降幅16%),准備金降到了1.5萬億(9月18日進一步下降至1.38萬億),相比2017年9月(2.2萬億)也減少了7,000億(降幅32%),相比2014年10月(2.8萬億)減少了1.3萬億(降幅46%)。同一時間內,准備金相對於GDP的比重從峰值時期的15%下降到了7%以下,相對於商業銀行總資產的比重從峰值時的19%下降到了8%。事後觀之,准備金供給或已處於短缺區間[1]。

[1] 在2022年的演講中,FOMC成員Waller認爲,准備金佔GDP的比重達到8-9%,可作爲本輪縮表終點的一個參照系。在2023年1月的演講中,Waller認爲,考慮到銀行擴張速度更快,11-12%也有可能。參考:Waller,2022. Fighting Inflation with Rate Hikes and Balance Sheet Reduction,At the Economic Forecast Project, University of California, Santa Barbara, Santa Barbara, California;Waller,2023. A Case for Cautious Optimism,At the C. Peter McColough Series on International Economics, Council on Foreign Relations, New York, New York.

准備金需求方面,季末企業繳稅和國債拍賣的交割大幅增加了准備金需求,擴大了供求缺口。一方面,9月16日是企業季度繳稅的截止日,公司從銀行存款或貨幣市場基金(MMF)账戶中提取款項,轉入財政部在美聯儲的一般存款账戶(TGA);另一方面,9月16日有540億國債交割,增加了一級交易商回購融資需求。兩者合計“佔用”准備金約1200億。

在美聯儲資產負債表的負債側,可以清楚地看到准備金和TGA之間的“蹺蹺板”關系。9月16-17日,准備金下降了1,200億[1]。相應地,TGA則從1,800億(9月11日)增加到了3,000億(9月18日)。在美聯儲停止擴表和縮表(減持國債)時期,聯邦政府債務仍在上行。此間,一級交易商持有的財政債券規模(或佔比)明顯上行[2],在2019年初已經達到2,000億(2018年初不足500億),9月中旬又再創新高(2,300億)。

[1] 數據參考美聯儲網站:https://www.federalreserve.gov/econres/notes/feds-notes/what-happened-in-money-markets-in-september-2019-20200227.html

[2] 數據來源同上。

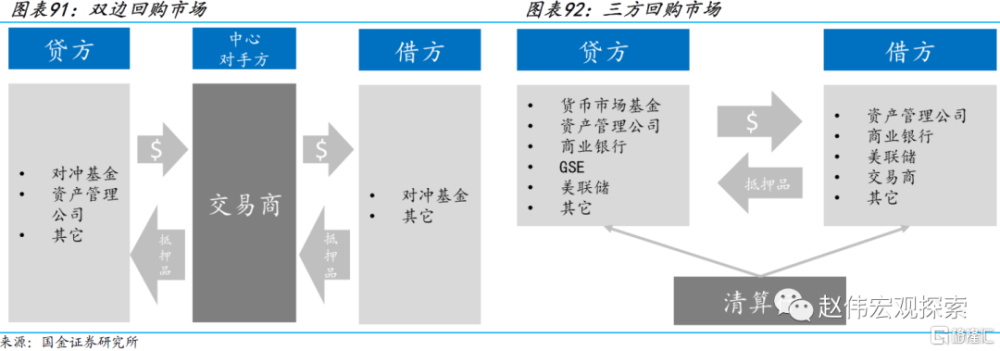

(二)“一石激起千層浪”:回購市場的分層與流動性衝擊的“漣漪效應”

從市場的分層和交易的結構而言,在准備金供求缺口擴大和准備金需求不確定的狀態下,貸款人(lender)跨市場套利的動機趨於下降,放大了局部市場准備金供求失衡的擾動。

回購市場分爲兩個部分:三方市場(triparty market)和雙邊市場(bilateral market)[1]。在三方市場中,借方(如高信用等級的交易商)以“安全資產”(如國債、機構債等)作爲抵押品,向貸方(如MMF)借入資金,並允諾在一段時間後以某一價格回購抵押品。爲了提高交易效率,三方回購一般使用紐約梅隆銀行(Bank of New York Mellon)提供的托管銀行服務(如清算)。雙邊市場沒有清算行,貸方(如大型交易商)和借方(如小型交易商和對衝基金)直接協商條款,達成一致後直接結算。交易商在雙邊市場中扮演中心對手方角色。

[1] 比較而言,三方市場具有成本優勢。

從美聯儲开始縮表到回購危機期間,在融資需求上行和利差擴大的共同作用下,回購市場交易規模持續攀升。截止到回購危機前夕,有擔保的隔夜融資規模已經升至1萬億美元(9月17日當天達到了1.18萬億)。但是,隨着准備金趨於短缺,利率的波動性加劇,再疊加外部的金融監管約束或內部的風險控制規則[1],商業銀行、MMF等非銀金融機構拆出資金的意愿大幅下降。雙邊市場和三方市場的套利交易——在三方市場以低利率拆解資金,在雙邊市場以更高利率拆出——的活躍度也未增加,反應動蕩時期市場的分割更爲顯著。

[1] 參考Sriya Anbil et al.,2020. What Happened in Money Markets in September 2019?,Feds Notes. 網址:https://www.federalreserve.gov/econres/notes/feds-notes/what-happened-in-money-markets-in-september-2019-20200227.html

市場分割的特徵還體現在回購市場和聯邦基金市場的套利交易中。聯邦基金市場的借貸主要發生在商業銀行和聯邦住房貸款銀行(Federal Home Loan Banks,FHLB)之間——而非商業銀行之間,FHLB爲貸方,商業銀行爲借方。所以,FHLB在銀行融資方面發揮着重要作用,爲銀行提供了穩定的資金來源。FHLB也是回購市場的重要參與者,從而也是兩個市場的套利交易者。當回購利率明顯高於聯邦基金利率時,FHLB則有動機將准備金“搬家”到回購市場。但在9月中旬,在整體准備金供給短缺的背景下,面對成員銀行對預付款(advance)需求的不確定性,FHLB的“搬家”的意愿明顯下降。

回購市場危機波及到了聯邦基金市場,使有效聯邦基金利率也突破了目標區間上限。美聯儲緊急“擴表”(與QE式的擴表存在本質區別),再次降息,迅速改善了金融條件,恢復了市場的穩態。9月17日,美聯儲緊急向回購市場注入了750億美元流動性,並在余下工作日(18-20日)連續开展類似操作。繼7月首次降息之後,FOMC在9月17-18日例會上決定再次下調聯邦基金利率目標區間25bp(從2.00-2.25%降至1.75-2.00%),將准備金利率(IORB)和逆回購(ON RRP)利率下調了30bp,致使前者低於區間上限20bp,後者低於目標區間下限(1.75%)5bp。美聯儲的這些行動成功地安撫了隔夜融資市場,9月下旬,隔夜利率已基本運行在目標區間內部,但定期(term)回購市場的交易規模仍然偏低,利率上升且分散。

爲應對季末的流動性壓力,9月20日,美聯儲宣布了季末前後定期和隔夜回購操作時間表。10月11日,美聯儲又宣布了兩項重要措施,以確保儲備供應保持充足——達到或高於2019年9月初的普遍水平。首先,在2020年二季度之前,將以每月約600億美元的速度購买國庫券(bills)。其次,美聯儲將其隔夜和定期回購操作至少延長至2020年1月。這些行動在穩定貨幣市場方面取得了成功,即使在國債發行期也是如此。

綜上所述,“回購危機”流動性短缺的表徵,是多重因素共振的結果,事前幾乎毫無徵兆,事後歸因才能得知流動性充足與短缺的分野。當前,美聯儲縮表仍在進行當中。有共識的是,終點處的資產負債表規模或明顯高於疫情之前,但最優准備金或最優資產負債表規模或只能是個區間概念,好處是可以以史爲鑑,但要防範“刻舟求劍”。

從美聯儲非常規政策正常化的次序上看,雖然加息與縮表屬於兩套決策體系,但兩者之間並非沒有交集。參考上一次正常化的經驗,並結合本次正常化的進程,美聯儲或可能在(確定)暫停加息後的一段時間內討論縮表計劃。綜合考慮量價信息,美聯儲大概率會(也應該)提前放慢縮表節奏,並在流動性短缺之前停止縮表。退一步說,即使出現流動性衝擊,美聯儲也能通過回購操作及時向市場注入流動性,燙平利率的波動。

風險提示

1、俄烏衝突再起波瀾:2023年1月,美德繼續向烏克蘭提供軍事裝備,俄羅斯稱,視此舉爲直接卷入战爭。

2. 大宗商品價格反彈:近半年來,海外總需求的韌性持續超市場預期。中國重啓或繼續推升全球大宗商品總需求。

3. 工資增速放緩不達預期:與2%通脹目標相適應的工資增速爲勞動生產率增速+2%,在全球性勞動短缺的情況下,美歐2023年仍面臨超額工資通脹壓力。

注:本文爲國金證券2023年09月05日研究報告:《流動性的“雙重壓力”:財政融資、聯儲縮表與流動性衝擊》,分析師:趙偉S1130521120002、陳達飛S1130522120002

標題:流動性的“雙重壓力”:財政融資、聯儲縮表與美債期限溢價

地址:https://www.iknowplus.com/post/30302.html