社融-M2剪刀差和利率之惑

社融-M2剪刀差表徵的剩余流動性與利率具有相關性,但去年以來二者相關性似乎在消失。本文主要探究這種相關性關系爲何出現、爲何消失、以及對於債市投資的實战意義。

摘要

-

社融-M2剪刀差表徵了金融與實體之間的剩余流動性,在大部分情況下與利率走勢趨同。剪刀差表徵了金融與實體之間的剩余流動性,當實體內生融資能力不足時,流動性可能淤積在金融體系內成爲剩余流動性,推動資產價格上升,對應債市則是利率下行。背後的本質是二者都受到貨幣政策影響,社融和M2是貨幣政策的中介目標,而市場利率直接受到貨幣政策調控的影響。

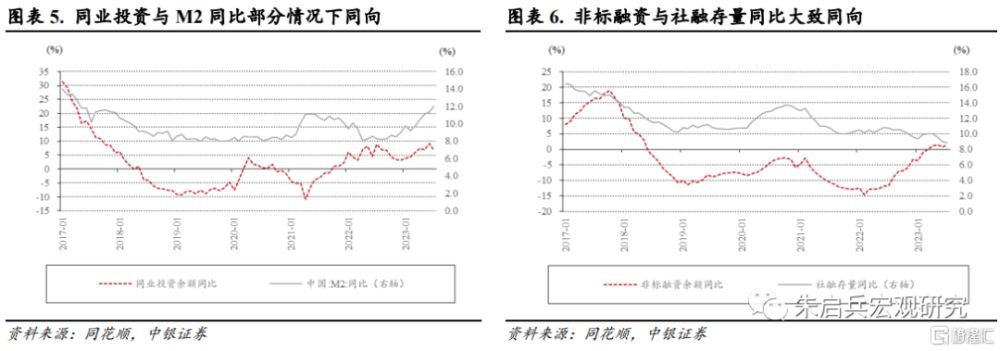

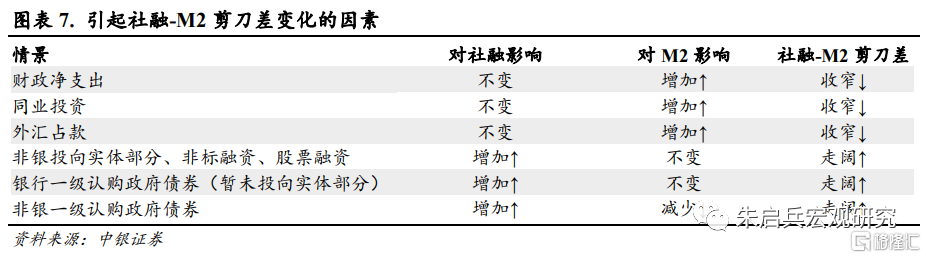

影響剪刀差的主要因素包括1.財政淨支出;2. 同業投資;3. 外匯佔款;4. 非銀投向實體部分、非標融資、股票融資;5. 銀行一級認購政府債券(暫未投向實體部分)以及非銀一級認購政府債券。其中,對利率影響較大的是非標融資和同業投資,財政淨支出在特殊時期也對流動性有較大影響。

剪刀差和利率走勢背離主要受到政府債發行節奏影響。2022年9月以來剪刀差與10年國債收益率呈現背離,由於非標、同業投資、財政淨支出對於利率的擬合較好,所以社融-M2剪刀差中對利率影響較小的因素才能解釋這一現象。剪刀差和利率走勢背離主要受到對利率影響較小的政府債發行節奏影響,非標與同業投資不是剪刀差與利率走勢背離的原因。

展望社融-M2剪刀差趨勢:財政淨支出減少、銀行加大配債力度,均影響社融-M2剪刀差走闊。今年2月M2從高點回落,主要是財政收入不振影響財政淨支出,這一因素下半年仍將拖累M2增速。一季度社融探底回升,一方面,信貸增速超預期,另一方面,銀行資產負債端的不平衡也加大了配債力度,影響社融上行。此外,高基數下社融-M2剪刀差將逐漸走闊。一方面,受2022年基數影響,社融-M2剪刀差將呈現逐漸走闊趨勢。另一方面,隨着社融-M2基數差越來越大,實體融資對於社融和M2的影響之間的差距也會越來越大,體現在社融脈衝呈現震蕩下行。

社融-M2剪刀差對利率的指示。隨着社融-M2剪刀差走闊,其中同業投資和非標融資對於利率行情的影響整體偏多,同業推動利率下行,非標制約利率上行的壓力不強。結合8月15日連續非對稱降息帶動市場利率中樞下調,債市上行空間也隨之壓縮,市場利率進一步下行空間打开,隨着央行短期流動性投放依然充足,目前流動性環境仍將保持寬松,短期上行風險有限。

風險提示:分析框架錯誤;財政力度超預期;風險偏好大幅上升。

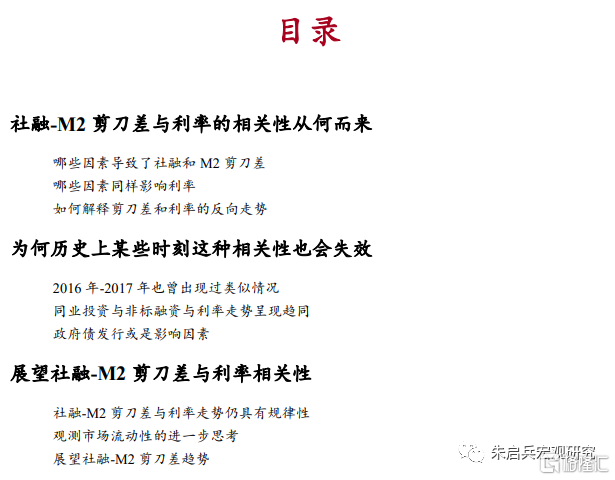

社融-M2剪刀差表徵的剩余流動性與利率具有相關性。社融-M2剪刀差(後文簡稱爲“剪刀差”)與10年期國債收益率(後文簡稱爲“利率”)自2018年以來一直具有良好的相關性,即社融-M2剪刀差收窄時10年期國債收益率下行,反之亦然。一種簡化的解釋是剪刀差表徵了金融與實體之間的剩余流動性,當實體內生融資能力不足時,流動性可能淤積在金融體系內成爲剩余流動性,推動資產價格上升,對應債市則是利率下行。

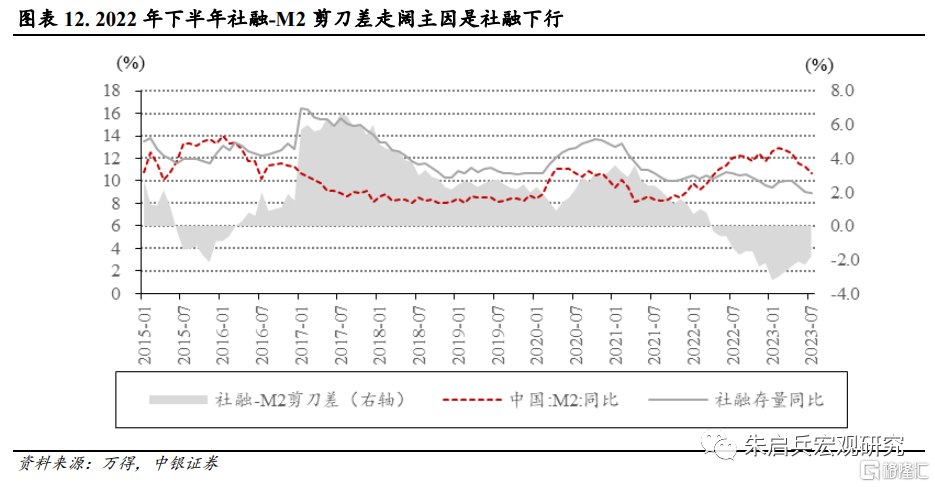

去年以來二者相關性似乎在消失。社融-M2剪刀差與利率的相關性幾乎持續了整個2018年以來的寬松周期。但2022年9月以來這種相關性似乎消失了(圖1)。首先,剪刀差從2022年9月的-1.5%走闊至2023年1月的-3.2%,期間10年國債收益率月均值由2.67%上行至2.88%,呈現負相關;其次,2023年1月以來剪刀差與10年國債收益率再次呈現背離。

本文主要探究這種相關性關系爲何出現、爲何消失。本文將首先分析造成社融-M2剪刀差的因素,區分哪些因素與債券收益率具有相關性,從而進一步分析剪刀差和債券收益率關系爲何失靈;其次將分析歷史上類似的情況,探究是否能找出其中共性;最後分析社融-M2剪刀差對於債市投資的實战意義。

社融-M2剪刀差與利率的相關性從何而來

哪些因素導致了社融和M2剪刀差

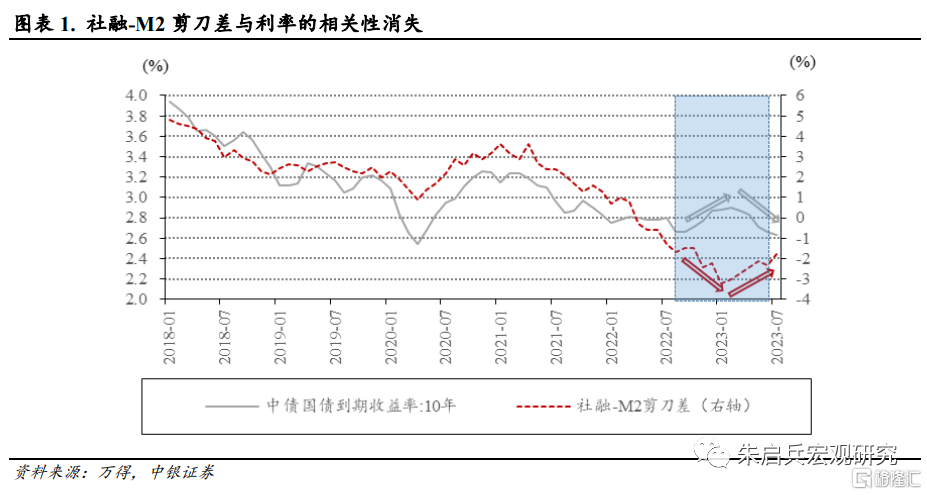

社融與M2統計角度存在差別。社融是我國獨創的金融統計指標,誕生之初是爲了替代新增信貸指標、與M2配合共同作爲貨幣政策中介目標,但統計角度不同形成了二者日漸擴大的差異。M2從銀行部門投放的角度出發,未統計銀行表外融資、非銀與企業之間的融資支持、以及不涉及銀行部門的直接融資;社融從實體經濟融資的角度出發,未涵蓋銀行與非銀之間、銀行與政府之間的資金融通。

影響二者差異的因素較多。具體而言,財政投放、外匯佔款、銀行投放非銀(未投向實體部分)能派生貨幣但不能增加社會融資規模,因此僅計入M2;非標融資、股票融資、非銀投向實體部分、以及銀行一級認購政府債(未形成財政支出部分)能增加社會融資規模但不計入銀行表內,因此僅計入社融。一言以蔽之,財政淨支出、同業存款、非銀投向實體部分、非標融資、股票融資、外匯佔款造成了社融和M2統計上的差異(圖2)。此外,兩者基數差也是社融-M2剪刀差的原因之一。

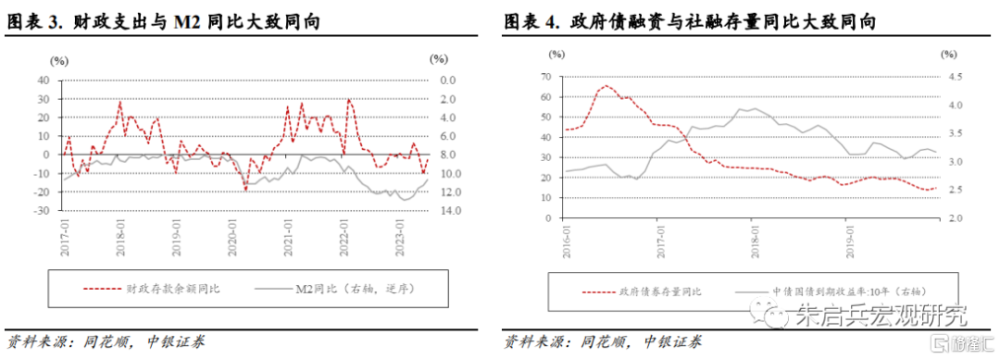

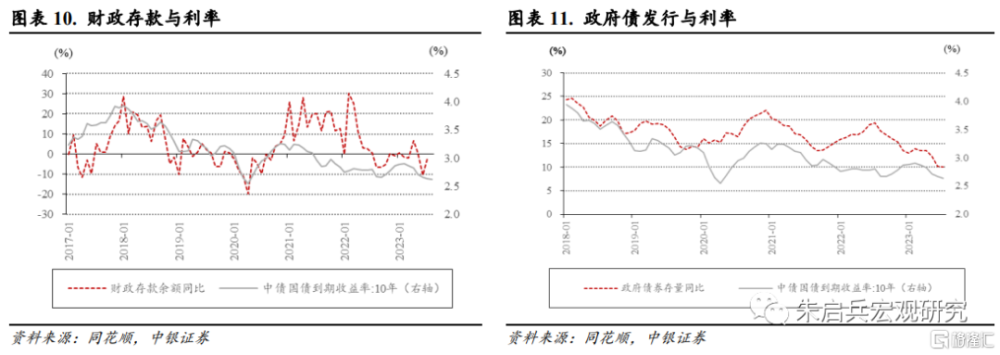

財政淨支出與政府債融資

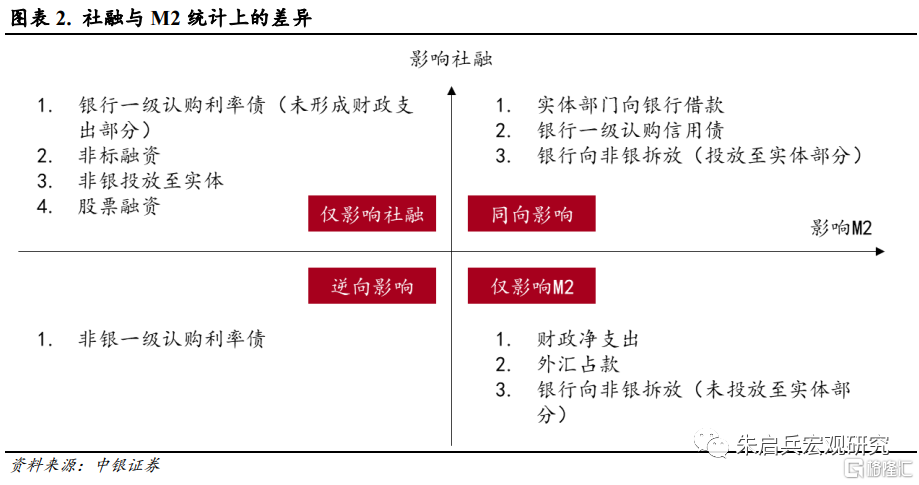

財政淨支出通過繳稅、月末財政支出、政府債券發行三個途徑來影響銀行體系流動性,淨支出將帶來基礎貨幣和廣義貨幣的同時擴張,造成商業銀行體系存款增加,導致M2上升(圖3),但整個過程均不涉及對實體部門提供融資支持,因此社融保持不變。2022年大幅淨支出疊加財政提前發力,導致剪刀差走闊。

與之相關聯的是,由於財政支出存在時滯,部分時期財政收入轉化爲財政投放的效率可能不高,較多滯留在財政存款中。銀行一級認購政府債券但未形成財政支出的部分,使得整個銀行體系資產端調整,銀行體系的超儲轉爲對政府債權,資產負債表保持不變,M2不變,政府債券爲實體部門提供融資支持,社融增加(圖4),從而導致剪刀差走闊。

此外,非銀金融機構一級認購政府債券,會導致整體銀行體系資產負債表收縮,M2減少,基礎貨幣投放減少,同時政府債券爲實體部門提供融資支持,社融增加,剪刀差走闊。

同業投資

銀行向非銀金融機構拆放(銀行購买廣義資管產品、在二級市場向非銀金融機構購买資產、發放非銀貸款),導致整個銀行體系資產負債表擴張,M2增加(圖5),但其中非銀金融機構未向實體部門投放的部分,即淤積在金融系統中沒有流入實體的部分,不會使社融增加,因此整體上來看同業投資擴張導致剪刀差走闊。

非銀投向實體部分、非標融資、股票融資

以上本質上都是實體部門從銀行表內以外的渠道獲得融資,無論是從非銀渠道、銀行表外渠道、還是權益融資趨勢,都只涉及社融的增加,對於銀行體系資產負債表不產生影響,因此M2保持不變,上述融資的擴張導致剪刀差走闊。以非標爲例,非標融資和社融存量同比增速大致呈現同向(圖6)。

外匯佔款

外匯佔款是“實體部門-銀行-央行”之間結售匯的行爲。實體部門的結售匯行爲,使得銀行體系的資產負債表擴張,M2增加,但整個過程不涉及對實體部門提供融資支持,因此外匯佔款上升期間社融保持不變,剪刀差走闊。

總結而言,以上因素對於剪刀差的影響分別如下:

哪些因素同樣影響利率

在分析完引起社融-M2剪刀差變化的因素後,剪刀差與利率的關系也就不言自明,前言中簡化的邏輯可以進一步擴充,即:

1)剪刀差表徵了金融與實體之間的剩余流動性,當實體內生融資能力不足時,流動性可能淤積在金融體系內成爲剩余流動性,推動資產價格上升,對應債市則是利率下行。

2)實體內生融資能力不足的具體表現爲1. 非銀投放至實體融資、非標融資、股票融資減少;2. 實體可投項目減少間接導致政府專項債發行減少。

3)流動性充裕的具體表現爲:a.財政淨支出增加;b. 同業投資增加;c. 外匯佔款增加。資產端欠配和負債端擴張共同驅動了利率下行。

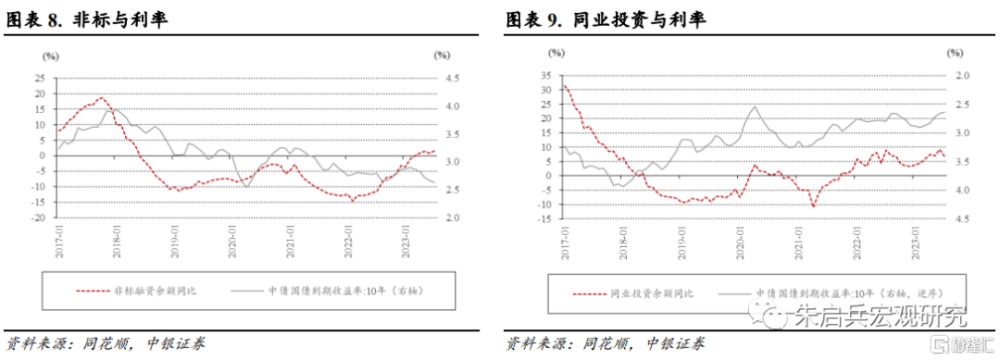

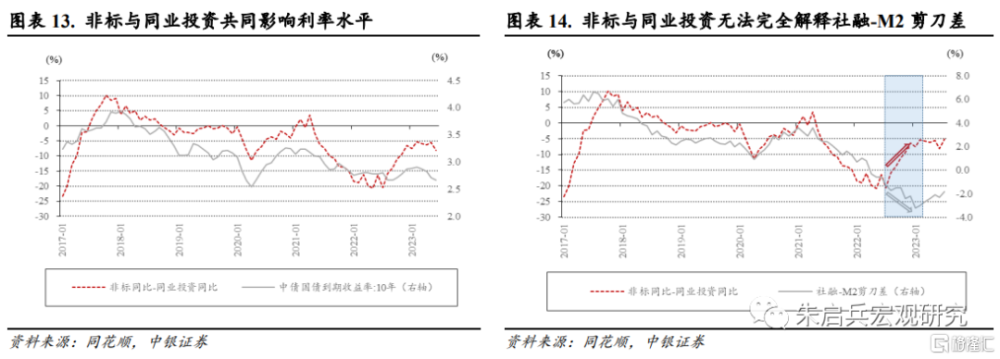

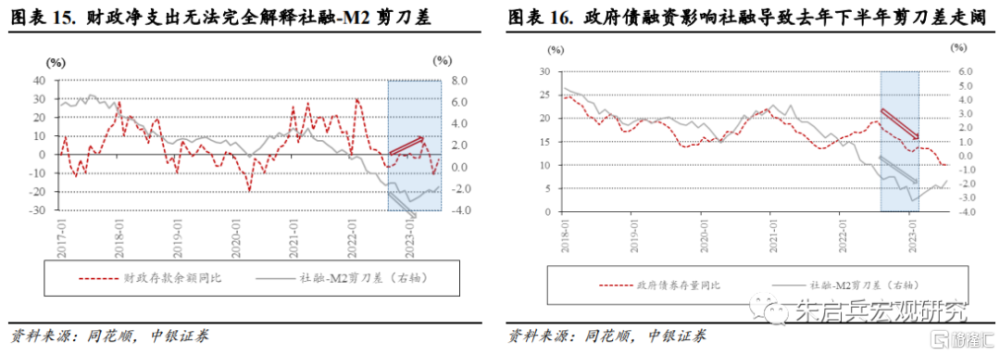

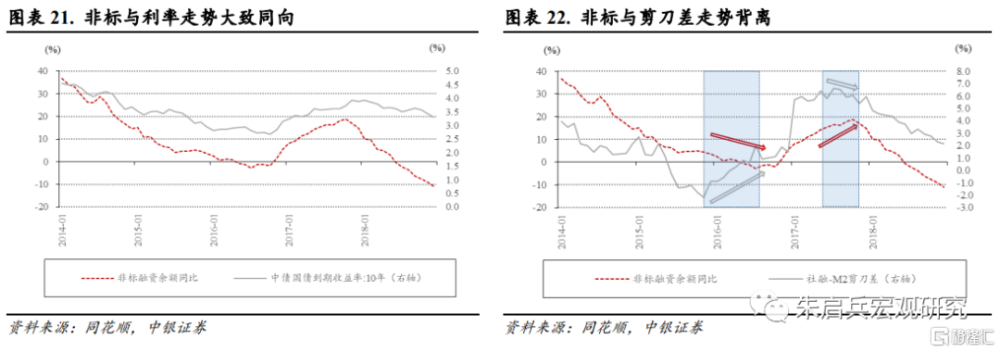

進一步看,其中對利率水平影響較大的是非標融資和同業投資。非標融資同比多增時,往往是實體經濟內生融資需求旺盛的階段,信用擴張迅速,偏高的非標融資價格帶動利率上行(圖8),同時經濟上行導致的整體資產回報率上升也同時影響了非標融資規模和利率價格。同業投資旺盛時,往往是貸款融資需求不足,金融機構欠配,較多的資金追逐較少的資產,導致資產價格下行(圖9)。此外,財政淨支出也是影響市場流動性的一大因素(圖10),如2022年特殊時期的財政支出。政府債發行對利率影響較小(圖11)。

如何解釋剪刀差和利率的反向走勢

社融增速回落與利率走勢背離。回到2022年下半年,8月降息後利率上行,但社融-M2剪刀差持續走闊,其中M2同比增速趨穩,但社融存量同比增速持續下行(圖12),因此剪刀差和利率的反向走勢的形成主要出在影響社融的因素上,即非銀投向實體部分、非標融資、股票融資;銀行一級認購政府債券(暫未投向實體部分);非銀一級認購政府債券。

非標與同業投資無法解釋這一現象。結合非標與同業投資,可以部分解釋社融-M2剪刀差(圖14),但還是無法解釋2022年9月之後的反向走勢,財政淨支出同樣無法完全解釋(圖15)。由於非標、同業投資、財政淨支出對於利率的擬合較好(圖13),所以是社融-M2剪刀差中對利率影響較小的部分變動才能解釋。因此,政府債融資是導致剪刀差走闊的主要因素。

剪刀差和利率走勢背離主要受到政府債發行節奏影響。一方面,2022年地方政府債發行節奏和2021年存在錯位,2022年上半年地方政府債發行節奏明顯前置且持續提速,基本完成“6月底前基本發行完畢”目標,下半年地方債發行速度放緩,受2021年下半年高基數影響,社融存量增速逐漸走低;另一方面,2022年專項債資金撥付和支出明顯提升,基建投資增速自4月以來明顯提速,9月末增速爲11.2%,較4月提升2.94個百分點,該部分同樣推高M2增速。綜合影響下盡管利率回升,但剪刀差持續走闊(圖16)。

爲何歷史上某些時刻這種相關性也會失效

2016年-2017年也曾出現過類似情況

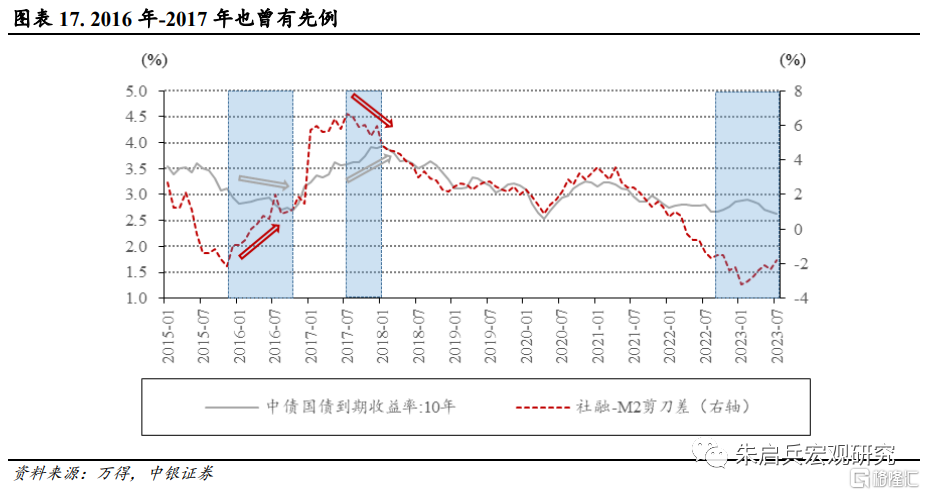

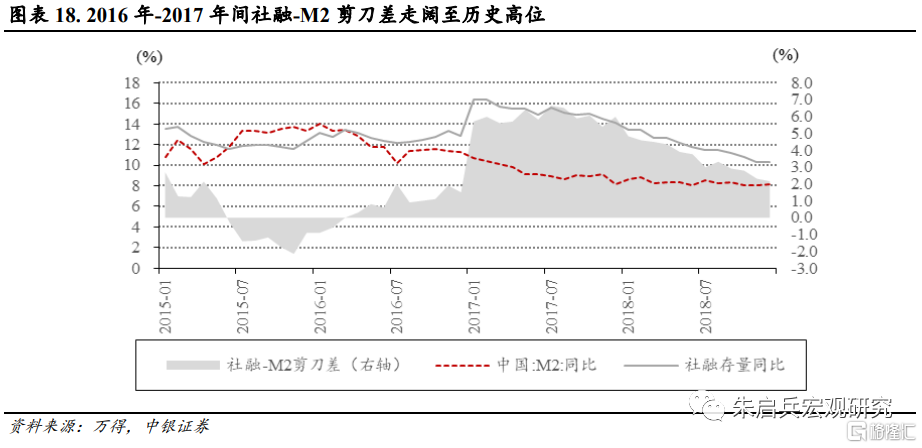

分析2016年以來社融-M2剪刀差與10年期國債收益率走勢,可以發現2016年-2017年也曾出現兩者不同步的時期(圖17)。

1)2015年11月-2016年10月:社融-M2剪刀差由-2.15%走闊至1.1%,同時期10年期國債收益率由3.12%下行至2.69%;

2)2017年7月-2018年1月:社融-M2剪刀差由6.64%收窄至4.83%,同時期10年期國債收益率由3.59%上行至3.94%。

在2016年-2017年末的金融去槓杆階段,社融與M2背離十分明顯(圖18)。M2增速由2016年初的14%下降至2017年末8.1%的歷史低位,社融增速規模增長相對平穩,由2016年初的13.1%提升至2017年末的14.08%,社融-M2剪刀差由2016年初的-0.9個百分點走闊至2017年7月6.64個百分點的歷史高位。

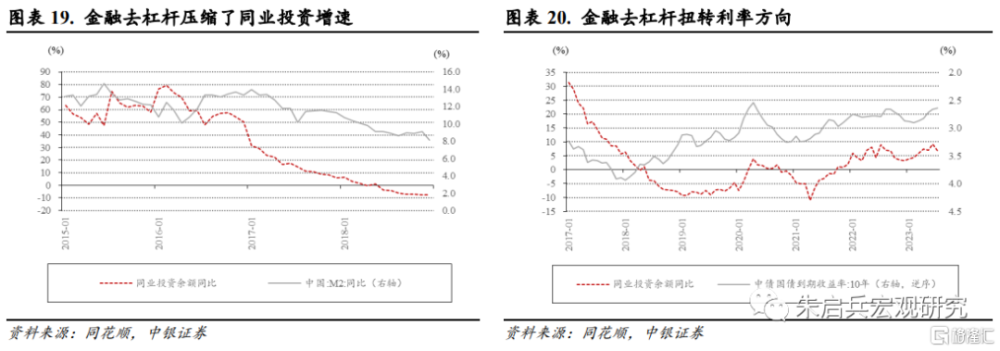

同業投資與非標融資與利率走勢呈現趨同

金融去槓杆壓縮了同業投資增速。具體來看,金融去槓杆導致銀行體系投向非銀金融機構的資金減少。2014年-2016年,貨幣政策寬松環境下,監管層鼓勵非銀金融機構創新證券和基金子公司資管業務以及同業存單業務,資金空轉的現象較多,大量銀行的委外資金繼續投資於資管產品和同業理財,造成金融資源的浪費和非銀金融機構存款的擴張。

2016年初以來,爲打破多層嵌套和推動資金“脫虛向實”,防範和化解金融風險,監管層全面對同業鏈條嚴監管,金融去槓杆使得銀行开始回收通過資管計劃等投向非銀金融機構的資金,同業投資持續下行,拖累M2屢創新低。由於銀行拆放非銀金融機構明顯減少,同時該部分資金並未投入實體經濟,因此M2增速下降,不影響社融增速(圖19)。

期間非標方面對社融貢獻不大。在去通道背景下,貨幣創造途徑壓縮,信托成爲唯一許可的通道逆勢上漲,信托貸款增速快速提升。但整體來看,由於未貼現銀行承兌匯票大幅多減,導致非標整體對社融增速的貢獻不大(圖22)。

政府債發行或是影響因素

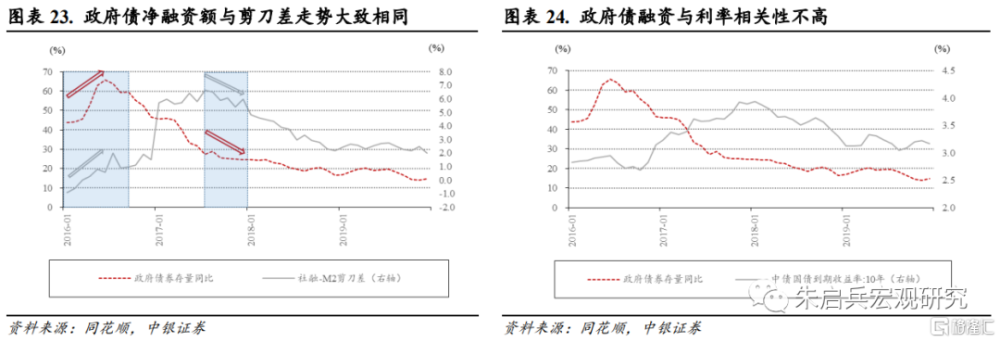

政府債融資可能同樣影響了社融-M2剪刀差走勢。結合上一節內容,可以發現2016年政府債券淨融資額大幅增長帶動社融增長,推高了社融-M2剪刀差,2017年下半年淨融資額下降,使得剪刀差呈現反向趨勢(圖23)。

具體來看,地方債發行減少,銀行債券投資同比少增較多,由此派生的存款同比少增較多。銀行的債券投資中有相當比例用於購买地方政府債券,這將增加M2,但不計入社會融資規模。地方債發行減少使得銀行債券投資放緩進而導致M2增速放慢,但社會融資規模不受影響。2016年上半年新增地方債達到35754億元,而2017年上半年地方債僅增加18609億元,同比大幅減少。

展望社融-M2剪刀差與利率相關性

社融-M2剪刀差與利率走勢仍具有規律性

總結以上內容,可以依次得出幾條結論:

1)社融-M2剪刀差表徵了金融與實體之間的剩余流動性,在大部分情況下與利率走勢趨同。背後的本質是二者都受到貨幣政策影響,社融和M2是貨幣政策的中介目標,而市場利率直接受到貨幣政策調控的影響。

a)社融和M2走高對應着實體內生融資需求旺盛,經濟上行,對應着資本回報率上行;社融-M2剪刀差走闊則對應着實體融資需求大於金融系統供給,對應經濟過熱,利率上行。

b)社融和M2走低對應着實體內生融資需求不足,經濟下行,對應着資本回報率下行,反之亦然;社融-M2剪刀差收窄則對應着實體融資需求小於金融系統供給,對應流動性淤積,利率下行。

2)剪刀差和利率走勢背離主要受到政府債發行節奏影響。影響剪刀差的主要因素包括1.財政淨支出;2. 同業投資;3. 外匯佔款;4. 非銀投向實體部分、非標融資、股票融資;5. 銀行一級認購政府債券(暫未投向實體部分)以及非銀一級認購政府債券。

a)對利率水平影響較大的是非標融資和同業投資,財政淨支出在特殊時期也對流動性有較大影響。

b)剪刀差和利率走勢背離主要受到對利率影響較小的政府債發行節奏影響,非標與同業投資不是剪刀差與利率走勢背離的原因。

3)這一規律在2016年去槓杆期間同樣適用。2016年-2017年間同業投資與非標融資與利率走勢呈現趨同,但政府債發行影響了社融-M2剪刀差走勢,使得社融-M2剪刀差走勢背離。整體來看,社融-M2剪刀差與利率走勢仍具有規律性。

觀測市場流動性的進一步思考

換個角度來看,盡管大部分情況下社融-M2剪刀差與利率走勢趨同,但仍有一些缺點:

1)二者走勢基本同步,指示意義有限。社融-M2剪刀差與利率走勢同步的原因主要在於二者並非因果關系,而是同樣受到貨幣政策調控的影響,因此呈現趨同,在實战意義上剪刀差對於利率的指示意義不大。

2)部分科目具有誤導性。從社融創設以來,口徑經過多次調整,截至目前部分科目與利率的相關性較低,單純將社融-M2剪刀差視作剩余流動性可能有一定誤導性。

3)月度延遲發布效用有限。社融和M2爲月頻數據,且要等到下月中旬才發布,對於日頻走勢指示意義有限。

但研究社融-M2剪刀差與利率之後並非沒有結果,拆分社融與M2後可以發現其中非標融資和同業投資與利率相關性較高,是社融-M2剪刀差與利率走勢趨同的主要影響因素。實際上同業存單利率也是常用的日頻數據,能較好地描述銀行間流動性狀況。

展望社融-M2剪刀差趨勢

結合當前形勢展望社融-M2剪刀差趨勢,以下幾點值得關注:

1)財政淨支出減少,影響社融-M2剪刀差走闊。今年2月M2從高點回落,主要是財政收入不振影響財政淨支出,下半年這一因素仍將拖累M2增速。此外若推出新的政策性金融工具、貼息貸款等“准財政”工具,可能存在新的變數。

2)銀行加大配債力度,影響社融-M2剪刀差走闊。今年一季度社融探底回升,一方面,信貸增速超預期,另一方面,銀行資產負債端的不平衡也加大了配債力度,影響社融上行。銀行資產負債端矛盾是居民風險偏好收縮和高收益資產荒兩方面因素構成。若風險偏好上升或資產荒緩解,銀行對於債券的需求又將回落。

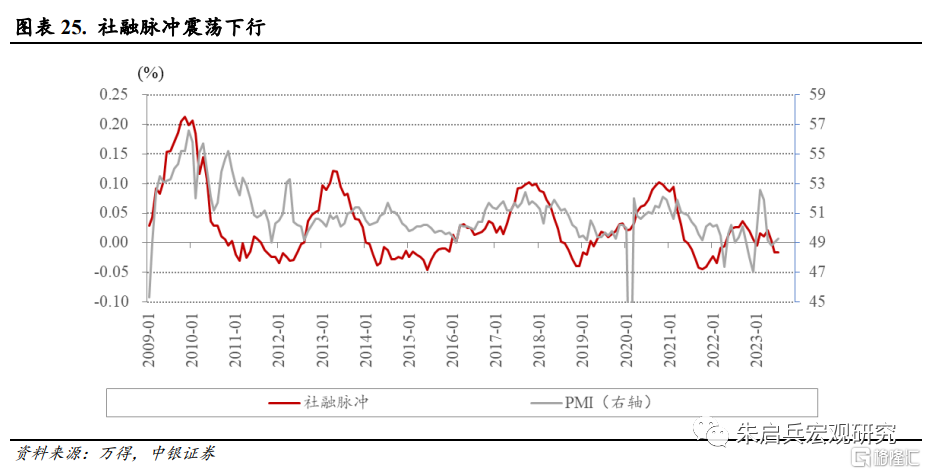

3)高基數下社融-M2剪刀差將逐漸走闊。一方面,受2022年基數影響,社融-M2剪刀差將呈現逐漸走闊趨勢。另一方面,隨着社融-M2基數差越來越大,實體融資對於社融和M2的影響之間的差距也會越來越大,體現在社融脈衝呈現震蕩下行,與10年期國債收益率相似,高點越來越低(圖25)。

4)社融-M2剪刀差對利率的指示。隨着社融-M2剪刀差走闊,其中同業投資和非標融資對於利率行情的影響整體偏多,同業推動利率下行,非標制約利率上行的壓力不強。結合8月15日連續非對稱降息帶動市場利率中樞下調,債市上行空間也隨之壓縮,市場利率進一步下行空間打开,隨着央行短期流動性投放依然充足,目前流動性環境仍將保持寬松,短期上行風險有限。

風險提示:

1. 分析框架錯誤:對社融-M2分析框架存在理解錯誤或盲區,造成投資決策誤導;

2.財政力度超預期:若推出新的政策性金融工具、貼息貸款等“准財政”工具,影響M2同比增速,使得社融-M2剪刀差再度收窄;

3. 風險偏好大幅上升:居民企業風險偏好大幅上升,銀行配置壓力緩解,影響社融存量同比增速,使得社融-M2剪刀差再度收窄。

注:本文來自中銀證券於2023年8月19日發布的《【中銀宏觀】社融-M2剪刀差和利率之惑》,證券分析師:孫德基 朱啓兵

標題:社融-M2剪刀差和利率之惑

地址:https://www.iknowplus.com/post/24600.html