本輪人民幣貶值有何不同?

一、本輪人民幣貶值存在顯著的異質性

在今年2月以及5月至6月,人民幣兌美元匯率發生了兩波顯著貶值。以下筆者將從四個維度出發,來說明今年這兩波貶值存在明顯的差異性。如果說第一波貶值的主要原因來自外部(美元太強)的話,那么第二波貶值的主要原因則來自內部。

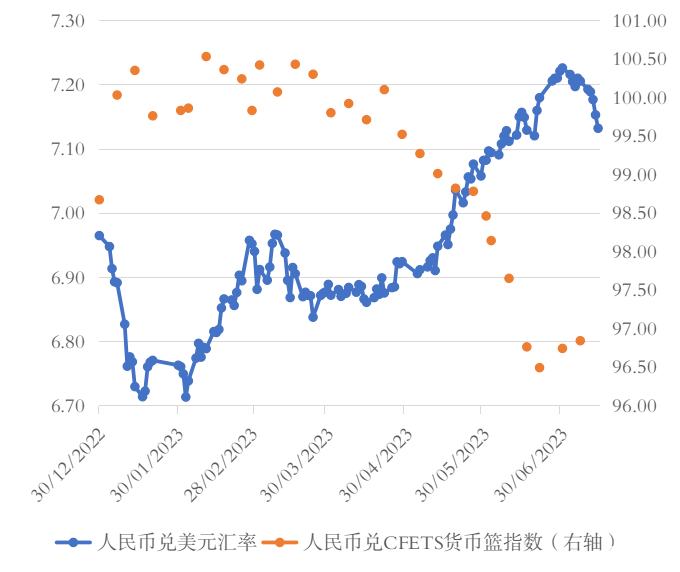

第一,從人民幣兌美元匯率與有效匯率的關系來看,今年2月,人民幣兌美元匯率貶值約3.6%;今年5月中旬至6月底,人民幣兌美元匯率貶值約4.6%。然而,有效匯率表現截然不同。今年2月,人民幣兌CFETS指數大致不變;今年5月中旬至6月底,人民幣兌CFETS指數貶值約2.3%。換言之,今年第一輪貶值時人民幣自身並不弱,只是因爲美元太強;而第二輪貶值時人民幣兌一籃子貨幣匯率明顯走弱。

圖1:今年年初至今,人民幣兌美元匯率與有效匯率的關系

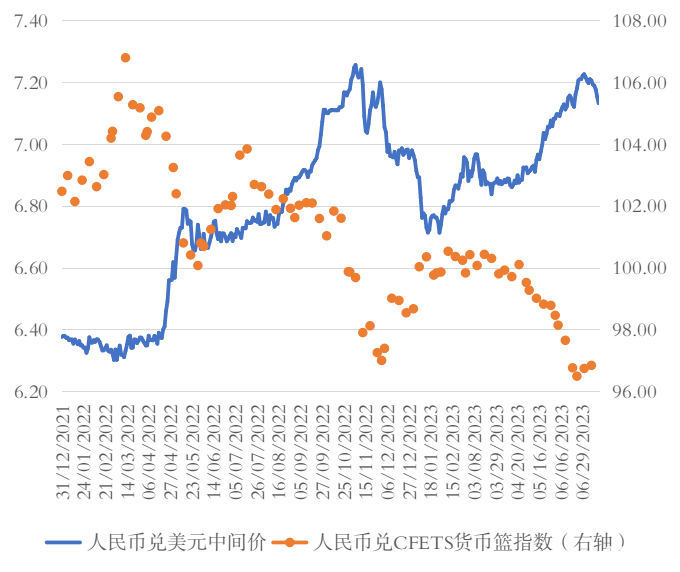

去年人民幣兌美元也有兩波貶值。在2022年的兩波貶值與今年第二波貶值中,人民幣有效匯率均顯著下行,幅度也基本相似。且在今年第二波貶值中,人民幣有效匯率的最低點要比去年第二波更低,人民幣兌一籃子貨幣匯率創下新低。總體來看,過去兩年內人民幣有效匯率呈現波動中下行的趨勢。

圖2:去年年初至今,人民幣兌美元匯率與有效匯率的關系

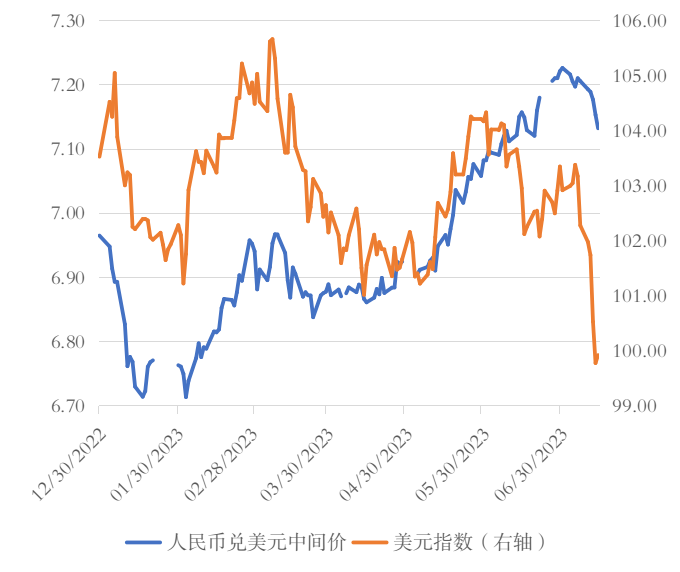

第二,從人民幣兌美元匯率和美元指數之間的關系來看,今年第一波貶值過程中,美元指數大幅升值,人民幣兌美元匯率中間價與美元指數的走勢相關性很強;但在今年第二波貶值過程中,5月美元指數升值,人民幣兌美元貶值;6月美元指數明顯回落,但是人民幣兌美元繼續貶值。最近美元指數明顯下行,但人民幣兌美元的升值幅度並沒有美元指數下行幅度那么大,甚至今年6月上中旬出現了反相關:6月份上中旬,雖然美元指數明顯下行,但人民幣兌美元匯率繼續顯著貶值。上述分析說明人民幣兌美元匯率中間價與美元指數的走勢的相關性在減弱。

圖3:今年年初至今,人民幣兌美元匯率與美元指數的關系

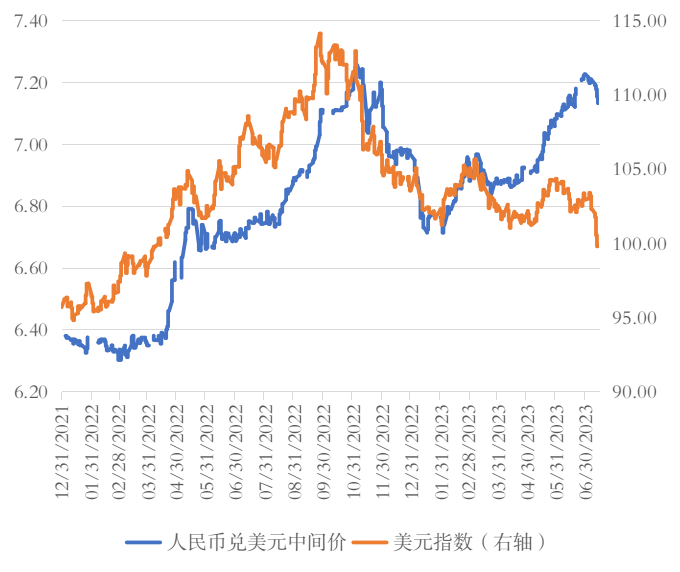

更重要的是,雖然今年6月底人民幣兌美元匯率也跌破了7.2,但同期內美元指數的高度明顯弱於2022年第4季度。2022年4季度末美元指數超過110,導致人民幣兌美元匯率跌破7.2;今年6月底美元指數只達到103,人民幣兌美元匯率照樣跌破7.2。這說明今年人民幣跌破7.2並非美元太強,而是人民幣太弱。因此主要原因不是來自外部,而是來自內部。

圖4:去年年初至今,人民幣兌美元匯率與美元指數的關系

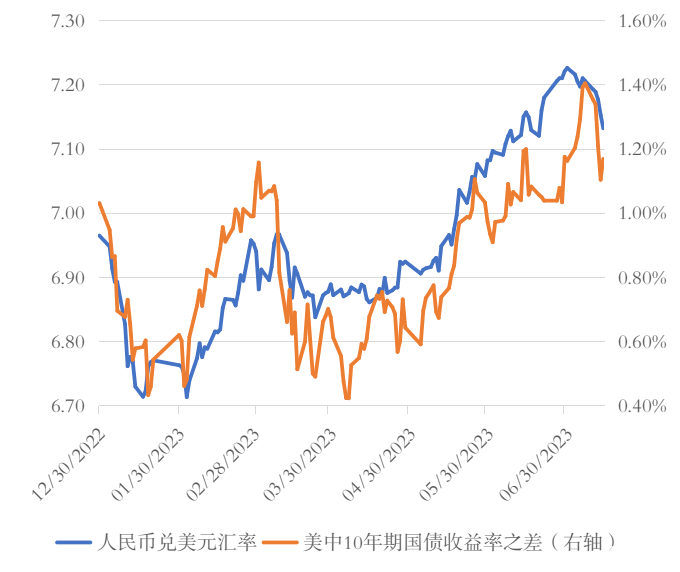

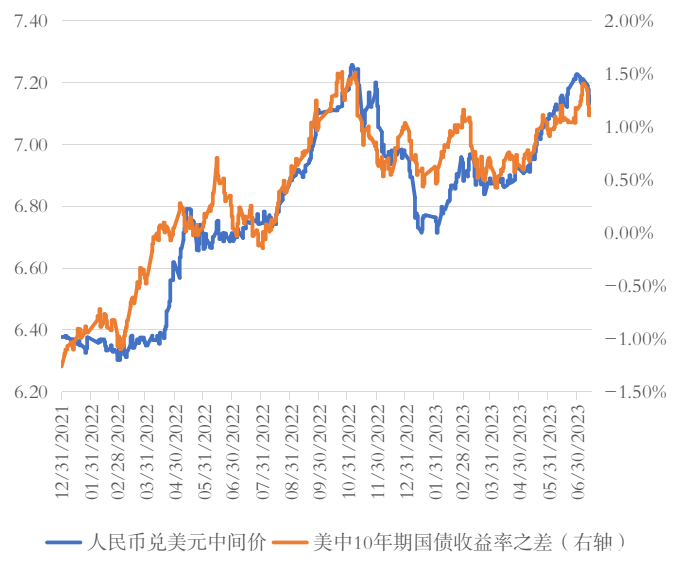

第三,從人民幣兌美元匯率與美中長期利差的關系來看,今年第一波和第二波貶值的領先滯後關系完全不同。今年第一波貶值過程中,美中利差的變化領先於人民幣兌美元匯率中間價的變化;但今年第二波貶值過程中,美中利差的變化滯後於人民幣兌美元匯率中間價的變化。例如,6月30日,人民幣兌美元匯率中間價已經觸底,但在隨後一周,美中利差卻由1.16%擴大至1.40%。美中利差可能對人民幣兌美元匯率很重要,但有時未必是觸發其變化的直接原因。

圖5:今年年初至今,人民幣兌美元匯率與美中長期利差的關系

總體來看,最近兩年,人民幣兌美元匯率中間價變動與美中利差變動相關性較強。在2022年兩波貶值與今年第一波貶值中,美中利差變動均領先於人民幣兌美元匯率中間價的變動;而在今年第二波貶值的後半段,美中利差變動明顯滯後於人民幣兌美元匯率中間價的變動。

圖6:今年年初至今,人民幣兌美元匯率中間價與美中長期利差的關系

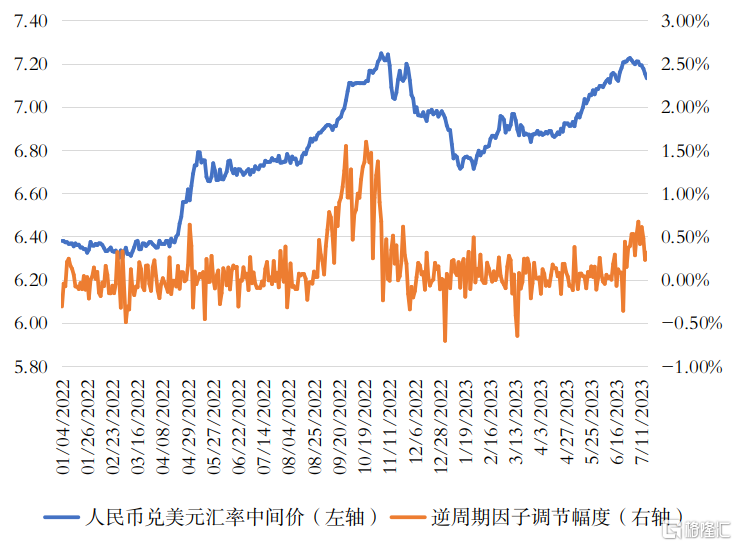

第四,從逆周期因子的使用情況來看,今年6月底7月初,逆周期因子有啓用跡象。2022年5月,央行曾一度採用了逆周期因子,但並不明顯且持續時間不長。2022年9月至11月,中國央行持續使用逆周期因子來調升人民幣兌美元匯率中間價,最高時單日推升1.5%。假定以千分之五作爲逆周期因子生效的界限,2023年6月底7月初,逆周期因子有再次啓用的跡象,但無論力度還是持續時間都明顯弱於去年9月至11月。

圖7:今年6月底7月初,逆周期因子有啓用跡象

二、本輪人民幣貶值異質性的原因分析

如前所述,與2022年的兩波貶值以及2023年第一波貶值相比,2023年第二波貶值有着較強的異質性。首先,在前三波貶值過程中,人民幣匯率與有效匯率、美元指數、美中利差的相關性更強;而在本輪貶值中,人民幣匯率與上述變量之間的相關性明顯減弱。其次,前三波貶值過程中,外因很可能是主導性因素,因此美元指數和美中利差都領先於人民幣兌美元匯率的波動;但本輪貶值,內因很可能是主導型因素。

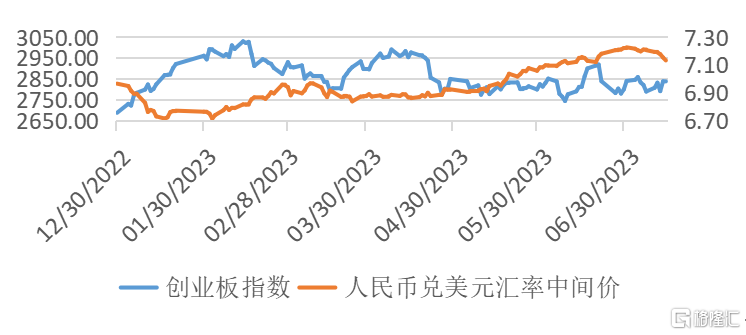

導致今年5-6月人民幣兌美元匯率走弱的最重要原因或許是,今年二季度中國高頻宏觀指標表現明顯弱於市場預期,且市場期望的一攬子宏觀刺激政策並未如期同步出台。2023年5、6月,股市與匯市同步走弱,反映了投資者情緒趨於悲觀。

2023年二季度,宏觀、行業與外部環境導致市場情緒都有所弱化。

第一,宏觀方面。4-5月投資累計同比增速下行,出口額同比增速下行,PMI指數持續低於50;PPI持續負增長導致通縮壓力加劇,青年失業率攀升至歷史性峰值;M1增速持續下行,社融與人民幣貸款增速下行,金融指標不斷惡化。

第二,房地產方面。盡管去年四季度出台了“三支箭”,但各種類型开發商融資並未得到顯著改善,購房者、开發商與地方政府預期集體低迷。

第三,地方政府債務方面。中西部地區平台違約壓力隱現,二季度一些新的局部案例逐漸爆發。

第四,外部方面。俄烏衝突繼續深化,中美博弈喜憂參半,盡管美中領導實現會晤,但美國仍在收緊一些領域和行業的限制。

圖8:第2季度人民幣匯率與股市指數雙雙走弱:投資者情緒

上述情況疊加導致投資者情緒並不樂觀,二季度人民幣匯率與股市指數雙雙走弱,反映出投資者情緒的惡化。

三、對下半年人民幣匯率走勢的展望

從外部來看,市場情緒總是受短期因素的影響。美國最新通脹數據公布後,市場從去年下半年的擔憂加息,又开始轉爲樂觀。雖然近期美國勞動力市場與名義通脹數據有所走弱,導致美元指數跌破100,但未來繼續下行的空間不大,不要對美國核心通脹數據的回落過於樂觀。美國核心CPI的黏性非常強,其核心邏輯在於美國勞動力市場依然緊張,服務價格、房租價格很難回落。目前十年期美債收益率仍然處於高位,盡管破4後开始下行,但今年下半年,美元指數與長期美債利率總體上仍將維持高位盤整態勢,外部環境仍然偏緊。因此人民幣兌美元匯率企穩,不能期望外部環境的弱化,而要從內部因素着手。

從內部來看,隨着基期效應的減弱,下半年國內經濟走勢很大程度上取決於宏觀政策走向。當前國內經濟的內生復蘇動力偏弱。近期一系列跡象表明,中國政府仍在謀劃一系列宏觀政策舉措,但截至目前出台的政策都比較零散,對提振市場信心的力度不足。今年底二十屆三中全會可能召开,並宣布新一輪改革开放計劃,預計將成爲影響預期的重要因素。

基於上述考量,預計下半年主導人民幣兌美元匯率走勢的主要因素依然是內部因素。樂觀情景下,如果上述政策全部落地,人民幣兌美元匯率會觸底回升,年底達到6.6-6.8;悲觀情景下,受外部環境變化影響,預計年底人民幣兌美元匯率將在7.2左右。

注:本文爲筆者於2023年7月16日在中國財富管理50人論壇青年論壇研討會上的發言實錄,已經本人審閱。

標題:本輪人民幣貶值有何不同?

地址:https://www.iknowplus.com/post/21427.html