服務業“補庫”比工業更值得期待

主要內容

引言:今年服務業表現明顯強於工業,但現有市場研究缺乏對居民全口徑服務消費和服務業庫存的跟蹤指標,我們此前已構建兩大指標,本文介紹最新變化。

工業庫存:上遊補庫推動實際庫存回升,中下遊去化。6月工業產成品存貨同比回落1.0pct至2.2%,但實際庫存同期回升0.8pct至7.3%。而6月實際庫存反彈或仍因上遊補庫,後者也是導致工業庫存2022年持續補庫的主因,6月電廠煤炭庫存達歷史新高。

服務業庫存:二季度繼續去化,並導致工業去庫加快。本輪庫存周期服務業提前於工業去庫,歷史上兩者分化後總會回歸統一,反映庫存消化的過程,目前服務業低庫存已導致工業庫存高位加快回落。二季度經濟壓力加大、居民服務消費走弱背景下,服務業庫存低位繼續下探、刷新十年新低,也導致工業二季度加快去庫。

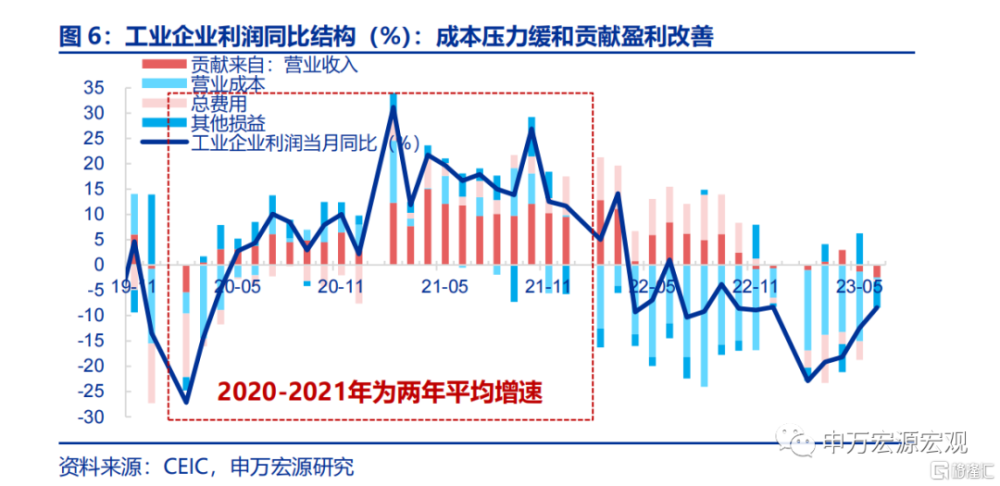

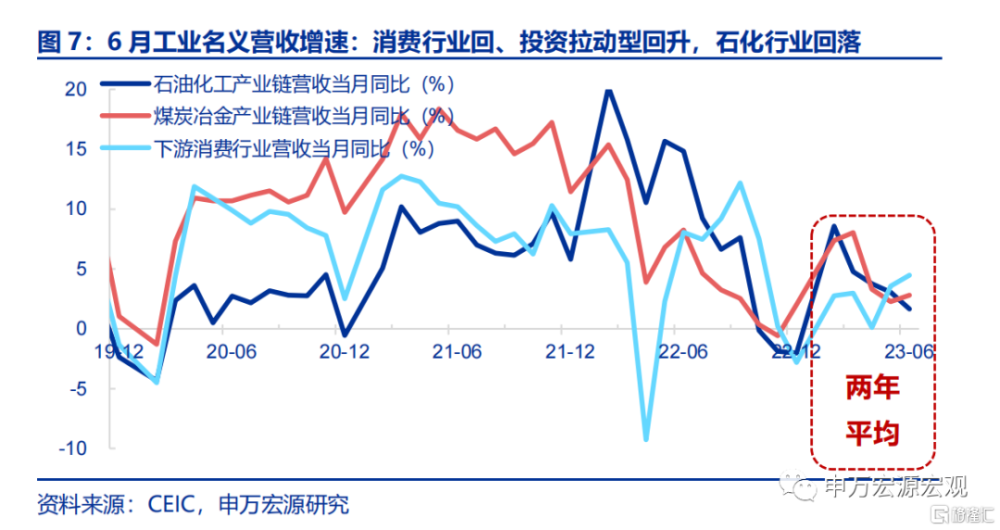

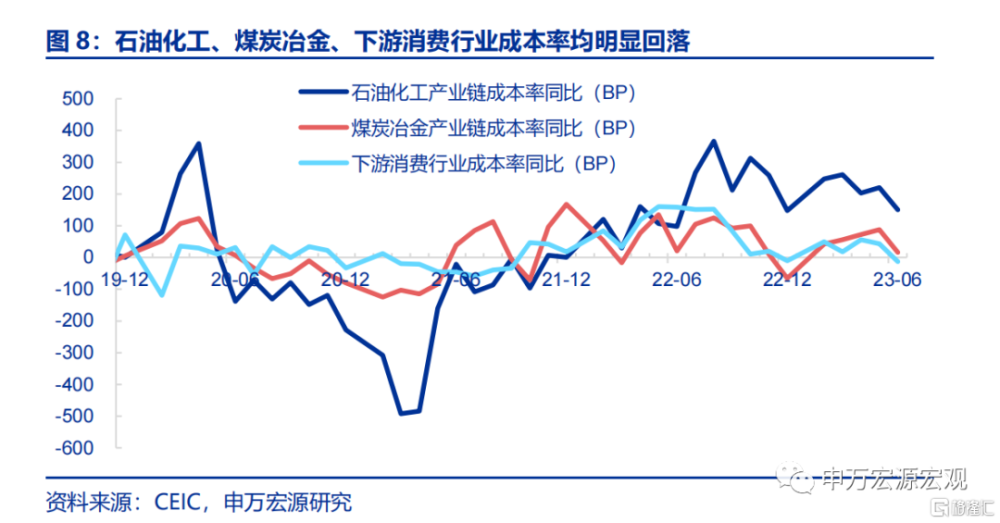

工業盈利:成本壓力緩和推升利潤改善,下遊最明顯。6月工業盈利改善明顯,營收隨PPI走弱、但成本壓力明顯緩和。1)營收:下遊消費營收增速反彈,尤其是地產後周期領域,反映強勁地產竣工的滯後傳導,而中上遊仍承壓、尤其是受油價回落影響的石化行業。2)利潤率:國際大宗漲價擠壓國內工業利潤,國內大宗合理漲價則有利於國內工業利潤,6月利潤率改善明顯,主因上中下遊成本壓力均改善,且主要改善的行業爲石化、有色和下遊行業,反映油價、銅價等國際大宗價格回落,以及下遊剛性成本率下行影響。

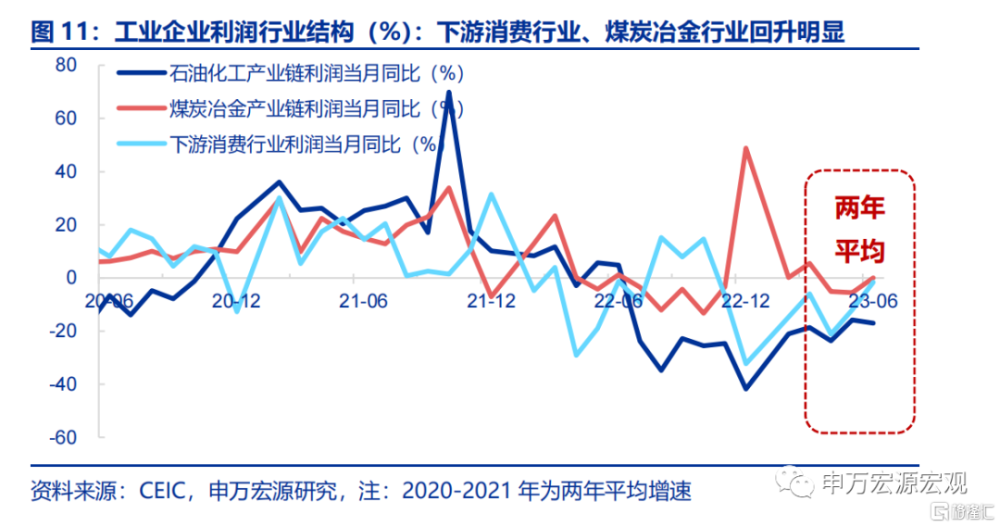

分行業利潤:改善幅度,下遊消費>投資驅動的煤炭冶金產業>石化產業鏈。分行業看,下遊消費行業營收增速改善幅度最大、且利潤率改善也較爲可觀,利潤增速(兩年平均,下同)回升10.4pct至-1.4%,其中汽車(+16.5pct至1.7%)、計算機電子設備(+11.2pct至-11.9%)利潤增速改善較爲明顯。煤炭冶金產業鏈營收增速與利潤率改善次之,整體利潤增速也積極回升(+5.6pct至0.1%)。而石化產業鏈利潤率雖改善、但營收增速下滑,利潤增速回落1.2pct至-17.0%。

服務業庫存指標二季度刷新十年低位,但6月居民全口徑服務消費增速年內首次反彈,後續服務業存在供給替代、供給擴張兩大補庫邏輯與機會。2022年至今服務業經歷一輪明顯出清,主因疫情的影響與企業利潤受損,這與2022年前工業盈利較好、推動工業補庫存在典型區別。而在目前服務業庫存指標下行至十年新低的時間點,6月居民全口徑服務消費增速年內首次反彈,四年平均增速(與19年同期比)回升0.6pct至3.9%,後續存在兩大補庫機會。其一是供給替代,新服務業替代倒閉的傳統老服務業。其二是供給擴張,新服務設立後需要維持正常經營,就需要補充目前明顯偏低的庫存至正常水平,這一過程獨立於需求變化(需求更多影響的是企業在庫存正常水平之上的補庫行爲),相應會產生對食品飲料、紡織服裝等必需品的補庫需求。

相較而言,無論是工業庫存由目前高位回到匹配服務業低庫存,還是盈利周期領先庫存周期一年的歷史規律,都說明工業實際庫存去化或持續至24Q1。6月工業實際庫存增速走高更多由於上遊煤炭庫存增加,但中下遊延續去庫。目前工業庫存明顯高於服務業,歷史上兩者總要回到匹配的水平,按目前服務業庫存指標十年新低的位置,工業庫存或持續去化至24Q1。與此同時,從盈利周期的視角來看,企業是否決定增加或減少庫存(提高or降低周轉),本質上是出於對企業盈利的考量,從數據上也能發現工業企業利潤增速領先工業企業實際庫存3-4個季度,23Q2工業庫存對應的是22Q2的工業企業盈利,而工業企業盈利從23Q3至24Q1均大幅下行,意味着工業實際庫存或去化至24Q1。

風險提示:大宗價格波動,經濟恢復不及預期。

以下爲正文

周觀點:服務業“補庫”比工業更值得期待

1. 工業庫存:上遊補庫推動實際庫存回升,中下遊去化

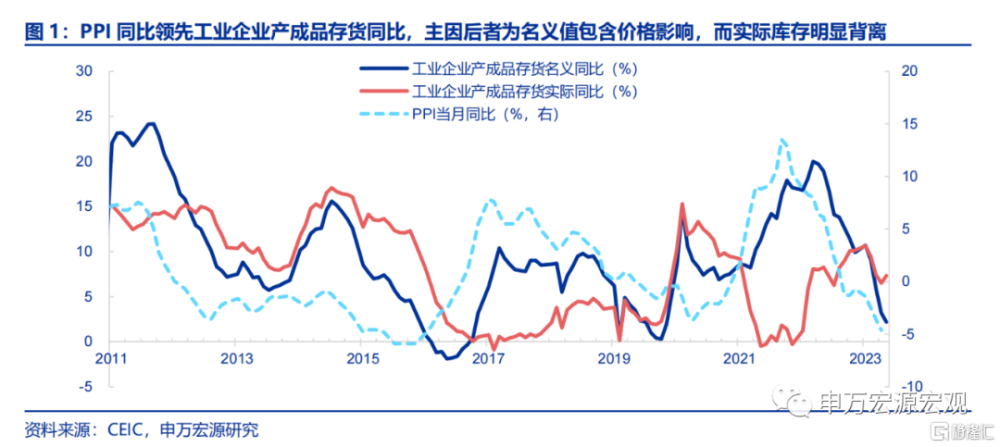

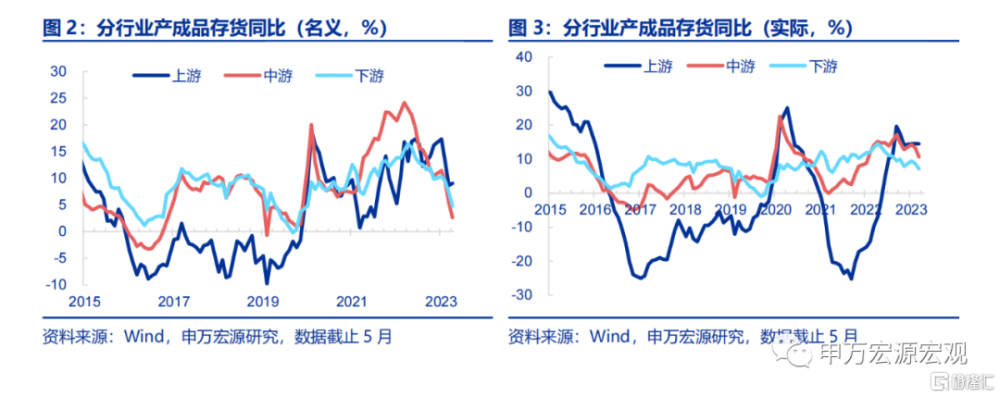

6月名義庫存增速繼續回落,但實際庫存增速小幅反彈。市場此前主要觀測“工業企業產成品存貨同比”來刻畫庫存周期,並將價格周期作爲庫存周期領先指標(兩者走勢較匹配)。但工業企業庫存是名義值、本就包括價格因素影響,而影響實際GDP和企業決策的是實際庫存。6月工業企業產成品存貨同比回落1.0pct至2.2%,延續今年持續回落勢頭,但實際庫存增速同期小幅回升0.8pct至7.3%。

6月實際庫存反彈或仍因上遊補庫,後者也是導致工業庫存2022年持續補庫的主要來源,6月電廠煤炭庫存達歷史新高。分行業庫存數據目前僅截至5月,上遊增速大幅上行(+8.1pct至22.6%),而中遊(-1.7pct至8.6%)、下遊(-2pct至5.2%)延續去化。6月整體工業實際庫存增速有所反彈,或仍源於上遊煤炭增產保供推動的持續補庫過程,6月全國統調電廠存煤達到1.99億噸的歷史新高。

2. 服務業庫存:二季度繼續去化,並導致工業去庫加快

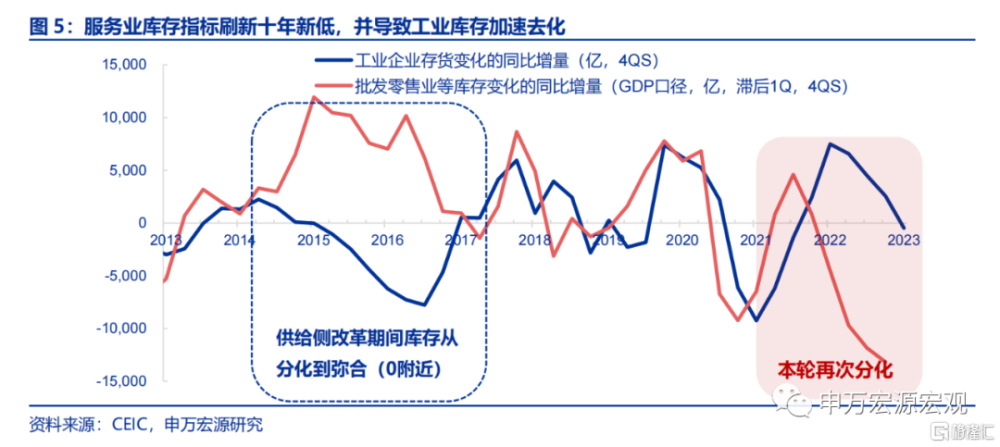

本輪庫存周期服務業提前於工業去庫,歷史上兩者分化後總會回歸統一,反映庫存消化的過程,目前服務業低庫存已導致工業庫存高位加快回落。我們此前專題報告曾構建“服務業庫存指標”(服務業不直接產生庫存,但包括批發零售業渠道庫存)。本輪庫存周期與以往完全不一樣,此前工業庫存領先服務業一個季度,兩者走勢基本匹配。但本輪庫存周期中服務業庫存先提前大幅去化(過去幾年疫情、服務業盈利影響),而工業在2022年曾一度補庫存、但難以長久,此後也向服務業較低庫存水平回歸。

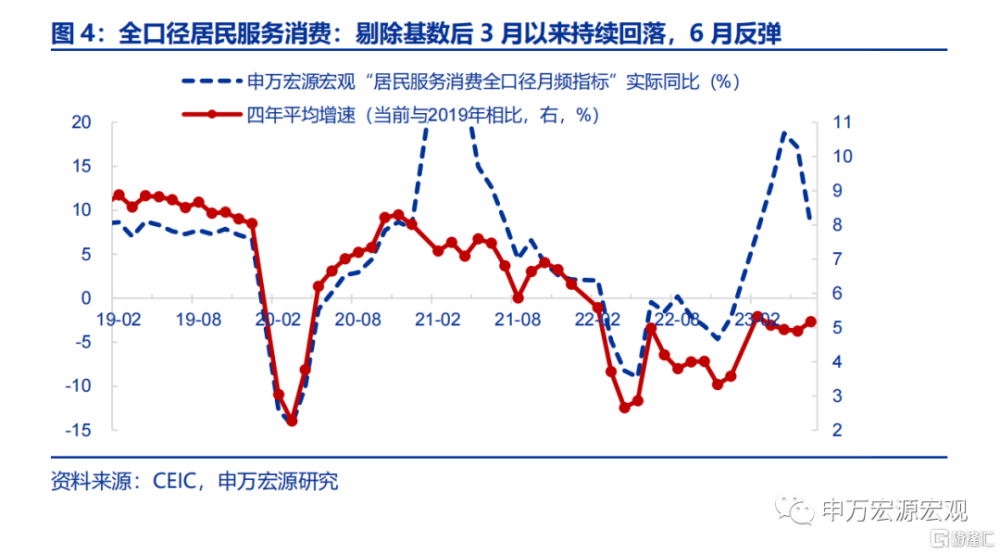

二季度經濟壓力加大、居民服務消費走弱背景下,服務業庫存低位繼續下探、刷新十年新低,也導致工業二季度加快去庫。根據我們此前專題報告《如何高頻跟蹤全口徑服務消費?》構建的“居民服務消費全口徑月頻指標”,二季度居民服務消費增速(剔除基數)整體回落(由23Q1 5.2%下滑至23Q2 5.0%)。在此過程中,二季度服務業庫存變化的同比增量(庫存二階導,因爲GDP增速中庫存是二階導)下滑1340.5億至-13175.1億,同期工業庫存(-3026.6億至-471.3億),工業庫存(二階導)2022年以來首次進入負值區間,也即從此前補庫存轉向去庫存。

3. 工業盈利:成本壓力緩和推升利潤改善,下遊最明顯

6月工業企業盈利改善明顯,營收隨PPI走弱、但成本壓力明顯緩和。6月工業企業利潤累計同比回升2pct至-16.8%,當月同比明顯回升4pct至-8.4%、改善明顯。拆分結構來看,伴隨PPI通縮加深,營收增速繼續下行(-1.2pct至-2.6%),但成本壓力明顯緩和,估算成本對利潤的單月拖累幅度縮小13.3個百分點至-0.4個百分點。而5月貢獻較大增量的其他損益本月如預期明顯回落(估算單月對整體利潤的貢獻下行11.4個百分點至-5.1個百分點)。

營收:下遊消費行業營收增速反彈,中上遊仍承壓、尤其是受油價回落影響的石化行業。分結構看,下遊消費行業營收兩年平均增速(+0.9pct至4.5%,下口徑同)積極回升,與6月社零兩年平均增速反彈相匹配,其中汽車(+8.0pct至14.6%)、反彈明顯,家具(+0.5pct至-8.7%)也趨於回升,前期地產竣工對於後周期消費需求的支撐繼續顯現。煤炭冶金產業鏈實際營收增速(+0.5pct至2.8%),或與6月剔除價格後地產建安投資反彈、基建維持高位直接相關,而石化行業營收增速則(-1.4pct至1.7%)。

利潤率:國際大宗漲價擠壓國內工業利潤,國內大宗合理漲價則有利於國內工業利潤,6月利潤率改善明顯。我國資源結構中煤炭自給自足、而原油與銅依賴進口,因而煤價上漲往往能改善整體工業利潤(上遊在國內、享受漲價效應,例如供給側改革時期),而國際油價銅價上漲往往擠壓整體工業利潤(上遊在海外,國內受到輸入性成本壓力)。而6月工業企業利潤率上升24.5bp至6.4%,明顯強於季節性,主因成本率超季節性回落(-81.4bp至84.9%)。

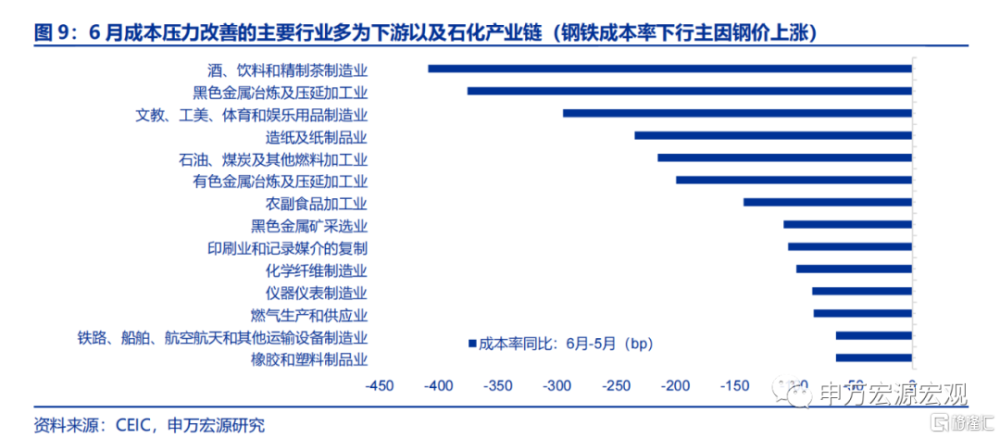

分行業利潤率:上中下遊成本壓力均改善,且主要改善的行業爲石化、有色和下遊行業,反映油價、銅價等國際大宗價格回落,以及下遊剛性成本率下行影響:

1)石油化工產業鏈成本壓力的改善尤爲明顯(成本率下行62bp至85.3%,同比增量下行70bp至150.5bp),其中石油加工(-215.3bp)、化學纖維(-98bp)明顯改善,與前期國際油價明顯回落有直接關系。

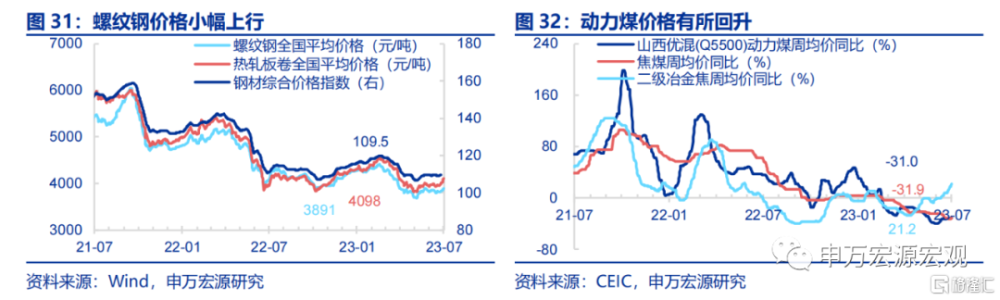

2)煤炭冶金產業鏈(成本率下行37bp至86.3%,同比增量下行72bp至15.6bp)也明顯回落。其中黑色金屬壓延(-376bp)、有色金屬壓延(-200bp)改善明顯,前者與6月以來鋼價上漲有關(分母上升),後者與5月以來國際銅價大幅回落有關。

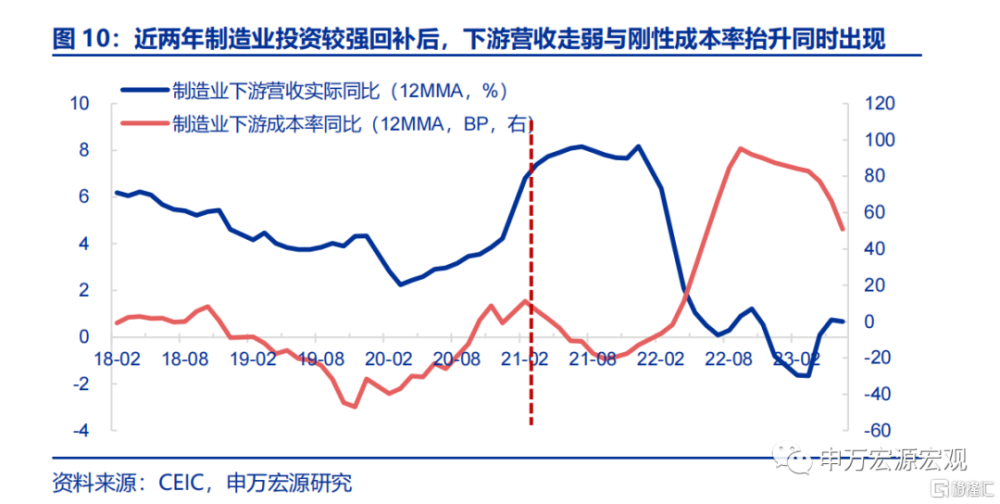

3)下遊消費行業成本率改善明顯,直接反映6月下遊營收改善後帶來的剛性成本率下行效果。2021年以來伴隨下遊需求整體走弱、但制造業投資“逆勢”高增,期間形成結構性產能過剩問題,導致剛性成本率明顯擡升、與需求趨勢相反。而伴隨6月以來下遊營收增速積極改善,剛性成本率也對應下行,

利潤:改善幅度,下遊消費>投資驅動的煤炭冶金產業>石化產業鏈。分行業看,下遊消費行業營收增速改善幅度最大、且利潤率改善也較爲可觀,利潤增速(兩年平均,下同)回升10.4pct至-1.4%,其中汽車(+16.5pct至1.7%)、計算機電子設備(+11.2pct至-11.9%)利潤增速改善較爲明顯。煤炭冶金產業鏈營收增速與利潤率改善次之,整體利潤增速也積極回升(+5.6pct至0.1%)。而石化產業鏈利潤率雖改善、但營收增速下滑,利潤增速回落1.2pct至-17.0%。

4. 服務業補庫存更可期待,工業去庫或至明年

注:比較盈利周期與庫存周期不能簡單看增速,因爲前者是流量、後者是存量,因此需將庫存也劃算成流量值(本文方法),再對比,會發現存在非常穩定的規律。

服務業庫存指標二季度刷新十年低位,但6月居民全口徑服務消費增速年內首次反彈,後續服務業存在供給替代、供給擴張兩大補庫邏輯與機會。2022年至今服務業經歷一輪明顯出清,主因疫情的影響與企業利潤受損,這與2022年前工業盈利較好、推動工業補庫存在典型區別。而在目前服務業庫存指標下行至十年新低的時間點,6月居民全口徑服務消費增速年內首次反彈,四年平均增速(與19年同期比)回升0.6pct至3.9%,後續存在兩大補庫機會。其一是供給替代,新服務業替代倒閉的傳統老服務業。其二是供給擴張,新服務設立後需要維持正常經營,就需要補充目前明顯偏低的庫存至正常水平,這一過程獨立於需求變化(需求更多影響的是企業在庫存正常水平之上的補庫行爲),相應會產生對食品飲料、紡織服裝等必需品的補庫需求。

相較而言,無論是工業庫存由目前高位回到匹配服務業低庫存,還是盈利周期領先庫存周期一年的歷史規律,都說明工業實際庫存去化或持續至24Q1。6月工業實際庫存增速走高更多由於上遊煤炭庫存增加,但中下遊延續去庫。目前工業庫存明顯高於服務業,歷史上兩者總要回到匹配的水平,按目前服務業庫存指標十年新低的位置,工業庫存或持續去化至24Q1。與此同時,從盈利周期的視角來看,企業是否決定增加或減少庫存(提高or降低周轉),本質上是出於對企業盈利的考量,從數據上也能發現工業企業利潤增速領先工業企業實際庫存3-4個季度,23Q2工業庫存對應的是22Q2的工業企業盈利,而工業企業盈利從23Q3至24Q1均大幅下行,意味着工業實際庫存或去化至24Q1。

風險提示:大宗價格波動,經濟恢復不及預期。

高頻經濟表現:汽車銷售回落、地產銷售回暖

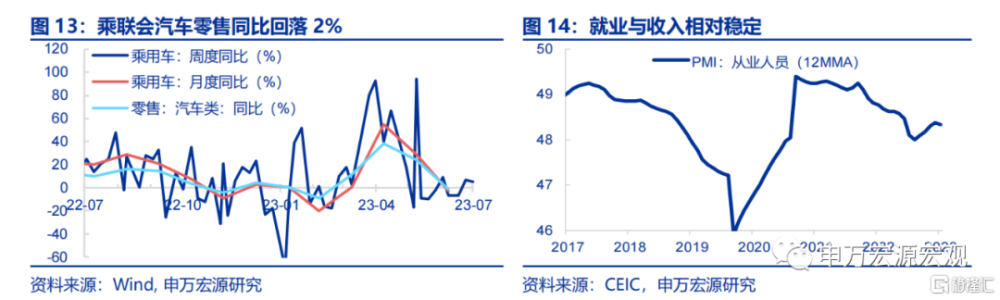

1)商品消費:本周乘用車零售同比較上周回落2%,今年以來累計同比增長3%。截至7月23日,乘用車零售同比較上周回落2%至5%,今年累計同比3%。

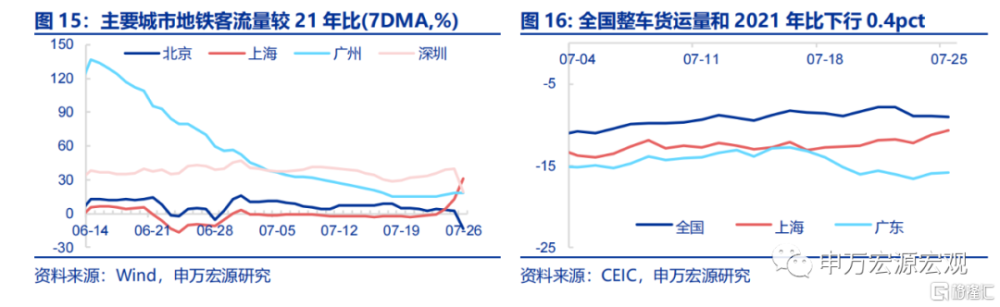

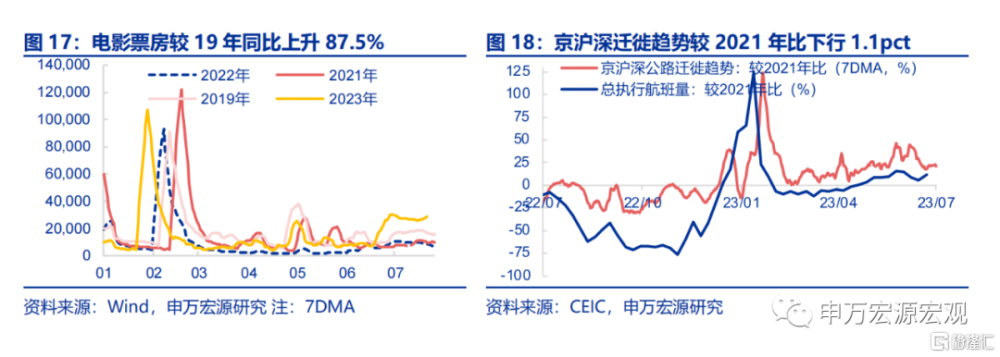

2)服務消費:京滬深遷徙指數與整車貨運量均下行。截止7月26日,全國整車貨運量較2021年同期下行0.4pct至-9.0%;京滬深遷徙趨勢較2021年同期下行1.1pct至20.9%。

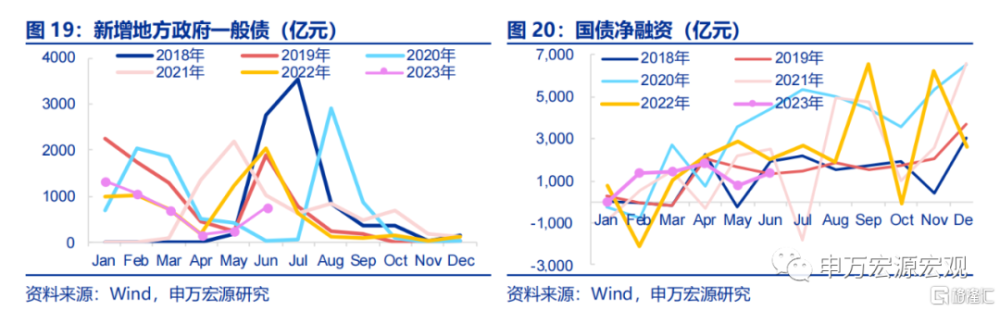

3) 財政與政府消費:截至7月28日,當周國債淨融資2453億,當周新增199.0億一般債,下周計劃發行76.6億。

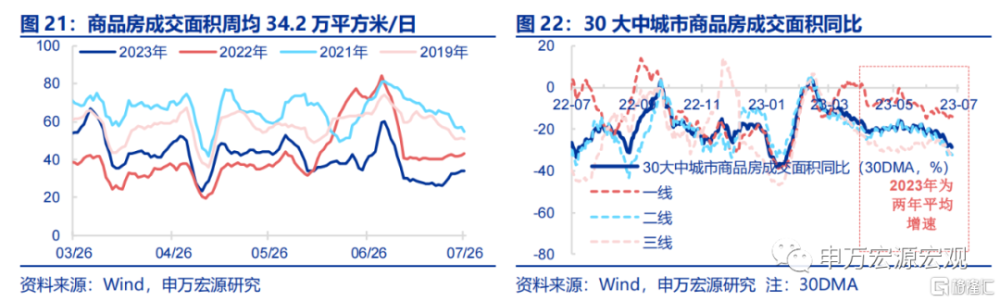

4)房地產市場:地產銷售增速小幅回升,國稅總局發布稅費優惠政策指引。截至7月26日,30大中城市商品房周均成交面積兩年平均增速小幅回升15.4pct至-21.0%,分結構看,一线、二线和三线城市分別回升9.9pct、21.4pct和6.0pct至1.7%、-23.2%和-31.7%。國稅總局發布《支持協調發展稅費優惠政策指引》,房產交易稅費仍有下調空間。

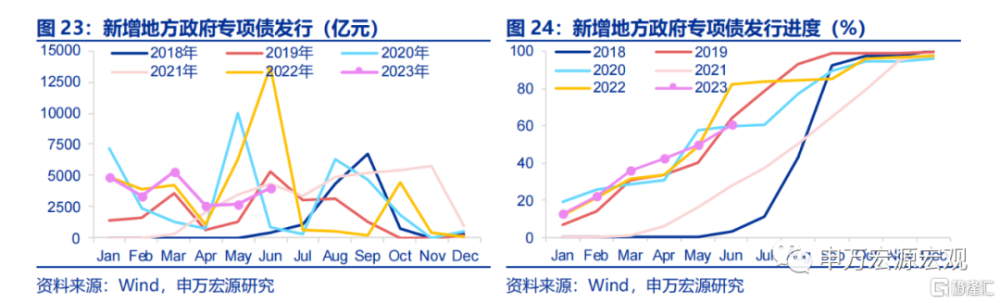

5)政府性基金與基建:當周新增專項債714.3億,下周計劃發行876.7億。

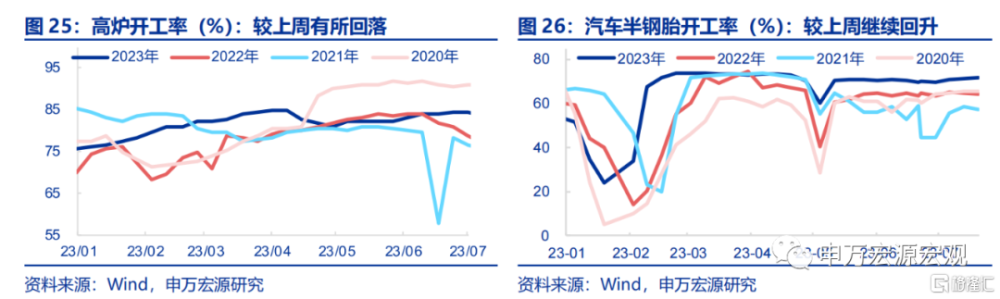

6)制造業投資與工業生產:高爐开工率有所回落,汽車半鋼胎开工率繼續回升。截至7月27日,高爐开工率回落73bp至83.6%,但仍強於去年同期(77.0%)。汽車半鋼胎开工率回升29bp至71.6%,且強於去年同期(64.2%)。

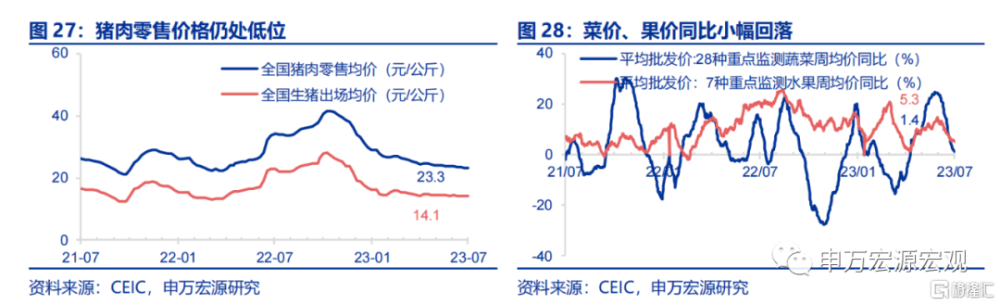

7)食品價格:豬肉價格維持低位,菜價、果價繼續回落。截至7月19日,豬肉零售價較上周維持在23.3元/公斤;截至7月26日,蔬菜、水果價格分別環比下跌0.5%和1.3%,同比分別下跌4.0pct和0.6pct至1.4%和5.3%。

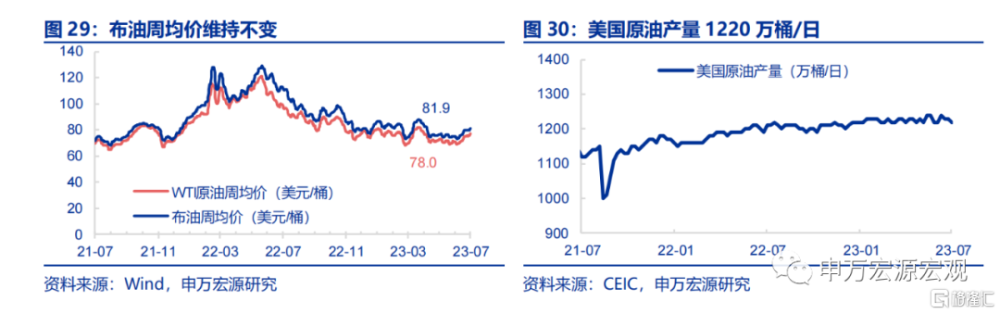

8)工業品價格:油價、國內煤價,鋼價均小幅上行。截至7月26日,布油周均價較上周環比小幅上漲2.6%至81.9美元/桶,動力煤價格小幅上行1.2%至859元/噸。螺紋鋼價格小幅上行1.9%至3891元/噸。截至7月21日,美國原油產量1220萬桶/日。

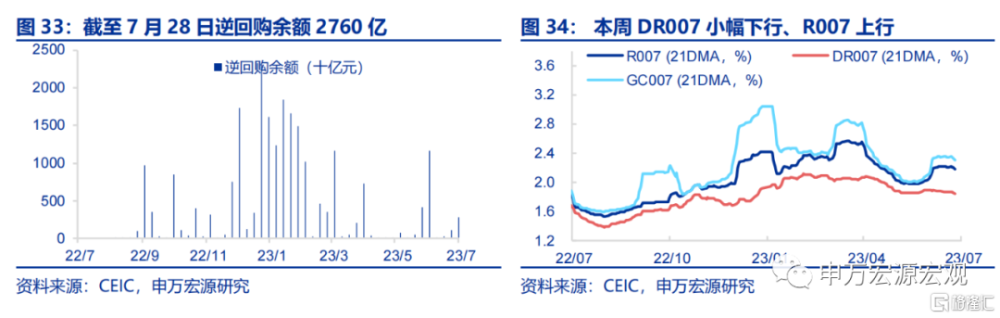

9)貨幣政策與匯率:本周逆回購有所加量,DR007小幅下行,R007上行。截至7月28日,本周逆回購余額2760億,淨投放1640億。DR007(1.8435%)、R007(2.1249%),其中DR007較上周下行0.6BP,R007較上周上行18.1BP。

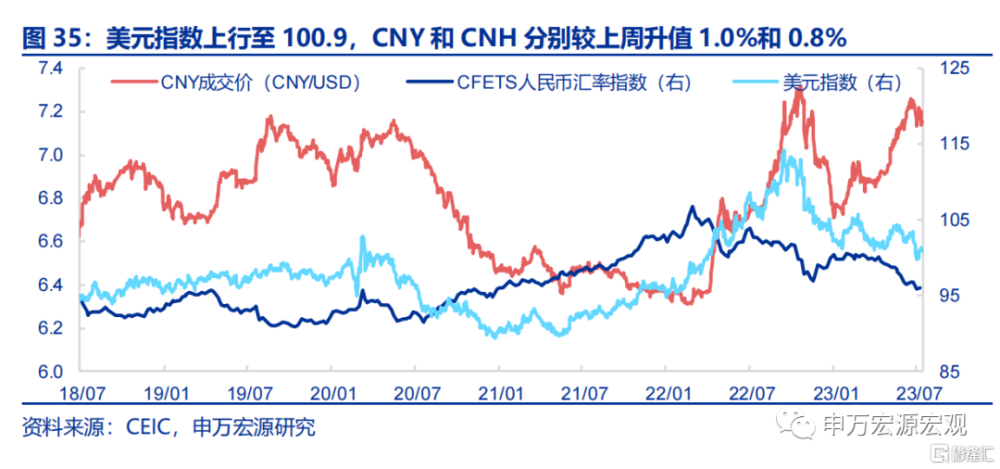

美元指數繼續上行,人民幣有所回升。截至7月26日,美元指數上行0.6至100.9。CNY和CNH分別報收7.1514和7.1594,較上周分別上行1.0%和0.8%。

全球宏觀日歷:關注7月中採PMI

注:本內容節選自申萬宏源宏觀於2023年7月28日發布的研究報告:《服務業”補庫“比工業更值得期待——申萬宏源宏觀周報· 第 218 期》,證券分析師:屠強 賈東旭 王勝

標題:服務業“補庫”比工業更值得期待

地址:https://www.iknowplus.com/post/18002.html