特朗普2.0的三種預期差

當選後的一個月,從超預期的內閣人選到突然宣布考慮對加拿大和墨西哥加徵關稅,充分展現出特朗普2.0的不確定性與復雜性。這加大了市場對於特朗普2.0政策在落地及影響上的預測難度,形成了一些愈發割裂的預期差。

第一種預期差是政策自相矛盾導致效果不及預期。

在當前特朗普上台前的等待期,市場對於政策的想象空間巨大;但真正开始實施時,又會發現特朗普政策存在自相矛盾。

比如談到關稅,特朗普通過關稅脅迫的訴求有三點:促進制造業回流,維護美元國際儲備地位,修復貿易逆差。而這三點訴求各自存在問題,相互又有矛盾。

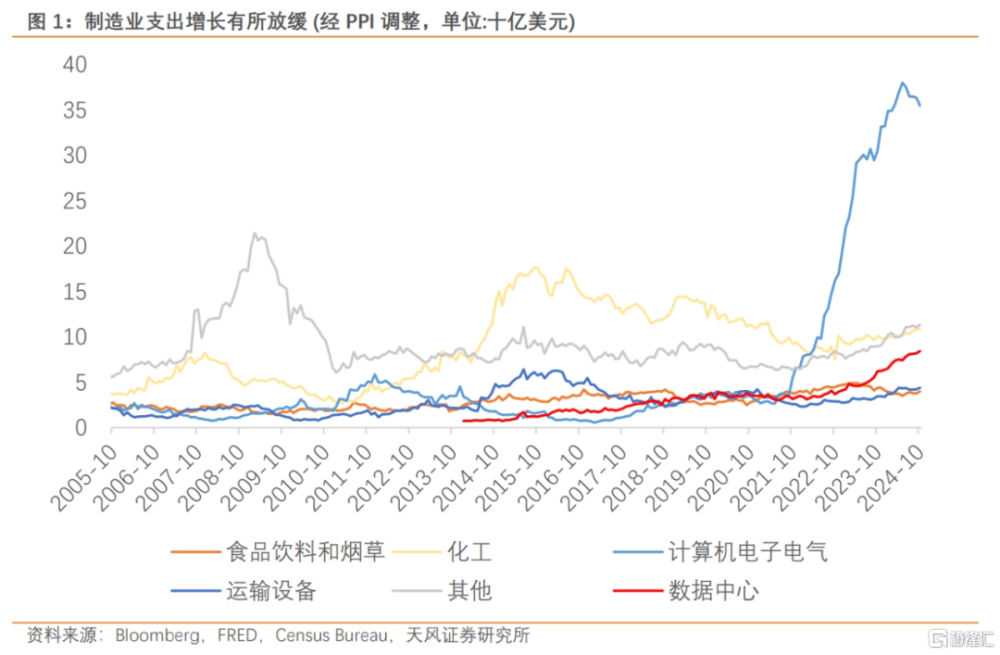

比如,制造業回流從奧巴馬時代就开始推進,拜登2022年的三大法案明顯促進了制造業建築支出的增長,但到目前爲止,美國制造業的產出水平以及整體效率並未大幅提升,競爭力依然有限。

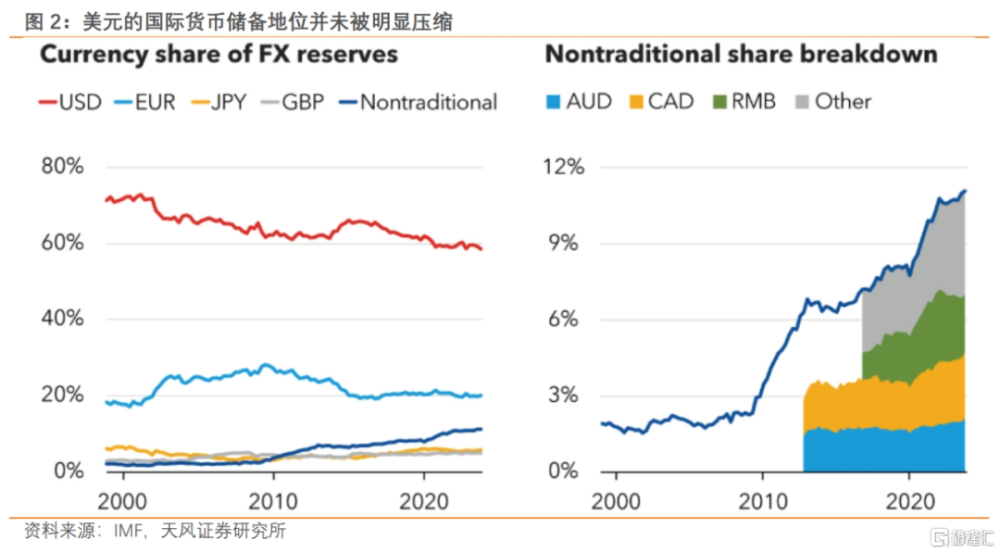

再比如,維護美元的國際儲備地位也與縮窄美國對主要國家的貿易逆差相違背,如果美國自身商品與服務並不具備更強的競爭力,那么減少貿易逆差的主要途徑是貿易孤立主義,讓其他國家對美元的需求不升反降。

第二種預期差是經濟的不利因素可能更先出現。

第一種預期差還只是現實與市場預期的效果不同,第二種則是存在完全相反的可能。比如,對內改革過於激烈導致衰退預期先行啓動,或是特朗普任人唯親帶來的黨內政治動蕩和美國行政體系混亂。美國經濟因改革而更“混亂”,而非更好。

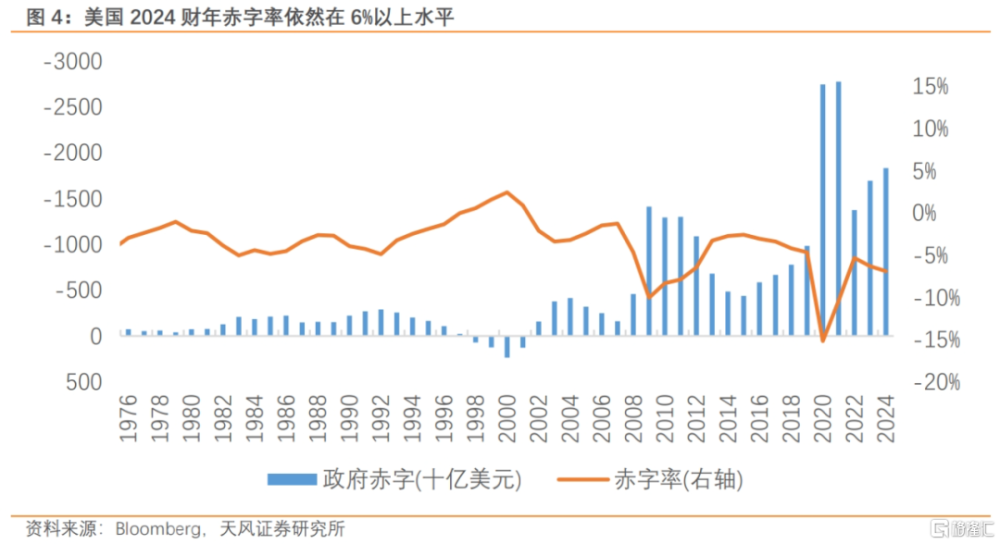

美國經濟2025年會變得更好的觀點其實並不缺乏邏輯支撐,但這是线性外推的產物:私人部門槓杆空間充裕,企業與居民部門循環延續。但不可忽視的是,美國2024財年的赤字水平再度增長,赤字率依然在6%以上。

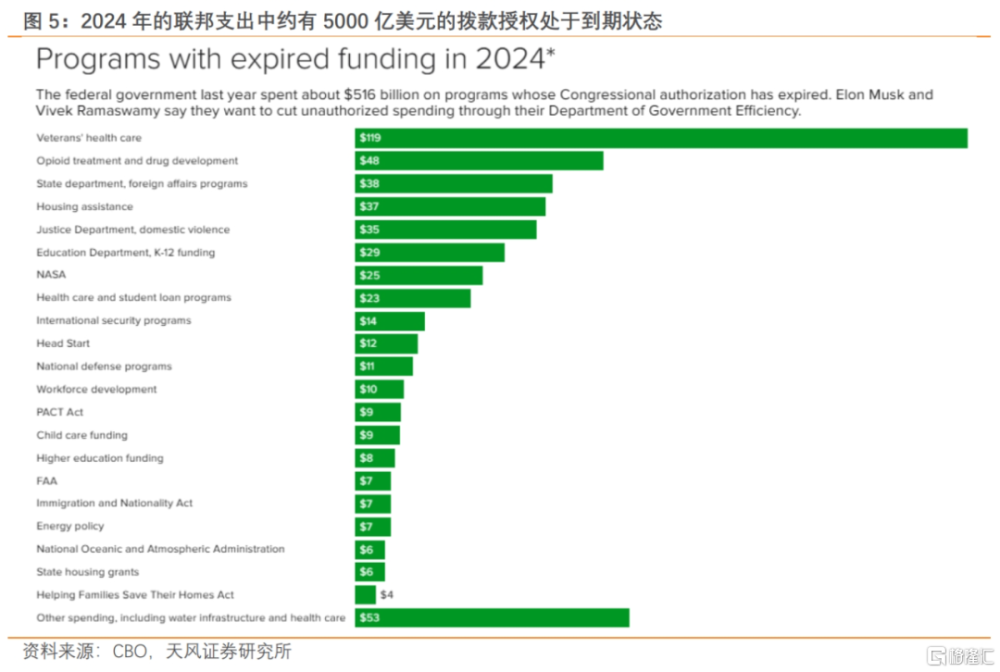

美國政府支出對於經濟的支撐是明顯的,尤其是通過社保、醫保、退役老兵保險等項目對於底層人民的轉移支付,是助其應對高通脹的重要手段。但特朗普第二任期很多操作將打破常規,最顯眼的是馬斯克領導的政府效率部將推進美國體制改革。

我們此前提到,馬斯克變革是特朗普2.0下的一番重注,但即使成功的改革也難以避免陣痛期,何況美國將要經歷的是一場史無前例的改革:裁員導致寒蟬效應,私人部門如何承接政府部門的勞動力,政府部門之間的內部拉扯導致“躺平”,進而加劇效率損失,制造出新的問題。

同時,馬斯克的減支計劃自下而上看可能幅度有限,從規模上看難以達到馬斯克曾經提到的“兩萬億”美元規模,但這並不代表“無法”做。如果馬斯克過度減支(國防,醫保支出等),疊加政府部門裁員的集中推進,可能引發一場人爲的小型衰退,美國經濟可能會變得更混亂。

第三種預期差是高估了放松監管和關稅政策的經濟影響。

一個例子是市場可能高估了放松監管對美國經濟的提振。放松監管的落地阻礙相對較小,這也是市場在當前美國經濟韌性之上進一步對2025年保持樂觀的原因之一。如果在能源、金融、人工智能等行業進行廣泛的去監管化(以及配合馬斯克的效率改革),包括放松對傳統化石燃料开採、傳統能源使用以及車輛排放要求限制,美國經濟的創新活力將被進一步激發。

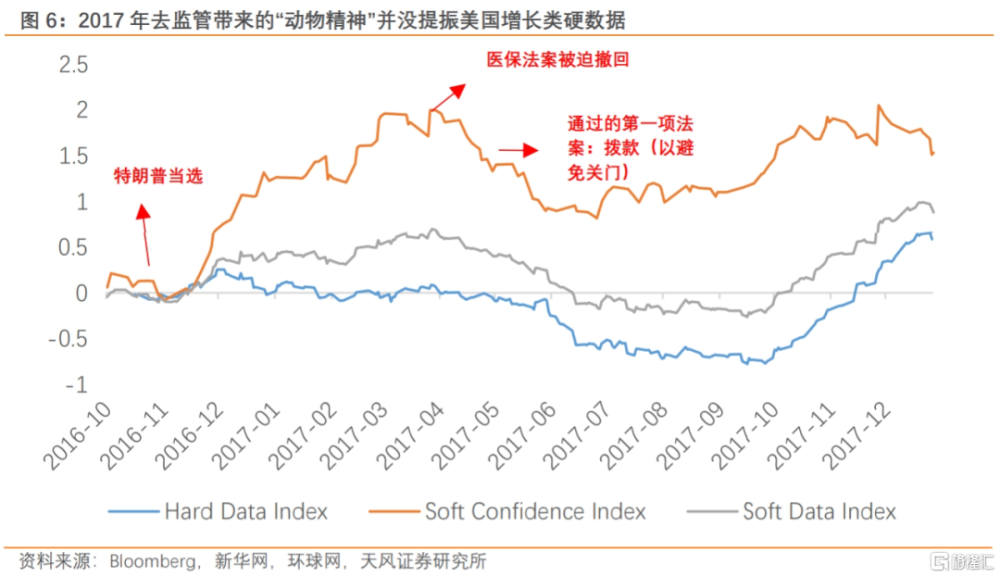

但由此被激發的動物精神是否能夠對實體經濟帶來立刻的提振,是要打一個問號的。從2017年的歷史可以發現,特朗普當選後採取的放松監管對於軟數據的提振極爲明顯,但是在一系列放松監管的行政令籤署後,美國增長類硬數據並沒有變得更好。

且金融行業和人工智能等行業進一步放松監管後,抗風險的能力將更弱,這是一把雙刃劍。不能只着眼放松監管後所打开的更高的上限,也要關注脆弱性。

另一個例子是市場可能高估了關稅對美國通脹的影響。即使是對標上一輪貿易摩擦,在部分行業商品價格增加的情況下,全美整體物價水平並未明顯擡升。和上一輪相比,當前面臨兩個宏觀背景的不同:

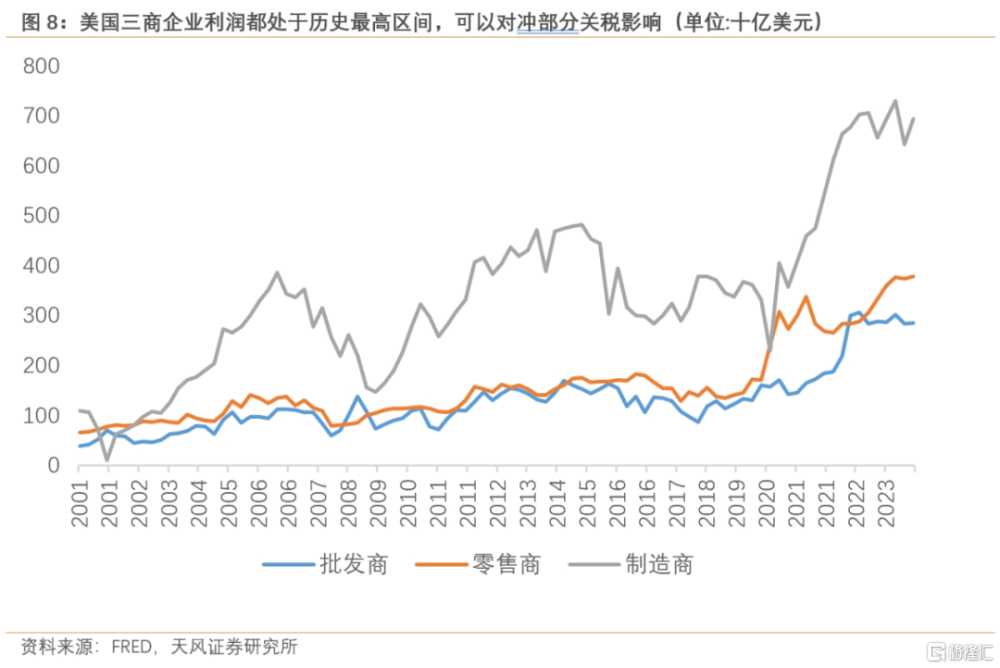

1、美國三商(零售商,批發商,制造商)的企業利潤都處於歷史最高區間,資產超過5000萬美元的大型零售商淨利潤接近2018年的兩倍水平,這可以吸收部分關稅的影響。

2、中國更加全球化的布局(出海與轉口),疊加特朗普擯棄全球普遍關稅,意味着中國對美的間接貿易受影響幅度將更小,換言之關稅衝擊的直接貿易重要性在下降。

同時,我們發現美國居民部門已經开始了對大件耐用品的明顯囤積以避免關稅帶來的潛在物價上升。從這個角度看,可貿易部門的物價變動將更加平滑,關稅帶來一次性的物價跳升並不明顯。

其他政策領域不存在較大的預期差,比如減稅是特朗普上一任期的政治遺產,恰逢明年TCJA法案到期續作,且相對容易實施,所需做的並不多:一是在2025年年底將2017年的TCJA法案延長,二是繼續降低企業稅率至15%。

無論是建制派還是MAGA派,共和黨內都對減稅政策沒有異議,這有助於推動美國經濟的發展。盡管減稅政策的優先級很高,但過程可能需要較長的時間,不過我們認爲減稅是特朗普最容易實施的政策之一。

以上三種主要預期差並沒有在美股和美元的定價中得到反映。

美股目前定價的是特朗普2.0更好的經濟前景,在經濟更好的情況下實現了更大的夢想(AI+改革)。然而民衆的體感可能因爲改革的陣痛和混亂先於繁榮到來,而加劇當前的“氛圍衰退”,進而形成一個人爲的小型衰退預期。而真正的技術進步無懼宏觀衰退的影響,AI的宏大敘事到了見真章的時刻。

風險提示

美國降息幅度超預期,特朗普政策落地節奏超預期,特朗普貿易政策更加激進,美國私人部門債務出現非线性變化

注:本文爲天風證券2024年12月11日研報《特朗普 2.0的預期差》,分析師:宋雪濤S1110517090003

本資料爲格隆匯經天風證券股份有限公司授權發布,未經天風證券股份有限公司事先書面許可,任何人不得以任何方式或方法修改、翻版、分發、轉載、復制、發表、許可或仿制本資料內容。

免責聲明:市場有風險,投資需謹慎。本資料內容和意見僅供參考,不構成對任何人的投資建議(專家、嘉賓或其他天風證券股份有限公司以外的人士的演講、交流或會議紀要等僅代表其本人或其所在機構之觀點),亦不構成任何保證,接收人不應單純依靠本資料的信息而取代自身的獨立判斷,應自主做出投資決策並自行承擔風險。根據《證券期貨投資者適當性管理辦法》,若您並非專業投資者,爲保證服務質量、控制投資風險,請勿訂閱本資料中的信息,本資料難以設置訪問權限,若給您造成不便,還請見諒。在任何情況下,作者及作者所在團隊、天風證券股份有限公司不對任何人因使用本資料中的任何內容所引致的任何損失負任何責任。本資料授權發布旨在溝通研究信息,交流研究經驗,本平台不是天風證券股份有限公司研究報告的發布平台,所發布觀點不代表天風證券股份有限公司觀點。任何完整的研究觀點應以天風證券股份有限公司正式發布的報告爲准。本資料內容僅反映作者於發出完整報告當日或發布本資料內容當日的判斷,可隨時更改且不予通告。本資料內容不構成對具體證券在具體價位、具體時點、具體市場表現的判斷或投資建議,不能夠等同於指導具體投資的操作性意見。

標題:特朗普2.0的三種預期差

地址:https://www.iknowplus.com/post/175702.html