今年大A新股上市首日平均漲215%!明天又有兩家申購!

明天(10月25日),A股市場將迎來2只新股申購,一家是主板的健爾康(603205.SH),一家是創業板的港迪技術(301633.SZ)。鑑於今年打新賺錢效應較好,可以積極參與申購。

據格隆匯統計,截止10月24日,A股新上市的75家企業中,僅上海合晶1家在上市首日破發,海昇藥業首日收平,其余73家均在上市首日收漲。

75家A股新上市企業首日平均漲幅爲215%,其中漲幅最高的是強邦新材,首日收漲1738.95%;漲幅榜第十名是利安科技,漲幅達348.75%;可以看到,今年上市當天漲不到3倍都進不了前十。

造成新股市場火爆的原因有多個,首先是新股發行數量減少,與前幾年A股每年新上市300-500家公司相比,今年到目前爲止尚不足100家,物以稀爲貴,自然就成了資金眼裏的香餑餑。

其次是新股定價趨於合理。近年來,監管部門對機構在新股詢價中的違規行爲從嚴監管,頻頻打擊新股詢價、定價過程中的亂象。今年3月15日,證監會已發布《關於嚴把發行上市准入關從源頭上提高上市公司質量的意見(試行)》。其中就提出,優化發行承銷制度,強化新股發行詢價定價配售各環節監管,從嚴監管高定價超募,提升中小投資者獲得感。

總體來看,隨着制度的完善,現有的詢價規則在較大程度上能夠剔除過高或者過低的不合理報價。

當然,新股受追捧也與市場情緒有關。在924之前,A股市場博弈太過激烈,而新股盤子小、沒有套牢盤,容易被資金炒作,於是就成爲了少數增量資金的避風港。而924之後,由於情緒過於高漲,20cm、10cm都滿足不了市場的需求,不受漲跌幅限制的新股和次新股又成了資金追求短期收益最大化的茅。

因此,今年在新股定價監管趨嚴、新股發行數量減少、市場情緒等多重因素驅動下,“打新”市場迎來新氣象,破發率大幅下降。

如果打新中籤後在上市首日賣出,賺錢的概率很大,這也是很多人堅持A股打新的重要原因。可問題的關鍵是,中籤率真的太低了,以最近上市或申購的幾家公司爲例,中籤率最低的強達電路只有0.0152%。打新中籤猶如撞大運,可遇不可求。

當然,在投資新股時,也要關注其基本面情況,合理評估投資價值。接下來一起看看今天申購的兩只新股的基本面情況。

01

健爾康:主要從事醫用敷料OEM業務

健爾康醫療科技股份有限公司(簡稱“健爾康”)於2024年10月25日啓動新股申購,保薦機構爲中信建投證券股份有限公司,股票代碼爲603205.SH。

健爾康此次發行價格14.65元/股,發行市盈率爲14.59倍。

公司所屬行業爲專用設備制造業(C35),截至2024年10月22日(T-3日),中證指數有限公司發布的該行業最近一個月平均靜態市盈率爲26.68倍。

招股說明書中所選可比上市公司2023年扣非前後孰低的歸母淨利潤攤薄後算術平均靜態市盈率36.44倍(截至2024年10月22日)。

不論是和上述哪個標准相比,健爾康此次的發行市盈率都比同行低出許多。

健爾康本次發行數量3000萬股,佔發行後總股本比例爲25%。網下初始發行數量1800萬股,網上初始發行數量1200萬股。網上每筆擬申購數量上限1.2萬股,申購數量應爲500股整數倍。

本次發行前,健爾康實際控制人陳國平合計控制公司 67.90%的股份,持有公司表決權比例爲 93.95%,對公司生產經營具有重大決策權。

公司主要從事醫用敷料等一次性醫療器械及消毒衛生用品研發、生產和銷售,依靠自有研發、生產、銷售以及技術等體系开展生產經營。

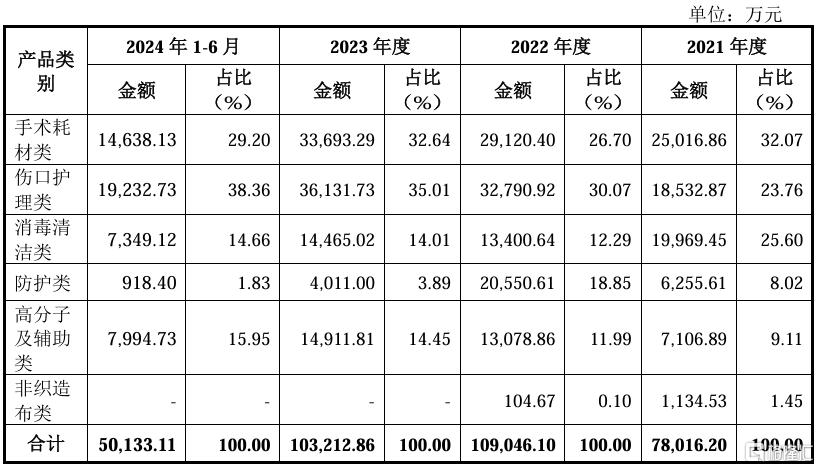

主要業務佔比,來源:健爾康招股書

健爾康深耕行業多年,與多家國際知名醫用敷料品牌商建立了長期战略合作關系,包括Cardinal、Medline、Owens & Minor、Mckesson、Hartmann 等,上述客戶均爲全球性醫療服務提供商和醫療產品品牌商或生產商,其中Cardinal和Mckesson 爲世界500強企業,業務範圍涵蓋上百個國家和地區,爲公司業務持續穩定發展和市場开拓提供了充分保障。

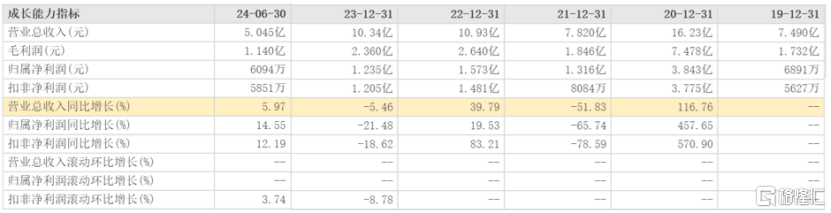

2021年至2024年上半年(報告期),公司實現營業收入分別爲7.82億元、10.93億元、10.34億元和5.05億元,同比分別變動-51.83%/39.79%/-5.46%/5.97%;淨利潤分別爲1.32億元、1.57億元、1.24億元和6094.27 萬元,同比分別變動-65.74%/19.53%/-21.48%/14.55%。

可以看到過往幾年業績波動較大,主要是受疫情相關產品的擾動影響。2022 年公司手術耗材類、傷口護理類、防護類等產品訂單有所增加,帶動業績增長。2023 年防護類產品銷售規模下降,導致業績回落。

健爾康預計2024年1-9月實現營業收入7.8億元至8億元,同比增長約9.65%至12.46%;實現歸母淨利潤0.92億元至0.96億元,同比增長約10.18%至 15.09%;實現扣非歸母淨利潤0.89 億元至0.93 億元,同比增長約8.75%至 13.77%。

健爾康關鍵財務指標,來源:東方財富

公司產品外銷佔比較大,2023年以來外銷佔比都超過了80%。外銷業務面臨着文化差異、商業環境差異和國際貿易爭端等諸多因素影響。近年來,由於古巴經濟發展困難,外匯短缺,導致其無法按期回款。

這也導致了應收账款較高,報告期各期末,公司應收账款账面余額分別爲2.84億元、3.38億元、3.98億元和3.68億元,應收账款計提壞账准備金額分別爲1.49億元、1.63億元、1.69億元和 1.68億元,主要系對古巴客戶歷史累計欠款單項計提的壞账准備。

健爾康境外銷售採用OEM直銷方式,即主要爲境外品牌商進行貼牌生產,以其自有品牌或代理品牌進行銷售。根據中國醫藥保健品進出口商會的統計數據, 2017-2023年公司連續七年位居國內醫用敷料出口企業第四名,前三名分別爲奧美醫療、穩健醫療和振德醫療。

目前,我國醫用敷料行業進入門檻相對較低,行業內生產企業衆多,行業集中度不高。同時,國產醫用敷料以傳統產品爲主,產品同質化現象較爲嚴重,國內企業大多在低端市場進行低價競爭,品牌知名度和影響力相對較低。

02

港迪技術:專注於工業自動化領域

武漢港迪技術股份有限公司(簡稱“港迪技術”)將於10月25日开始網上申購,股票代碼爲301633.SZ,保薦人爲中泰證券。

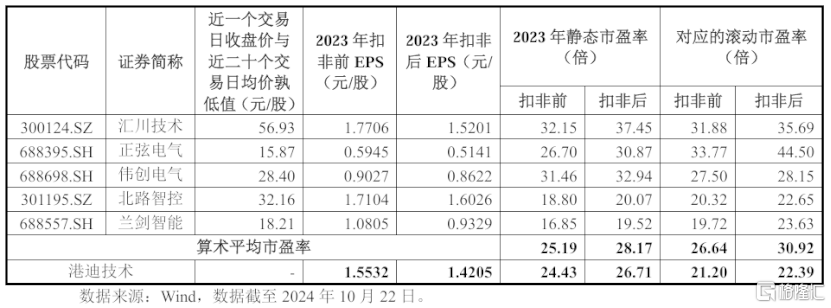

港迪技術本次發行價格37.94 元/股,對應發行市盈率26.71倍。

公司所屬行業爲“I65 軟件和信息技術服務業”,中證指數有限公司發布的行業最近一個月平均靜態市盈率50.82倍;招股說明書中所選可比上市公司2023年扣非前後孰低的歸母淨利潤攤薄後算術平均靜態市盈率爲28.17 倍(截至2024年10月22日)。

和所屬行業相比,港迪技術的市盈率要低出許多;與選取的幾家可比上市公司相比,港迪技術的市盈率略低。

來源:港迪技術上市發行公告

本次公开發行新股的數量爲1392萬股,佔本次發行後公司股份總數的比例爲25%,其中網上發行佔本次發行總量的 100%,全部爲公开發行新股,不安排老股轉讓。申購數量應當爲500股或其整數倍,最高申購量不超過1.35萬股。

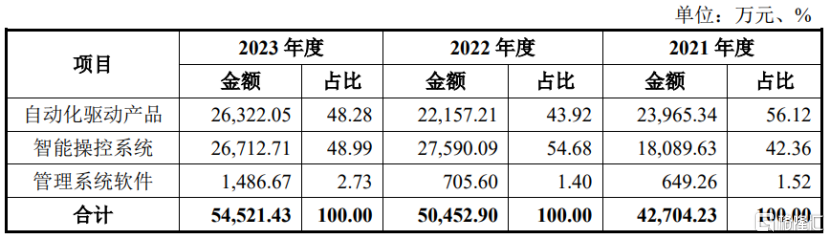

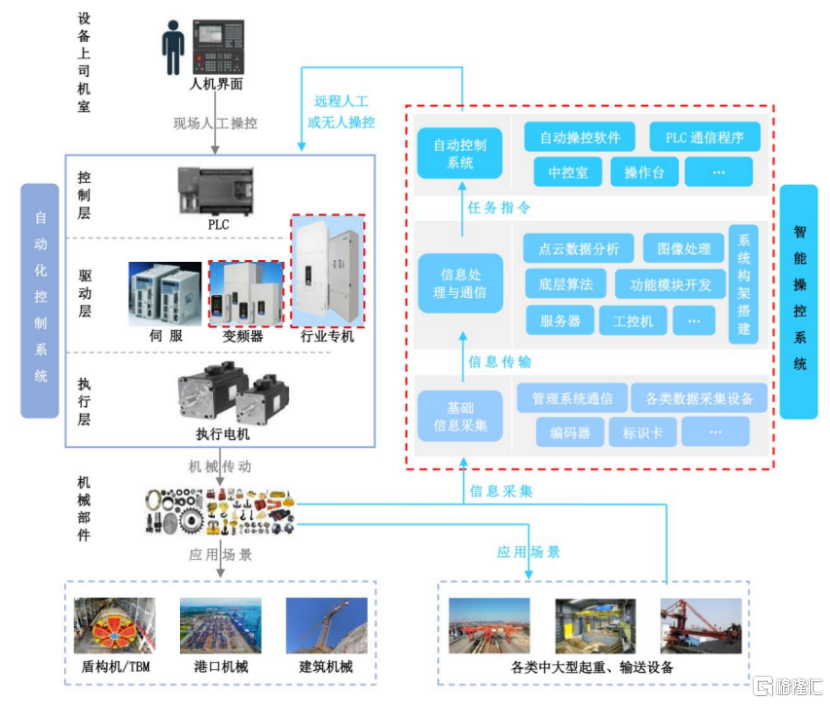

港迪技術專注於工業自動化領域產品的研產銷,產品主要包括自動化驅動產品、智能操控系統,以及管理系統軟件。

公司業務結構,圖片來源:港迪技術招股書

工業自動化根據自動化層級遞進順序主要可分爲設備單機自動化、設備生產作業過程自動化和企業生產管理自動化。

公司自動化驅動產品與智能操控系統主要用於工業自動化中的設備自動化領域,其中自動化驅動產品是實現設備單機自動化的核心部件;智能操控系統是在設備單機自動化的基礎上,實現設備生產作業過程的自動化,即設備操控的遠程化或自動化。

同時,公司還推出了管理系統軟件,旨在幫助客戶實現企業生產管理自動化。目前這項業務收入佔比較小,是公司未來業務發展的方向之一。

中國工控網發布的數據顯示,2022年,我國工業自動化市場規模達到2611億元,同比增長3.2%。伴隨供給側改革進一步深化,預計2023年市場規模將達到2822億元。

在工業自動化產品市場中,西門子、ABB、安川等外資企業以及匯川技術、英威騰等國內企業憑借品牌、技術和資本優勢,佔據大部分國內低壓變頻器市場,公司相較於變頻器市場頭部企業市場份額較小,且目前優勢主要集中在特定行業領域。

公司主要產品(紅色框定部分)示意圖,圖片來源:港迪技術招股書

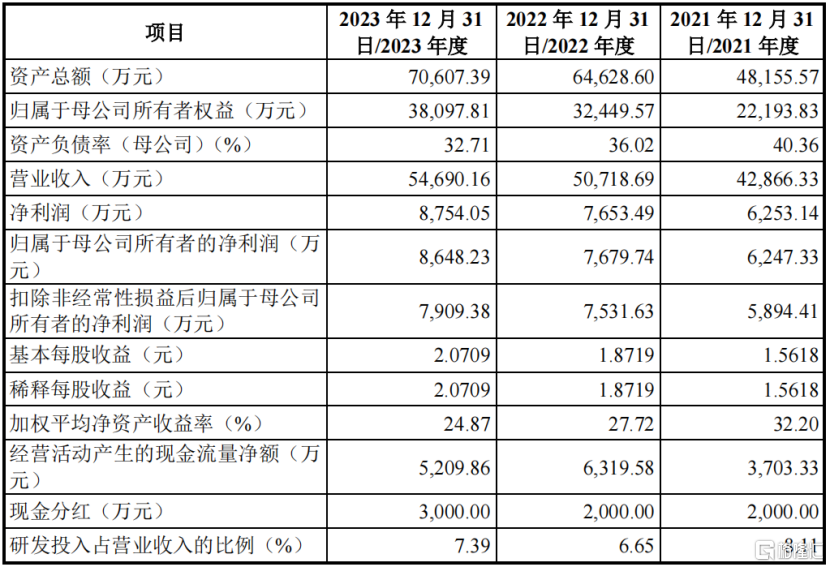

財務數據方面,2021年、2022年、2023年(簡稱“報告期”),公司營業收入分別爲4.29億元、5.07億元和5.47億元,同期歸母淨利潤分別爲6247.33萬元、7679.74萬元和8648.23萬元;主營業務毛利率分別爲38.59%、39.35%和41.01%。

2024年1-6月,公司實現營收2.14億元,同比增長15.27%;歸母淨利潤2193.13萬元,同比增長150.19%。業績增長的主要原因系自動化驅動產品銷售結構變動,同時散貨智能操控系統毛利率回升且收入佔比增長,使得綜合毛利率有所提升。

公司主要財務數據,圖片來源:港迪技術招股書

03

尾聲

牛市預期仍在,市場增量資金充足,今天上市的兩家新股蘇州天脈和六九一二漲幅都超過了4倍。健爾康和港迪技術兩家公司的市盈率都低於同行業的平均水平,所以上市首日預計大概率會收漲,可以積極參與申購。

值得注意的是,由於新股上市首日漲幅過大,透支了後期的空間,不少公司上市第二天就开始持續下跌。據格隆匯統計,今年新股上市後的5日平均漲幅均爲負,其中第五日平均下跌14%。所以後期投資也要關注其基本面情況,合理評估各家公司的內在價值。

標題:今年大A新股上市首日平均漲215%!明天又有兩家申購!

地址:https://www.iknowplus.com/post/160220.html