“特朗普交易”重啓,有何不同?

核心觀點

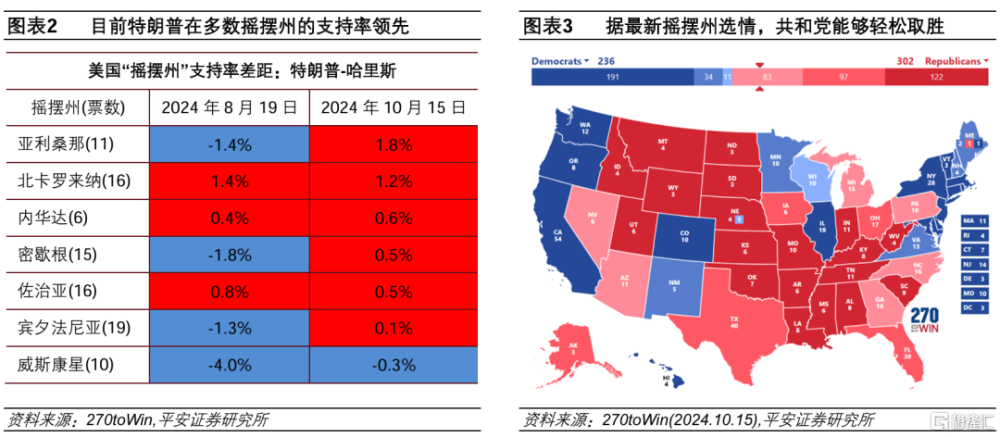

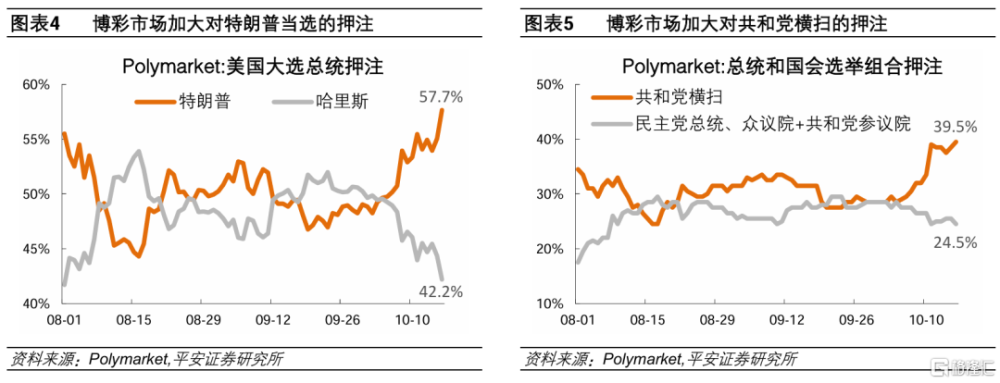

特朗普當選預期升溫。近期特朗普在全國民調中仍然落後於哈裏斯,但在關鍵搖擺州的優勢擴大。據270toWin網站,在7大搖擺州中,截至10月15日特朗普已經在6個州取得領先。若照此趨勢,特朗普能夠獲得超過300的總票數並輕松取勝。此外,10月中旬以來,Polymarket博彩市場顯著加大了對特朗普當選以及“共和黨橫掃”的押注。“共和黨橫掃”的預期可能強化“特朗普交易”。

特朗普支持率上升的可能原因:一是,中東局勢升級,選民對民主黨支持以色列並增加軍費开支的不滿或上升。二是,美國颶風衝擊搖擺州,爲特朗普創造了進攻哈裏斯政府的契機。三是,哈裏斯在近期的電視採訪中表現不佳,被指在移民、中東等關鍵問題上缺乏立場。四是,近期美國通脹擔憂上升,特朗普被認爲能夠更好地管控通脹。不

過,當前選情仍然膠着,“特朗普交易”能走多遠較不確定。一是,盡管特朗普在關鍵搖擺州开始“反超”,但兩人差距很小。二是,在近期選民關注的中東、賑災問題中,民主黨也在積極尋求破局。三是,11月1日還有一次就業數據需要觀察。

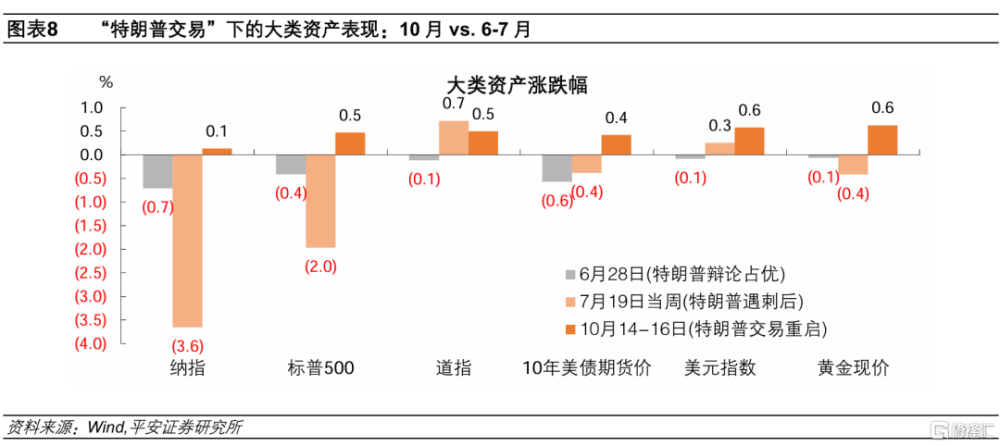

“特朗普交易”重啓:與6-7月有何不同?今年6-7月的“特朗普交易”具體表現爲:美股科技股出現較大調整,周期股和中小盤股走強;美債利率和美元指數同步上行;黃金有所承壓;日元和人民幣韌性較強。近期“特朗普交易”的新變化在於:

1)美股風格相對平衡,科技股回調幅度更小、能源股表現更弱。“特朗普交易”仍然相對利好地產、金融股,但近期油價高位回落,令能源股承壓。此外,7月科技股大幅調整,是由“特朗普交易”和“降息交易”共同驅動的,而後者的驅動在當下並不明顯。

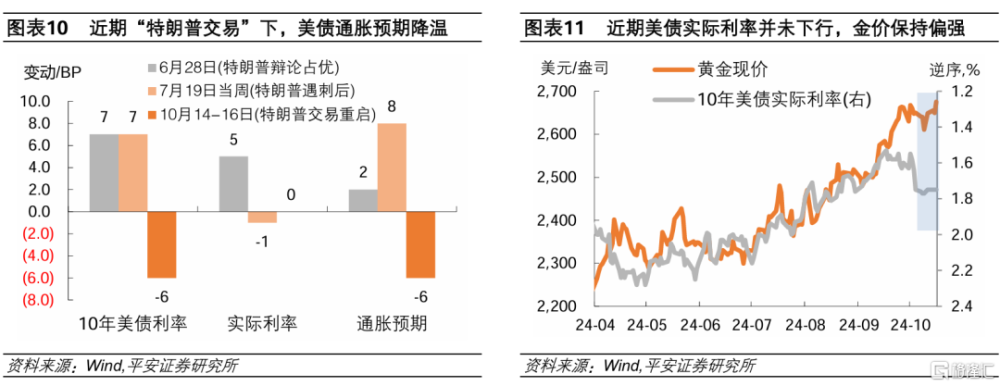

2)美債利率並未上升,黃金走勢偏強。“特朗普交易”本身對美債利率有上行支撐。但是,近期油價的下行,令美債通脹預期從高位回落。黃金並未受到美債利率上行的衝擊,在地緣風險較高的當下,金價保持偏強。

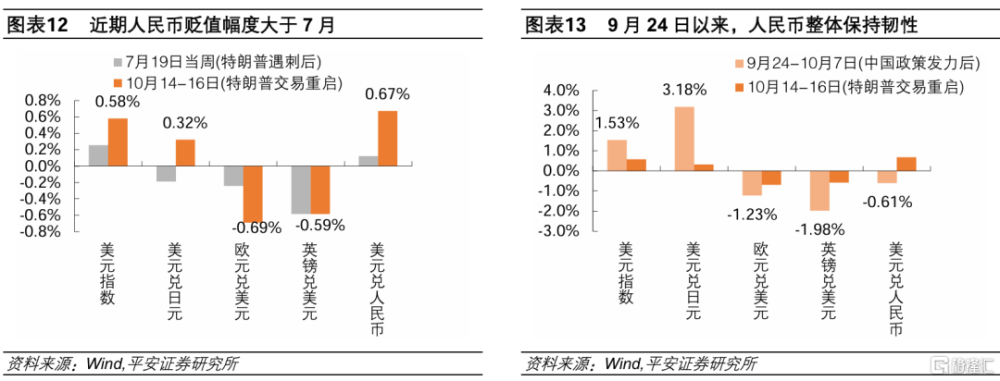

3)美元指數仍然走強,但人民幣貶值幅度較大。10月14-16日,美元兌人民幣匯率上漲0.67%,大於美元指數漲幅的0.58%。一方面,9月下旬以後,人民幣因爲政策預期扭轉曾大幅升值,並在美元回升過程中滯後反應。另一方面,近期特朗普團隊明確了“強美元”立場,並繼續警告加徵關稅,對人民幣的衝擊有所放大。即便如此,近期人民幣的韌性仍然可圈可點。9月24日至10月16日,美元指數累計上升2.6%,日元貶值4%、歐元和英鎊貶值2-3%,而人民幣僅貶值0.8%。

如何看待“特朗普交易”的多變?美國大選僅是影響經濟和資產的一個變量,但並非全部。美國經濟“軟着陸”前景、美聯儲降息的路徑、國際地緣局勢與油價波動、以及中國經濟和資產價格的復蘇等,也是重要變量。

風險提示:美國經濟超預期下行,美國通脹超預期上行,美聯儲降息節奏不確定,全球地緣風險超預期上升等。

10月14-16日,特朗普當選預期驟然升溫,背景包括中東局勢升級、颶風衝擊搖擺州、哈裏斯採訪表現不佳以及選民對通脹的擔憂上升等。資本市場重啓“特朗普交易”,主要表現在美國地產、金融股表現積極,美元持續走強,人民幣匯率有所承壓等。回顧今年6-7月,隨着特朗普先後參加首次辯論和遭遇刺殺,市場也一度上演“特朗普交易”。對比來看,近期重啓的“特朗普交易”與此前有諸多不同:美股科技股更有韌性、能源股表現更弱、美債利率不升反降、黃金表現更強、人民幣匯率調整的速度較快等。如何理解“特朗普交易”的多變?我們認爲,美國大選僅是影響經濟和資產的一個變量,但並非全部。美國經濟“軟着陸”前景、美聯儲降息的路徑、國際地緣局勢與油價波動、以及中國經濟和資產價格的復蘇等,也是未來一段時間美國及全球市場的重要變量。

01 特朗普當選預期升溫

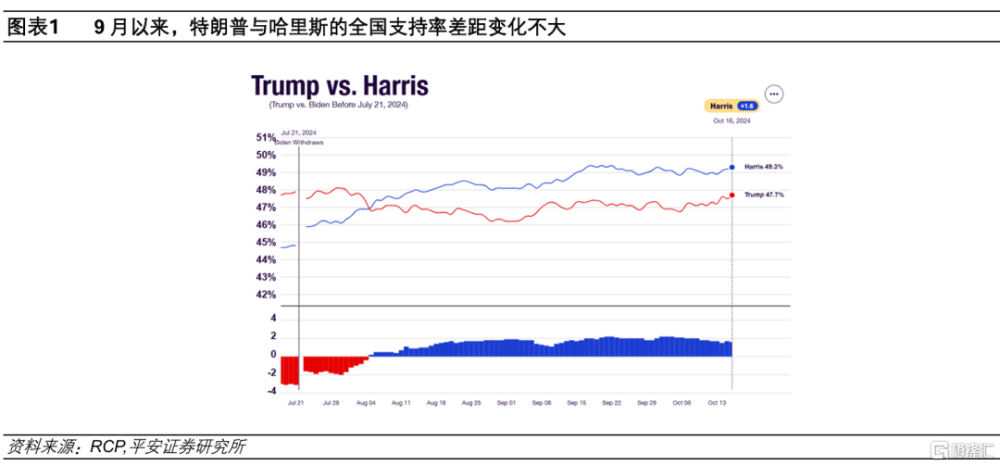

近期特朗普在全國民調中仍然落後於哈裏斯,但在關鍵搖擺州的優勢擴大。據RCP網站綜合民調,今年8月5日以來,特朗普的全國民調支持率持續落後於哈裏斯,其中在9月下旬至10月上旬(9月10日哈裏斯辯論首秀後),兩人的差距保持較大水平,在2個百分點左右;10月中旬以後,特朗普落後的幅度略有縮窄,截至10月16日爲1.6個百分點。但是,特朗普在關鍵搖擺州的支持率的表現更值得關注。據270toWin網站統計,在7大搖擺州中,截至10月15日特朗普已經在6個州取得領先,且在“偏藍”的威斯康辛州的落後幅度也縮窄至0.3個百分點。照此趨勢,特朗普能夠獲得超過300的總票數並輕松取勝。

此外,10月中旬以來,博彩市場顯著加大了對特朗普當選以及“共和黨橫掃”的押注。美國博彩網站Polymarket數據顯示,特朗普當選的概率由10月5日的49.8%上升至10月16日的57.7%,且10月15-16日的上升幅度較爲明顯,凸顯了公衆對特朗普當選預期的快速升溫。同時,在總統和國會選舉組合的判斷上,博彩市場也加大了對“共和黨橫掃”的押注,這一概率截至10月16日已上升至近40%,高於第二種情況“民主黨總統、衆議院+共和黨參議院”概率的24.5%。“共和黨橫掃”將意味着特朗普主張的政策能夠更加容易地落地,這一預期可能強化“特朗普交易”。

特朗普支持率近期上升的可能原因:

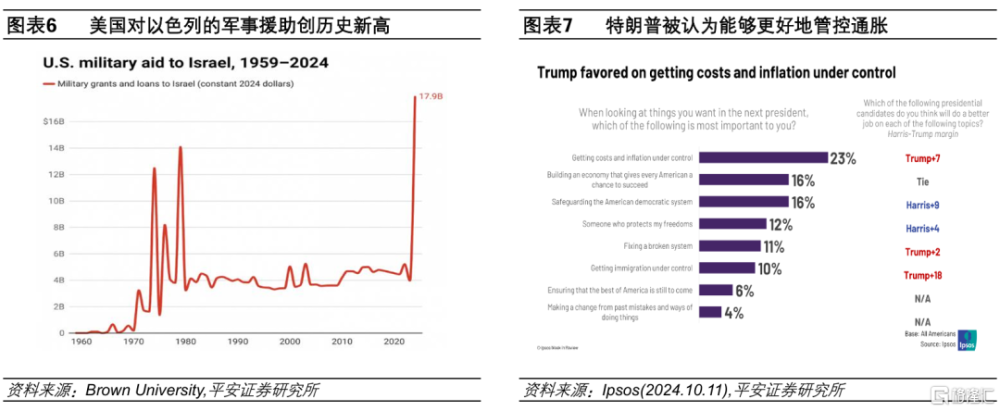

一是,中東局勢升級,選民對民主黨支持以色列並增加軍費开支的不滿或上升。9月下旬以來,黎以衝突及中東局勢升級。在中東問題上,哈裏斯延續了拜登政府對以色列的堅定支持。英國《衛報》指出,中東地區衝突加劇,爲哈裏斯競選前景蒙上陰影,尤其在密歇根州等阿拉伯族裔較多的地區[1]。布朗大學10月7日發布的數據顯示,在2024財年,美國對以色列的軍事援助高達179億美元,創下歷史新高[2]。據路透社,以色列國防部9月26日稱已再從美國獲得了87億美元的軍事援助。

二是,美國颶風衝擊搖擺州,爲特朗普創造了進攻哈裏斯政府的契機。颶風“海倫妮”在9月下旬席卷了佐治亞和北卡羅萊納州兩個關鍵搖擺州,並導致超200人死亡。10月9日以後,另一颶風“米爾頓”又衝擊了佛羅裏達州,造成300多萬人斷電。特朗普團隊趁機採取的政治行動包括:標榜共和黨州長的應對、批評拜登-哈裏斯政府“領導失敗”、以及散布政府資金被挪用給移民的“謠言”等[3]。災難來襲時,政府很難做到讓每個人滿意,特朗普的“攻擊”更可能對選情產生關鍵影響。

三是,哈裏斯在近期的電視採訪中表現不佳,被指在移民、中東等關鍵問題上缺乏立場。例如,10月8日美國廣播公司的“觀點”(The View)欄目中,在面對“過去四年是否採取過與拜登總統不同的舉措”時,哈裏斯回答“我什么也想不起來(There is not a thing that comes to mind)”,被認爲是災難性的回答[4]。

四是,近期美國通脹擔憂上升,特朗普被認爲能夠更好地管控通脹。10月以來,美國碼頭工人罷工、薪資增速反彈、油價回升等事件,令公衆對通脹的擔憂重新加劇。據Ipsos截至10月上旬的調查數據,特朗普在經濟問題上領先哈裏斯5個百分點,領先幅度較9月下旬擴大了3 個百分點;其中,“生活成本”仍是選民最爲關注的議題,而特朗普在此議題上領先7個百分點[5]。可見,近期通脹風險的回升,對特朗普相對有利。

不過,目前選情仍然膠着,“特朗普交易”能走多遠較不確定。一是,盡管特朗普在關鍵搖擺州开始“反超”,但兩人差距很小。據截至10月15日270toWin的民調統計,7個搖擺州中有5個州兩人的支持率差距均小於1個百分點(圖表2)。二是,在近期選民關注的問題中,民主黨也在積極尋求破局。中東方面,民主黨也开始重視軍費开支問題。10月16日,拜登政府警告以色列,如果加沙的人道主義局勢在未來 30 天內沒有改善,美國可能會限制對以色列的軍事援助[6]。自然災害方面,近期美國颶風的擾動對民主黨而言“危中有機”,哈裏斯完全有機會借此展現新政府的領導力,並扳回一城。回顧2012年10月,颶風“桑迪”同樣成爲大選前的“十月驚奇”,奧巴馬憑借出色的危機處理能力,最終獲選總統。三是,11月1日還有一次就業數據需要觀察。如果就業表現較強,可能再爲執政的民主黨贏得一些選票。

02 “特朗普交易”重啓:與6-7月有何不同?

今年6月下旬至7月中旬,由於6月28日特朗普在與拜登的首次辯論中佔優,加上7月13日特朗普遇刺,令特朗普當選的預期持續上升,並一度引發“特朗普交易”。

今年6-7月的“特朗普交易”具體表現爲:1)美股科技股出現較大調整,周期股和中小盤股走強。特朗普主張的減稅政策及對傳統能源等領域的支持,疊加7月11日美國CPI數據走弱引發“降息交易”,共同促進了美股風格的切換。此外,美國限制芯片貿易、微軟“藍屏”等事件也加深了科技股的下跌。2)美債利率和美元指數同步上行。一方面,特朗普的關稅和減稅政策擡升中期經濟和通脹預期;另一方面,關稅風險的上升令非美貨幣承壓。3)黃金有所承壓。主因是美債利率和美元匯率的同步走高。4)美元指數上升過程中,歐元和英鎊明顯承壓,日元和人民幣韌性較強。7月上旬至中旬,日元匯率處於160歷史最弱水平附近,人民幣匯率亦處於7.27左右偏弱位置,二者的貶值空間相對有限。

對比來看,近期重啓的“特朗普交易”出現了一系列新變化:

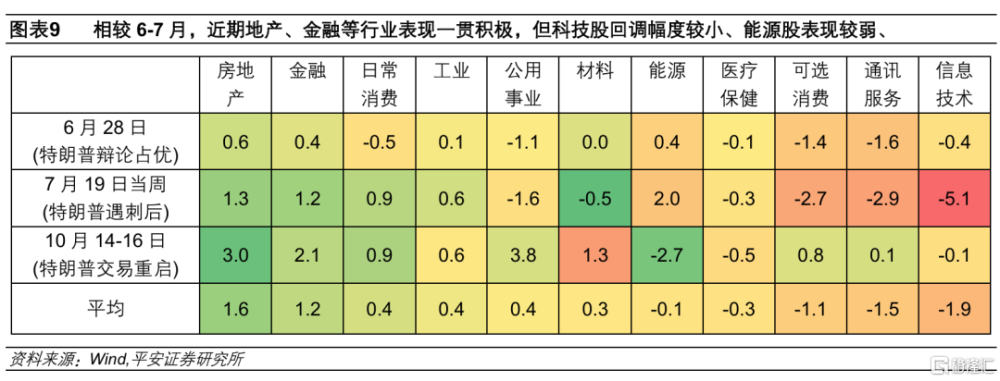

1) 美股風格相對平衡,科技股回調幅度更小、能源股表現較弱。觀察標普500指數的11個行業表現中,相較6-7月,近期地產、金融等行業表現一貫積極,但能源股表現較弱,科技股的回調幅度較小。首先,“特朗普交易”相對利好周期股的方向延續,但地緣風險變化下,近期油價在衝高後回落,令能源股承壓。其次,7月科技股大幅調整,是由“特朗普交易”和“降息交易”共同驅動的,而且後者的驅動更強。

而目前,由於9月非農和通脹數據均強於預期,市場對於後續的降息預期相對保守,也沒有明顯觸發美股風格由科技向周期的切換。最後,7月科技股的調整還受到了美國限制芯片貿易、微軟“藍屏”等事件的催化;當前科技股可能受財報季擾動,例如,10月15日,阿斯麥財報顯示新訂單不及預期,引發多數芯片股下跌,費城半導體指數下跌5.3%;但10月16日,相關情緒已有緩和,費城半導體指數止跌微漲0.2%。我們認爲,不宜高估“特朗普交易”本身對美股科技股形成的壓力。

2) 美債利率並未上升,黃金走勢偏強。6月28日,以及7月19日當周,10年美債利率均上行了7BP;但10月14-16日,10年美債利率反而回落6BP。“特朗普交易”本身對美債利率有上行支撐。7月以來,特朗普在經濟政策方面的政策取向沒有明顯變化,繼續主張“減稅+關稅”的政策組合,仍然對應更高的經濟增長、債務增長和通脹前景。但是,近期油價的下行,令美債通脹預期從高位回落。10月14-16日,布倫特油價下跌了6.1%,10年美債隱含通脹預期下行6BP、而美債實際利率持平。這也意味着,黃金並未受到美債利率上行的衝擊,在地緣風險較高的當下,金價保持偏強。

3) 美元指數仍然走強,但人民幣貶值幅度相對較大。在7月19日當周,美元兌人民幣匯率上漲0.12%,小於美元指數漲幅的0.26%;而10月14-16日,美元兌人民幣匯率上漲0.67%,大於美元指數漲幅的0.58%。一方面,9月下旬以後,人民幣因爲政策預期扭轉曾大幅升值,並在美元回升過程中滯後反應。9月14日至10月7日,盡管美元指數上升,人民幣匯率“逆勢”由7.06一度走強至7.02;此後,美元指數進一步上行,人民幣壓力逐漸累積,並在特朗普當選預期下加速調整。

另一方面,近期特朗普團隊明確了“強美元”立場,並繼續警告加徵關稅,對人民幣的衝擊有所放大。之前特朗普對美元的立場比較模糊,7月下旬曾表示“強美元”會削弱美國貿易,並且提及美元儲備地位或有缺點[7]。10月14日,特朗普的“經濟軍師”、潛在財長人選貝森特在採訪中表示,特朗普不會採取削弱美元的政策,也不會削減貿易;特朗普支持美元保持世界儲備貨幣的地位,並將關稅視爲一種談判策略[8]。據10月12日CNBC報道,特朗普時期的前貿易代表萊特希澤警告華爾街稱,可能會在上任不久就宣布新的對華及全面關稅政策[9]。即便如此,近期人民幣的韌性仍然可圈可點。9月24日至10月16日,美元指數累計上升2.6%,日元貶值4%、歐元和英鎊貶值2-3%,而人民幣僅貶值0.8%。

如何看待“特朗普交易”的多變?我們認爲,美國大選僅是影響經濟和資產的一個變量,但並非全部。近期重啓的“特朗普交易”,似乎與今年6-7月有諸多不同,盡管特朗普的經濟政策主張在此期間並未顯著變化。這意味着,大選之外的一系列因素,包括美國經濟“軟着陸”前景、美聯儲降息的路徑、國際地緣局勢與油價波動、以及中國經濟和資產價格的復蘇等,也是未來一段時間美國及全球市場的重要變量。總之,在美國大選前後,無論是“特朗普交易”還是“哈裏斯交易”,恐怕都不足以囊括復雜多變的市場交易風格。

風險提示:美國經濟超預期下行,美國通脹超預期上行,美聯儲降息節奏不確定,全球地緣風險超預期上升等。

注:本文來自平安證券發布的《“特朗普交易”重啓,有何不同?》,報告分析師:鐘正生 S1060520090001 張 璐 S1060522100001 範城愷 S1060523010001

標題:“特朗普交易”重啓,有何不同?

地址:https://www.iknowplus.com/post/158010.html