美聯儲後續降息節奏可能放緩

核心觀點

數據:

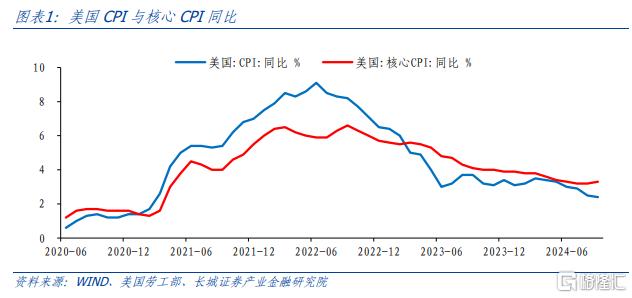

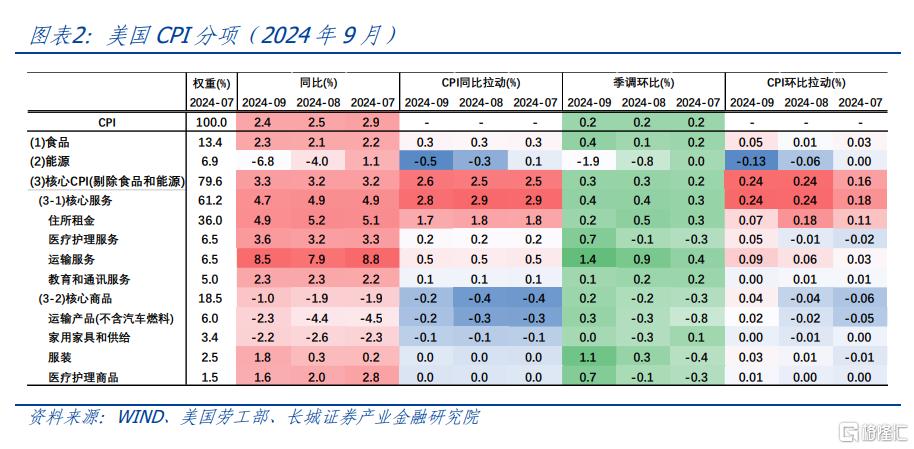

美國9月CPI同比2.4%,前值2.5%,市場預期2.3%,CPI季調環比0.2%,市場預期0.1%;核心CPI同比3.3%,前值3.2%,市場預期3.2%,核心CPI季調環比0.3%,前值0.3%,預期0.2%。

要點:

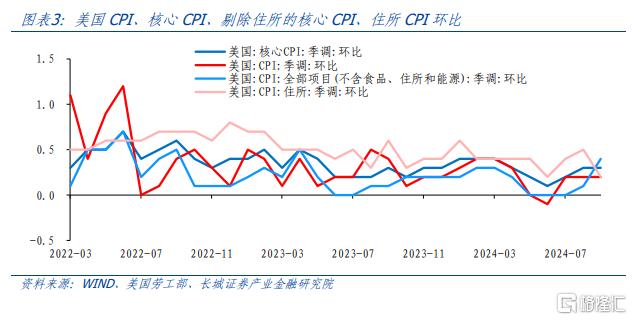

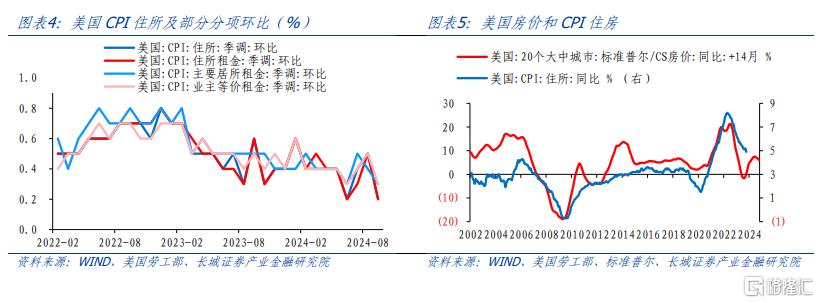

美國9月CPI同比、環比、核心CPI同比、環比均高於市場預期,進一步降低了市場對11月降息幅度的期待。CPI分項看:通脹粘性較強、佔比最高的住所租金對CPI環比的拉動作用略減輕,住所租金CPI同比漲幅回落0.3個百分點至4.9%。不過我們仍要提示,前期房價回升的滯後影響+去年末按揭利率开始回落對住宅需求的刺激+薪資穩健增長,都可能會對房價及房租有較強支撐。

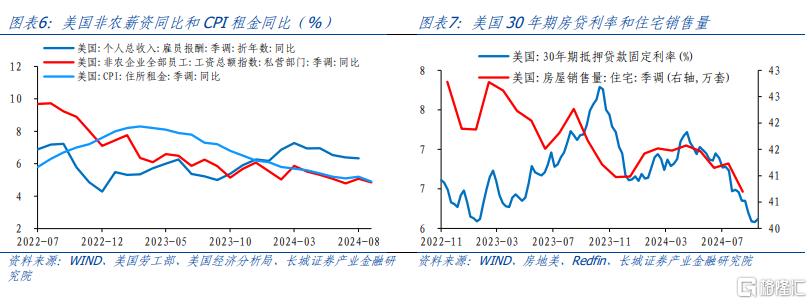

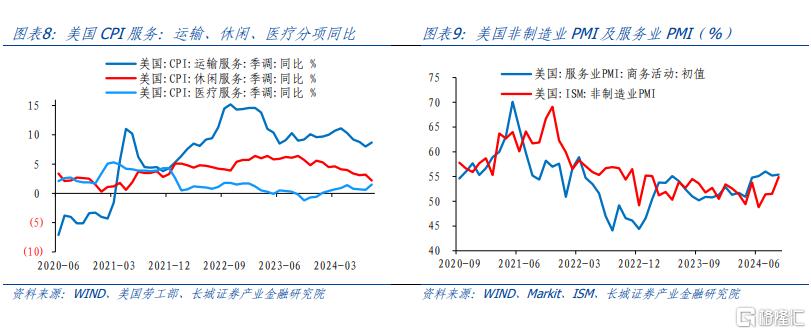

超級核心通脹中的醫療服務和交通運輸服務對CPI環比的拉動明顯增強,這與近期非制造業PMI屢次超出市場預期快速回升相互印證。醫療服務和運輸服務CPI同比均較8月上升。

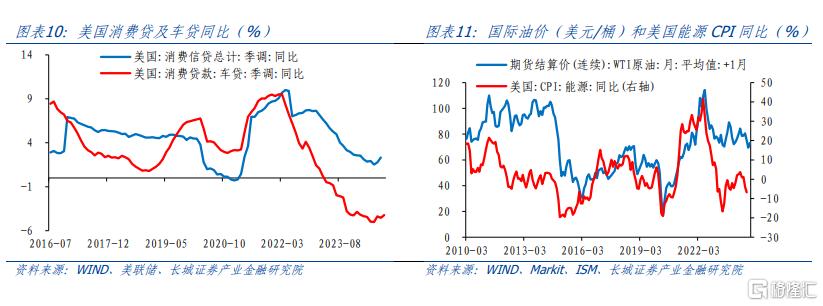

核心商品中,運輸產品(汽車)拉動作用也有增強。7月以來美國消費信貸及車貸增速已經初步見底,我們認爲後續在需求帶動下運輸產品價格或將觸底反彈。

9月份美國CPI數據公布後,市場反映較爲溫和。美債收益率曲线陡峭、10Y利率衝高回落,仍在4%以上;美股小幅下跌;美元指數下滑;黃金價格回升;銅、油等商品價格回升,這表明前期PMI和就業數據指向的美國經濟不冷、降息預期壓縮已在市場中得到充分表現,本次CPI住所租金拉動減輕反而可能短暫緩解了市場對後續CPI回升的擔憂。

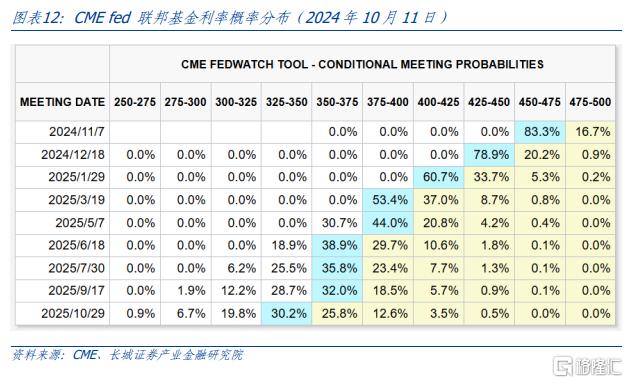

我們認爲,9月份美國非制造業PMI大幅回升、失業率回落、非農就業人數高於預期且上修7、8月值,多項數據都表明美國經濟與“衰退”漸行漸遠,9月份美聯儲降息50BP可能過於激進。疊加美東部分港口工人罷工、未來6年加薪62%等擾動,也會加劇工資-通脹的螺旋上升。這可能會拉長未來控制通脹和抑制經濟的“战线”,意味着美國大幅降息的時間可能已經過去。從芝商所(CME)給出的最新降息期望看,市場預計11月7日降息幅度爲25BP的可能性在80%以上,預計11月不降息的概率也較前期明顯擡升。

我們在9月27日發布的《四季度宏觀經濟展望》中提示,到明年年中,美國核心CPI可能都會在3%左右的平台浮動;今年11月-明年6月,美聯儲政策利率的下降幅度可能大約在50-100BP之間,比市場預估的125BP更加謹慎。

正文

美國9月CPI同比2.4%、CPI環比0.2%、核心CPI同比3.3%、核心CPI環比0.3%,均高於市場預期,進一步降低了市場對11月降息幅度的期待。

CPI分項看:通脹粘性較強、佔比最高的住所租金對CPI環比的拉動作用略減輕(從8月的0.18%降至9月的0.07%),住所租金CPI同比漲幅回落0.3個百分點至4.9%,可能短暫緩解了市場對後續CPI回升的擔憂。不過我們仍要提示,前期房價回升的滯後影響(圖5)+去年末按揭利率开始回落對住宅需求的刺激(圖7)+薪資穩健增長(圖6),都可能會對房價及房租有較強支撐。

超級核心通脹中的醫療服務和交通運輸服務對CPI環比的拉動明顯增強(分別從8月的-0.01%和0.06%升至9月的0.05%和0.09%),這與近期非制造業PMI屢次超出市場預期快速回升相互印證(圖8、圖9)。醫療服務和運輸服務CPI同比分別較8月上升0.4和0.6個百分點至3.6%和8.5%。我們在9月27日發布的《2024年四季度宏觀經濟展望》中,基於服務業PMI領先超級核心CPI約11個月,預計房租外服務CPI同比在四季度保持平穩下滑態勢,目前看,不排除超級核心CPI同比回升早於我們預期。

核心商品中,運輸產品(汽車)拉動作用也有增強(從8月的-0.02%升至9月的0.02%)。7月以來美國消費信貸及車貸增速已經初步見底(圖10),我們認爲後續在需求帶動下運輸產品價格或將觸底反彈。

9月份美國CPI數據公布後,市場反映較爲溫和。美債收益率曲线陡峭、10Y利率衝高回落,仍在4%以上;美股小幅下跌;美元指數下滑;黃金價格回升;銅、油等商品價格回升,這表明前期PMI和就業數據指向的美國經濟不冷、降息預期壓縮已在市場中得到充分表現,本次CPI住所租金拉動減輕反而可能短暫緩解了市場對後續CPI回升的擔憂。

我們認爲,9月份美國非制造業PMI大幅回升、失業率回落、非農就業人數高於預期且上修7、8月值,多項數據都表明美國經濟與“衰退”漸行漸遠,9月份美聯儲降息50BP可能過於激進。疊加美東部分港口工人罷工、未來6年加薪62%等擾動,也會加劇工資-通脹的螺旋上升。這可能會拉長未來控制通脹和抑制經濟的“战线”,意味着美國大幅降息的時間可能已經過去。從芝商所(CME)給出的最新降息期望看,市場預計11月7日降息幅度爲25BP的可能性在80%以上,預計11月不降息的概率也較前期明顯擡升(圖12)。

我們在9月27日發布的《四季度宏觀經濟展望》中提示,到明年年中,美國核心CPI可能都會在3%左右的平台浮動;今年11月-明年6月,美聯儲政策利率的下降幅度可能大約在50-100BP之間,比市場預估的125BP(圖12)更加謹慎。

風險提示

金融風險爆發;美聯儲貨幣政策調整;國際局勢惡化;美國通脹反彈

注:本文選自長城證券於2024年10月11日發布的《美聯儲後續降息節奏可能放緩——美國9月CPI數據點評》,證券分析師:蔣飛,執業證書編號:S1070521080001;仝垚煒,執業證書編號:S1070524050002

標題:美聯儲後續降息節奏可能放緩

地址:https://www.iknowplus.com/post/155840.html