美國汽車銷售爲何“狂飆”?

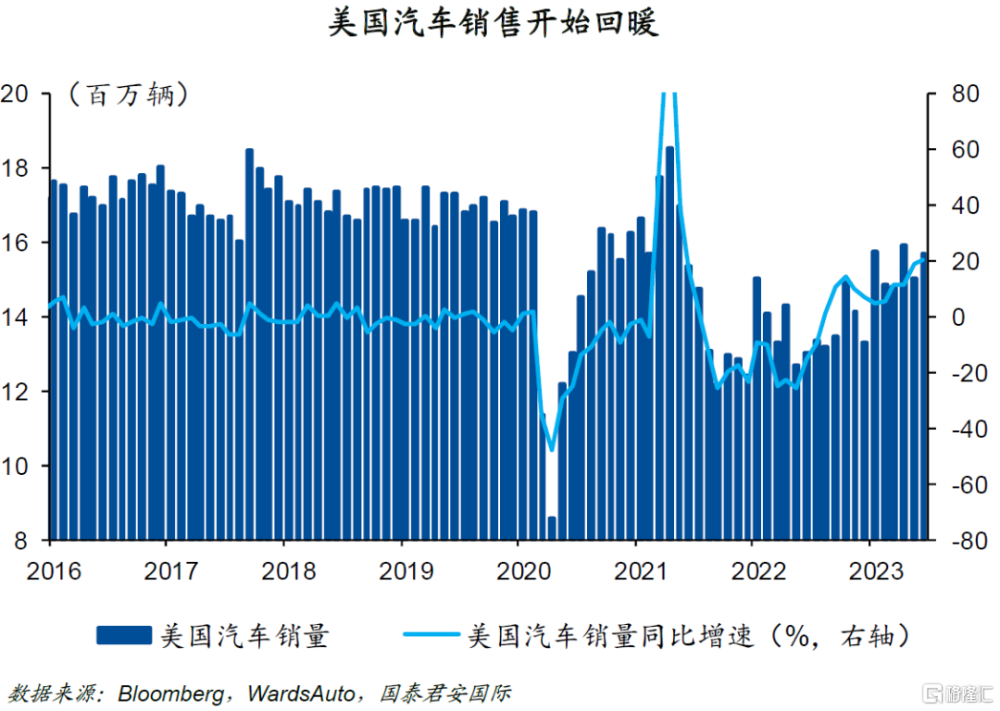

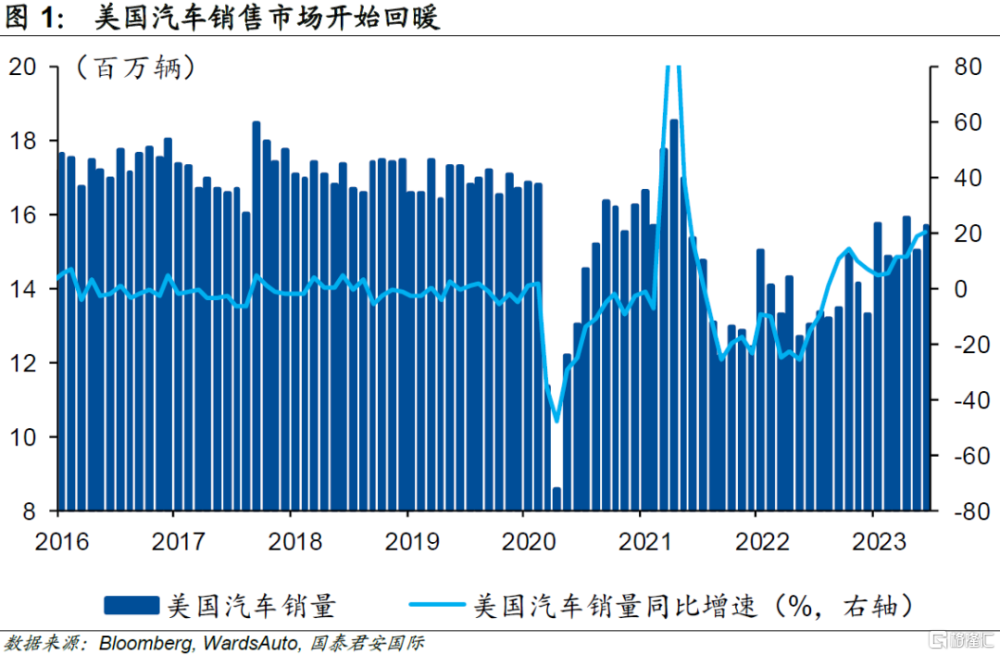

進入2023年以來,美國汽車銷量迅速反彈。根據WardsAuto數據,2023年6月經季調後美國新車銷量年化增長率攀升至19.9%,1-6月累計銷量同比增長12.9%。按品牌看,上半年基本所有品牌汽車銷量均有較大漲幅,韓系、日系汽車銷量同比增幅領跑市場,分別爲16.7%、12.2%。

我們認爲美國汽車市場迅速回暖是低基數效應下,供需兩端同步改善的結果。在供給端,疫情消退後全球汽車生產开始向常態化修復,汽車生產开始逐步放量。

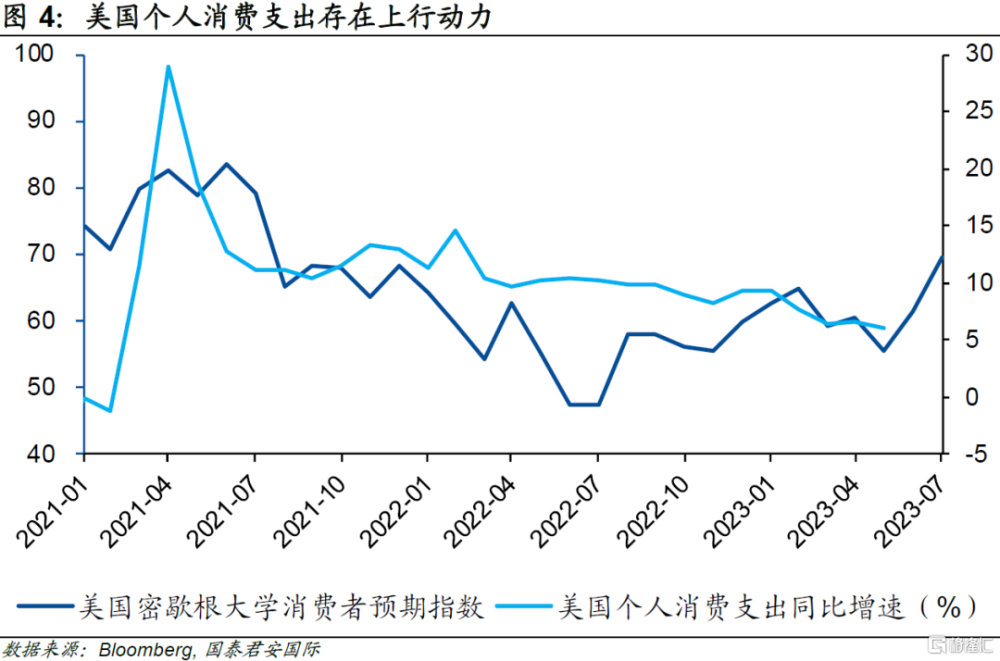

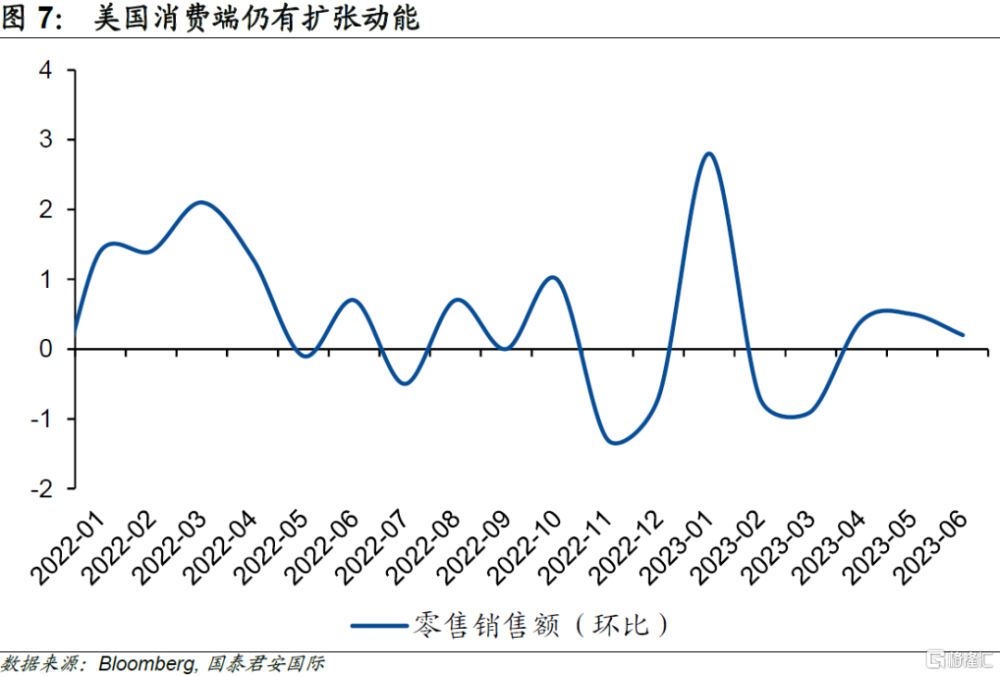

從需求端看,美國汽車市場反彈並不會止步於此,個人消費韌性將是汽車銷量的重要保障。樂觀的消費者預期以及相對健康的信貸增速意味着短期內美國個人消費支出仍有上行的動力,從而對汽車需求起到穩定的支撐。

美國重要的汽車進口國,如日本及韓國都在今年美國汽車市場反彈中受益匪淺,汽車出口實現了大幅增長。往前看,基於美國個人消費支出的韌性及經銷商的補庫需求,日韓汽車出口產業有望持續受益。

美國汽車市場反彈對美國經濟也有一定的拉動作用。在市場尚不能確認美國經濟會否衰退之際,近期公布的低於預期的CPI及PPI數據疊加汽車市場的強勢反彈會進一步提高在經濟不陷入衰退情況下有效遏制通脹的可能性,從而在邊際上增強市場對美國經濟“軟着陸”的預期。

01

供需兩端同步改善推動汽車銷售回暖

進入2023年以來,美國汽車銷量迅速反彈。根據WardsAuto數據,2023年6月經季調後美國新車銷量年化增長率攀升至19.9%,1-6月累計銷量同比增長12.9%。按品牌看,上半年基本所有品牌汽車銷量均有較大漲幅,韓系、日系汽車銷量同比增幅領跑市場,分別爲16.7%、12.2%。

我們認爲美國汽車迅速回暖是低基數效應下,供需兩端同步改善的結果。在供給端,疫情消退後全球汽車生產开始向常態化修復,汽車生產开始逐步放量。汽車是制造業中的最大類產品,生產涉及的產業鏈衆多。疫情的爆發對汽車產業鏈造成了非常大的衝擊,在2021年开始,車用半導體芯片短缺、生產及運輸受阻長期限制全球各大品牌汽車的生產。美國汽車及汽車零件產能利用率及產量在疫情爆發後出現斷崖式下跌,汽車銷售也迅速回落。直至2022年全球疫情逐步消退,汽車制造產業鏈才开始穩定向疫情前的常態化恢復,美國汽車供給端限制逐步緩解,產能利用率與產量开始顯著提高。

油價回落背景下,穩定的傳統能源汽車供給成爲汽車市場回暖的重要保障。雖然新能源汽車在全球市場的份額不斷提高,但是受《削減通脹法案》限制,美國新能源汽車從產業鏈建設到產能放量仍需時間。從新車銷售來看,2023年上半年新能源汽車銷量佔總銷量比重僅爲7%左右。與此同時,原油價格在2022年上半年達到峰值後持續回落,這在很大程度上削弱了美國居民轉向新能源汽車的意愿,既有的傳統能源汽車產業鏈的恢復成爲了美國汽車市場回暖的重要保障。

汽車需求端,美國個人消費支出韌性推動汽車銷量逐步增長。自年初以來,市場對美國經濟預期不斷上修。在2023年初,市場普遍認爲在高利率壓制需求的情況下,美國經濟會陷入衰退。但是隨着時間的推移,美國第一季度GDP由最初的年化環比+1.1%向上修正至2.0%,佔美國經濟總量約70%的個人消費支出增長4.2%,增幅較此前公布的修正數據上調0.4個百分點。個人消費支出超預期反映的是需求的強勁,汽車作爲耐用品消費中的最大類項目,在供需兩端兩旺的情況下,市場开始迅速回暖。

供給修復下新車平均價格趨於平穩,制造商促銷力度持續提高。根據Kelley Blue Book數據,2023年6月美國新車總體平均交易價格同比略漲1.6%至48,808美元,是2020年以來的最小漲幅,較5月環比增長0.3%(150美元)。2022年美國新車交易價格由於低庫存水平开始飆升,同比增速長期維持在10%-12%。隨着供給端改善,新車交易價格开始趨於平穩。與此同時,制造商對新車的促銷力度也達到新高。截至2023年6月,制造商已經連續9個月提高促銷支出,達到2021年以來的最高水平,單車平均爲2,048美元,佔平均交易價格的4.2%,同比提高1.9個百分點。

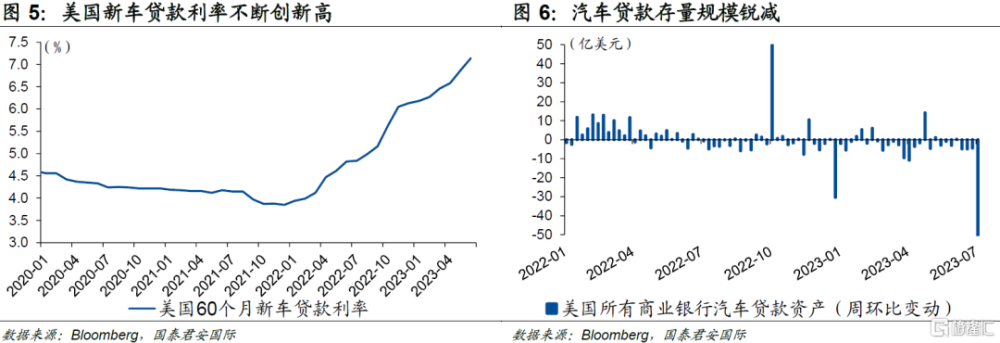

高利率及銀行業危機引發信貸標准收緊,但是對汽車市場並未造成嚴重拖累。一方面,美國居高不下的利率環境持續發酵,60個月新車貸款利率已經來到7%以上的水平;另一方面,3月銀行業危機進一步加速了銀行信貸標准的收緊進程。近期一份美聯儲的調查顯示,美國的貸款申請通過率越來越低,截至6月底的12個月時間裏,貸款人被拒比例躍升至21.8%,爲5年來最高;汽車貸款被拒比例也從2月的9.1%上升至14.2%,受此影響銀行汽車貸款存量規模开始環比持續下行。即便如此,從汽車市場表現來看,高利率和信貸的收緊並沒有對汽車市場需求造成顯著壓制。

往前看,美國汽車市場反彈大概率不會止步於此,個人消費韌性將是汽車銷量的重要保障。信貸標准的收緊會對消費產生一定影響,不過截至目前的數據顯示美國的個人消費支出仍有韌性。首先,盡管美國消費端以及消費者信貸增速一直處於回落趨勢當中,但是仍然高於疫情前的平均水平。其次,美國火熱的勞動力市場意味着更爲樂觀的薪資增長,領先指標“美國密歇根大學消費者信心指數”也已經出現了觸底回升的趨勢。樂觀的消費者預期以及相對健康的信貸增速意味着短期內美國個人消費支出仍有上行的動力,從而對汽車需求帶來支撐。

02

誰將從美國汽車市場反彈中受益?

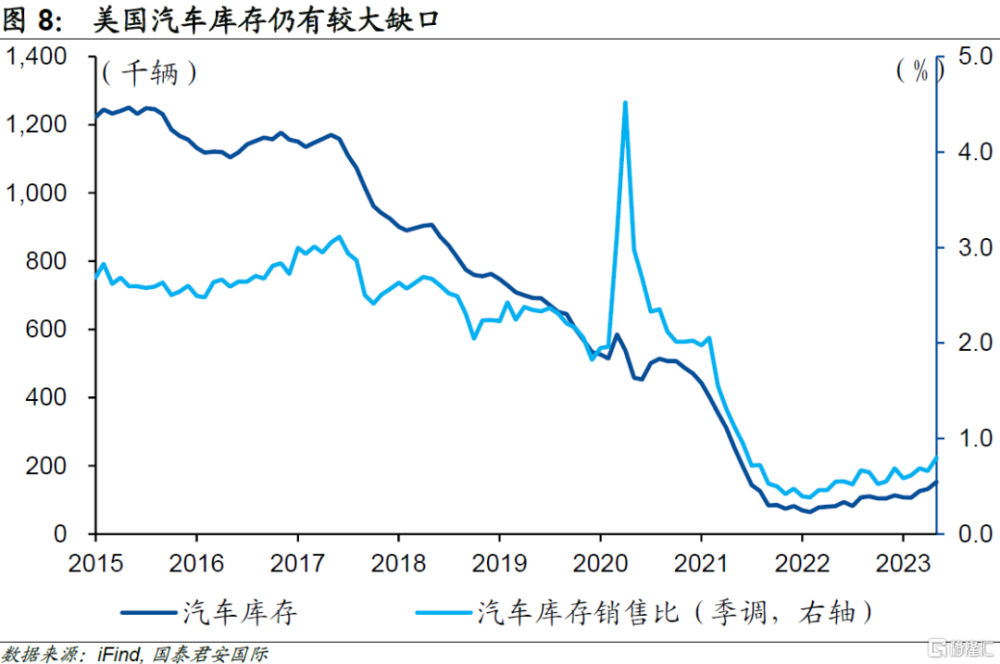

目前美國汽車庫存水平在歷史低位徘徊,補庫需求下,主要汽車出口國將率先受益。在疫情穩定後,美國“補貼式”抗疫的作用迅速顯現,汽車需求的“爆發”領先於生產端,自2022年初开始,美國的汽車庫存一直處於相對不足的狀態。美國當前汽車庫存銷售比僅從低位緩慢小幅回升至0.8左右,即美國當前的汽車庫存僅能夠支持不到一個月的銷量,遠低於疫情前的2.0上下。基於此,經銷商的補庫需求會繼續加大汽車的進口數量,這指向了美國重要的汽車進口國將從美國汽車市場反彈中率先受益。

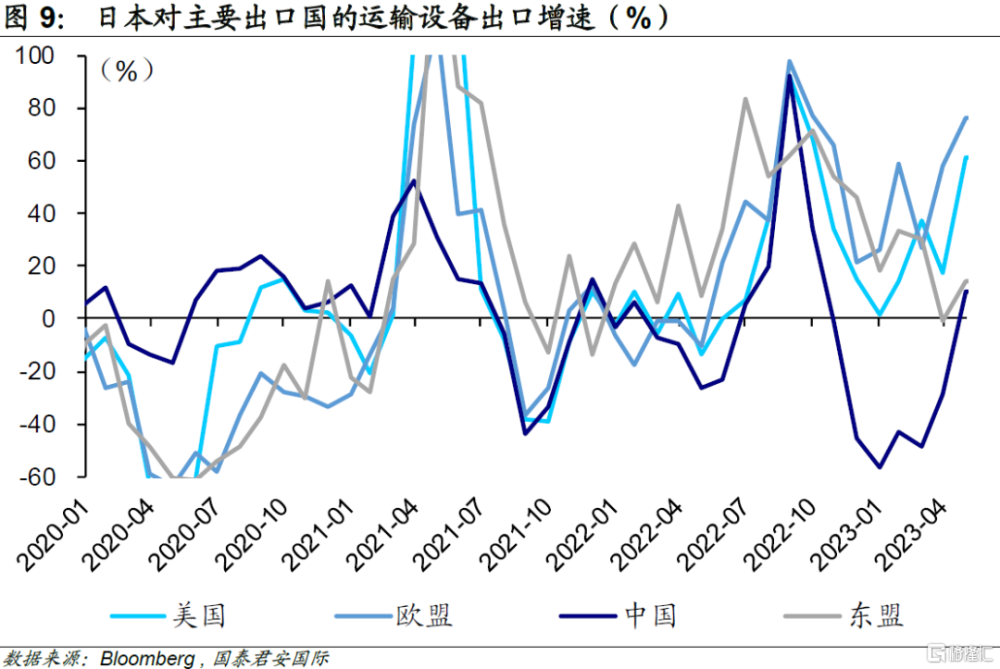

日本或是美國汽車市場反彈的“最大受益者”。根據WardsAuto數據,2023年上半年美國所售新車中,日系汽車(豐田、本田、尼桑以及斯巴魯)銷量佔比超過35%,份額與上一年基本持平。在美日系汽車銷量的爆發指向了對日本汽車出口需求的增長。

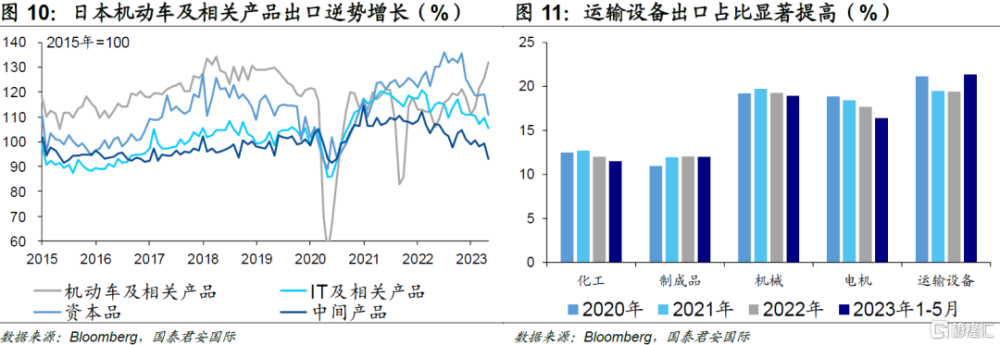

汽車出口成爲今年以來日本出口“一枝獨秀”的重要支撐。在日本所有的出口產品中,汽車是份額最大的產品,佔比一直在五分之一左右。自2022年下半年以來,隨着汽車半導體供給端的改善,日本汽車出口在全球需求普遍走弱的背景下逆勢持續大幅增長,佔總出口比重從2022年全年的19.4%迅速攀升至2023年1-5月的21.4%。

在汽車出口走強帶動下,日本出口在全球各大經濟體中“一枝獨秀”。截至2023年5月的數據顯示,除日本外全球主要發達經濟體出口同比增速均陸續轉入下降區間。雖然日本出口在5月也已經觸及同比下降的邊緣,但是依舊維持在擴張區間。

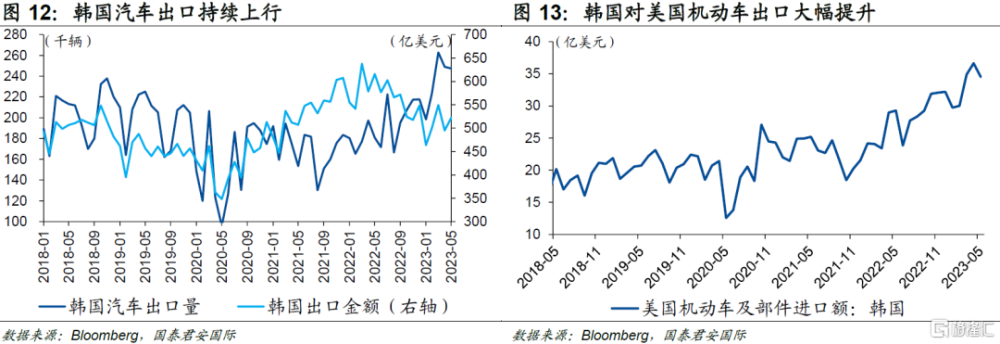

韓國汽車產業也在美國汽車市場反彈中“分一杯羹”。WardsAuto數據顯示,2023年上半年美國所售新車中,雖然韓系汽車(現代、起亞)銷量佔比(約10.7%)不及日本,但是銷量卻同比大增近17%。受此推動,韓國汽車出口規模迅速擴張,佔總出口額比重從2022年全年的7.7%大幅飆升至2023年上半年的11.3%,成爲韓國出口的重要拉升力量。

美國重要的汽車進口國,如日本及韓國都在今年美國汽車市場反彈中受益匪淺,汽車出口均實現了大幅增長。往前看,基於個人消費支出的韌性及經銷商的補庫需求,日韓汽車出口產業有望持續受益。

此外,美國汽車市場反彈對美國經濟也有一定的拉動作用。在市場尚不能確認美國經濟會否衰退之際,近期公布的低於預期的CPI及PPI數據疊加汽車市場的強勢反彈會進一步提高在經濟不陷入衰退情況下有效遏制通脹的可能性,從而邊際上增強市場對美國經濟“軟着陸”的預期。

注:本文來自國泰君安2023年7月20日發布的《【國君國際宏觀】美國汽車銷售爲何“狂飆”?》,報告分析師:周浩

本訂閱號不是國泰君安證券研究報告發布平台。本訂閱號所載內容均來自於國泰君安證券研究所已正式發布的研究報告,如需了解詳細的證券研究信息,請具體參見國泰君安證券研究所發布的完整報告。本訂閱號推送的信息僅限完整報告發布當日有效,發布日後推送的信息受限於相關因素的更新而不再准確或者失效的,本訂閱號不承擔更新推送信息或另行通知義務,後續更新信息以國泰君安證券研究所正式發布的研究報告爲准。

本訂閱號所載內容僅面向國泰君安證券研究服務籤約客戶。因本資料暫時無法設置訪問限制,根據《證券期貨投資者適當性管理辦法》的要求,若您並非國泰君安證券研究服務籤約客戶,爲控制投資風險,還請取消關注,請勿訂閱、接收或使用本訂閱號中的任何信息。如有不便,敬請諒解。

市場有風險,投資需謹慎。在任何情況下,本訂閱號中信息或所表述的意見均不構成對任何人的投資建議。在決定投資前,如有需要,投資者務必向專業人士咨詢並謹慎決策。國泰君安證券及本訂閱號運營團隊不對任何人因使用本訂閱號所載任何內容所引致的任何損失負任何責任。

本訂閱號所載內容版權僅爲國泰君安證券所有。任何機構和個人未經書面許可不得以任何形式翻版、復制、轉載、刊登、發表、篡改或者引用,如因侵權行爲給國泰君安證券研究所造成任何直接或間接的損失,國泰君安證券研究所保留追究一切法律責任的權利。

標題:美國汽車銷售爲何“狂飆”?

地址:https://www.iknowplus.com/post/15416.html