存量房貸利率該調降了

導讀

如能降低存量房貸利率,將大大減輕居民負擔,提振市場信心,涉及38萬億房貸,很多居民背不動了。從善如流,回應民衆呼聲,善莫大焉。

我們在2023年12月,提出“三招可救地產”(參考《三招可救地產》),並多次呼籲持續降息,包括降低二套房存量房貸利率。

2024年以來,存量與新增房貸利差繼續擴大,居民提前還貸和被迫斷貸現象增加,調降存量房貸利率呼聲高漲。

2023年,第一輪存量房貸利率調降效果明顯,但政策空間仍存。2023年8月31日,中國人民銀行聯合國家金融監督管理總局發布《關於降低存量首套住房貸款利率有關事項的通知》,明確符合條件的存量首套房借款人可與承貸金融機構協商降低利率。2024年7月,央行發布《中國區域金融運行報告(2024)》,以專題形式回顧了2023年存量房貸利率下調的政策效果。

2024年,存量房貸利率下調預期再起。2024年下半年工作會議中,中國人民銀行提出要“把着力點更多轉向惠民生、促消費”。2024年8月以來,中國人民銀行在公开採訪中提到“推動企業融資和居民信貸成本穩中有降”、“研究儲備增量政策舉措”。諸多政策信號出現,再次引發了市場對存量房貸利率下調的關注。

下調存量房貸利率必要性上升,有助於幫助居民減輕還貸壓力,度過暫時的困難,對銀行而言可減少提前還貸造成的利息損失,同時有助於銀行留存優質客戶。由於利率持續下行,幾年前的存量房貸利率和當前的利率差距在20%以上。

我們按照100萬元的30年按揭貸款、等額本息還款計算,估算存量房貸利率下調60bp-80bp可降低借款人月供約340-450元,節約月供和總還款額7%-9%。

存量房貸利率可能如何降?1)2023年是通過直接方式,即變更合同條款,2024年本輪是否可跨行“轉按揭”等仍待具體方案出台。2)本輪下調存量房貸利率幅度預計60-80bp,節省百姓利息支出2280億元-3040億元。3)全面調降首套、二套存量房貸利率可能性較低,預計階梯式、差異化調降,可能試點推行二手房存量房貸利率下調。

建議加快出台方案及細則,調降存量房貸利率。同時,對調降存量房貸利率的銀行給予政策激勵,如定向降准、結構性貨幣政策工具補貼等。

正文

一、存量與新增房貸利差大、收入就業形勢嚴峻,居民提前還貸現象增加

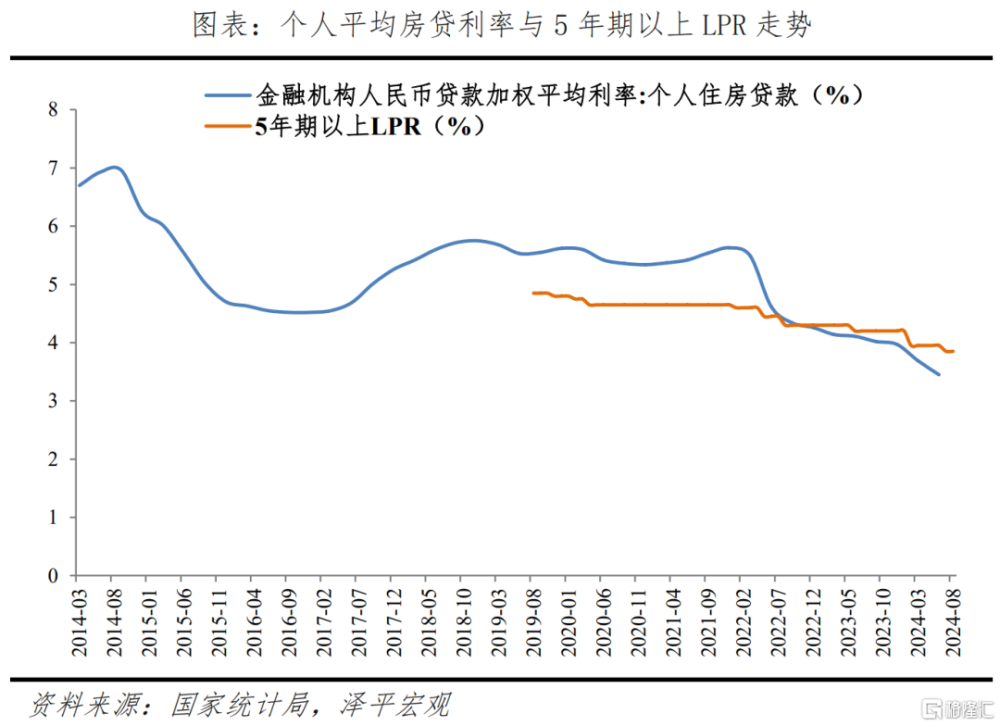

1、LPR下降、加點部分下降造成存量房貸利率與新增房貸利率差距較大。個人房貸利率定價方式主要有兩種,一是固定利率模式,二是“LPR+加點”浮動利率。如果購房者選擇浮動利率,一般貸款利率會在合同約定的“重定價日”調整,調整內容是LPR,加點部分在合同期限內一般不變。

一方面,LPR不斷下降導致此前購房者利率與當前購房者利率差異。2019年10月-2024年8月,LPR從4.85%降低100個基點至3.85%。

另一方面,存量房貸加點多,新增房貸不加反減。存量與新增房貸加點部分差距也擴大了存量房貸與新增房貸利差。2024年“517新政”以來,各城市相繼取消或大幅下調房貸利率下限。疊加年初以來,5年期及以上LPR累計下調35BP,新增房貸利率正式步入“3時代”,新舊房貸利差迅速擴大。以我國重點城市北京、上海、深圳爲例。

上海:從2021年7月24日至2023年12月14日,上海的首套房貸下限始終是LPR+35BP,比5.17新政後的最新利率下限要高出80個基點。

深圳:從2019年10月8日至2023年9月28日,深圳的首套房貸利率下限始終是LPR+30BP,比5.17新政後的最新利率下限要高出75個基點。

北京:從2019年10月8日至2023年12月14日,北京首套房貸利率下限始終是LPR+55BP,比6.26新政後的最新利率下限要高出100個基點。

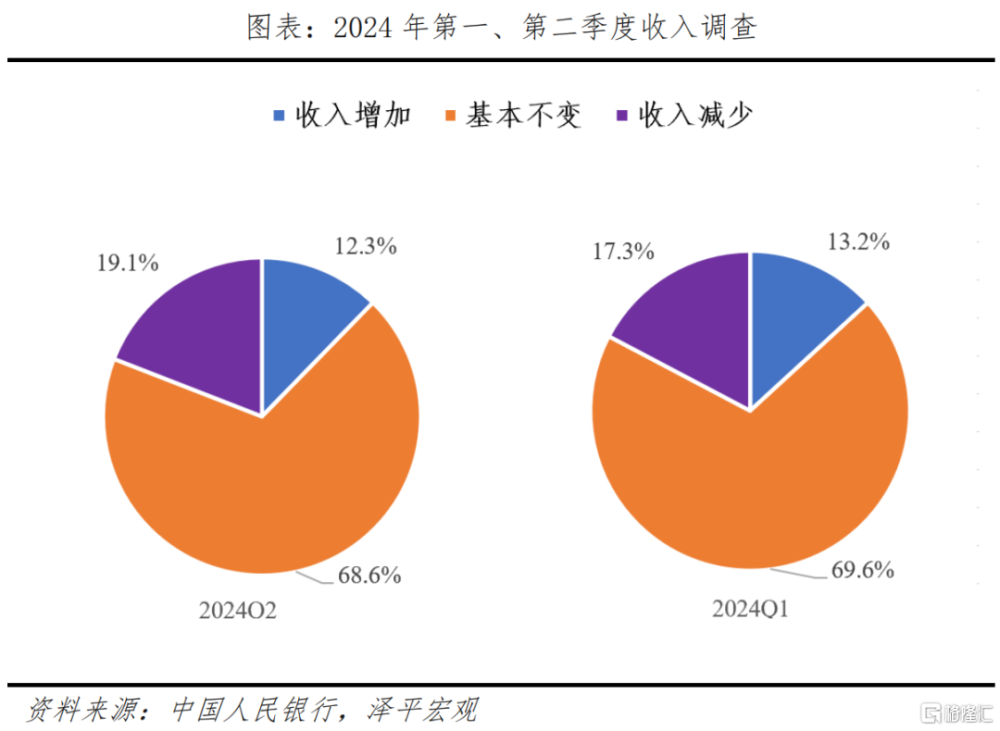

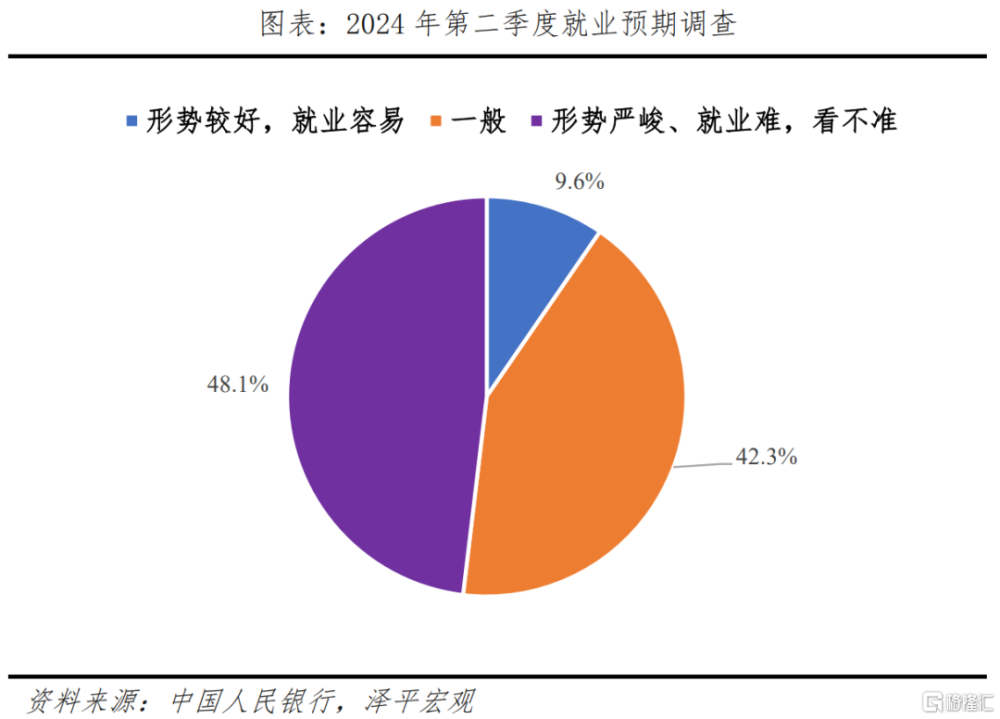

2、外部環境變化帶來的不利影響增多,國內有效需求不足,經濟復蘇放緩,居民就業收入預期不穩,傾向降低負債、減少利息支出。中國二季度經濟放緩,二季度GDP實際同比4.7%,較一季度下滑0.6個百分點;環比0.7%,低於一季度0.8個百分點。居民對未來就業、收入預期存在不確定性。

根據央行城鎮儲戶問卷調查,2024年第二季度,居民對未來的收入感受指數、收入信心指數環比分別下降1.3、1.4個百分點。就業感受指數較一季度下降1.4個百分點,48.1%的居民認爲“形勢嚴峻、就業難”或“看不准”。因就業、收入預期下降,居民傾向減少投資、消費,增加存款、降低負債,從而選擇提前償還存量貸款。

二、下調存量房貸利率有何影響?

存量房貸利率下調直接利好居民端,對銀行而言可減少提前還貸造成的利息損失,有助於銀行留存優質客戶。

從居民角度看,存量房貸利率下調有助於緩解存量房貸持有者償債壓力,減少提前償還存量貸款現象,增加居民端可支配收入,提振消費信心,拉動社會總需求增長。

根據《中國區域金融運行報告(2024)》,2023年存量房貸利率下調,每年爲借款人減少利息支出約1700億元,對減少提前還貸、拉動消費增長起到顯著作用。央行重慶分行調查顯示,超三成受訪居民打算將節省的利息支出用於增加消費。

假設本輪存量房貸利率降至最新發放房貸利率下限,部分城市存量利率調整幅度最多可能達到100bp。按照100萬元的30年按揭貸款、等額本息還款計算,估算存量房貸利率下調60bp-80bp可降低借款人月供約340-450元,節約月供和總還款額7%-9%。

從銀行角度看,銀行目前亟待解決因提前還貸增長導致的利息損失擴大問題,調降存量房貸利率或是合理解決方案,利潤變薄好於利潤損失,合理的調降存量房貸利率方案有助於銀行留存優質客戶。

三、這一輪存量房貸利率可能如何降?

上一輪存量房貸利率下調不是終點,還有施策空間。2023年8月31日,中國人民銀行聯合國家金融監督管理總局發布《關於降低存量首套住房貸款利率有關事項的通知》,明確符合條件的存量首套房借款人可與承貸金融機構協商降低利率。一是,新發放貸款的利率水平由金融機構與借款人自主協商確定,缺乏“自上至下”的准確調降幅度;二是,新發放貸款在LPR上的加點幅度,不得低於原貸款發放時所在城市首套房貸款利率的政策下限,對於房貸發放時利率加點較高的城市,下調空間更加有限;三是,2023年存量房貸利率下調後,根據央行2023Q4貨幣政策執行報告,調整後存量加權平均利率已降至4.27%,但仍高於2024Q2新增房貸加權平均利率3.45%約82個bp。

1、調降幅度:預計60-80bp,節省百姓利息支出2280億元-3040億元。根據《中國區域運行報告2024》,2023年9月即上一輪存量房貸利率平均降幅約73個bp。但根據國家金融監管總局公布數據,2024年二季度商業銀行淨息差1.54%,已經處於較低水平,明顯低於2023年二季度1.74%水平。預計本輪下調幅度將在60-80bp區間。

根據央行二季度金融機構貸款投向統計報告,2024年二季度末,我國個人住房貸款余額37.8萬億元。估算我國目前存量房貸總額約38萬億元,若存量房貸利率降低60BP-80BP將爲房貸借款人每年節省利息支出2280億元-3040億元。

2、調降方式:直接方式是變更合同條款,間接方式是“以新換舊”。變更合同條款,即銀行與購房者自主協商、更改合同內容調降。2023年9月,即上輪就是通過下調加點部分,將較高的利率作廢,變更爲新增房貸利率。另一種是“以新換舊”,即貸款置換、“轉按揭”,購房者重新申請住房貸款,同時償還此前高利率房貸。目前,是否可跨行“轉按揭”仍存不確定性、亟待具體方案出台。

3、調降範圍:全面調降存量房貸利率可能性較低,預計階梯式、差異化調降,同時試點二手房存量房貸利率下調。根據2008年調降存量房貸利率先例,商業銀行在推出下調存量房貸利率細則時,針對所有貸款人全面下調可能性較小,調降政策可能向優質客戶傾斜;而此前在2023年9月,下調存量房貸利率僅涉及了首套住房,二套住房貸款利率未做調整,未來存量房貸利率下調範圍有望擴展至二套住房。

4、調降時間:預計各大銀行需要一段時間做出調整。根據2008年的經驗,2008年10月央行宣布新政後,部分銀行2009年初才做出調整,在部分地區實行存量房貸優惠利率。從政策提出到落地仍需一段時間。

5、調降機構:個人房貸佔比小、淨息差較大的銀行可能先試先行。房貸佔比、淨息差水平是影響銀行降低存量房貸利率動力的兩大因素。房貸佔比越高,下調存量房貸利率對銀行負面影響越大。淨息差越小,調降存量房貸利率將進一步壓縮淨息差空間。

四、建議:階梯式差異化調降,定向降准支持

銀行可階梯式、差異化調降存量房貸利率。應對提前還貸潮,下調存量房貸利率是大勢所趨。銀行應盡快出台具體方案及配套細則,明確兩種調降方式的要求、流程等,如規定客戶資產規模、限制貸款人提前還款等。可階梯式差異化降低存量房貸利率,如對2024年9月30日時利率仍高於4.5%的存量房貸,劃分不同階梯,給予差異化優惠政策。

對調降存量房貸利率的銀行給予政策激勵。下調存量房貸利率會導致銀行利息損失,銀行尤其是房貸佔比高的銀行缺乏動力。建議對房貸佔比較高的銀行予以支持提高銀行極性。如對房貸規模較大的國有行、股份制銀行給予窗口指導,鼓勵國有行發揮領頭羊作用。對積極調降存量房貸利率的銀行,可給予定向降准支持。真金白銀托底補貼,設立結構性貨幣政策工具,因調降存量房貸利率造成的利息損失,給予銀行等額或部分補貼。

標題:存量房貸利率該調降了

地址:https://www.iknowplus.com/post/144558.html