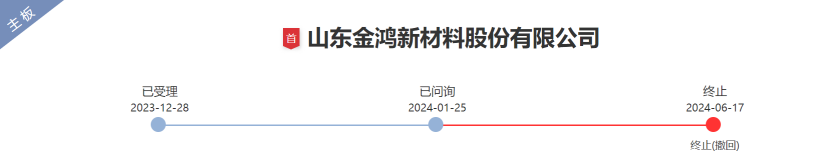

金鴻新材深主板IPO終止,聚焦特種陶瓷制品,客戶集中度較高

格隆匯獲悉,近日,山東金鴻新材料股份有限公司(以下簡稱“金鴻新材”)的深主板IPO審核狀態變更爲“終止”,原因系該公司及其保薦人中泰證券股份有限公司撤回發行上市申請。

招股書顯示,金鴻新材主營業務爲特種陶瓷制品的研發、生產和銷售。2012年,王汝江與張媛媛共同出資設立金鴻有限(公司前身)。經過多次增資和股份轉讓,本次發行前,王汝江共持有公司72.70%的股份,爲金鴻新材的實際控制人。

王汝江1954年9月出生,年近70歲,大專學歷,曾歷任山東省安丘市郚山鄉工業辦公室職員、山東省安丘市南逯鄉經委職員、安丘市南逯鄉農修廠廠長等職務,如今是金鴻新材的董事長。

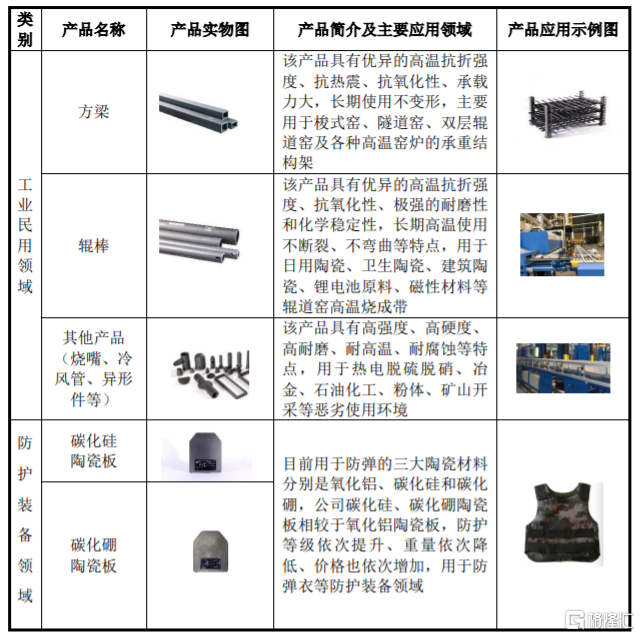

金鴻新材攻克了陶瓷材料從配方到制品的技術和工藝難點,具備高強度、高硬度、高精度、復雜結構的工業民用領域和防護裝備領域特種陶瓷制品的研發和生產能力。其產品包括方梁、輥棒、碳化硅陶瓷板、碳化硼陶瓷板等,廣泛應用於鋰電、半導體、光伏、節能環保、冶金、熱電等工業民用領域和防護裝備領域。

公司主要產品情況,圖片來源:招股書

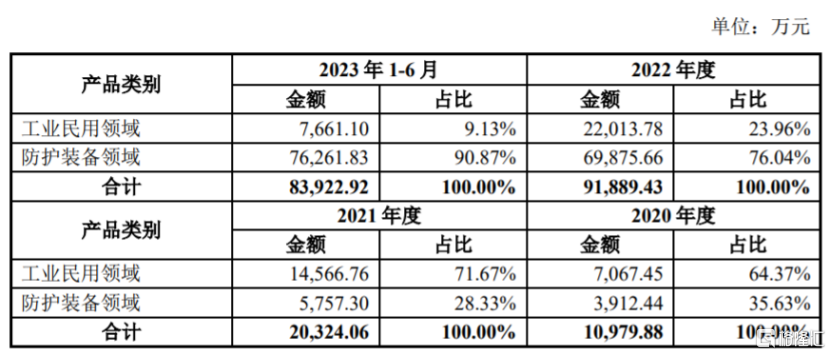

具體來看,2020年至2023年6月,金鴻新材工業民用領域產品的營收佔比整體呈下滑趨勢,防護裝備領域產品的營收佔比有所提升。

公司主營業務收入構成,圖片來源:招股書

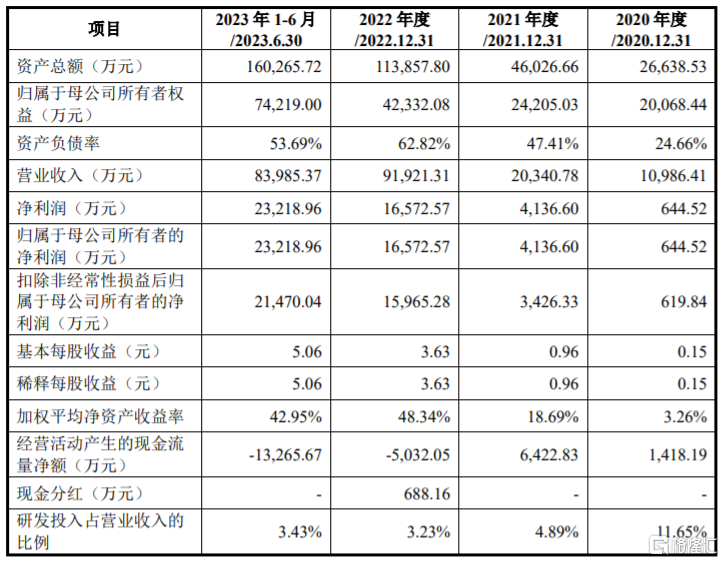

業績方面,2020年至2023年6月,金鴻新材的營收約1.1億元、2.03億元、9.19億元、8.4億元,實現淨利潤約644.52萬元、4136.60萬元、1.66億元、2.32億元。

主要財務數據和財務指標,圖片來源:招股書

2020年至2023年6月,金鴻新材的毛利率分別爲25.67%、32.13%、31.96%、46.41%。公司綜合毛利率在2020年至2022年低於同行業可比公司,2023年1-6月高於同行業可比公司,主要爲產品結構變化導致。

值得注意的是,報告期內,金鴻新材向前五大客戶銷售額佔當期主營業務收入的比例分別爲44.84%、48.63%、82.18%和94.23%,佔比較大,存在客戶集中度較高的風險。

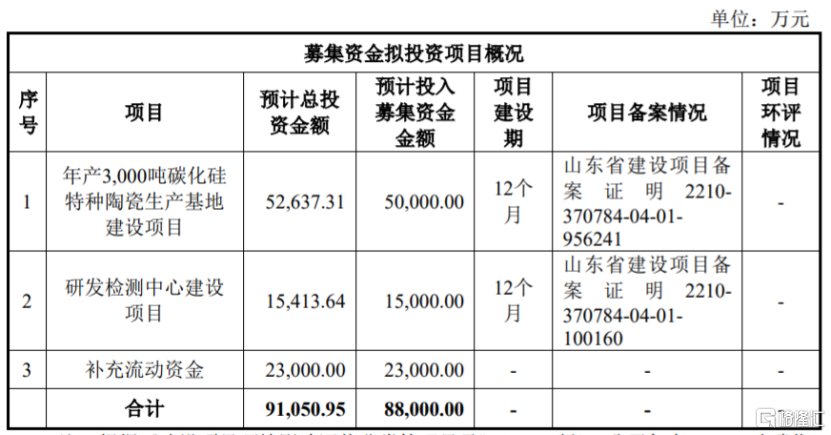

本次申請上市,公司原計劃募集資金8.8億元,用於年產3000噸碳化硅特種陶瓷生產基地建設項目、研發檢測中心建設項目、補充流動資金。

募資使用情況,圖片來源:招股書

標題:金鴻新材深主板IPO終止,聚焦特種陶瓷制品,客戶集中度較高

地址:https://www.iknowplus.com/post/117916.html