誰改變了風格?

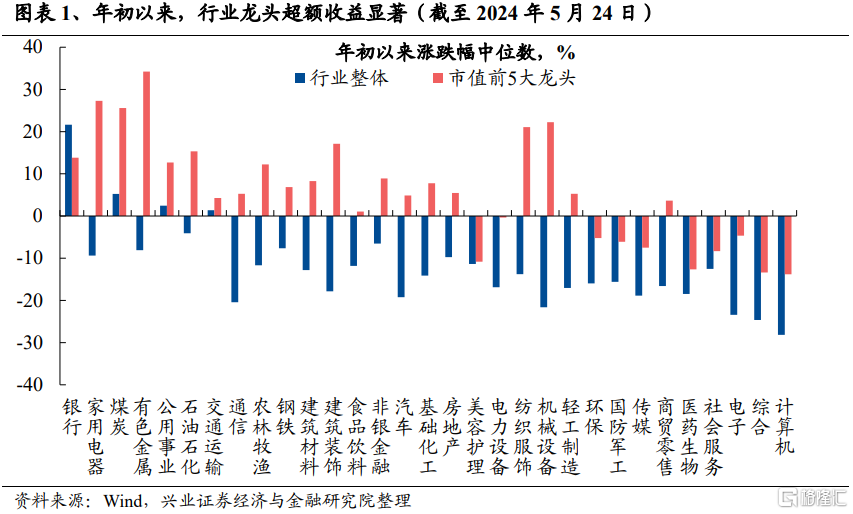

引言:我們在去年年度策略中提出2024年核心資產主线回歸。今年以來,市場風格已然轉變,龍頭風格成爲超額收益的重要源頭。龍頭爲何呈現顯著超額收益?其背後有哪些驅動因素?如何看待本輪市場風格的改變?本系列報告將從多維度剖析市場風格變化背後的原因及後續展望。系列一重點聚焦被動基金對市場風格的影響:

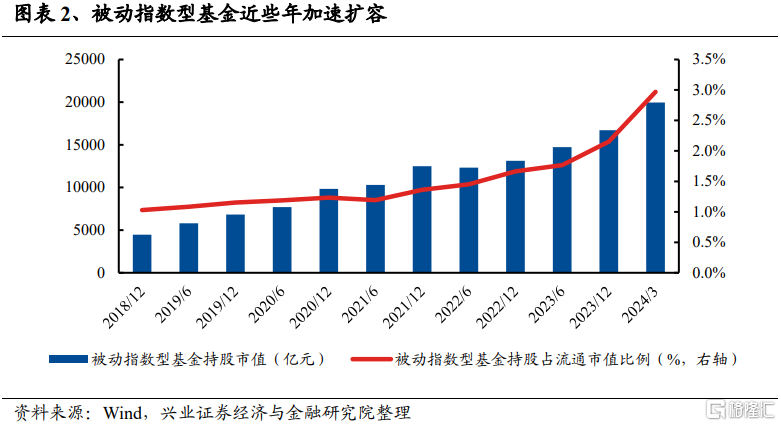

一、近年來被動基金加速擴容

近年來被動基金加速擴容。被動指數型基金近些年加速擴容,尤其是年初以來增量更爲顯著。截至2024Q1末,被動指數型基金持有A股的市值已經上升至19960億元,而2018年僅有4466億元。

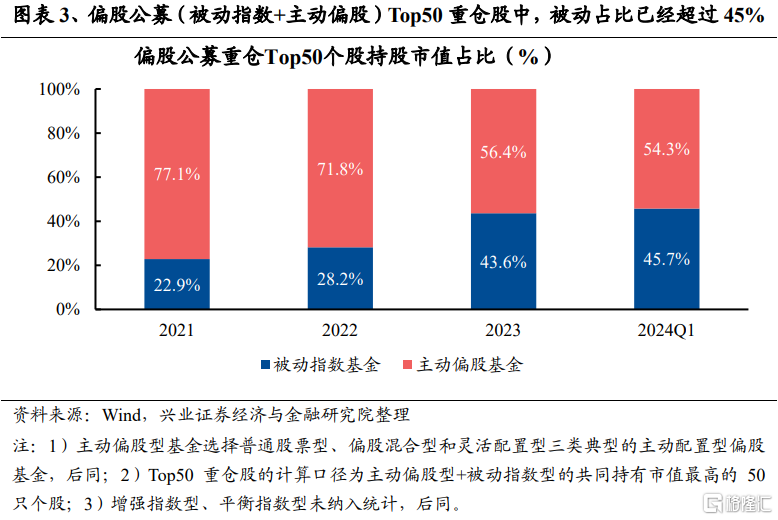

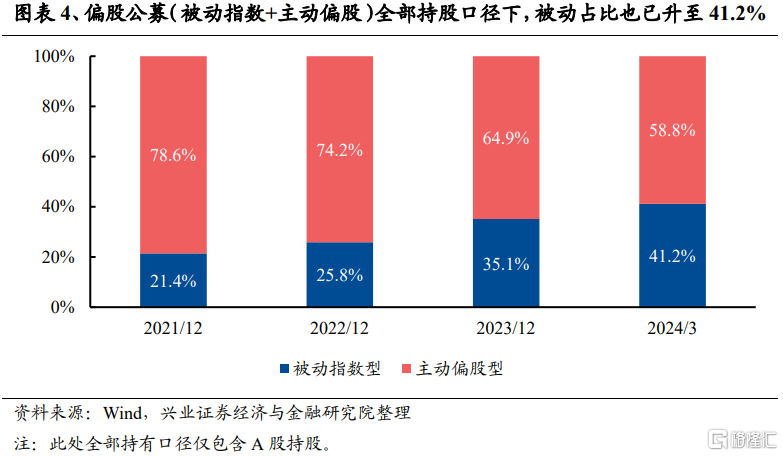

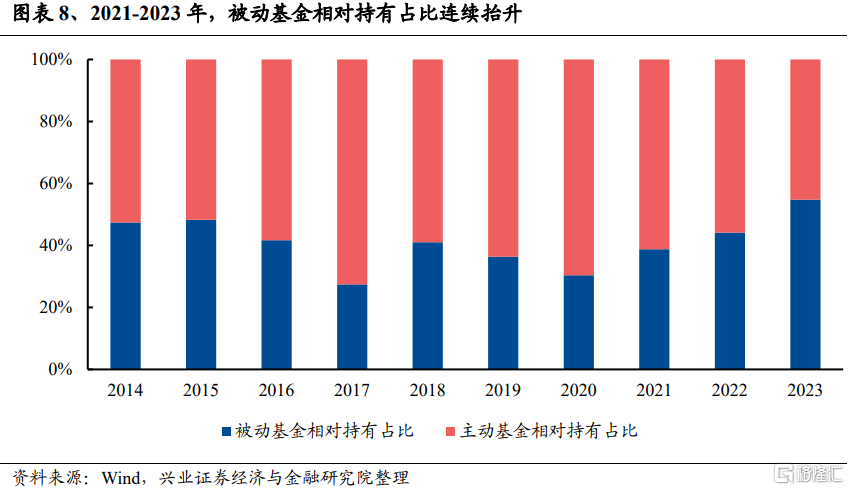

更重要的是,被動基金持股佔比快速提升,當前公募前50重倉股中被動與主動佔比已經接近1:1。截至2024Q1 末,偏股基金(被動指數+主動偏股)的Top50重倉股中,被動基金的持股佔比已經躍升至45.7%,與主動基金佔比接近1:1,而2021年底被動佔比僅有22.9%。偏股基金的全部持倉口徑下,被動基金的持股佔比也已經升至 41.2%,而2021年底佔比僅有21.4%。

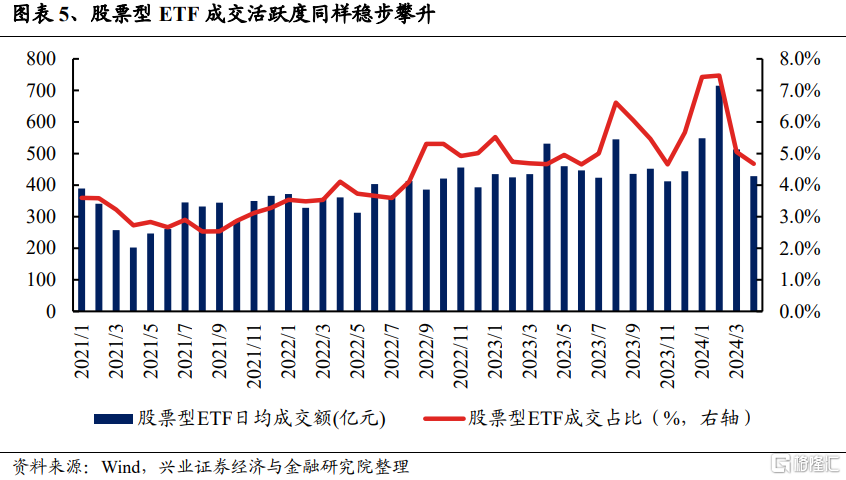

另外,從成交佔比視角來看,股票型ETF的成交活躍度也穩步提升,2024年2月的日均成交額一度達到710億元以上,佔全A日均成交額的7.5%左右。

二、各行業被動基金與主動基金佔比如何?

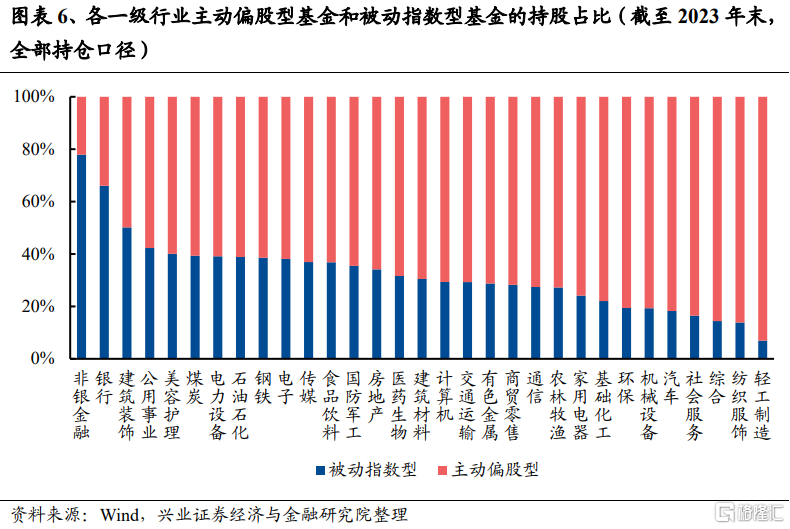

截至2023年末,基金年報披露的全部持倉口徑下,非銀金融、銀行和建築裝飾行業的被動基金持股佔比已經高於主動基金,被動佔比分別是77.9%、66.0%、50.2%,公用事業、美容護理、煤炭、電力設備、石油石化、鋼鐵、電子等行業的被動基金佔比也較高,均超過或接近40%。

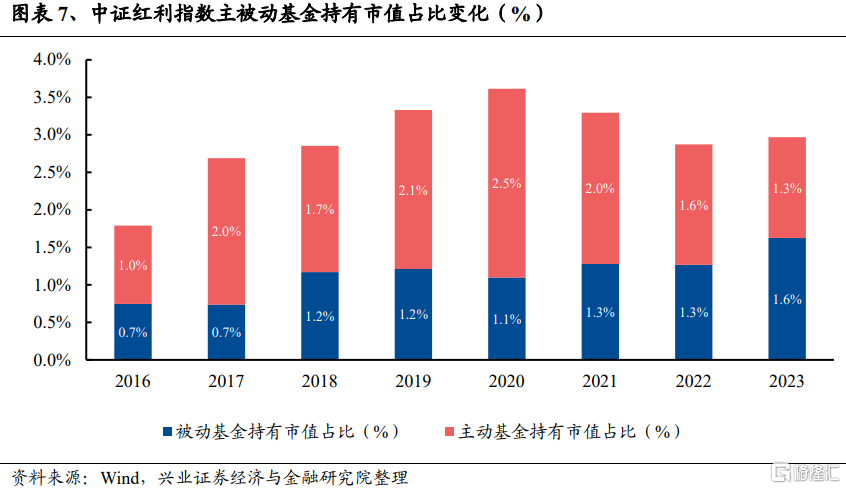

不止行業層面,這兩年具有代表性的紅利風格中被動基金的佔比在2023年也首次超過主動基金。以中證紅利指數成分股作爲代表,截至2023年末,被動基金持有中證紅利的市值佔比已經超過了1.6%,且過去十年來首次超越主動基金(1.3%)。從相對佔比角度,2023年末中證紅利中被動與主動佔比分別是55%、45%

三、去年底以來,被動基金成爲龍頭取得超額收益的重要驅動

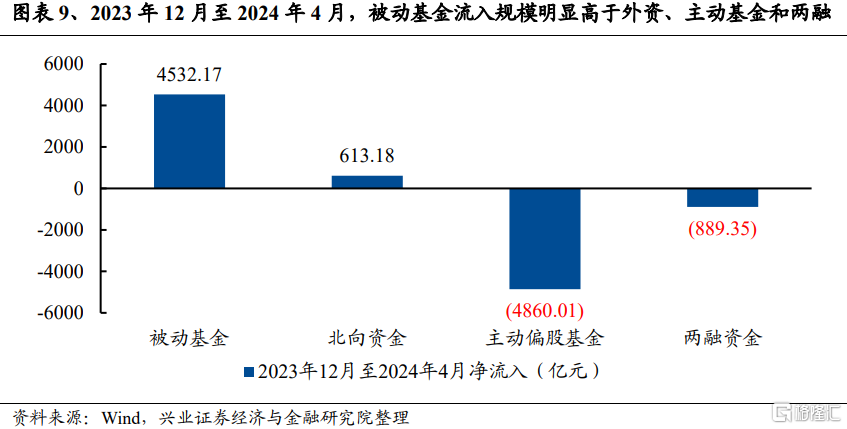

去年底以來,被動基金增量流入的規模遠超外資、主動基金和兩融,成爲市場最主要的增量資金來源之一。

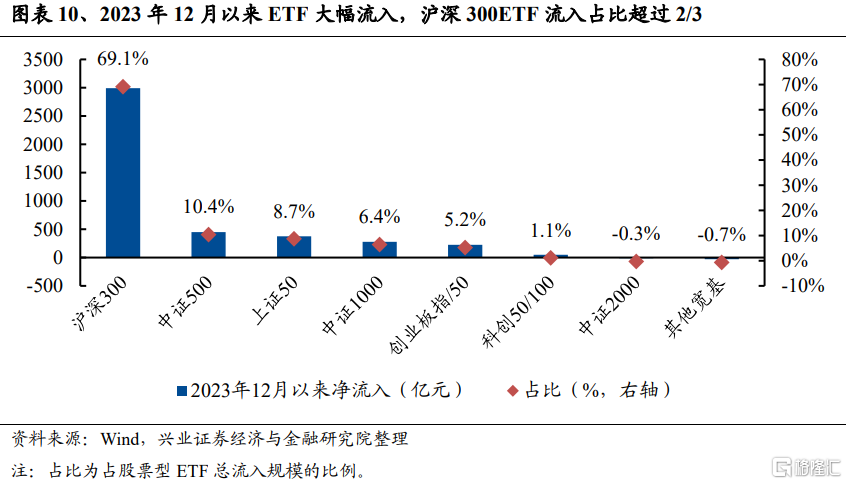

被動基金成爲龍頭取得超額收益的重要驅動。2023年12月以來,股票型ETF共計流入近4300億元,且主要流向寬基類ETF。拆分來看,僅跟蹤滬深300指數的ETF就淨流入2990億元,佔全部流入規模的2/3以上,滬深300ETF 大幅流入帶動龍頭權重股取得顯著超額收益。

四、全球比較下,被動基金擴容空間巨大,對龍頭的定價至關重要

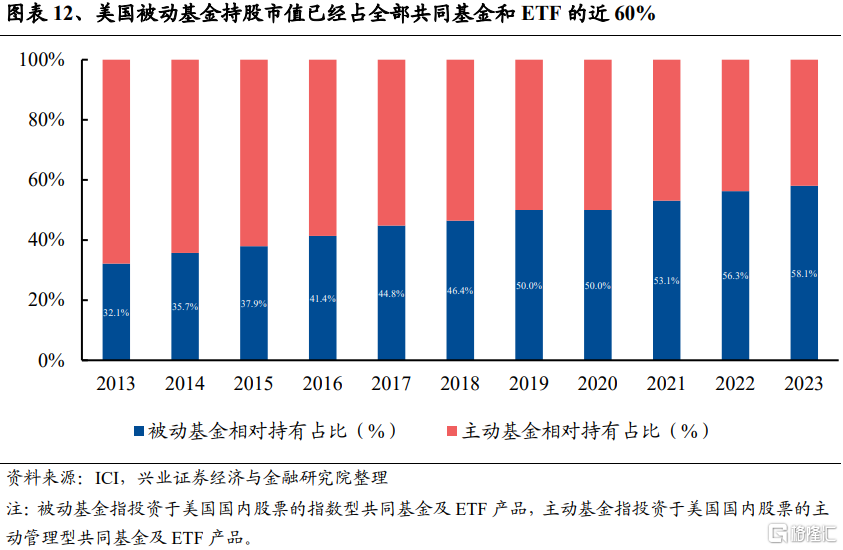

參考美國,過去十幾年間被動基金加速擴容。2008年金融危機後,美國被動型產品加速擴容。2014年至2023 年,投資美國國內的被動指數型基金合計獲得了約2.5萬億美元規模的資金淨流入。至2023年底,美國被動基金持股市值已經佔全部共同基金和ETF的近60%。

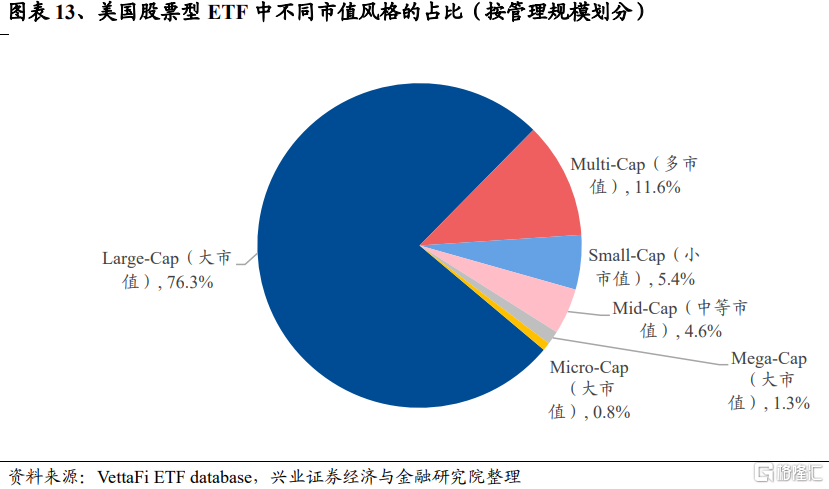

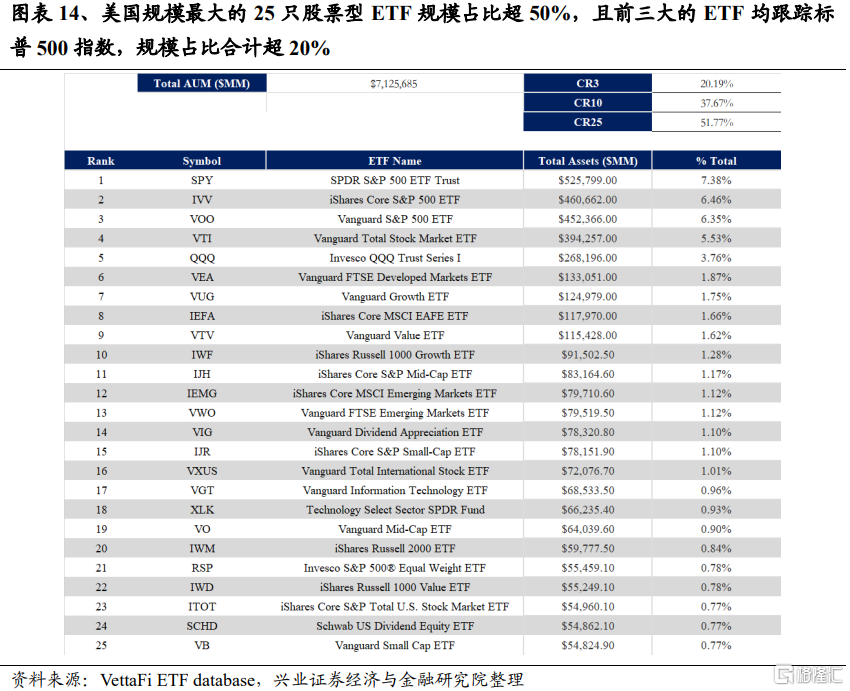

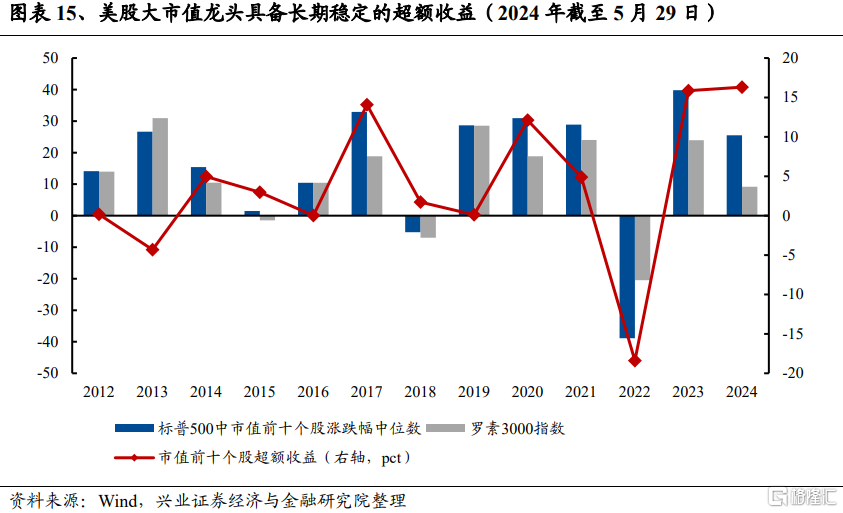

被動基金擴容是美股龍頭長期跑贏的重要原因。按市值風格劃分,美國股票型ETF中聚焦大市值風格的ETF佔比達到了76%。按ETF劃分,規模排名前三的ETF均跟蹤標普500指數、其規模佔比已經超過20%。聚焦大市值股票、高集中度、持續擴容是美國被動基金市場的三大主要特徵,其擴容對龍頭長期跑贏起到了重要推動作用。

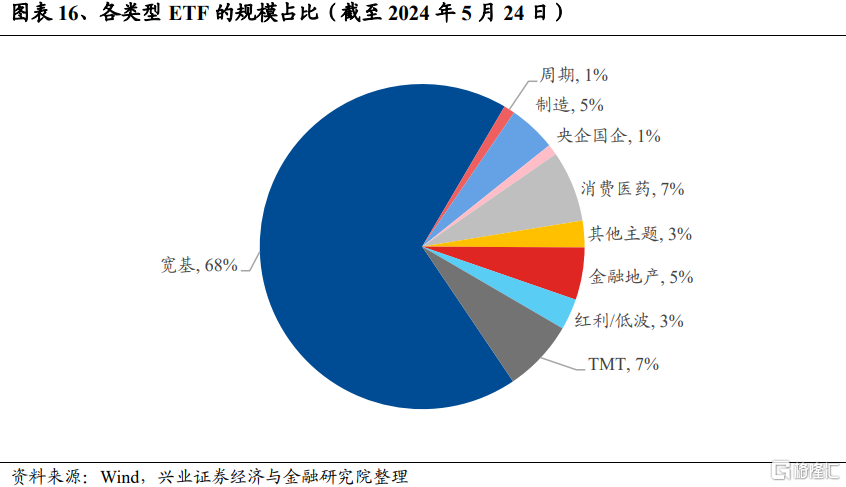

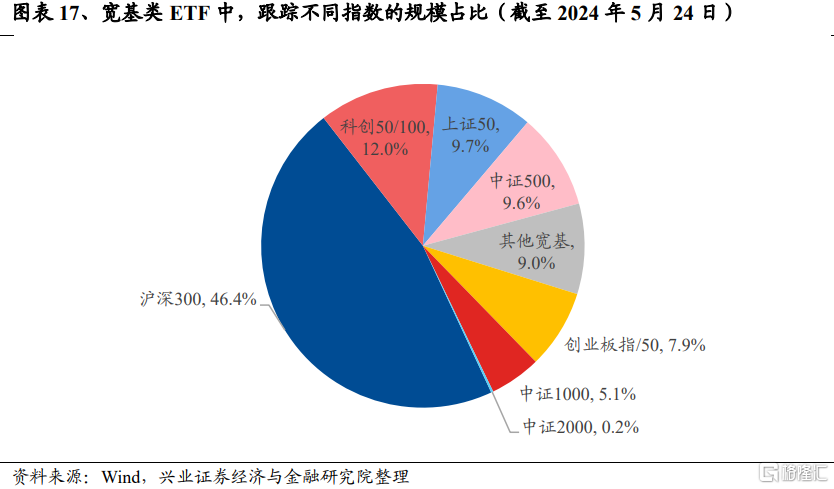

若國內被動基金擴容持續,龍頭風格有望長期受益。當前來看,跟蹤滬深300、科創50、上證50等大市值指數的寬基類ETF仍是市場主流。截止2024年5月24日,寬基ETF佔比68%,其中滬深300在寬基中佔比46.4%。若國內被動基金擴容持續,龍頭風格有望長期受益。

風險提示

1、歷史經驗和指標可能存在失效風險;2、不同區間統計可能存在結論差異風險;3、因數據不完備導致計算結果與實際結果存在誤差的風險

注:本文來自興業證券股份有限公司2024年5月30日發布的《誰改變了市場風格?—系列一》,報告分析師:張啓堯 S0190521080005,程魯堯 S0190521120004

標題:誰改變了風格?

地址:https://www.iknowplus.com/post/112361.html