金達威 | 並購頻頻、市值不振,合成生物、維生素、NMN、保健品,誰將救其業績困局?

2020年7月,金達威因爲一款不老神藥“NMN”,股價一飛衝天,單月漲幅高達125%,股價創下歷史新高。然而,隨後的3年裏,公司股價跌去近60%,並已跌破發行價,讓人不禁對其前景產生了疑慮。

近日,繼AI、低空經濟等新質生產力在資本市場強勢起舞,作爲新質生產力分支之一的合成生物也迎來了強勢輪動,金達威的股價似乎有止跌反彈之勢,不到一個月的時間裏反彈了近30%。

回顧公司的股價歷史,似乎新興概念的炒作比基本面業績增長對股價的推動作用還要大,目前,公司手握多項性感題材,合成生物、長壽藥、維生素、醫療美容、養老概念,公司是否能真正依托這些概念實現業績增長呢?

01並非炒概念,只是業績兌現尚遠

此次爆火的合成生物概念,實際誕生於21世紀,發展由來已久。

這項被稱爲“第三次生物技術革命”的技術,據稱可以利用各種經過工程化的生物(比如各種細菌),來生產各種我們想要的東西,代表着一種新的生產方式、想象空間巨大。

麥肯錫預測未來全球70%的產品可以用生物法生產,包括大部分我們日常生活所能接觸到的商品。

據機構預測,這是一個全球市場規模至少可達千億級別的產業賽道,從2021年到2026年全球合成生物學市場規模將從95億美元增長到307億美元,CAGR達到26.5%。

相較於低空經濟的萬億空間,盡管合成生物的市場空間並不算大,但高增速預示着產業前景欣欣向榮。

但其實在資本市場,合成生物曾火了好幾年。在募資不順、投資放緩的2021年,一級市場合成生物賽道的投資熱度有增無減,2022年國內更是有超過50家合成生物公司宣布完成融資,高瓴、紅杉、經緯、 峰瑞資本、光速中國等頭部投資機構幾乎全部入場。

二級市場,從美股到A股,合成生物也曾經歷了一整年的狂歡。

此次再度火熱,也是因爲2024年政府工作報告及中央經濟工作會議將生物制造作爲新質生產力重點提及。

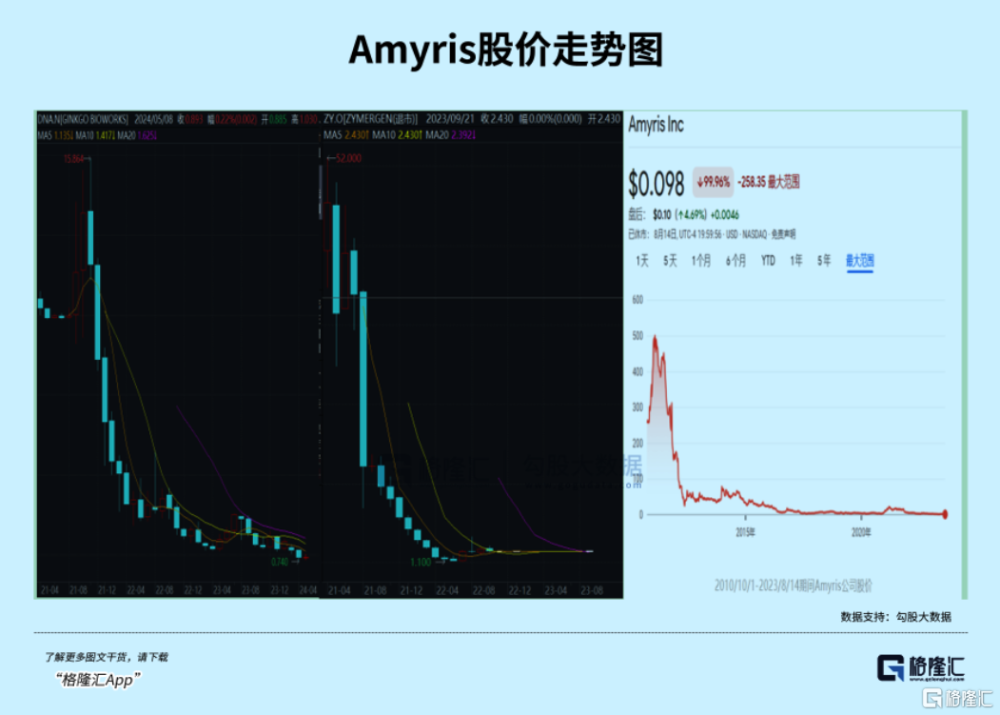

但短短幾年過去,美股幾大合成生物公司卻是另一番光景。技術型公司Ginkgo市值跌落神壇、產品型龍頭企業Zymergen遭遇首款商業化產品失敗,最終被低價收購、2023年合成生物學天選之子Amyris申請破產重組......

資本市場熱捧,使得多家企業紛紛布局,2022年年末,金達威就曾在公告強調要加碼投資生物酶及合成生物技術,計劃通過合成生物技術優化原料產品,提升品質並降低成本,同時推出基於合成生物學的新產品。

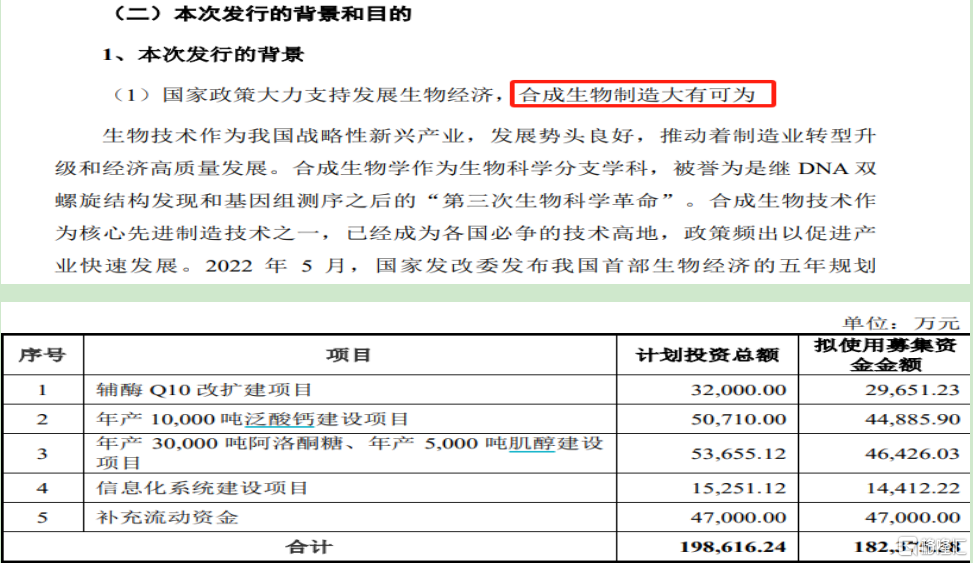

2023年末,金達威再次推出了一項募資額達18.2億的可轉債融資方案,重點推進合成生物制造項目。

公司明確表示,其投資重點包括年產10000噸泛酸鈣和年產30000噸阿洛酮糖及5000噸肌醇的建設項目,這是利用公司在合成生物技術積累和生物酶催化生產經驗進行的產品线拓展。

這幾項產品分別均能對標到合成生物正宗概念股華恆生物、百龍創園。

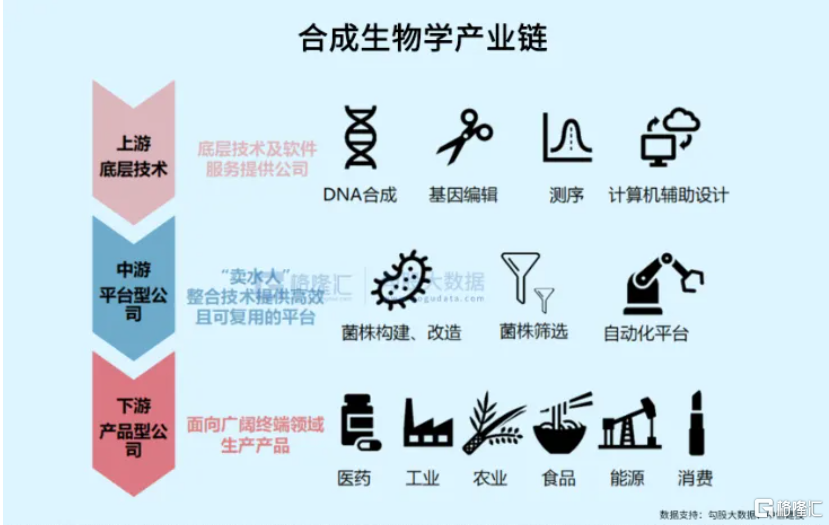

而且合成生物學產業鏈較長,涵蓋上遊底層技術、中遊平台型公司、下遊產品型公司,利用合成生物技術能夠生產出從精細化工、食品、醫美、醫藥等多領域的產品。

2023年12月,投資者問及金達威在合成生物方面的投入和產出,公司並未給出量化指標,而是回應公司多年來持續投資於生物酶和合成生物技術,致力於智慧型工廠的建設和工藝科技的創新,以實現綠色、低碳、低成本的生產。

2024年2月,金達威進一步強調了公司不僅擁有合成生物學關鍵技術、而且有規模化生產生物煤庫平台,並成功進行了產業化,打造出了豐富多樣的行業產品。

4月20日,金達威發布了一項專利名稱爲“一種生物酶催化合成L-肌肽的方法”。

以上種種,證實了金達威並非只是純粹地概念股,但強調自己既有技術、又具有平台和產品能力,這就有待考究。

而且從整個產業周期來看,合成生物依然處於發展初期,選品到量產至少有5年時間,結合美股幾大合成生物公司的經驗教訓,證明合成生物領域的公司即使有了布局,也並非能順利發展。

但這並不影響金達威的股價在不到一個月的時間上漲近30%,部分已經超過質押股份股價。

02業績不好就並購,一招鮮已成路徑依賴

除了合成生物,金達威的業務涉獵也較爲廣泛,包括維生素、輔酶、保健品,NMN、醫藥原料等,對外投資參股公司多達20多家,商譽資產達7項。

在維生素A、輔酶Q10的基礎上,通過买买买模式逐漸拓展了保健品、醫藥原料業務。在切入保健品業務之前,金達威的拳頭產品主要是維生素A、維生素D3、輔酶Q10,而且市場地位較高,屬於全球較大輔酶Q10生產廠家之一,國內較大的輔酶Q10出口企業,全球前三大VD3生產廠家之一,全球六家VA生產廠家之一。

其中,維生素A系列和輔酶Q10構成公司主要盈利來源,但由於維生素屬於周期性品種,受供應端影響較大,各年毛利貢獻不太穩定,導致維生素A系列和輔酶Q10二者交替成爲公司各年業績的主要來源。

1、並購保健品資產

爲減少周期性品種對業績的波動,金達威把目光轉向了具有消費屬性的保健品業務,並於2015-2018年先後收購了保健品生產、銷售以及渠道型公司。

2015年,金達威耗資2.06億收購保健品銷售公司Doctor'sBest(簡稱"DRB")51%的股權,2016年繼續增持至97.51%;

同年,還通過定增方式使用6.54億收購了保健品生產企業Vitatech(簡稱"VB")的經營性資產;

2018年,公司耗資5.09億收購了美國運動飲料品牌功能飲品銷售公司Zipfizz的全部股權,同時以1億美金入股全球保健品電商巨頭iHerb4.8%的股權。

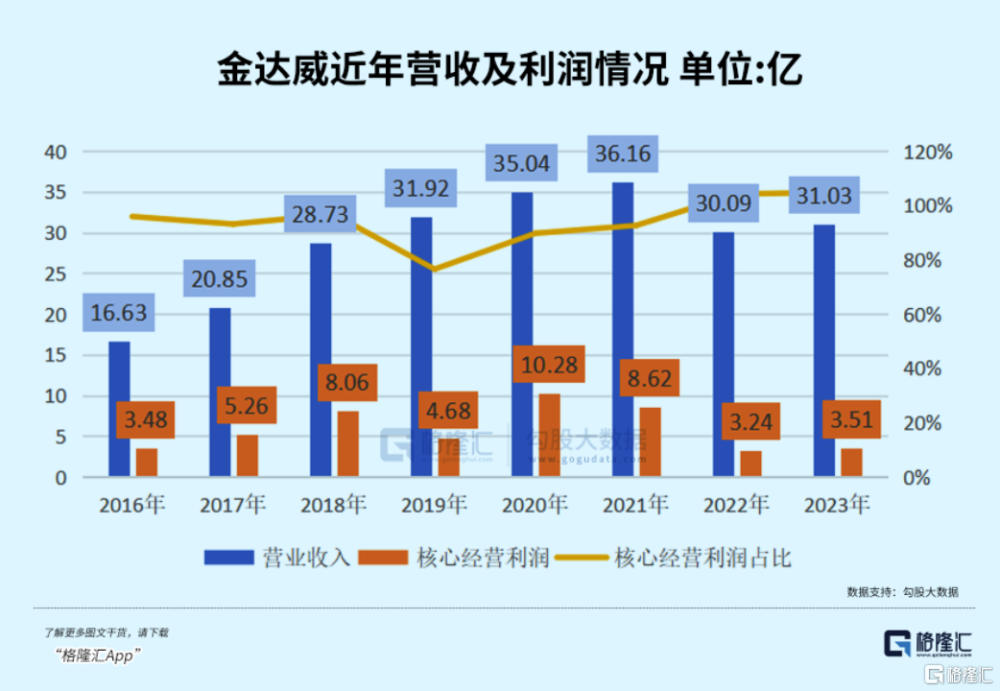

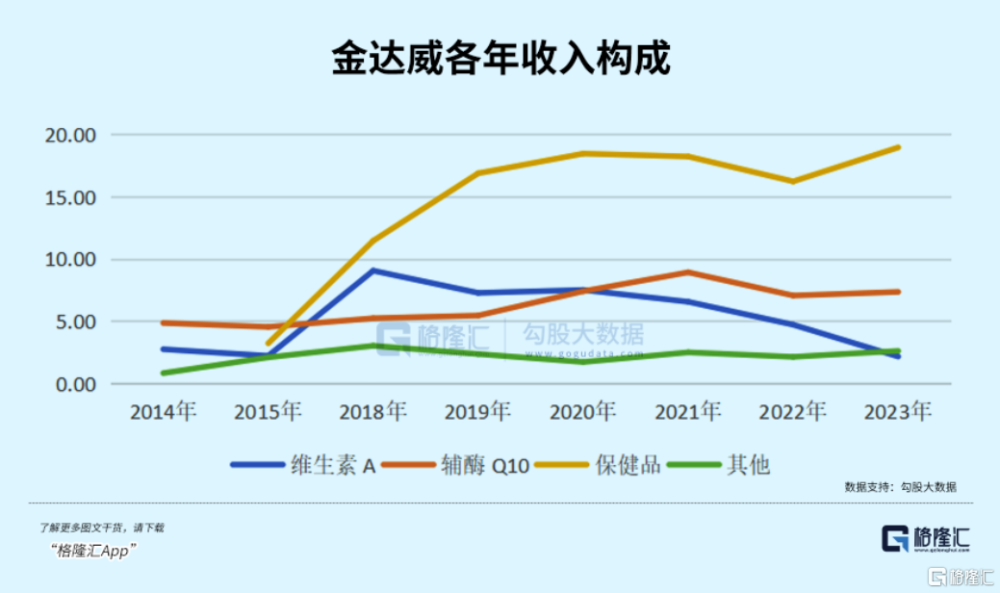

新增保健品業務後,2016年,金達威的業績就迎來觸底反彈,並購達到了立竿見影的成效。通過將保健品資產不斷納入囊中,公司保健品業務的收入規模也從2015年的3.21億增長至2019年的16.87億,並替代維生素A、輔酶Q10成爲公司的第一大收入來源。

但跟保健品同行湯臣倍健一樣,2019年,金達威也栽在了境外收購資產的商譽大減值上,保健品生產企業VB公司總計4.86億的商譽原值,當年就出現了2.74億的商譽減值,同年,疊加公司維生素產品價格也开始出現下滑,導致公司當年核心經營利潤直接砍半。

好在公司原有輔酶Q10產品在之後的兩年迎來量價齊升,毛利率較19年大幅增長超27個百分點,公司業績再次迎來反彈。

2、並購醫藥原料資產

但此時公司的維生素產品已經自2021年开始加速量價齊跌,輔酶產品的毛利率表現也大起大落,給公司帶來了強烈的不安全感,於是,公司再次着手收購新的業務,以拓展新的盈利增長點。

2020年12月,公司收購了誠信藥業86%的股權,2021年完成合並,當年新增了醫藥產品(原料)的業務,同時也帶來了1.44億的商譽。

但這項醫藥原料業務,不僅沒有挽救公司業績下滑局面,反而還讓公司虧損加重。

2021年-2022年,誠信藥業因爲經營業績不及預期,主要產品價格及銷量下降,導致淨利潤同比減少565.53%,公司先後對其計提了0.38億、1.06億的商譽減值。至此,2021年才完全並入合並報表的誠信藥業,1.44億的商譽全部減值完畢。

3、維生素及輔酶產品毛利大幅下滑

從上圖可知,金達威的收入規模總體是增長的,但核心經營利潤卻創了新低,這兩年似乎是賠本賺吆喝。

從公司的收入構成情況來看,公司的保健品始終保持着增長態勢,且收入增長較快;輔酶Q10產品收入規模有所增長,但提升幅度極低,最近四年收入規模屬於原地踏步的狀態;維生素A系列產品卻經歷了拋物线式的增長及回落,收入規模從2015年的2.2億增長至2018年的9億,2023年又回落至2.14億,波動幅度最大;

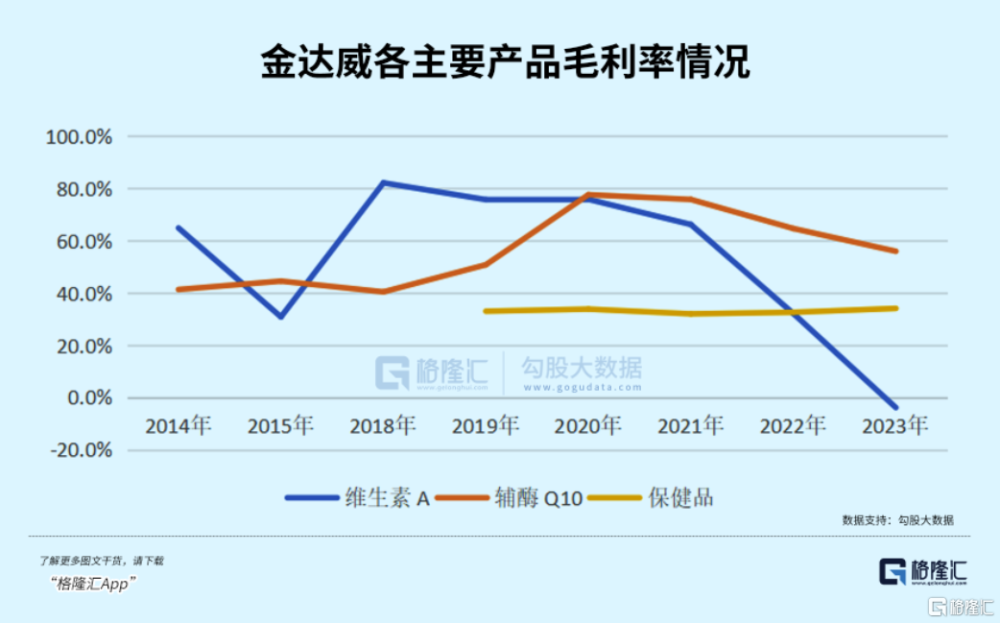

從毛利率變化情況來看,維生素A系列產品的毛利率表現最不穩定,最高點毛利率能達到80%,最低點毛利率卻能跌到-3.9%,陷入經營虧損,而同樣有維生素A業務的浙江醫藥和新和成,這塊業務仍能保持盈利,規模優勢不明顯。

輔酶產品毛利率波動幅度次之,雖然總體毛利率較19年以前有所提升,但近兩年毛利率也大幅回落了近20個百分點。

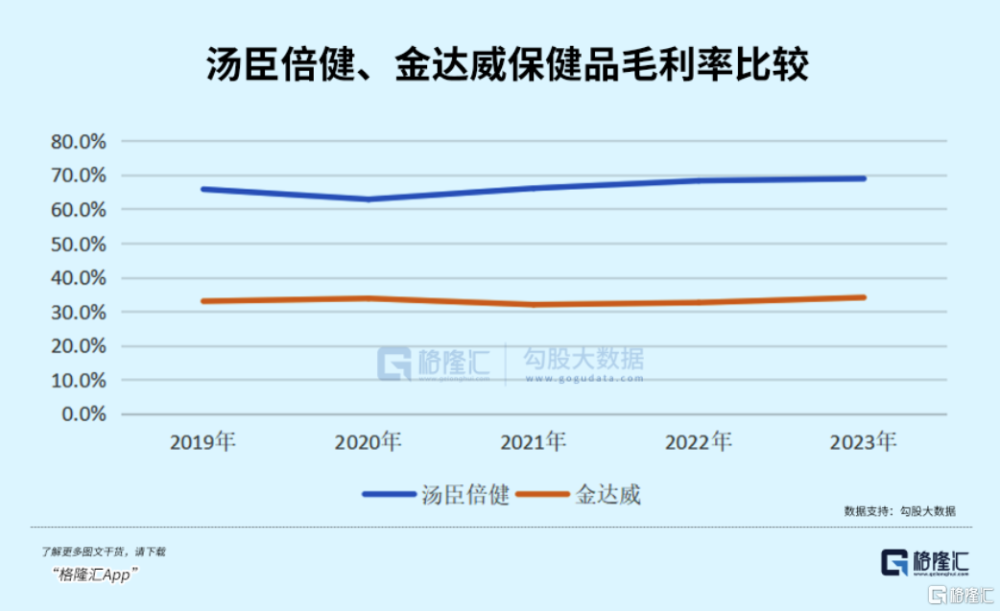

只有收購而來的保健品業務毛利率表現相對穩定,常年維持在33%的水平,但較同行業內的湯臣倍健,其毛利率僅爲後者的一半,凸顯產品的市場競爭力相對較差。

4、NMN未成氣候

而在2020年7月引起資本市場熱捧,作爲保健品市場備受關注的增長點——NMN神藥似乎也經歷了從爆火到過氣,坐過山車般的起伏。

2020年,金達威推出的新產品NMN在市場上大受歡迎,當年銷售量高達58267瓶,爲公司帶來了0.65億的營收。

基於對NMN的樂觀前景,2021年,金達威提出將“輔酶Q10”、“NMN”作爲公司的核心大單品推向市場,並擴大了500噸的產能,但之後的幾年,從財報中無法找到NMN的具體營收數據,2021年-2022年,DRB的淨利潤分別處於下滑狀態,2023年,DRB業績有所恢復,但公司稱NMN市場亂象頻生,產品質量參差不齊,整個行業亟待規範化管理。

實際上,這款曾經受消費者熱捧的神藥,截至目前,在我國還尚未獲得藥品、保健食品、食品添加劑和新食品原料許可,中國國家衛健委、美國FDA等海內外層面也出現了審批收緊狀態,電商平台中,幾款常見品牌的NMN產品的瓶裝價已由數萬元降至千元左右。

市場分析人士指出,NMN市場的發展仍然充滿不確定性。

綜上所述,雖然保健品業務收入規模快速增長,取代原有的維生素A及輔酶Q10,成爲營收佔比第一的業務,但因爲毛利率表現平淡,在毛利貢獻度上無法彌補高毛利率的兩大產品毛利率大幅波動帶來的負面影響,在業績貢獻上始終未能扛起大旗。

而公司試圖再次通過收購布局原料藥業務,來提振業績,結果是不僅沒有貢獻,反而只有傷害。

2022年、2023年,由於維生素A及輔酶Q10產品的毛利率大幅回落,公司業績再創新低。

5、再次收購,加碼保健品業務

面對同樣的局面,金達威再度啓動並購,加碼保健品產業布局。

2024年2月,金達威宣布其控股子公司DRB以1720萬美元的現金對價(約合人民幣1.24億元)收購Activ公司100%的股份權益。Activ是美國鈣咀嚼片補充劑品類的知名品牌,主要經營 Viactiv系列骨骼健康、免疫健康和其他膳食營養補充劑咀嚼片等產品。

根據收購報告,Activ在收購前處於資不抵債的局面。2022年底及2023年9月底,其資產總額分別爲677.20萬美元、817.80萬美元,淨資產爲-2099.10萬美元、-1939.10萬美元。2022年及2023年前三季度,淨利潤分別爲-996.6萬美元、160.10萬美元,剛剛扭虧爲盈。

面對過往失敗多過成功的收購履歷,此次再度出手,能否再次實現業績的反轉呢?

03業績挑战及隱憂

對金達威現有業務復盤,筆者認爲金達威的短期業績主要受維生素A的周期性影響,其次是輔酶Q10,同時還需關注公司保健品業務的商譽資產情況。

輔酶Q10市場供給高度集中,呈寡頭壟斷,且由中國主導,金達威以600噸產能穩居國內第一,據21年數據,金達威的輔酶Q10產量佔行業近30%,具有最強的規模和成本優勢,價格主要受供給端影響較大,廠商停產、擴產動態是關鍵影響因素;

據24年1月的投資者調研紀要,公司表示隨着消費者對免疫和心髒保健的關注大幅提升,輔酶Q10市場呈現增長態勢;

維生素A市場亦呈寡頭壟斷,價格主要受供給影響,帝斯曼、巴斯夫、新和成(8000噸)、浙江醫藥(5000噸)4家企業佔據全行業近80%的產能,金達威以4000噸的產能位於第二梯隊。歷史上廠商停產檢修、環保事故及災害是價格的主要影響因素。維生素A價格自2018年以來持續下跌,目前已跌至底部,不足1%的歷史分位,下行空間有限,而一旦價格反彈,給企業帶來的業績彈性十足。

據悉,目前維生素A的全球开工率普遍較低,部分企業陷入虧損,存在一定的挺價意愿,但需要注意的是,花園生物計劃增加6000噸的維生素A粉產能可能會加劇供需失衡,導致價格恢復周期較爲漫長。

對公司財報的風險診斷來看,最大的隱憂可能是保健品業務發展不及預期帶來經營虧損及商譽減值。

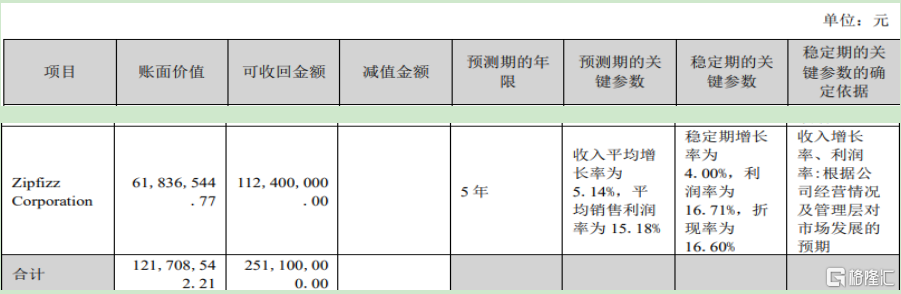

公司目前商譽資產4.87億,淨資產佔比12%,最大的構成是Zipfizz公司,主營業務是運動功能飲料品牌運營及銷售,商譽账面價值3.22億,自18年收購以來未發生過減值,最近三年Zipfizz公司收入穩步增長,但淨利率卻是逐年下滑。

從公司對其進行商譽減值測試的假設條件來看,預測期假設平均淨利率爲15.18%,預期稍顯樂觀。

基於前次VB公司、誠信藥業商譽全部減值的情況、不排除Zipfizz商譽減值帶來的隱憂。

綜上,業績彈性主要看維生素A,其次是輔酶,風險看保健品業務,除此之外,公司在NMN、合成生物方面的利好可能對股價產生積極影響。

標題:金達威 | 並購頻頻、市值不振,合成生物、維生素、NMN、保健品,誰將救其業績困局?

地址:https://www.iknowplus.com/post/107140.html