經濟“溫差”的三點理解

核心觀點

2024年4月16日,國家統計局公布2024年一季度增長數據。我們重點分析以下三個要點:

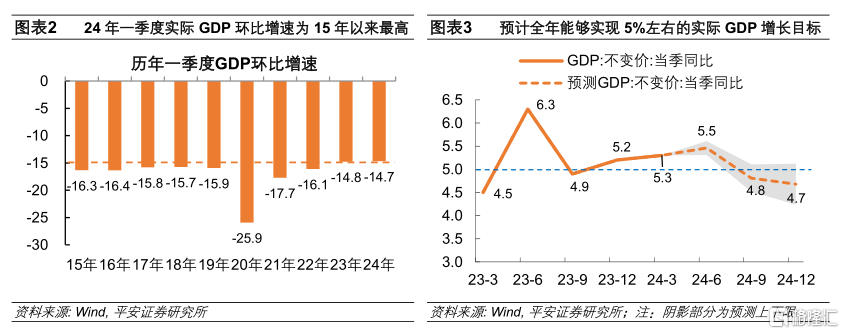

1. 經濟开局良好。2024年一季度中國實際GDP錄得5.3%的較高增速,環比增速爲2015年以來最高值,爲全年實現5%左右的增速提供有力支撐。考慮到去年二季度GDP環比的低基數,2024年上半年中國實際GDP增速能夠達到5.3%以上,即便下半年GDP增速回落至4.7%左右,也可實現全年增長5%的目標。經濟平穩運行背景下,短期內增量政策出台的必要性不足。財政政策方面,據政府工作報告安排,2024年中國可動用的兩本账廣義赤字較去年多1.28萬億,財政增量規模可觀。我們預計,2024年二三季度特別國債和地方政府專項債將集中發行和落地使用,現有政策能夠對經濟增長形成持續支撐。貨幣政策方面,海外美聯儲降息時點的不確定性增強,人民幣匯率仍是政策寬松的重要考量。

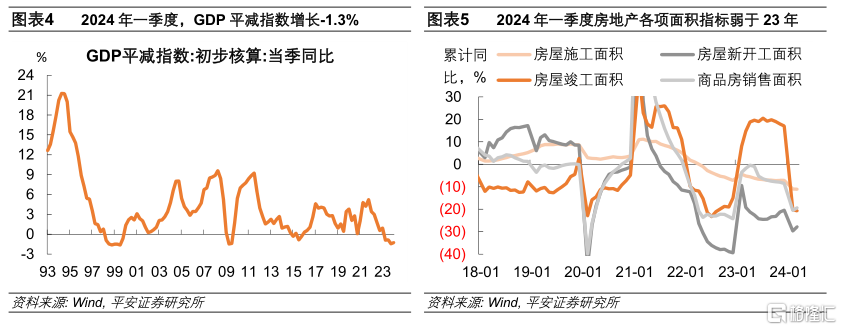

2. 市場體感偏冷。1)價格低迷影響市場“體感”。2024年一季度,中國名義GDP同比增長4.0%,而GDP平減指數僅-1.3%。企業的營收、利潤和政府財政收入均與名義GDP掛鉤,低物價意味着企業“增收不增利”,不利於工業庫存周期的啓動,也會加劇地方政府的財政收入壓力。從GDP平減指數看,2023年二季度至今已連續四個季度負增長。2)房地產投資雖有好轉,各項面積指標卻趨回落。從中指2024年3月的調查數據看,居民購房信心仍不足,或使“銷售-拿地-新开工”的房地產投資內生鏈條難以明顯恢復。

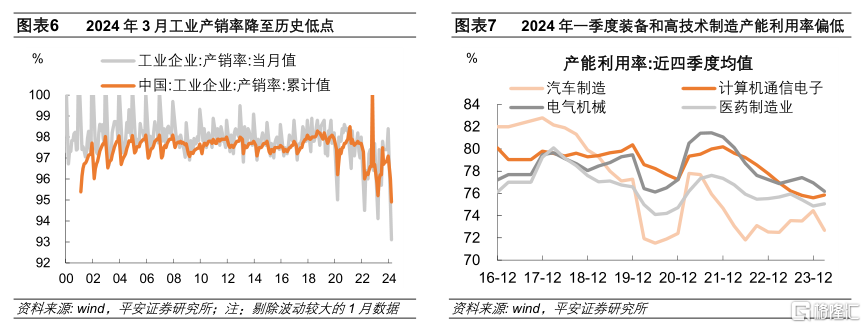

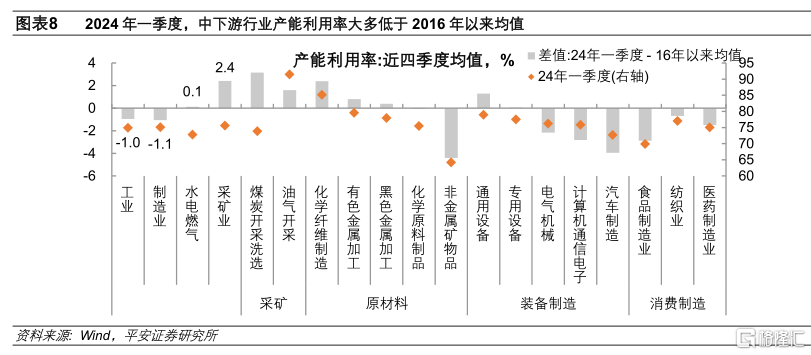

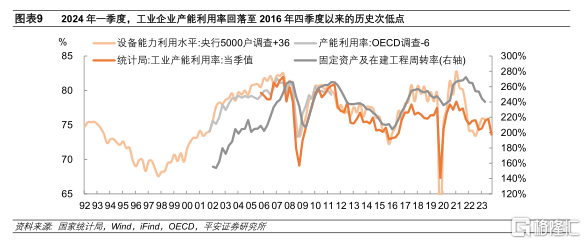

3. 產能過剩待解。當前工業和制造業呈現兩點特徵。一是生產快於需求,一季度工業增加值較快增長,產銷率卻回落至2000年以來(除1月)的最低點。二是投資快於生產,一季度制造業投資累計同比增長9.9%,高於生產的6.7%,或得益於新一輪設備更新政策支持。然而,2021年起制造業投資的快速擴張已三年有余,新增產能不斷投放,逐步拉低企業產能利用水平。2024年一季度,工業企業產能利用率回落至73.6%,爲2016年四季度以來的歷史次低點(僅高於2020年一季度)。過低的產能利用水平體現產能過剩的潛在風險,現有闲置產能會抑制新增投資,往往伴隨價格中樞回落、行業預期回報率下降、債務及金融風險擡頭、涉外貿易爭端增多等一系列問題。從統計局公布的分行業產能利用率看,裝備和高技術制造業明顯存在產能利用不足問題,這恰是2021年以來受政策支持力度較大、投資較快增長的制造業行業。適度的產能冗余有助於平衡“效率”和“安全”的關系,卻也會影響產能去化的步伐,推遲市場出清的時點。

風險提示:穩增長政策落地效果不及預期,產能周期下行幅度和時間超預期,海外經濟衰退程度超預期,房地產企業信用風險蔓延等。

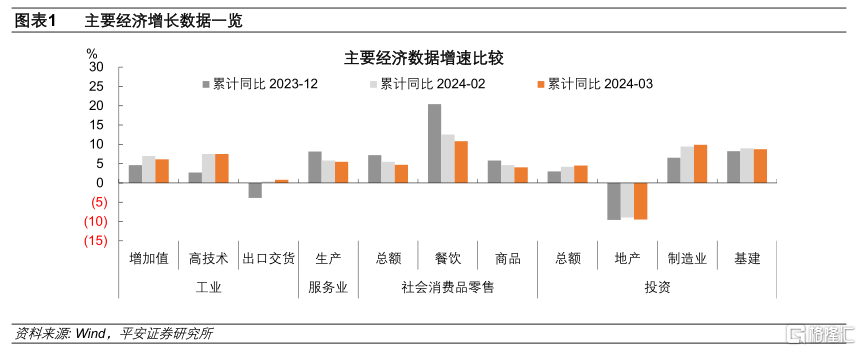

2024年4月16日,國家統計局公布2024年一季度增長數據。2024年一季度中國實際GDP增長5.3%。在生產端,工業增加值、服務業生產指數分別錄得6.1%和5.5%的增速,爲實現5.3%的實際GDP增長奠定基礎。在需求端,一季度固定資產投資增速4.5%,較2023年全年的3%明顯提速;出口交貨值增長0.8%,而2023年全年爲-3.9%,外需恢復爲經濟增長注入動能;而社會消費品零售總額增速回落至4.7%,受基數擡升的影響。我們重點分析以下三個要點:

一

經濟开局良好

2024年一季度,中國經濟开局良好,爲全年實現5%左右增速目標提供較強支撐。2024年一季度中國實際GDP錄得5.3%的較高增速,環比增速也達到爲2015年以來最高值,略強於2023年一季度疫情防控優化初期。考慮到去年二季度經濟環比偏弱,低基數或將推升2024年二季度GDP進一步提速,意味着2024年上半年中國實際GDP增速能夠達到5.3%以上,即便下半年GDP增速回落至4.7%左右,也可實現全年增長5%的目標。

經濟平穩運行背景下,短期內增量政策出台的必要性不足。財政政策方面,從政府工作報告看,2024年中國可動用的兩本账廣義赤字約9.46萬億,較2023年全年可動用規模提高1.28萬億,財政增量規模可觀。我們預計,2024年二三季度特別國債和地方政府專項債將集中發行和落地使用,現有政策能夠對經濟增長形成持續支撐。貨幣政策方面,海外美聯儲降息時點的不確定性增強,人民幣匯率仍是政策寬松的重要考量。

二

市場體感偏冷

價格低迷影響市場“體感”。

企業的營收、利潤和政府財政收入均與名義GDP掛鉤,實際GDP與名義GDP增速的差距意味着企業“增收不增利”,也會加劇地方政府的財政收入壓力。同時,作爲領先指標的PPI低位震蕩,不利於工業庫存周期的啓動。

2024年一季度,中國名義GDP同比增長4.0%,較實際GDP增速低1.3個百分點,因GDP平減指數增長-1.3%,主要受物價低迷的拖累。從GDP平減指數看,2023年二季度至今已連續四個季度負增長。

政府工作報告對財政赤字率與新增赤字規模安排,暗含了對名義GDP增速目標的假設。我們測算,2024年名義GDP增速目標的“隱含下限”在5.6%附近,剔除5%的實際GDP增速目標,對應GDP平減指數的目標下限應在0.6%附近。以一季度物價數據线性外推,實現物價溫和回升的目標仍需努力。

房地產投資雖有好轉,各項面積指標卻趨於回落。

2024年一季度房地產投資增速爲-9.5%,相比2023年跌幅略有收窄。然而,一季度房地產施工面積(-11.1%)、房屋新开工面積(-27.8%)和商品房銷售面積(-19.4%)同比跌幅分別較2023年末擴大3.9、7.4和10.9個百分點;房屋竣工面積累計同比增速則從2023年的17%,轉爲2024年一季度的-20.7%。

從中指調查數據看,2024年3月選擇“購房意愿強於上月”的人數佔比約17%,環比2月回落2.2個百分點,創近一年新低;半年內計劃購房的居民佔比約18.2%,遠低於2023年末的24.3%。足見居民購房信心不足,或使“銷售-拿地-新开工”的房地產投資內生鏈條難以明顯恢復。

三

產能過剩待解

當前工業和制造業運行有兩點特徵。一是生產快於需求。2024年一季度,工業增加值的累計同比增長6.1%,其中制造業增長6.7%;工業產銷率卻回落至94.9%,達到2000年以來(不含1月)的最低點。二是投資快於生產。2024年一季度,制造業投資累計同比增長9.9%,增速高於制造業生產的6.7%,或得益於新一輪設備更新政策支持。然而,2021年起制造業投資的快速擴張已三年有余,新增產能不斷投放,逐步拉低企業產能利用水平。

產能利用水平不足。2024年一季度,工業企業產能利用率回落至73.6%,爲2016年四季度以來的歷史次低點(僅高於2020年一季度)。

過低的產能利用水平體現產能過剩的潛在風險,現有闲置產能會抑制新增投資,往往伴隨價格中樞回落、行業預期回報率下降、債務及金融風險擡頭、涉外貿易爭端增多等一系列問題。

以近四季度均值剔除季節性觀察,與新能源相關的電氣機械和器材制造業,計算機通信電子制造業,汽車制造業以及醫藥制造業產能利用率均低於2016年四季度以來的中樞,可見裝備和高技術制造業明顯存在產能利用不足的問題,這恰是2021年以來受政策支持力度較大、投資較快增長的制造業行業(可參考前期報告《詳解產能過剩:歷史對話現實》)。適度的產能冗余有助於平衡“效率”和“安全”的關系,卻也會影響產能去化的步伐,推遲市場出清的時點。

注:本文來自平安證券發布的《經濟“溫差”的三點理解》,報告分析師:鐘正生 S1060520090001,張璐 S1060522100001,常藝馨 S1060522080003

標題:經濟“溫差”的三點理解

地址:https://www.iknowplus.com/post/99413.html