誰是黃金的“邊際定價者”?

摘要

近期,黃金價格大漲,不斷刷新歷史新高,央行購金與亞洲個人投資者的需求或是重要推動因素。如何跟蹤“真實的”央行購金數據、進而輔助研判金價走勢?本文分析,可供參考。

熱點思考:誰是黃金的“邊際定價者”?

一問:當下,黃金的定價框架?央行與私人部門投資需求,共同成爲黃金“邊際定價因素”

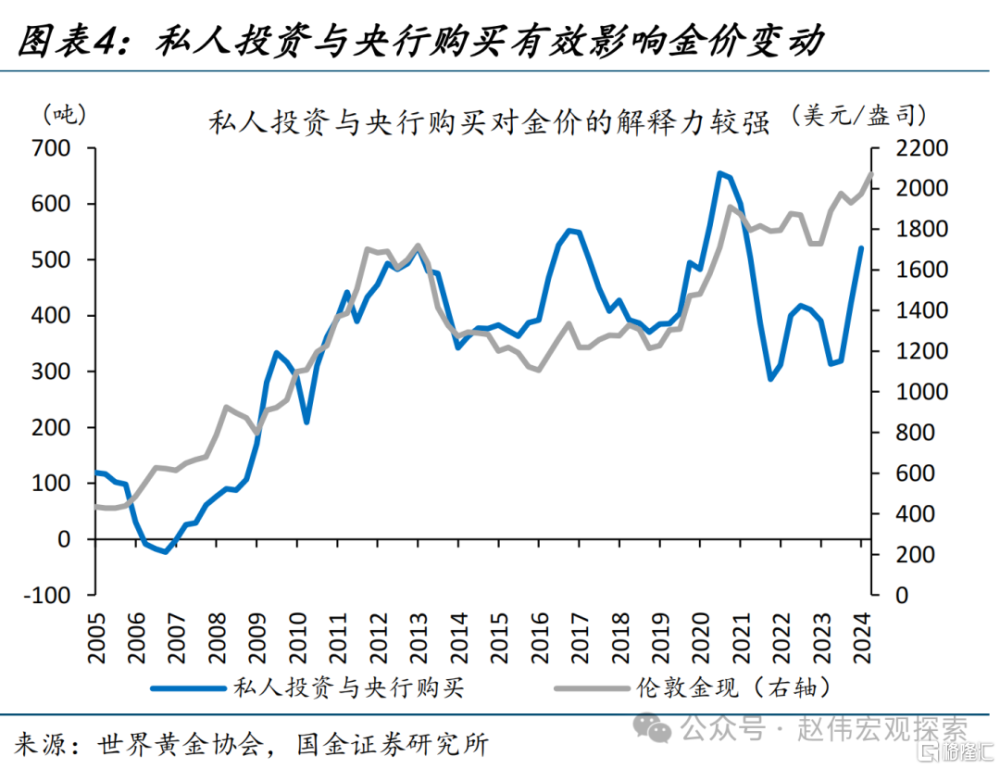

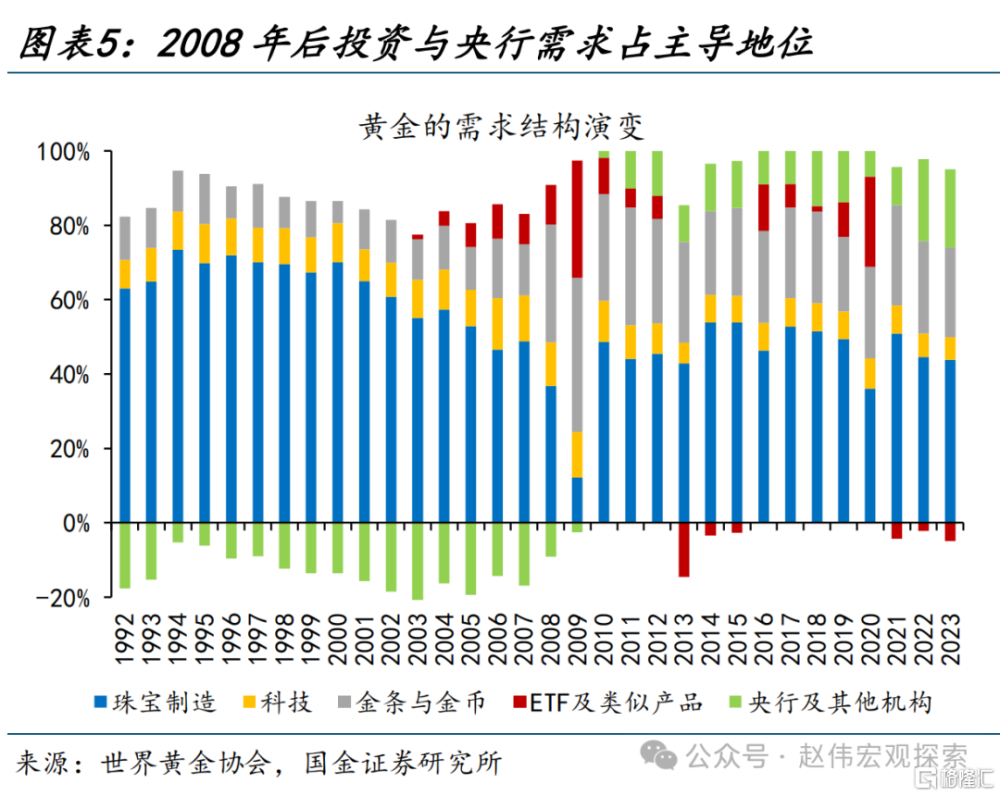

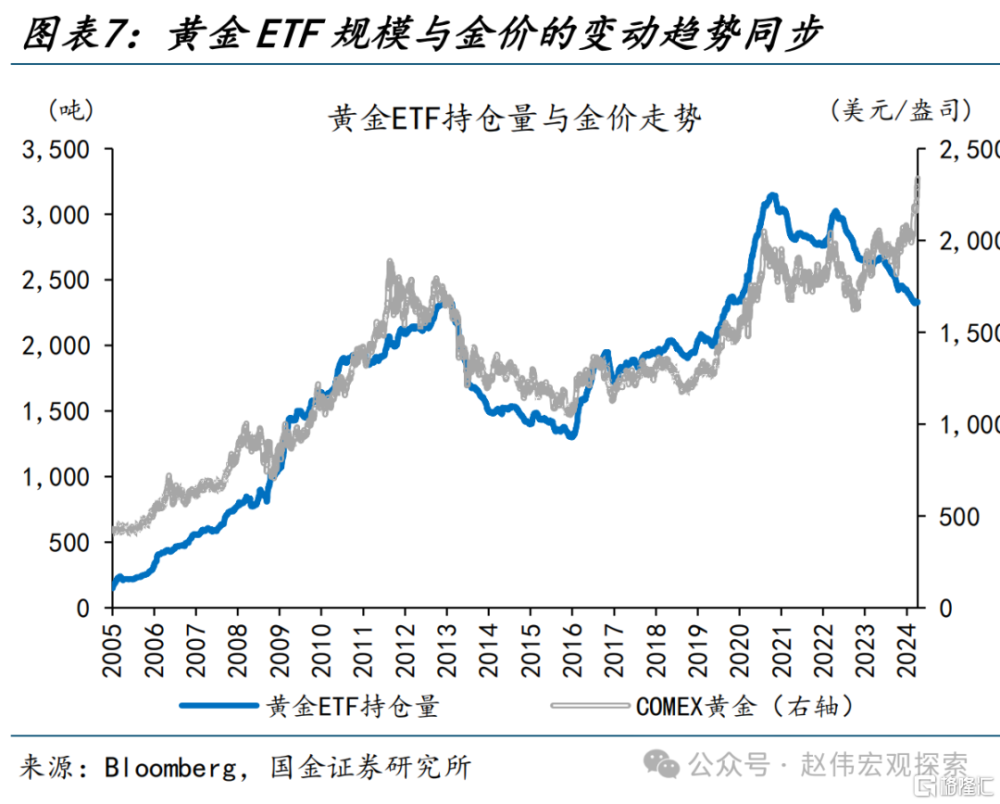

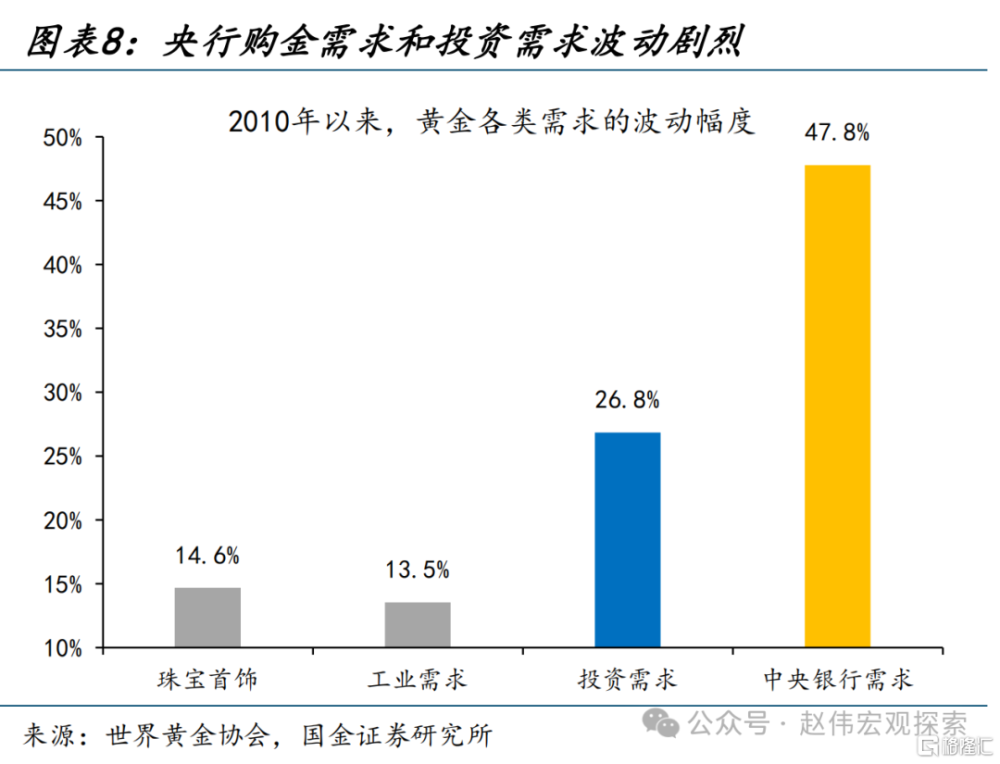

黃金供給近乎剛性,高佔比、高波動的私人投資與央行需求是黃金的“邊際定價因素”。2002年以來,金飾與工業需求佔比明顯下滑,取而代之的是更具彈性的私人投資需求,其中黃金ETF持倉代表的投資需求一度與金價走勢高度相關。近2年,隨着央行購金的顯著提升,央行與私人部門這兩類“高波動”的需求,共同成爲黃金的“邊際定價因素”。

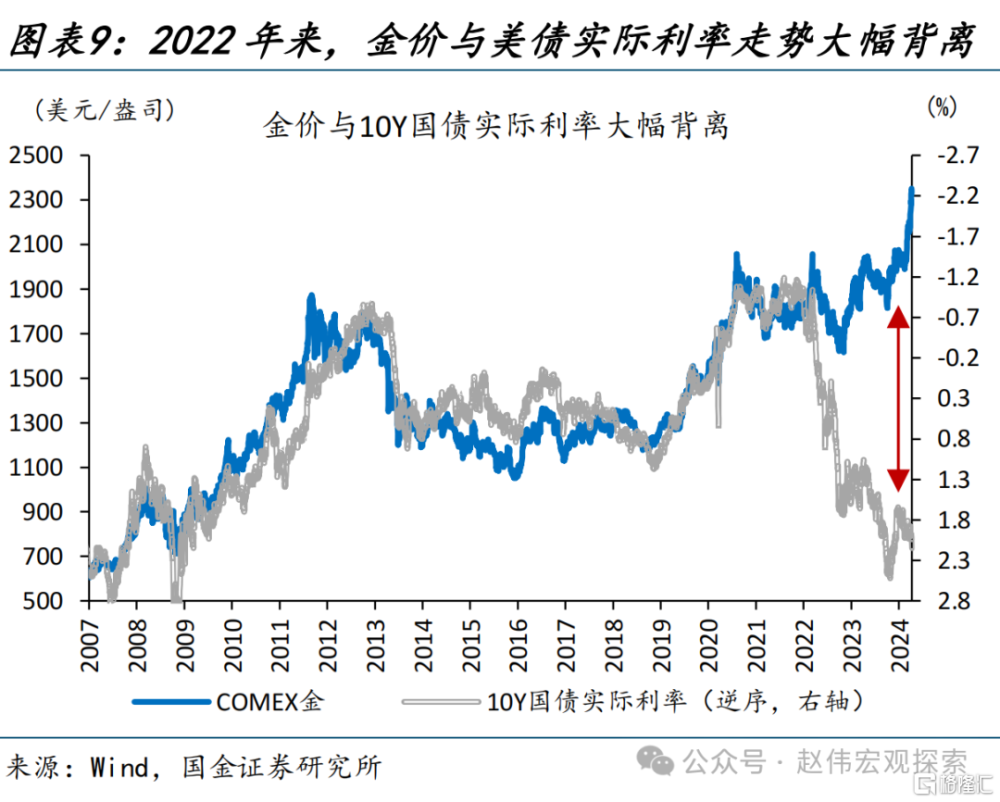

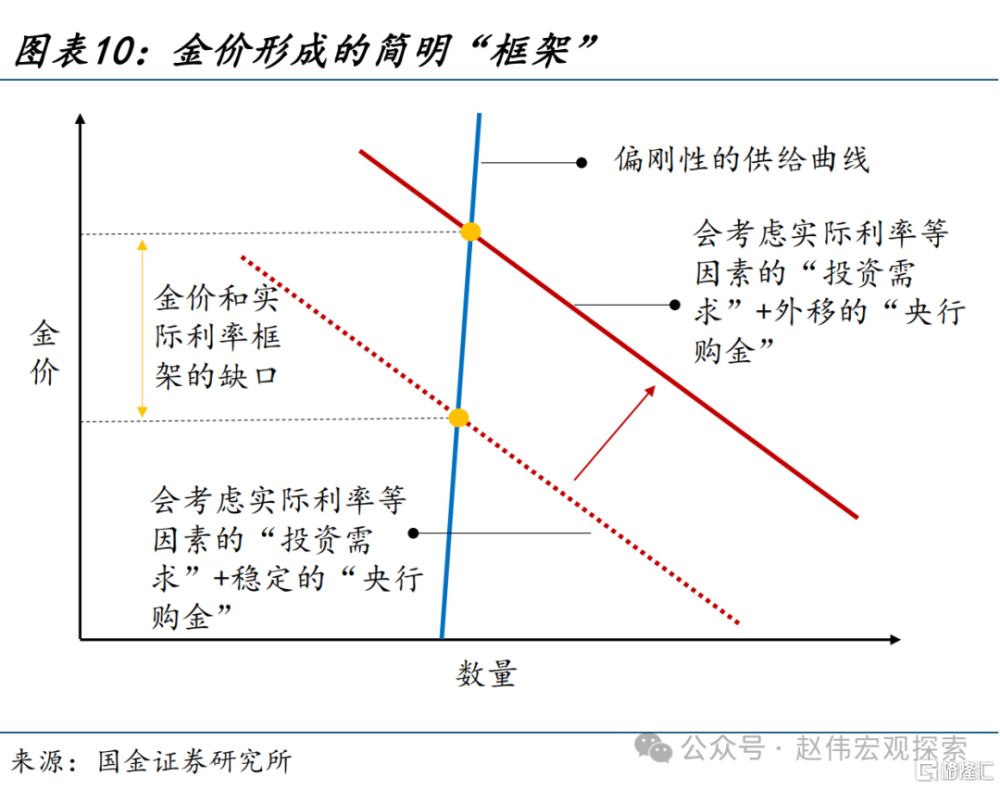

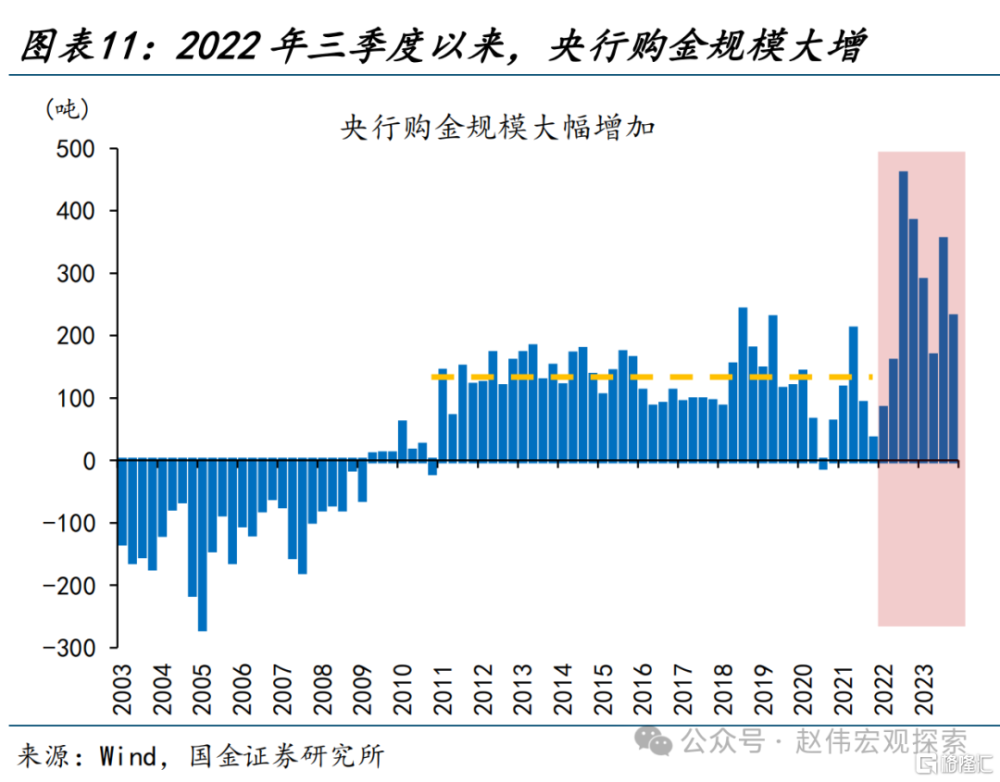

簡化框架下,考慮實際利率等的投資需求決定了金價傳統中樞;而近2年,央行購金帶來的需求曲线外移,導致了“實際利率”與金價的背離。2010-2022年間,央行購金年均473噸、相對穩定,關注通脹、機會成本等的投資需求主導金價形成,基本符合實際利率的框架。2022年以來,央行購金年均大增587噸,導致金價與實際利率中樞缺口走闊。

二問:如何跟蹤“央行”購金?關注瑞士、英國黃金出口情況、與各國美債減持速度

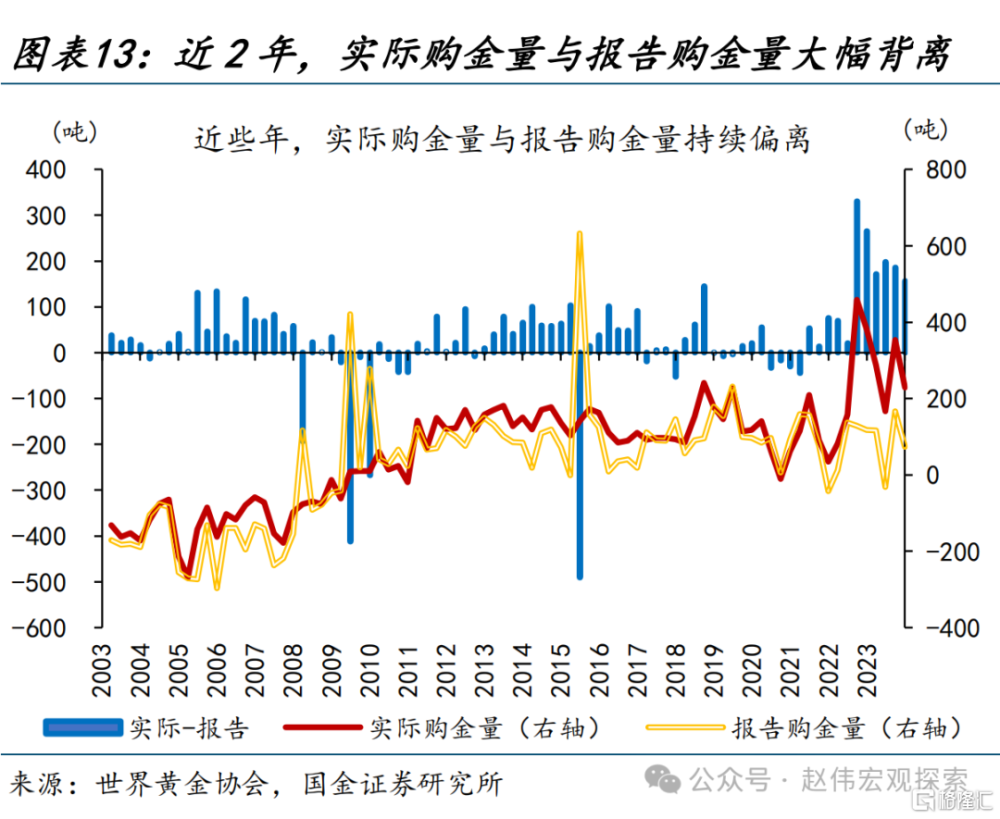

過去2年,央行購金年均規模由此前10年的473噸升至1059噸;但月頻央行的申報數據,卻“相對滯後”。世界黃金協會季頻央行購金數據通過央行申報值、機密的未記錄买賣數據與進出口貿易流交叉印證計算,或相對准確。歷史上的幾次背離,或由於部分新興市場央行的“滯後申報”。2022年以來,實際購金與報告購金再度出現了大幅背離。

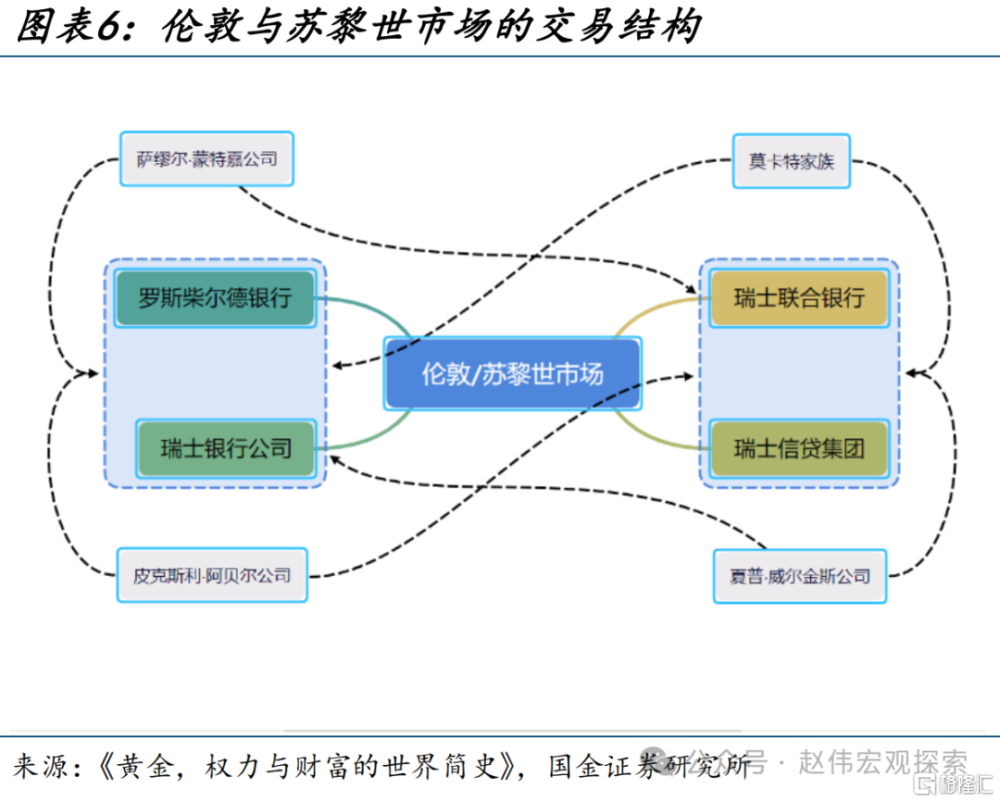

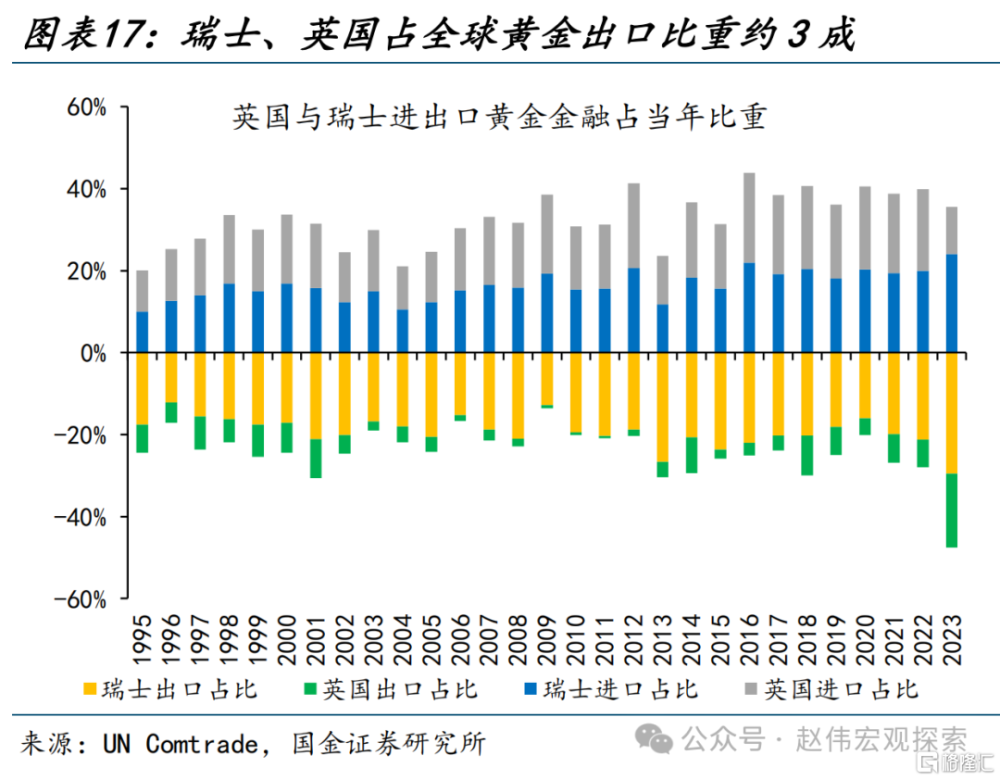

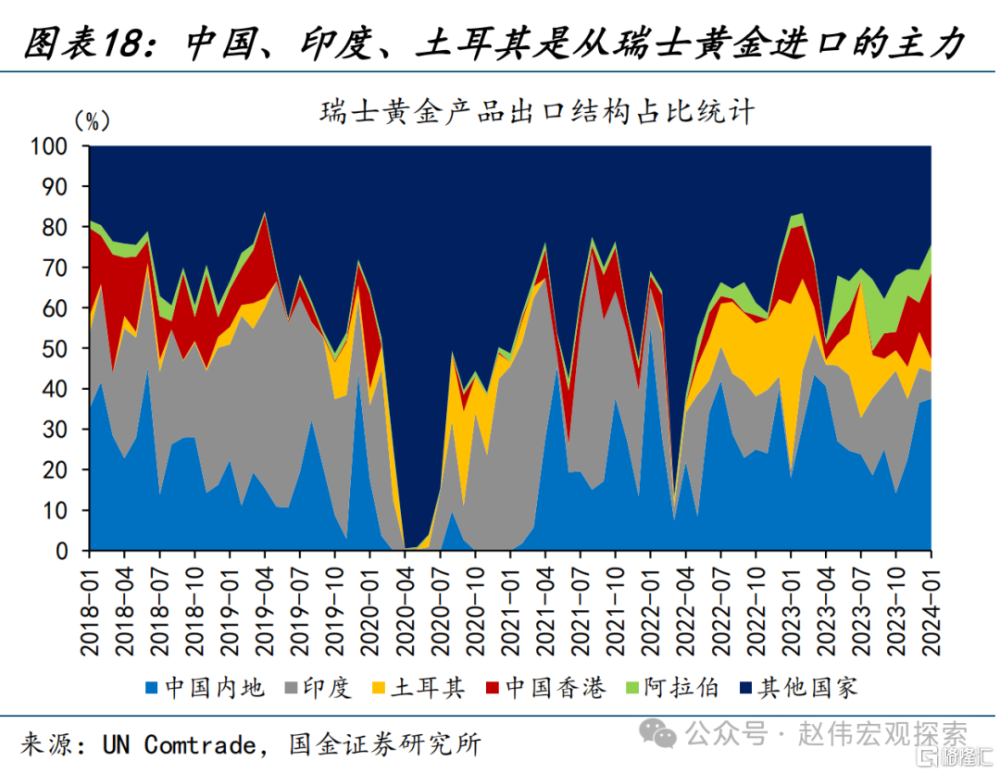

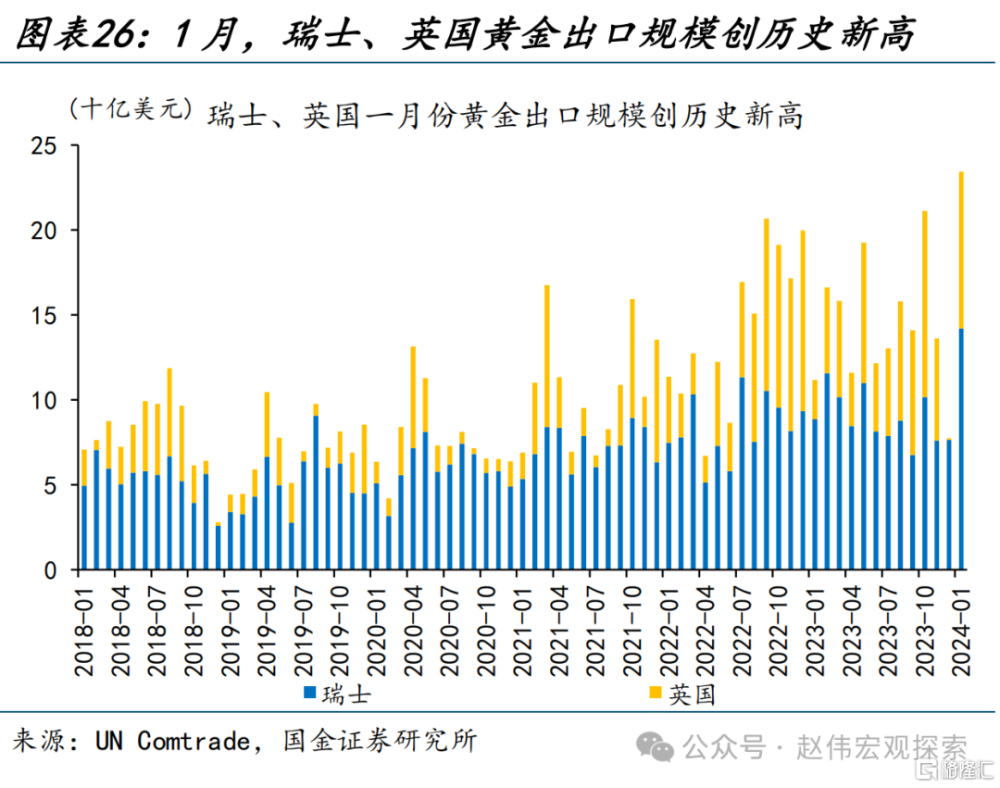

這意味着,我們不能簡單地跟蹤各國“報告購金量”;“進出口”與“美債出售”數據提供了輔助驗證的視角。第一,央行購金通常买入黃金現貨,而黃金現貨交易集中在倫敦與蘇黎世市場,可以跟蹤英國和瑞士的出口的情況。第二,從美債持有規模或可“管窺”各國“去美元化”節奏,進而估算黃金持有規模,俄羅斯、土耳其就是典型的“案例”。

三問:未來金價的可能演繹?短期或有波折,央行購金等支撐下、中期仍有望刷新新高

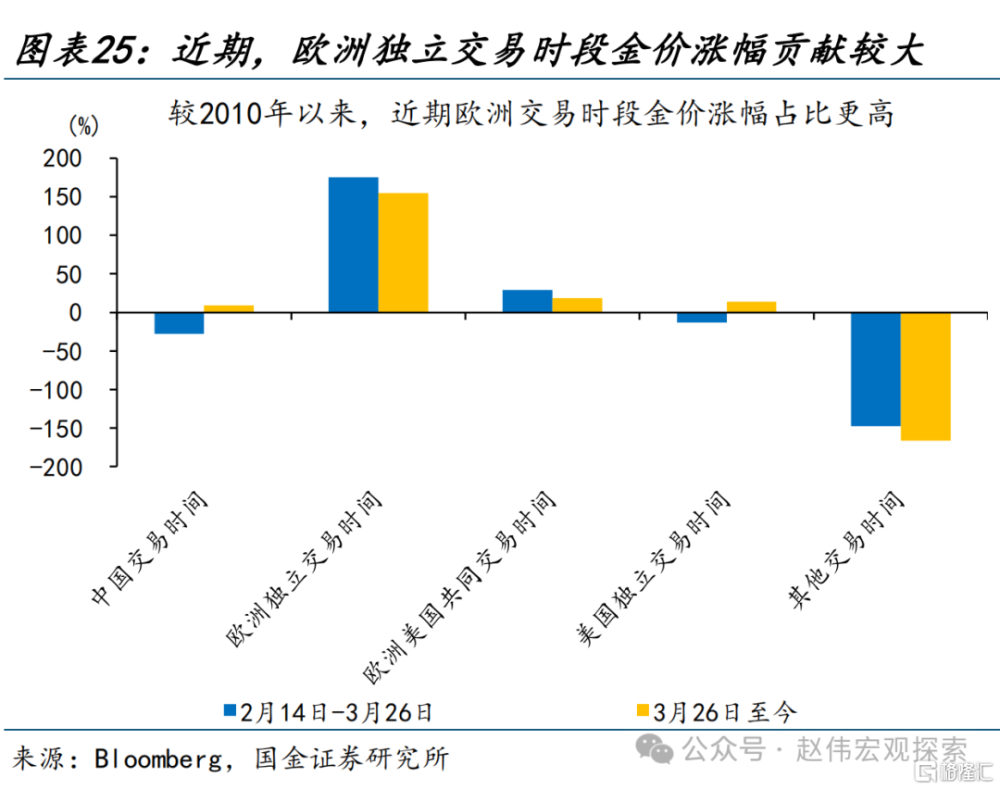

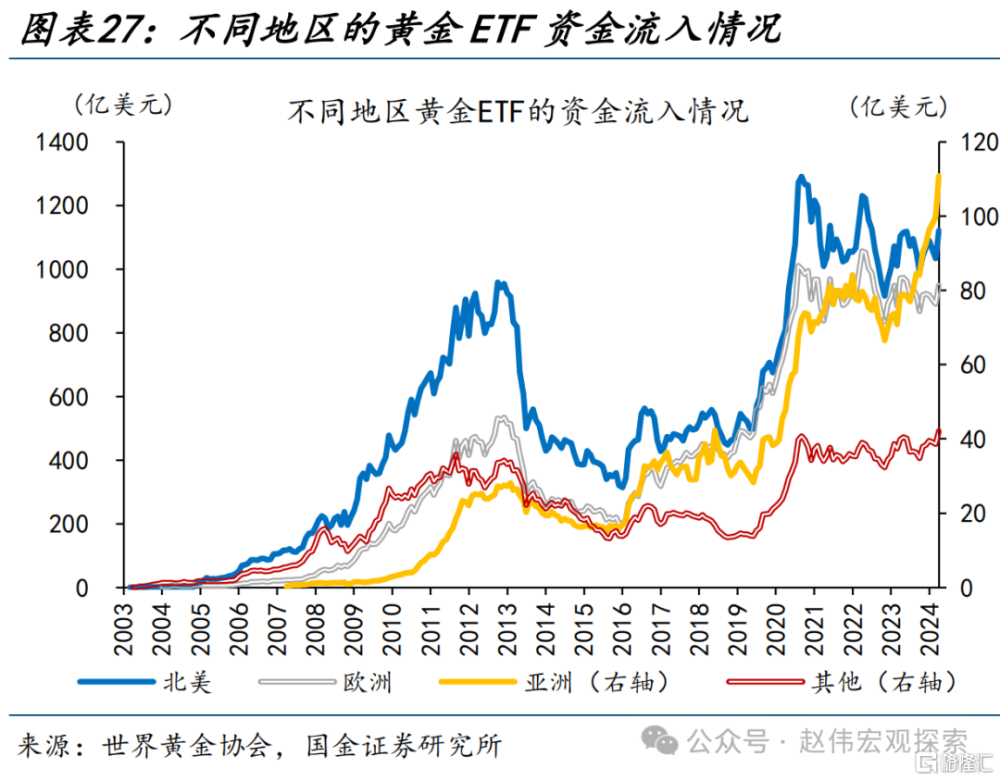

近期金價大漲,央行購金與亞洲個人投資者的需求或是重要推動因素。一方面,對金價分時數據拆解可見,2月14日以來,金價多在歐洲獨立交易時段大漲;而瑞士、英國一月的黃金總出口規模也高達234億美元、創歷史新高。另一方面,從黃金ETF流量來看,歐美投資者熱情已減,但亞洲投資者仍在加速購入,這也體現爲中、印市場的黃金溢價。

中期而言,央行購金等或仍將支撐金價續創新高。一方面,“去美元化”並不是易於反復的全球行爲,或是部分國家的“脫鉤”,考慮到這類國家當前較低的黃金儲備佔比,隨着美債價格回升,央行購金節奏易升難降。另一方面,2024年適時降息仍是基准假設。歷史回溯來看,降息前最後一個季度美債利率的回落有較強確定性,或支撐投資需求走強。

風險提示

地緣衝突明顯緩和;海外流動性大幅收緊;央行購金明顯降速

近期,黃金價格大漲,不斷刷新歷史新高,央行購金與亞洲個人投資者的需求或是重要推動因素。如何跟蹤“真實的”央行購金數據、進而輔助研判金價走勢?供參考。

一問:當下,黃金的定價框架?央行與私人部門投資需求,共同成爲黃金“邊際定價因素”

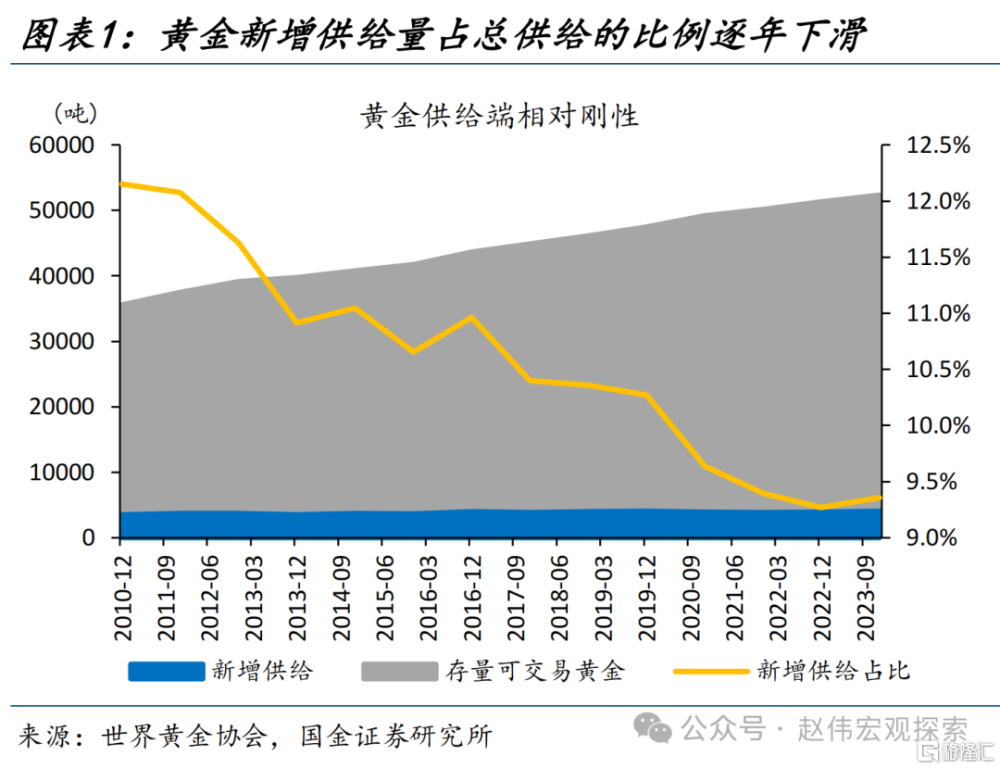

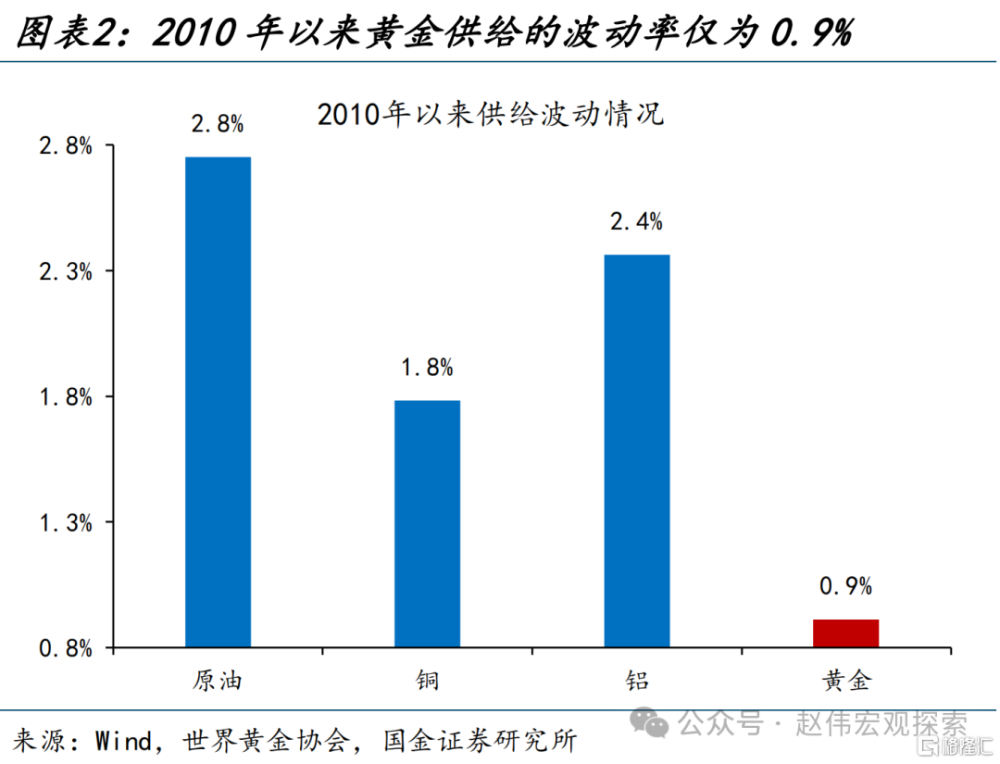

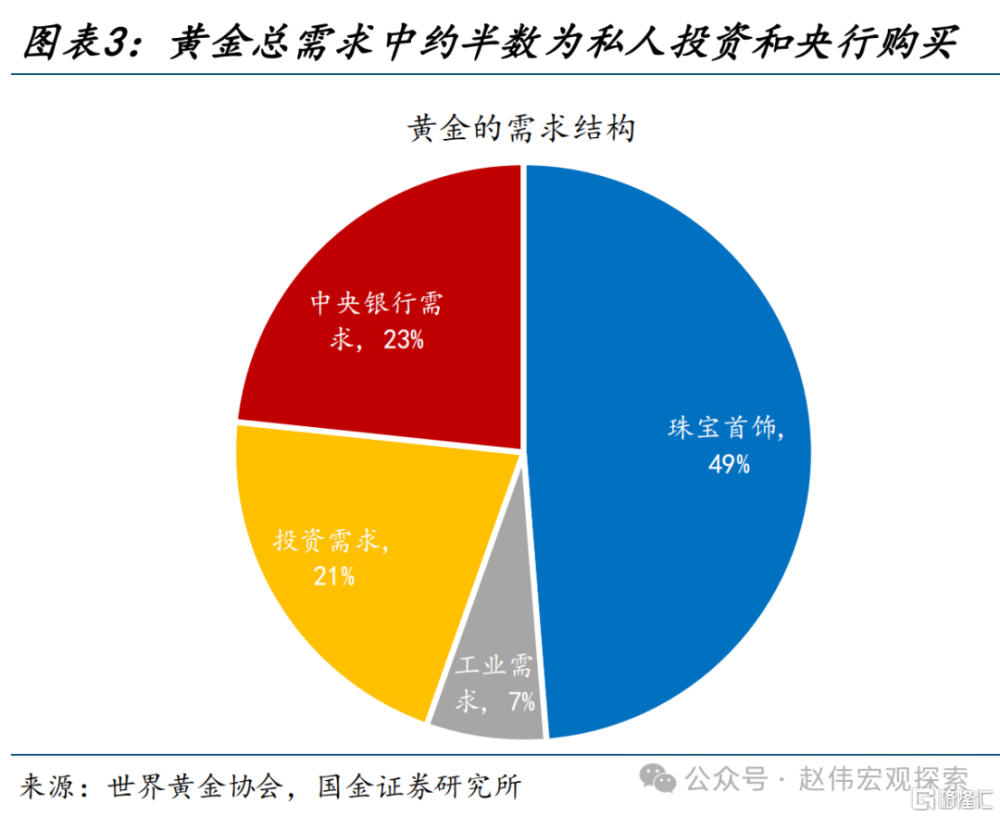

考慮進存量可交易黃金後,黃金供給近乎剛性,需求對價格形成有決定性作用。異於其他消耗性大宗商品,金幣金條、ETF等存量黃金均可在市場上直接流通。這使得黃金定價更類似權益類產品,新增供給可類比作“IPO”的規模,2010年以來,黃金增量供給的佔比由12.2%進一步下滑至9.4%;“IPO規模”平穩且有限,使得黃金價格更多由需求端驅動。其黃金需求來自四個方面:首飾需求、工業需求、投資和央行需求。截至2023年底,黃金相對剛性的工業需求、首飾需求佔比爲7%、49%;私人投資和央行儲備需求佔比高達45%,私人投資與央行購买的行爲與金價存在着較爲緊密的聯動關系。

高佔比、高波動的需求源是黃金的“邊際定價者”,這一定價者在20世紀90年代是現貨珠寶商,21世紀前20年是機構等投資者,近2年央行進一步加入。2002年之前,金飾需求對金價有主導作用,黃金定價主要以倫敦黃金交易所和蘇黎世黃金總庫的現貨交易決定,參與者主要爲大型金銀銀行等。2002年以來,金飾與工業需求佔比明顯下滑,取而代之的是更具彈性的私人部門投資性需求,其中黃金ETF持倉代表的投資需求一度與金價走勢高度相關。近2年,隨着央行購金規模的顯著提升,央行與私人部門這兩類“高波動”的需求,共同成爲黃金的“邊際定價因素”。

高佔比、高波動的需求源是黃金的“邊際定價者”,這一定價者在20世紀90年代是現貨珠寶商,21世紀前20年是機構等投資者,近2年央行進一步加入。2002年之前,金飾需求對金價有主導作用,黃金定價主要以倫敦黃金交易所和蘇黎世黃金總庫的現貨交易決定,參與者主要爲大型金銀銀行等。2002年以來,金飾與工業需求佔比明顯下滑,取而代之的是更具彈性的私人部門投資性需求,其中黃金ETF持倉代表的投資需求一度與金價走勢高度相關。近2年,隨着央行購金規模的顯著提升,央行與私人部門這兩類“高波動”的需求,共同成爲黃金的“邊際定價因素”。

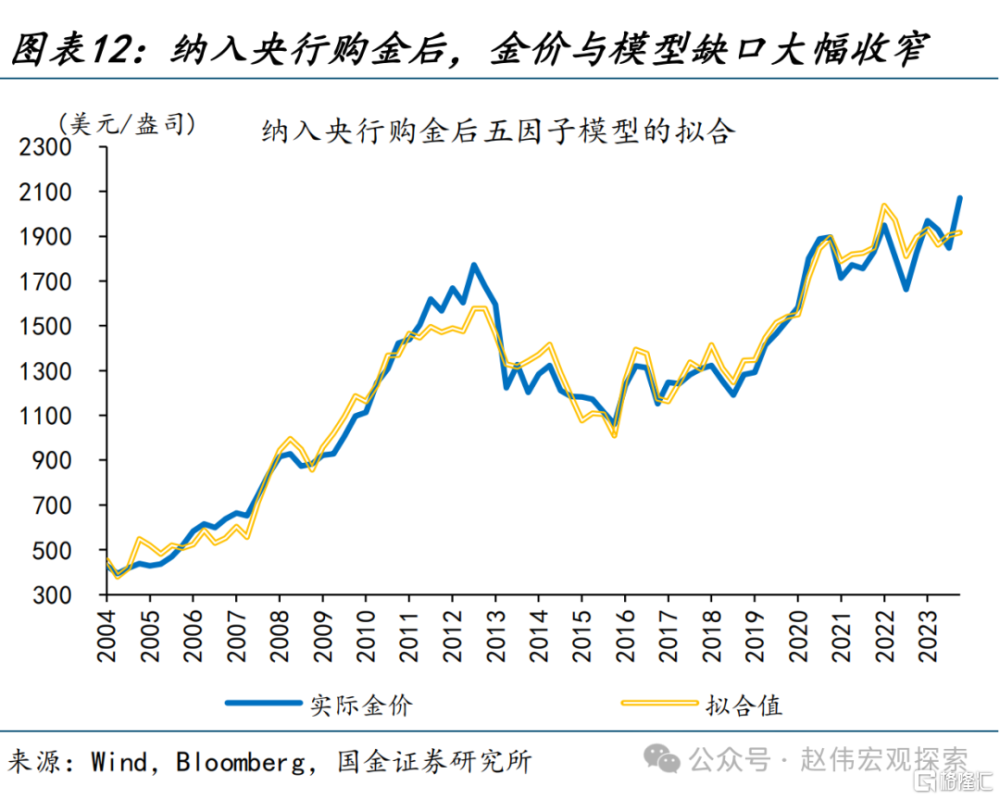

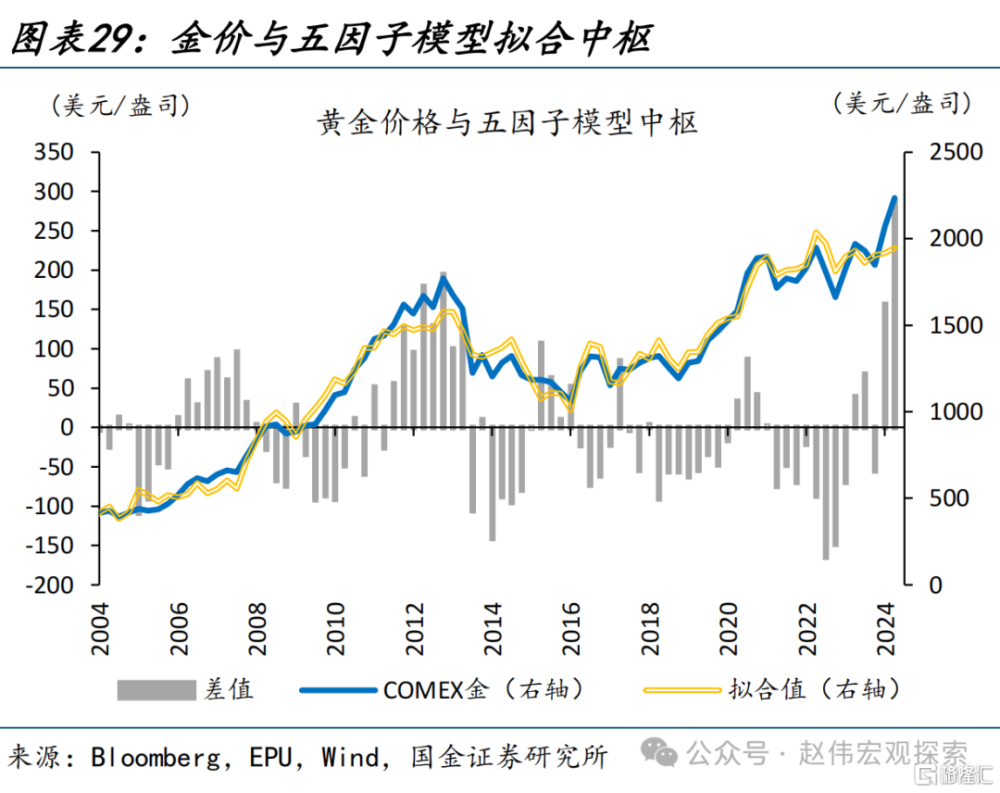

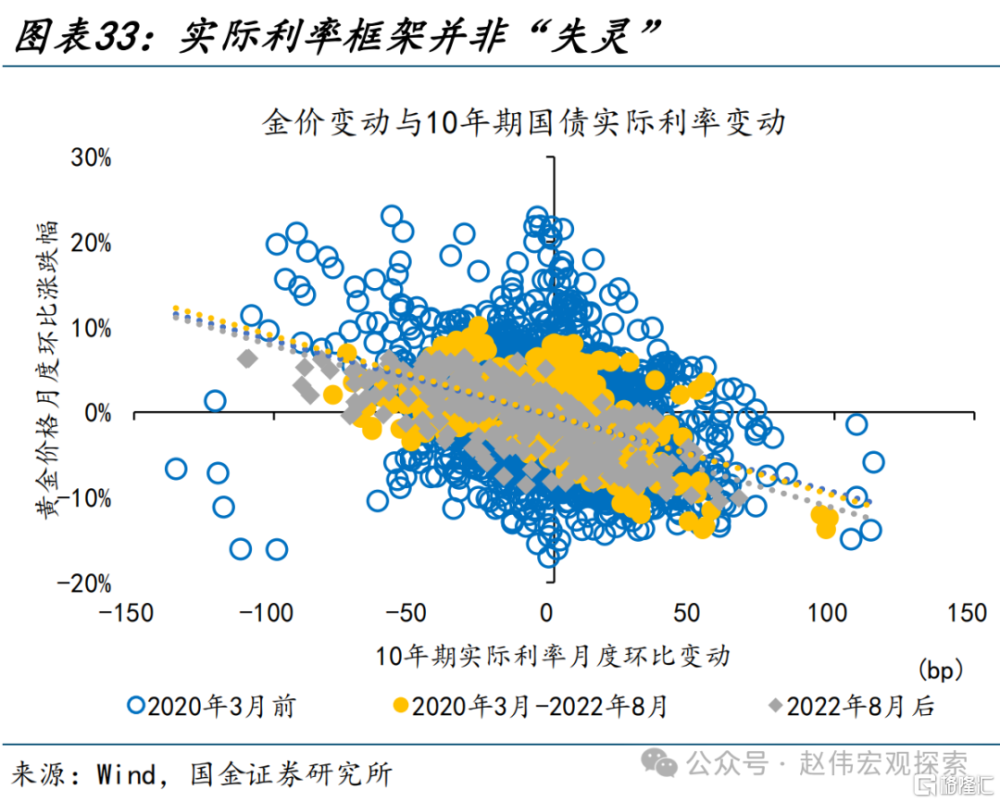

簡化的框架下,可以認爲“投資需求”主要考慮實際利率等因素,形成了金價的傳統中樞;而近2年,“央行購金”帶來的需求曲线外移,導致了“實際利率”與金價的背離。在《黃金:宏大敘事下的“另類”思考》中,我們構建了包括機會成本、通脹風險、避險情緒、交易行爲、央行購金在內的五因子模型。如果將五因子模型“簡單化”,可以理解爲:2010-2022年間,央行購金年均473噸、相對穩定,關注風險、通脹、機會成本等的投資需求主導金價的形成,它們基本符合實際利率的框架。而2022年以來,央行購金規模年均大增587噸,帶來了需求曲线的外移,進而導致金價與實際利率中樞缺口的走闊。

二問:如何跟蹤“央行”購金?關注瑞士、英國黃金出口情況、與各國美債減持速度

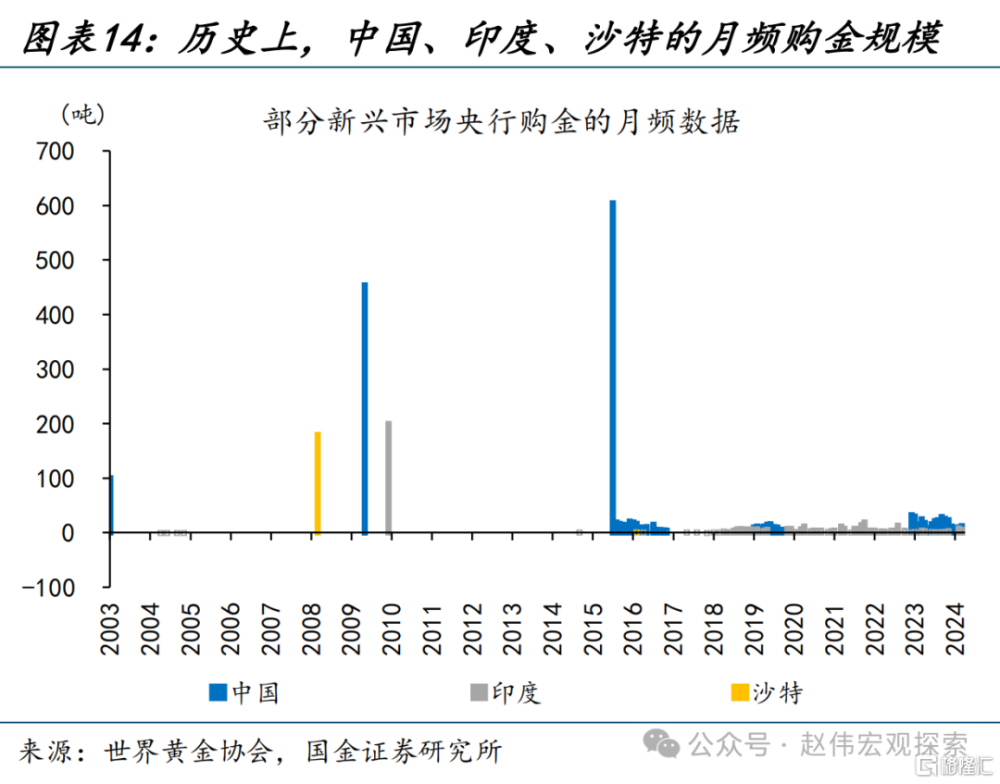

過去2年,從世界黃金協會跟蹤的數據來看,央行購金年均規模由此前10年的473噸升至1059噸;但月頻央行的申報數據,卻似乎“相對滯後”。根據世界黃金協會,季頻的央行購金數據通過央行向IMF申報值、機密的未記錄买賣數據與進出口貿易流交叉印證計算,或是相對准確的“實際購金量”。歷史回溯來看,實際購金量與報告購金量在2008年一季度、2009年二季度和四季度、2015年二季度出現過大幅背離,分別對應沙特、印度、中國的幾次單月大幅申報。2022-2023年,央行實際購金量分別爲1082噸、1037噸,但央行向IMF申報的購金總規模卻僅爲395噸、325噸,實際購金與報告購金再度大幅背離。

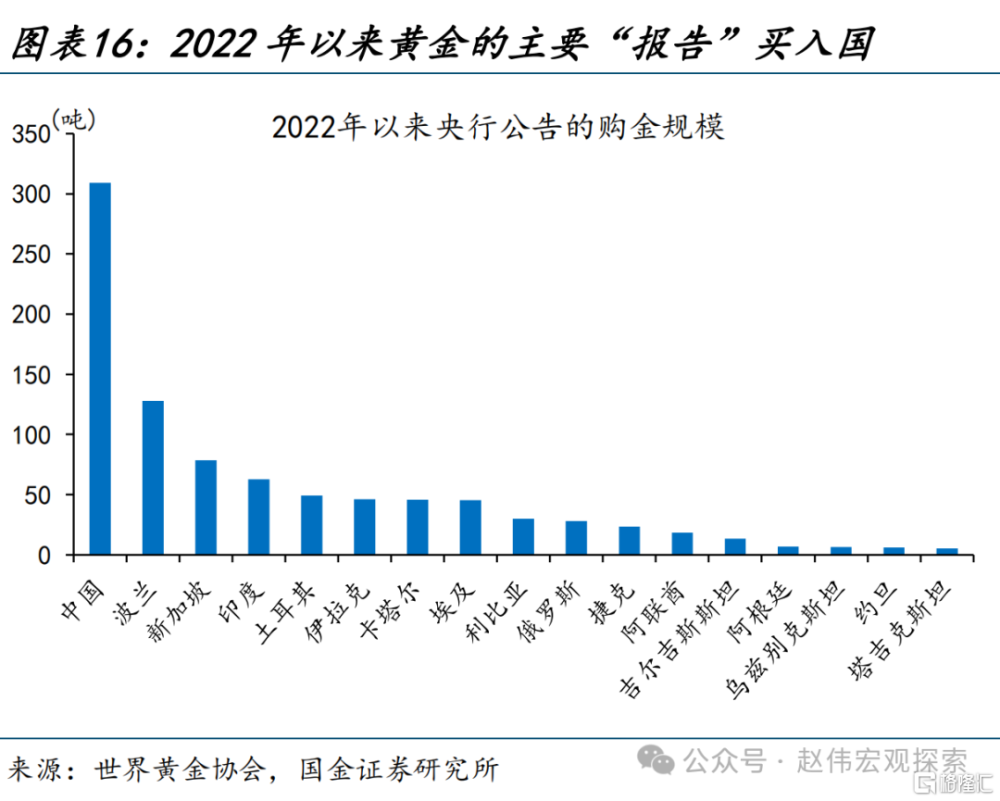

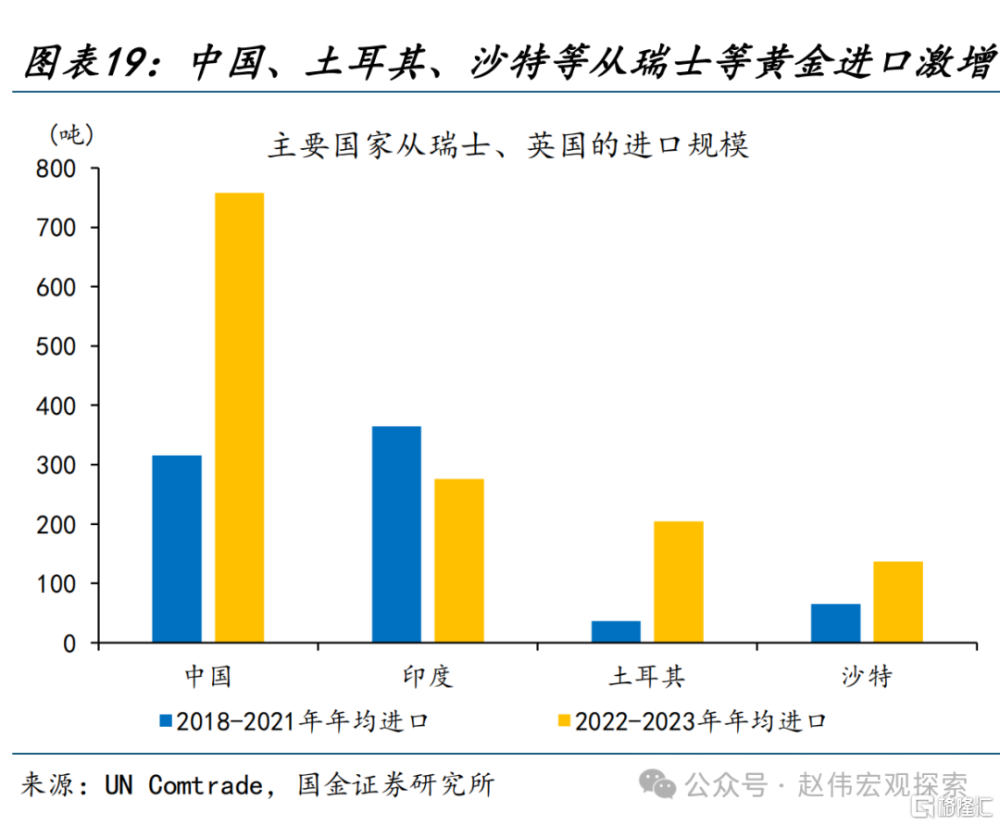

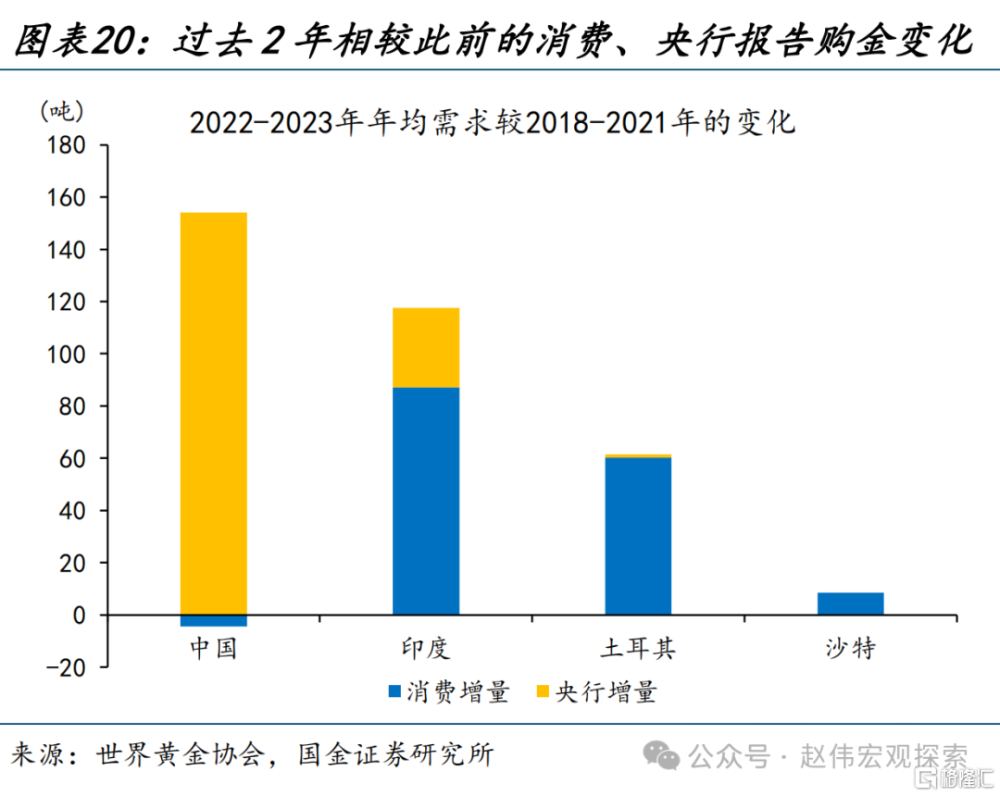

這意味着,我們不能簡單地跟蹤各國“報告購金量”;“進出口”與“美債出售”數據提供了輔助驗證的視角。第一,央行購金通常买入黃金現貨,而黃金現貨交易集中在倫敦與蘇黎世市場,可以跟蹤英國和瑞士的出口的情況。1995年以來,英國與瑞士持續從金礦商處進口黃金,繼而向大型金銀銀行、央行等出售黃金;2023年,英國、瑞士的黃金出口分別佔全球黃金出口的18%、30%。相較2018-2021年,過去2年土耳其、中國、沙特從瑞士和英國年均進口量分別增加167噸、442噸、72噸,但央行申報量與消費的增量卻僅爲62噸、150噸、8噸,缺口或爲金幣、金條等投資需求與沙特、土耳其滯後申報的央行購金。

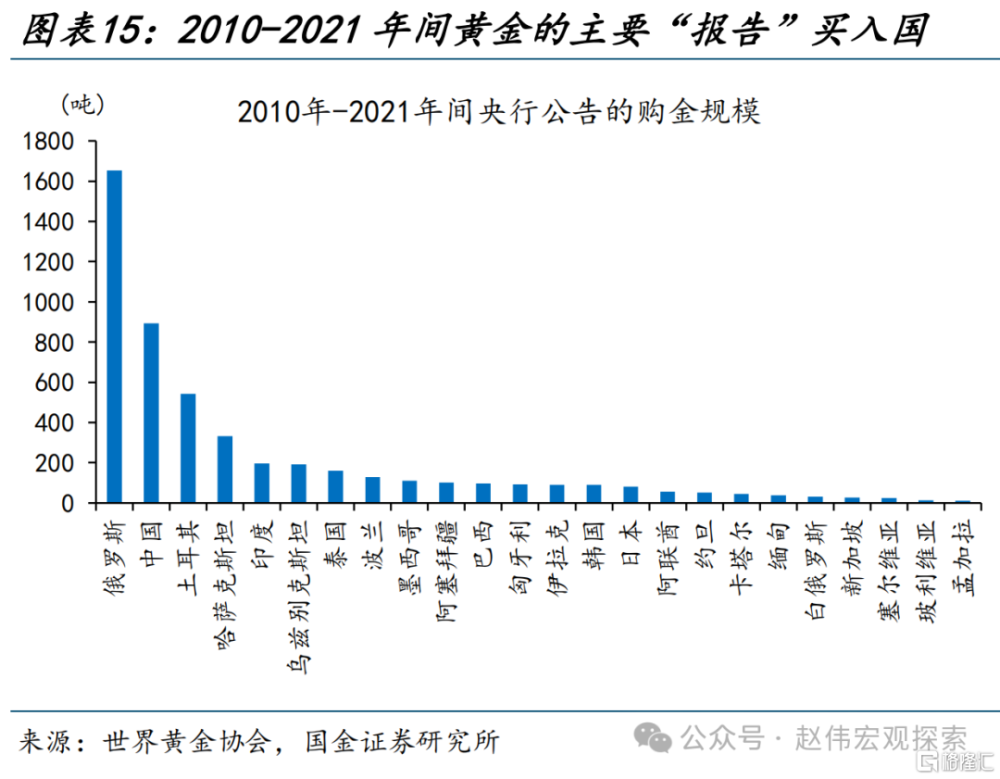

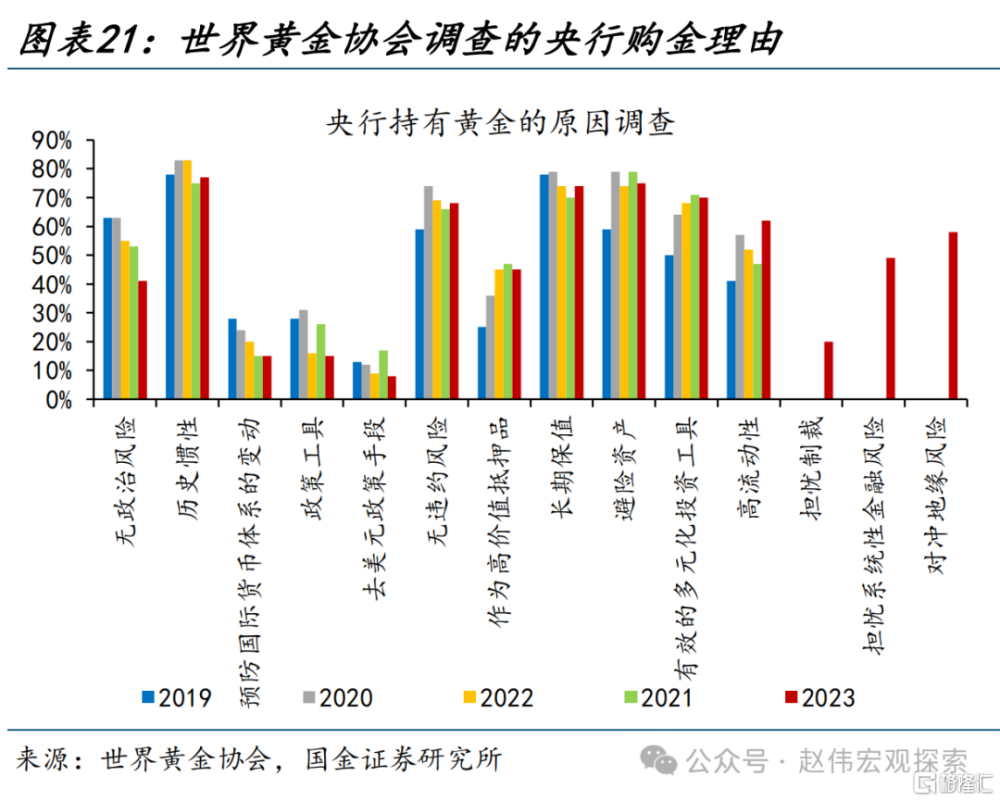

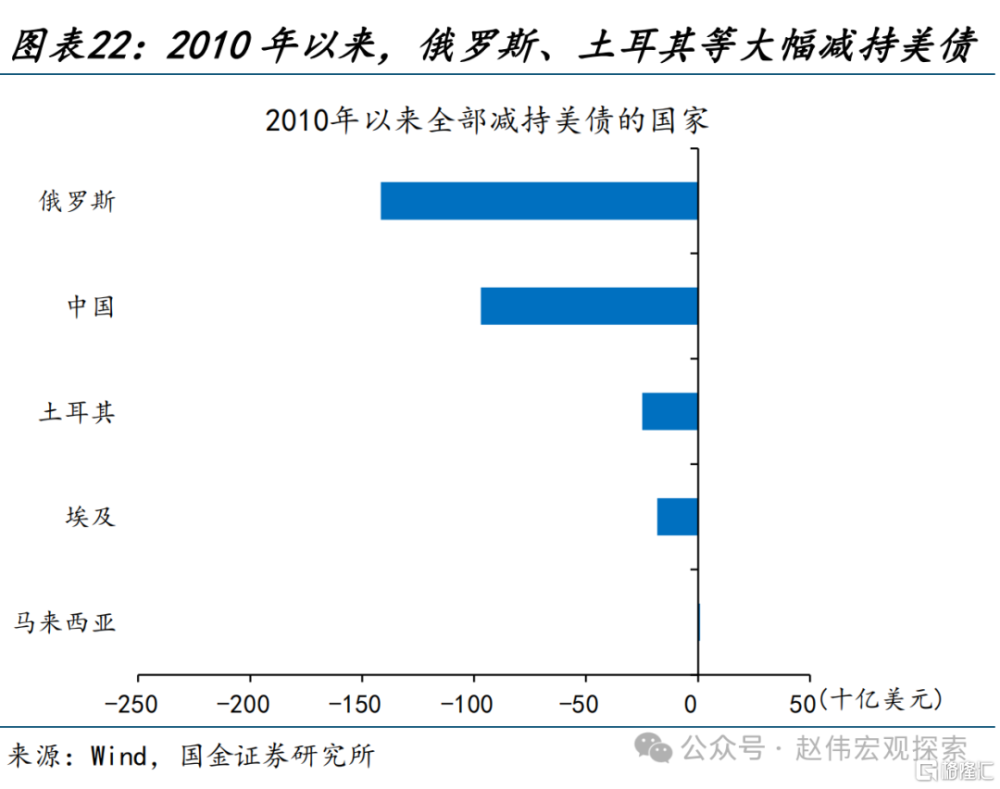

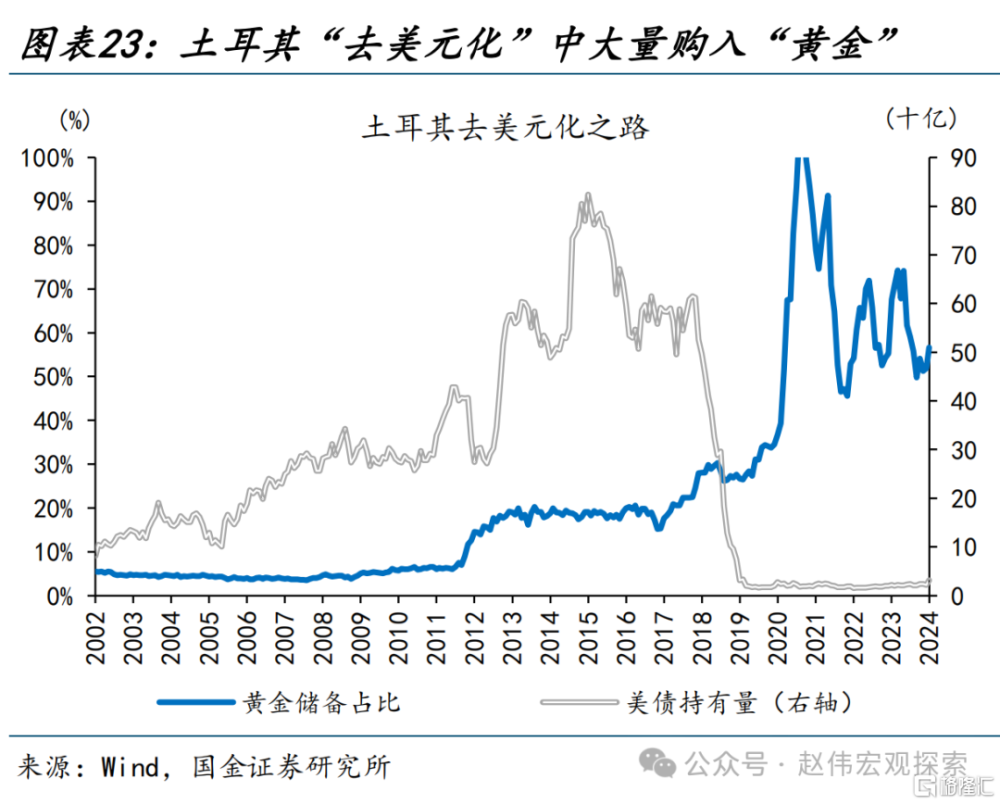

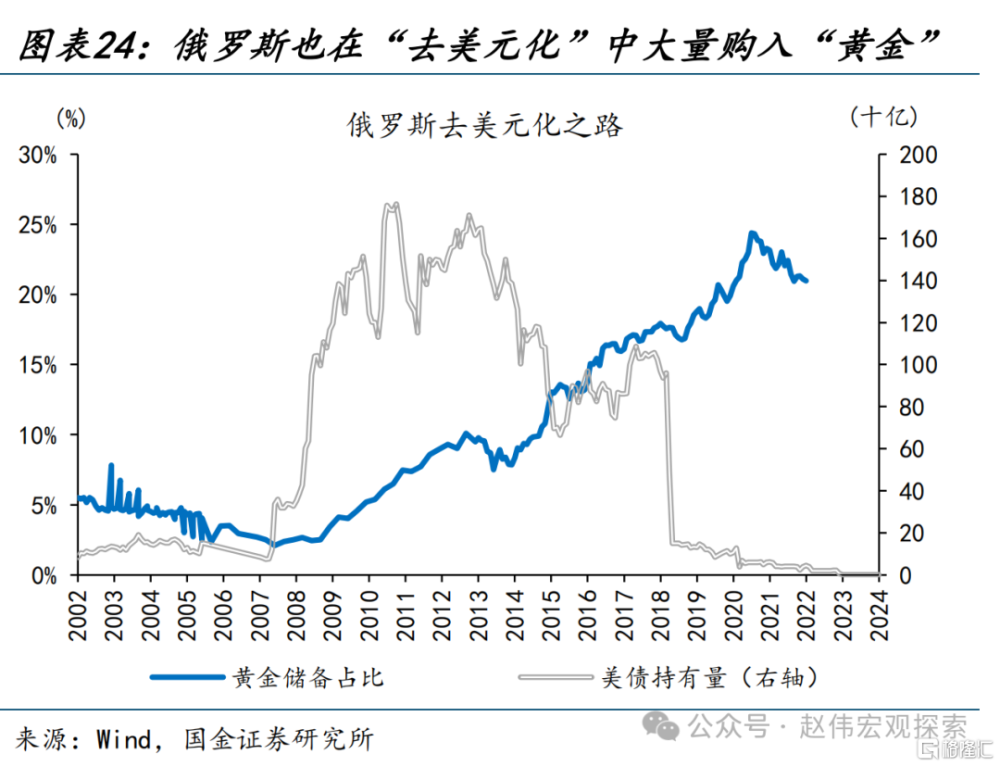

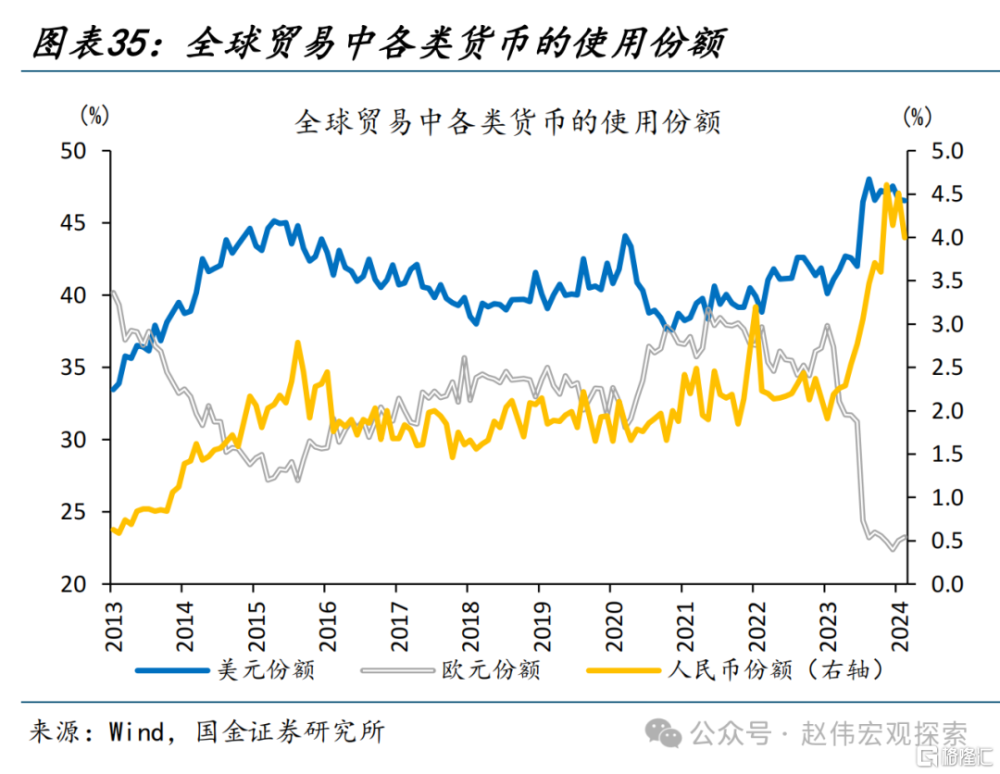

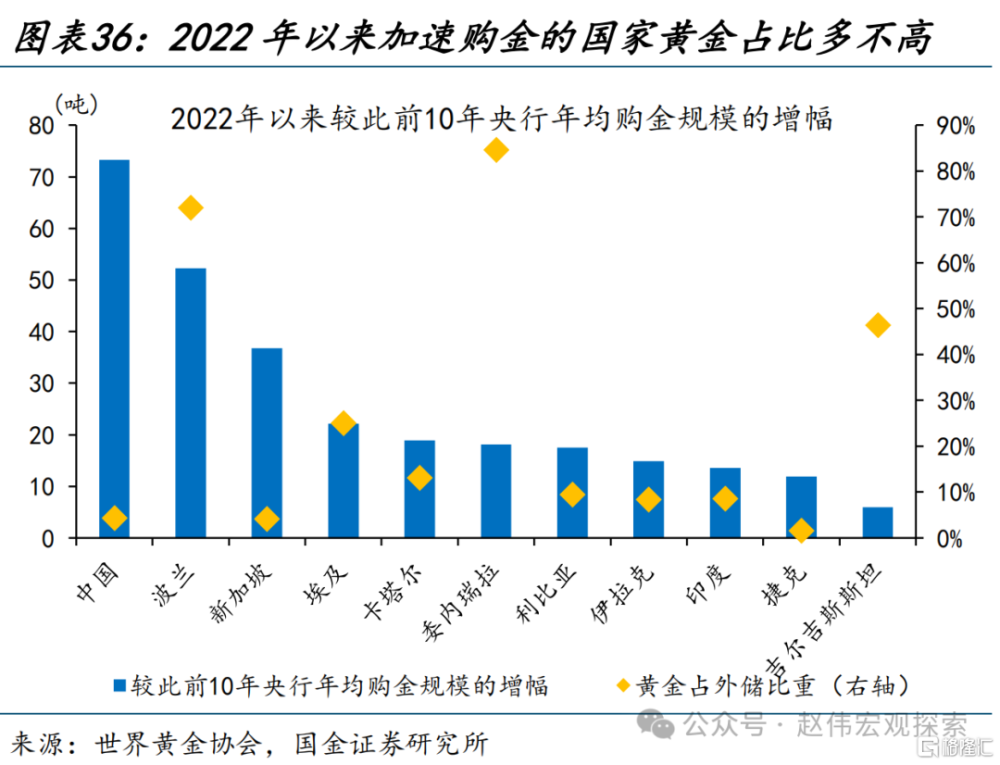

第二,從美債持有規模或可“管窺”各國“去美元化”節奏,進而估算黃金持有規模。根據世界黃金協會的調查,“擔憂制裁”、“對衝地緣風險”等已成爲部分央行購金的重要理由。2010年以來,俄羅斯、中國、土耳其、埃及等分別減持1418億、971億、250億、183億美元的美債。歷史回溯來看,土耳其、俄羅斯的“去美元化”過程均伴隨着黃金佔外匯儲備比重的快速提升,其中土耳其由2017年底的28%升至2024年1月的57%,俄羅斯也從2012年底的10%一度升至2020年8月的24%。

三問:未來金價的可能演繹?短期或有波折,央行購金等支撐下、中期仍有望刷新新高

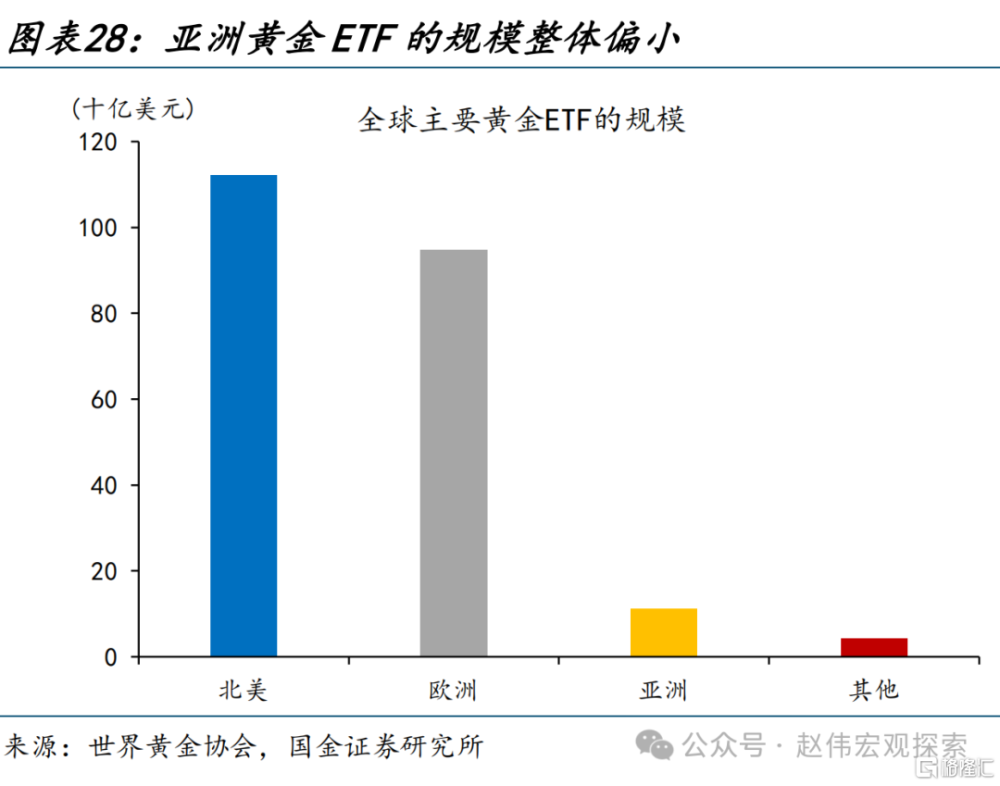

近期金價大漲,央行購金與亞洲個人投資者的需求或是重要推動因素。一方面,對金價分時數據拆解可見,2月14日以來,金價多在歐洲獨立交易時段大漲;而瑞士、英國一月的黃金總出口規模也高達234億美元,創歷史新高。這意味着,央行等投資者或在蘇黎世等現貨市場大幅購入黃金,支撐了金價。另一方面,從黃金ETF流量來看,雖然歐美投資者熱情已減,但亞洲投資者仍在加速購入。亞洲黃金ETF規模較小,個人投資者購入黃金或多從本地現貨市場等進行,這體現爲中、印等市場的黃金溢價:截至4月5日,中國、印度本地市場的黃金溢價分別較3月8日上升34.1、29.6美元/盎司。

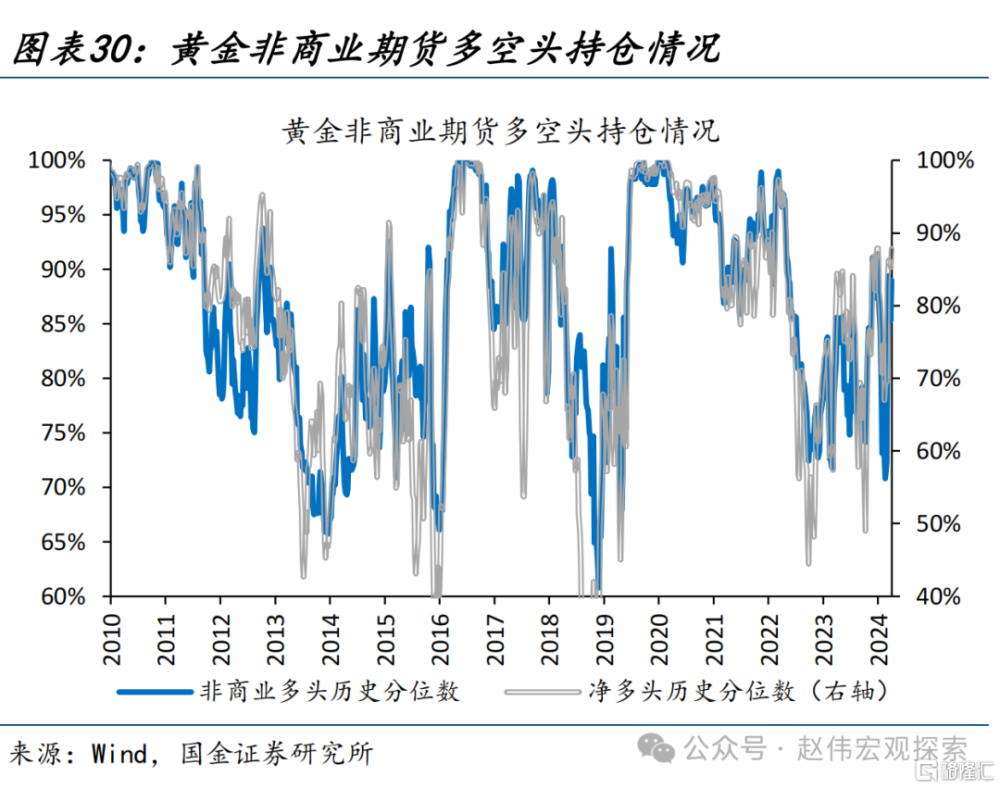

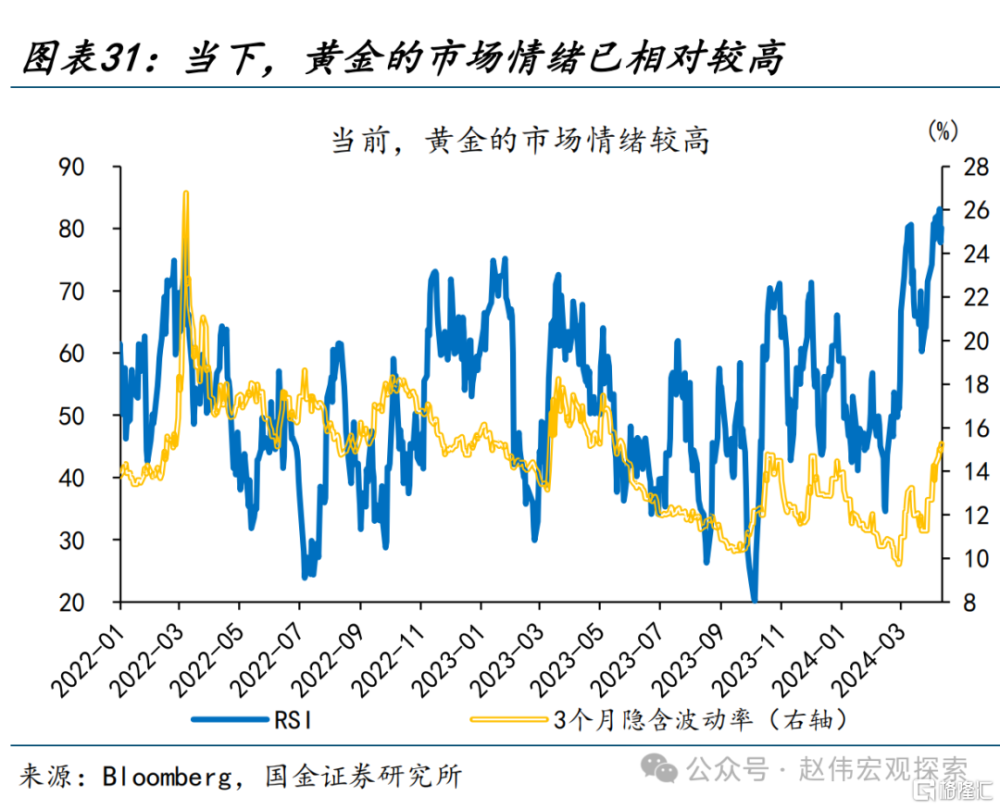

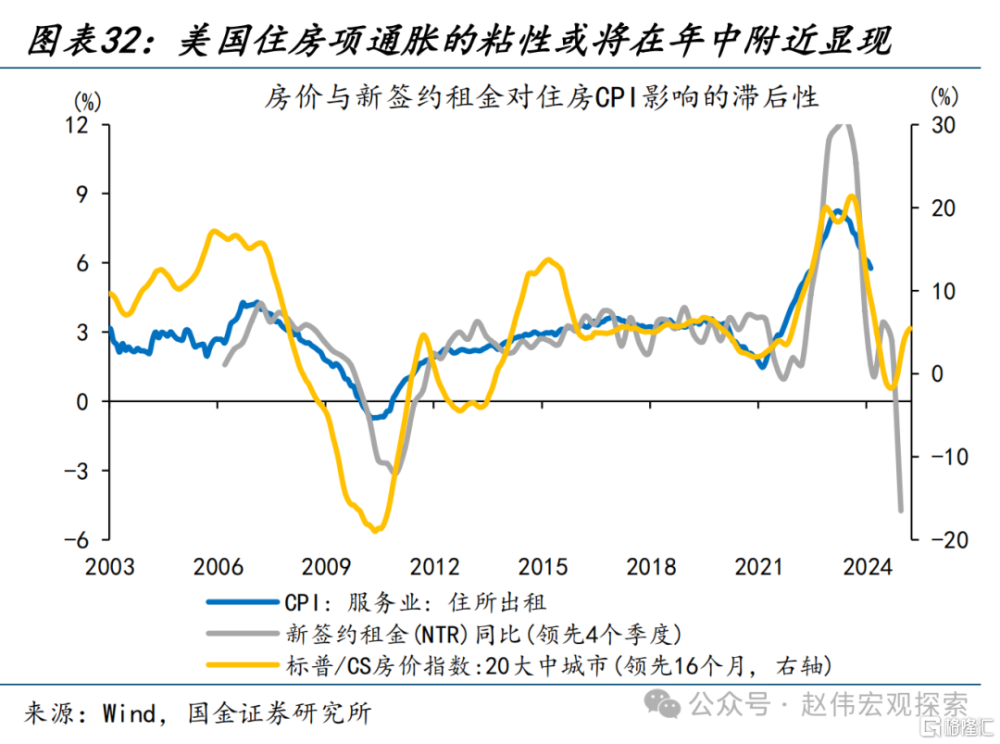

短期來看,近期投資者情緒已趨極端,疊加美債收益率反彈的風險,金價或面臨“階段性波折”。相較我們的五因子模型,當下金價與中樞偏離已達288美元/盎司,創歷史新高。這其中固然有前文中所述滯後發布的“央行購金”、無法被准確觀測的亞洲投資者“現貨購金”等影響。但一方面,期貨市場黃金的非商業多頭、淨多頭歷史分位數已達89%、87%,COMEX金RSI高達80.1,3個月平價期權隱含波動也持續走高至15.3%,均顯示市場情緒或相對“亢奮”。另一方面,美國通脹粘性已逐步顯現,或將導致短期美聯儲降息預期的進一步後修,或將在一定程度上加劇金價的“波動”。

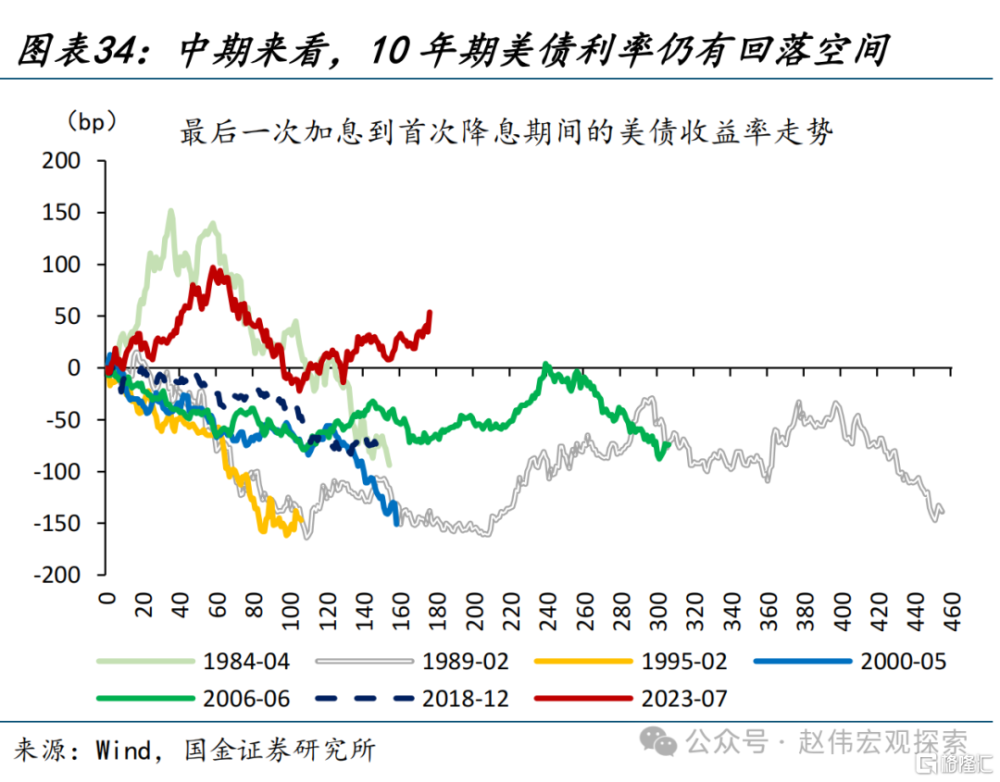

中期分析回歸框架之中,後續金價走勢,一看央行購金帶來的“定價缺口”會擴大還是收窄,二看傳統框架下投資需求的演繹;兩因素對金價或均有一定支撐。一方面,從SWIFT使用率來看,“去美元化”並不是易於反復的全球行爲,或是部分國家的“脫鉤”,考慮到這類國家當前較低的黃金儲備佔比,隨着美債價格回升,央行購金節奏易升難降。另一方面,雖然短期或有波折,但2024年適時降息仍是美聯儲的基准假設。歷史回溯來看,加息周期向降息周期的切換中,首次降息時點的美債收益率均低於最後一次加息的,且降息前最後一個季度美債收益率的回落有很強確定性,或支撐投資需求的走強。

經過研究,我們發現:

1、黃金供給近乎剛性,高佔比、高波動的私人投資與央行需求是黃金的“邊際定價者”。簡化框架下,考慮實際利率等的投資需求決定了金價傳統中樞;而近2年,央行購金帶來的需求曲线外移,導致了“實際利率”與金價的背離。2010-2022年間,央行購金年均473噸、相對穩定,關注通脹、機會成本等的投資需求主導金價形成,基本符合實際利率的框架。2022年以來,央行購金年均大增587噸,導致金價與實際利率中樞缺口走闊。

2、過去2年,央行購金年均規模由此前10年的473噸升至1059噸;但月頻央行的申報數據,卻“相對滯後”。這意味着,我們不能簡單地跟蹤各國“報告購金量”;“進出口”與“美債出售”數據提供了輔助驗證的視角。第一,央行購金通常买入黃金現貨,而黃金現貨交易集中在倫敦與蘇黎世市場,可以跟蹤英國和瑞士的出口的情況。第二,從美債持有規模或可“管窺”各國“去美元化”節奏,進而估算黃金持有規模,俄羅斯、土耳其就是典型的“案例”。

3、近期金價大漲,央行購金與亞洲個人投資者的需求或是重要推動因素。一方面,對金價時分數據拆解可見,2月14日以來,金價多在歐洲獨立交易時段大漲;而瑞士、英國一月的黃金總出口規模也高達234億美元、創歷史新高。另一方面,從黃金ETF流量來看,歐美投資者熱情已減,但亞洲投資者仍在加速購入,這也體現爲中、印市場的黃金溢價。

4、中期而言,央行購金等或仍將支撐金價續創新高。一方面,“去美元化”並不是易於反復的全球行爲,或是部分國家的“脫鉤”,考慮到這類國家當前較低的黃金儲備佔比,隨着美債價格回升,央行購金節奏易升難降。另一方面,2024年適時降息仍是基准假設。歷史回溯來看,降息前最後一個季度美債利率的回落有較強確定性,或支撐投資需求走強。

風險提示

1.地緣衝突明顯緩和:俄烏衝突已現“疲態”,拜登競選壓力下,或有意愿促成巴以衝突、俄烏衝突的和解。

2.海外流動性大幅收緊:美國復蘇和通脹粘性短期難被證僞,降息預期有可能被進一步壓縮。

3.央行購金明顯降速:俄羅斯、土耳其等國家與美國關系一旦出現和解,可能出現“去美元化”的降溫甚至逆轉,購金速度或明顯放緩。

證券研究報告:《誰是黃金的“邊際定價者”?》,分析師:趙 偉(執業S1130521120002)賈璐熙(執業 S1130523120002)李欣越(執業 S1130523080006)

標題:誰是黃金的“邊際定價者”?

地址:https://www.iknowplus.com/post/98720.html