城投債收益何處尋?

核心觀點

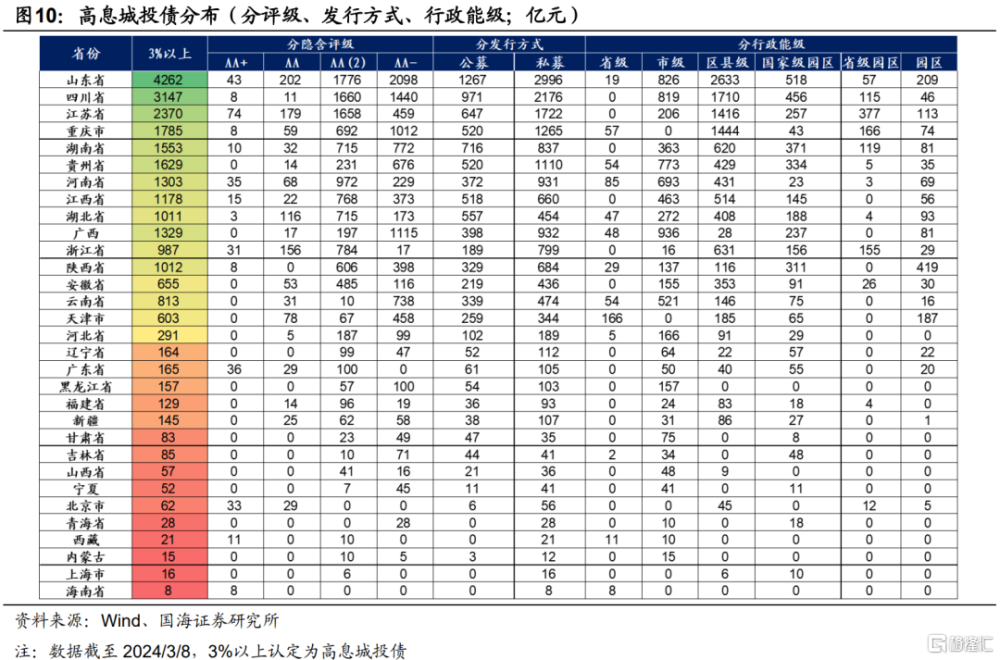

高息城投債持續縮量。截至2024年3月8日,3%以上收益率城投債只有約2.5萬億元,而4%以上收益率存量城投債僅存8114億元。二級市場搶券熱影響傳導至一級市場,2024年2月份,城投債一級市場平均發行利率僅2.84%,平均發行久期則達到3.36Y。分省份來看,山東、四川、江蘇3%以上收益率存量城投債仍有2000億元以上,重慶、貴州、湖南、廣西、河南、江西、陝西、湖北等省份3%以上收益率存量城投債規模則在1000-2000億元。

復盤歷史疊加當下經濟及貨幣政策基本面,城投債短期調整預期小。當前城投債短端下沉性價比走弱,但仍可關注市場結構性下沉投資機會,可圍繞優質區域區縣和次優區域市級平台2Y以內品種適度下沉,同時關注化債超預期區域。2024年信用債久期爲王,但需關注流動性。若追求邊際收益,可重點圍繞AA+主體2-3Y進一步挖掘,有相對收益的同時,存量較大,且較更長久期資產抗基准利率波動能力更強。

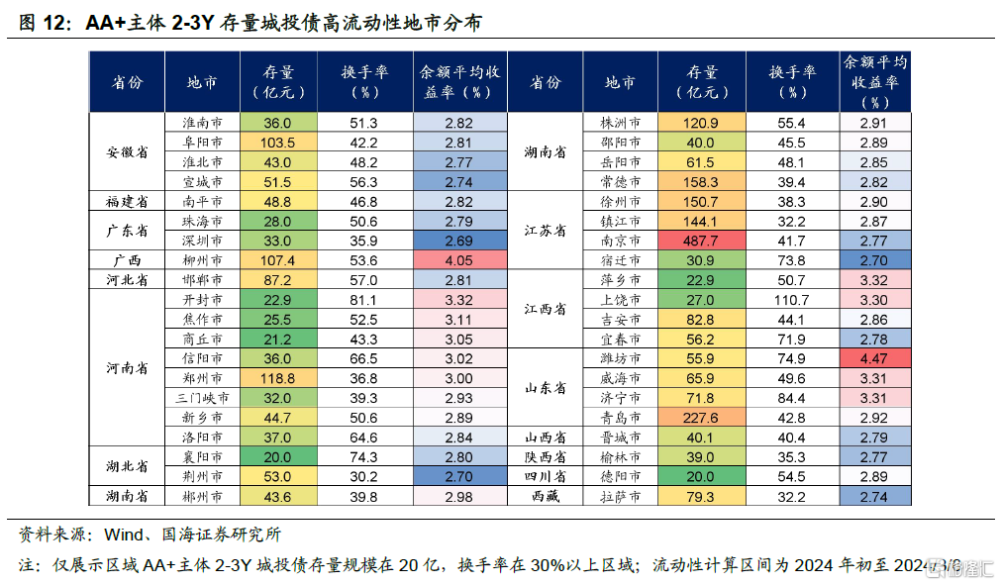

從AA+主體2-3Y城投債來看,江蘇、浙江等沿海區域流動性較好,另外河南、江西、湖南、河北、山西、陝西、廣西等區域AA+主體債券流動性也較高。地市層面,安徽、河南、湖南、江蘇、山東、江西等區域部分地市AA+主體2-3Y城投債流動性較好,建議積極關注。

報告正文

多種因素作用下,從2023年底以來,城投債收益率在歷史相對低位窄幅震蕩,二級市場高息城投債明顯縮量,進一步影響一級市場城投發債利率、久期,高息城投債供需矛盾日益加劇,本文從城投債縮量邏輯,結合調整風險及資產流動性辨析當下城投債投資邏輯。

1、高息城投債持續縮量

1.1 多因素致高息城投債縮量

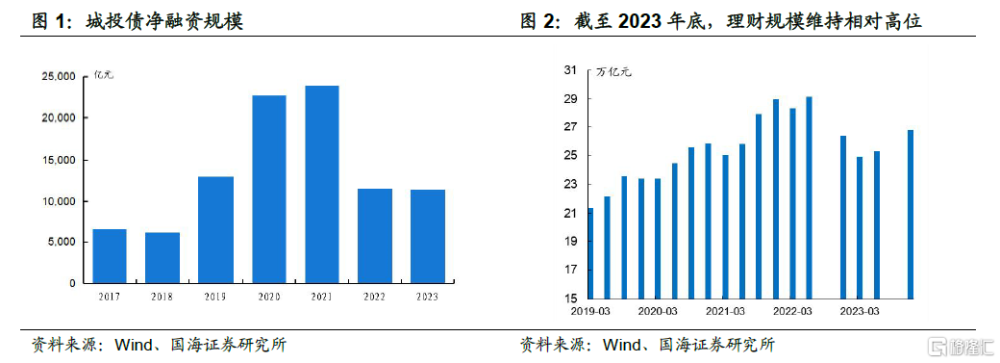

一是市場資產荒持續,供需矛盾加劇。信用債供給縮量,尤其是城投債在2021年“銀發15號文”後淨供給明顯縮量,2022、2023年城投債淨融資規模約爲2021年的一半,在化債大背景下,城投債供給進一步縮量。此外,疊加理財規模擴張,進一步加劇供需矛盾。

二是化債推動市場提升城投債配置風險偏好。中央“一攬子”化債政策爲城投債信仰充值,城投主體隱債及經營性債務化解提上日程,市場對城投債風險偏好上移。此外,2024年以來,截至3月8日,貴州、天津分別再度新增539.58、201.8億元特殊再融資債,不排除後續特殊再融資進一步擴容,尤其是12個重點省份。

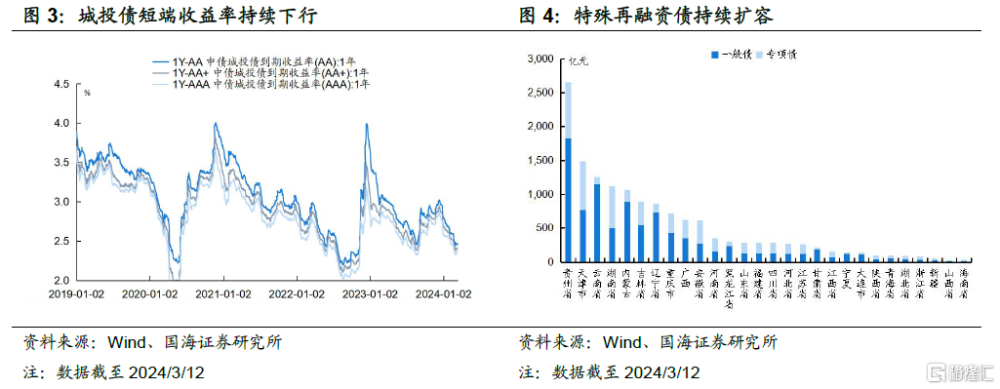

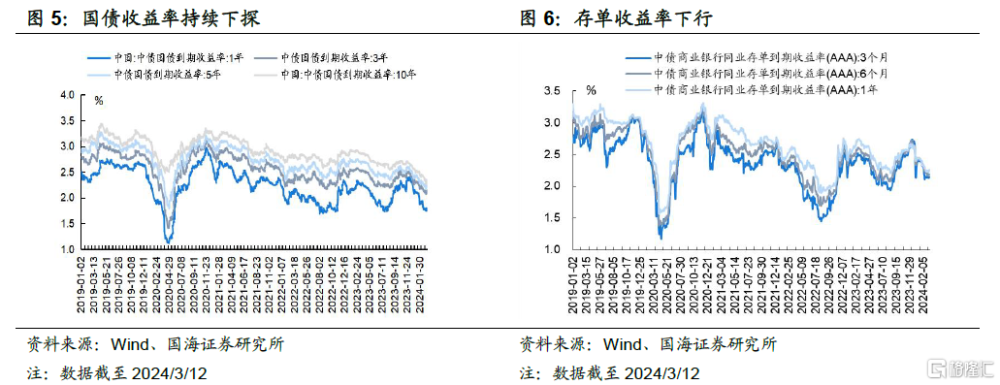

三是經濟弱修復,疊加貨幣寬松預期,基准利率快速下探。自2024年初以來,各期限國債收益率及短端存單收益率持續下探,目前均已處於歷史相對低位。

從到期時間分布來看,2024年城投債到期整體呈現前高後低態勢,1、3、4月份到期規模較高,其中2024Q1城投債到期規模佔全年到期規模較高,佔比28%,2024Q4城投債到期規模則相對較小。

1.2 “賣方”主導的一級市場

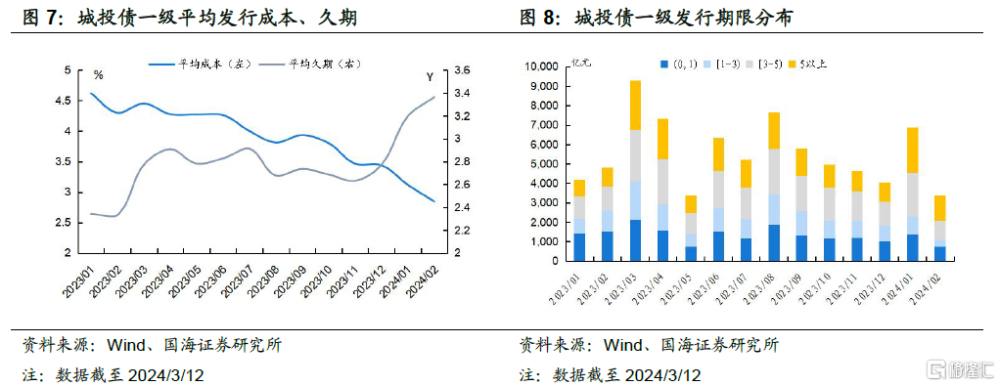

得益於二級市場城投債收益率的下探,提振了城投主體發債積極性,資產荒下,機構搶配,城投債一級市場“賣方”優勢擴大,發債主體普遍追求新發債券更低收益率以及更長的久期,做低主體發債綜合融資成本。

從一級市場城投債發行利率來看,城投債一級市場發行收益率持續下行,自2023年底以來,城投債一級市場收益率下行邊際有所加速,到2024年2月份,城投債一級市場平均發行利率下破3.0%,錄得2.84%。

從一級市場城投債發行久期來看,城投債一級市場發債久期呈現增長趨勢,尤其是2023年12月以來,3-5Y城投債發行佔比明顯增加,城投債一級市場平均發行久期大幅拉長,2024年2月份平均久期達到3.36Y。

降低房貸利率分爲兩個方向,一是新增房貸利率下調,即LPR下調;二是存量房貸利率下調。

新增房貸利率方面,8月4日聯合新聞發布會中,央行發言人在回答“降息降准是否還有空間時?”,提出“兼顧把握好增長與風險、內部與外部的平衡,防止資金套利和空轉,提升政策傳導效率,增強銀行經營穩健性。”我們認爲短期內短期內LPR降息的可能性不大。

然而,央行發言人同時表示“指導銀行依法有序調整存量個人住房貸款利率”,這一表態引起市場關注。

存量房貸利率下調空間有多大?根據央行數據,2018-2021年房貸利率平均爲5.53%,2023年6月末爲4.11%。扣減掉2021年末至今5年期LPR下調的45BP後,2018年-2021年存量房貸利率較2023年6月末利率仍高出97BP,這一幅度體現爲房貸利率“加點”,不會隨着LPR變動而調整。

降低房貸利率分爲兩個方向,一是新增房貸利率下調,即LPR下調;二是存量房貸利率下調。

新增房貸利率方面,8月4日聯合新聞發布會中,央行發言人在回答“降息降准是否還有空間時?”,提出“兼顧把握好增長與風險、內部與外部的平衡,防止資金套利和空轉,提升政策傳導效率,增強銀行經營穩健性。”我們認爲短期內短期內LPR降息的可能性不大。

然而,央行發言人同時表示“指導銀行依法有序調整存量個人住房貸款利率”,這一表態引起市場關注。

存量房貸利率下調空間有多大?

根據央行數據,2018-2021年房貸利率平均爲5.53%,2023年6月末爲4.11%。扣減掉2021年末至今5年期LPR下調的45BP後,2018年-2021年存量房貸利率較2023年6月末利率仍高出97BP,這一幅度體現爲房貸利率“加點”,不會隨着LPR變動而調整。

2、高息城投債格局

2.1 存量高息城投債分布

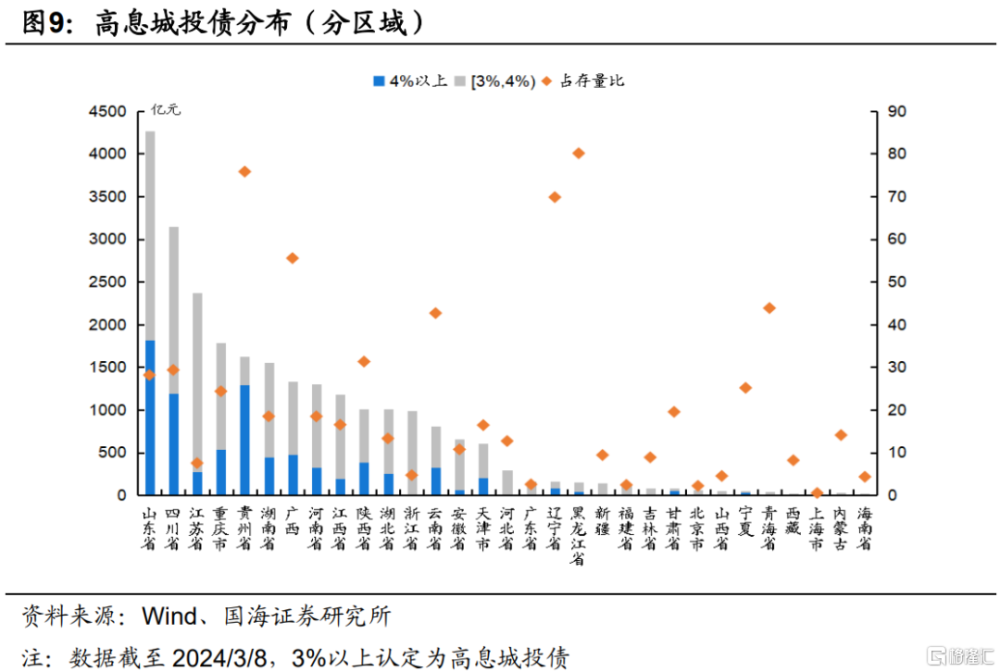

經統計,截至2024年3月8日,3%以上收益率存量城投債只有約2.5萬億元,而4%以上收益率存量城投債僅存8114億元。

分省份來看,截至2024年3月8日,山東、四川、江蘇3%以上收益率存量城投債仍有2000億元以上,重慶、貴州、湖南、廣西、河南、江西、陝西、湖北3%以上收益率存量城投債規模則在1000-2000億元,其余區域相對較少。

從相對佔比來看,貴州、黑龍江、遼寧、廣西、青海、雲南3%以上收益率存量城投債佔區域內總存量比例較大,這與區域信用環境有關,其中山東、四川、重慶、貴州、廣西等區域高收益城投債規模及相對佔比均較高,存在更大挖掘空間。

分隱含評級來看,目前3%以上收益率存量城投債主要分布在AA(2)和AA-,其中江蘇、浙江、福建、安徽等強省主要爲AA(2),廣西、雲南、天津、黑龍江、寧夏、重慶主要爲AA-。分行政能級來看,3%以上收益率城投債集中在區縣平台。從發債形式來看,截至2024年3月8日,3%以上收益城投公募債佔比33%,私募債佔比67%。

2.2 中長久期城投債流動性

在城投債短端收益率逐步向下的情況下,機構向久期要收益,我們在《》中指出,2024年信用債卷久期爲主,中長端城投債流動性會邊際增加。

我們認爲對於城投債而言,存單收益率“易上難下”,拉久期是短期城投債投資最重要的策略,但需要關注流動性,平衡收益和流動性不僅對於短端下沉十分重要,對於城投債拉久期而言,流動性的重要程度更加突出。

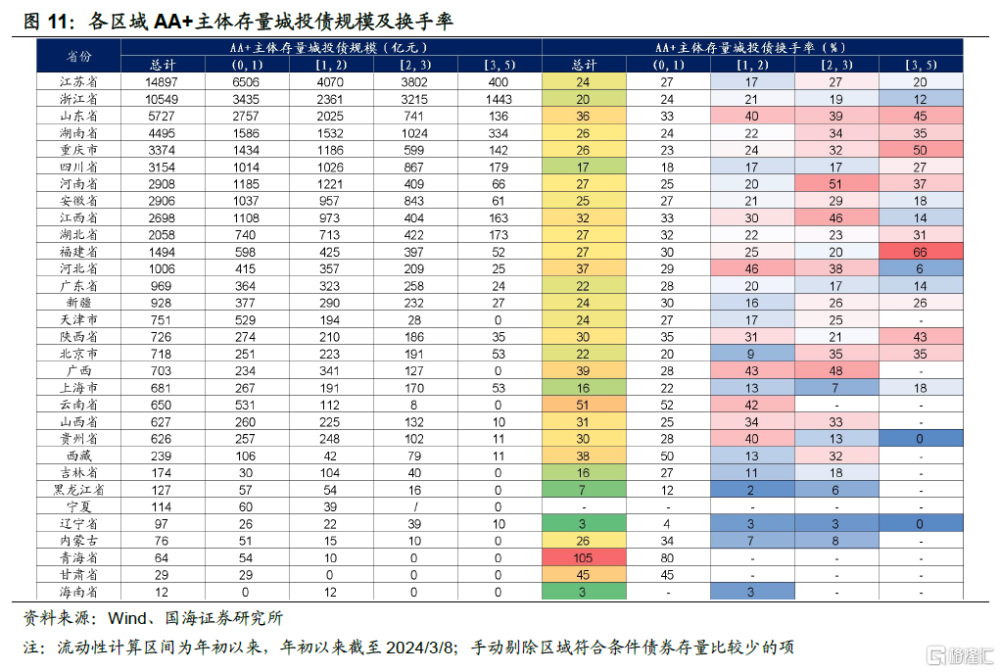

近期市場對於超長久期信用債關注度邊際有所提升,但目前來看超長久期城投債流動性還未有明顯改善。債市雖然短期尚未看到調整風險,但考慮到當前信用利差較薄,若需追求邊際收益我們建議可重點圍繞AA+主體2-3Y進一步挖掘,有相對收益的同時,較更長久期資產抗基准利率波動性更強。

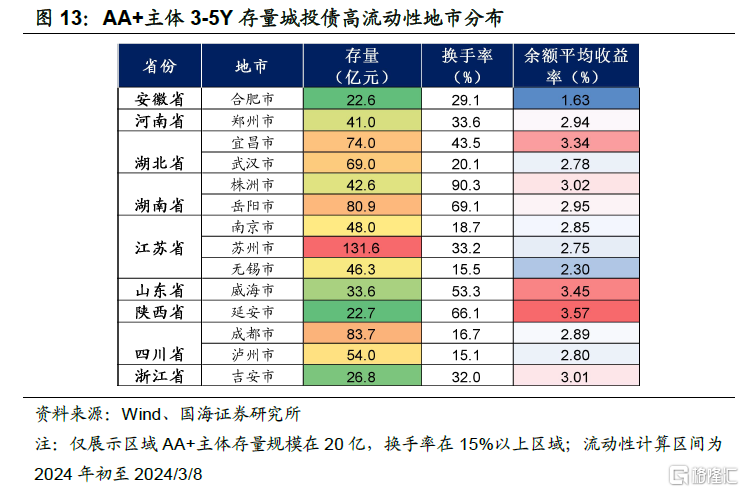

我們進一步梳理了2024年以來截至3月8日各區域AA+主體各期限城投債的流動性,以供投資決策。從2-3Y來看,江蘇、浙江等沿海區域流動性較好,另外河南、江西、湖南、河北、山西、陝西、廣西等區域AA+主體城投債流動性也較高;從3-5Y來看,山東、河南、福建、重慶、陝西整體流動性相對較好,可關注區域優質AA+主體拉久期投資機會。

從地市層面來看,安徽、河南、湖南、江蘇、山東、江西等區域部分地市AA+主體2-3Y城投債流動性較好,如安徽阜陽、湖南株洲、河南开封等,且有一定的存量債規模,投資人可結合收益要求重點關注。AA+主體3-5Y城投債流動性則相對較差,其中宜昌、株洲、岳陽等地市存量規模較高,且流動性相對較好。

降低房貸利率分爲兩個方向,一是新增房貸利率下調,即LPR下調;二是存量房貸利率下調。

新增房貸利率方面,8月4日聯合新聞發布會中,央行發言人在回答“降息降准是否還有空間時?”,提出“兼顧把握好增長與風險、內部與外部的平衡,防止資金套利和空轉,提升政策傳導效率,增強銀行經營穩健性。”我們認爲短期內短期內LPR降息的可能性不大。

然而,央行發言人同時表示“指導銀行依法有序調整存量個人住房貸款利率”,這一表態引起市場關注。

存量房貸利率下調空間有多大?根據央行數據,2018-2021年房貸利率平均爲5.53%,2023年6月末爲4.11%。扣減掉2021年末至今5年期LPR下調的45BP後,2018年-2021年存量房貸利率較2023年6月末利率仍高出97BP,這一幅度體現爲房貸利率“加點”,不會隨着LPR變動而調整。

降低房貸利率分爲兩個方向,一是新增房貸利率下調,即LPR下調;二是存量房貸利率下調。

新增房貸利率方面,8月4日聯合新聞發布會中,央行發言人在回答“降息降准是否還有空間時?”,提出“兼顧把握好增長與風險、內部與外部的平衡,防止資金套利和空轉,提升政策傳導效率,增強銀行經營穩健性。”我們認爲短期內短期內LPR降息的可能性不大。

然而,央行發言人同時表示“指導銀行依法有序調整存量個人住房貸款利率”,這一表態引起市場關注。

存量房貸利率下調空間有多大?

根據央行數據,2018-2021年房貸利率平均爲5.53%,2023年6月末爲4.11%。扣減掉2021年末至今5年期LPR下調的45BP後,2018年-2021年存量房貸利率較2023年6月末利率仍高出97BP,這一幅度體現爲房貸利率“加點”,不會隨着LPR變動而調整。

3、總結

3.1 城投債後市演繹

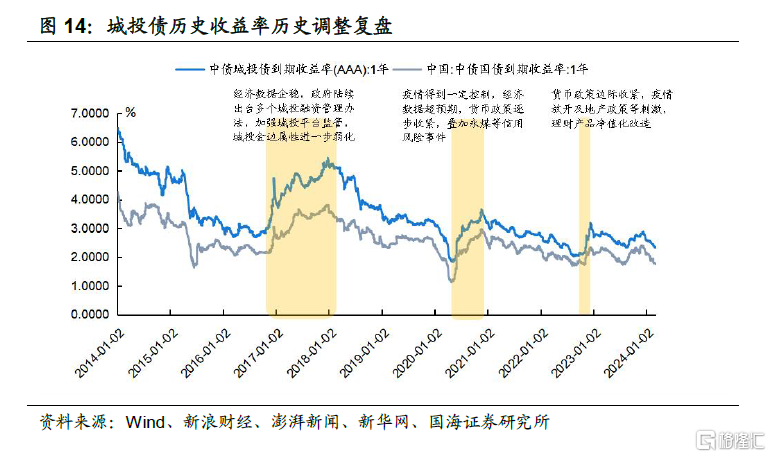

回顧城投債歷史收益率走勢,從2014年以來,共經歷3輪大調整:

(1)2022/11/7-2022/12/15:央行邊際收緊資金面,疫情放开及地產“三支箭”等刺激政策增加債券收益率上行風險,同時理財產品淨值化改造推動理財產品贖回潮,最終引起市場其他機構跟風拋售。

(2)2020/5/9-2020/11/19:疫情得到一定控制,經濟數據超預期,貨幣政策逐步收緊,導致城投債收益上行,2020年11月份永煤事件衝擊信用債市場,導致城投債收益率進一步上行。

(3)2016/8/18-2017/12/16:經濟數據企穩增強經濟修復預期,同時政府陸續有出台多個城投融資管理辦法,加強城投平台監管,城投金邊屬性進一步弱化,推動城投債收益率上行。

可以看到,每輪城投債收益率上行都伴隨經濟修復預期增強,同時有關鍵催化,包括政策、信用風險事件以及關鍵配置力量。我們認爲當下在化債大背景下,短期城投債的風險點主要在於基准利率和監管政策導致的機構投資行爲變化。

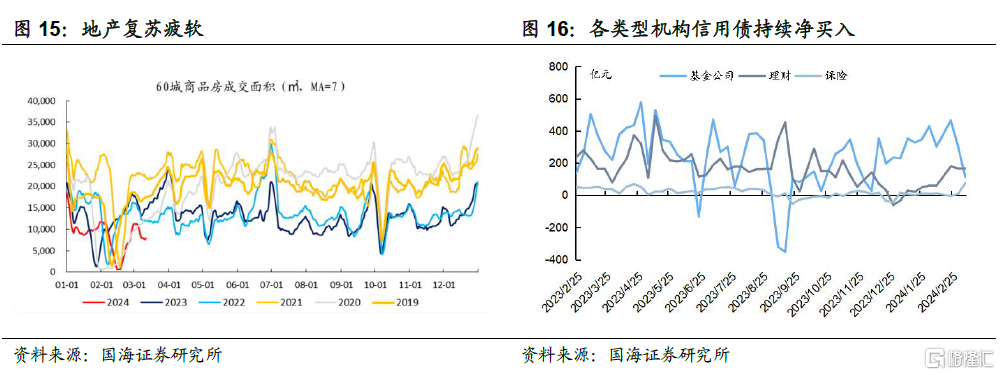

短期來看,地產仍在磨底中,經濟弱修復,貨幣環境預計維持寬松,基准利率大幅反彈可能性較小,我們認爲最需要關注的是政策端,尤其是機構配債相關政策的調整。總體來看,考慮地產基本面、資產荒等因素,預計城投債收益率短期大幅回調可能較小。

3.2

投資建議

在城投債短期大幅回調預期較低下,從性價比角度出發,我們建議:

一方面,城投債下沉性價比雖然越來越低,但仍存在結構性挖掘機會,可圍繞優質區域區縣和次優區域市級平台2Y以內品種適度下沉,建議一方面重點關注化債政策邊際受益區域,如重點區域的擴容,以及非重點省份中後部地市級平台,其中湖南、四川、山東、河南挖掘空間較大,建議投資人關注。

另一方面,久期操作爲王,我們建議重點關注AA+主體2-3Y城投債,結合流動性及收益配置。區域方面,結合機構風險偏好以及資金成本等因素綜合考量,建議重點關注江蘇、浙江、安徽、河南、湖南、山東、江西部分地市。房貸利率分爲兩個方向,一是新增房貸利率下調,即LP1R下調;二是存量房貸利率下調。

新增房貸利率方面,8月4日聯合新聞發布會中,央行發言人在回答“降息降准是否還有空間時?”,提出“兼顧把握好增長與風險、內部與外部的平衡,防止資金套利和空轉,提升政策傳導效率,增強銀行經營穩健性。”我們認爲短期內短期內LPR降息的可能性不大。

然而,央行發言人同時表示“指導銀行依法有序調整存量個人住房貸款利率”,這一表態引起市場關注。

存量房貸利率下調空間有多大?根據央行數據,2018-2021年房貸利率平均爲5.53%,2023年6月末爲4.11%。扣減掉2021年末至今5年期LPR下調的45BP後,2018年-2021年存量房貸利率較2023年6月末利率仍高出97BP,這一幅度體現爲房貸利率“加點”,不會隨着LPR變動而調整。

降低房貸利率分爲兩個方向,一是新增房貸利率下調,即LPR下調;二是存量房貸利率下調。

新增房貸利率方面,8月4日聯合新聞發布會中,央行發言人在回答“降息降准是否還有空間時?”,提出“兼顧把握好增長與風險、內部與外部的平衡,防止資金套利和空轉,提升政策傳導效率,增強銀行經營穩健性。”我們認爲短期內短期內LPR降息的可能性不大。

然而,央行發言人同時表示“指導銀行依法有序調整存量個人住房貸款利率”,這一表態引起市場關注。

存量房貸利率下調空間有多大?

根據央行數據,2018-2021年房貸利率平均爲5.53%,2023年6月末爲4.11%。扣減掉2021年末至今5年期LPR下調的45BP後,2018年-2021年存量房貸利率較2023年6月末利率仍高出97BP,這一幅度體現爲房貸利率“加點”,不會隨着LPR變動而調整。

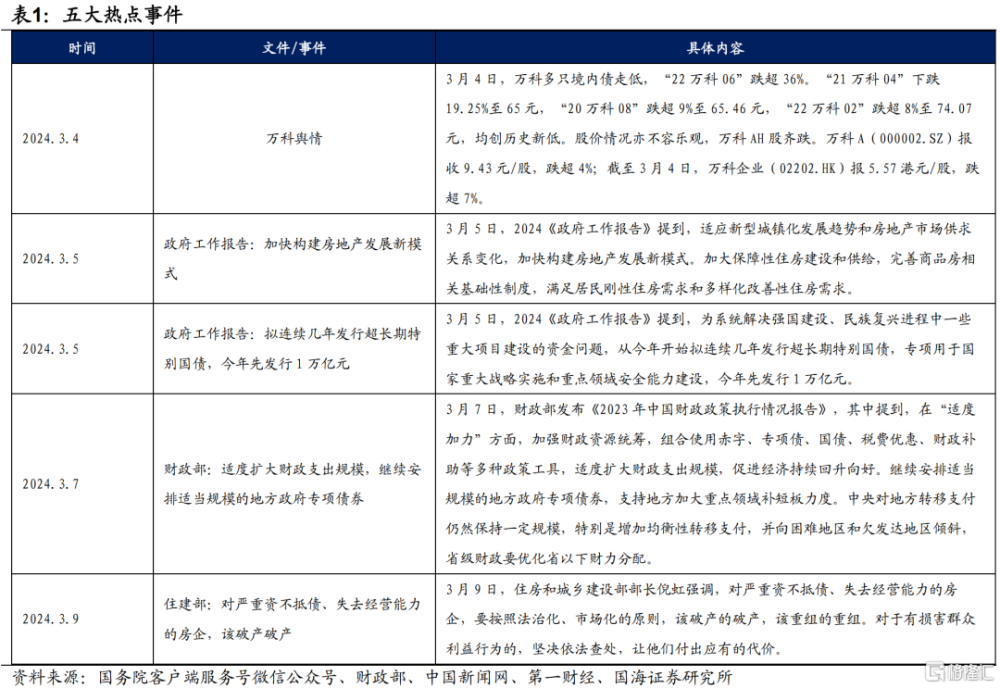

4、信用債市五大熱點

降低房貸利率分爲兩個方向,一是新增房貸利率下調,即LPR下調;二是存量房貸利率下調。

新增房貸利率方面,8月4日聯合新聞發布會中,央行發言人在回答“降息降准是否還有空間時?”,提出“兼顧把握好增長與風險、內部與外部的平衡,防止資金套利和空轉,提升政策傳導效率,增強銀行經營穩健性。”我們認爲短期內短期內LPR降息的可能性不大。

然而,央行發言人同時表示“指導銀行依法有序調整存量個人住房貸款利率”,這一表態引起市場關注。

存量房貸利率下調空間有多大?根據央行數據,2018-2021年房貸利率平均爲5.53%,2023年6月末爲4.11%。扣減掉2021年末至今5年期LPR下調的45BP後,2018年-2021年存量房貸利率較2023年6月末利率仍高出97BP,這一幅度體現爲房貸利率“加點”,不會隨着LPR變動而調整。

降低房貸利率分爲兩個方向,一是新增房貸利率下調,即LPR下調;二是存量房貸利率下調。

新增房貸利率方面,8月4日聯合新聞發布會中,央行發言人在回答“降息降准是否還有空間時?”,提出“兼顧把握好增長與風險、內部與外部的平衡,防止資金套利和空轉,提升政策傳導效率,增強銀行經營穩健性。”我們認爲短期內短期內LPR降息的可能性不大。

然而,央行發言人同時表示“指導銀行依法有序調整存量個人住房貸款利率”,這一表態引起市場關注。

存量房貸利率下調空間有多大?

根據央行數據,2018-2021年房貸利率平均爲5.53%,2023年6月末爲4.11%。扣減掉2021年末至今5年期LPR下調的45BP後,2018年-2021年存量房貸利率較2023年6月末利率仍高出97BP,這一幅度體現爲房貸利率“加點”,不會隨着LPR變動而調整。

注:本文爲國海證券證券2024年3月15日報告《城投債收益何處尋?》,報告分析師:靳毅S0350517100001

標題:城投債收益何處尋?

地址:https://www.iknowplus.com/post/90134.html