如何理解“超長期特別國債”?

近期地方頻頻提及的“超長期特別國債”,過往有何經驗借鑑、如若發行可能的機制及投向?本文系統梳理,供參考。

三問“超長期特別國債”

一問:如何理解“超長期特別國債”?或指超長期限、擇機發行、用途特殊、不計赤字的國債

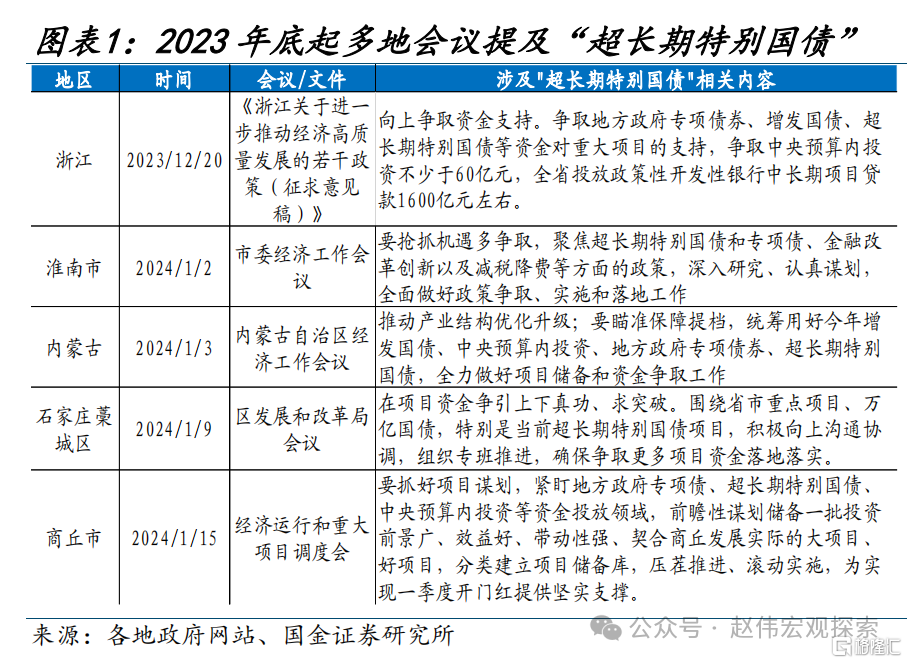

2023年底以來,多地會議及文件中提及謀劃項目以爭取“超長期特別國債”資金支持。“超長期”或意味着債券發行期限大於10年;“特別國債”則指用於特殊用途、支持特定項目而發行的國債。當前地方頻頻提及的“超長期特別國債”或指財政部基於市場和經濟情況運行擇機發行、期限大於10年、具有特殊目的及用途、不計入赤字的國債。

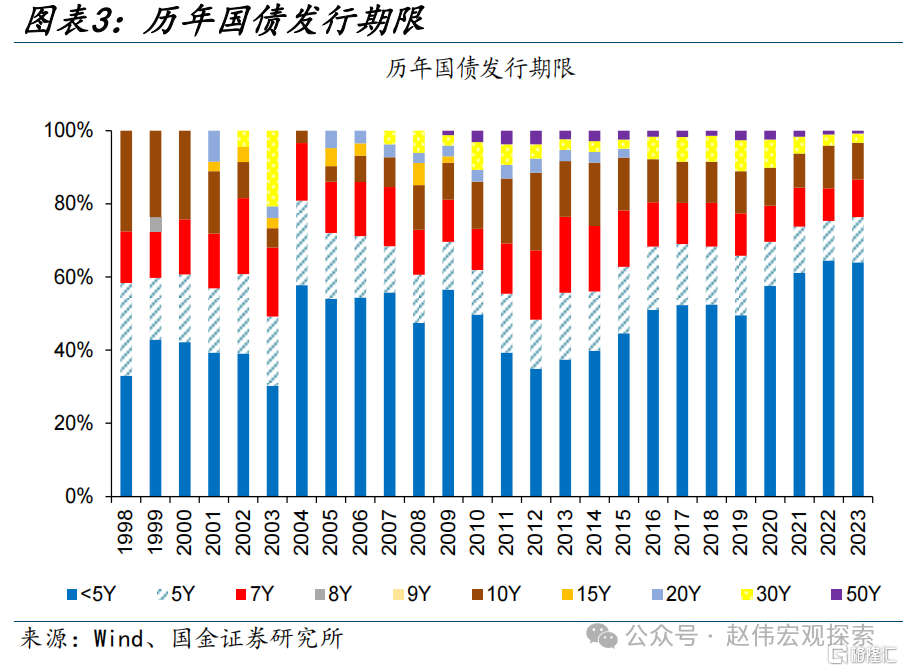

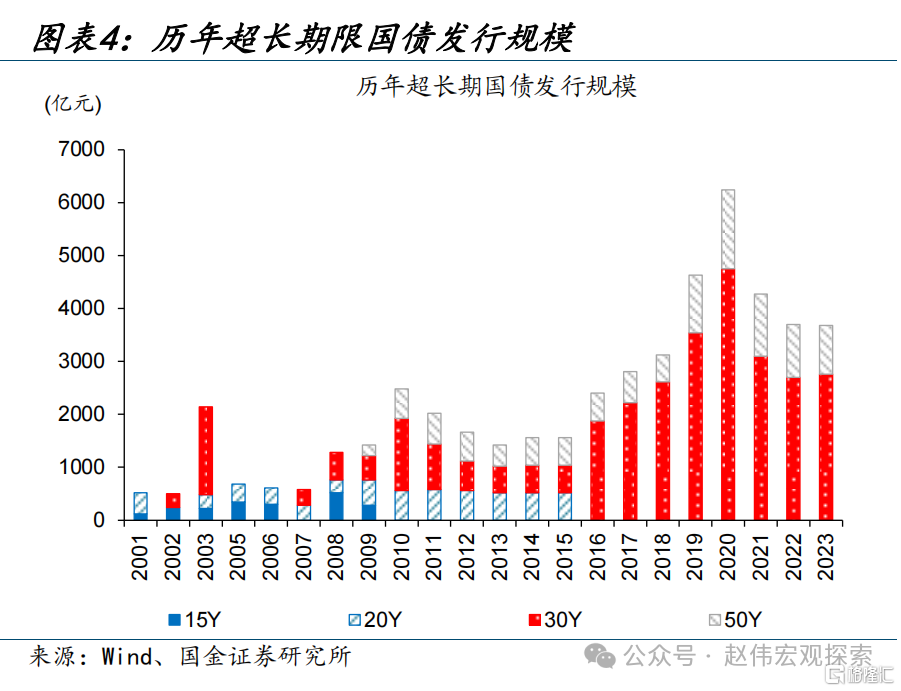

回顧歷年國債發行情況,超長期國債於2001年首次發行,2016年後發行規模明顯擡升、以30年期和50年期爲主。2001年,首批15年期和20年期超長期國債發行,推動國債期限結構優化;2016年以來,超長期國債發行規模持續增長、2020年高達6200億元;2022年,30年期記账式附息國債計劃發行期數達12期,與關鍵期限國債相同。

同時,超長期地方政府債券亦在政策指引下快速發展;尤其是地方專項債,近年超長期限佔比明顯提升。爲了配合地方項目資金需求和期限等,2020年以來地方超長期限專項債發行佔比明顯提升、2022年佔比高達59.5%。當前,各地提及的“超長期特別國債”如果發行,或可緩解地方超長期專項債發行及償付壓力。

二問:過往哪些類似“超長期特別國債”?1998年特別國債及長期建設國債相關經驗或可參考

1998年財政部向國有四大行定向發行的30年期2700億元特別國債爲首批“超長期特別國債”。爲緩解有四大行資本充足率較低等問題,1998年財政部向四大行定向發行2700億元特別國債以提升四大行資本充足率;期間央行亦給予政策支持,2700億元特別國債中,2400億元源於央行下調存款准備金率釋放,300億元源於四大行超額儲備。

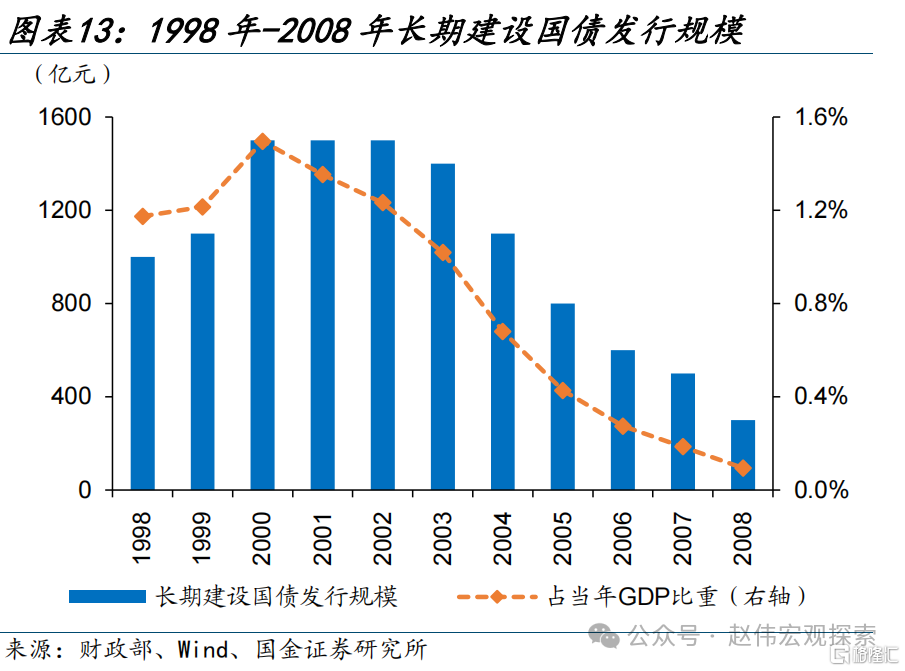

此外,1998年-2008年我國持續發行10年期長期建設國債,以擴大國內需求、拉動經濟增長。爲應對亞洲金融危機衝擊和洪澇災害影響,1998年8月全國人大常委會會議批准增發1000億元長期建設國債,用於基礎設施建設投資。1998-2008年我國長期建設國債發行累計1.13億元, 1998-2003年長期建設國債發行規模佔GDP比重均超1%。

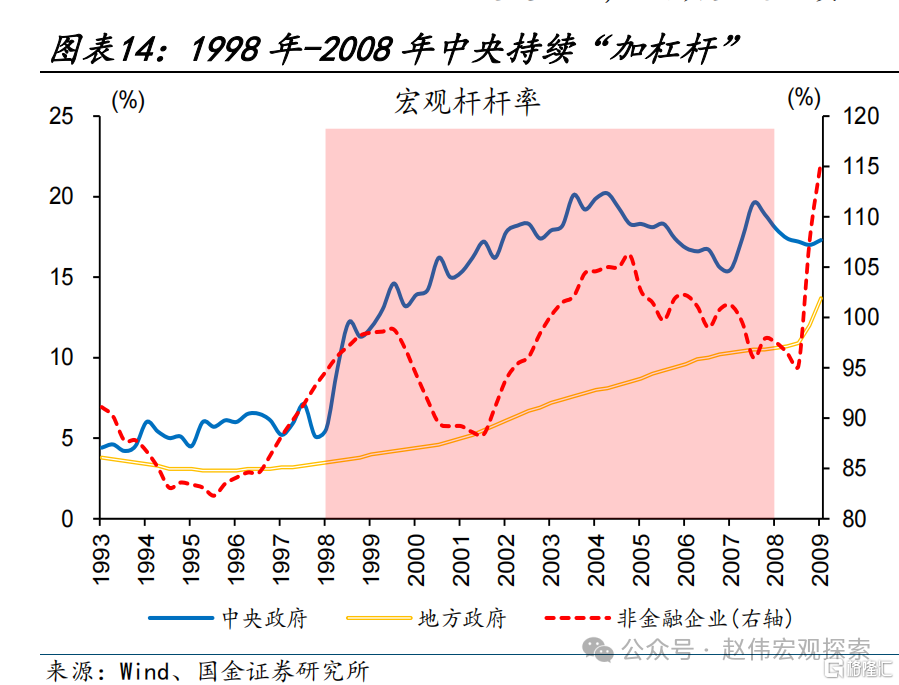

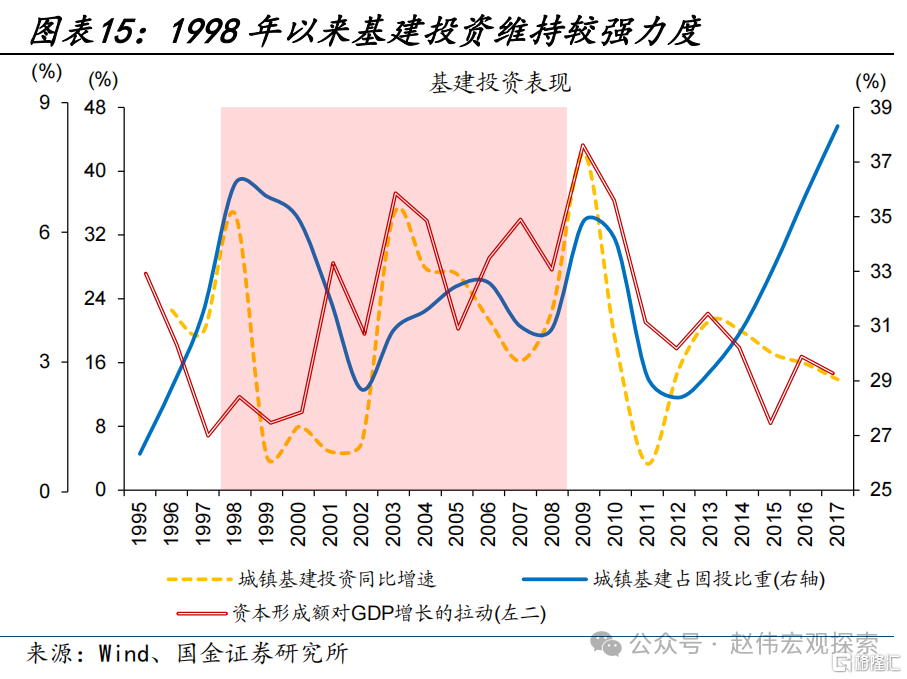

長期建設國債持續發行下,中央政府槓杆率明顯增長,基建投資增速維持較高強度。1998-2008年期間,中央政府持續“加槓杆”,宏觀槓杆率由1997年的7%增長超10個百分點至2008年的17%。長期建設國債資金支持下,基建投資增速維持較高強度,1998年和2003年基建投資同比增速兩度超34%,佔固定資產投資比重維持在33%左右。

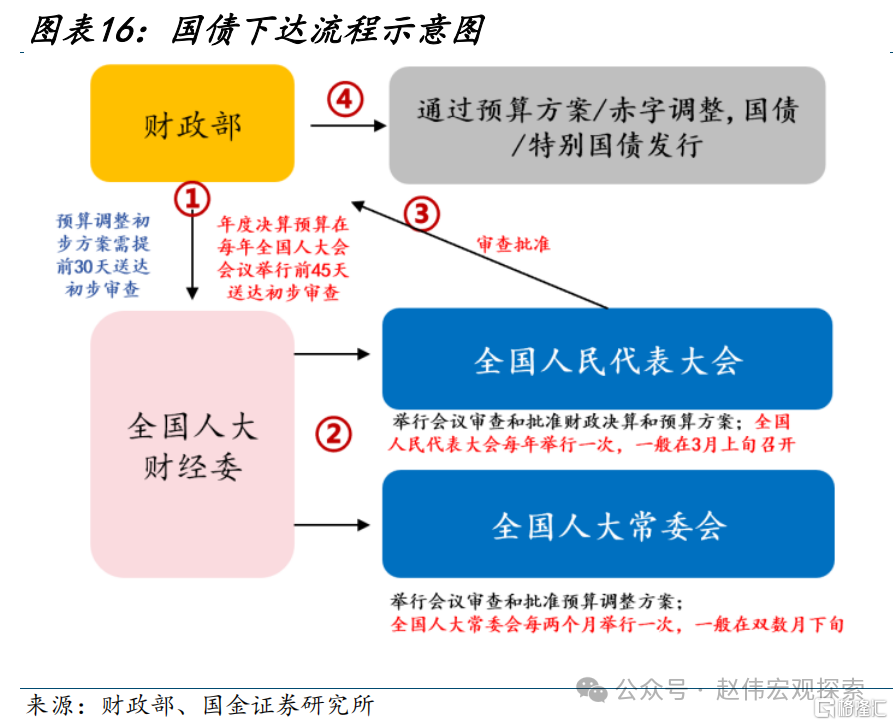

三問:關於“超長期特別國債”的猜想?須經全國人大或常委會批准,可能投向長期战略規劃等

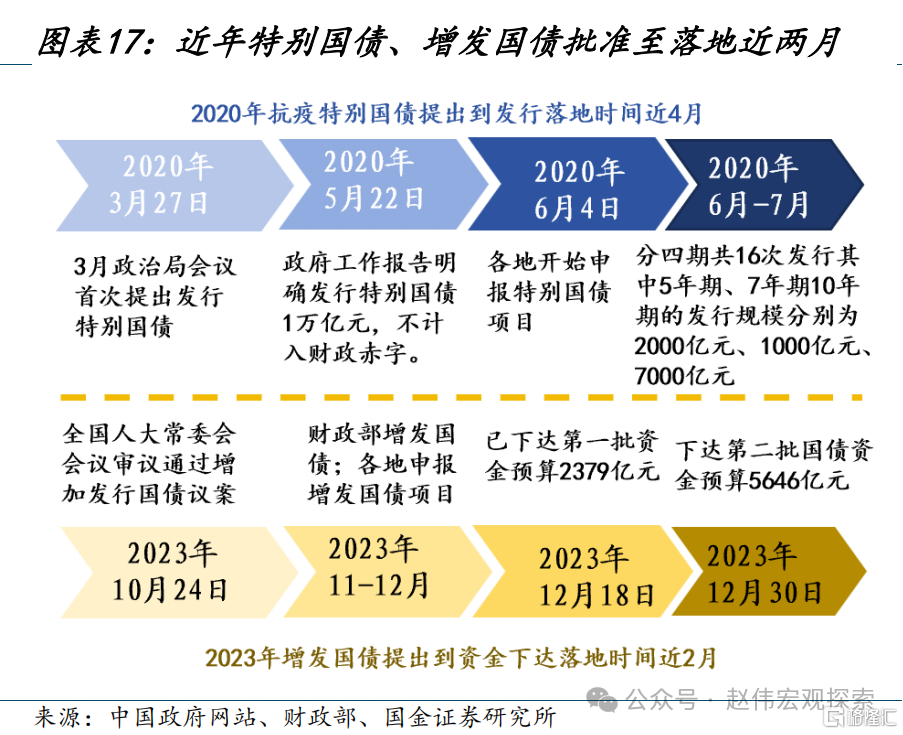

“超長期特別國債”如若發行,其批准時間可能在3月上旬的全國人大會議期間或在之後的全國人大常委會會議(通常在雙數月下旬召开)召开時,2020年抗疫特別國債及2023年增發國債的經驗或可提供參考。2023年增發國債與2020年抗疫特別國債類似,發行批准至落地用時近兩個月,採用資金直達機制、中央還本付息,以緩解地方財政收支和債務壓力,且依據各地項目上報情況進行分配。

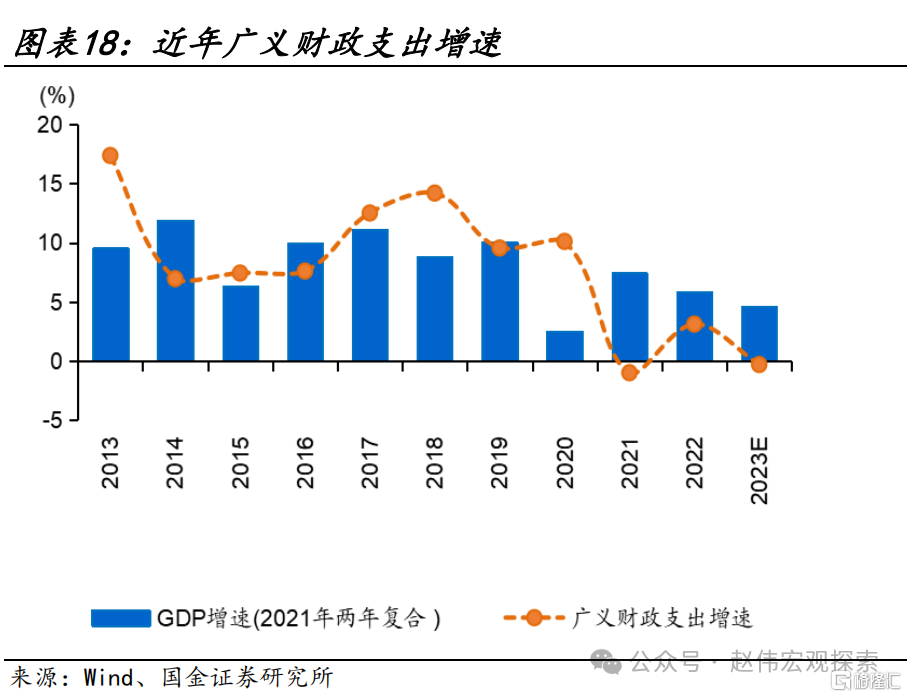

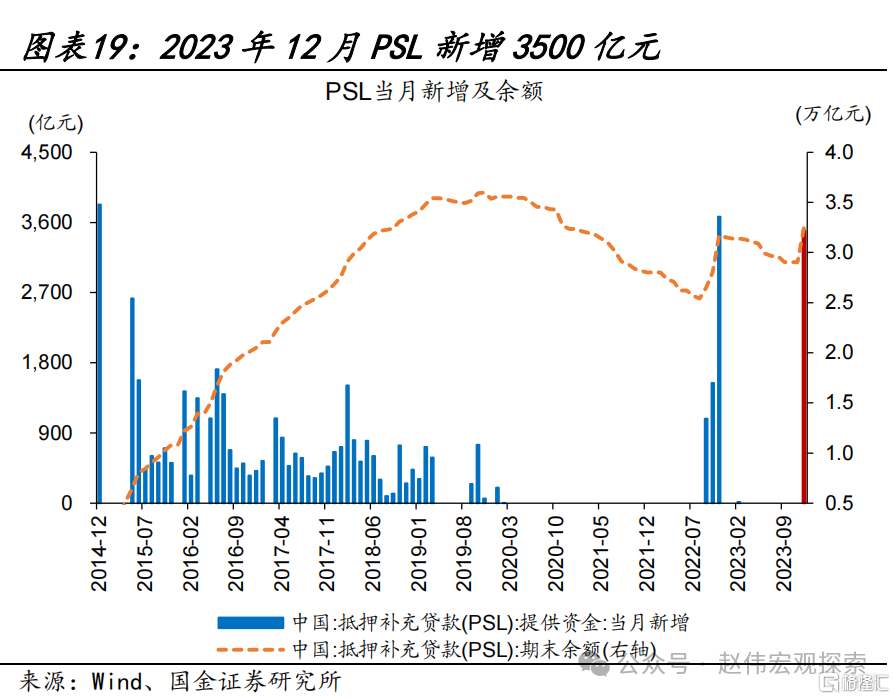

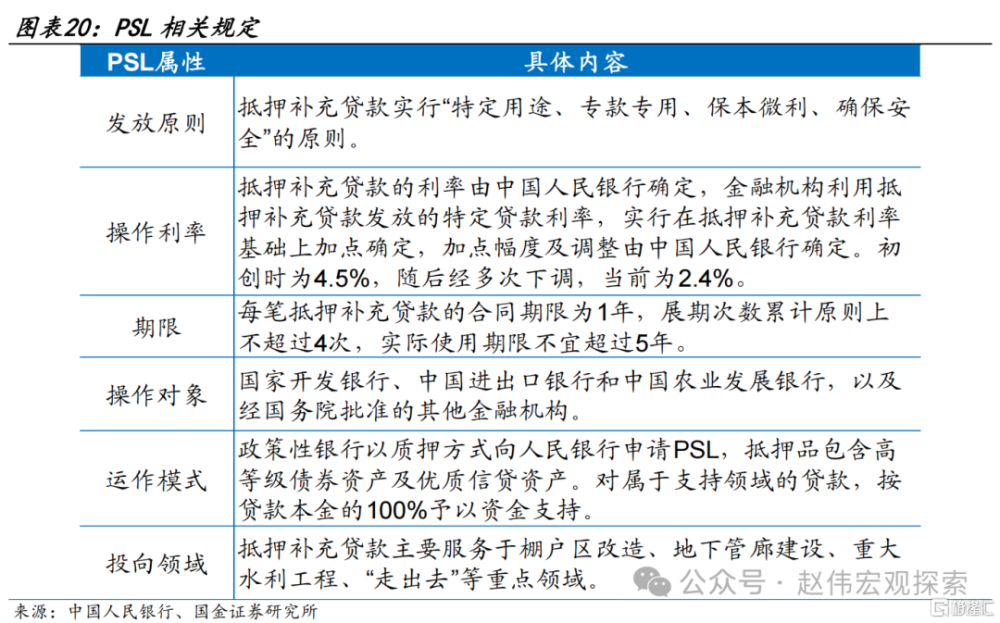

“超長期特別國債” 如若發行,可與預算外“准財政”協同發力,共同支撐2024年財政穩增長。2023年12月PSL余額新增3500億元,或指向在PSL支持下預算外“准財政”已然發力。與期限不宜超過5年的PSL相比,“超長期特別國債”優勢在於期限更長,如果發行或可更好支持大型基建項目及國家長期战略規劃落地。

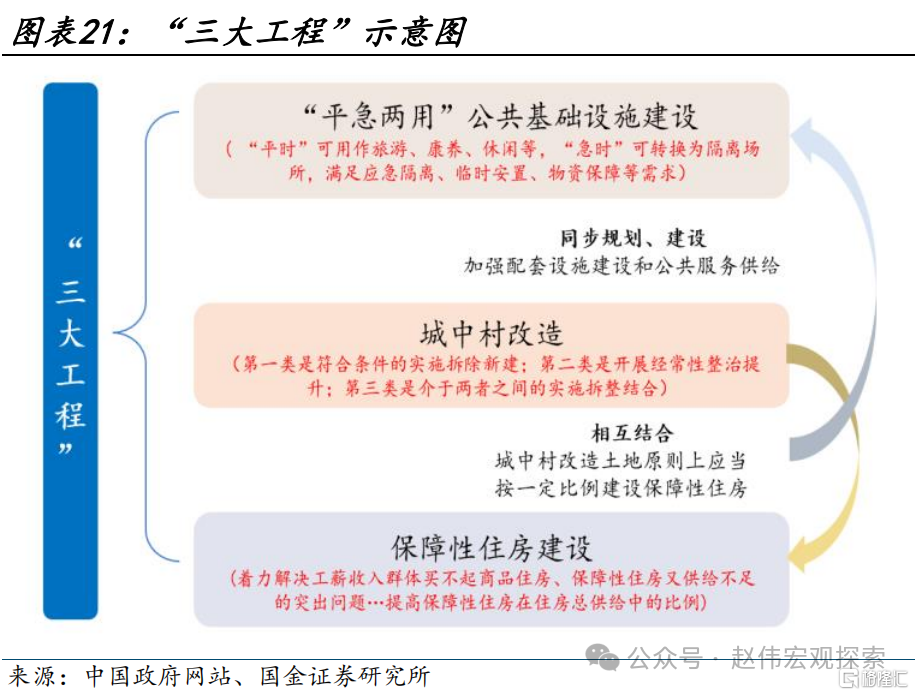

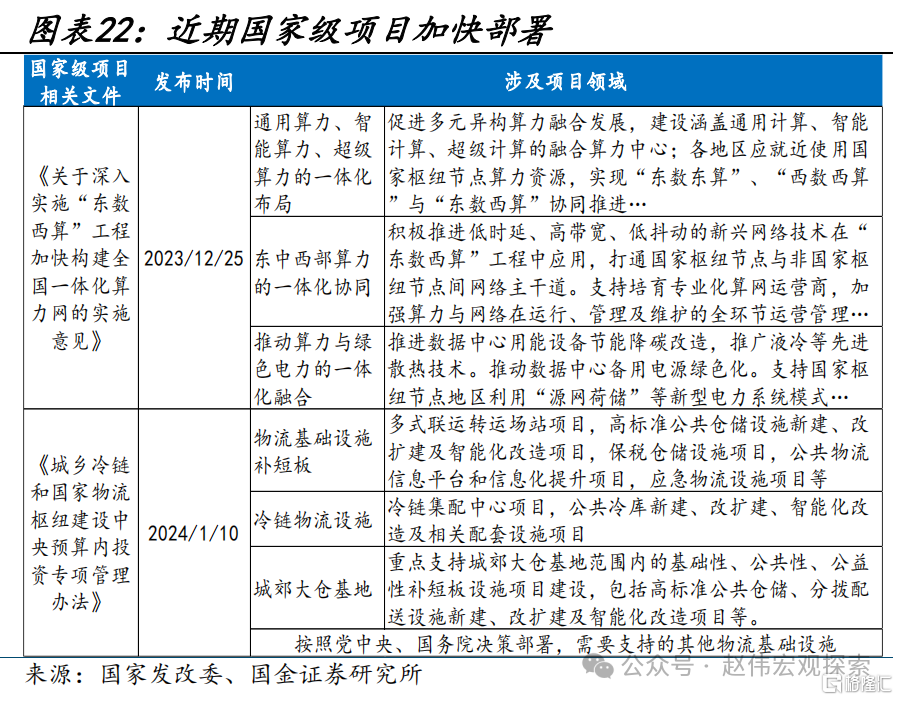

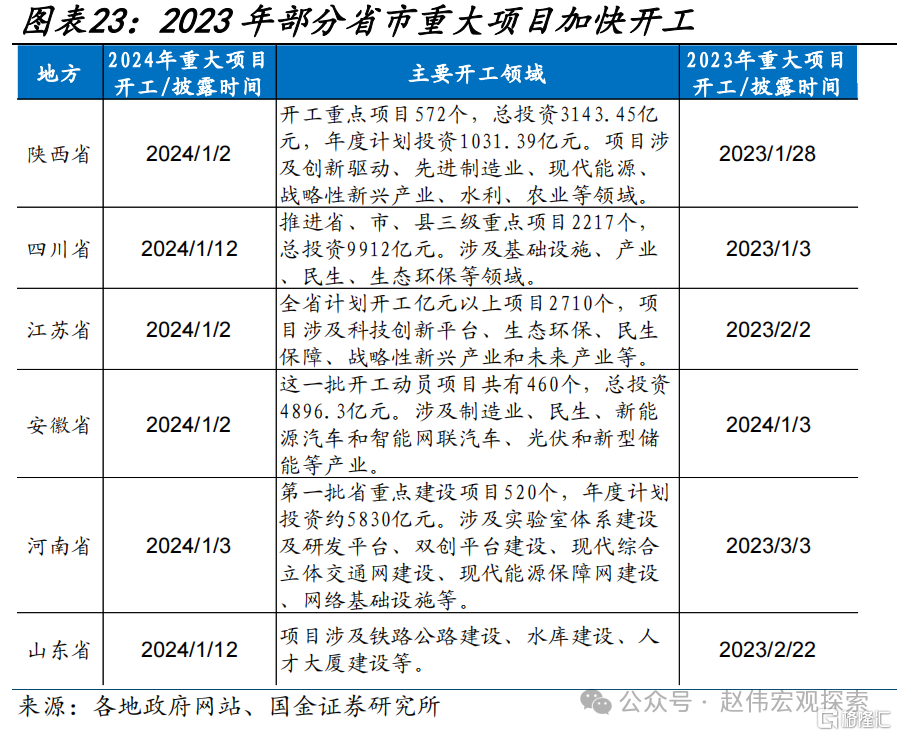

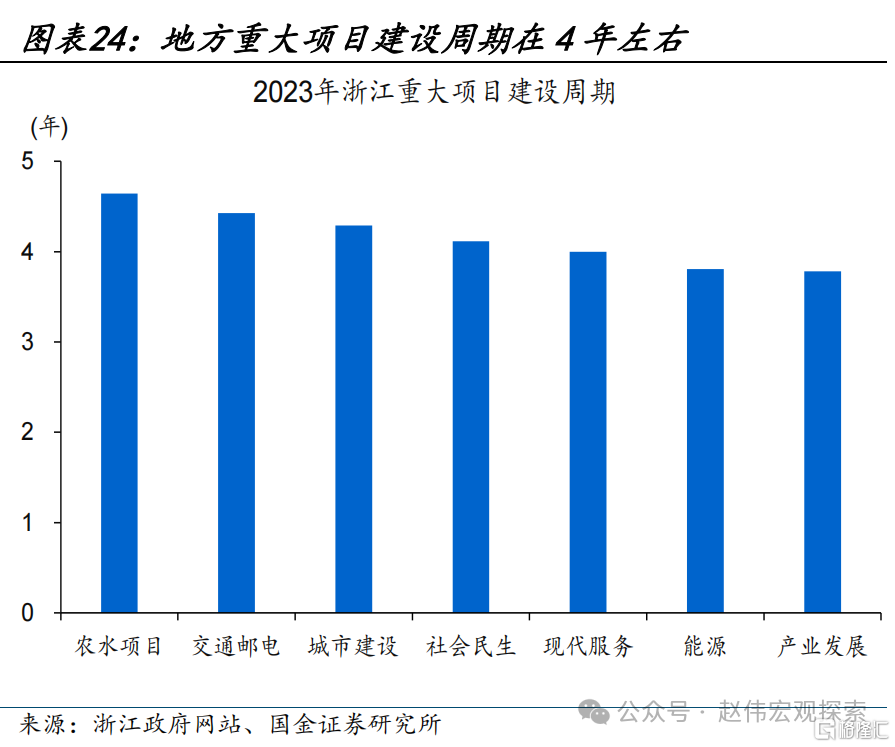

如果發行“超長期特別國債”,地方是否具有項目抓手也是需要考量的問題之一。當前,國家級項目加快部署,“三大工程”、“東數西算”等國家級規劃持續落地,而較長的規劃建設周期或需長期財政資金匹配支持;同時,地方重大項目建設周期通常在4年左右,地方重大項目建設營運或也需要長期財政資金支持。

風險提示

經濟復蘇不及預期,政策落地效果不及預期。

報告正文

三問“超長期特別國債”

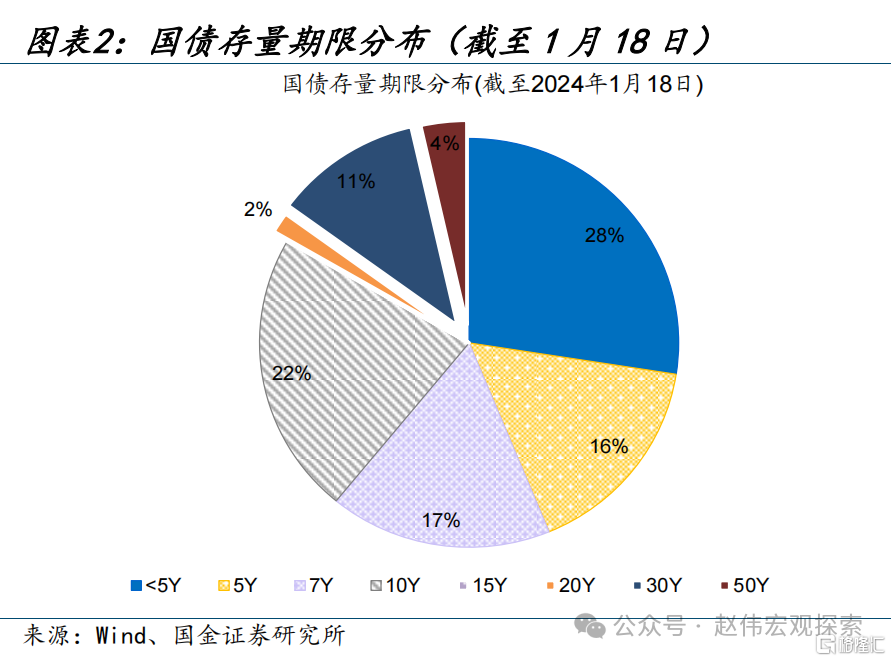

一問:如何理解地方會議提及的“超長期特別國債”?

2023年底以來,多地會議及文件中提及謀劃項目以爭取“超長期特別國債”資金支持。“超長期”或意味着債券發行期限大於10年,截至2023年1月下旬,我國超長期國債存量規模達4.96萬億元、佔比爲17%;根據規定,我國10年及以下的國債實行關鍵年限定期發行制度,而10年以上的超長期國債由財政部根據市場和經濟情況運行擇機發行。“特別國債”則指用於特殊用途、支持特定項目而發行的國債,具有不納入一般公共預算、不影響赤字率等特徵。“超長期特別國債”或指財政部基於市場和經濟情況運行擇機發行,爲特殊目的及用途而發行、不計入赤字的國債。

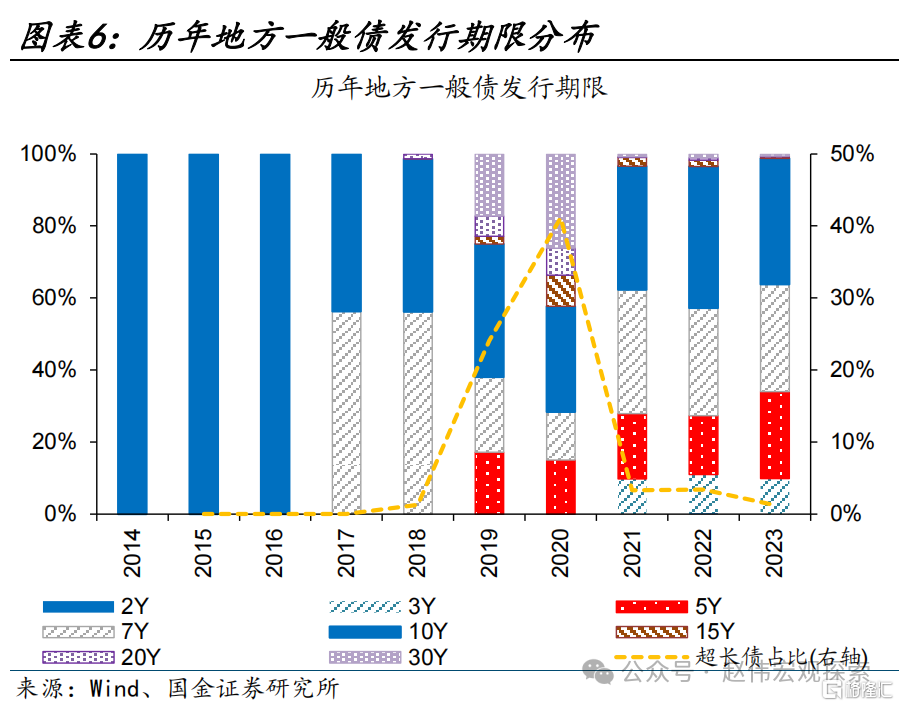

回顧歷年國債發行情況,超長期國債於2001年首次發行,2016年後發行規模明顯擡升、且以30年期和50年期爲主。2001年,首批15年期和20年期的超長期國債發行,推動國債期限結構優化;2009年,50年期超長國債首次發行,國債進一步加大對民生經濟的支持力度。自2016年以來,超長期國債發行持續增長、2020年最高達6200億元;2022年,30年期記账式附息國債的計劃發行期數達到12期,與關鍵期限國債相同。

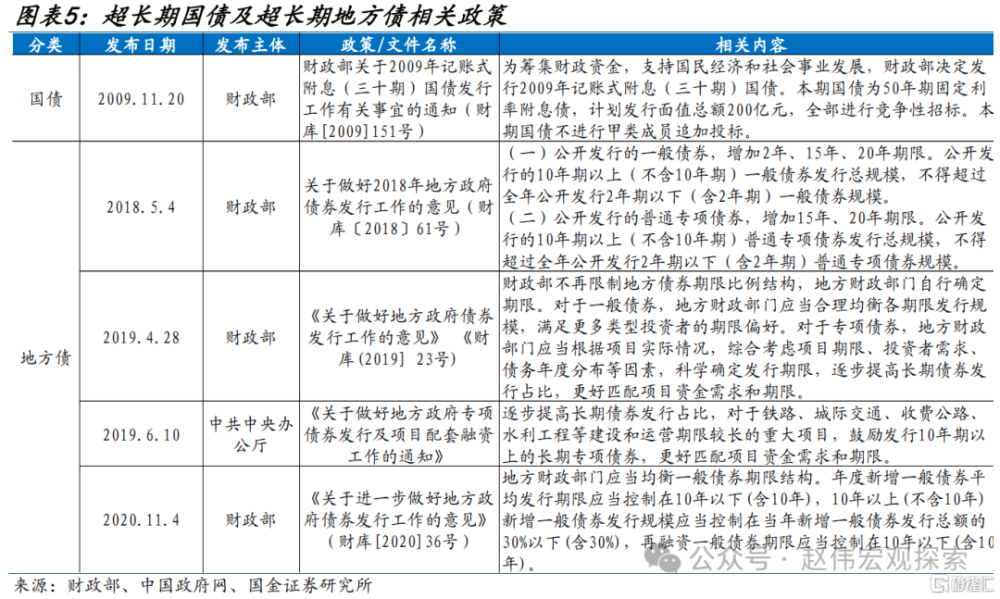

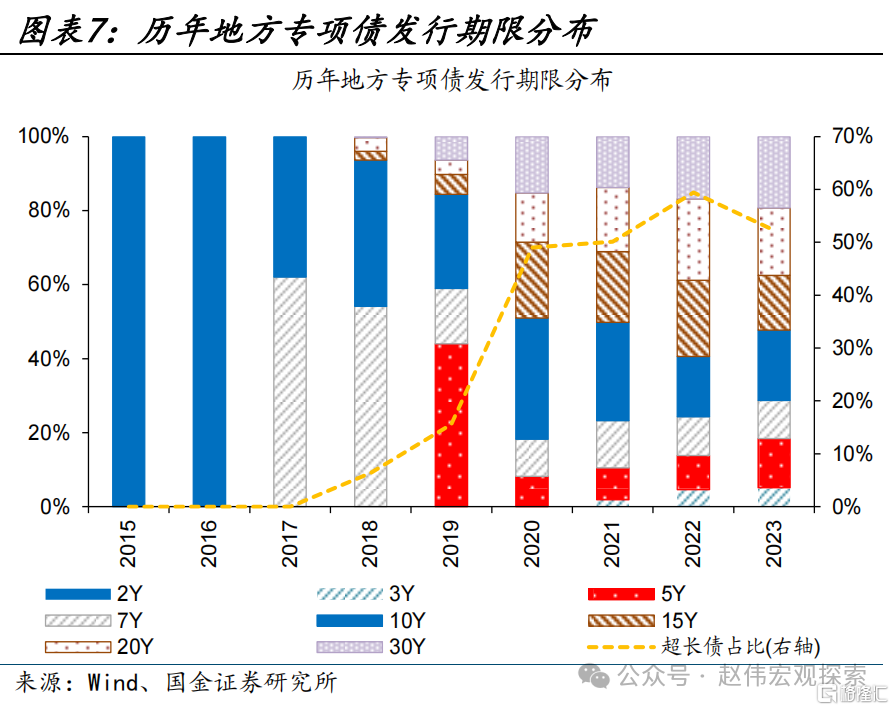

同時,自2018年起,超長期地方政府債券亦在政策指引下快速發展;尤其是地方專項債,近年超長期限佔比明顯提升。爲了完善地方債期限結構,2018年地方政府首次發行15年期、20年期和30年期的超長期地方政府債券;且爲了配合地方項目資金需求和期限等,2020年以來地方專項債發行中超長期限專項債佔比明顯提升、2022年佔比最高達到59.5%。當前,各地謀劃“超長期特別國債”項目儲備,或可緩解地方超長期專項債發行及償付壓力。

二問:過往哪些類似“超長期特別國債”?

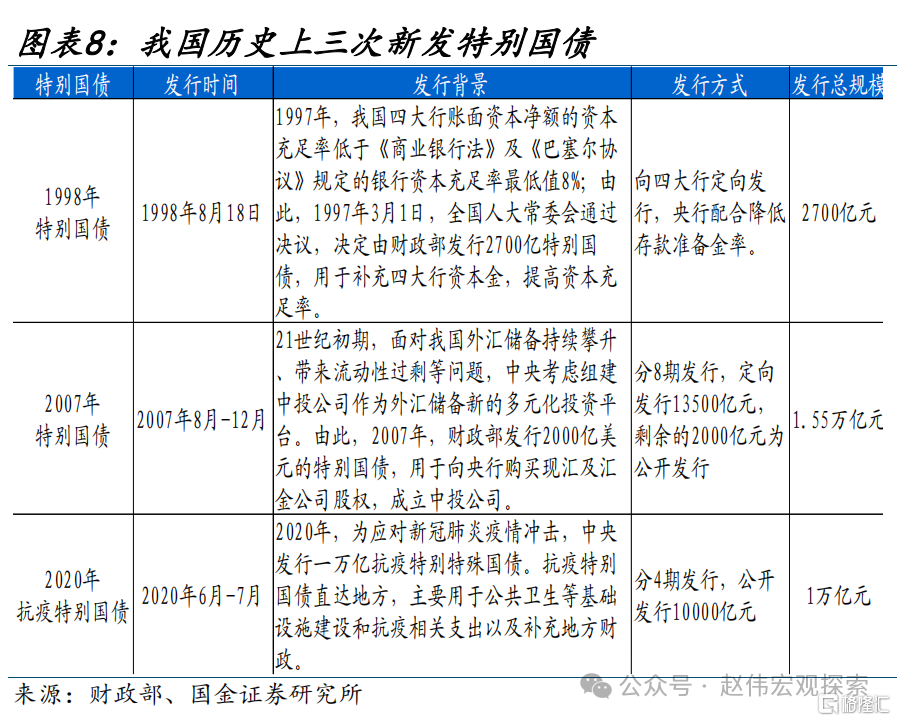

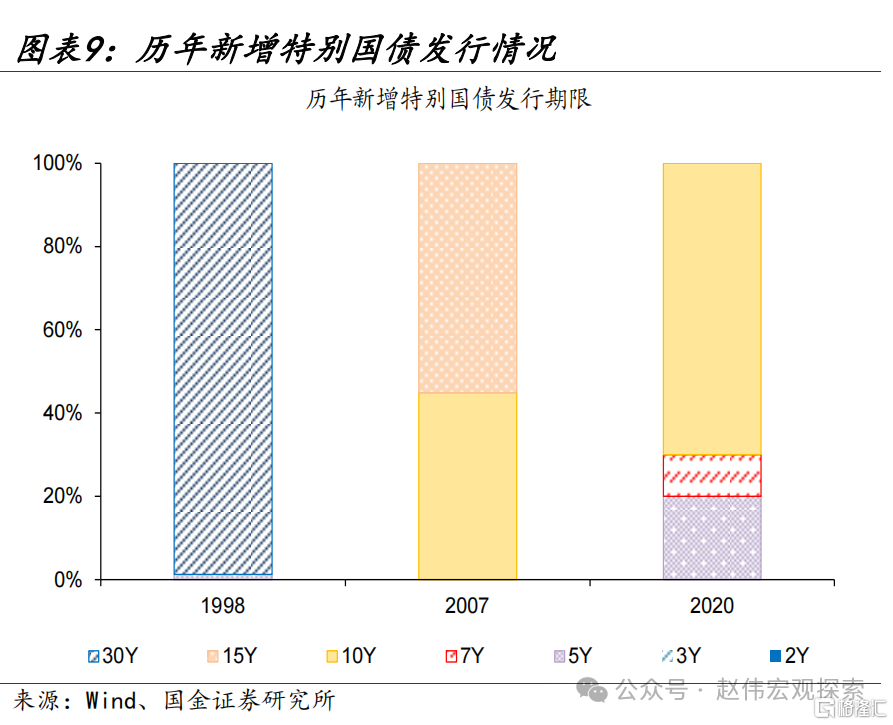

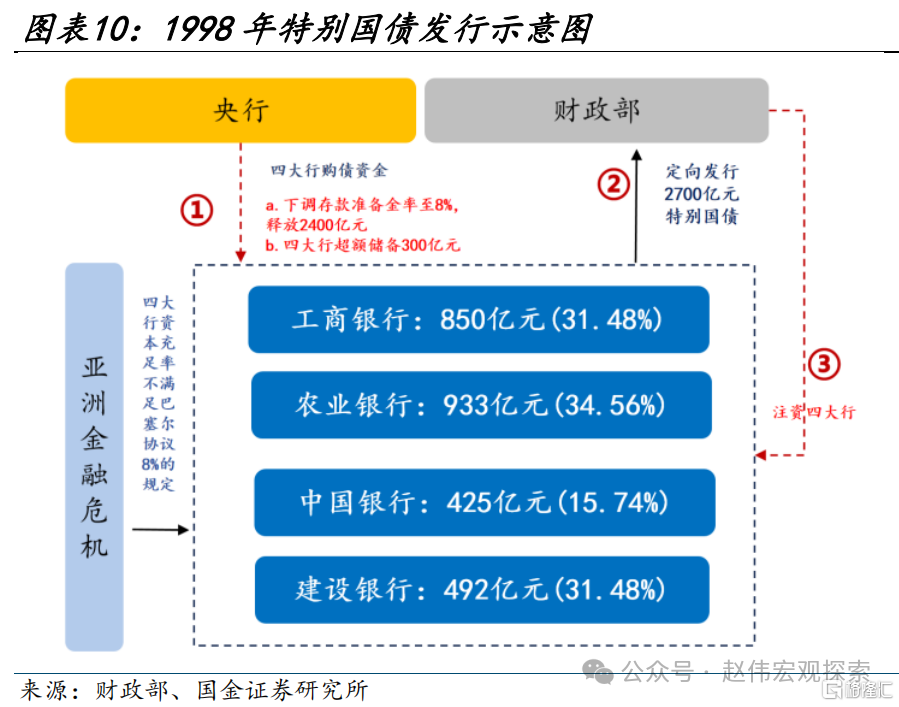

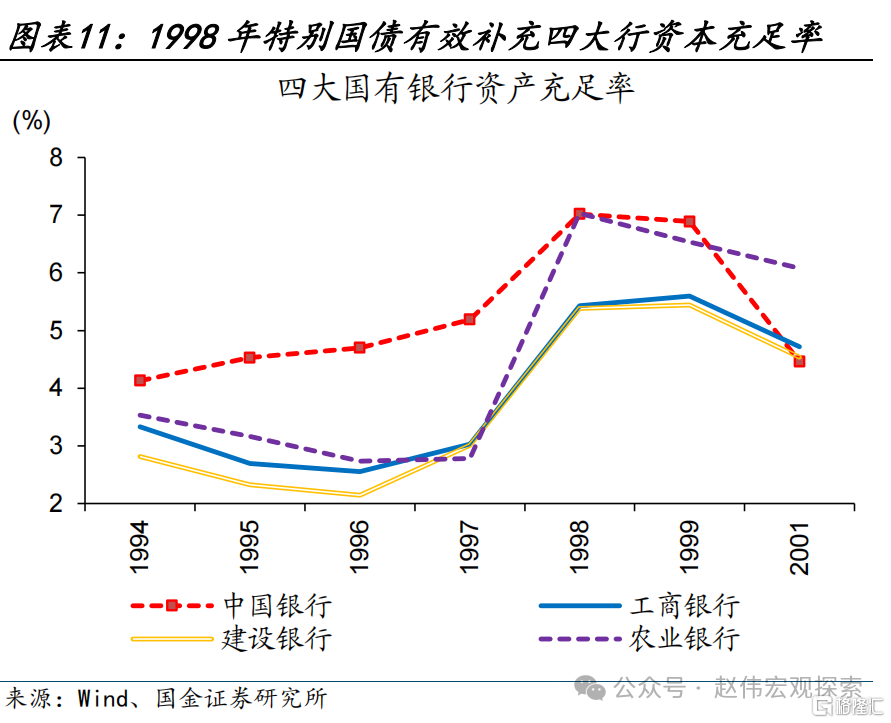

回顧歷史,我國曾在1998年、2007年和2020年三度新發特別國債;其中,1998年財政部向國有四大行定向發行的2700億元特別國債爲30年期“超長期特別國債”。1998年亞洲金融危機衝擊下,爲緩解國有四大行資本充足率較低等問題,財政部向四大行定向發行2700億元特別國債,用於注資國有四大行,有效提升四大行資本充足率。特別國債定向發行中,央行亦給予政策支持;1998年的2700億元特別國債中,2400億元源於央行下調存款准備金率釋放,300億元源於四大行超額儲備。

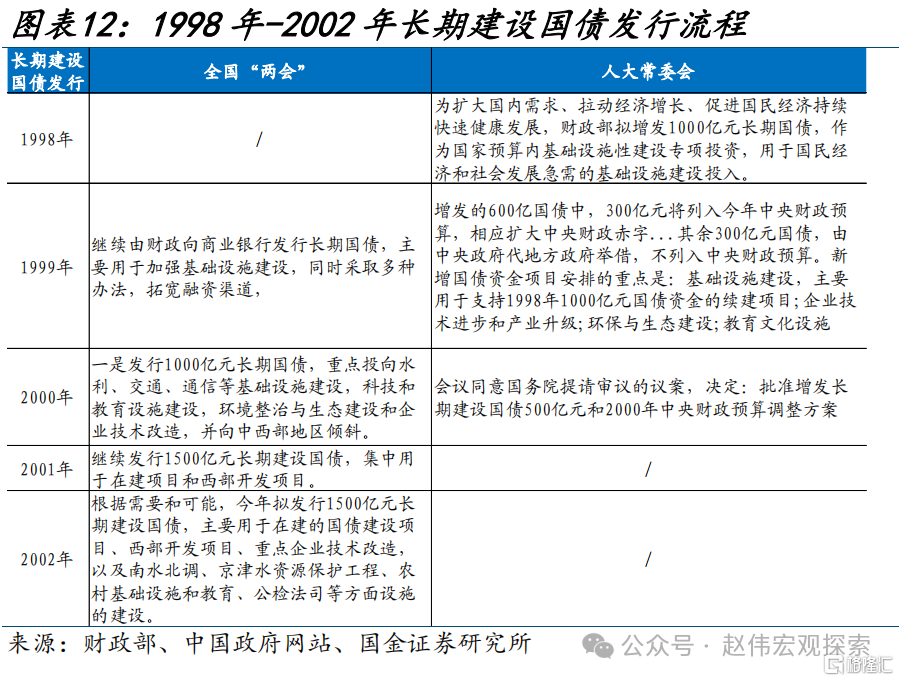

此外,1998年-2008年我國曾持續發行爲期10年的長期建設國債,以擴大國內需求、拉動經濟增長。1998年,爲應對亞洲金融危機衝擊和洪澇災害影響,8月人大常委會會議批准增發1000億元長期建設國債,用於基礎設施建設投資;此後1999年和2000年,除了全國人大批准的長期建設國債發行規模外,8月人大常委會會議延續調整赤字預算方案,批准長期建設國債增發;2001年-2008年,長期建設國債發行規劃由全國人大會議批准,無預算調整增發。1998年-2008年,長期建設國債發行規模累計達1.13億元,且1998年-2003年長期建設國債發行規模佔GDP比重均超1%。

隨着持續11年長期建設國債的發行,中央政府槓杆率持續增長,基建投資增速維持較高強度。長期建設國債發行,指向中央政府持續“加槓杆”,其宏觀槓杆率由1997年的7.1%增長超10個百分點至2008年的17.2%;相比之下,地方政府槓杆率增長較慢,2008年爲10.9%、較1997年的3.3%增長超7個百分點。在長期建設國債資金支持下,1998年-2008基建投資增速維持較高強度,1998年和2003年城鎮基建投資同比增速兩度超34%,城鎮基建投資完成額佔固定資產投資比重維持在33%左右的較高水平。

三問:關於 “超長期特別國債”的猜想?

“超長期特別國債”如若發行,其批准時間可能在3月上旬的全國人大會議期間,或在之後的全國人大常委會會議(通常在雙數月下旬召开)召开時。2020年抗疫特別國債及2023年增發國債的經驗顯示,國債發行批准至落地通常需要兩個月時間。且2023年增發國債與2020年抗疫特別國債類似,採用資金直達機制、中央還本付息,以緩解地方財政收支和債務壓力,並依據各地項目上報情況進行分配。“超長期特別國債”如果發行,2020年抗疫特別國債及2023年增發國債的經驗或可提供參考。

“超長期特別國債” 如若發行,可與預算外“准財政”協同發力,共同支撐2024年財政穩增長。2023年12月PSL余額新增3500億元,或指向預算外的“准財政”在PSL放量支持下或已加力,但PSL期限較短,實際使用期限不宜超過5年,或難與長期建設項目匹配。與PSL相比,“超長期特別國債”優勢可能在於期限更長,如果發行或可更好支持大型基建項目及國家長期战略規劃落地。

如果發行“超長期特別國債”,是否具有相應項目抓手也是需要考量的問題之一。當前,國家級項目加快部署,“三大工程”、“東數西算”等國家級規劃持續落地,而較長的規劃建設周期或需長期財政資金匹配支持。同時,2024年多地重大項目开工提速;浙江重大項目披露信息顯示,地方重大項目建設周期通常在4年左右,重大項目全周期的建設營運或亦需長期財政資金支持。

經過研究,國金證券發現:

(1)2023年底以來,多地會議及文件中提及謀劃項目以爭取“超長期特別國債”資金支持。“超長期”意味着債券發行期限大於10年;“特別國債”則指用於特殊用途、支持特定項目而發行的國債;“超長期特別國債”或指財政部基於市場和經濟情況運行擇機發行,爲特殊目的及用途而發行、不計入赤字的國債。

(2)1998年財政部向國有四大行定向發行的30年期2700億元特別國債爲首批“超長期特別國債”。爲緩解有四大行資本充足率較低等問題,1998年財政部向四大行定向發行2700億元特別國債以提升四大行資本充足率;期間央行亦給予政策支持,2700億元特別國債中,2400億元源於央行下調存款准備金率釋放,300億元源於四大行超額儲備。

(3)此外,1998年-2008年我國持續發行10年期長期建設國債,以擴大國內需求、拉動經濟增長。1998-2008年我國長期建設國債發行累計1.13億元, 1998-2003年長期建設國債發行規模佔GDP比重均超1%。長期建設國債持續發行下,中央政府槓杆率明顯增長,基建投資增速維持較高強度。

(4)“超長期特別國債” 如若發行,其批准時間可能在3月上旬的全國人大會議期間或在之後的全國人大常委會會議(通常在雙數月下旬召开)召开時,且2020年抗疫特別國債和2023年的增發國債經驗或可借鑑。與PSL相比,“超長期特別國債”優勢在於期限更長,如果發行或可更好支持大型基建項目及國家長期战略規劃落地。

風險提示

1.經濟復蘇不及預期。海外形勢變化對出口拖累加大、地產超預期走弱等。

2.政策落地效果不及預期。債務壓制、項目質量等拖累政策落地,資金滯留金融體系等。

注:本文來自國金證券2024年1月23日發布的《三問“超長期特別國債”》,分析師:趙偉S1130521120002;侯倩楠

標題:如何理解“超長期特別國債”?

地址:https://www.iknowplus.com/post/74471.html