“穩增長”進行時——2023年12月經濟數據點評

事件

2023年四季度GDP同比5.2%、預期5.4%、前值4.9%,全年5.2%、預期5.3%。12月,工業增加值當月同比6.8%、預期6.6%、前值6.6%;社零當月同比7.4%、預期8.2%、前值10.1%;固定資產投資累計同比3%、預期3%、前值2.9%。

核心觀點:“穩增長”進行時

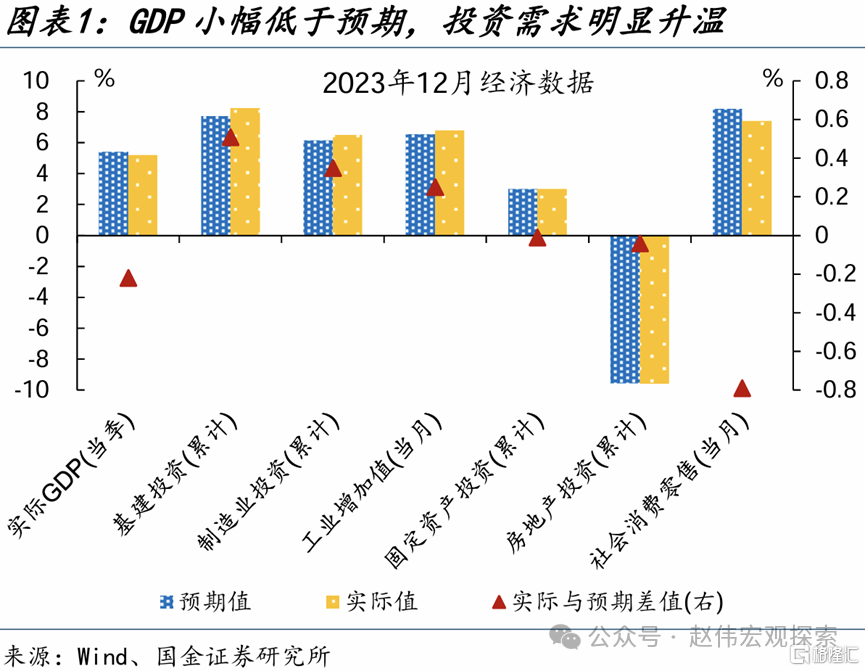

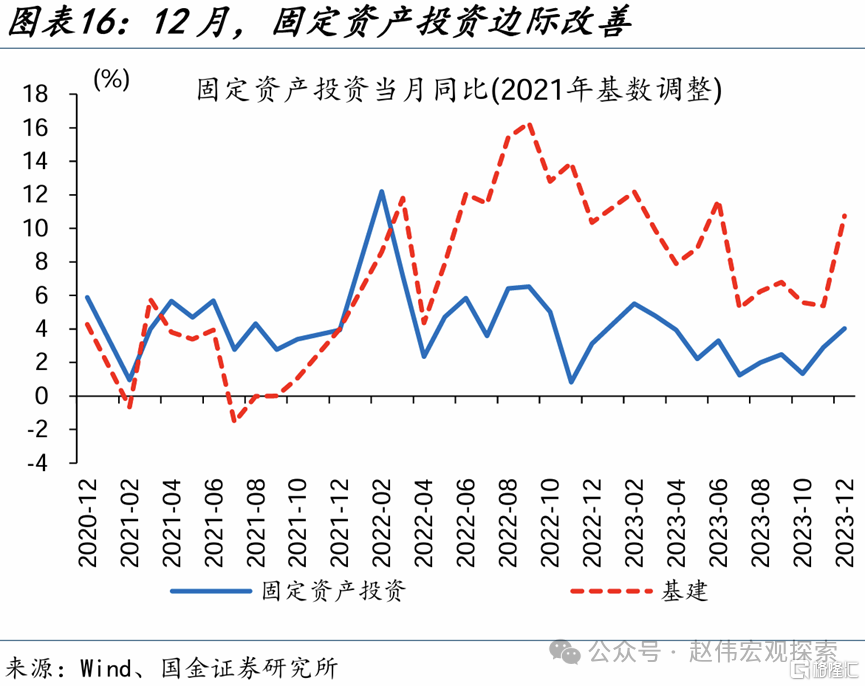

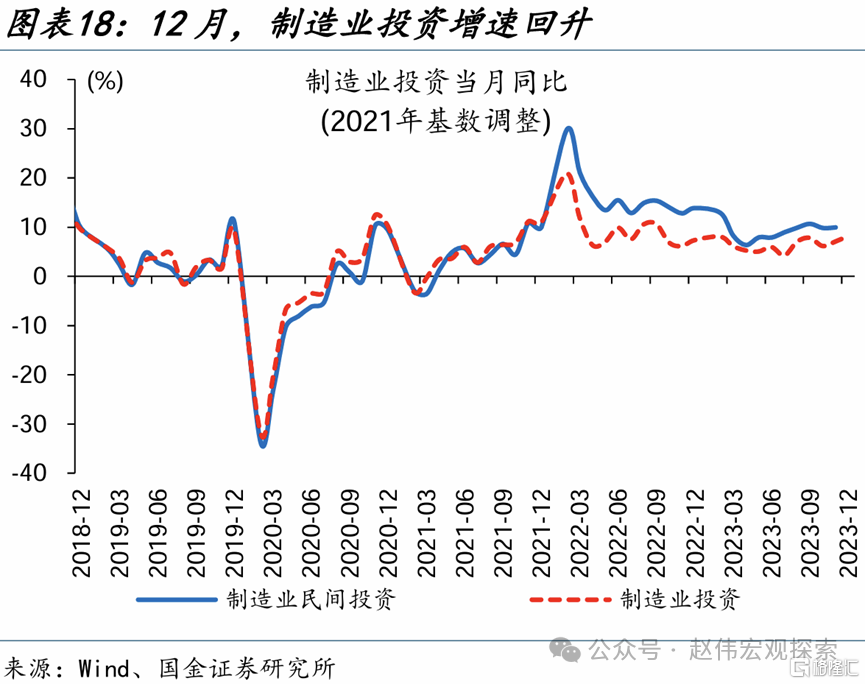

GDP小幅低於預期,投資需求明顯升溫。2023年四季度和全年GDP增速略低於預期,12月經濟指標中投資和工業生產超預期,社零當月同比7.4%、低於預期0.8個百分點。兩年復合看,12月固定資產投資當月同比較11月顯著上升1.7個百分點至3.6%,房地產、制造業、基建投資分別回升3.1、1.2、1個百分點至-12.3%、7.8%、10.5%。

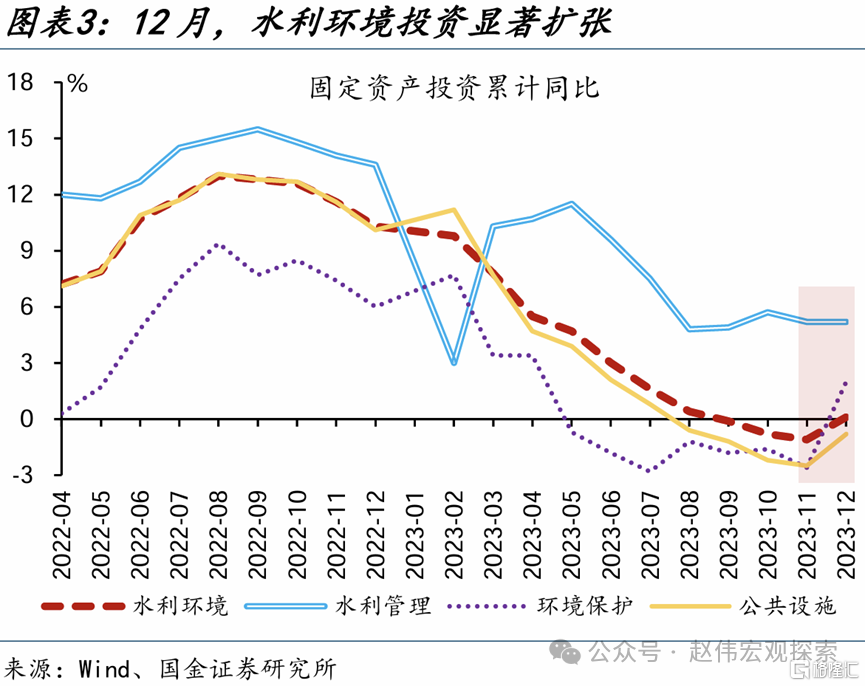

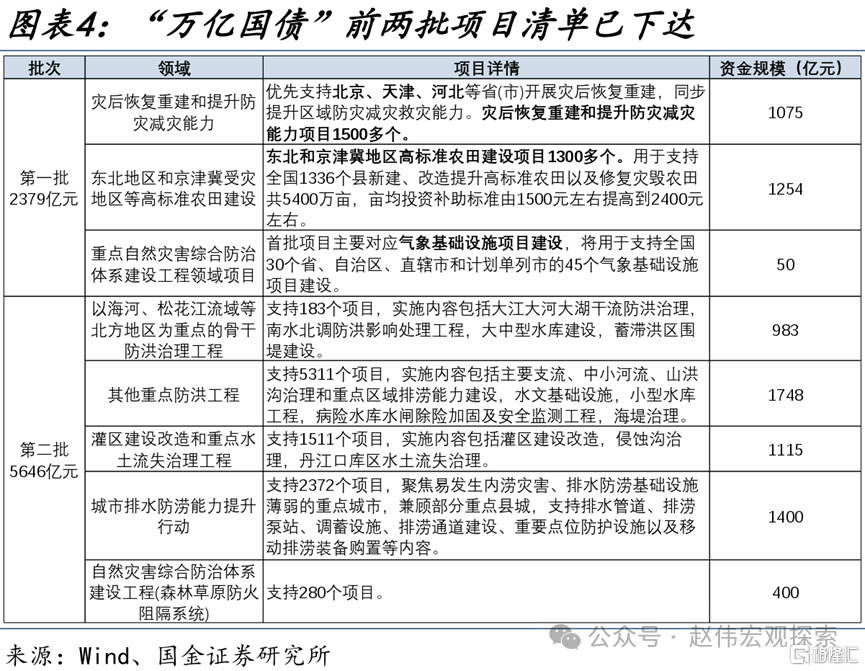

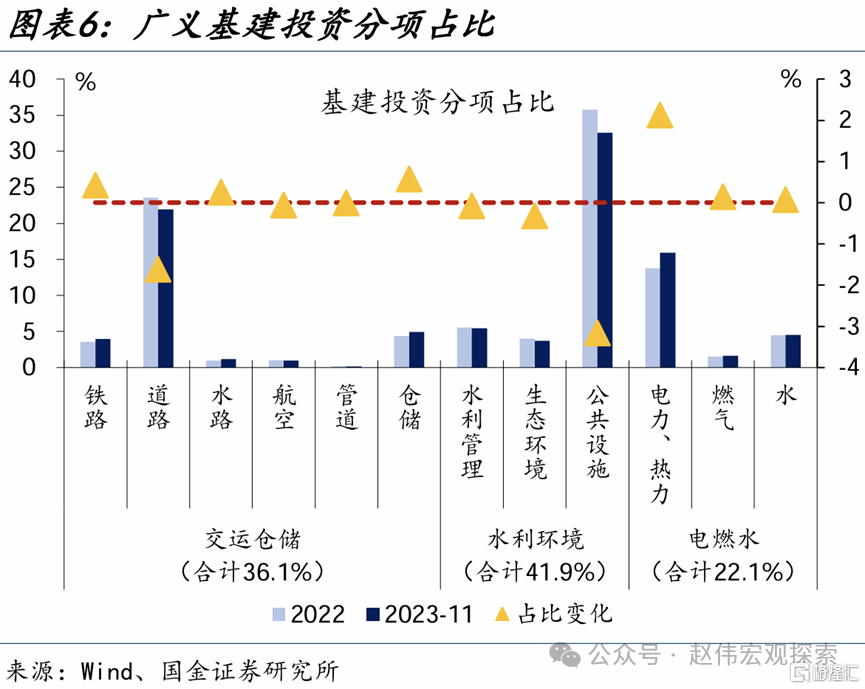

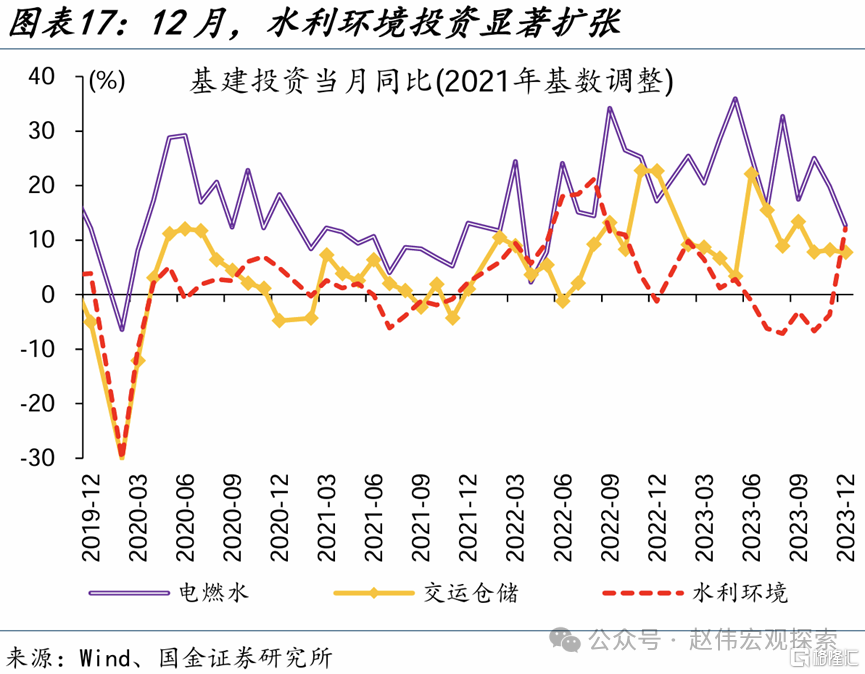

“萬億國債”前兩批項目清單下達,水利環境投資顯著擴張,帶動總體基建投資增速提升。2023年12月,水利環境投資同比12.1%、較11月大幅上升15.8個百分點。細分行業中,公共設施、生態環境、水利管理投資當月同比分別較11月上升21.5、61.7、4.5個百分點至16.2%、52.7%、5.2%。

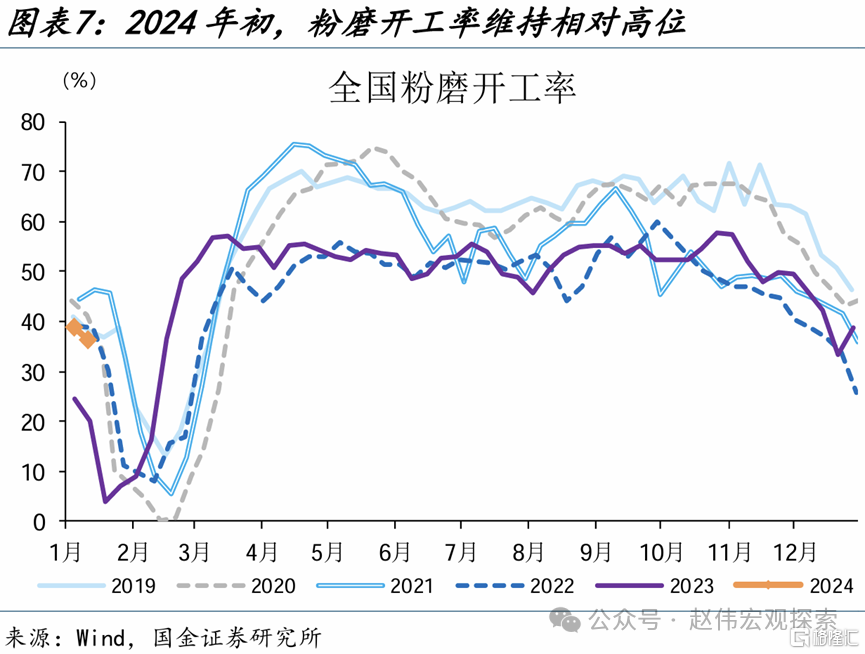

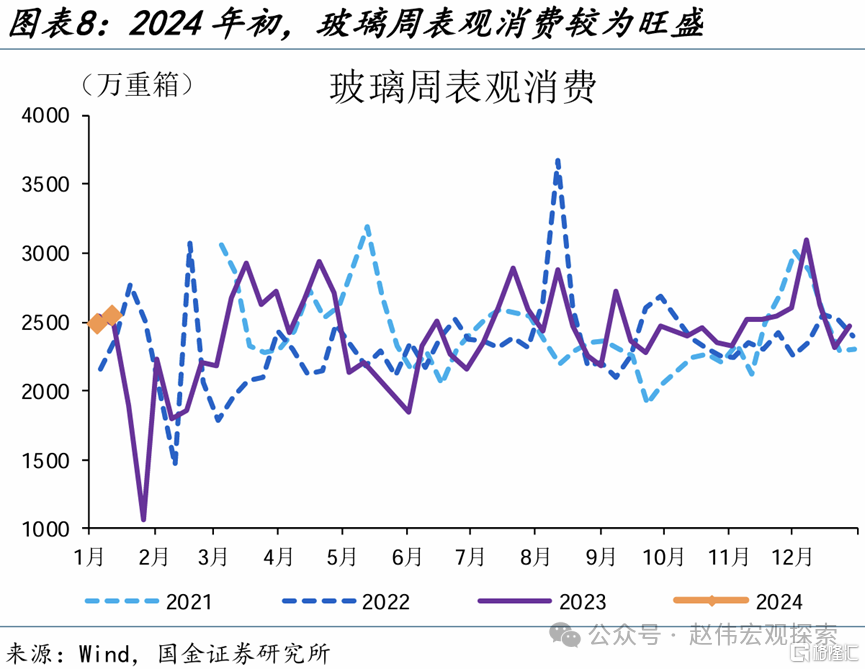

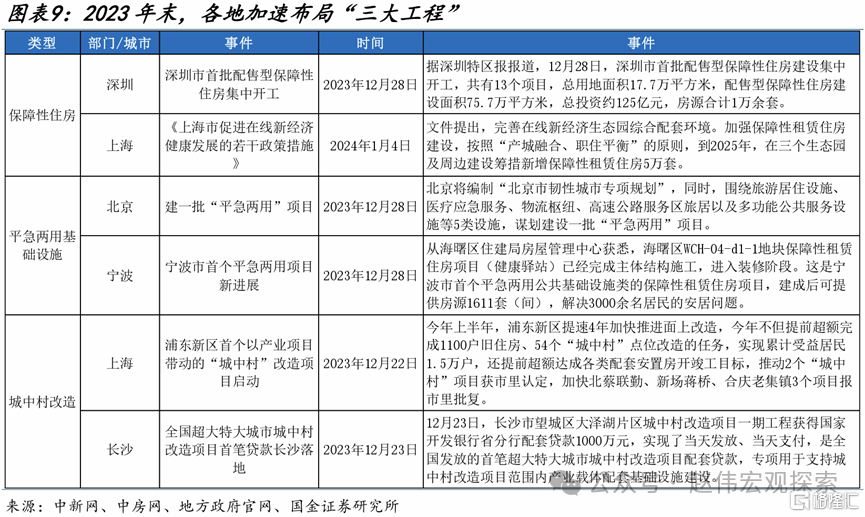

“三大工程”加速布局,地產投資傳遞改善信號。2023年末至今,全國多地加速推進保障房、城中村改造項目开工建設。中性情景下,“三大工程”年均投資或在1.2萬億元左右,能夠對房地產投資形成明顯拉動。政策落地正逐步映射至各項高頻指標,2023年底粉磨开工率反彈、2024年初維持相對高位,玻璃表觀消費較爲旺盛。

重申觀點:2024年經濟亮點或需要回到政策本身尋找,直接支持基建投資、間接支持消費,地產政策聚焦“三大工程”等,是新一輪穩增長政策的核心抓手。2023年末,“萬億”國債項目下達、全國多地加快推進“三大工程”項目开工建設;12月投資需求升溫、基建投資明顯提速,政策落地效果正逐步顯現,對經濟的支撐效果有望強化。

常規跟蹤:GDP小幅低於預期,投資需求明顯升溫

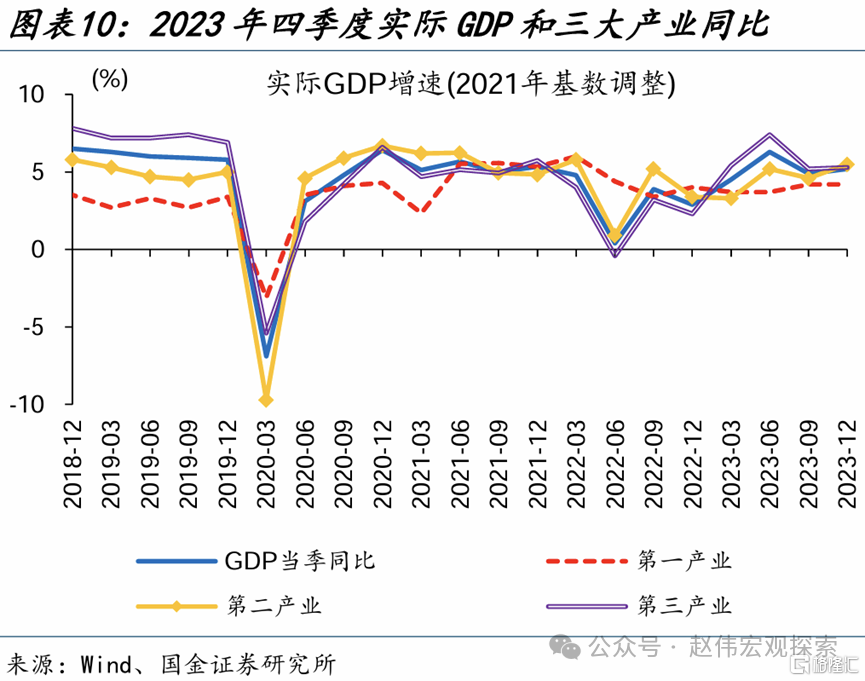

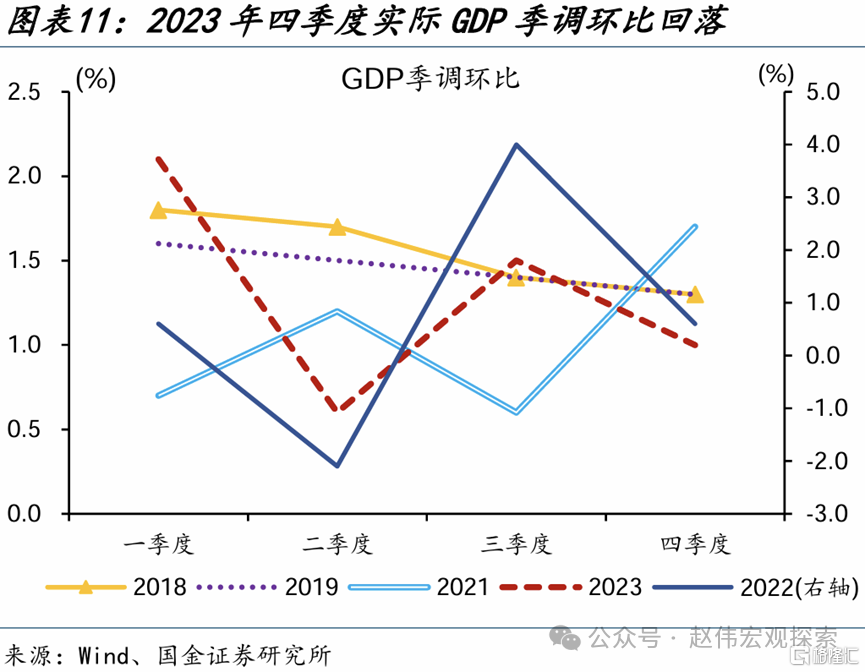

GDP:GDP略低於預期,工業生產貢獻回落。四季度GDP同比5.2%、略低於預期的5.4%,全年5.2%略低於預期的5.3%。兩年復合看,四季度GDP同比4.0%、較三季度回落0.4個百分點;其中,第一產業GDP同比較三季度提升0.3個百分點至4.1%、第二產業下降0.5個百分點至4.4%、第三產業回落0.4個百分點至3.8%。

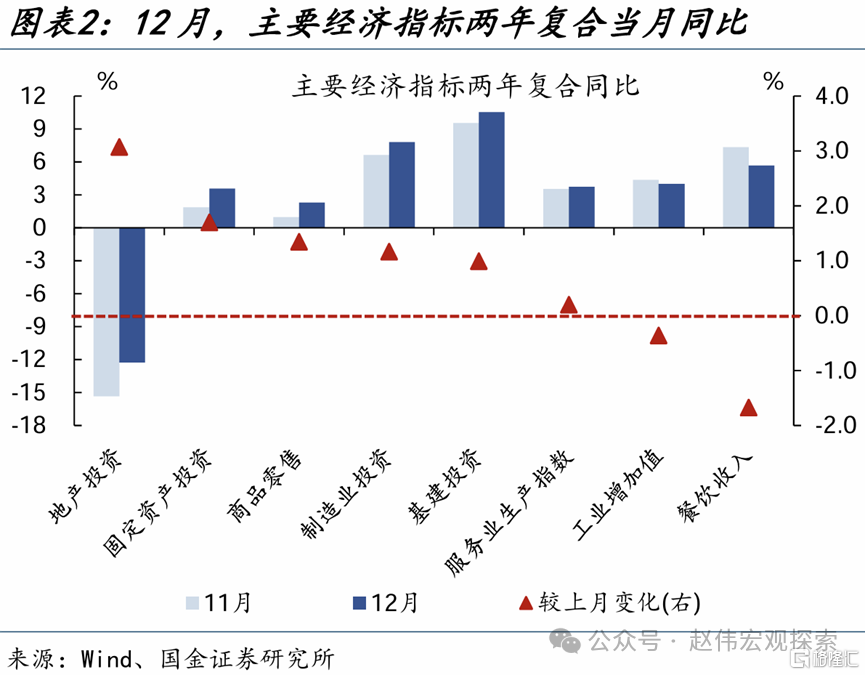

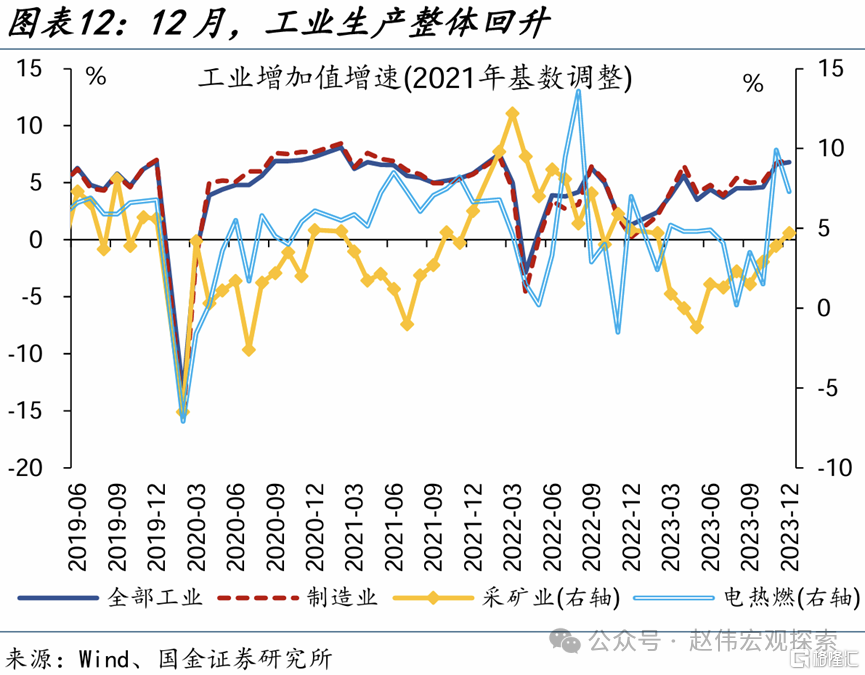

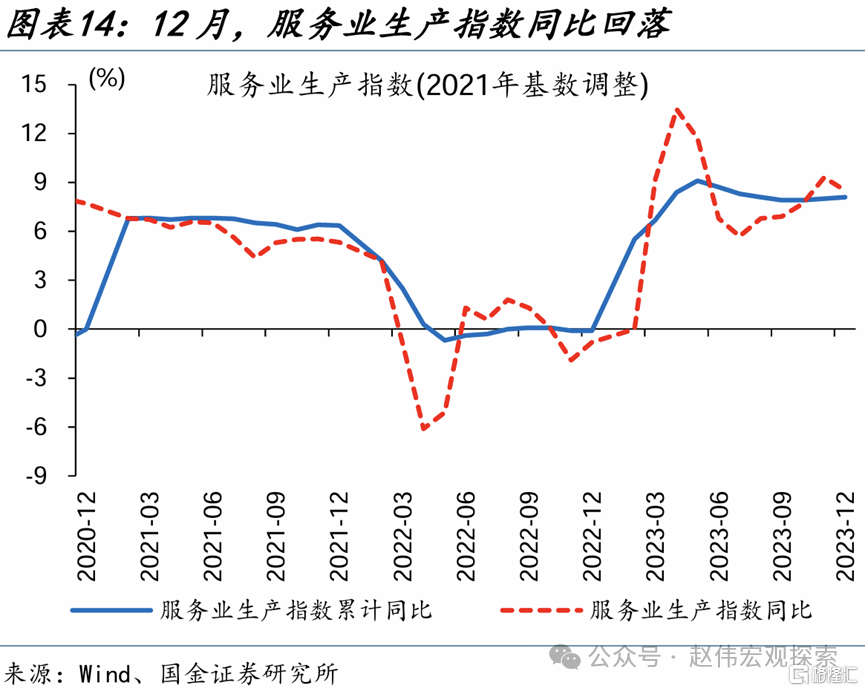

生產:工業生產有所回落,服務業生產小幅擡升。12月,工業增加值當月同比6.8%,兩年復合同比4%、較11月下滑0.4個百分點。兩年復合看,制造業、採礦業、電熱燃當月同比分別較11月下降0.7、下降0.1、上升3.1個百分點至7.1%、4.7%、7.3%。服務業生產指數小幅回升,兩年復合同比較11月提升0.2個百分點至3.7%。

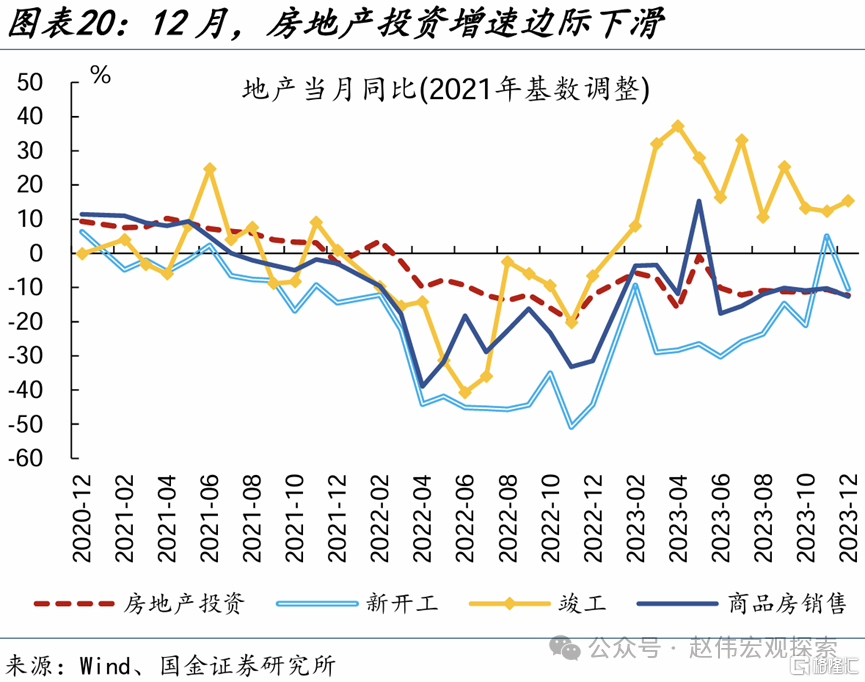

投資:投資漲幅較大,基建明顯“提速”。12月,固定資產投資當月同比4%、較11月提升1.1個百分點。其中,基建投資當月同比較11月明顯上行5.4個百分點至10.7%,行業中水利環境投資增速大幅回升。制造業投資當月同比較11月上升1.1個百分點至8.2%,地產投資當月同比較11月下滑1.8個百分點至-12.3%。

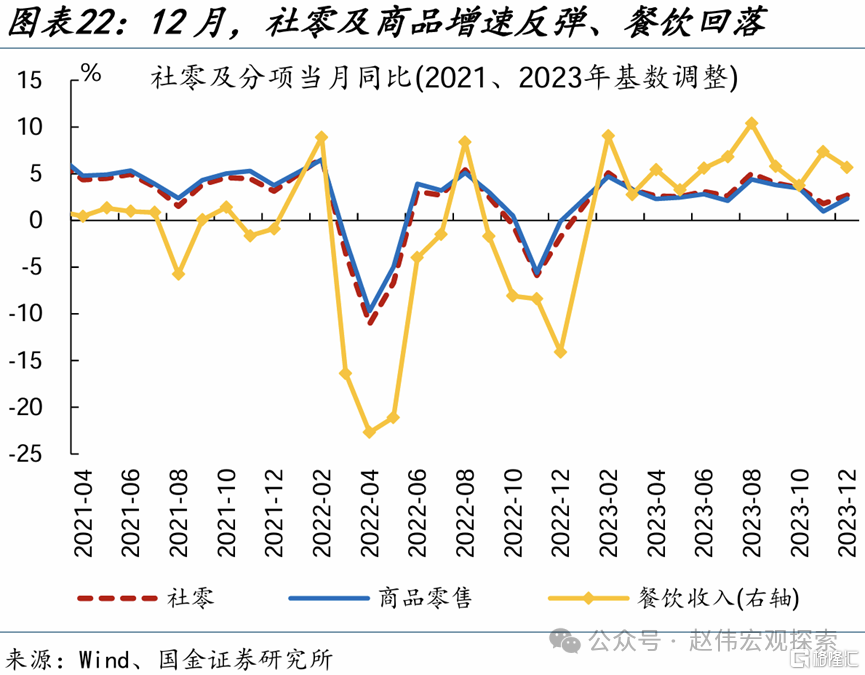

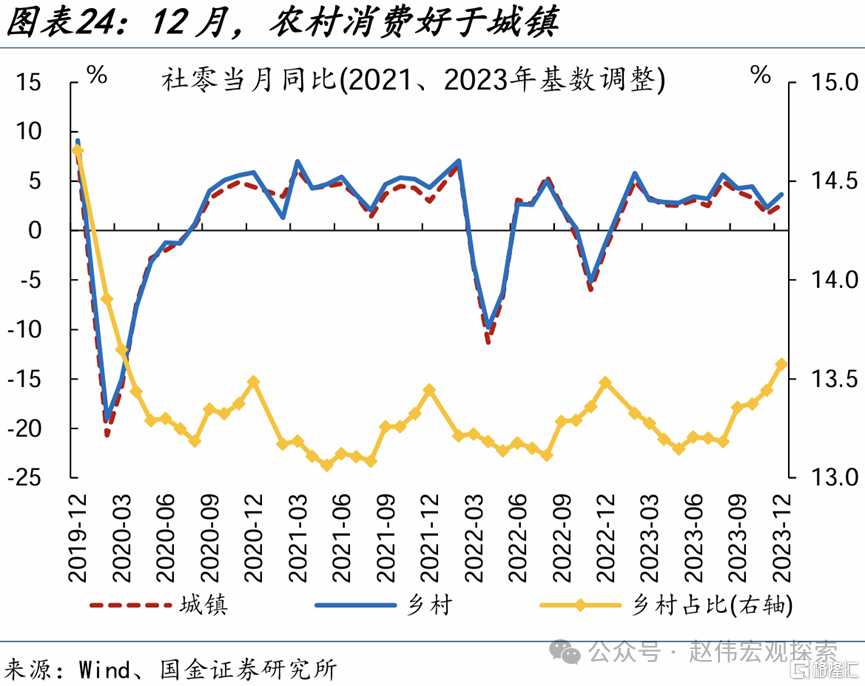

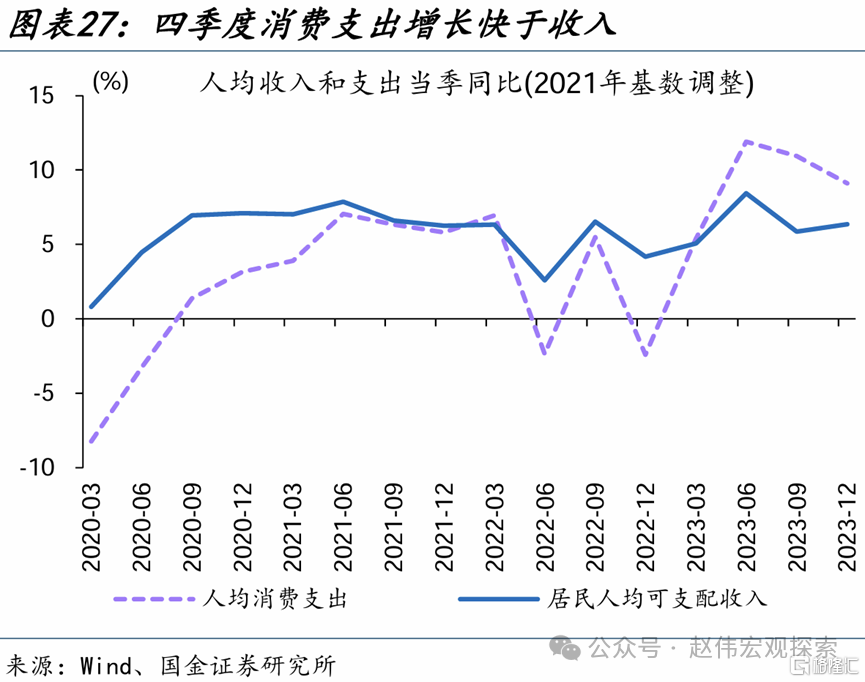

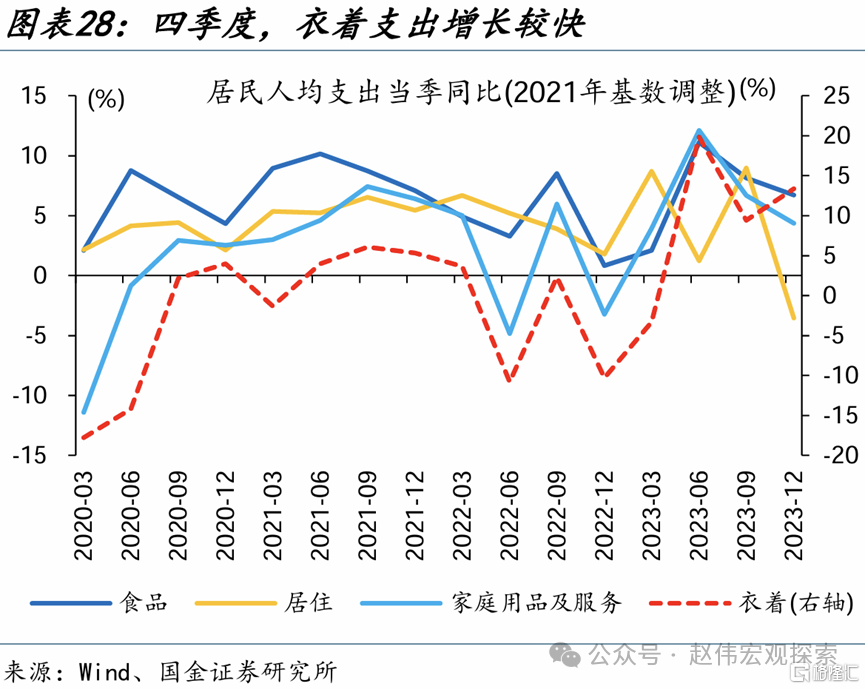

消費:社零低於預期,居民消費意愿降溫。兩年復合看,12月社零當月同比2.7%、較11月回升0.9個百分點,商品零售、餐飲收入增速分別較11月上升1.3、下降1.7個百分點至2.3%、5.7%;四季度,居民人均可支配收入同比5.3%、較三季度回落0.9個百分點,人均消費支出同比3.2%、較三季度大幅回落5個百分點。

風險提示

經濟復蘇不及預期,政策落地效果不及預期。

正文

事件

2023年四季度GDP同比5.2%、預期5.4%、前值4.9%,全年5.2%、預期5.3%。12月,工業增加值當月同比6.8%、預期6.6%、前值6.6%;社零當月同比7.4%、預期8.2%、前值10.1%;固定資產投資累計同比3%、預期3%、前值2.9%。

核心觀點:“穩增長”進行時

GDP小幅低於預期,投資需求明顯升溫。2023年四季度GDP增速5.2%、略低於預期的5.4%,全年增速5.2%、略低於預期的5.3%。2023年12月,投資需求明顯升溫,基建、制造業投資分別高出市場預期0.5、0.4個百分點;兩年復合看,固定資產投資當月同比較11月顯著上升1.7個百分點至3.6%,房地產、制造業、基建投資分別回升3.1、1.2、1個百分點至-12.3%、7.8%、10.5%。投資需求帶動下,工業增加值當月同比6.8%、高出預期0.3個百分點。消費需求有所回落,社零當月同比7.4%、低於預期0.8個百分點。

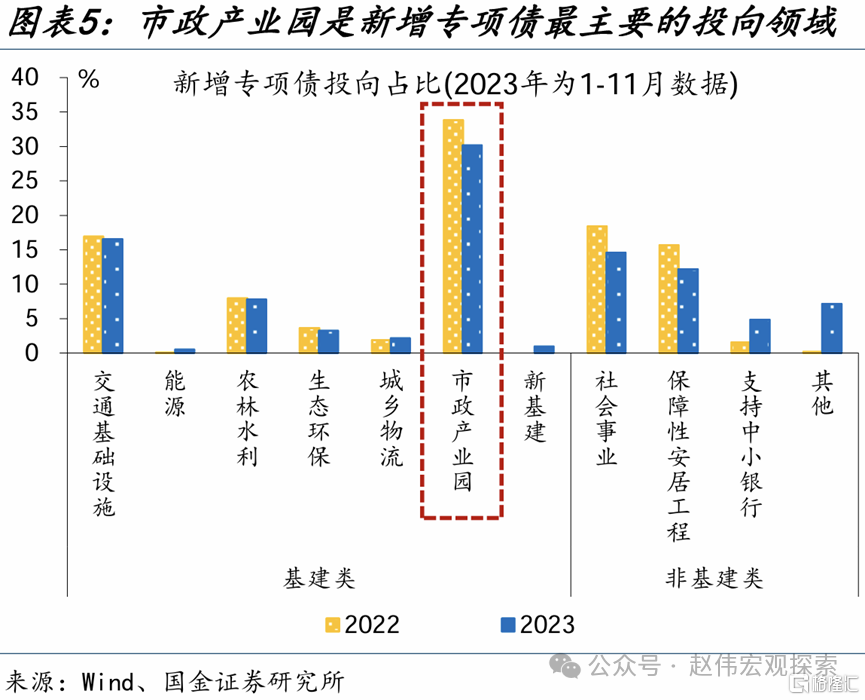

“萬億國債”前兩批項目清單下達,水利環境投資顯著擴張,帶動總體基建投資增速提升。2023年12月,前兩批國債項目清單下達、金額超8000億元,主要投向以水利環境爲代表的基建項目。當月,電燃水、交運倉儲投資增速出現回落,而水利環境投資同比12.1%、較11月大幅上升15.8個百分點。水利環境中,公共設施投資佔比最高、約78.1%,當月同比較11月上升21.5個百分點至16.2%,邊際貢獻最大;生態環境、水利管理投資分別佔比8.8%、13.1%,當月同比分別較11月上升61.7、4.5個百分點至52.7%、5.2%。

“三大工程”加速布局,地產投資傳遞改善信號。保障房建設方面,2023年底深圳首批13個配售型保障房項目率先开工;城中村改造方面,廣州、深圳、上海等地推進較快;“平急兩用”方面,2023年11月底,杭州市116個項目已率先开工。中性情景下,“三大工程”年均投資或在1.2萬億元左右,能夠對房地產投資形成明顯拉動。高頻指標上看,2023年底全國粉磨开工率反彈、2024年初維持相對高位,玻璃表觀消費較爲旺盛。此外,2023年12月建築業PMI邊際上升1.9個百分點至56.9%,政策落地正逐步映射至各項指標。

重申觀點:2024年經濟亮點或需要回到政策本身尋找。爲保證經濟轉型“穩中求進”,更可行的思路是通過中央“加槓杆”的方式,直接支持基建投資、間接支持消費,地產政策聚焦“三大工程”等。近期,萬億國債前兩批超8000億項目清單下達,全國多地加快部署“三大工程”。2023年12月固定資產投資改善幅度較大、基建投資明顯“提速”,政策落地开始進入兌現期。

常規跟蹤:GDP小幅低於預期,投資需求明顯升溫

GDP:GDP略低於預期,工業生產貢獻回落。2023年四季度GDP同比5.2%、略低於預期的5.4%,季調環比1%,較三季度回落0.5個百分點;全年GDP同比5.2%、略低於預期的5.3%。兩年復合看,四季度GDP同比4.0%、較三季度回落0.4個百分點;其中,第一產業GDP同比較三季度提升0.3個百分點至4.1%,工業生產和服務業的貢獻有所回落,第二、第三產業GDP同比分別下降0.5、0.4個百分點至4.4%、3.8%。

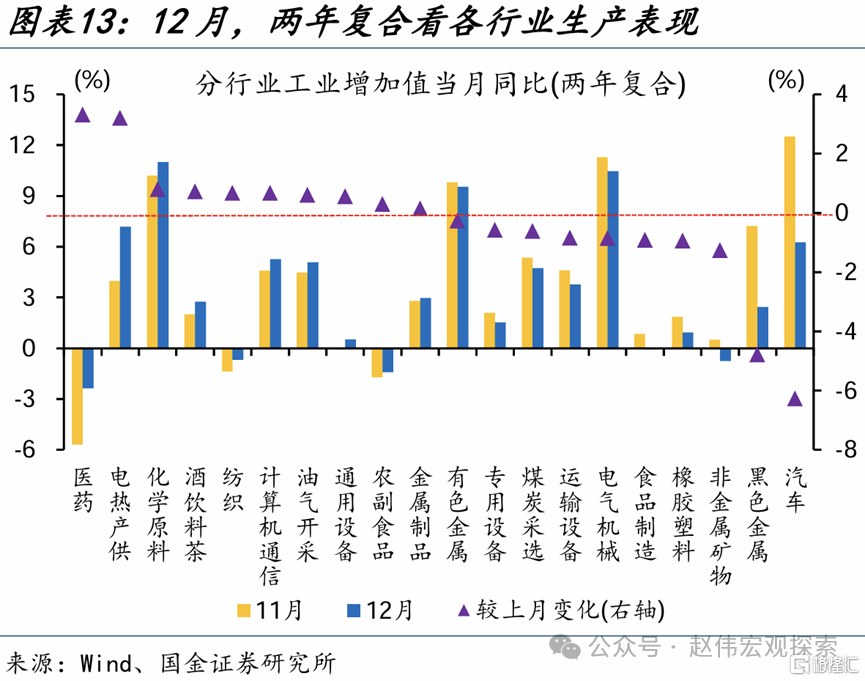

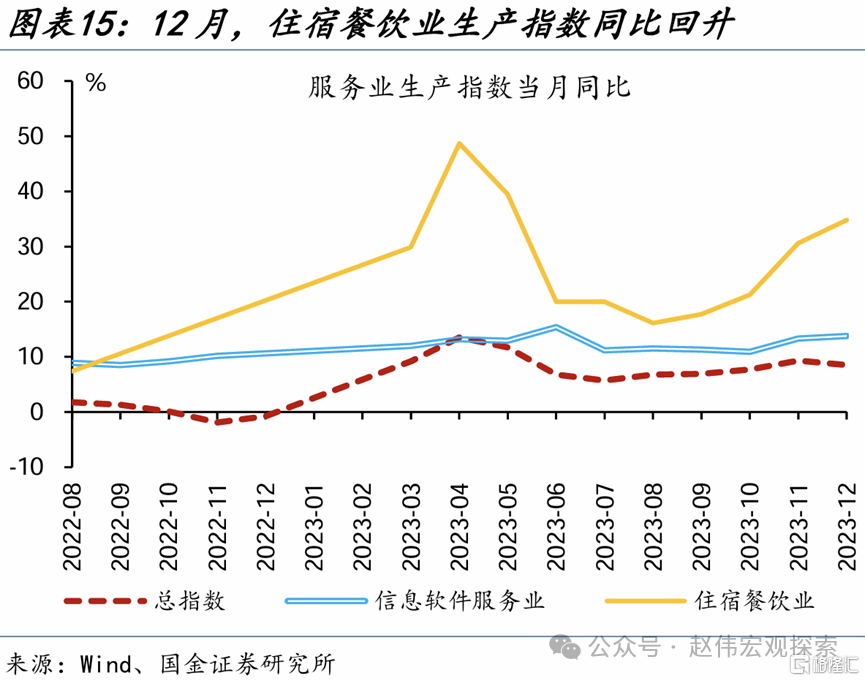

生產:工業生產有所回落,服務業生產小幅擡升。12月,工業增加值當月同比6.8%、較11月上升0.2個百分點,兩年復合同比4%、較11月下滑0.4個百分點。兩年復合看,制造業、採礦業、電熱燃當月同比分別較11月下降0.7、下降0.1、上升3.1個百分點至7.1%、4.7%、7.3%。細分行業中,醫藥、電力熱力、化學原料等行業邊際改善幅度較大,汽車、黑色金屬等行業生產邊際走弱。服務業生產指數小幅回升,兩年復合同比較11月提升0.2個百分點至3.7%,分行業中住宿餐飲業表現亮眼。

投資:投資漲幅較大,基建明顯“提速”。12月,固定資產投資當月同比4%、較11月提升1.1個百分點,季調環比增長0.1%、較11月回落0.1個百分點。其中,基建投資當月同比較11月明顯上行5.4個百分點至10.7%,大類行業中水利環境投資增速大幅回升、當月同比較11月大幅上升15.8個百分點至12.1%;電燃水、交運倉儲投資有所回落,當月同比分別較11月下滑7.1、0.5個百分點至12.7%、7.7%。

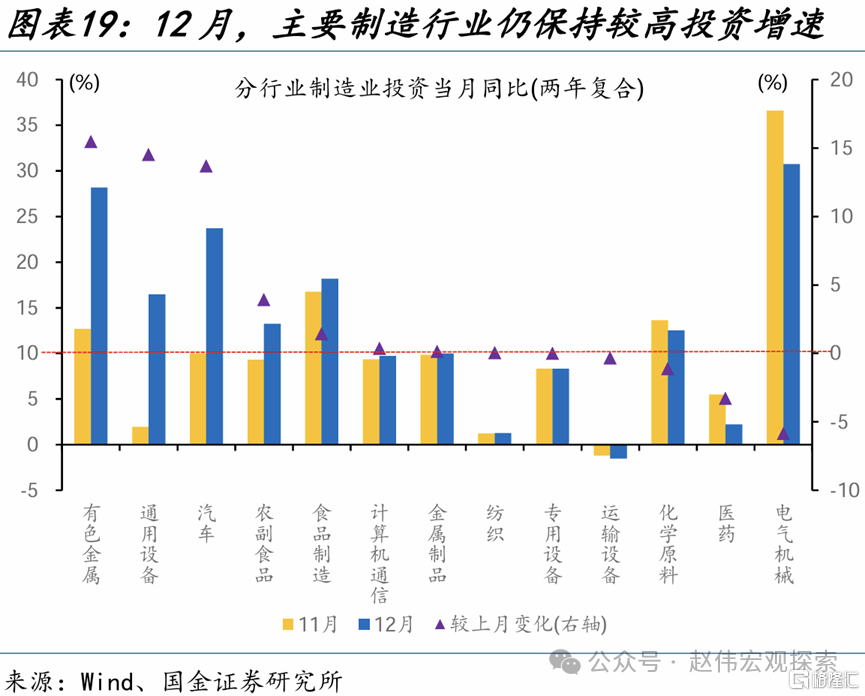

制造業投資增速回升,主要行業保持較快增長。12月,制造業投資當月同比較11月上升1.1個百分點至8.2%、兩年復合同比較11月上升1.2個百分點至7.8%。兩年復合看,分行業中有色金屬、通用設備、汽車改善幅度較大,分別較11月上升15.5、14.5、13.7個百分點至28.2%、16.5%、23.7%。電氣機械、化學原料投資增速仍保持較快增長,但邊際回落幅度較大,分別較上月下降5.9、1.1個百分點至30.7%、12.5%。

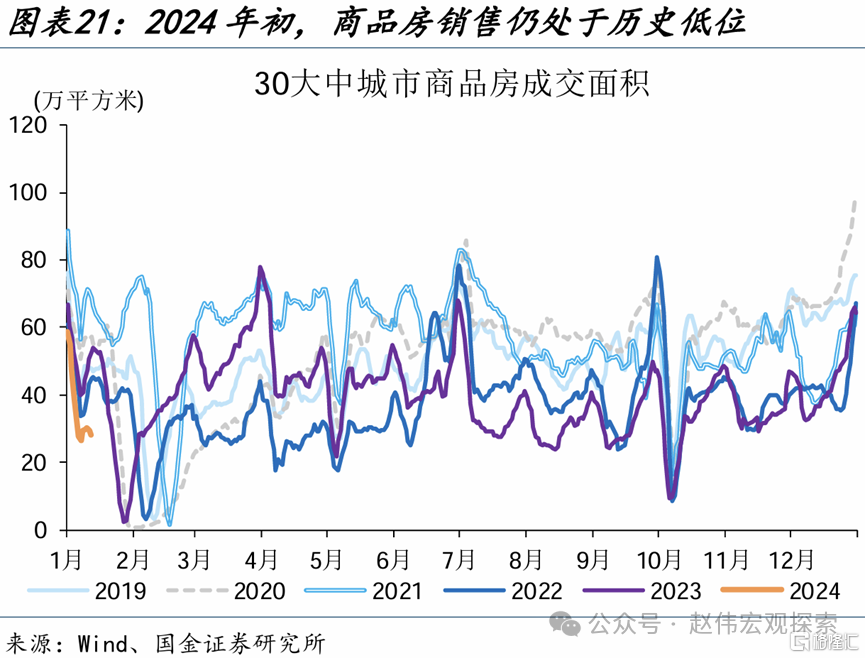

房地產投資降幅有所收窄,竣工端顯著回暖。12月,房地產投資當月同比-12.3%,兩年復合同比同樣爲12.3%、降幅較11月收窄3.1個百分點。兩年復合看,新开工降幅擴大1.2個百分點至-29.4%,竣工端顯著回暖、當月同比大幅上行9.2個百分點至3.8%,商品房銷售降幅小幅擴大0.1個百分點至-22.7%。2024年以來,高頻數據顯示的商品房銷售再度明顯走弱,各地政策優化的後續效果有待持續觀察。

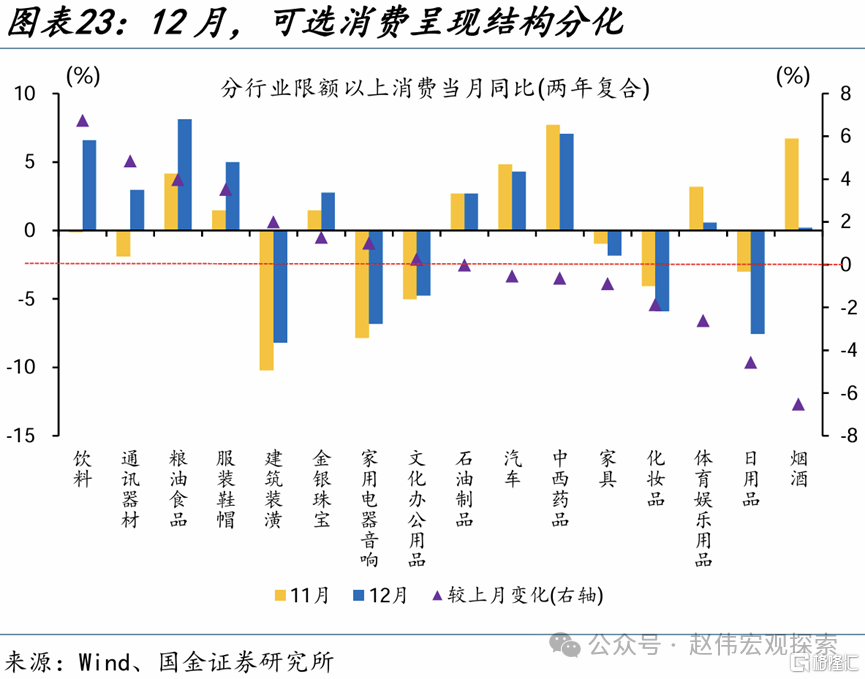

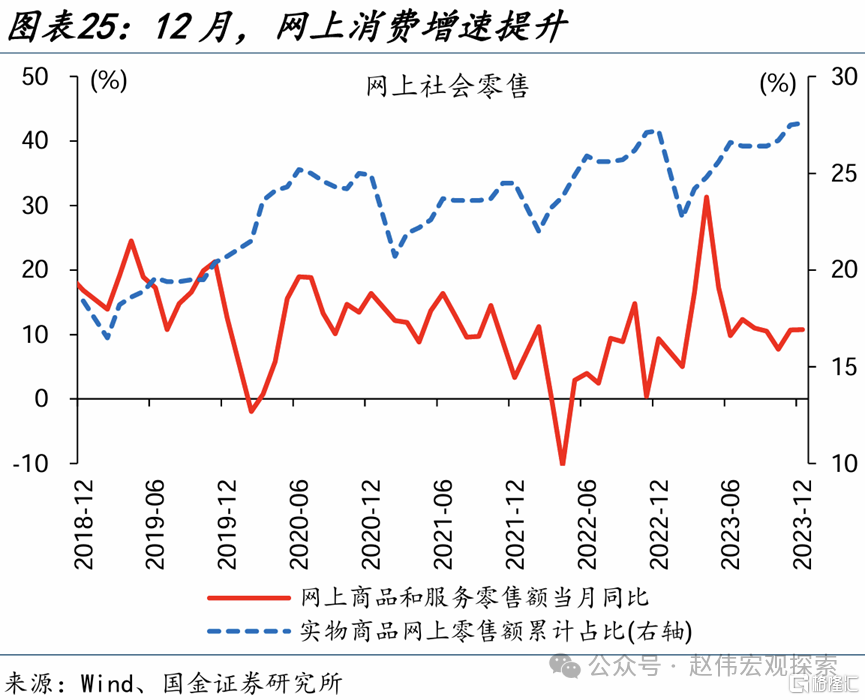

消費:社零低於預期,商品消費有所回暖。12月,社零當月同比7.4%、低於市場預期的8.2%,季調環比0.4%、邊際上升0.3個百分點。兩年復合看,12月社零當月同比2.7%、較11月回升0.9個百分點,商品零售、餐飲收入增速分別較11月上升1.3、下降1.7個百分點至2.3%、5.7%。分品類看,可選消費整體有所回暖,通訊器材、服裝鞋帽、建築裝潢等改善幅度較大。煙酒、日用品等必選消費降幅較大。

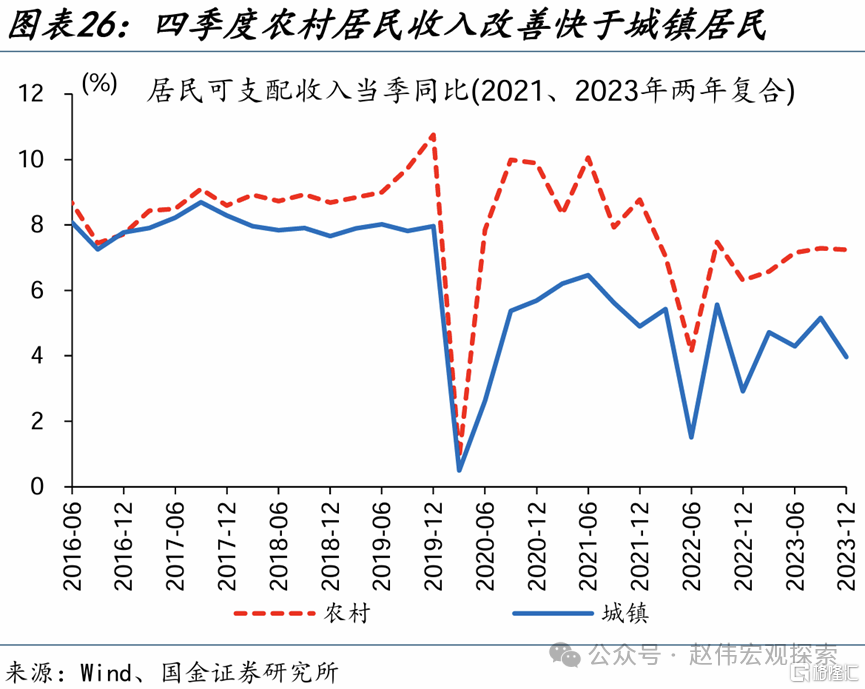

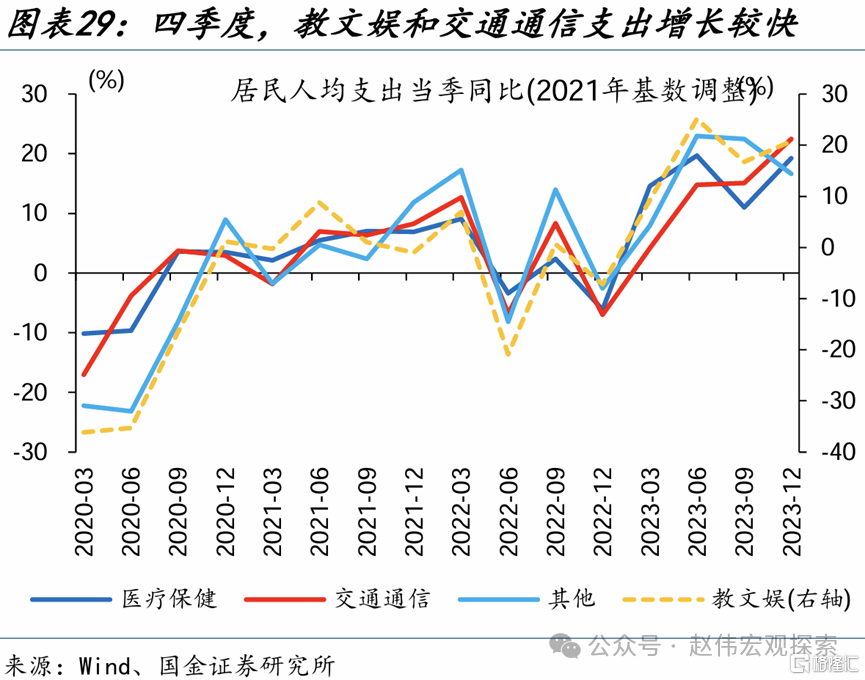

住戶調查:居民收入增速有所回落,消費意愿明顯降溫。2023年四季度,居民人均可支配收入同比6.4%,兩年復合同比5.3%、較三季度回落0.9個百分點。兩年復合看,城鎮居民收入同比4%、較三季度回落1.2個百分點,農村居民收入同比7.2%、較三季度小幅回落0.1個百分點。人均消費支出增速同比9.1%,兩年復合同比3.2%、較三季度大幅回落5個百分點。教文娛、交通通信等服務業消費支出保持較快增速。

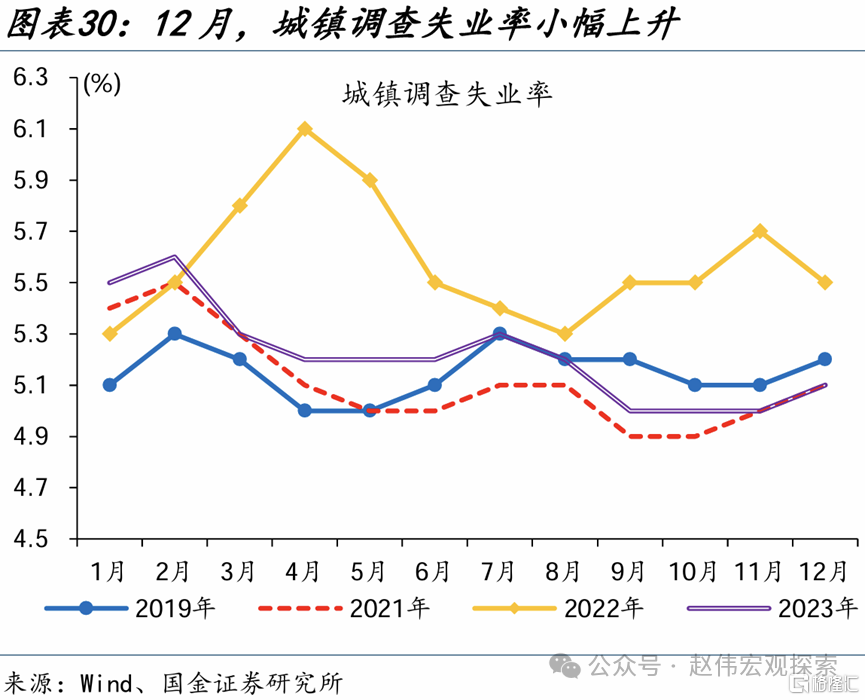

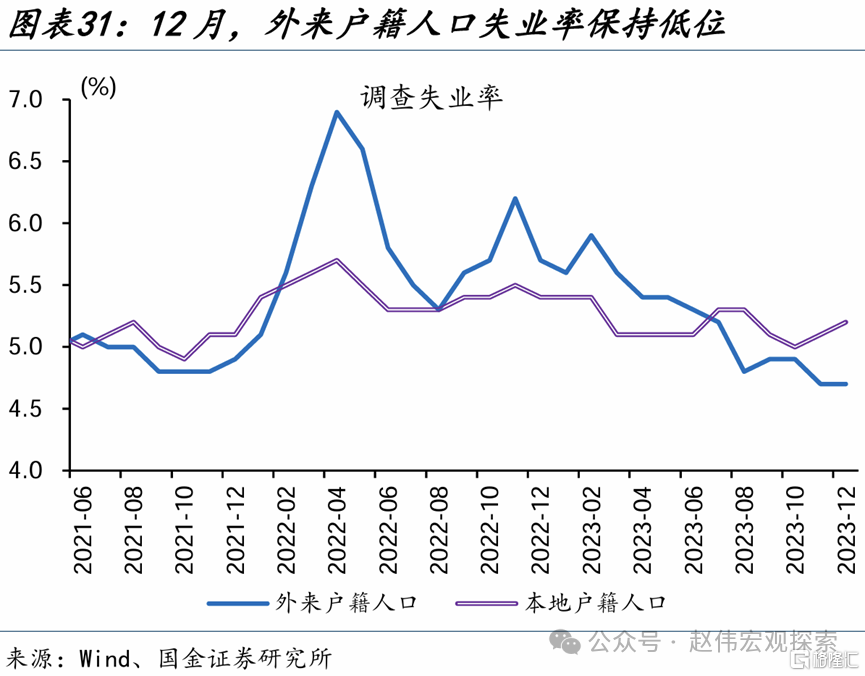

就業:城鎮調查失業率整體平穩。12月,城鎮調查失業率5.1%、較上月小幅上升0.1個百分點。其中外來戶籍人口就業保持良好態勢,失業率較上月持平、錄得4.7%。本地戶籍人口失業率小幅上行0.1個百分點至5.2%。

風險提示

1、經濟復蘇不及預期。海外形勢變化對出口拖累加大、地產超預期走弱等。

2、政策落地效果不及預期。債務壓制、項目質量等拖累政策落地,資金滯留金融體系等。

注:本文來自證券國金證券2024年1月17日研究報告《“穩增長”進行時——12月經濟數據點評》;趙 偉(執業S1130521120002)、張雲傑(執業S1130523100002)

標題:“穩增長”進行時——2023年12月經濟數據點評

地址:https://www.iknowplus.com/post/72855.html