流動性陷阱時代的股票估值變遷——來自日本90年代的經驗

核心結論

流動性陷阱期間,股票市場估值高企。當一國經濟陷入到流動性陷阱中,往往會帶來股票市場的估值高企。利率下行能夠推動估值上升。我們認爲:利率下行帶來估值提升是建立在企業盈利預期不變甚至上升的前提假設下,而這樣一種假設具有暫時性,伴隨着企業盈利預期的下修或利率中樞的上修,最終估值會回歸理性。

超預期寬松帶來日本股市估值高企,流動性盛宴結束估值回歸理性。1991年,日本开始實施寬松的貨幣政策,利率水平大幅下行,但是這樣一種寬松只是爲了對衝經濟下滑,所以股票市場並未出現反彈。1993-1994年,超預期的寬松貨幣政策使得市場對於經濟反彈預期加強,日本股票市場出現了一波估值驅動的反彈。1995年後,盡管利率絕對水平仍然處於低位,但是利率進一步下行空間已然有限,疊加盈利增速預期的修正,市場形成了一輪 “殺估值”下跌。到1997年末,日本股市的整體PE爲37.1倍,重新回到1993年初水平(36.1倍)。長期來看,利率下降並沒有帶來估值水平的持續上升。

真成長方得始終,防御型行業後程發力。縱觀整個1993-97年,能夠持續跑贏指數的行業並不多。能夠穿越牛熊的股票主要包括兩條线索:一類是以輪胎和整車生產等爲代表的汽車產業鏈,在兩個階段均取得了不俗的收益,而另外一類則是以其他金融(保險)和醫藥爲代表的防御型行業,在指數殺估值的過程中,這類行業反而能夠取得較好的表現。

對於當前A股市場的啓示。當前海內外需求偏弱,近期MLF與LPR利率調降釋放穩增長信號,不過從經濟與利率角度來看當前中國與日本90年代所處的環境有所不同。我們的關注點更多建立在利率下行對股市表現的借鑑意義:1)利率下行提升估值是建立在企業盈利預期不變的前提下,如果利率下行過程中,企業盈利預期同步下修,並不會帶來估值的提升;2)在經濟出現穩固復蘇跡象之前,基本面和政策面均對資金面有支撐,不過隨着穩增長政策加碼,庫存周期見底,利率不會出現超預期下行。3)從結構上來看,防御型行業由於其盈利預期下滑有限,確實能在殺估值的過程中取得相對收益,僅僅只是次優選擇,只有真正能夠在經濟下滑中盈利不斷改善的成長型白馬股方能穿越牛熊。

風險提示

政策推進不及預期,國內疫情反復超預期,產業發展不及預期。

01

流動性陷阱,帶來股票市場估值體系重構

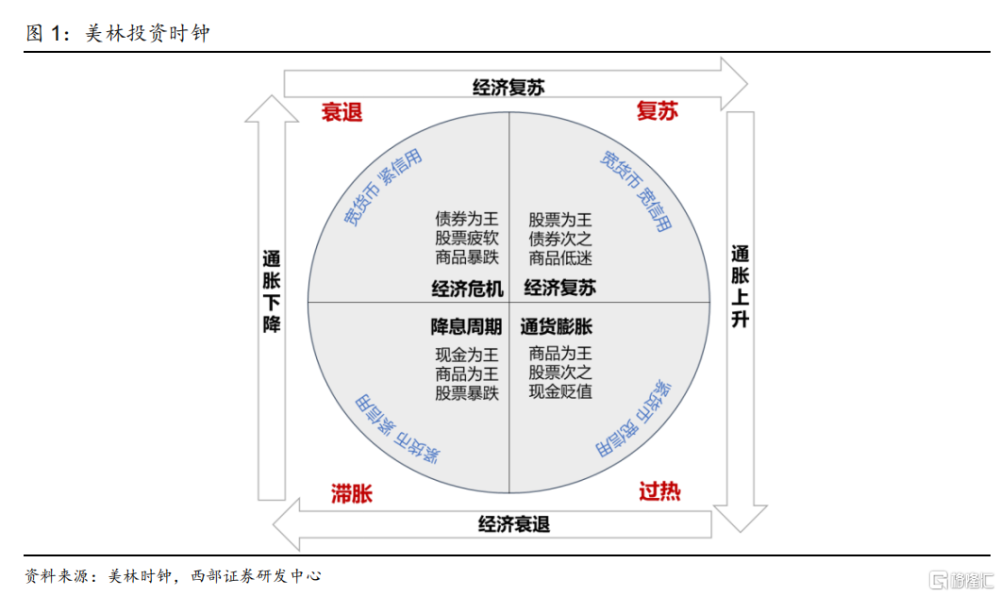

基於經典的DDM模型,決定權益市場估值的因素來自於對未來各期無風險收益和盈利的預期。從周期性視角出發,當經濟增速下行時,寬松的貨幣政策能夠通過刺激消費和投資,帶來經濟復蘇與企業盈利改善。而隨着經濟企穩,通貨膨脹率逐漸上升,進而促使央行收緊貨幣政策。在經濟與通脹的周期循環過程中,投資往往從經濟和貨幣兩個維度展开。基於這一框架的經典投資模型就是美林投資時鐘。

流動性陷阱是凱恩斯的流動偏好理論中的一個概念,指得是當利率水平極低時,人們對貨幣需求趨於無限大。當經濟陷入類流動性陷阱狀態時,寬松貨幣政策對於經濟的邊際作用不斷減弱,而貨幣當局爲了實現刺激經濟的目的,需要長時間將利率降到一個極低的水平。在這一過程中,市場預期貨幣政策將在相當長的一段時間內維持在寬松和中性狀態,而不會出現緊縮的貨幣政策,從而使得利率長期維持在一個相對較低的水平。

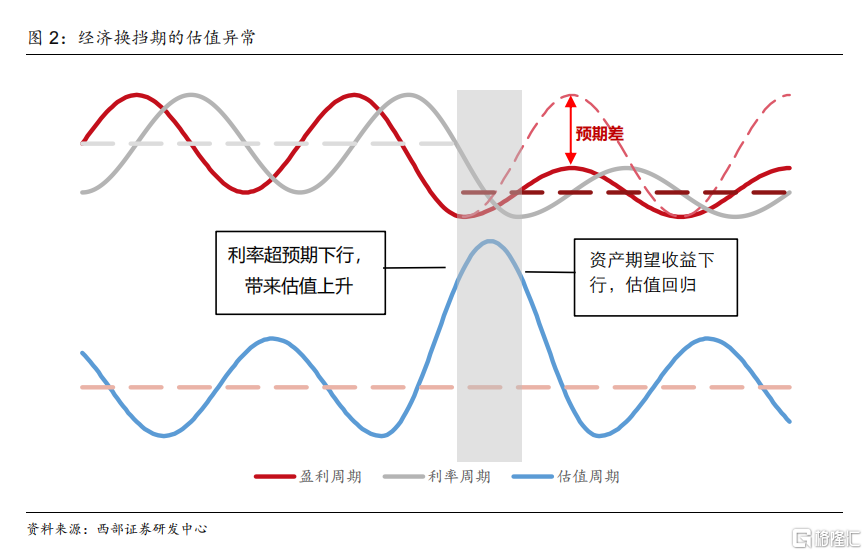

在這樣的過程中,股票市場會經歷估值階段性換檔。一方面觀察到利率的持續下行,另外一方面,基於簡單的线性外推,對於企業盈利往往還存在着較高的預期,在DDM模型中分子(企業盈利預期)不變,而分母(利率)下降,從而帶來估值的不斷上升。但是伴隨着利率中樞的持續下行,當市場發現盈利增速並未因爲寬松的貨幣政策而出現反彈後,會進一步下修對於未來盈利預期,從而使得估值重新回到合理水平。

我們以20世紀90年代的日本爲例,來考察利率下行對於股票市場的影響。

02

日本90年代的利率快速下行與流動性陷阱

伴隨着90年代的經濟增速換擋,日本央行採取了寬松的貨幣政策,特別是在1993年以後,基准利率超預期下行,疊加存款利率的市場化,帶來了日本利率水平的快速下行。

但是,超預期的寬松貨幣政策並沒有使得日本經濟重回繁榮,反而是使得其陷入流動性陷阱。長期的經濟不景氣使得日本企業的盈利中樞也出現了明顯的下行。

01

日本央行寬松的貨幣政策與利率市場化改革

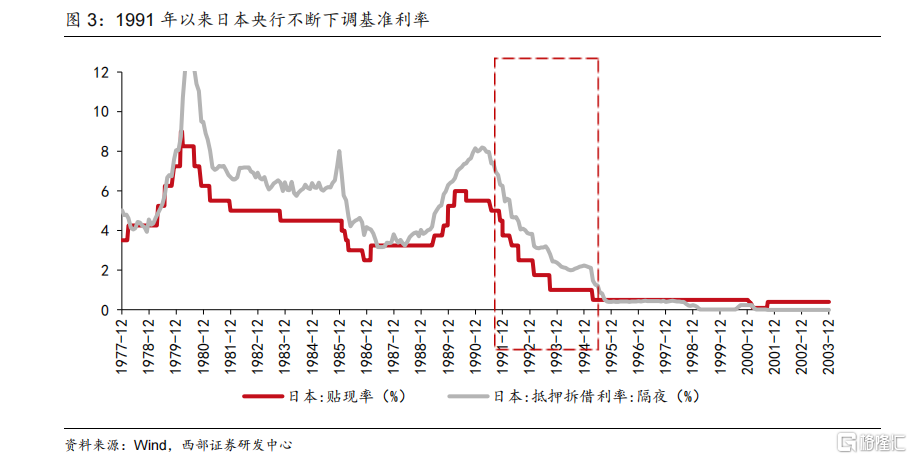

90年代的日本經歷了經濟蕭條以及貨幣政策大幅寬松。1991年,隨着泡沫經濟的破滅,日本經濟开始出現急劇下滑,日本央行自1991年6月开始8次下調貼現率,到1993年10月,日本央行基准利率由5.5%下調到1.0%。到1995年4月,日本央行的貼現率進一步下調到0.5%的水平。與之相應的,日本抵押貸款利率也由1991年的8%一路下降到1995年的0.4%的超低水平,而抵押貸款利率更是下行到接近於0%的水平。

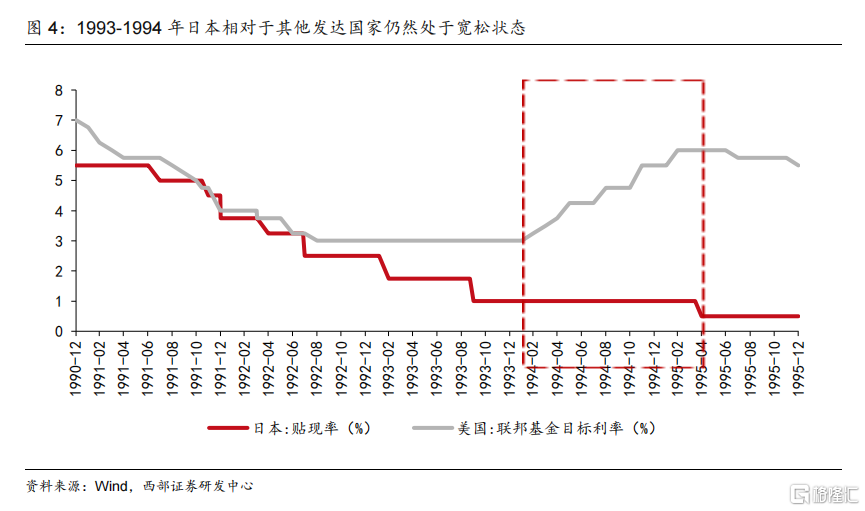

雖然1993年9月至1995年4月期間,日本央行並未降息,但是由於同期美聯儲意外加息,1994年2月-1995年2月期間連續7次加息,將基准利率由3.0%提高到6.0%,使得日本市場相對於其他發達經濟體而言,依然處於一個流動性相對寬松的狀態。而伴隨着1995年4月,日本央行將基准利率下調到0.5%的超低水平,按照當時的觀點,基本已經沒有進一步下調的空間,這也意味着利率中樞的下行已經達到極限。

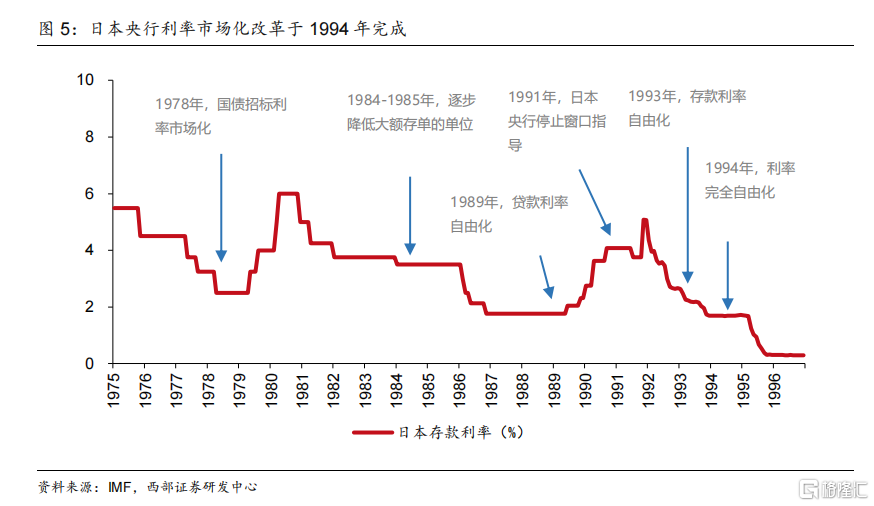

另一方面,伴隨着利率市場化進程的推進,日本央行對於金融系統的監管不斷放松,也推動了金融系統的發展。日本央行的利率市場化改革始於1978年,而真正开始推進金融機構負債端(存款利率)改革則是要等到20世紀90年代,到1991年,伴隨着日本央行停止對商業銀行的窗口指導,日本的利率市場化已經初步完成,到1993-94年間,伴隨着基准利率的不斷下降,以及存款利率的自由化,最終日本實現了利率的完全自由化。

02

企業盈利中樞下行導致流動性陷阱

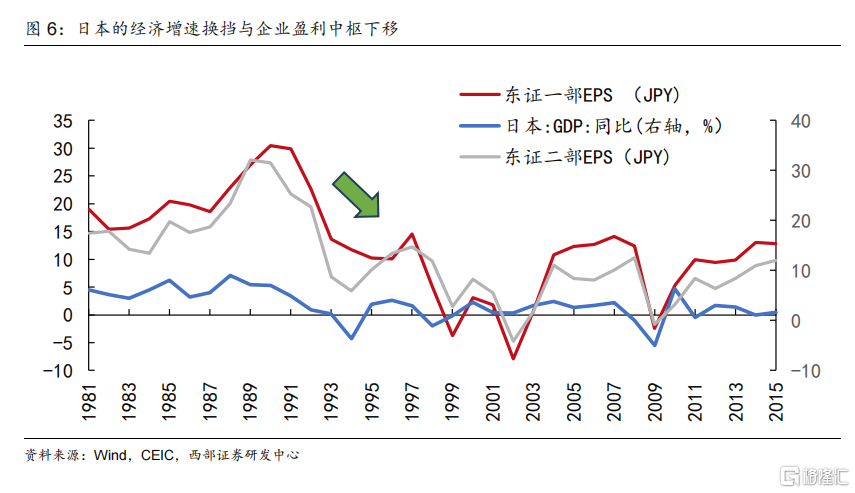

日本央行寬松的貨幣政策並沒有帶來經濟與盈利的強勢反彈。自1991年以後,日本經濟增速中樞有1974-1991年的4.5%下降到1991年以後的0.5%。而日本企業的盈利中樞也呈現明顯的下移,東證一部與二部的EPS由21日元下降到8日元。

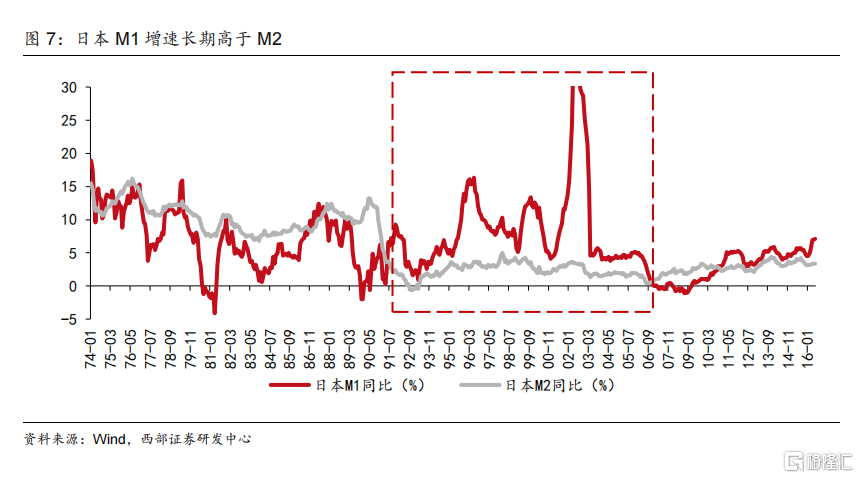

寬松的貨幣政策目的是爲了刺激經濟,但是伴隨着盈利中樞的下移,大量企業开始儲備現金,這樣一種情形使得整個經濟實質上陷入流動性陷阱。這反映到金融數據上的現象就是:M2增速長期低於M1增速。自1991年6月以來,日本M1增速持續高於M2增速,這一情況直到2006年11月份才出現改變。

03

流動性盛宴之下,股市泡沫再起

對於90年代日本利率下行過程中的股票市場,我們可以將其分爲3個階段進行研究:

1)1991年,日本开始實施寬松的貨幣政策,利率水平大幅下行,但是這樣一種寬松只是爲了對衝經濟下滑,所以股票市場並未出現反彈。

2)1993-1994年,超預期的寬松貨幣政策使得市場對於經濟反彈預期加強,日本股票市場出現了一波估值驅動的反彈。

3)1995年後,盡管利率絕對水平仍然處於低位,但是利率進一步下行空間已然有限,疊加盈利增速預期的修正,市場形成了一輪 “殺估值”下跌。到1997年底,大多數行業的估值水平都回到了1993年初水平。

01

利率經濟雙下,估值變化不大(1991-1992)

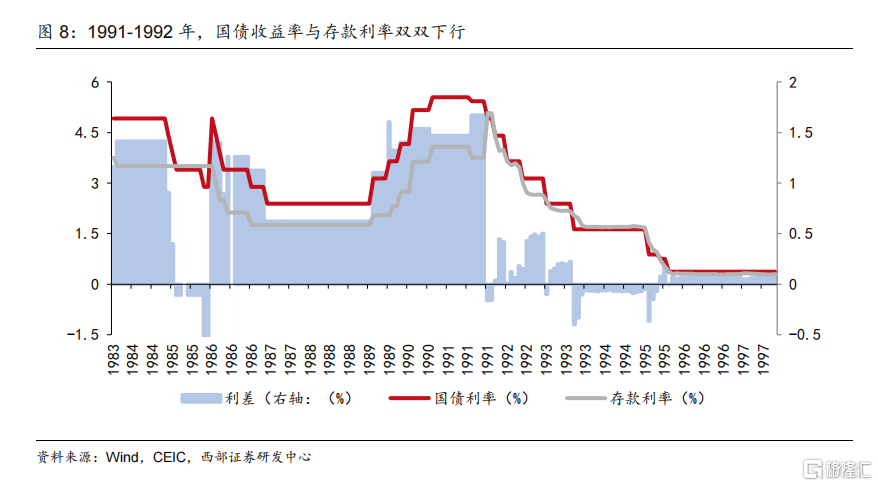

20世紀90年代初,日本寬松的貨幣政策首先影響到的是無風險利率。1991-1992年,伴隨着基准利率的持續下行,國債收益率和存款利率迅速下行。在這一過程中,由於利率的下行並未超出市場預期,因此也並未帶來股票市場估值的提升。因此,從盈利和估值的拆分來看,這一時期日本股市的下跌主要來自於EPS的下降。

02

利率超預期下行,估值迅速上升(1993-1994)

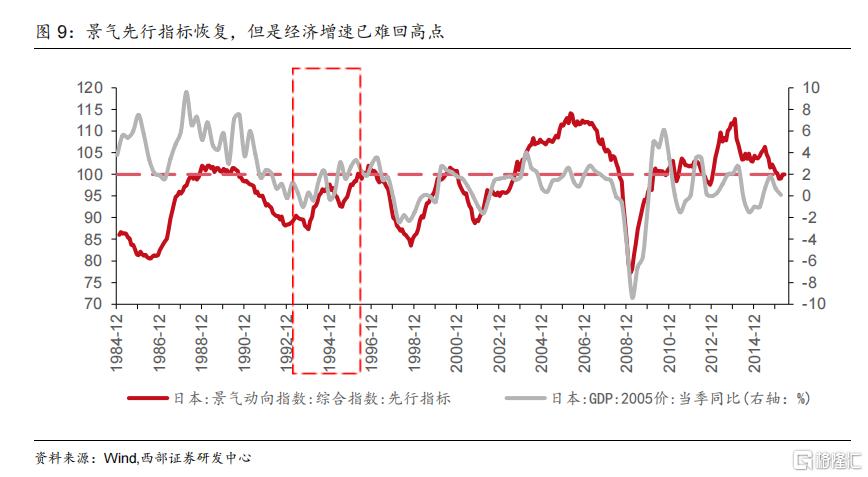

1993-1994年,日本央行一系列超預期的寬松貨幣政策對於市場的信心恢復發揮了重要作用,但並沒有使日本經濟回到高景氣時代。反映市場信心的日本景氣動向指數自1993年8月的低點以來持續上升,但是從GDP增速來看,1993年-1997年期間,日本GDP增速最高僅爲3.3%,與1989年一季度泡沫經濟時期的6.8%相比已經相去甚遠。

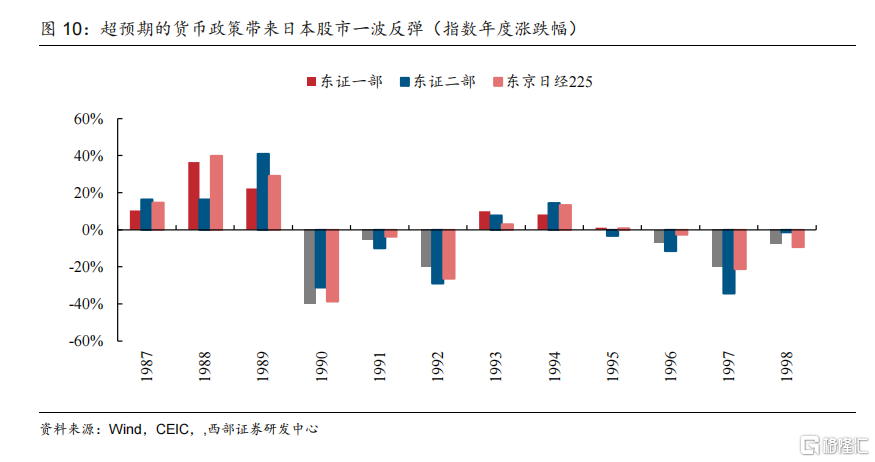

超預期的寬松貨幣政策推動也帶來了日本股市的反彈。從1993年初到1994年底,兩年時間內,東京證券交易所一部(主板)和二部(中小板)指數分別由1292.9點和1668.2點上漲到1559.1點和2133.7點。其中東證二部的漲幅達到27.9%,高於東證一部的20.6%,也反映了在流動性的推動下,小市值股票更容易獲得流動性溢價。

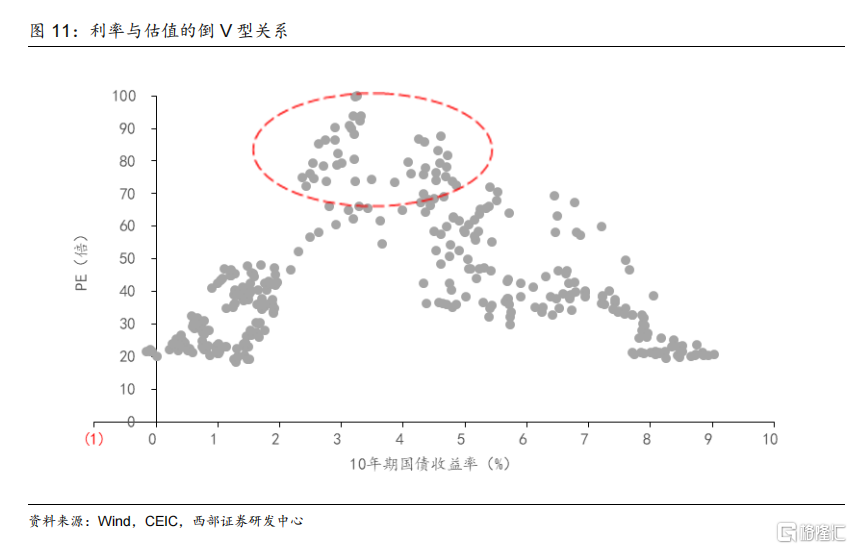

從估值和利率的關系來看,日本股市估值與10年期國債收益率呈現出倒V字型關系。正如我們在第一部分所指出的,估值的高峰並非出現在低利率水平,而是出現在利率快速下降的階段。超預期的寬松貨幣政策確實能帶來短期的估值高企,但是這種估值的畸高是建立在對於未來的非理性預期基礎之上的——伴隨着經濟增速與利率之間新的均衡關系的建立,整個市場的估值水平仍將回歸到正常水平。

以日本爲例,1993-1994年期間,10年期國債收益率由4%以上快速下降到2%左右,這期間整個市場的估值維持在60-100倍之間,而伴隨着10年期國債收益率下降到2%以下,估值水平重新回到20-50倍水平,並不存在低利率與高估值的簡單對應關系。

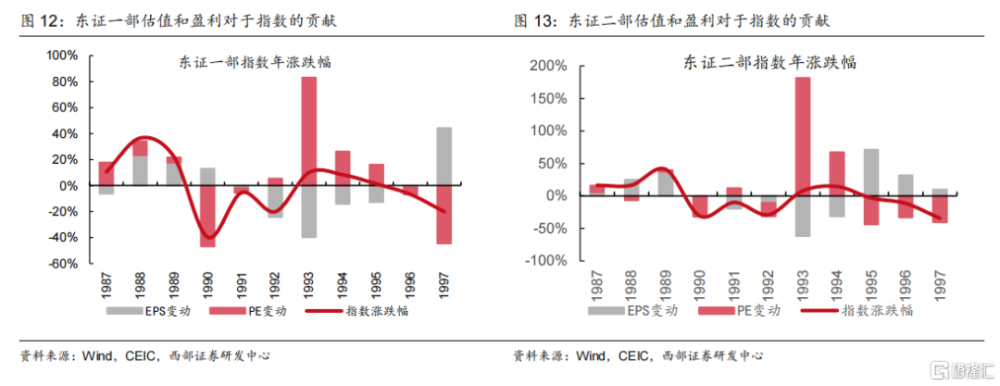

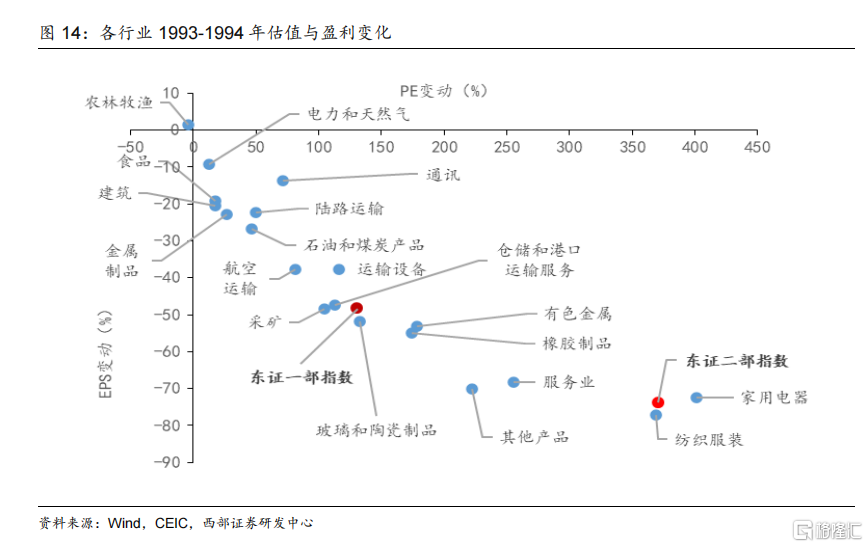

從估值和盈利的拆解來看,這一時期的指數上漲主要來自於估值的上升,盈利對於指數的上漲則是負貢獻,其中東證二部表現較東證一部更爲明顯。東證一部1993年和1994年PE對於指數的貢獻分別爲83%,26%,EPS對於指數的貢獻分別爲-40%和-14%;東證二部1993年和1994年PE對於指數的貢獻分別爲182%,67%,EPS對於指數的貢獻分別爲-62%和-31%。

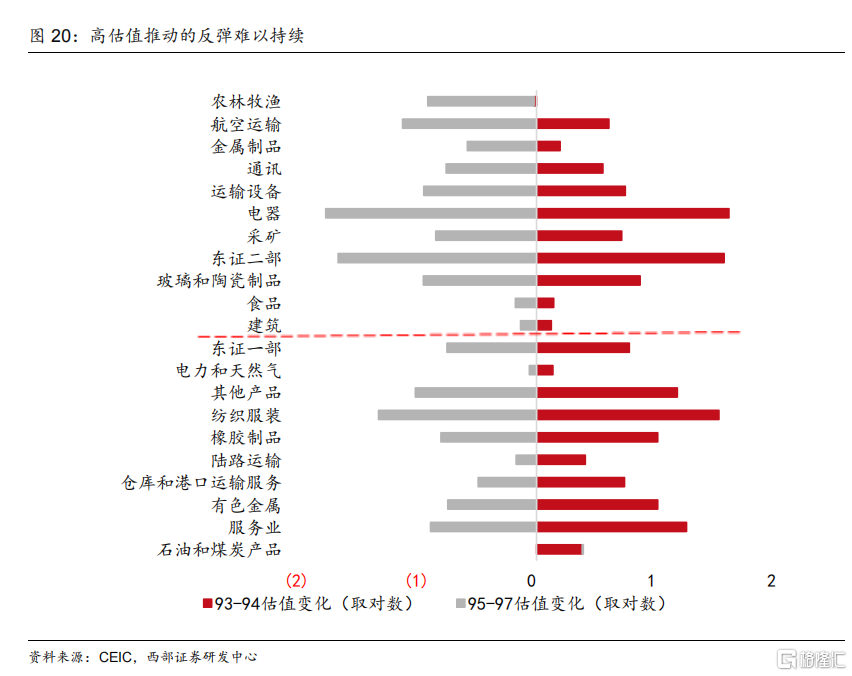

從各行業的盈利與估值拆分來看,1993-1994年期間,所有行業都呈現出盈利下行而估值上升的情況,沒有任何一個行業能夠實現盈利和估值的同時上升。

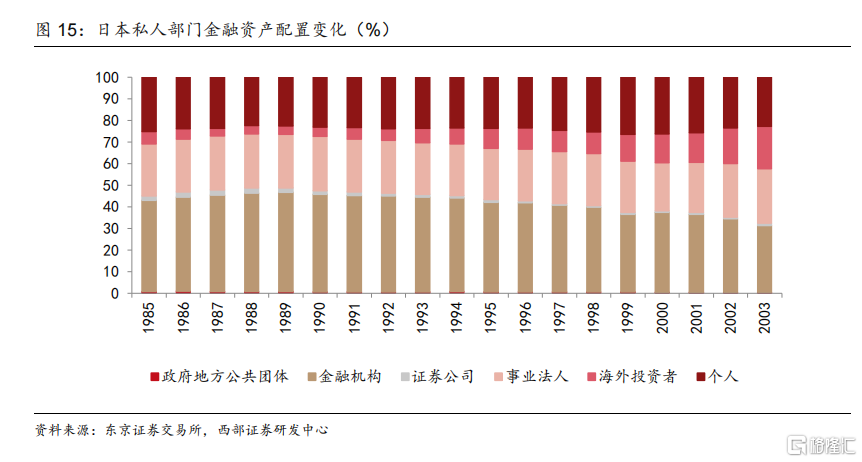

從參與者結構來看,這一時期金融機構和事業法人的佔比持續下降。政府部門、券商和個人持股比例小幅波動,而海外投資者的持股規模則是持續上升。

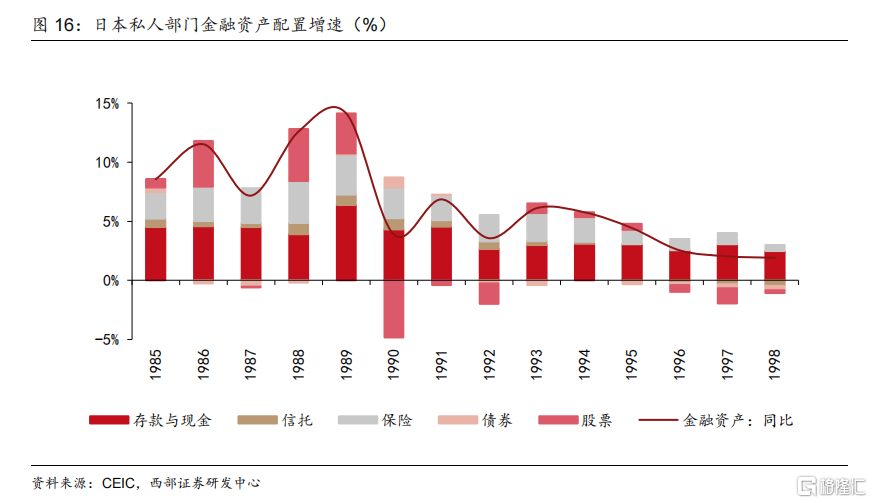

從資金面來看,1993-1995年間,仍有增量資金流入股市。從日本私人部門的金融資產配置來看,雖然存款和保險是私人部門金融資產配置的主要途徑,但股票投資在金融資產配置中則是屬於波動性最大的部分。1993-95年,受到寬松貨幣政策的刺激,依然存在增量資金進入股市,而從1996年开始,私人部門金融資產中的股票配置則是持續的負增長。

03

經濟增長預期證僞,價值回歸(1995-1997)

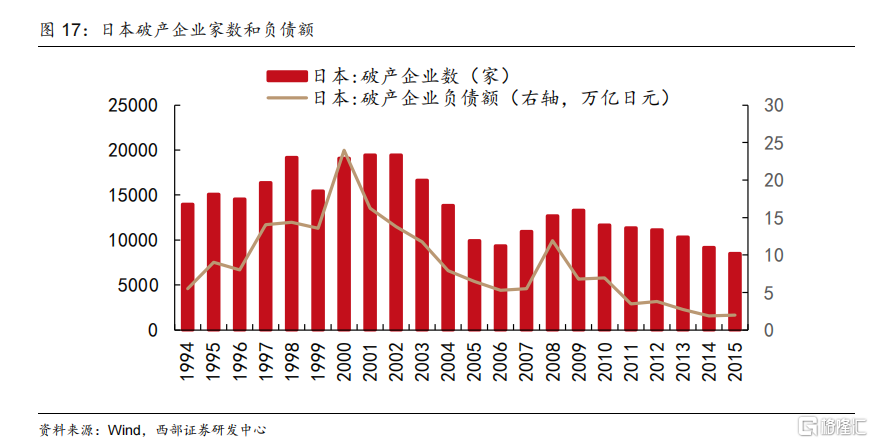

伴隨日本央行將抵押貸款利率由1991年的8%一路下降到1995年的0.4%的超低水平,未來進一步寬松的空間已經非常有限。而另外一方面,日本經濟增速依然維持在低均衡水平,並沒有在極度寬松的貨幣政策下出現迅速反彈。伴隨着日本經濟增長趨於停滯,大量企業破產,使得原本潛在的系統性風險不斷暴露。

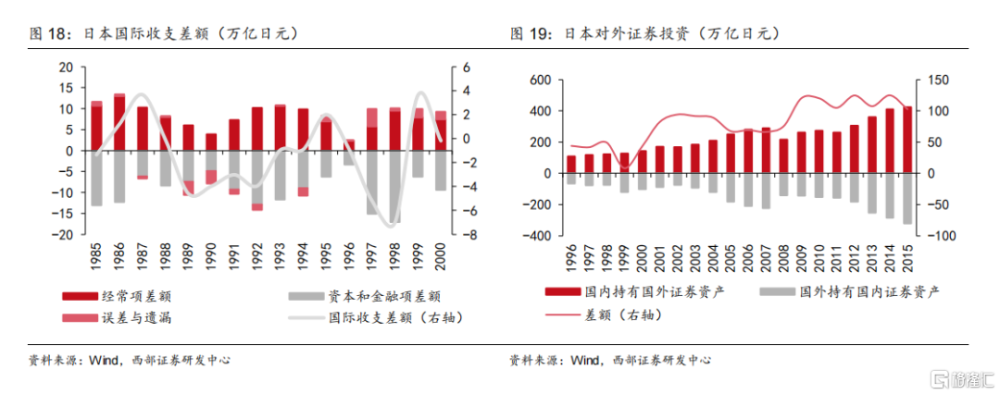

另外一方面,但是利率下行帶來資本和金融項目的持續流出,特別是在1996年以後,伴隨着國內的估值體系的混亂,海外廉價資產對於日本投資者更加具有吸引力,使得大量國內資本流出。

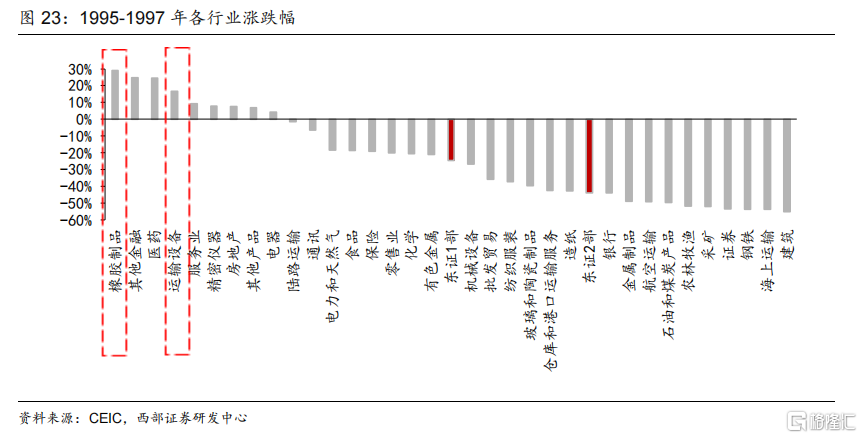

1996年,伴隨着日本央行的寬松貨幣政策進入尾聲,經濟復蘇的預期被證僞,市場的估值亦回歸理性。綜合1993-1997年的表現來看,整體指數估值水平沒有並未出現系統性上升。其中,從1995年到1997年,除了石油和煤炭產品估值有所上升外,所有行業的估值水平都呈現明顯的下降。從1993-1997年看,服務業、倉庫和港口運輸服務、陸路運輸、電力和天然氣、其他產品、有色金屬、橡膠制品、石油和煤炭產品、紡織服裝等行業估值出現了上升,而農林牧漁、採礦、建築、食品、玻璃和陶瓷制品、金屬制品、家用電器、運輸設備、航空運輸和通信等的估值水平則是出現了下降。

04

真成長方得始終,防御型行業後程發力

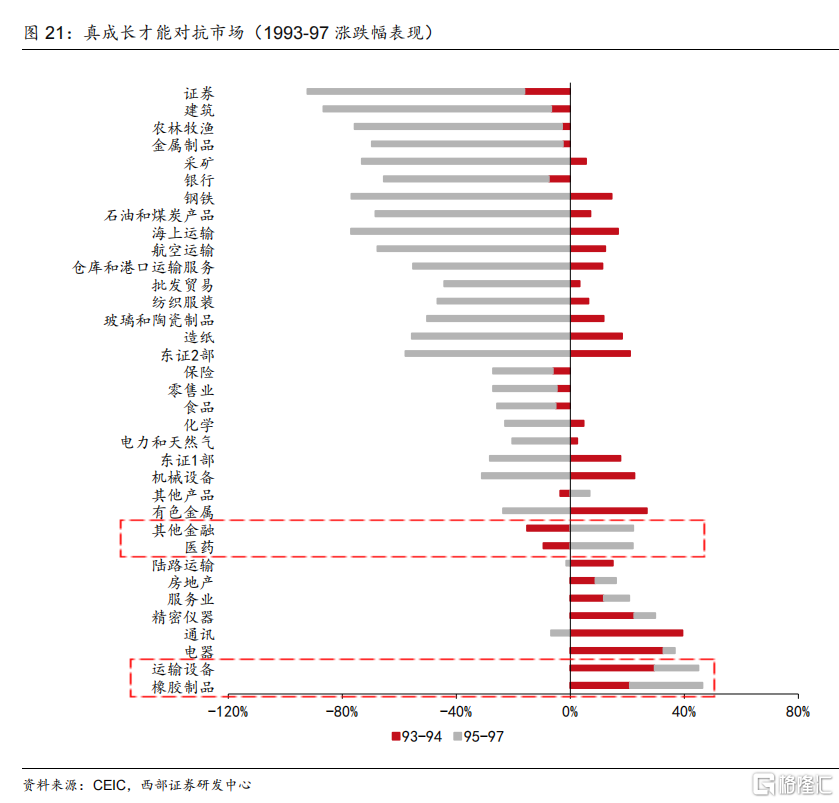

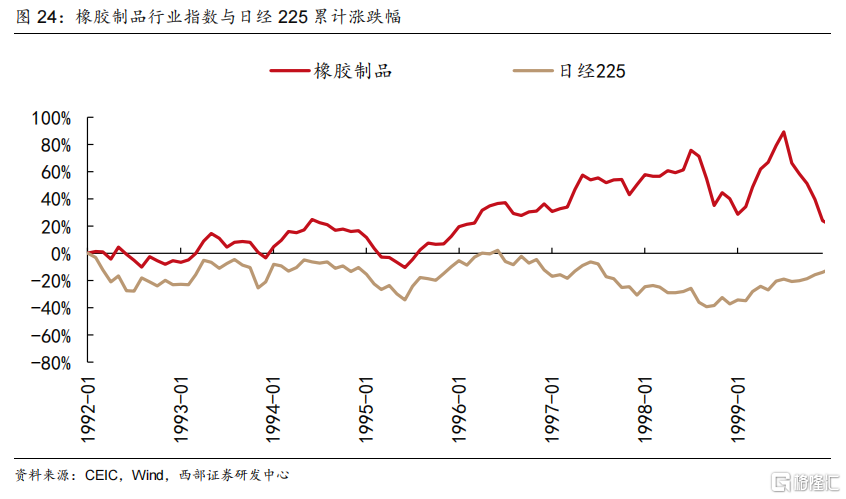

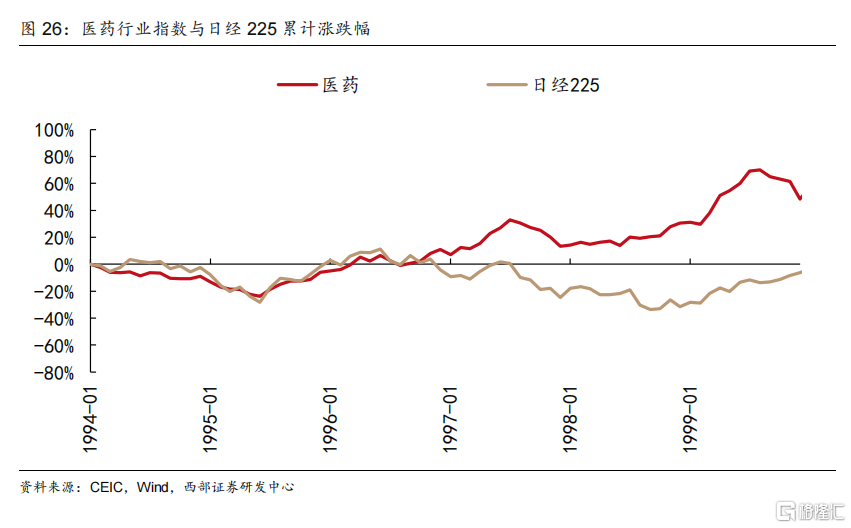

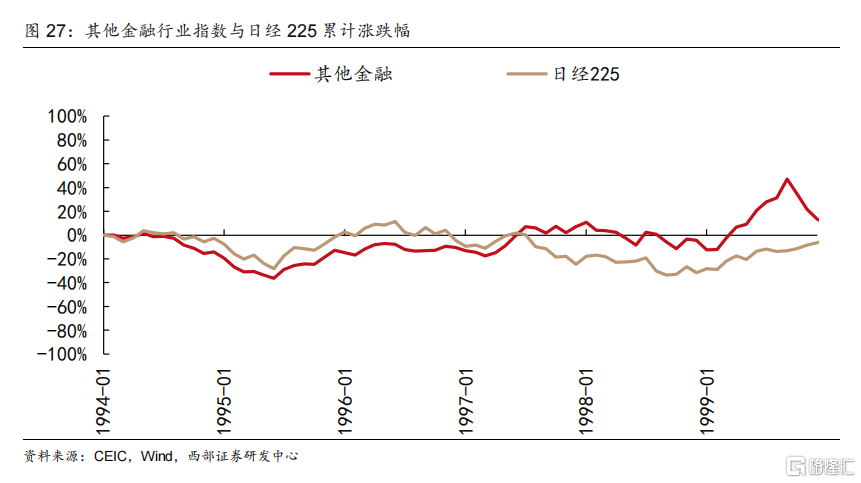

縱觀整個1993-97年,能夠持續跑贏指數的行業並不多。能夠穿越牛熊的股票主要包括兩條线索,一類是以橡膠制品和運輸設備等行業爲代表的汽車產業鏈,其在兩個階段均取得了不俗的收益,而另外一類則是以其他金融(保險)和醫藥爲代表的防御型行業,其與指數呈現明顯的負相關關系,在指數殺估值的過程中,這類行業反而能夠取得較好的表現。

分階段來看:

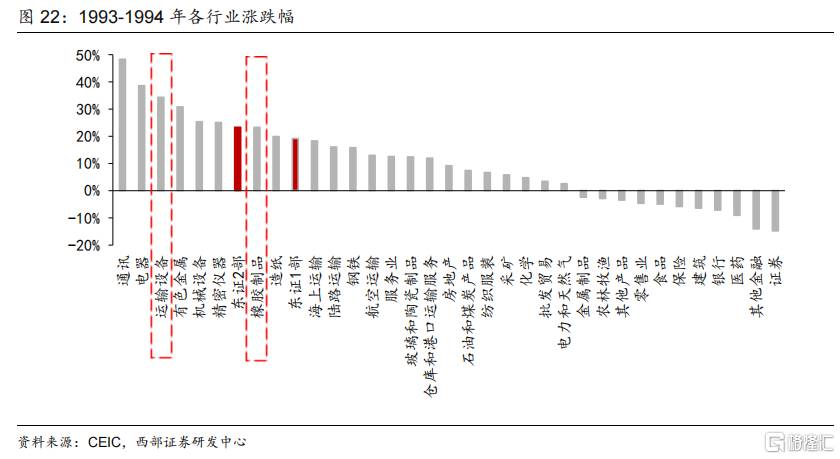

1993-1994年期間,漲幅靠前的行業主要分爲兩類:一類是日本在全球處於技術領先的行業,以通訊、家電、運輸設備、機械設備、精密儀器等爲代表。另外一類則是以有色金屬和橡膠制品等爲代表的資源型產業。而與消費需求相關的行業表現則普遍弱於指數。這也反映了整個市場風險偏好的上升。

1995年以後,隨着流動性寬松預期的結束,高企的估值重新回歸理性。分行業來看,1995-1997年期間,僅有橡膠制品、其他金融、醫藥、運輸設備、服務業、精密儀器、房地產、電器、等行業取得了正收益,而其他行業收益均爲負。

汽車產業鏈發展推動輪胎行業持續景氣

日本橡膠行業在經歷了1973年和78年石油危機帶來的衝擊和蕭條時期後,經過一段時期的技術革新及調整後,伴隨着日本汽車工業的騰飛,以汽車輪胎爲代表的橡膠制品行業迎來了難得的高景氣期。依據日本汽車輪胎制造商協會的數據,日本每年輪胎產量由1980年的78.4萬條迅速上升到1990年的103.1萬條,到2000年則是持續上升到115.3萬條,成爲日本經濟稍有的持續高景氣行業。在日經指數持續低迷的時期中,輪胎制品行業指數走出了一波淋漓的白馬上漲行情。

以汽車行業爲代表的運輸設備行業走強。在經歷兩次石油危機衝擊後,通過走小型化和節能化的發展方向,日本汽車產業迎來高速發展,國際化步伐加快。即使是在日本經濟泡沫破滅的90年代,日本運輸設備行業的股價表現依然超過了日經225指數。

保險和醫療行業具有明顯的防御性

醫藥行業是稀缺的防御性板塊。在進入90年代後,伴隨着日本逐漸進入老齡化社會,其醫療費用支持也不斷上升,這也推動了醫療產業的發展,在盈利預期穩步向上的推動,醫藥板塊成了股票市場難得的防御性板塊,在整體經濟難見起色的情況下,醫藥行業股票受到了市場避險資金的追捧。

伴隨着利率水平持續處於低位,保險投資成爲日本私人部門金融資產的重要配置方向。另外一方面,1995年阪神大地震後,也觸發了民衆和企業對商業保險的需求,使得保險行業發展迅速。從1997年开始,其他金融开始逆勢上行,持續跑贏指數。

05

對於當前A股市場的啓示

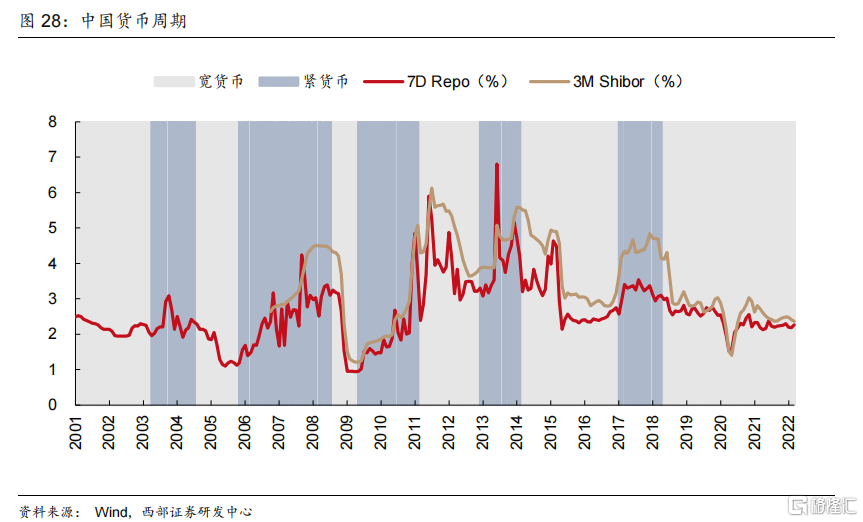

LPR年內首次下調,釋放穩增長積極信號。發改委、國務院相繼表態將“採取更加有力的措施”後, 6月15日MLF利率下調10個基點,6月20日貸款市場報價利率(LPR)1年期和5年期以上LPR對稱下調10個基點,1年期LPR爲3.55%,5年期以上LPR爲4.2%。

從當前中國的情況來看:1)經濟層面,國際國內需求均較弱,但中國經濟周期領先海外國家,這與日本當年所出現的長期經濟停滯亦有很大不同;2)政策層面,當前海外仍在緊縮周期,6月15日美聯儲如期暫緩加息,但在通脹高於目標通脹的背景下加息空間仍存;相比之下歐洲更爲鷹派,6月繼續加息25bp。海外市場對經濟衰退與降息預期經歷了較大變化,而國內逆周期信號進一步加強,但也不會過度刺激,利率中樞下降但是與零利率仍然有較大差距。

對於中國而言,值得借鑑的是在利率下行過程中的資產價格表現。從日本的案例中我們可以觀測到幾個有趣的現象:

1)利率與估值之間的關系並非线性,估值的邊界在於基本面:利率快速下行確實帶來了短期市場估值的上升,但是這樣一種估值上升是建立在企業盈利預期維持不變甚至改善基礎上的,而當經濟復蘇被證僞後,即使利率水平處於絕對低位,也無法支撐高企的估值。1993-1997年期間,雖然日本的基准利率由2.5%下降到0.5%的超低水平,但是由於其經濟增速均值亦由1993年前的4.5%下降到1993-1997年的1.4%,日本股票市場的估值PE從1992年底的36.1倍,經歷了一輪估值泡沫後,最終於1997年底重回37.6倍。

之所以會出現這樣一種情況,主要是因爲利率中樞並非完全外生的變量,其最終仍需與經濟增速相適宜。低利率水平往往對應着低經濟增速和企業盈利水平,從而使得估值重新回到合理水平。而在經濟轉型期,這種情況尤爲明顯,由於市場對於未來的經濟增速無法做出合理預期,往往會基於過去歷史進行线性外推,從而系統性高估未來的盈利預期。而隨着對企業盈利預期的修正,將會帶來市場估值系統的修復。

2)能夠穿越牛熊的行業:從行業比較方面來看,大多數行業都呈現出與指數高度的相關性,在整個估值體系修復的過程中跟隨指數下跌。而真正能夠在“殺估值”過程中脫穎而出的主要有兩類行業,一類是行業持續保持景氣的白馬型成長行業(以汽車輪胎爲代表的橡膠制品行業和以汽車爲代表的運輸設備行業),另外一類則是具有較強防御性的行業(以保險業爲代表的其他金融行業和醫療行業)。

對於中國的A股市場而言,

我們認爲值得借鑑的幾點在於:

1)利率下行提升估值是建立在企業盈利預期不變的前提下,如果利率下行過程中,企業盈利預期同步下修,並不會帶來估值的提升;

2)在經濟出現穩固復蘇跡象之前,基本面和政策面均對資金面有支撐,不過隨着穩增長政策加碼,庫存周期見底,利率不會出現超預期下行,進而推動股票估值大幅提升。

3)從結構上來看,防御型行業由於其盈利預期下滑有限,確實能在殺估值的過程中取得相對收益,僅僅只是次優選擇,只有真正能夠在經濟下滑中盈利不斷改善的成長型白馬股方能穿越牛熊。

風險提示

政策推進不及預期,國內疫情反復超預期,產業發展不及預期。

注:本文來自西部證券2023 年 06 月 23 日證券研究報告《流動性陷阱時代的股票估值變遷——來自日本90年代的經驗》;報告分析師:易斌 S0800521120001、慈薇薇 S0800523050004

標題:流動性陷阱時代的股票估值變遷——來自日本90年代的經驗

地址:https://www.iknowplus.com/post/7222.html