中銀證券:11月市場主體逢低購匯,外資配置熱情高漲

摘 要

11月份,受美聯儲緊縮預期緩解及美國10月CPI超預期回落帶動美元指數和美債收益率回調影響,人民幣匯率反彈,銀行間即期詢價成交量也出現明顯回升。

11月份,市場主體“逢低購匯”增多,銀行即遠期(含期權)結售匯延續7月份以來逆差,且逆差規模環比擴大。在此背景下,中央經濟工作會議連續兩年強調“保持人民幣匯率在合理均衡水平上的基本穩定”,往年中央經濟工作會議僅在2016年和2017年連續強調了這一表述。

在人民幣匯率止跌反彈情況下,市場主體遠期結匯需求增加,但即期結匯意愿創近年來同期新低。後續人民幣匯率走勢或受到結匯需求釋放帶來的支撐作用,但仍然主要取決於中美經濟和政策走向。

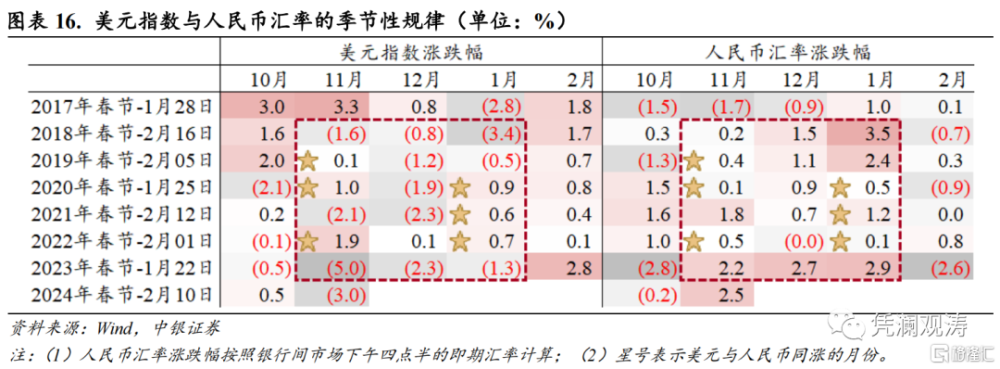

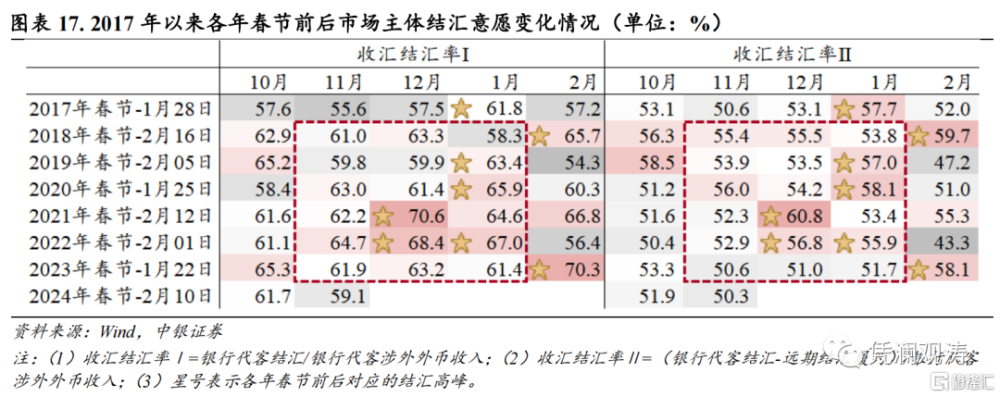

2017年以來的每年11月至次年1月人民幣基本爲升值狀態,表現出較強的季節性規律,但美元走弱是重要的推動因素,而且從各年春節前後的結匯情況來看,“結匯潮”的說法對人民幣匯率的影響不宜過分誇大。

11月份,外資配置人民幣債券意愿明顯提升,債券通項下資金淨流入2513億元,同業存單和國債是主要貢獻項,陸股通項下資金淨流出規模大幅收斂至18億元,證券投資項下外資總體恢復淨流入。

風險提示:海外金融風險超預期,主要央行貨幣政策調整超預期,國內經濟復蘇不如預期

正文

12月15日,國家外匯管理局發布了2023年11月份外匯收支數據。現結合最新數據對11月份境內外匯市場運行情況具體分析如下:

美元指數回落,境內外匯市場量價齊升

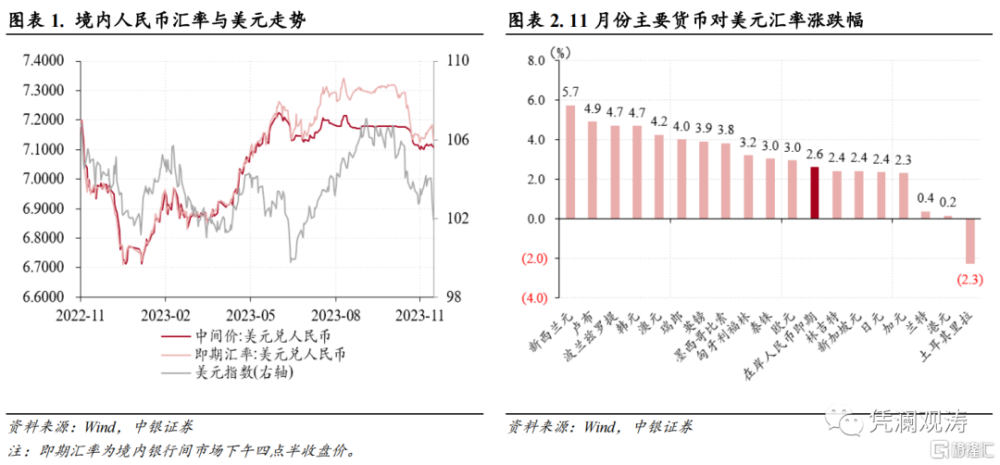

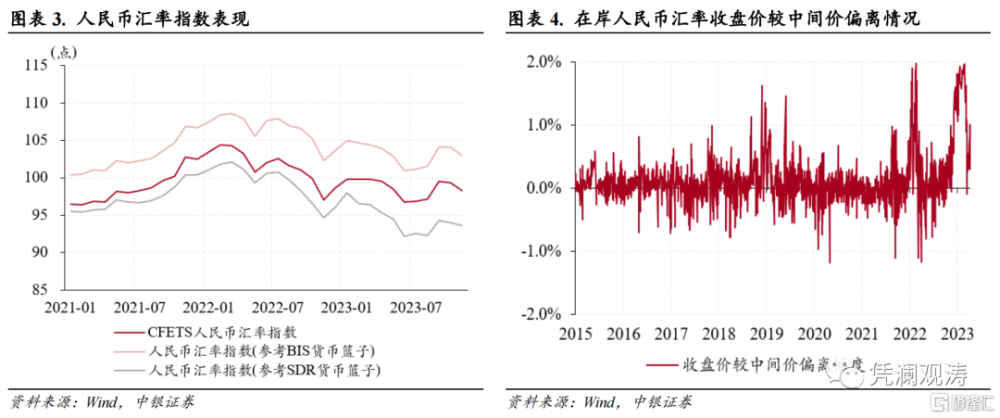

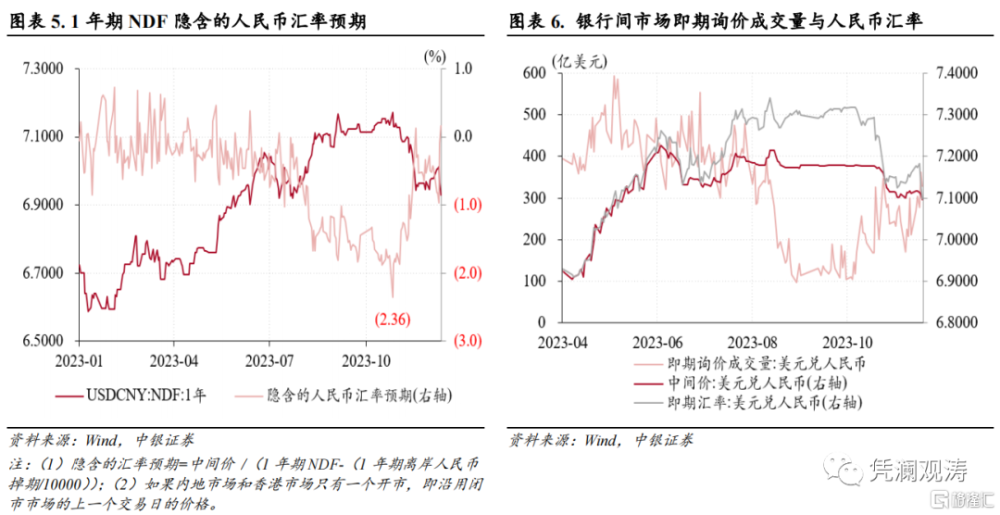

11月份,受美聯儲緊縮預期緩解及美國10月份CPI超預期回落帶動美元指數、美債收益率回調影響,人民幣中間價升至7.10附近,即期匯率升回7.20以內。期間,美元指數從107附近跌至103,累計下跌3.0%,在岸人民幣即期匯率(境內銀行間市場下午四點半收盤價,下同)上漲2.6%(見圖表1)。由於主要非美貨幣漲幅大於人民幣,因此中國外匯交易中心(CFETS)人民幣匯率指數、參考BIS和SDR貨幣籃子的人民幣匯率指數繼續回落,11月份累計分別下跌了1.0%、1.1%、0.4%(見圖表2、3)。

11月1日至17日,中間價基本穩定在7.17~7.18附近,日均隔日波動幅度僅爲4個基點。11月20日,隔日中間價出現上百個基點的回調,從7.16下方升至月末7.10附近,累計升值1.0%,同期即期匯率較中間價偏離幅度均在0.5%以內,1年期NDF隱含的人民幣匯率貶值預期均值爲0.4%,較11月1日至17日均值收窄1.1個百分點(見圖表4、5)。人民幣匯率反彈活躍外匯市場交投,銀行間即期詢價成交量出現明顯回升,11月20日(即中間價跳升當日)成交量升至347億美元,當月日均成交量爲232億美元,環比增長74%(見圖表6)。

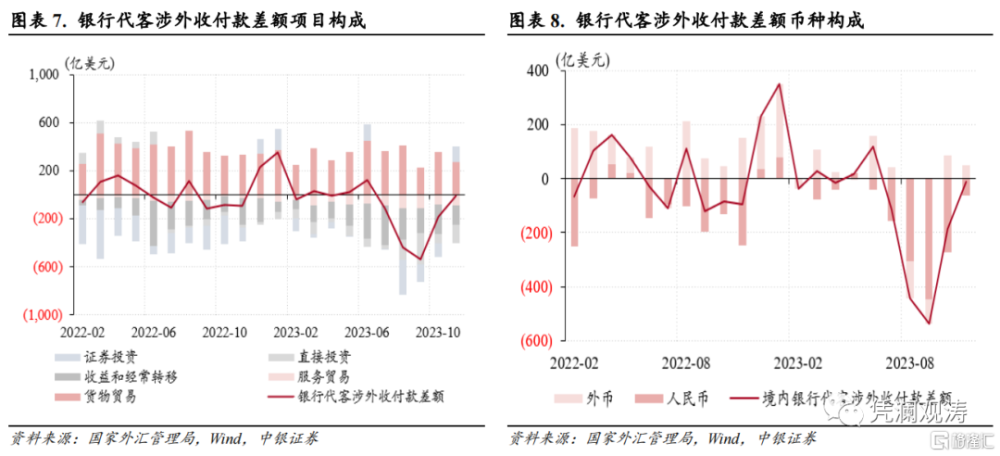

市場購匯需求驅動境內外匯供求負缺口擴大,中央經濟工作會議重申匯率維穩

11月份,銀行代客涉外收付款逆差規模延續上月回落態勢,由185億美元降至12億美元。分項目來看,貨物貿易涉外收付款順差環比收窄84億美元至267億美元,不過證券投資從此前連續四個月的逆差轉爲順差131億美元,貢獻了銀行代客涉外收付款逆差環比降幅的140%(見圖表7)。分幣種來看,人民幣涉外收付款連續六個月逆差但逆差規模收窄至63億美元,而外幣收付款順差由上月88億美元降至50億美元(見圖表8)。

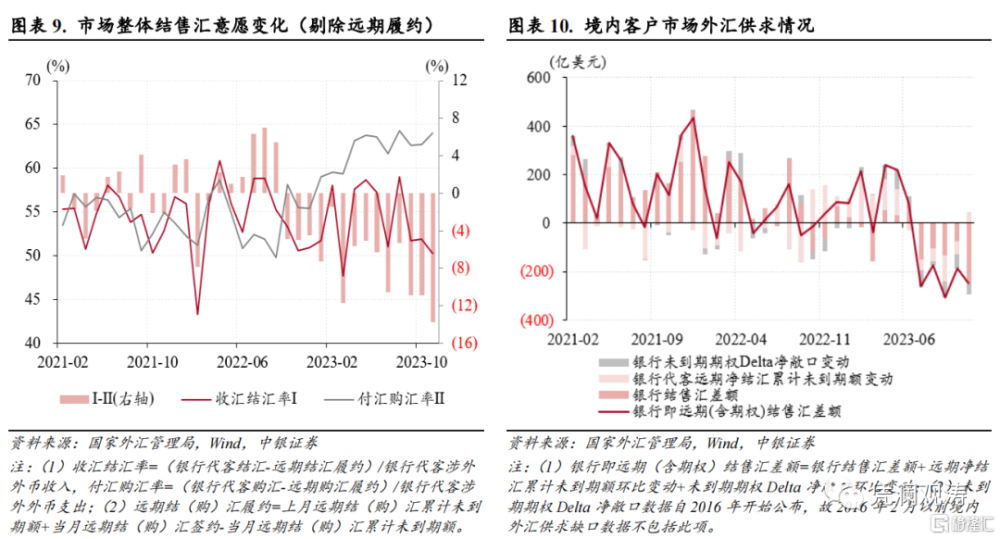

當月,月均境內人民幣即期匯率爲7.2269比1,結束了“六連跌”,環比上漲1.1%。同期,剔除遠期履約額之後的收匯結匯率環比回落1.6個百分點至50.3%,但付匯購匯率上升1.3個百分點至64.0%,位列2017年以來第三高(見圖表9),反映人民幣升值背景下市場主體“逢低購匯”增多。

11月份,反映境內銀行對客戶外匯买賣關系的銀行即遠期(含期權)結售匯延續7月份以來逆差態勢,並且逆差規模由上月188億擴大至249億美元。其中,即期結售匯逆差由上月75億增至246億美元,主要是銀行代客結售匯逆差由上月81億增至233億美元,創2017年以來新高,貢獻了銀行結售匯總逆差額增幅的247%,而銀行自身結售匯由順差5億美元轉爲逆差14億美元;遠期淨結匯累計未到期額由上月減少54億美元轉爲增加44億美元,未到期期權Delta敞口淨結匯降幅由上月58億收窄至47億美元,二者合計銀行外匯衍生品交易敞口平盤提前淨买入外匯環比增加109億美元(見圖表10)。

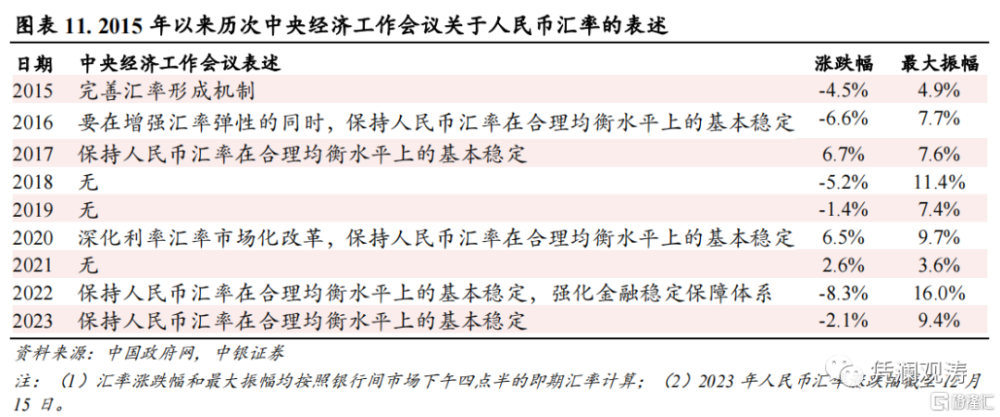

近期召开的2023年中央經濟工作會議強調“保持人民幣匯率在合理均衡水平上的基本穩定”,與2022年表述一致,往年中央經濟工作會議僅在2016年和2017年連續強調了這一表述。四年中,除2017年人民幣匯率實現成功逆襲外,2016年、2022年和2023年人民幣即期匯率均出現較大波動,全年最大振幅分別爲7.7%、16.0%和9.4%(見圖表11)。

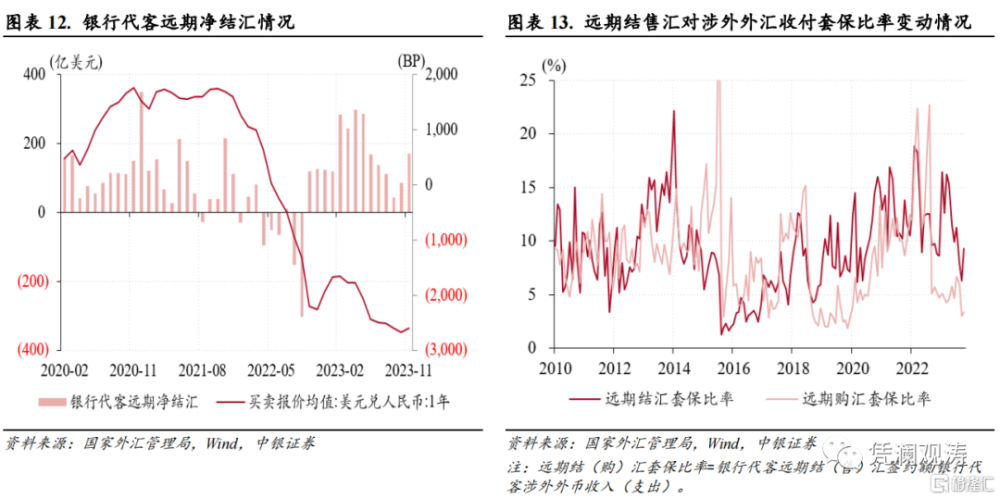

市場主體遠期結匯需求增加,但即期結匯意愿創近年來同期新低

11月份,1年期人民幣美元遠掉期均值環比收窄59個BP至-2610BP,遠期結匯的財務吸引力上升(見圖表12)。當月,遠期結匯籤約額爲264億美元,環比增加104億美元,遠期結匯套保比率環比上升3.0個百分點至9.3%,反映在人民幣匯率止跌反彈情況下,籤訂遠期結匯合同的市場主體防範未來人民幣升值風險的力度加大(見圖表13)。

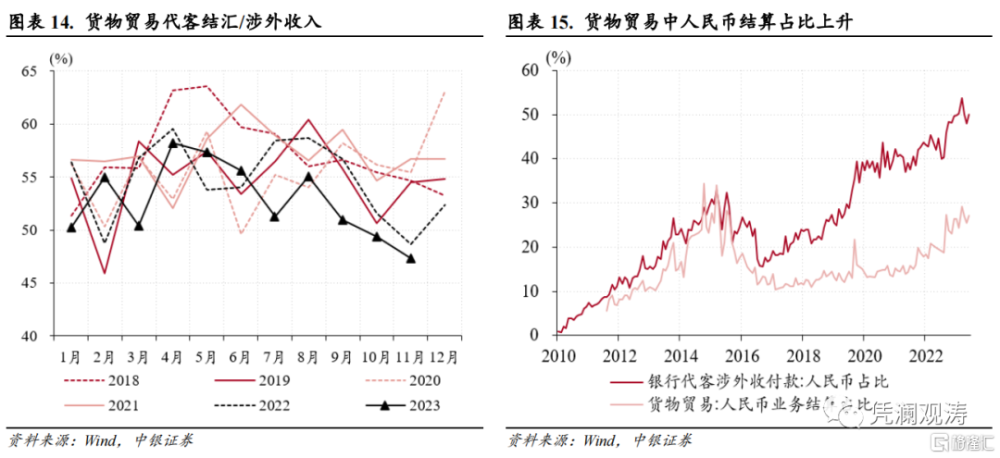

2023年7月份以來,以貨物貿易結匯額佔涉外收入比重衡量的收匯結匯率顯著低於往年同期水平(僅8月份除外),11月份收匯結匯率已經降至47.3%,爲2019年3月以來新低(見圖表14)。期間,7月、9月和11月的市場整體結匯意愿同樣爲2018年以來同期新低(見圖表9)。

除了貨物貿易中人民幣結算佔比上升減少了貿易商結匯需求之外(見圖表15),收匯結匯率偏低反映出,在前期人民幣匯率承壓背景下,貿易商推遲結匯的動機較強。後續人民幣匯率走勢或受到貿易商結匯需求釋放帶來的支撐作用,但仍然主要取決於中美經濟和政策走向。

春節前後“結匯潮”對人民幣匯率的影響不宜過分誇大

人民幣匯率走勢表現出較強的季節性規律,如2017年以來的每年11月至次年1月,在美元指數有漲有跌的情況下,人民幣匯率基本爲升值狀態(見圖表16)。市場通常將此歸結爲“結匯潮”驅動,即春節前企業出於支付薪資、獎金等需求而去大量結匯。事實果真如此嗎?

截至2023年1月,2017年以來的11月至次年1月共計18個月份,有17個月人民幣是升值狀態。其中,有11個月出現美元弱、人民幣強,類似情形如2023年11月,表明美元走弱是推動人民幣升值的重要因素。另外6個月美元和人民幣同漲,尤其是2021年1月走出了“美元強、人民幣更強”的行情,當月人民幣匯率上漲1.2%,大於美元指數漲幅0.6%,而2021年春節前的結匯高峰則提前至2020年12月。2020年12月,包含遠期履約的銀行代客收匯結匯率高達70.6%,環比上升8.3個百分點;剔除遠期履約的銀行代客收匯結匯率則爲60.8%,環比上升8.6個百分點(見圖表16、17)。

另外,從2018年以來每年春節前後的收匯結匯率來看,各年春節前後的結匯高峰(並非全年結匯高峰,下同)集中在上年12月至當年2月。其中,2018年出現在當年2月,2019年、2020年出現在當年1月,2021年提前至上年12月,2022年出現在上年12月和當年1月,2023年則推遲到節後2月(見圖表17)。相反,各年11月份人民幣升值背後均未對應結匯高峰。

外資配置人民幣債券意愿明顯提升,證券投資項下外資總體恢復淨流入

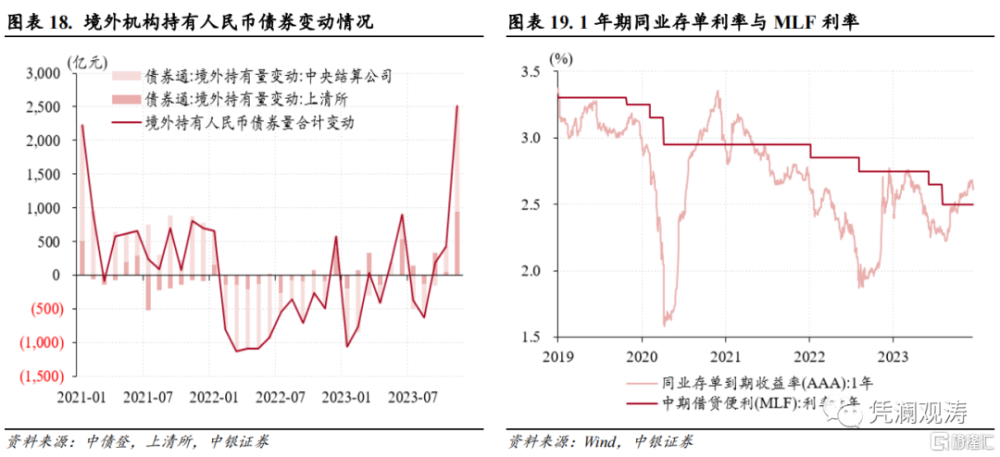

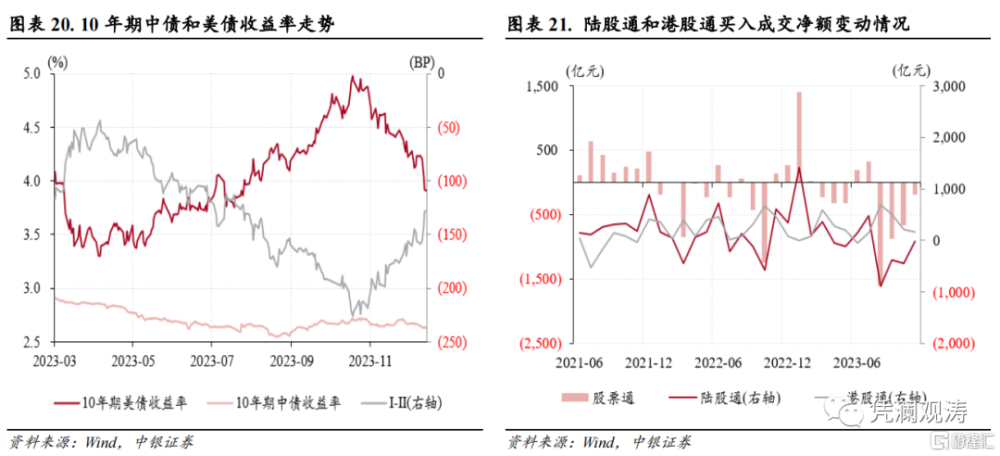

11月份,債券通項下(北上)資金連續三個月淨流入,淨流入規模逐月遞增,分別爲178億、422億和2513億元,11月淨增持規模爲歷史次高。上清所數據顯示,境外機構淨增持規模由上月49億元增至940億元,其中同業存單是主要貢獻項,境外機構淨增持規模由上月58億升至868億元,這與近期存單利率和MLF利率倒掛有關。歷史上1年期同業存單利率通常以1年期MLF利率爲上限,10月中旬以來銀行資金面收緊推動存單利率上行,MLF利率與存單利率月均利差由上月-2.1BP擴大至-9.4BP,存單配置性價比較高。中債登數據顯示,境外機構連續兩個月淨增持,淨增持規模由上月373億升至1573億元,在中美利差倒掛程度減弱(月均10年期中美國債收益率差由-211BP降至-184BP)疊加中國經濟發展有利因素增多背景下,外資配置需求增加,國債淨增持規模由上月124億升至1128億元,政策性銀行債淨增持規模由292億升至495億元(見圖表18、19、20)。

11月份,陸股通項下(北上)資金淨流出規模大幅收斂至18億元,而8至10月平均淨流出573億元;全月22個交易日中有12個交易日爲淨流出,淨流出交易日佔比由上月81%降至55%。當月,港股通項下(南下)資金淨流入規模繼續減少,由上月214億降至171億元,與陸股通累計淨买入成交額軋差後,股票通項下資金淨流出189億元,連續三個月收窄(見圖表21)。

11月份,債券通和陸股通合計,外資由上月淨流出26億元轉爲淨流入2495億元。當月,證券投資涉外收付款由此前連續四個月逆差轉爲順差131億美元,證券投資結售匯仍然延續逆差但較上月收窄14億美元至58億美元。

風險提示:海外金融風險超預期,主要央行貨幣政策調整超預期,國內經濟復蘇不如預期。

注:本文來自中銀證券於2023年12月18日發布的《人民幣匯率反彈,市場主體逢低購匯,外資配置熱情高漲——11月外匯市場分析報告》,分析師:管濤、劉立品

標題:中銀證券:11月市場主體逢低購匯,外資配置熱情高漲

地址:https://www.iknowplus.com/post/62896.html