制造業投資,2024 年可能的亮點?

摘要

今年以來,制造業投資較快增長、有力支撐經濟復蘇。展望2024年,制造業投資形勢如何、可能有哪些亮點?本文梳理,供參考。

熱點思考:制造業投資,2024年可能的亮點?

一問:2023年,制造業投資韌性的來源?

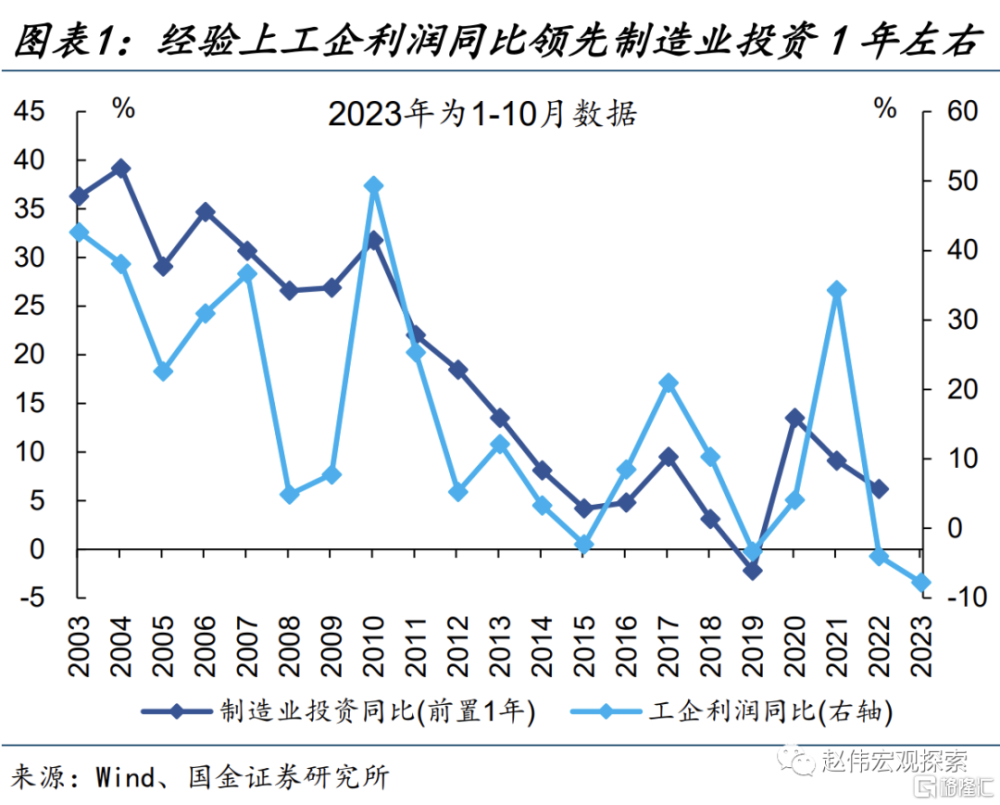

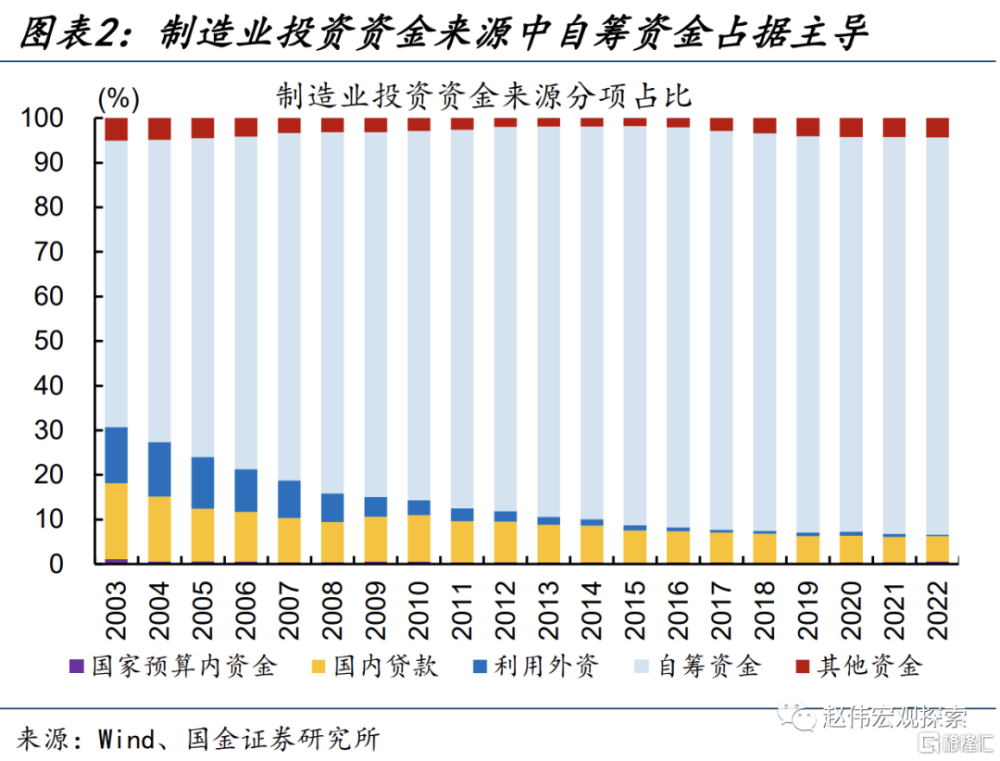

歷史經驗顯示,前一年企業利潤表現會直接影響第二年投資增速。制造業投資資金來源中,自籌資金(主要包含企業利潤等)佔據主導,2011年以來佔比基本穩定在85%以上、2022年進一步升至89%,對於企業投資意愿和能力均有較大影響。參考過往周期,工業企業利潤同比領先於制造業投資同比變化約1年左右。

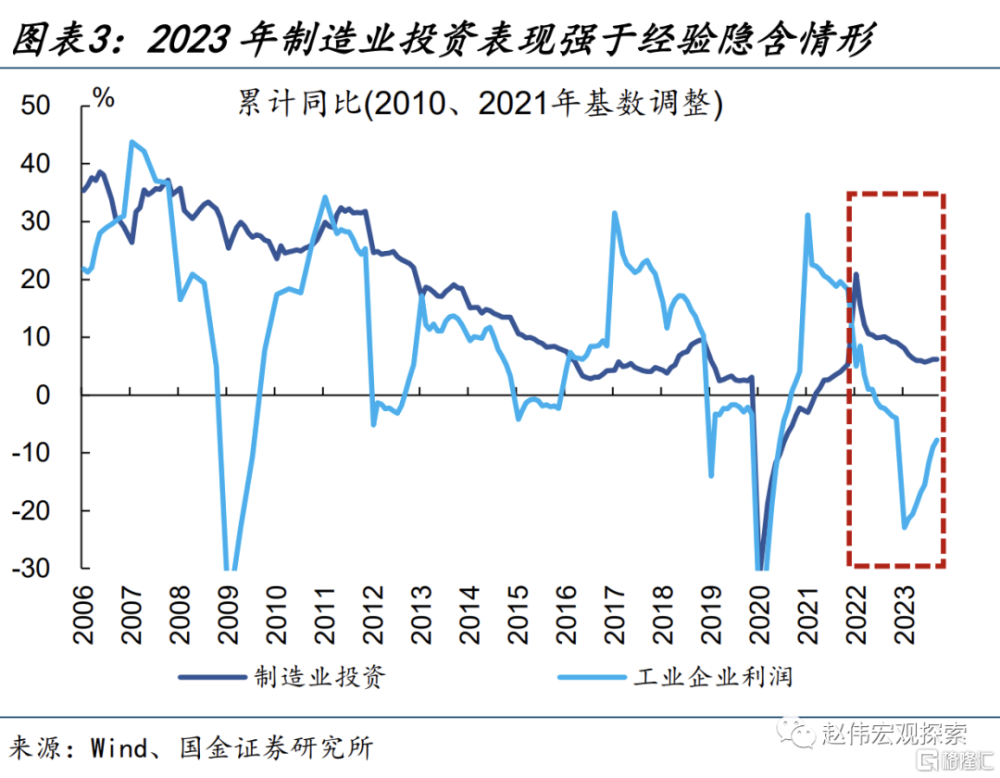

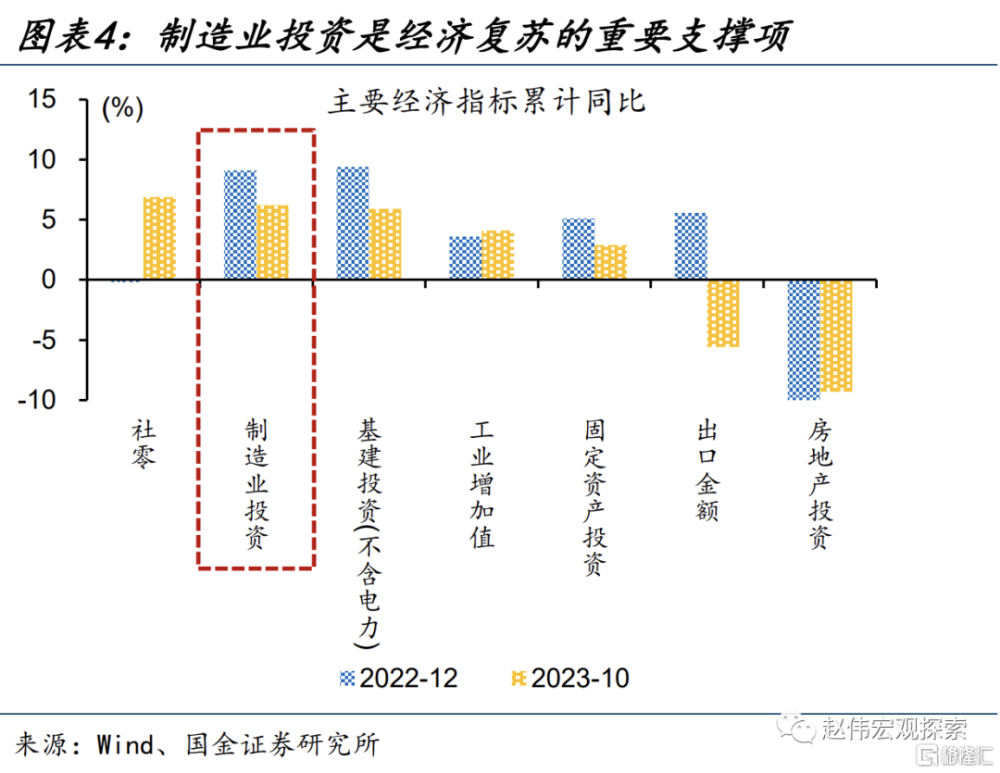

2023年,制造業投資表現強於經驗隱含情形,盡管前一年企業盈利下滑,但制造業投資保持較強韌性。2022年工業企業利潤同比大幅回落,從2021年的34.3%下降38.3個百分點至-4%。但今年以來制造業投資表現偏強,1-10月累計同比6.2%、較去年末小幅回落2.9個百分點,爲經濟修復提供了有力支撐。

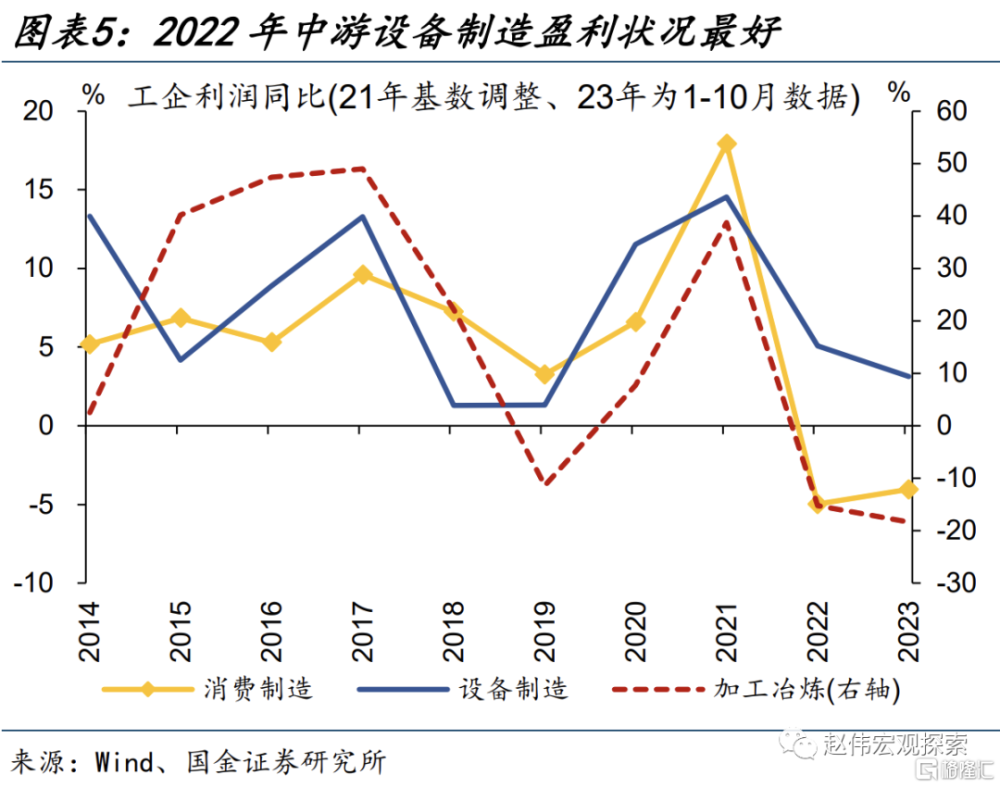

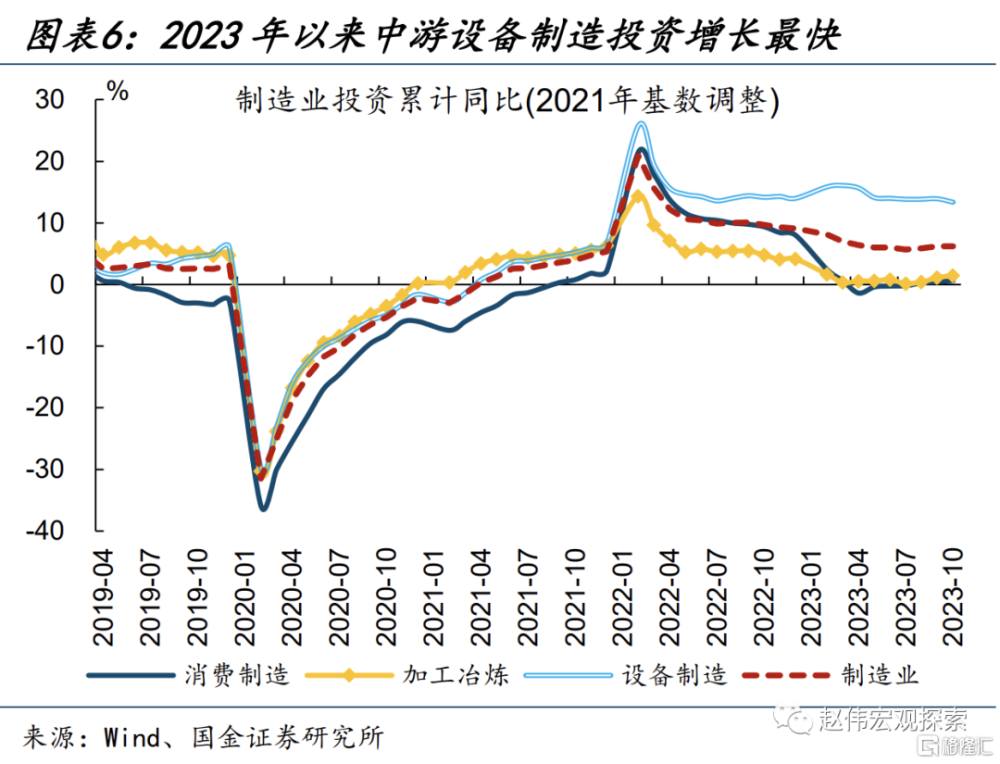

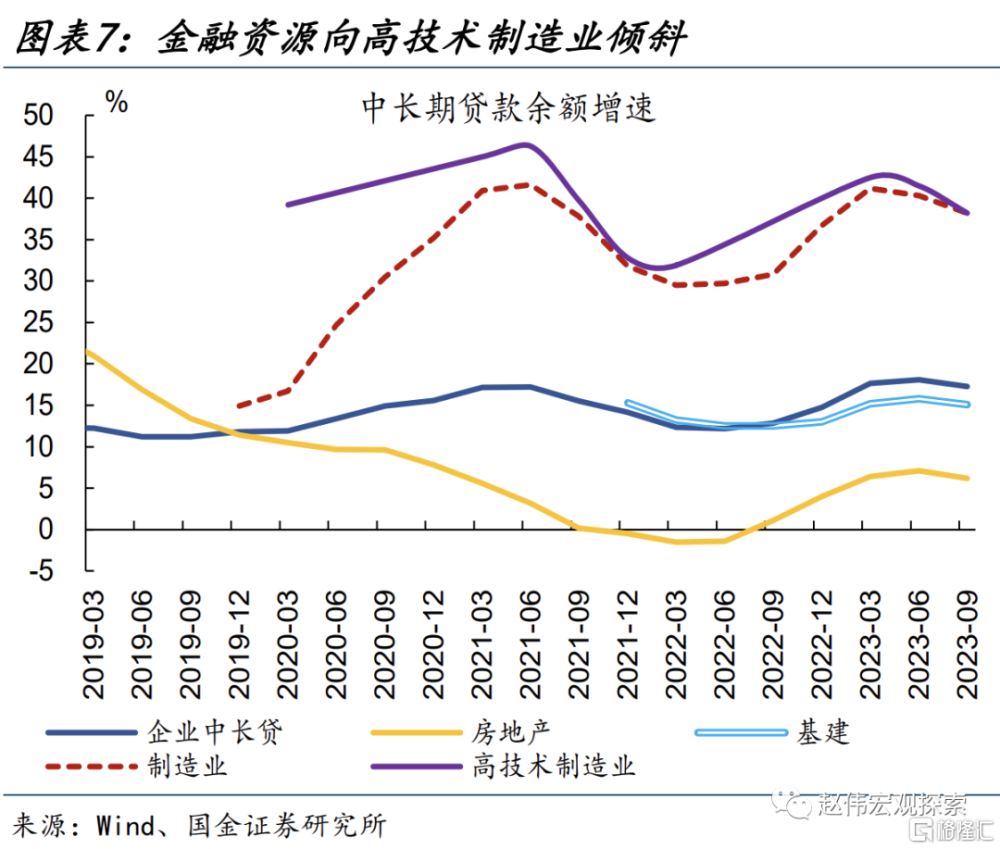

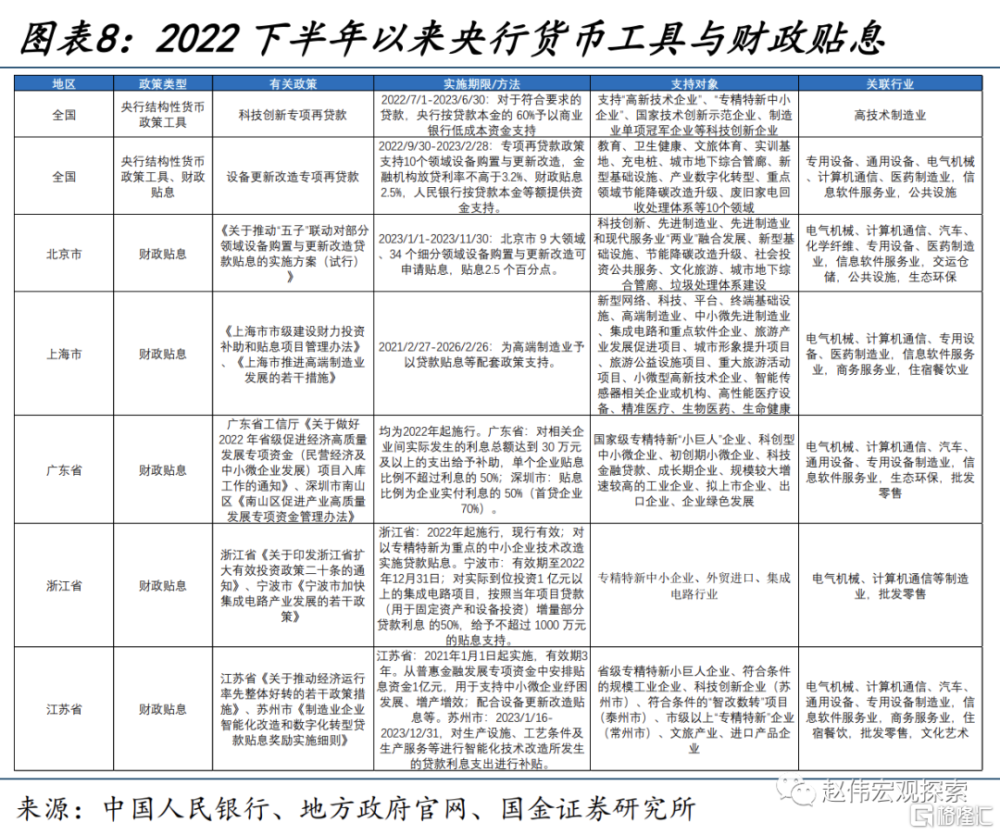

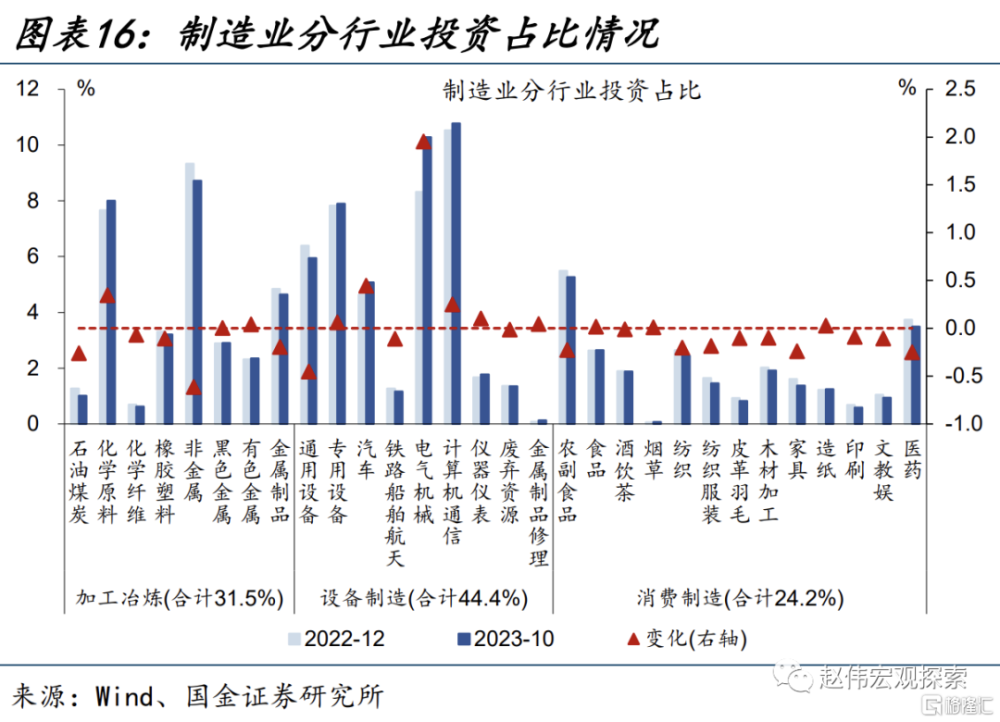

制造業投資表現偏強,主要受中遊設備制造業支撐,以及產業政策“供給驅動”。2022年不同行業盈利狀況顯著分化,中遊制造利潤表現最好,投資增速相應最高、1-10月累計同比13.4%,對整體增速的拉動較強。中遊制造投資高增,與政策重點扶持有關,2022年下半年以來貨幣、財政支持高技術制造業的舉措頻出,金融資源明顯向相關領域傾斜。

二問:2024年,制造業投資的能力和意愿?

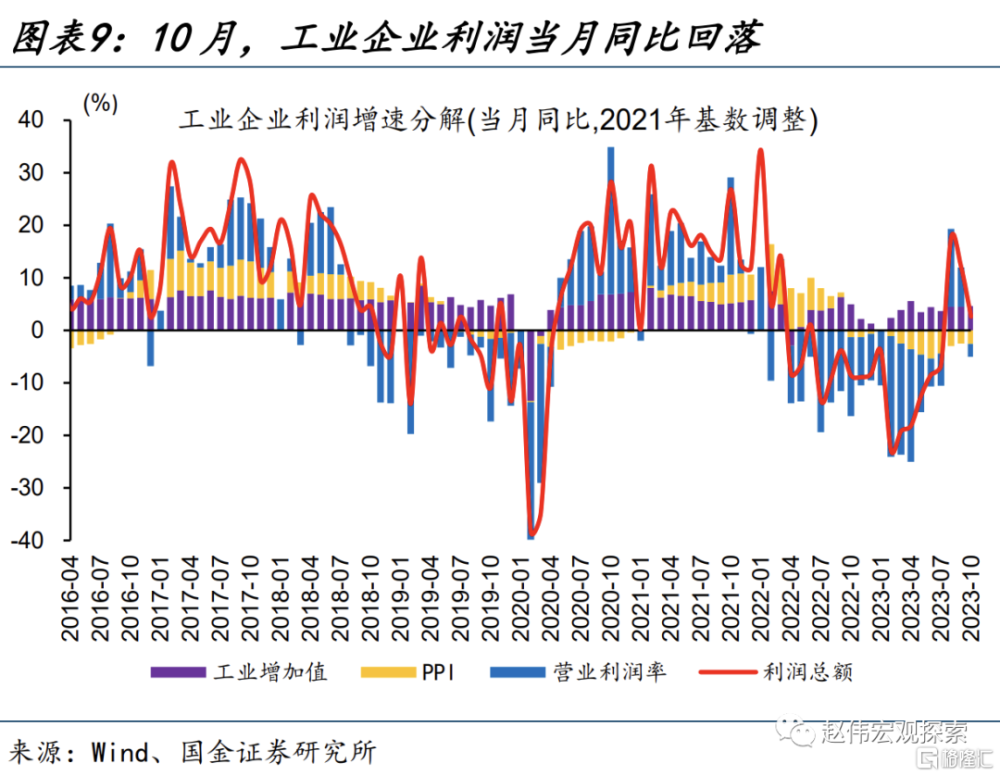

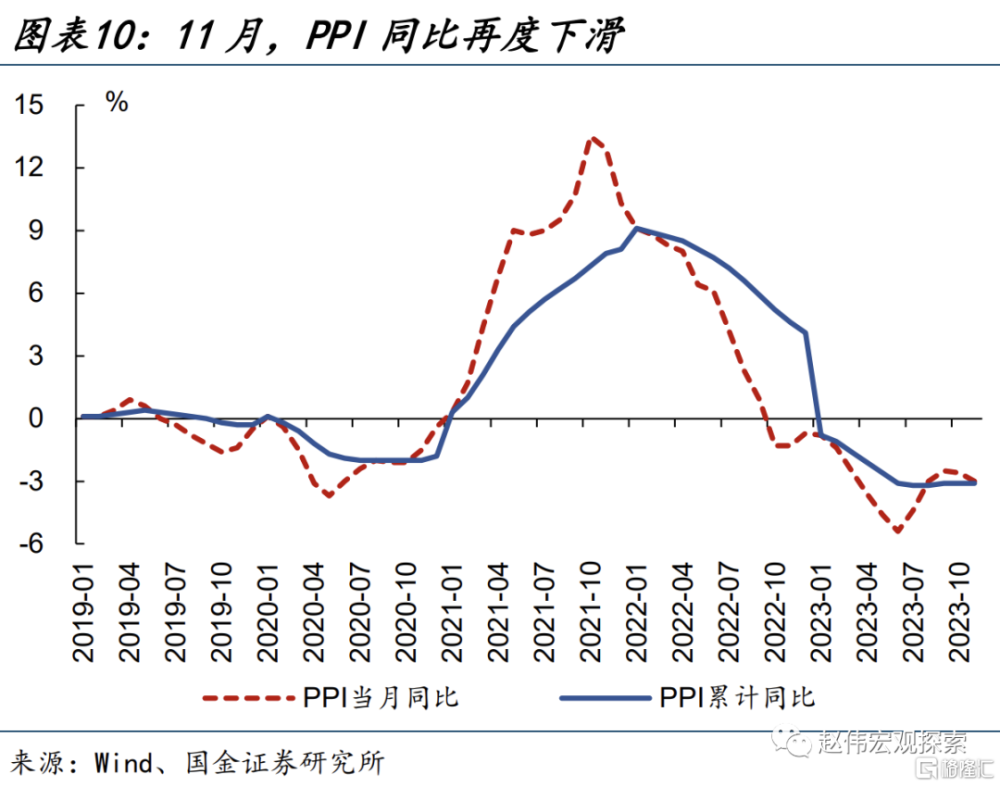

2023年企業盈利狀況不佳,或對2024年整體制造業投資意愿和能力形成壓制。2023年1-10月,工業企業利潤累計同比-7.8%,較去年末下滑3.8個百分點。需求修復波折下,10月利潤修復有所放緩、11月PPI同比再度出現回落,全年利潤增速或保持低位,從而壓制2024年制造業投資表現。

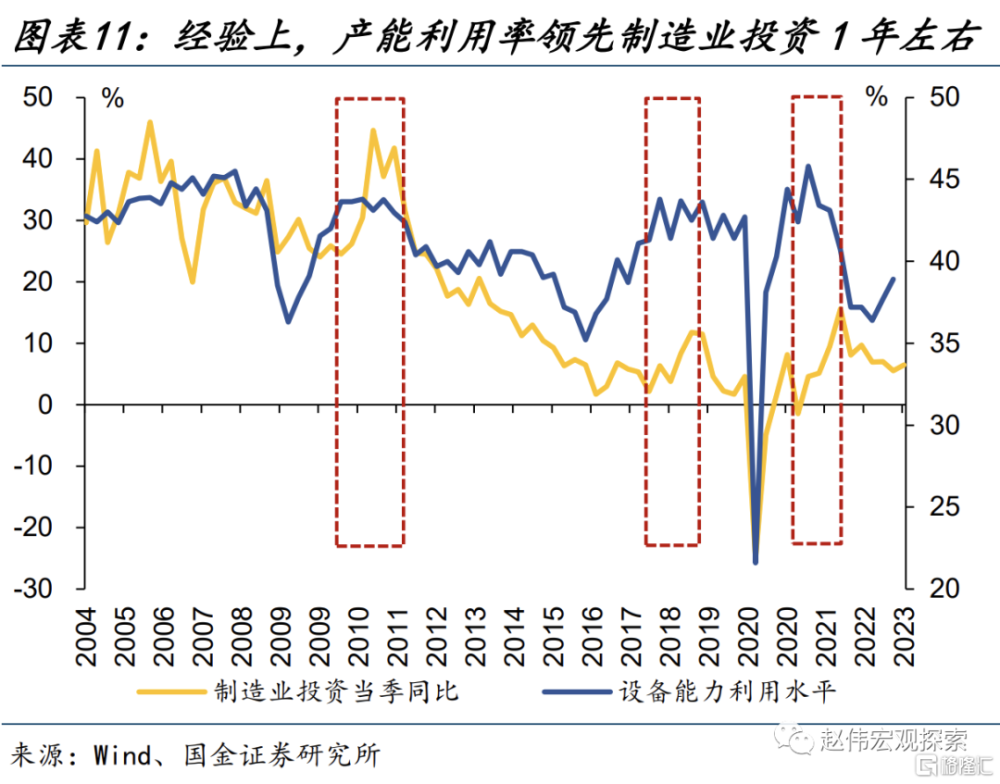

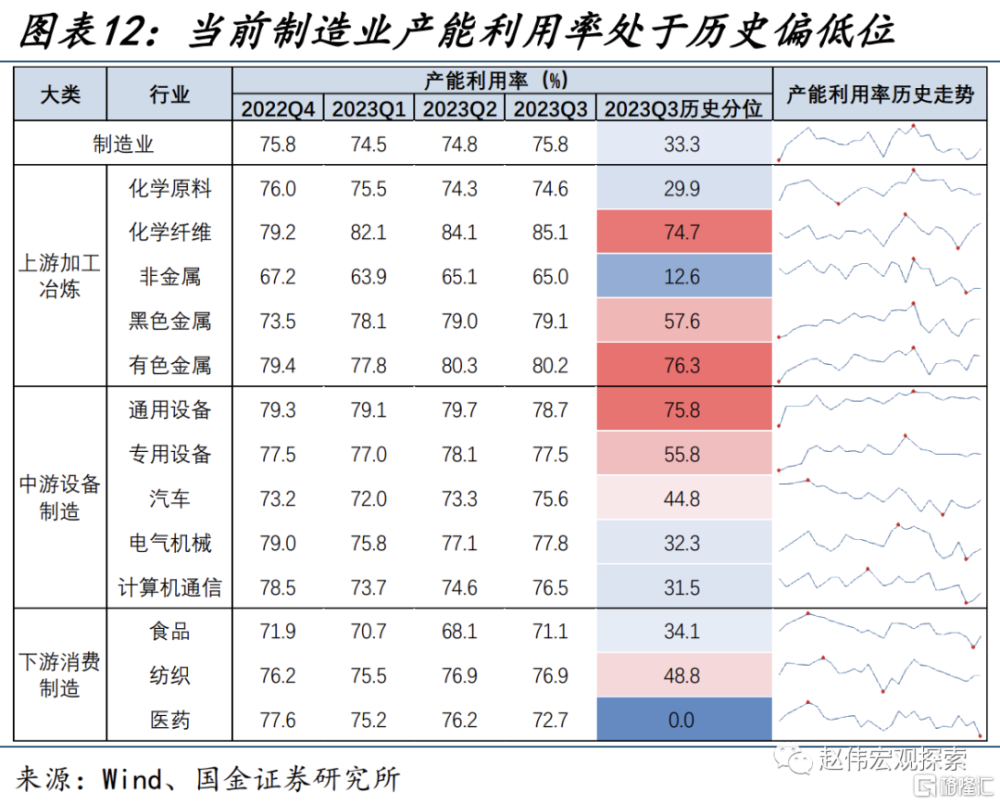

部分行業產能過剩下,當前產能利用率偏低,或導致制造業主動擴大資本开支的意愿較爲有限。需求復蘇階段,企業擴大生產、產能利用率提升。當企業利用現有產能仍無法滿足需求時,才會主動增加資本开支。經驗上,產能利用率領先制造業投資1年左右。當前制造業產能利用率處於33.3%的歷史較低分位,企業主動擴大投資的意愿相對受限。

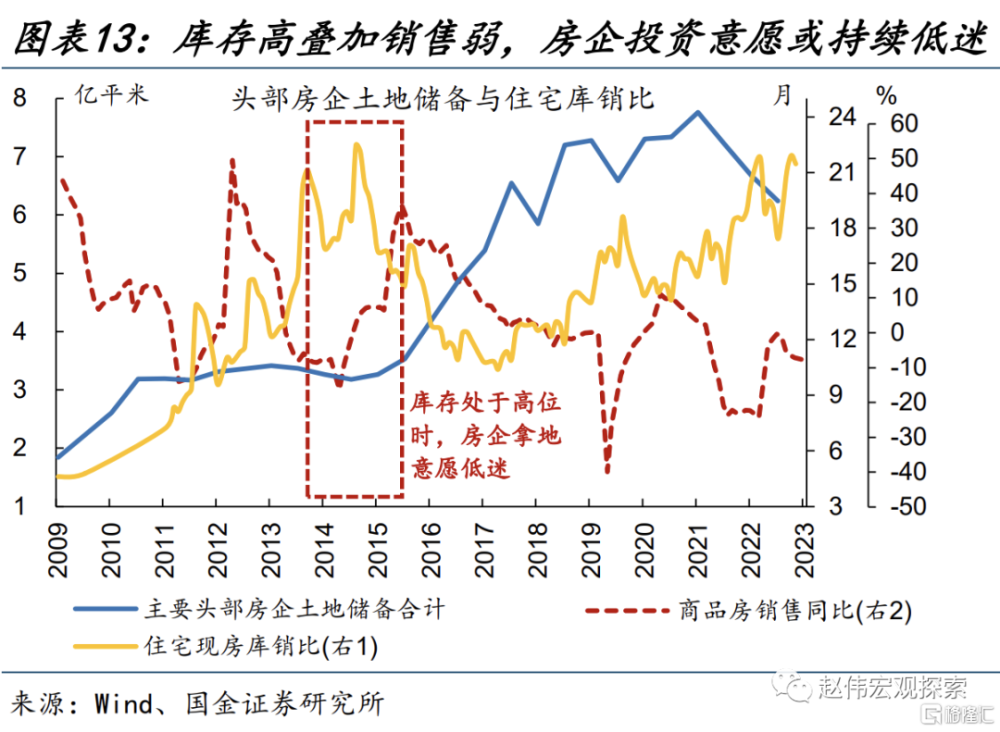

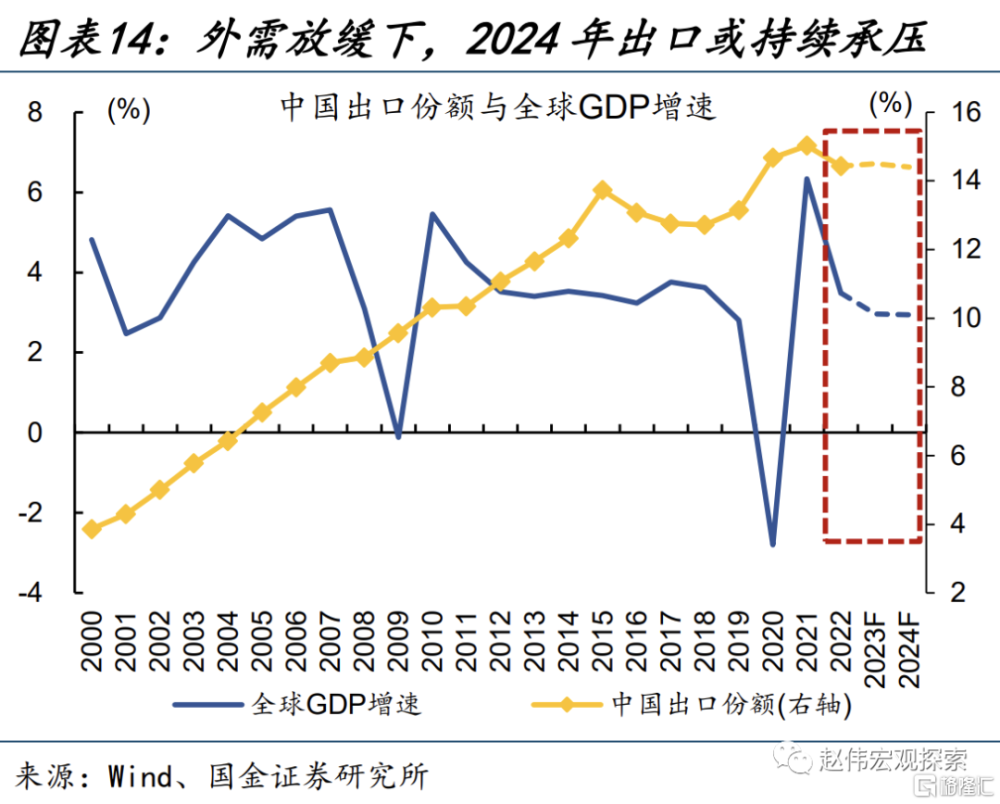

2024年,以地產及出口鏈爲代表的終端需求或面臨一定壓力,也可能對制造業投資意愿形成幹擾。當前,地產銷售低迷疊加庫存高企,或導致房企投資意愿低迷;2024年全球經濟或進一步放緩,外需拖累下,出口增速或較2023年略微下降。終端需求不足,或擾動制造業相關鏈條的利潤表現,進而影響其投資意愿。

三問:2024年,制造業投資的結構性亮點?

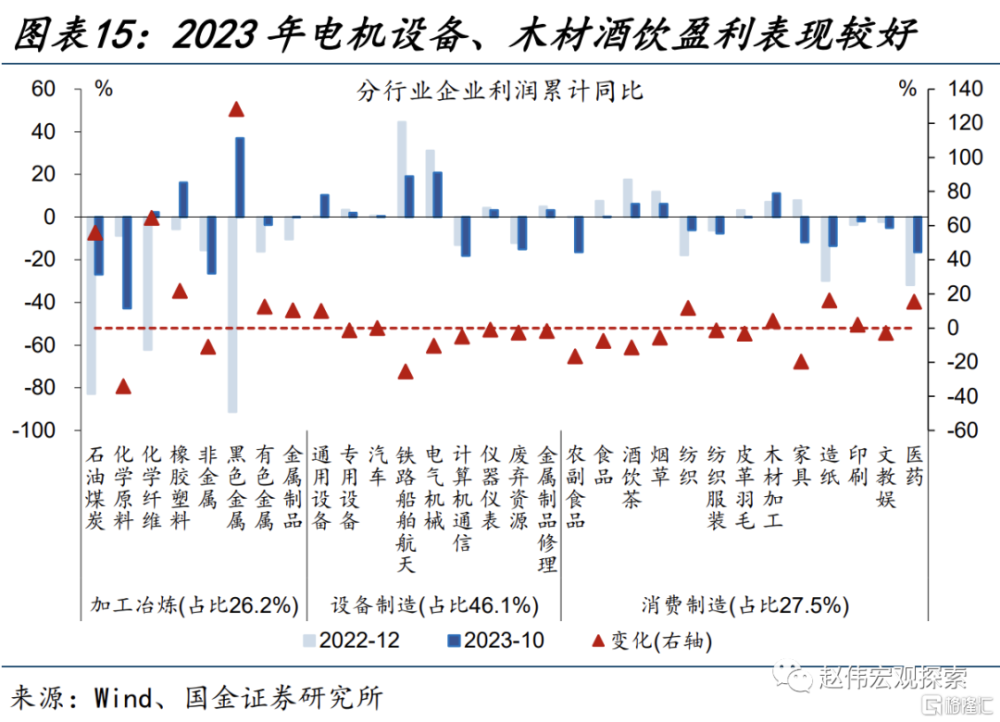

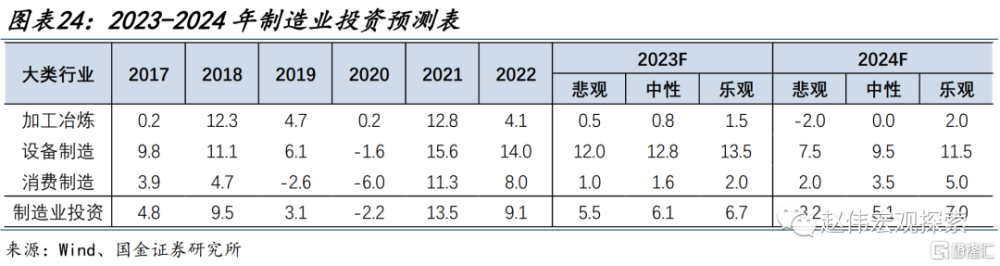

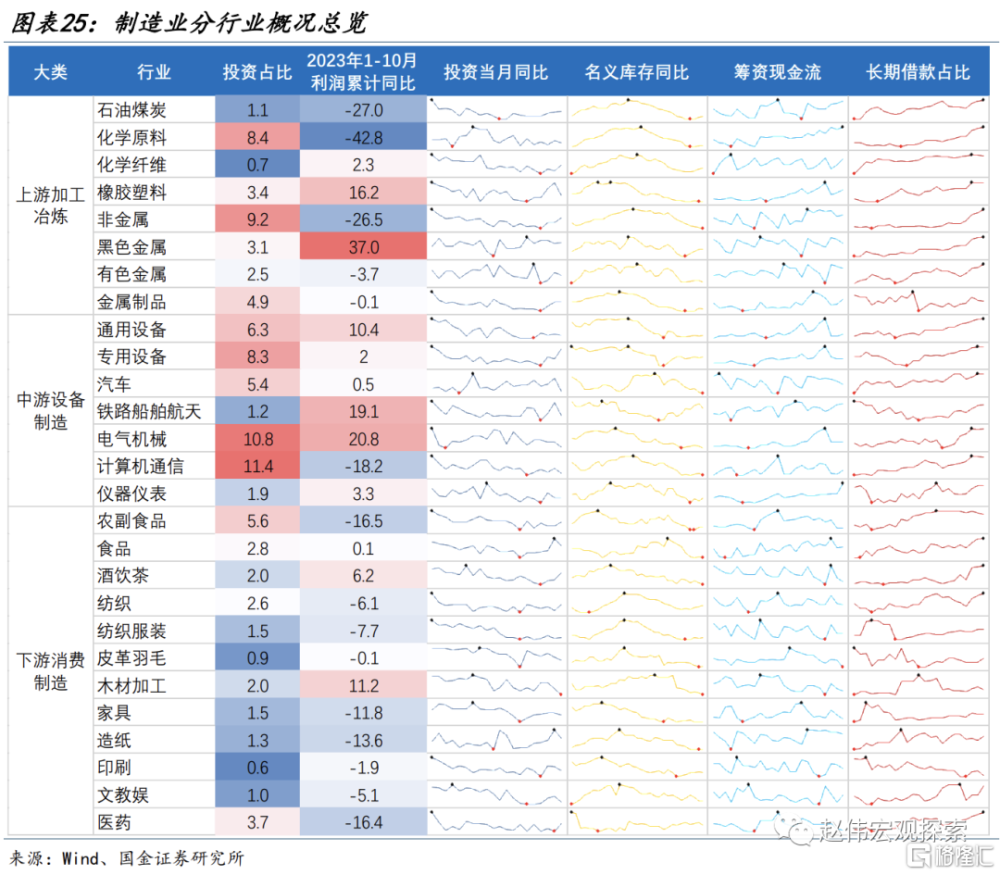

不必對2024年制造業投資過於悲觀,盈利分化的背景下,仍有結構亮點值得挖掘。2023年1-10月,不同行業盈利延續分化,中遊設備、下遊消費、上遊冶煉制造利潤同比分別爲3.1%、-4%、-18.4%。細分行業中,電機、設備制造、木材、酒飲、煙草等行業盈利表現較好,對應2024年的投資意愿和能力相對更強。

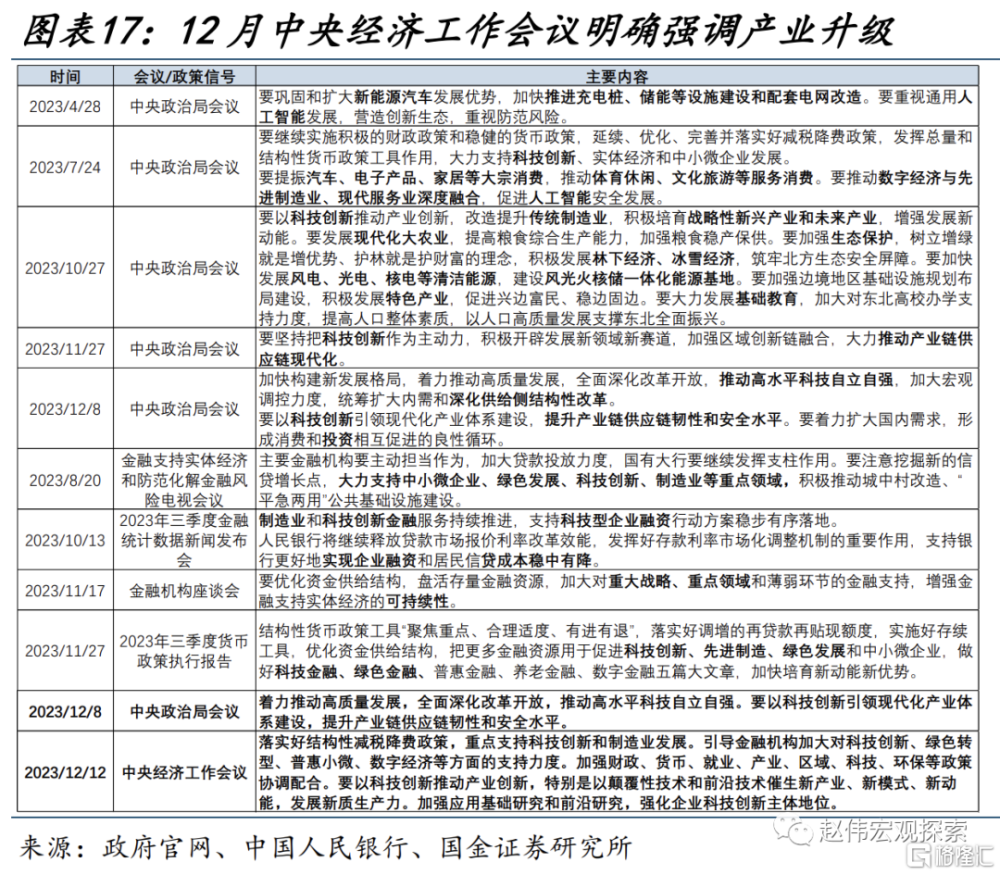

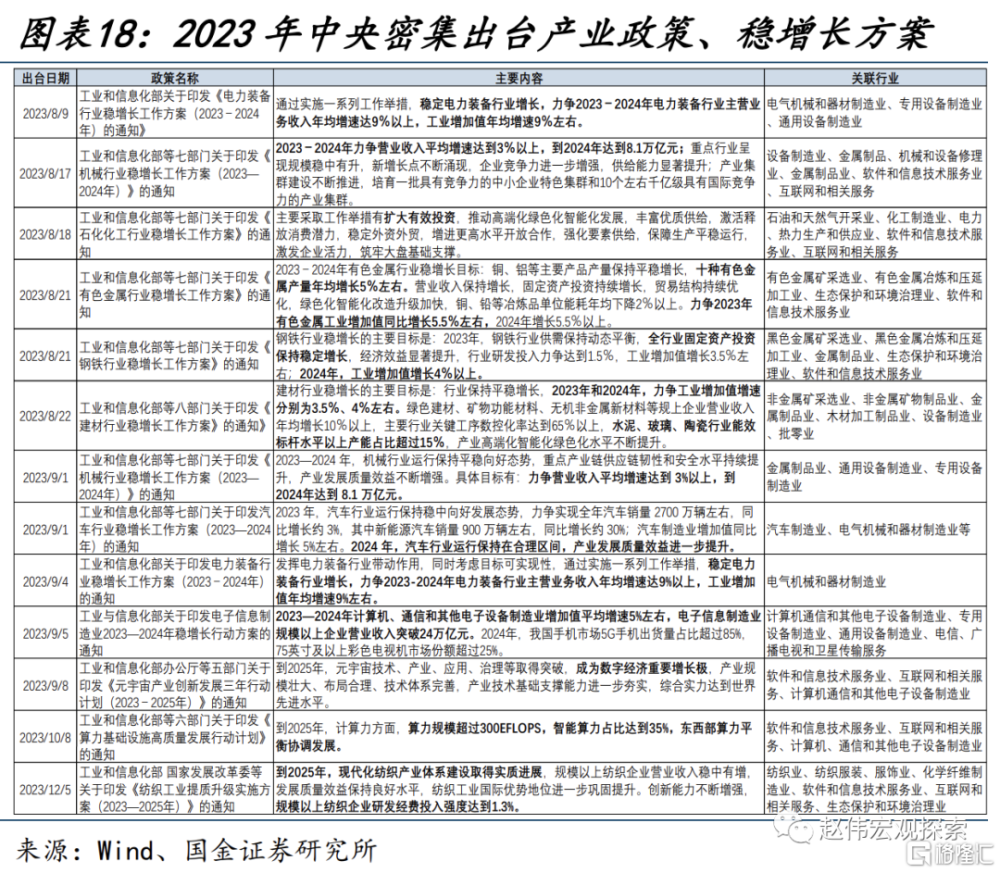

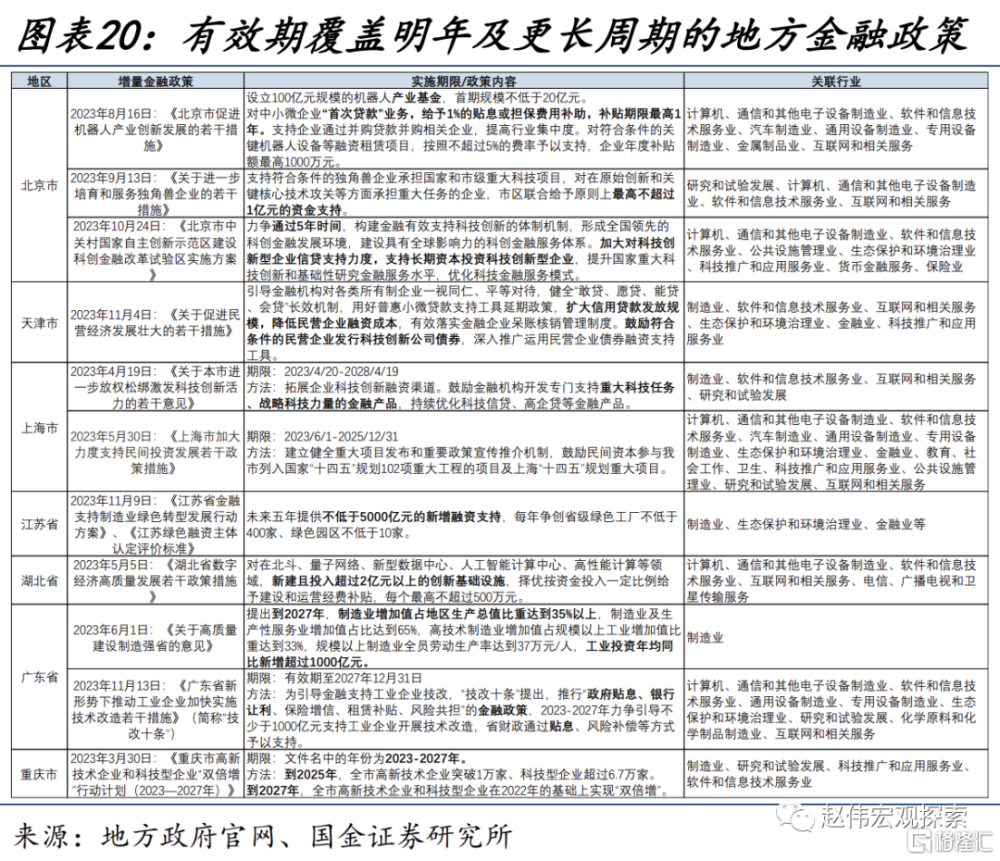

中央經濟工作會議明確產業升級工作主线,下半年來已有增量產業政策出台,未來政策支持力度或持續提升、利好相關行業資本开支。各部委密集出台不同行業穩增長工作方案,如電力裝備行業,方案明確今、明兩年營收及工業增加值年均增速達9%以上。地方亦有增量金融政策,如北京設立百億機器人產業基金、廣東省予以企業技改貼息支持等。

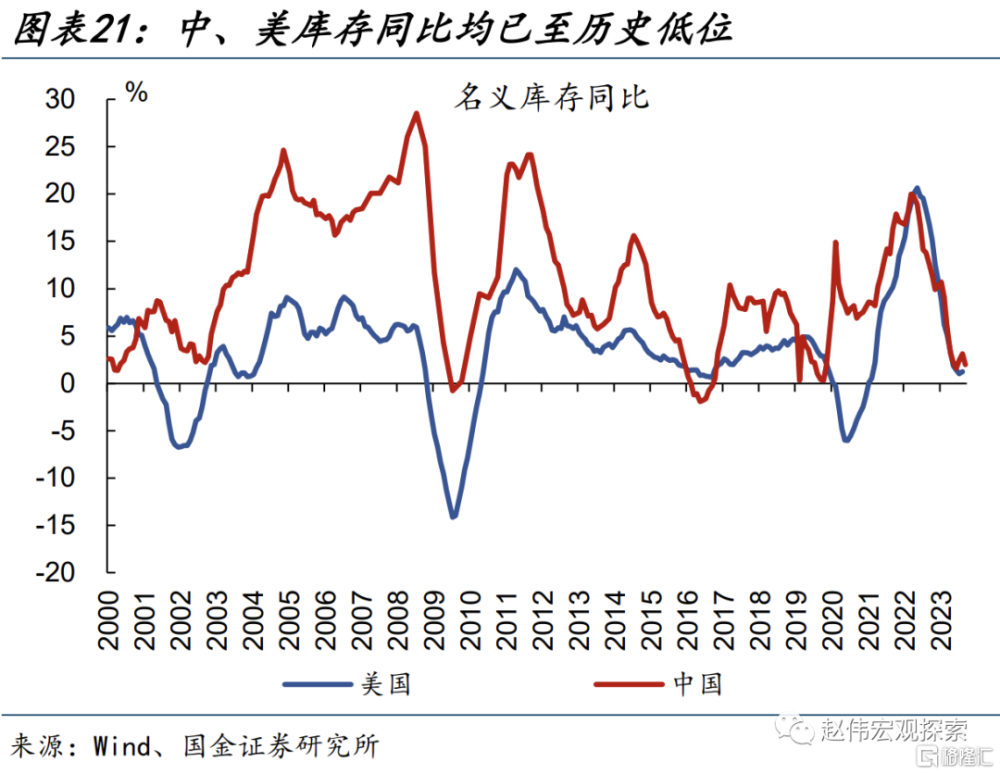

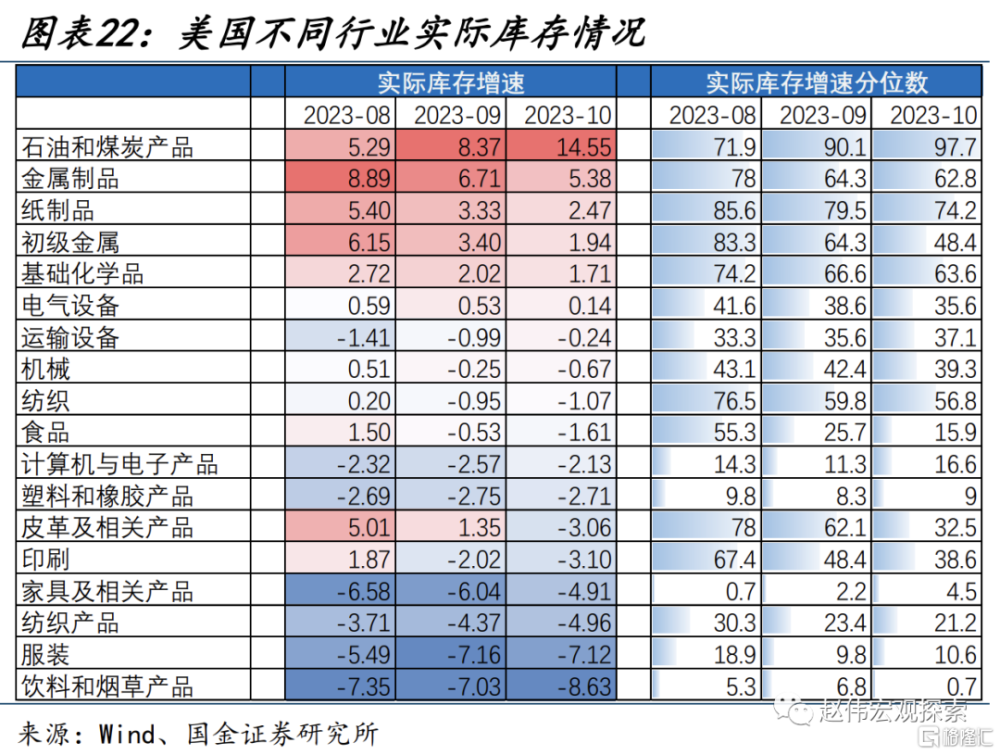

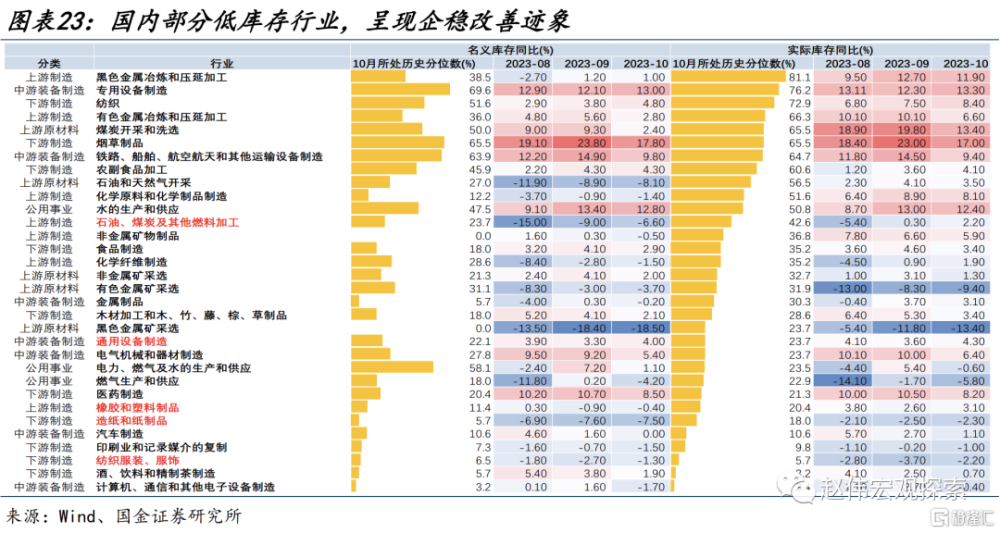

中、美庫存周期共振,或對機電、紡服、酒飲等行業投資意愿有所帶動。當前中、美庫存均處於歷史低位水平,交叉行業主要包括包括紡服、機電設備制造、酒飲、橡膠、印刷等。隨着中、美“補庫”周期啓動,相關行業盈利表現可能首先受到提振或迎來改善,進而對投資意愿產生積極影響。

風險提示

經濟復蘇不及預期,政策落地效果不及預期。

報告正文

今年以來,制造業投資較快增長、有力支撐經濟復蘇。展望2024年,制造業投資形勢如何、可能有哪些亮點?本文梳理,供參考。

熱點思考:制造業投資,2024 年可能的亮點?

一問:2023 年,制造業投資韌性的來源?

歷史經驗顯示,前一年企業利潤表現會直接影響第二年投資增速。制造業投資資金來源中,自籌資金(主要包含企業利潤等)佔據主導,2011年以來佔比基本穩定在85%以上、2022年進一步升至89%,對於企業投資意愿和能力均有較大影響。參考過往周期,工業企業利潤同比領先於制造業投資同比變化約1年左右,如2010、2015、2017、2019年等較爲典型的利潤周期拐點,制造業投資增速均在後一年相應發生方向性變化。

2023年,制造業投資表現強於經驗隱含情形,盡管前一年企業盈利下滑,但制造業投資保持較強韌性。2022年工業企業利潤同比大幅回落,從2021年的34.3%下降38.3個百分點至-4%。但今年以來制造業投資表現偏強,1-10月累計同比6.2%、較去年末小幅回落2.9個百分點。在今年的主要經濟指標中,制造業投資表現亮眼,高於1-10月2.9%的整體固定資產投資增速,部分對衝了地產投資和出口下行壓力,爲經濟修復提供了有力支撐。

制造業投資表現偏強,主要受中遊設備制造業支撐,以及產業政策“供給驅動”。2022年不同行業盈利狀況顯著分化,中遊設備制造利潤增速5.1%,明顯高於下遊消費制造、上遊加工冶煉的-5%、-15.2%。相應地,今年以來中遊制造投資增長最快、1-10月累計同比13.4%,在全部制造業投資中佔比升至44%,對整體增速的拉動作用突出。相比之下,上遊、下遊制造投資增速僅有1.5%、0.6%。中遊制造投資高增,主要與政策重點扶持有關。2022年下半年至今,央行鼓勵制造業中長貸投放、創設相應結構貨幣工具,配合財政貼息支持高技術制造業,金融資源明顯向相關領域傾斜。

二問:2024年,制造業投資的能力和意愿?

2023年企業盈利狀況不佳,或對2024年整體制造業投資意愿和能力形成壓制。2023年1-10月,工業企業利潤累計同比-7.8%,較去年末下滑3.8個百分點。邊際上看,10月利潤修復有所放緩,工業企業利潤當月同比2.6%、較9月下降9.5個百分點。需求復蘇波折下,11月PPI同比再度出現回落、較上月回落0.4個百分點至-3%,指向全年利潤增速或保持低位,從而壓制2024年制造業投資表現。

部分行業產能過剩下,當前產能利用率偏低,或導致制造業主動擴大資本开支的意愿較爲有限。需求復蘇階段,企業擴大生產、產能利用率提升。當企業利用現有產能仍無法滿足需求時,才會主動增加資本开支。經驗上,產能利用率領先制造業投資1年左右,2011、2018、2021年較爲典型。剔除2020年一季度異常值後,當前制造業產能利用率處於33.3%的歷史較低分位,企業主動擴大投資的意愿相對受限。

2024年,以地產及出口鏈爲代表的終端需求或面臨一定壓力,也可能對制造業投資意愿形成幹擾。當前全國狹義住宅庫銷比和主要房企土儲建築面積分別處於95%、73%的歷史分位,庫存高企與預期不穩疊加,或導致房企投資意愿低迷延續的時長超預期;與此同時,2024年全球經濟或進一步放緩,外需拖累下,出口增速或較2023年略微下降。終端需求不足,或擾動制造業相關鏈條的利潤表現,進而影響其投資意愿。

三問:2024年,制造業投資的結構性亮點?

不必對2024年制造業投資過於悲觀,盈利分化的背景下,仍有結構亮點值得挖掘。2023年1-10月,不同行業盈利延續分化,中遊設備、下遊消費、上遊冶煉制造利潤同比分別爲3.1%、-4%、-18.4%。細分行業中,中遊電氣機械、運輸設備、通用設備盈利表現突出,利潤增速分別爲20.8%、19.1%、10.4%;下遊木材加工、酒飲、煙草等行業盈利表現較好,利潤增速分別爲11.2%、6.2%、6.2%;上遊黑色金屬、橡膠塑料、化纖等行業盈利較去年有所改善。盈利支撐下,2024年上述行業投資能力相對更強,對於整體制造業投資也能起到一定支撐作用(相關行業在制造業總投資中佔比約30%)。

2023年下半年已有支持產業轉型升級的增量政策出台,未來支持力度或持續提升,進而對相關行業投資意愿起到重要支持作用。2023年下半年以來,各部委密集出台先進制造業、現代服務業、傳統產業升級等穩增長工作方案,如電力裝備行業,方案明確“2023-2024年電力裝備行業主營業務收入、工業增加值年均增速達9%以上。”地方亦有增量金融政策出台,如北京設立100億機器人產業基金、對符合條件的設備融資予以1%貼息;廣東省財政支持工業企業开展技改、予以貼息及風險補償等。12月中央經濟工作會議進一步強調“以科技創新引領現代化產業體系建設”,未來政策支持力度或持續提升。

中、美庫存周期“共振”,或對機電、紡服、酒飲等行業投資意愿有所帶動。今年10月中國名義庫存同比2%、9月美國名義庫存同比1.3%,均處於歷史低位水平,未來有望企穩改善。中、美實際庫存水平均處在低位的行業,主要包括紡服、機電設備制造、酒飲、橡膠、印刷等。隨着中、美“補庫”周期啓動,相關行業盈利表現可能首先受到提振或迎來改善,進而對投資意愿產生積極影響。

經過研究,我們發現:

(1)歷史經驗顯示,前一年企業利潤表現會直接影響第二年投資增速。2023年,制造業投資表現強於經驗隱含情形,盡管前一年企業盈利下滑,但制造業投資保持較強韌性。制造業投資表現偏強,主要受中遊設備制造業支撐,以及產業政策“供給驅動”。

(2)2023年企業盈利狀況不佳,或對2024年整體制造業投資意愿和能力形成壓制。部分行業產能過剩下,當前產能利用率偏低,或導致制造業主動擴大資本开支的意愿較爲有限。2024年,以地產及出口鏈爲代表的終端需求或面臨一定壓力,也可能對制造業投資意愿形成幹擾。

(3)不必對2024年制造業投資過於悲觀,盈利分化的背景下,仍有結構亮點值得挖掘。中央經濟工作會議明確產業升級工作主线,下半年來已有增量產業政策出台,未來政策支持力度或持續提升、利好相關行業資本开支。中、美庫存周期共振,或對機電、紡服、酒飲等行業投資意愿有所帶動。

風險提示

1、 經濟復蘇不及預期。海外形勢變化對出口拖累加大、地產超預期走弱等。

2、政策落地效果不及預期。債務壓制、項目質量等拖累政策落地,資金滯留金融體系等。

注:本文來自國金證券2023年12月13日發布的《制造業投資,2024年可能的亮點?》;分析師:趙 偉(執業S1130521120002)zhaow@gjzq.com.cn;張雲傑(執業S1130523100002)zhangyunjie@gjzq.com.cn

標題:制造業投資,2024 年可能的亮點?

地址:https://www.iknowplus.com/post/61742.html