兩個維度看未來房地產市場

核心觀點

房地產是我國經濟發展中最重要的支柱產業之一,2022年房地產業和建築業佔GDP比重分別達到6.9%和6.1%。一方面房地產开發與建築涉及多個上下遊產業,可驅動實體經濟產出與供給,另一方面房地產具有實物資產和金融資產的雙重屬性,會通過財富效應影響居民消費與投資,並進而影響經濟周期和債務周期波動。因此房地產不僅影響實體經濟,也關系國家金融穩定。

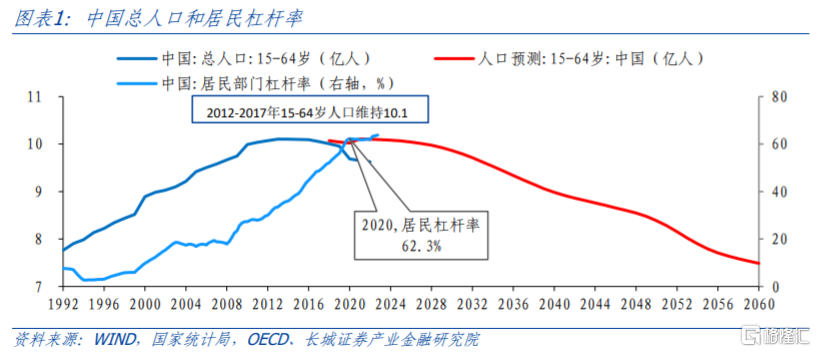

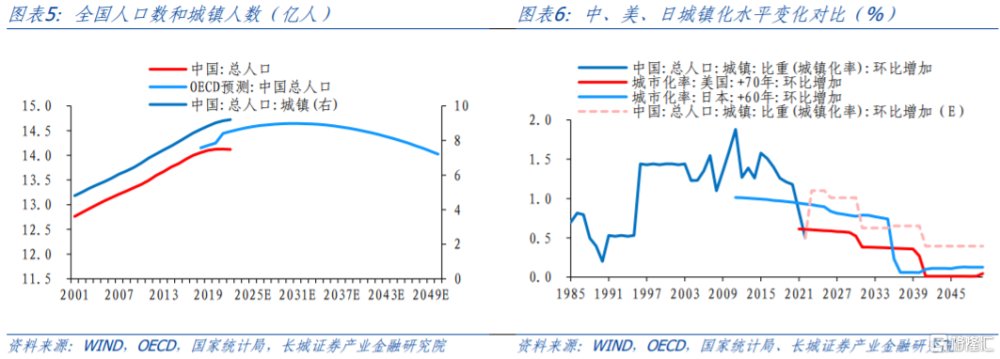

從長周期看,人口增長和城鎮化是驅動房地產周期上行的重要因素。改革开放以來,中國經濟快速增長,推動了1990年代之後的城鎮化快速發展,大量人口湧入城市,住房需求步步攀升。從1998年住房商品化制度改革全面啓動,到2020年新一輪房地產調控政策出台,國內房地產周期走完了波瀾壯闊的繁榮發展階段。當前隨着人口拐點和城鎮化進一步放緩,房地產市場正在進行重大轉型並尋找新的均衡點。

房地產周期基本遵照“長期看人口,短期看利率”的框架演進。本文我們嘗試從供給和需求兩個角度,結合人口周期與政策引導對地產發展的影響,進一步判斷未來房地產發展的可能走向。

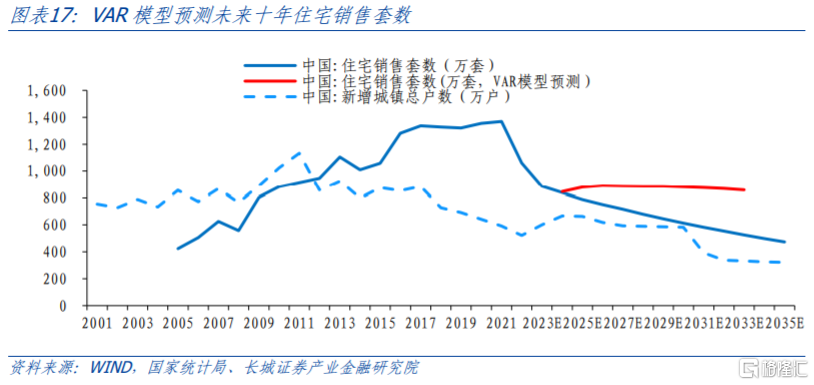

從人口周期看:未來隨着城鎮化進城的持續放緩,地產市場可能會重新回到剛需驅動,供給與剛性需求逐步匹配。我們測算,若在2030年之前實現住宅銷售套數與住宅竣工套數的基本匹配,對應住宅銷售套數大致可能需按照每年-5%的增速發展。

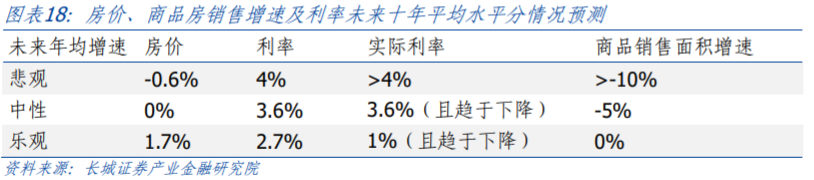

從政策引導角度看:未來隨着不斷降息,房價和商品房銷售情況或都將得到改善。我們認爲中性情況下實際利率若能下降至3.6%以下且以後穩步下降,商品房銷售面積增速每年下降速度可能控制在-5%以內;如果實際利率能控制在1%以下且以後穩步下降,商品房銷售面積可以維持在一定水平不變。但如果實際利率仍保持在當前較高水平不變,那么商品房銷售和房價都可能經歷較長調整時間。

1

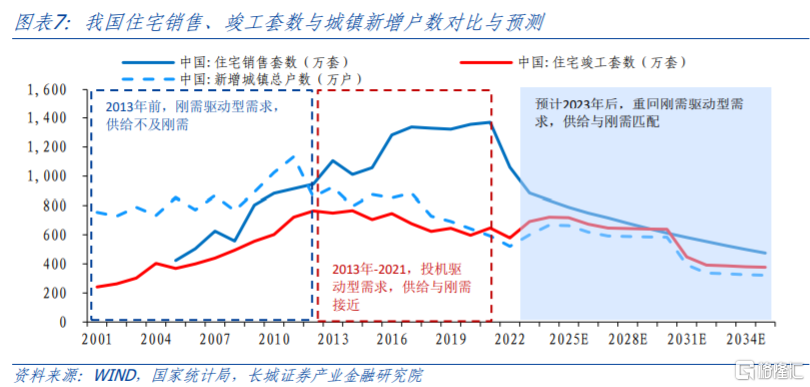

人口周期下的房地產發展

改革开放初期,我國人口正呈現快速增長階段,人口結構趨於年輕化。隨着工業化和城鎮化快速提升,大量人口开始湧入城市購置房產。我們用年度新增城鎮戶數、年度商品房竣工套數以及年度商品房銷售套數作爲衡量房地產市場需求和供給的主要指標。

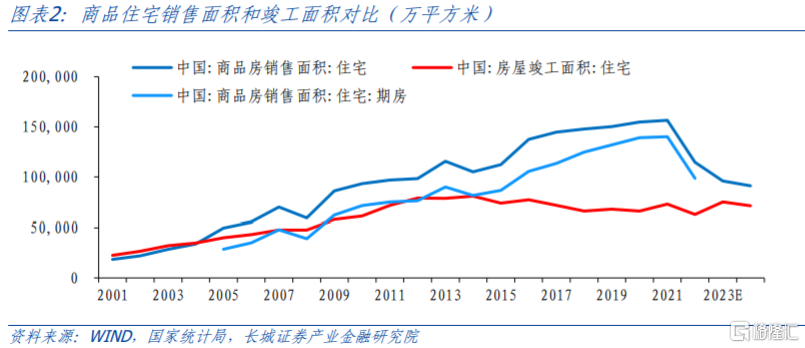

2012年之前每年入城人口數量超過新房的銷售和竣工數量,表現出供不應求的局面。比如2001年新增城鎮戶數是754.5萬戶,竣工套數僅爲241.4萬套。不過在房屋的建設和銷售環節,供需狀況都是基本一致的,住宅的銷售面積和竣工面積,銷售套數和竣工套數基本相等,商品房市場表現基本平衡。2001年房屋竣工面積爲2.3億平方米,住宅商品房銷售面積爲1.8億平方米。

2012年之後新增城鎮戶數和住宅竣工套數均不斷走低,但住宅商品房銷售面積和套數仍在快速增長,表現出更嚴重的供不應求局面,並且投機需求明顯高漲,剛性需求反而下降的結構變化。比如2012年新增城鎮戶數是856.7萬戶,竣工套數是764.2萬套,銷售套數是944.6萬套,商品住宅銷售面積是9.8億平方米,住宅房屋竣工面積是7.9億平方米。到2021年我國新增城鎮總戶數和住宅竣工套數分別爲592.3萬戶和646.8萬套。而住宅銷售套數達到1369.1萬套,比當年住宅竣工套數和新增城鎮戶數均多出一倍以上,我國住宅預售套數佔比從2005-2014的平均71%增長到2015-2022年的84%。

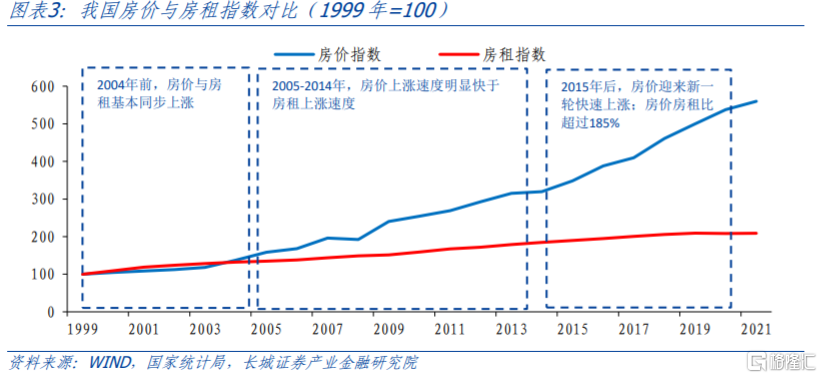

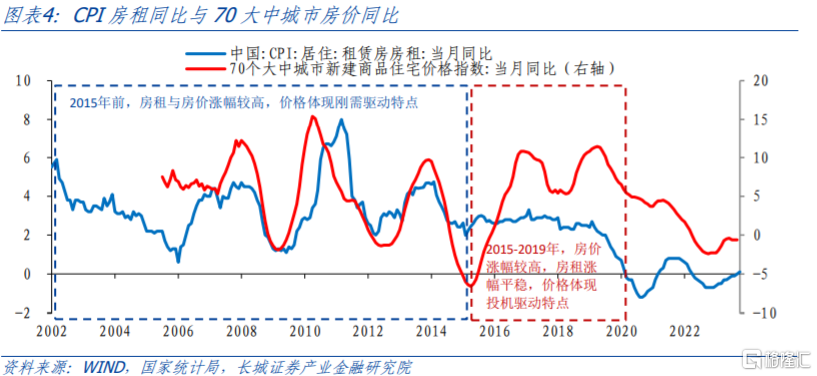

從房價房租比也可以看出,2004年前,房租與房價基本上同步上漲;但之後房價上漲速度就不斷快於房租,在2015年左右房價房租比達到了183%的位置,接近於我們在《如何看待債務對經濟的影響》中所提到的“閾值185%”。從CPI房租的同比走勢和70大中城市房價同比也可以看出,2015年之前兩者之間的同比具有一定的相關性,但之後背離逐漸擴大,處於泡沫化加速的過程。

2022年是我國房地產市場需求深度調整的第一年。這一年我國城鎮化率僅比上年增長0.5個百分點至65.2%,城鎮化進度明顯放緩。實際上1997年-2017年,我國城鎮化率以每年1.4個百分點的速度快速上升,2018年以後城鎮化率已經初步怠速,疫情衝擊某種程度加劇了城鎮化率放緩的趨勢。如果說城鎮化是過去20年房地產市場的暗线,那么2022年开始,城鎮化發展進程作爲房地產市場需求的錨,已經浮出水面。

根據日美兩國過去城鎮化發展的歷史經驗,我們預計未來較長周期內城鎮化率速度仍將繼續逐步放慢。美國1952年後城鎮化率超過65%,之後城鎮化速度开始逐步放緩,城鎮化率每年增加不超過0.6個百分點;日本在1962年开始城鎮化率達到65%以上,之後城鎮化率每年增長不超過0.9個百分點,1975年以後進一步放緩,城鎮化率每年增長甚至低於0.1個百分點。當前我國城鎮化率剛剛超過65%,分別落後美國和日本大約70年和60年,對照來看,我國高歌猛進的快速城鎮化推進可能基本結束。實際上我們在2023年6月發布《 中國人口趨勢研判及建議》報告已對未來數十年全國人口及城鎮化率做出預測,本文沿用當時預測,也可以看到,未來數十年可能進入城鎮化速度的持續放緩期。

總結來看,2000年以來的中國房地產市場發展了二十多年,經歷了供求基本平衡、供不應求的剛需階段以及投機階段。未來隨着城鎮化進城的持續放緩,地產市場可能會重新回到剛需驅動,供給與剛性需求逐步匹配。我們測算,若在2030年之前實現住宅銷售套數與住宅竣工套數的基本匹配,對應住宅銷售套數大致可能需按照每年-5%的增速發展。

2

貨幣政策下的房地產發展

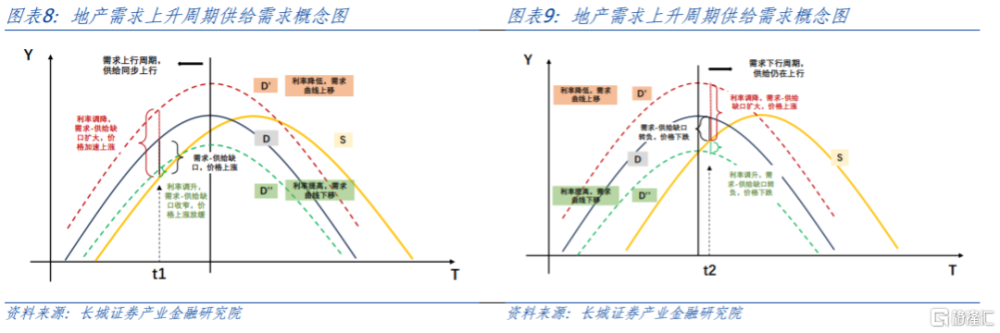

房地產行業的發展也離不开貨幣政策的支持,商品房銷售和投資均與市場利率緊密相關。不同貨幣政策會一定程度加快或減緩地產周期性發展的進度,表現爲短期供需矛盾的加劇,形成房價的波動。在房地產需求與供給同步上行周期,需求與供給之間往往存在缺口,供不應求推動房價上漲,此時的政策往往通過提高利率等方式收緊需求,供需缺口會有所收斂,進而控制房價無法過快上漲;反之,若通過降低利率方式刺激需求,供需缺口會進一步加大,使得房價加速上漲。

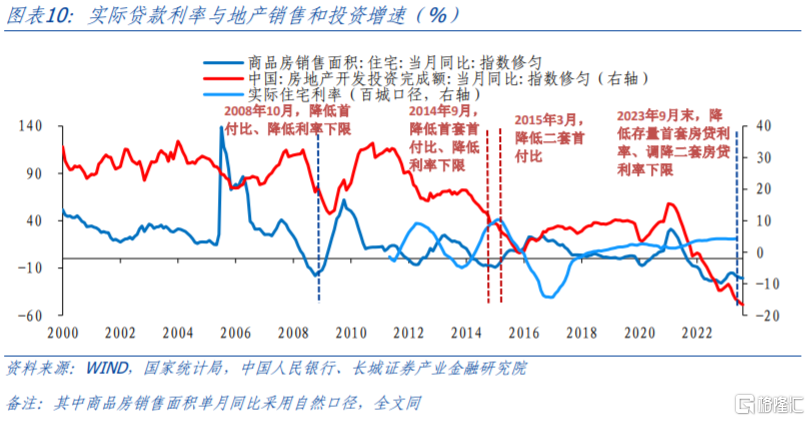

而當房地產需求步入下行周期,需求逐漸低於供給,房價產生下降壓力,此時政策傾向於通過降低貸款利率等手段拉動需求曲线向上平移,使短期需求與供給之間的缺口維持正值,同時也維持房價上漲。我國在2008年、2014-2015年均推出過較強的降利率措施以刺激地產需求,有效降低實際房貸利率,商品房銷售增速也在政策落地半年內見底回升,也足見房貸利率作爲重要的調節工具,對當時的地產銷售回升有較強作用。

我們在2022年10月發布的報告《本輪房地產組合政策效果如何?》中也已指出,實際房貸利率和居民貸款增速這兩個指標在解釋商品房銷售面積增速方面有較強影響。鑑於疫情發生之後中國經濟發生了改變,部分數據統計口徑發生變化。比如2021年下半年之後住戶貸款增速與實際住宅利率走勢發生了較大的背離,主要原因是房價波動變小了(這也或許也影響到貨幣政策上);又如國家統計局在2023年1-4月份全國房地產市場基本情況附注中解釋,房地產开發投資、商品房銷售面積等指標的增速均按可比口徑計算。

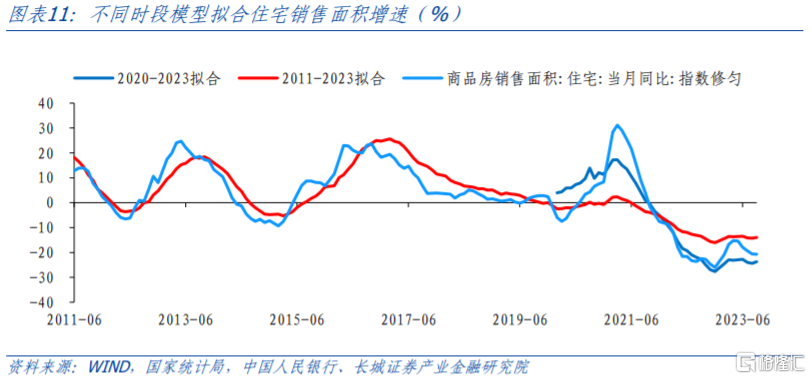

我們進一步對2020年以來的數據重新回歸一次,得到如下兩個公式:

長周期模型(2011年至今):Y=-20.44-0.83*X1+1.46*X2 (R平方=0.64)

短周期模型(2020年至今):Y=-23.40-4.69*X1+2.87*X2 (R平方=0.82)

其中指標X1和X2分別代表實際利率(名義利率-房價)、居民貸款增速。名義利率採用中國人民銀行每季度公布的“金融機構人民幣貸款加權平均利率:個人住房貸款”;房價是採用中指研究院統計發布的百城住宅價格指數同比;居民貸款增速爲央行統計報表數據。2011-2019年,實際房貸利率與商品住宅銷售增速幾乎此消彼長,體現出當時居民加槓杆購房行爲對貨幣政策較爲敏感;雖然模型拉長到2023年R2有所下降,但針對2020年之後的走勢重新回歸後的公式擬合度更高。這既證明了模型的有效性,也體現了商品房銷售市場特徵已經出現較大變化,居民加槓杆對貨幣政策的敏感性明顯降低。

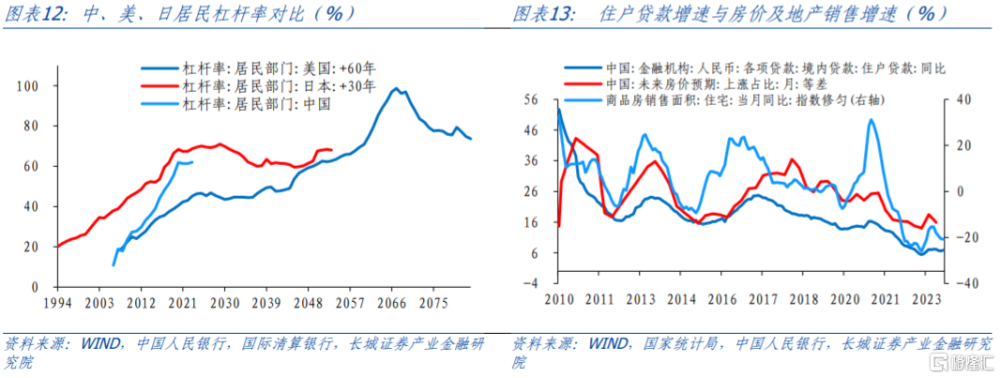

我們知道過去20余年地產需求快速上升伴隨着居民貸款的提升,其另一面是居民債務的快速攀升。與美日對比,我國居民部門槓杆率增長較快,從2006年的11.5%到2020年底的階段性高點61.9%,只用了14年;而日本和美國分別用了35年和50年的時間,才完成債務率50個百分點的增長。隨着居民槓杆率不斷提升,居民消費能力和信貸能力會受到擠壓。居民債務攀升到一定水平,換言之,居民消費與信貸能力減弱到一定水平,經濟內生動能也會減弱,從而引發居民的“去槓杆”,債務周期將進入下行階段。而在債務下行階段,資產需求回升對降低利率的敏感度可能降低。這也可以解釋爲何2020年以來短周期模型中實際房貸利率的回歸系數會擴大超過十倍之多。

同時根據這一模型特點,我們發現2011-2023年,無論是商品房銷售面積、實際利率還是居民貸款增速都與房價有關,而另外一個外生變量就是利率。因此本文希望通過構建房價-利率的VAR模型來挖掘兩者之間的內在規律。

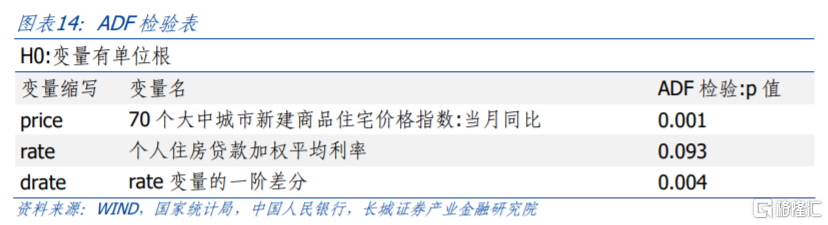

首先,爲了准確判斷原始序列是否平穩,需要對其做自相關和偏自相關分析,如下圖所示:

通過檢驗可以看出,兩者在10%的基礎上都是平穩狀態。

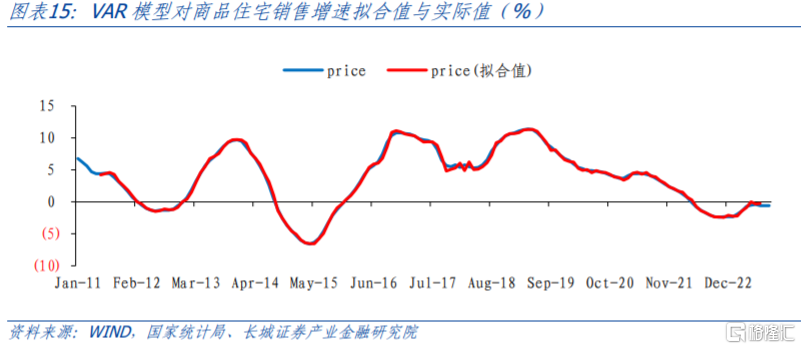

其次,我們根據特徵根檢驗建立VAR(4)模型如下:

PRICE = 2.03PRICE(-1) - 1.24PRICE(-2) + 0.23PRICE(-3) - 0.05PRICE(-4) - 0.34RATE(-1) + 0.87RATE(-2) - 0.65RATE(-3) + 0.12RATE(-4)

擬合效果如下圖:

最後,進行脈衝響應測試,爲了使脈衝效應結果更穩健,我們把利率作差分處理,得到的利率系列在1%的置信水平上通過ADF檢驗。測試結果表明,央行每上調利率一個百分點,對利率的未來一年的影響急速回歸至0,加息的影響逐漸減弱,其影響會在50個月左右逐漸消失;對房價增速造成負向衝擊,在一年半後影響達到最大,隨後逐步回升,其影響在50個月左右逐漸消失。脈衝響應測試結果顯示降息對房價的下降其作用,且影響滯後一年半左右。

總結來看,運用VAR模型我們可以很好的得到房價-利率的關系,並且擬合的效果非常顯著。從相關關系系數上也可以看出房價既是利率的領先指標,也是利率的滯後指標;利率對於房價也是如此,兩者具有周期反復的影響關系。

3

未來房地產市場走勢預測

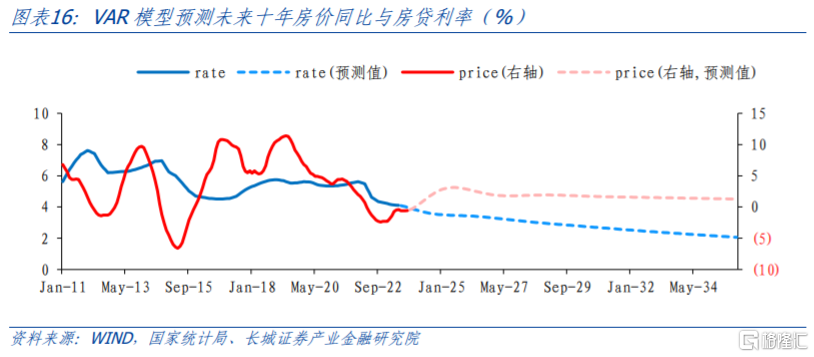

下面我們將在人口周期和貨幣政策雙向影響之下,來預測未來房地產市場的走勢。首先,在VAR模型的基礎之上我們對未來十年進行預測:

如圖所示,房價增速會在兩年內持續上升,2025年達到峰值3.13%,隨後下降至平穩狀態,十年後2033年達到1.42%。但這是在利率持續下降的條件下實現的,2023年和2024年分別降幅33BP,2025年再下降8BP達到3.42%,10年後2033年達到2.22%。

接着,我們再把預測的利率和房價增速走勢與人口周期下的商品房銷售模型進行對比,可以看到自回歸模型預測的住宅銷售套數明顯較高:2024年住宅銷售面積同比約在-4.1%,對應住宅銷售爲844萬套,而且此後十年維持在800萬套以上,可實現房地產市場的完全“軟着陸”,並且在較高的銷售水平上保持供需長期平衡。如上所言,要實現這一結果需要條件較爲苛刻:持續大幅降息促使房價回歸正增長。根據測算,如果降息幅度不夠、房價持續下降,商品房銷售面積就會以更快的速度下降。因此我們建議,保持相對靈活的降息政策,促使實際利率和房價穩定。

結合計量方法測算的未來平衡狀態以及當下的房地產市場,我們認爲未來商品房市場可能的走勢分三種可能:

當前情況已經處於歷史較差水平,截至今年6月,央行公布的個人住房貸款利率(金融機構人民幣貸款加權平均利率)還在4.11%,統計局公布的70個大中城市新房價格同比7月-10月維持在-0.6%,當前實際利率可能仍在4%以上;對應的今年前10月全國商品住宅銷售面積累計同比下降6.8%,降幅繼續擴大。未來隨着不斷降息,房價和商品房銷售情況或都將得到改善。我們認爲中性情況下實際利率若能下降至3.6%以下且以後穩步下降,商品房銷售面積增速每年下降速度可能控制在-5%以內;如果實際利率能控制在1%以下且以後穩步下降,商品房銷售面積可以維持在一定水平不變。但如果實際利率仍保持在當前較高水平不變,那么商品房銷售和房價都可能經歷較長調整時間。

風險提示

國內宏觀經濟政策不及預期;地產政策不及預期;財政政策不及預期;信用事件集中爆發,數據模型預測結果與實際結果可能存在差異。

注:本文來自長城證券2023年11月17日發布的《兩個維度看未來房地產市場》;分析師: 蔣飛

S1070521080001 仝垚煒 S1070122040023 秦永瑜 S1070123080030

標題:兩個維度看未來房地產市場

地址:https://www.iknowplus.com/post/53017.html