情緒轉暖之際,如何比較三類資產的性價比?

摘要

核心結論:

1、在過去的研究中,我們習慣把A股按照屬性劃分爲3類資產:

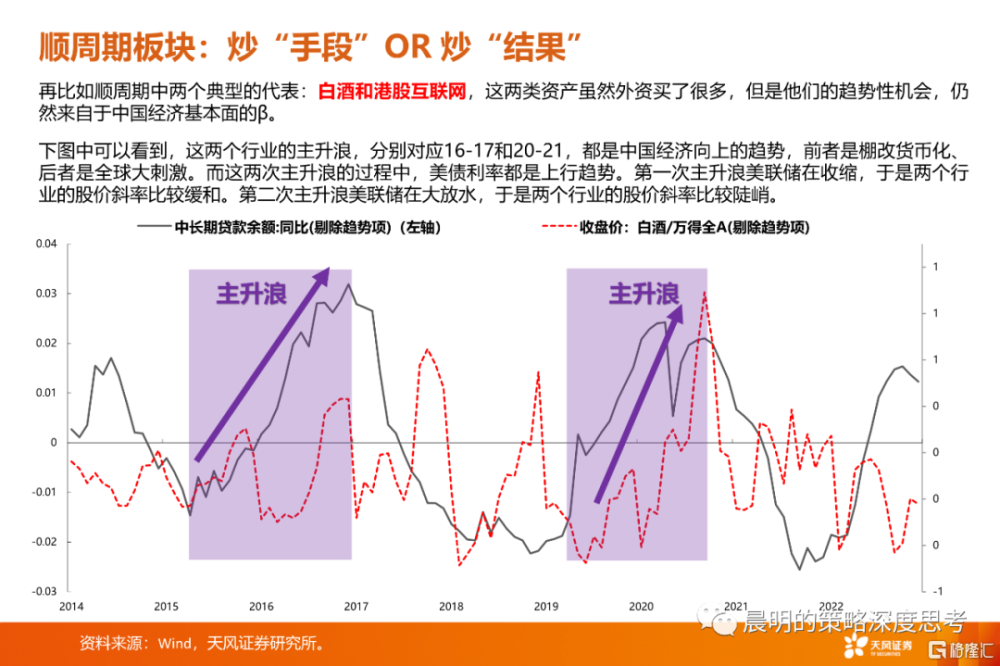

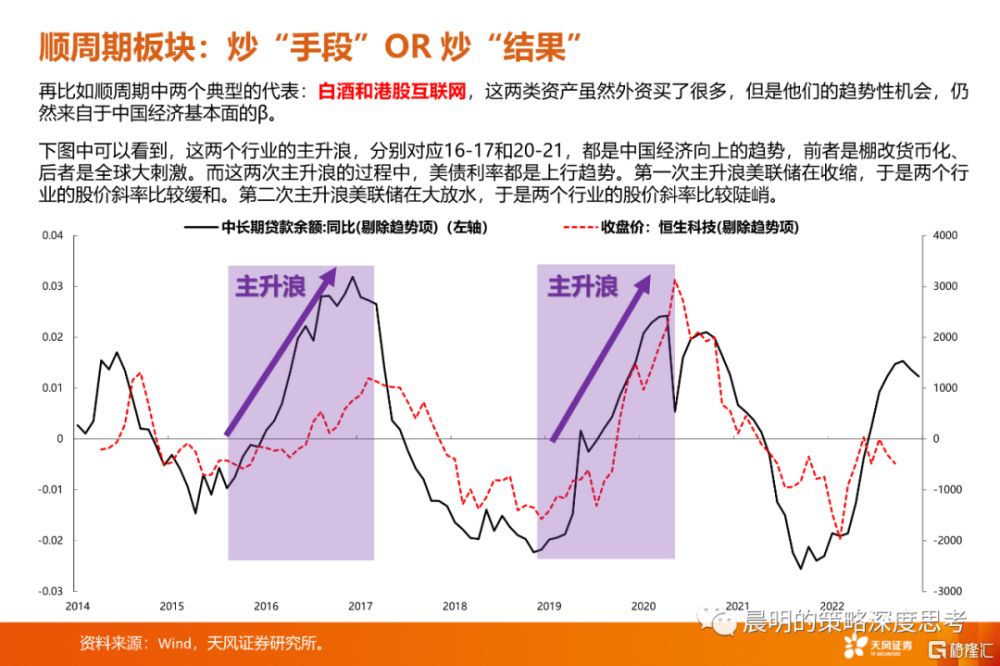

(1)順周期類資產:交易的是需求側的β,核心是對經濟周期和ROE趨勢的判斷。這裏又分爲”手段類”資產,對應地產鏈、基建鏈、資本品等;“結果類”資產,對應白酒、金融、港股互聯網。

(2)深度價值資產:交易的是供給側的α,核心是在需求預期較弱的情況下,尋找ROE相對穩定的資產,穩定ROE背後是供給側的壁壘,比如牌照、資源、品牌等。

(3)新興產業資產:交易的是新的產業周期、創新周期、滲透率變化,與經濟總需求關聯度較低。

2、順周期資產當前不建議下重注,後續的關鍵點是12月上旬

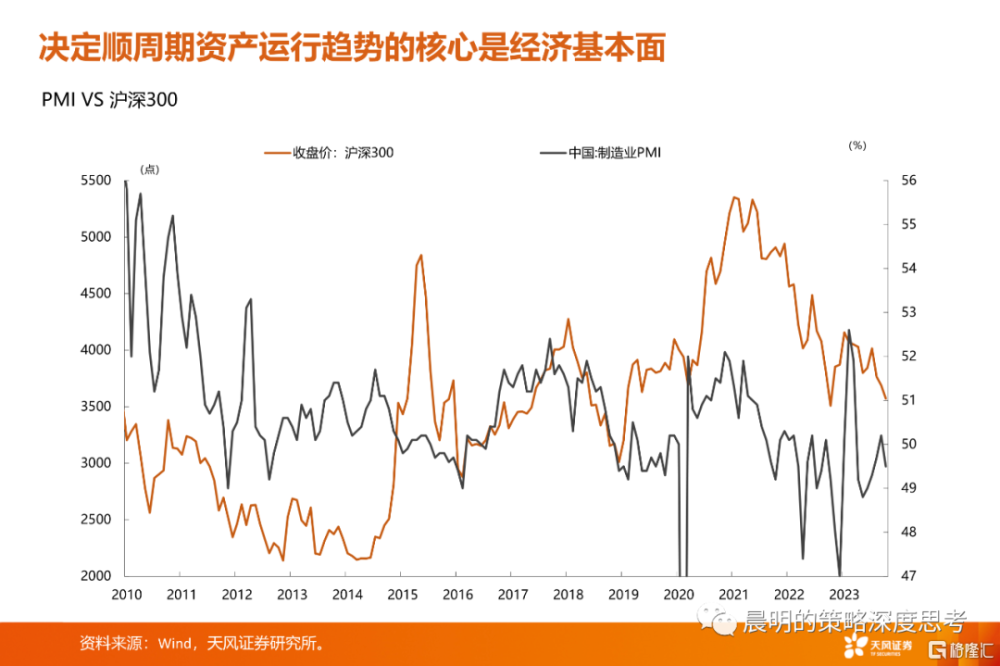

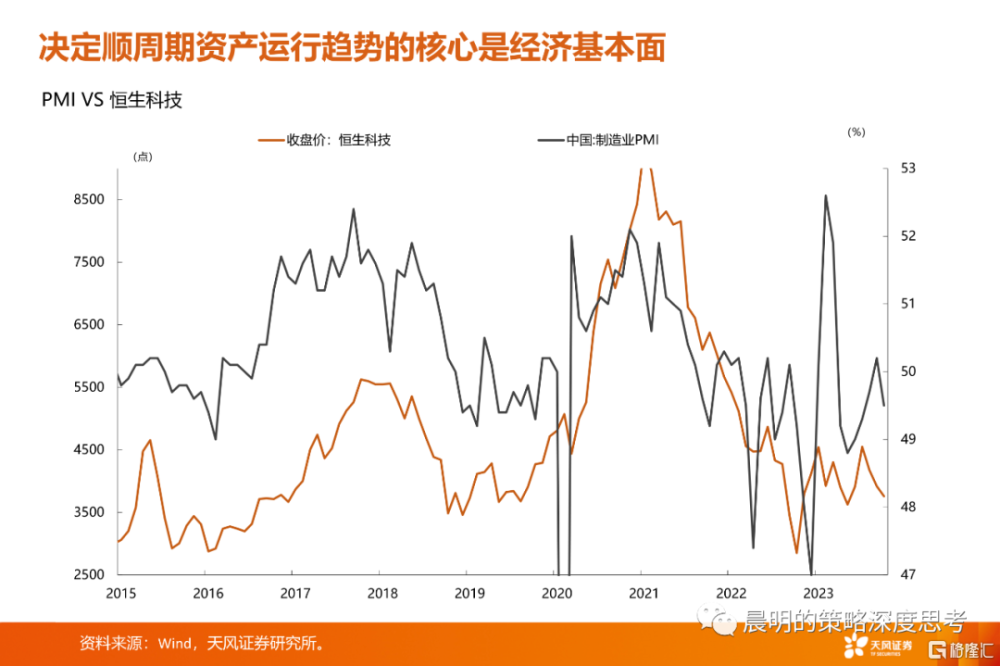

(1)順周期爲代表的典型指數滬深300、恆生科技,趨勢上主要取決於PMI,斜率部分因素來自於美聯儲控制的全球流動性。

(2)6-9月PMI持續回升,但是順周期指數不反應,歷史類似的情況還有12年9-11月和14年3-6月,背後都是因爲大家預期沒有強力政策的PMI自然回升,持續性不強。的確,10月PMI再次出現回落。

(3)但是,特別國債的發行,緩解了市場對於“匯率壓力大就不會有政策”的擔憂,對經濟預期和政策預期起到托底效果。

(4)後續決定順周期板塊反彈力度的核心因素是12月初政治局會議和中央經濟工作會議對明年經濟工作的定調。

(5)如果定調足夠積極,市場可能先交易明年經濟和ROE可以轉好的“結果”,對應白酒、金融、港股互聯網。隨後到明年真正政策落地的時候,再交易“手段”。

3、深度價值資產當前位置不建議馬上加配

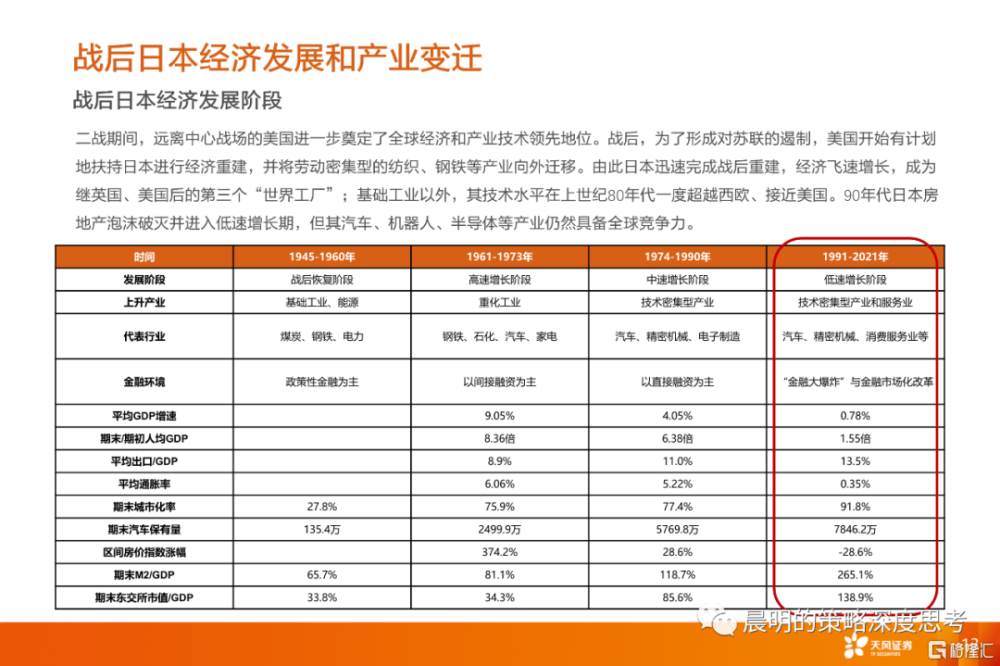

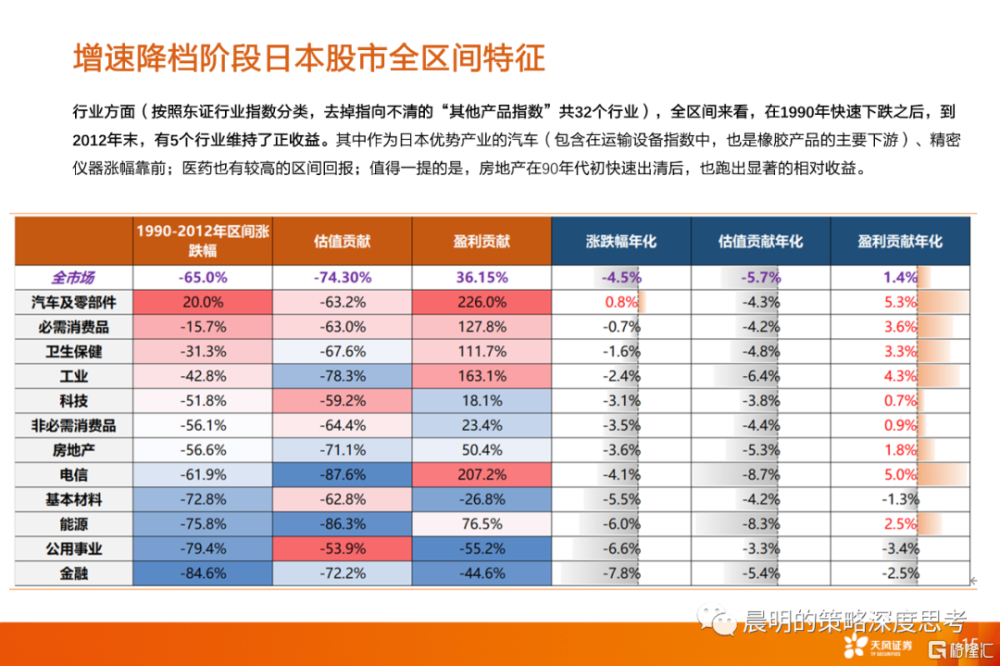

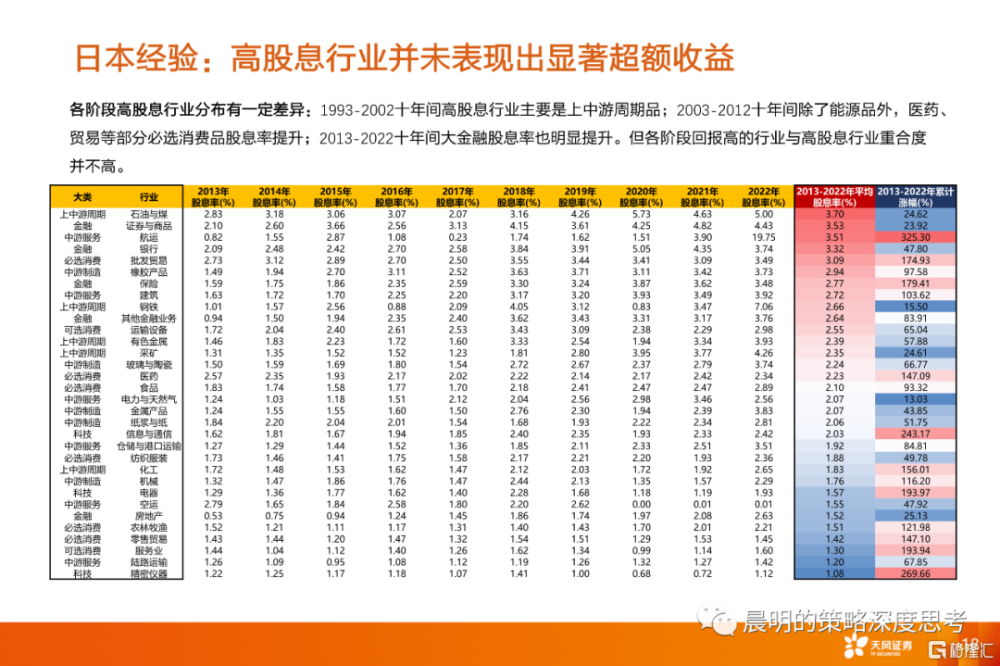

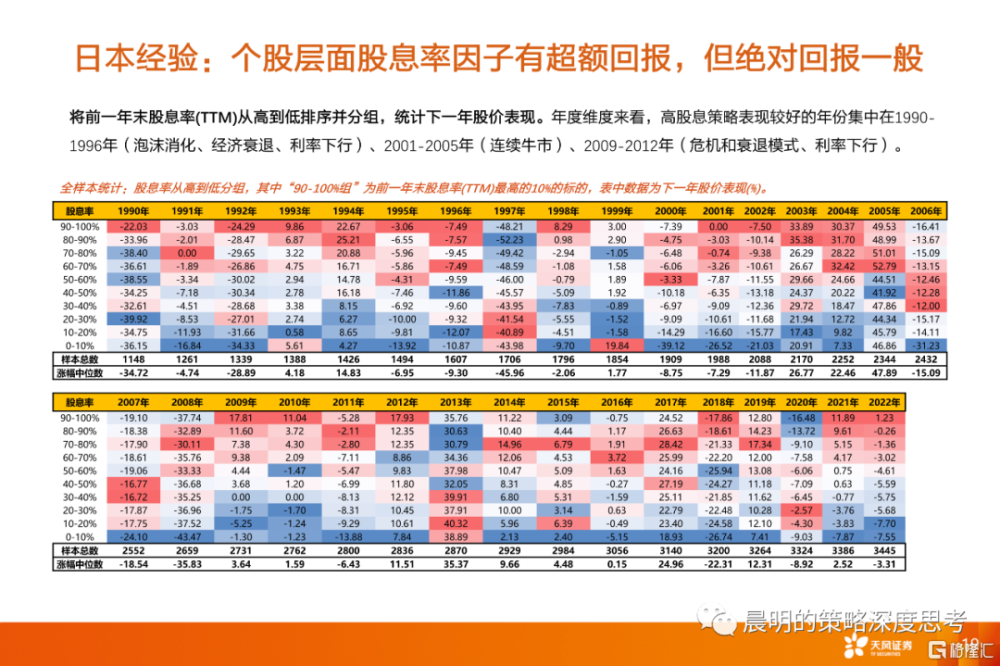

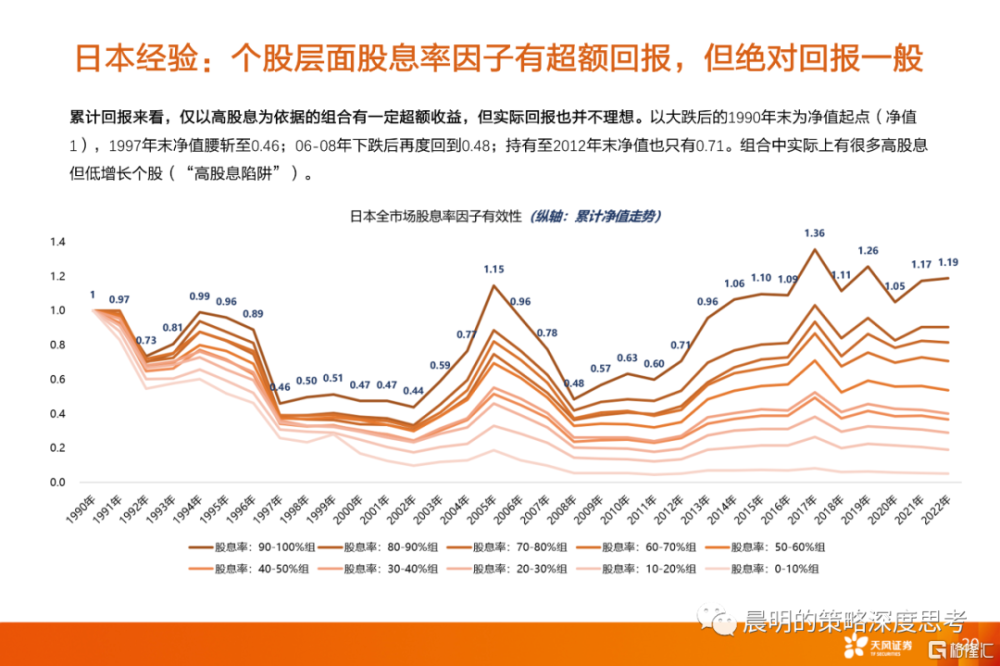

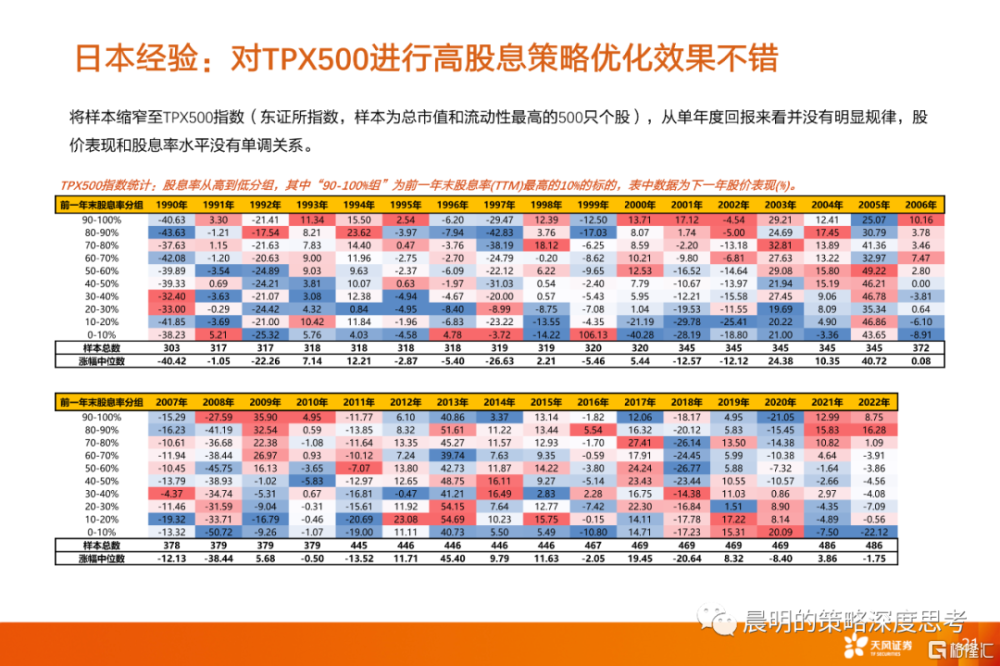

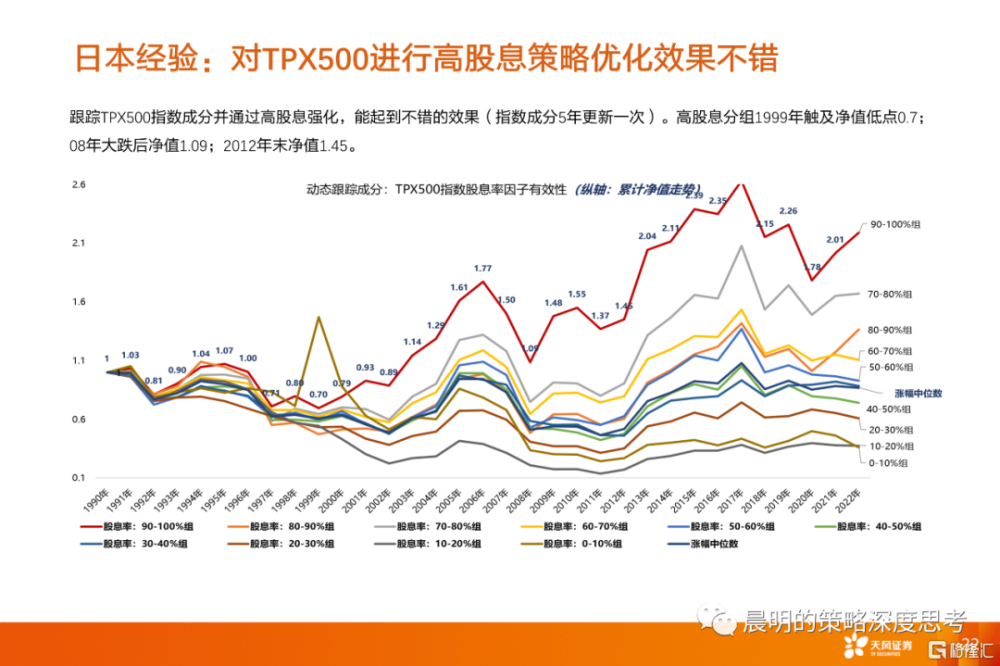

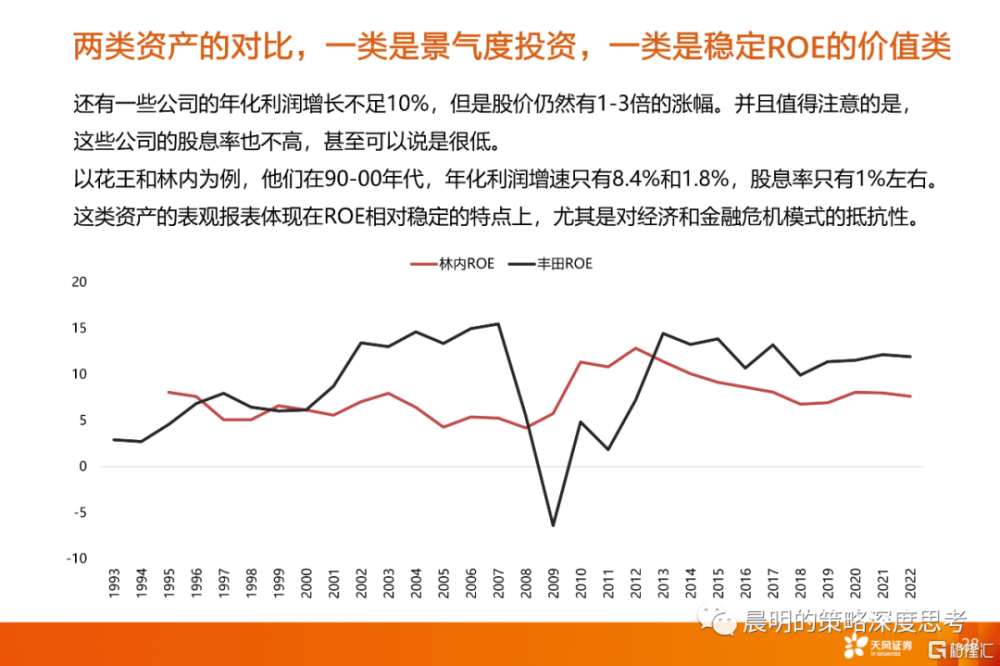

(1)不管復盤90-00年代的日本股市,還是最近幾年的A股,股息率都不是用來篩選深度價值股票的充分條件,背後更加核心的還是具備穩定的、能夠抗風險的ROE水平。

(2)短期擇時角度,股債收益差從+2X標准差向下運行的時候,代表經濟預期越來越悲觀,則深度價值策略跑贏,比如過去2年多以來。股債收益差從-2X標准差向上運行的時候,代表經濟預期逐步修復,則深度價值策略跑輸。當前來看,股債收益差在-2X標准差附近運行,不建議馬上加配深度價值策略。

(3)長期配置角度,如果類似於日本GDP中樞不斷下台階,那么股債收益差的中樞也會不斷下移,並長期運行在-1X到-2X標准差之間,如果是這種情況,那么深度價值策略具備長期配置價值。可以在股債收益差反彈一波後,再考慮布局。

4、自下而上的資產中,建議在Q4到Q1重點關注低PB分位數和中美關系改善的交集。

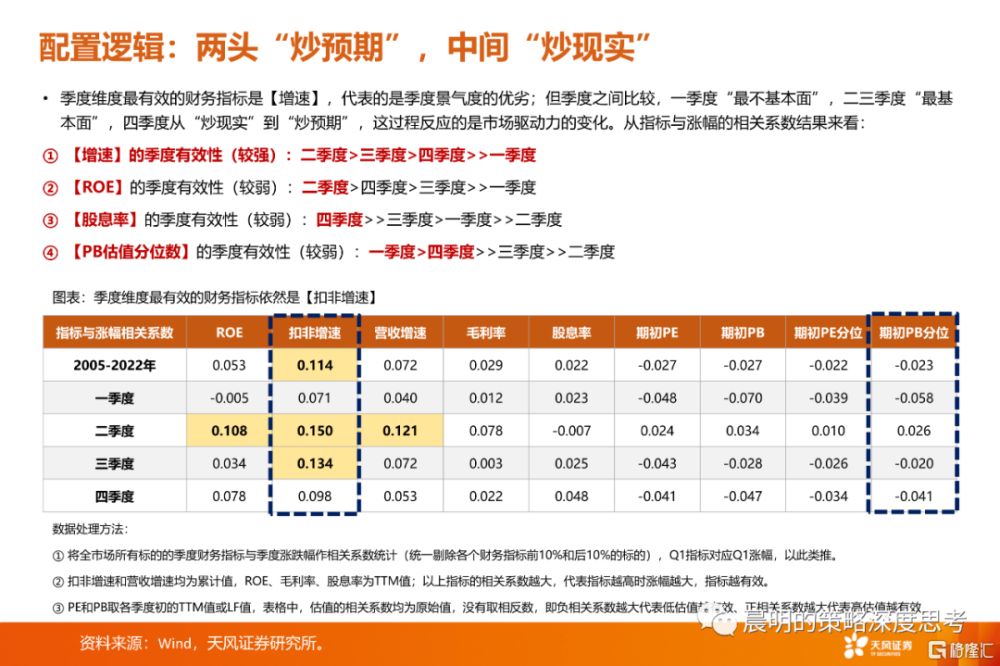

(1)季度維度最有效的財務指標是【增速】,代表的是季度景氣度的優劣;但季度之間比較,一季度“最不基本面”,二三季度“最基本面”,四季度從“定價現實”到“定價預期”,這過程反應的是市場驅動力的變化。

(2)因此,Q4的A股市場行業配置策略,核心邏輯是【展望明年】。如果說目前一個板塊的PB估值分位數在過去5年處於比較高的位置,那么意味着股價已經隱含了明年甚至未來很多年的預期,除非短期訂單大超預期,否則很難在Q4繼續交易明年。但是,相反,如果一些板塊的PB估值分位數比較低,意味着當前的情況比較差,如果轉年有改善的可能性,那么大家可能會在Q4提前交易預期的變化。

(3)我們傾向於尋找一些經歷“戴維斯雙殺”且未來可能出現產業拐點的行業,這其中,半導體周期、創新藥產業鏈、電動車,都屬於從21年下半年开始戴維斯雙殺的行業,目前處於基本面和PB分位數的底部,同時具有外需屬性、創新屬性,並且如果中美關系穩定發展,也有受益邏輯。

5、綜合結論:考慮10月三季報靴子落地、中美關系緩和預期、特別國債托底效果、美債高位回落等因素,11月市場風險偏好逐步回升,但是24年經濟和ROE預期需要等待12月初的定調,因此,當前市場仍然圍繞主題和成長板塊展开。

風險提示:經濟修復進度不及預期,流動性收緊超預期,海外不確定性風險等。

注:文中報告節選自天風證券研究所已公开發布研究報《不建議過度聚焦美債,核心關注低PB分位數因子》,報告分析師

劉晨明 SAC 執業證書編號:S1110516090006

李如娟 SAC 執業證書編號:S1110518030001

許向真 SAC 執業證書編號:S1110518070006

趙 陽 SAC 執業證書編號:S1110519090002

吳黎豔 SAC 執業證書編號:S1110520090003

余可騁 SAC 執業證書編號:S1110522010002

逸 昕 SAC 執業證書編號:S1110522080002

本資料爲格隆匯經天風證券股份有限公司授權發布,未經天風證券股份有限公司事先書面許可,任何人不得以任何方式或方法修改、翻版、分發、轉載、復制、發表、許可或仿制本資料內容。

免責聲明:市場有風險,投資需謹慎。本資料內容和意見僅供參考,不構成對任何人的投資建議(專家、嘉賓或其他天風證券股份有限公司以外的人士的演講、交流或會議紀要等僅代表其本人或其所在機構之觀點),亦不構成任何保證,接收人不應單純依靠本資料的信息而取代自身的獨立判斷,應自主做出投資決策並自行承擔風險。根據《證券期貨投資者適當性管理辦法》,若您並非專業投資者,爲保證服務質量、控制投資風險,請勿訂閱本資料中的信息,本資料難以設置訪問權限,若給您造成不便,還請見諒。在任何情況下,作者及作者所在團隊、天風證券股份有限公司不對任何人因使用本資料中的任何內容所引致的任何損失負任何責任。本資料授權發布旨在溝通研究信息,交流研究經驗,本平台不是天風證券股份有限公司研究報告的發布平台,所發布觀點不代表天風證券股份有限公司觀點。任何完整的研究觀點應以天風證券股份有限公司正式發布的報告爲准。本資料內容僅反映作者於發出完整報告當日或發布本資料內容當日的判斷,可隨時更改且不予通告。本資料內容不構成對具體證券在具體價位、具體時點、具體市場表現的判斷或投資建議,不能夠等同於指導具體投資的操作性意見。

標題:情緒轉暖之際,如何比較三類資產的性價比?

地址:https://www.iknowplus.com/post/48829.html