財政發力,如何影響債市?

核心觀點

十一節後關鍵期限國債繼續保持較大發行規模,實際赤字是否上調值得關注。若實際赤字上調,四季度財政力度加大,將會對債市從供給擾動及經濟基本面兩個方向帶來影響:

供給方面,10月13日,一筆91D國債全場投標倍數創下2023年銀行間市場國債發行投標倍數的新低,值得關注。我們認爲,這一事件反映出當下銀行間資金面偏緊、政府債務供給較大,商業銀行在一級市場配置短債的意愿偏低。復盤歷史,一級市場投標倍數下降事件發生後,一至兩周內相應期限收益率“易上難下”。對應本輪,或預示商業銀行流動性缺口仍存,短期內短債收益率向下空間仍難以打开。中期利率走勢更多取決於信貸形勢變化,以及央行貨幣操作。近期重點關注央行是否會通過逆回購等操作加大公开市場投放力度。

基本面方面,8月份財政支出增速提高,當月淨支出規模明顯超過季節性,對應的基建相關與民生相關支出均有所上升。往後看,我們認爲財政發力如何影響債市,取決於財政發力的路徑。若新增赤字主要投向基建方面,通常會對利率施加向上的推動力。若新增赤字主要投向民生开支方面,短期內不太可能明顯撬動信貸,歷史上看對債市擾動較小。我們認爲考慮到地方債務壓力,若赤字果真上調,後一種情形發生的可能性較大,投資者無需過度擔憂。

正文

十一節後,地方化債工作全面啓動,特殊再融資債开始發行。據澎湃新聞,截至10月13日,各地披露的特殊再融資債券擬發行規模已超7200億元,發行量較大。

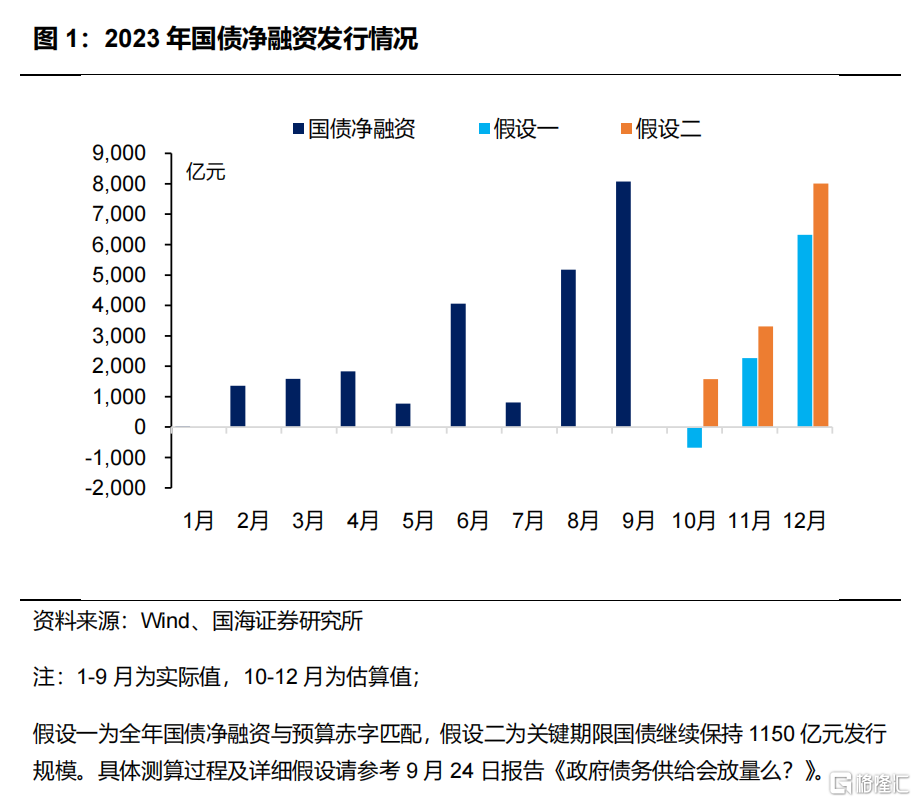

值得關注的是,在特殊目的再融資債保持較大發行規模的同時,10月11日、13日、18日招標發行的4筆關鍵期限國債,繼續保持了1150億元左右的較大發行規模。在9月24日報告《政府債務供給會放量么?》中我們曾測算過,若四季度關鍵期限國債繼續保持如此發行量,估算全年國債淨融資額將超出預算赤字4984 億元。

若全年國債淨融資量果真較預算赤字更多,也就是說實際赤字上調,四季度財政力度加大,那么將會對債市帶來何種影響?

接下來我們將從供給擾動及經濟基本面兩個方向,進行解讀。

1、國債供給擾動

十一節後特殊再融資債發行緊湊,同時國債繼續保持較大發行規模,使得政府債務供給擾動再現。

值得注意的是,10月13日,一筆91D國債全場投標倍數僅爲1.56倍,創下2023年銀行間市場國債發行投標倍數的新低,我們認爲反映出當下銀行間資金面偏緊、政府債務供給較大,商業銀行在一級市場配置短債的意愿偏低。

一級市場需求下降,是否對後續二級市場的行情有所預示?

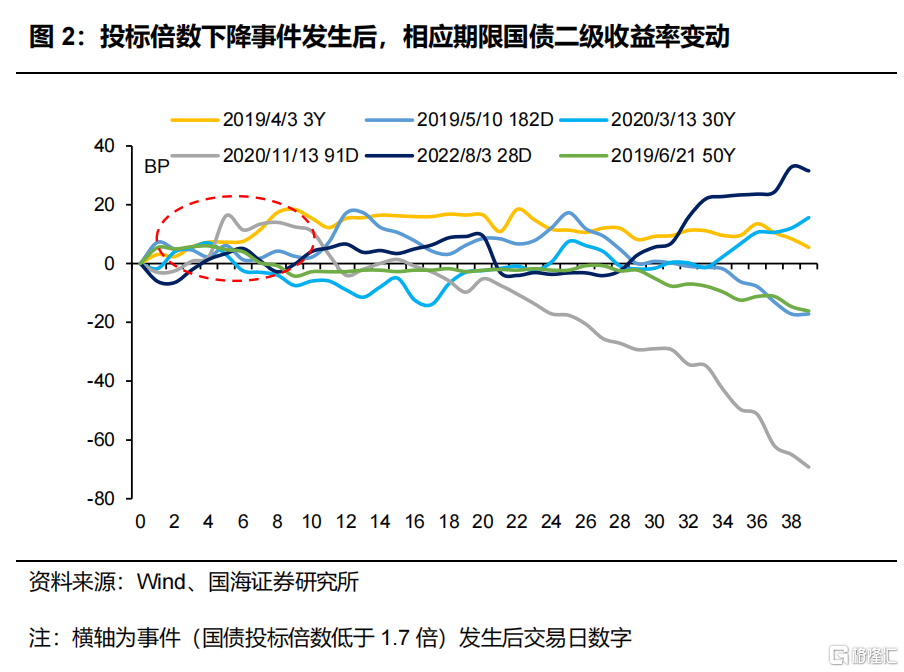

對此,我們回溯了2019年以來,所有銀行間國債發行全場投標倍數在1.7倍以下的事件(圖2):

① 2019年4月3日及4月10日,3Y、7Y、2Y三筆國債發行倍數分別爲1.52倍、1.58倍、1.68倍。事件發生後二級市場相應期限國債收益率明顯上行。

② 2019年5月10日,182D國債發行倍數爲1.65倍。事件發生後,相應期限國債收益率上行。不過伴隨着2019年年中普惠定向降准的落地,以及信貸增速的再度回落,資金面再度寬松,此後短債收益率走低。

③ 2019年6月21日,50Y國債發行倍數爲1.56倍。事件發生當日及次日,在其他期限國債表現平穩的背景下,50Y利率快速上行。不過此後在信貸轉弱、資金面轉寬、債市整體向好的背景下,50Y利率跟隨大勢重新下行。

④ 2020年3月13日,30Y國債發行倍數爲1.46倍。事件發生當周30Y利率總體上行。不過隨着2020年3月底逆回購利率下調提振降息預期,30Y利率又有所向下。

⑤ 2020年11月13日,91D國債發行倍數爲1.69倍。事件發生時正逢“永煤事件”擾動銀行間流動性,兩周內3M利率上行超10BP。不過伴隨着央行加大投放呵護資金面,此後短端利率大幅回落。

⑥ 2022年8月3日,28D、63D國債發行倍數分別爲1.00倍、1.35倍。事件發生後短債利率進入總體上行通道。

總結來看,一級市場投標倍數下降事件,發生的背景分爲兩類:一是資金面收緊、信貸好轉,導致商業銀行流動性缺口較大,配債力量不足。二是經過前期債市利率大幅下行,此時配債性價比不高,商業銀行參與意愿低下。

我們認爲本輪行情屬於第一種。

從二級收益率上來看,一級市場投標倍數下降事件發生後,一至兩周內相應期限收益率“易上難下”。對應本輪,我們認爲或預示短期內短債收益率向下空間仍難以打开。

從中期來看,二級利率走勢更多取決於信貸形勢變化,以及央行貨幣操作。近期則重點關注,央行是否會通過逆回購等操作加大公开市場投放力度。

2、財政發力,如何影響基本面?

財政支出的路徑主要有二:一是基建相關項目(節能環保、農林水、城鄉社區、交通運輸)支出,二是民生相關項目(教育、科學技術、文化旅遊體育傳媒、衛生健康、社會保障和就業)。

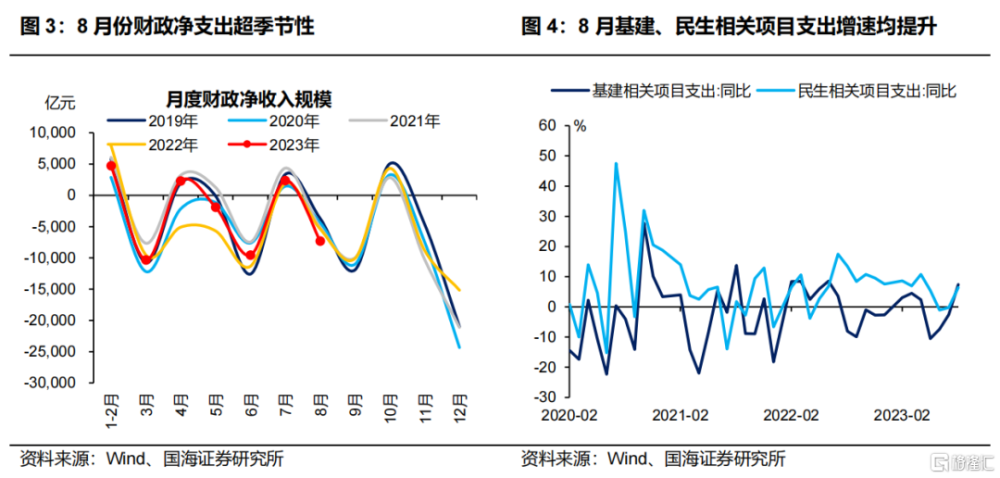

8月份財政數據顯示,當月財政支出增速提高,淨支出規模明顯超過季節性,對應的基建相關與民生相關支出均有所上升。

往後看,財政發力如何影響債市,取決於財政發力的路徑。

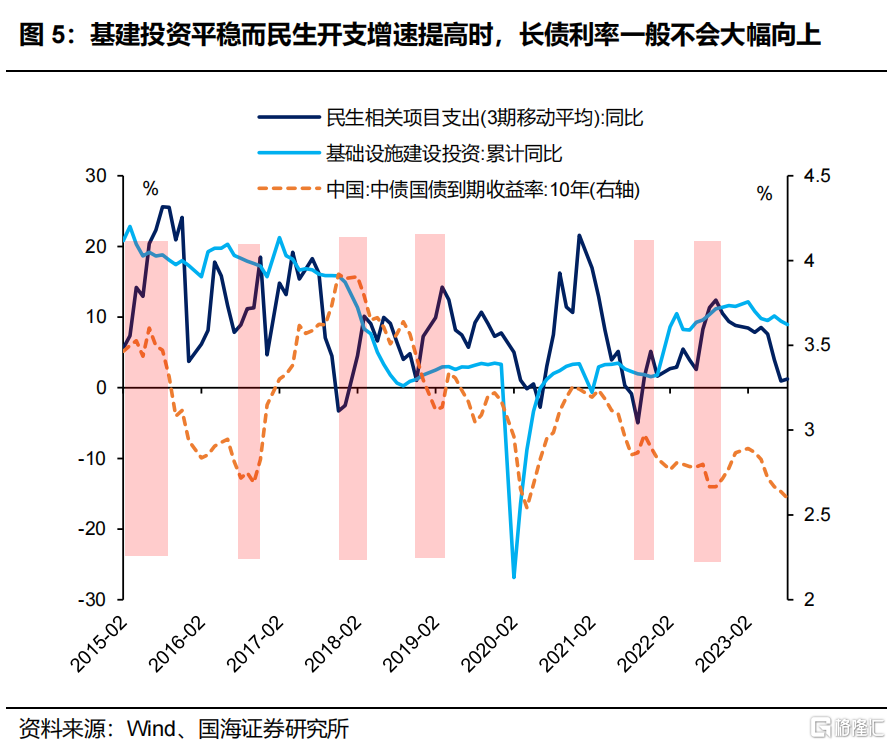

我們認爲,若新增赤字主要投向基建方面,將會支撐基建投資並帶動相關配套信貸,通常會對利率施加向上的推動力。但考慮到當前基建投資增速已然不低,並且地方化債工作正在开展,若進一步加碼基建,可能加重地方債務負擔。我們認爲這一可能性不高。

若新增赤字主要投向民生开支方面,短期內不太可能明顯撬動信貸,對債市擾動較小。從歷史來看,當基建投資相對平穩,而政府民生开支節奏加快時,長債利率一般不會大幅向上(圖5)。

所以就本輪而言,若實際赤字的確上調,還需要進一步關注政府开支的投向。若主要投向民生方面,對四季度債市的擾動則相對有限,投資者無需過度擔憂。

風險提示:疫情波動風險、政府債務發行超預期、資金面收緊超預期、中國央行貨幣政策超預期、信貸投放超預期、稅收超預期、歷史數據無法預測未來走勢,相關資料僅供參考。

注:本文來自國海證券股份有限公司2023年10月15日發布的《財政發力,如何影響債市?》,報告分析師:靳毅 SAC編號:S0350517100001,呂劍宇 SAC編號:S0350521040001

標題:財政發力,如何影響債市?

地址:https://www.iknowplus.com/post/42470.html