豪募300億!華電新能即將滬主板上會,資產負債率居高不下

據上交所公告,上海證券交易所上市審核委員會定於2023年6月15日召开2023年第52次上市審核委員會審議會議,屆時將審議華電新能源集團股份有限公司(簡稱:華電新能)的首發IPO申請事項,中金公司、華泰聯合證券爲聯席保薦機構。

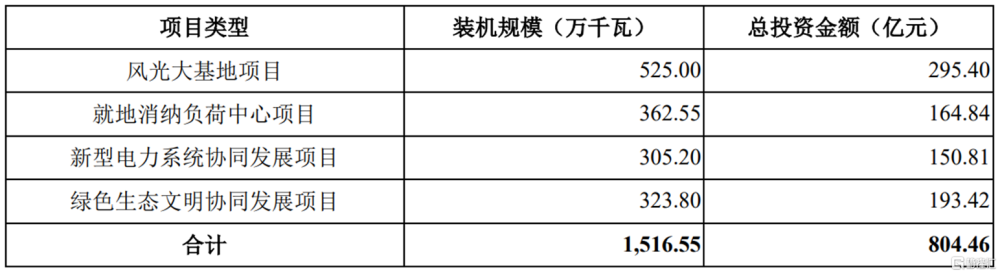

本次衝刺滬市主板,公司擬募資300億元,其中90億元將用於補充流動資金、210億元將用於投入風力發電、太陽能發電項目建設。

(募集資金用途,圖片來源:招股書)

公司前身福清風電成立於2009年,由華電新能源發展出資設立。

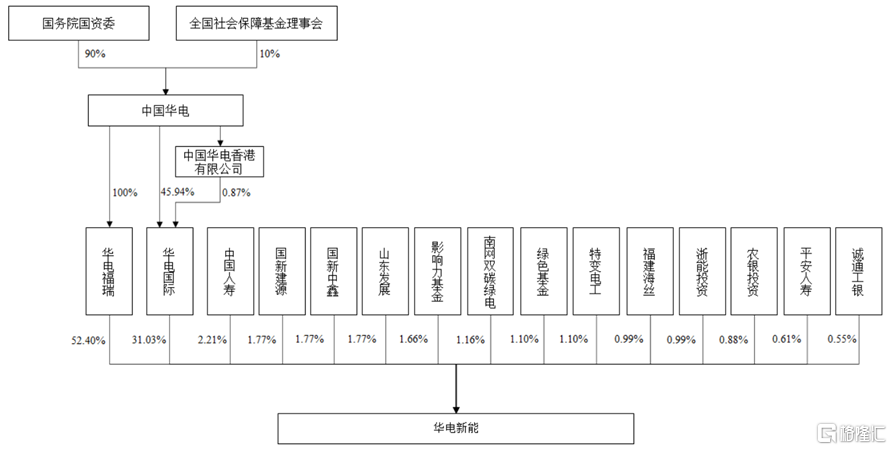

截至本次上會前,公司的控股股東爲華電福瑞,實際控制人爲中國華電。其中,中國華電通過其全資子公司華電福瑞間接控制公司52.40%的股份,通過其控股的華電國際間接控制公司31.03%的股份,合計控制公司83.43%的股份。

(股權結構圖,圖片來源:招股書)

招股書顯示,華電新能系中國華電風力發電、太陽能發電爲主的新能源業務最終整合的唯一平台。公司的主營業務是風力發電、太陽能發電爲主的新能源項目的开發、投資和運營,主要產品是電力。

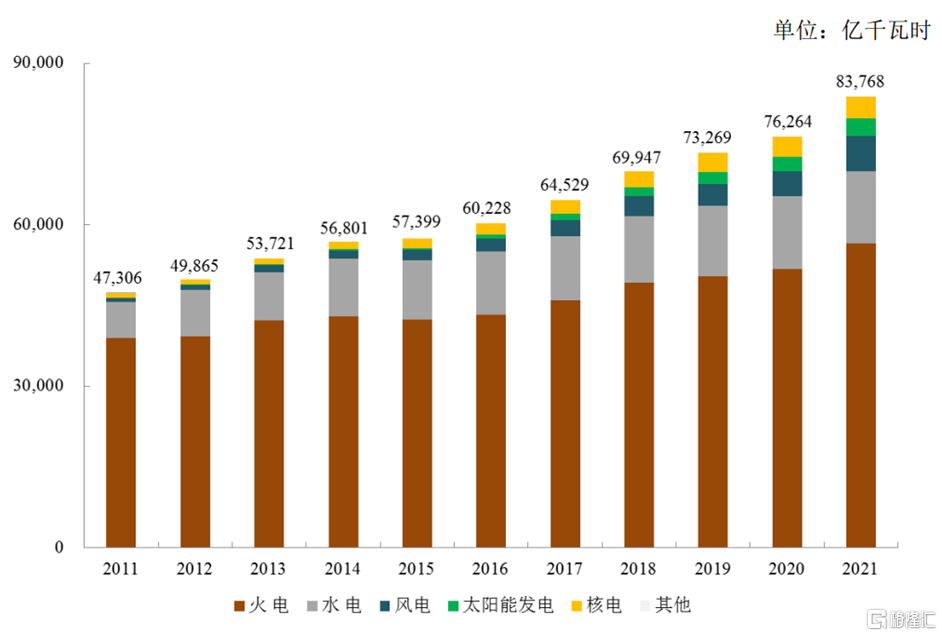

近年來,新興產業以及“兩新一重”建設帶來用電需求持續增加。據統計,我國發電量從2011年的47,306億千瓦時增長到2022年的83,886億千瓦時,年均復合增長率爲5.35%,其中,新能源發電量從1,980億千瓦時增長到12,319億千瓦時,年均復合增長率爲20.06%。

(2011年至2021年我國發電量情況,資料來源:國家能源局、中電聯、Wind)

從電力供給結構看,目前國內仍以火電和水電爲主,但新能源裝機規模增長迅速。

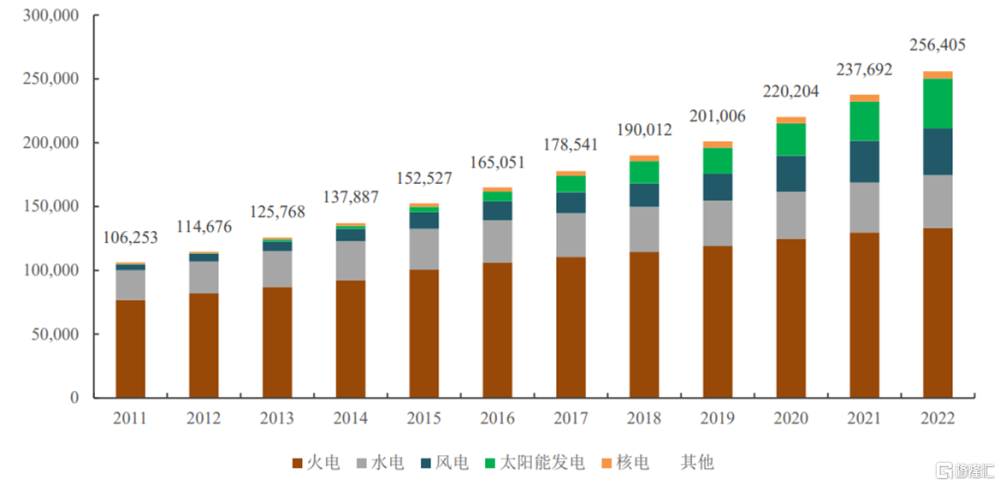

我國風電發電裝機容量從2011年的4,623萬千瓦增長到2022年的36,544萬千瓦,太陽能發電裝機容量從212萬千瓦增長到39,261萬千瓦,預計到2030年,風電、太陽能發電總裝機容量達到 12 億千瓦以上。

(2011年至2022年我國各類型發電裝機容量情況,資料來源:國家能源局、中電聯、Wind)

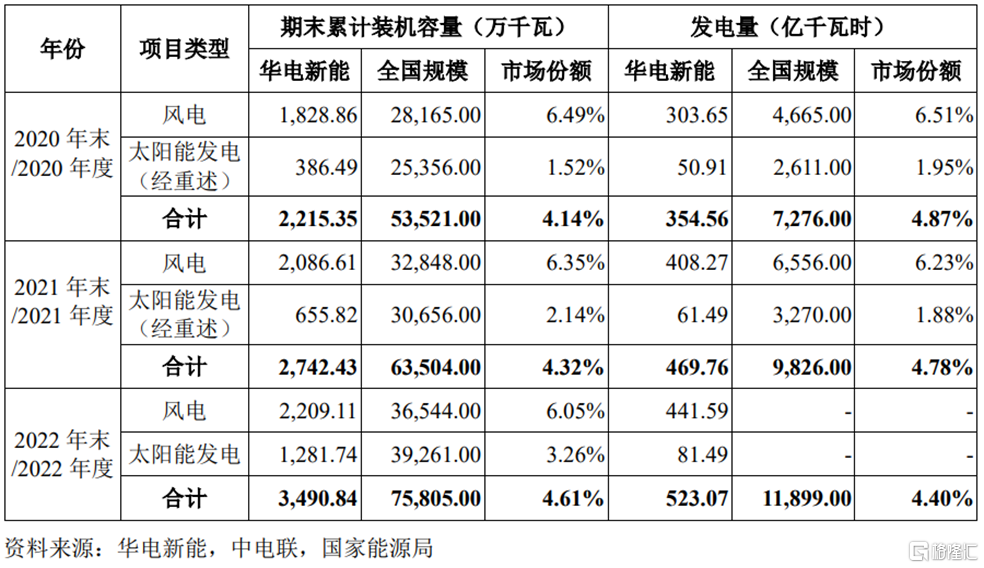

截至2022年12月31日,公司控股發電項目裝機容量爲3490.84萬千瓦,其中風電2209.11萬千瓦,太陽能發電1281.74萬千瓦。

2022年末,公司風電累計裝機容量36544萬千瓦,佔全國市場的6.05%;太陽能發電累計裝機容量39261萬千瓦,佔全國市場的3.26%。

(公司風電、太陽能發電業務在全國的市場份額情況,圖片來源:招股書)

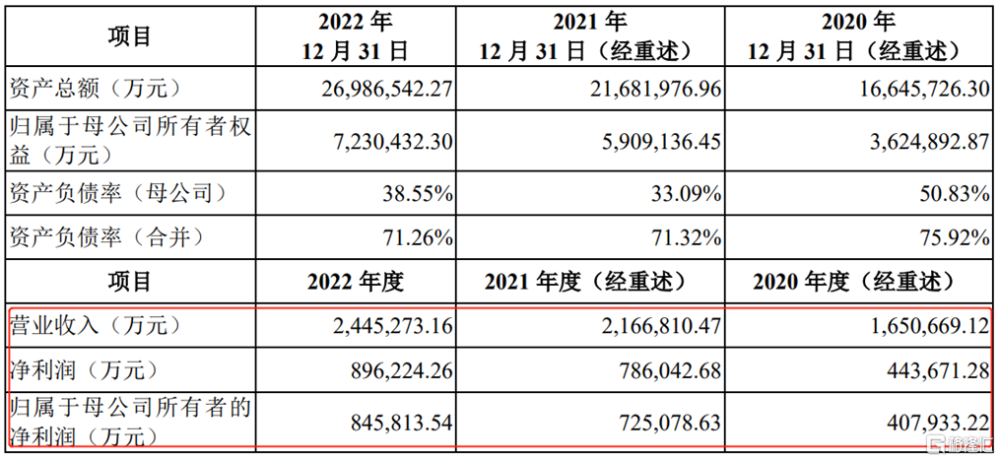

經營業績方面,2020年至2022年,華電新能的營業收入分別爲165.07億元、216.68億元、244.53億元,相對應的歸母淨利潤分別爲40.79億元、72.51億元、84.58億元。

(主要財務數據及指標,圖片來源:招股書)

具體來看,風力發電業務收入爲公司主要收入來源,報告期內其收入比例均在75%以上,且呈現上升趨勢,由78.38%上升至80.38%。

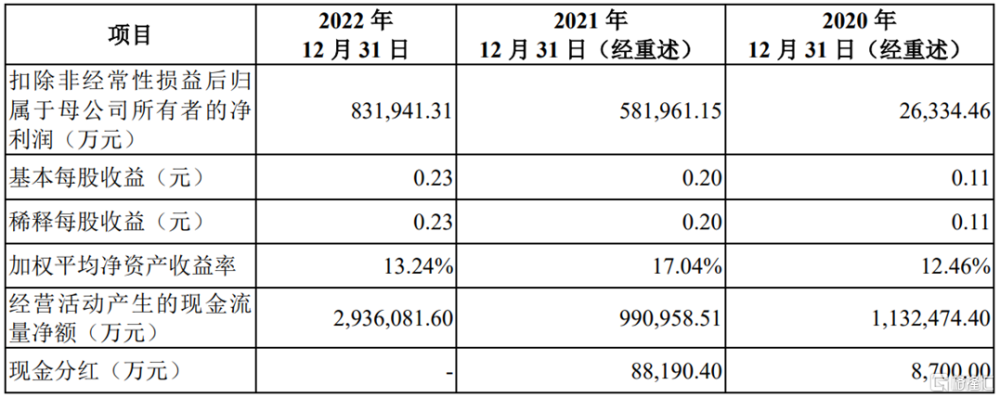

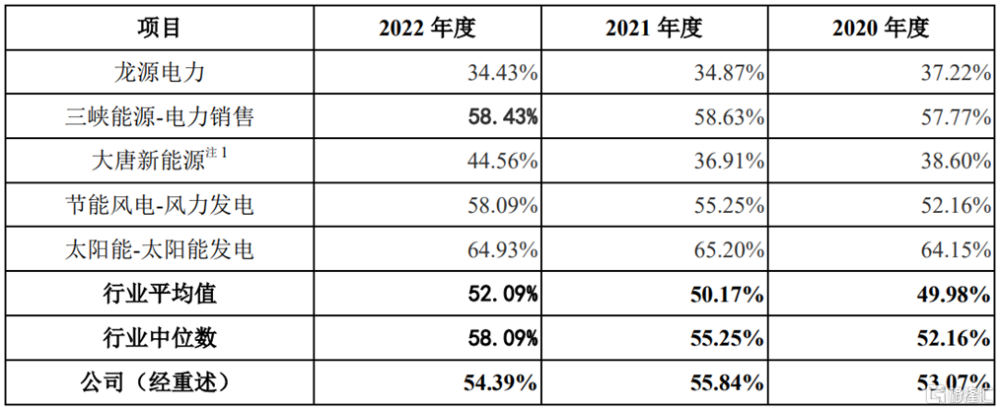

報告期內,公司主營業務綜合毛利率分別爲53.07%、55.84%及54.39%,綜合毛利率的波動主要受風力發電業務毛利率波動水平影響。

(公司主營業務毛利率與同行業可比上市公司的對比情況,圖片來源:招股書)

公司預計2023年1-6月的營業收入約爲137.9億元至160.3億元,相較於2022年同期變動14.03%至32.55%,預計歸母淨利潤分別約爲55.0億元至63.2億元,同比變動10.28%至26.72%。

值得注意的是,風力發電以及太陽能發電屬於重資產行業,業內發電企業的電場(站)項目建設具有前期資本支出投入大、回收周期長的特點。

報告期各期,華電新能購建固定資產、無形資產和其他長期資產支付的現金分別爲239.46億元、284.14億元和582.01億元,2021年度、2022年度分別同比增長爲18.66%、104.83%。隨着電站規模擴張,公司總體資本支出規模較大,且呈現上升態勢,對公司的資金籌措能力提出了較高要求。

事實上,公司面臨較高的負債壓力,合並資產負債率常年位居70%以上。同時,公司的利息支出佔據營收的一大部分比例,若未來貸款利率上升則會導致公司財務費用增加,進而對公司的財務狀況及經營成果產生一定影響。

結語

整體來看,華電新能在發電行業具有一定的市場地位,不過隨着業務發展及新能源裝機規模不斷擴大,使得公司面臨更大的資金壓力。未來公司需進一步改善資本結構,加強專業化運作,實現成本和收入端的後發優勢。

標題:豪募300億!華電新能即將滬主板上會,資產負債率居高不下

地址:https://www.iknowplus.com/post/4186.html