宣布強贖就遭“股債雙殺”,中鋼國際有錢回購債務怎么就跌了?

昨日(10月10日),中鋼國際才帶頭“中字頭”跳水,上演一波股債雙殺,正股跌停,可轉債大跌14%。

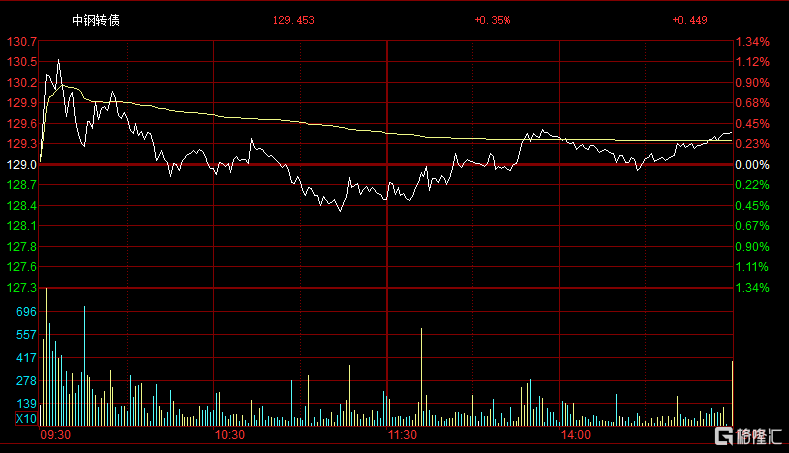

今日中鋼國際股債繼續疲軟,正股跌近4%,可轉債开盤一波衝高再次跳水,基本全天水下橫盤,直到尾盤半個鐘才慢慢有所翻紅。

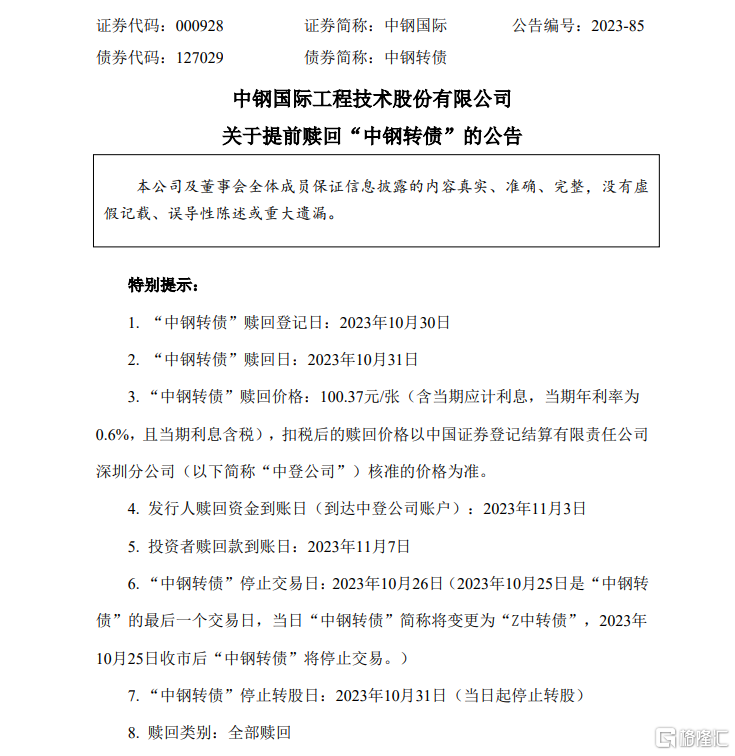

消息面上,公司10月9日晚間發布公告稱,公司董事會決定行使“中鋼轉債”的提前贖回權。公告稱,自2023年9月11日至2023年10月9日期間,公司A股股票已有15個交易日的收盤價不低於“中鋼轉債”當期轉股價格(5.29元/股)的130%(即6.88元/股)的情形,“中鋼轉債”已觸發《募集說明書》中規定的有條件贖回條款。

從轉股期限來看,“中鋼轉債”轉股期限自發行結束之日(2021年3月25日)起滿六個月後的第一個交易日(2021年9月27日)起至可轉換公司債券到期日(2027年3月18日)止。

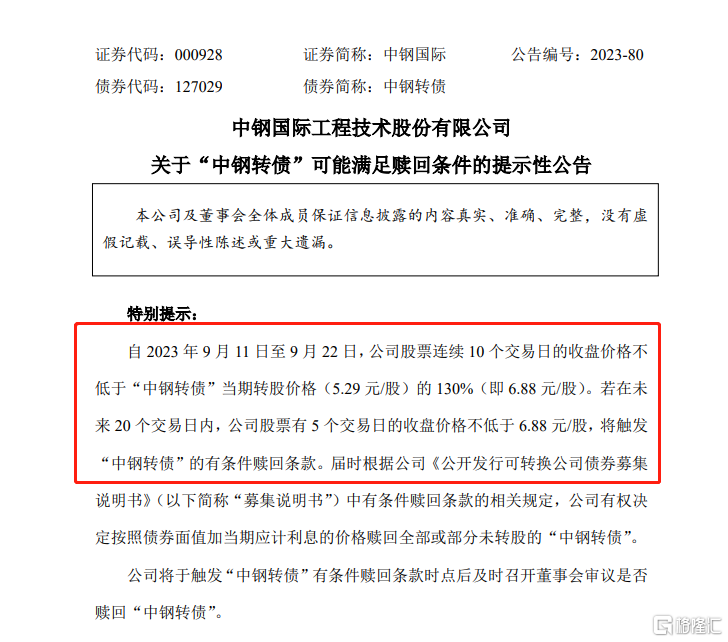

實際,再細翻公司近來公告,其實還可以看到早在9月23日,中鋼國際就曾發布提示性公告,2023年9月11日至9月22日,公司股票連續10個交易日的收盤價格不低於“中鋼轉債”當期轉股價格(5.29元/股)的130%(即6.88元/股)。若在未來20個交易日內,公司股票有5個交易日的收盤價格不低於6.88元/股,將觸發“中鋼轉債”的有條件贖回條款。

據媒體致電中鋼國際董事會辦公室,工作人員表示提前贖回可轉債是董事會決定,也是公司權利。公司經營正常,沒有什么變化。工作人員還表示,巴以衝突和公司目前業務沒有任何關系,公司沒有項目在那裏執行。

可以看出,公司這波強贖,將導致中鋼轉債出現了-4.95%的溢價率,也就是說,若是昨日收盤的價格买入中鋼轉債然後轉換成股票可以直接獲利4.95%。

但是實際沒有這么美好,中鋼轉債的贖回價格爲100.37元,當前的交易價格爲129元,如果被贖回,則直接虧損近30元。

對此,北京商報分析稱,回顧中鋼國際在連續30個交易日中,有至少15個交易日的股價高於最新轉股價5.29元的130%,即6.88元,從而啓動了強制贖回條款。投資者要么把可轉債轉換成股票,要么就要按照100.37元(含稅)的價格把可轉債賣回給上市公司。從近期的強制贖回看,可轉債價格都會出現下跌,轉債價格中的水分會被擠得幹幹淨淨,轉債等同於股票,兩者已經沒有區別。

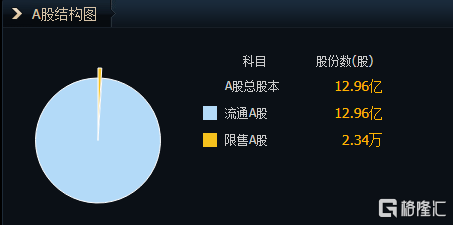

其進一步分析,以中鋼國際總股本12.96億股粗略估算,本次可轉債強制贖回,將會增加大約14%的總股本,而這些新增的股票沒有限售期,也不用減持前公告,而且它們大概率將會全部賣出,所以這次強制贖回,比公司大股東公告全部通過二級市場減持14%的股票對股價的壓力還要大,這正是中鋼國際股價跌停的重要原因。

此外,如果從公司的各種融資方式中來看,借貸的成本要比發行普通股便宜很多,而可轉債的票面利率更是比銀行貸款低很多,即在中鋼國際原股東的心目中,如果中鋼國際可轉債能夠一直交易到期,最終公司還本付息,對於上市公司的融資成本是最低的,所以強制贖回條款的執行,讓中鋼國際原股東低成本融資的預期落空,這也是讓原股東先行拋售的另一原因。

業績方面,今年上半年,中鋼國際營業收入約106.94億元,同比增加39.9%;歸屬於上市公司股東的淨利潤約3.43億元,同比增加29.39%。相關報道顯示,中鋼國際在手合同充足,近年合同儲備持續保持在400億元左右,爲中鋼國際業績穩健增長奠定堅實基礎。

標題:宣布強贖就遭“股債雙殺”,中鋼國際有錢回購債務怎么就跌了?

地址:https://www.iknowplus.com/post/41148.html