萬源通即將北交所上會,聚焦印制電路板,資產負債率高於同行

公开信息顯示,北京證券交易所上市委員會定於2023年9月20日上午9時召开2023年第55次審議會議,將審議的發行人爲昆山萬源通電子科技股份有限公司(以下簡稱“萬源通”),保薦人爲興業證券。

萬源通是一家專業從事印制電路板研發、生產和銷售的高新技術企業,產品涵蓋單面板、雙面板和多層板。經過多年技術研發及工藝技術積累,產品類型涵蓋銅基板、鋁基板、厚銅板、陶瓷板、埋容/埋阻材料线路板、高頻/高速材料线路板等特殊基材、特殊工藝類型的產品。

截至 2022年12月31 日,王雪根直接持有萬源通 5,311.87 萬股股份,直接持股比例爲 45.64%,通過其擔任執行事務合夥人的東台綏定及廣通源間接控制公司 5.21%的表決權,合計控制公司50.84%表決權,爲公司控股股東、實際控制人。

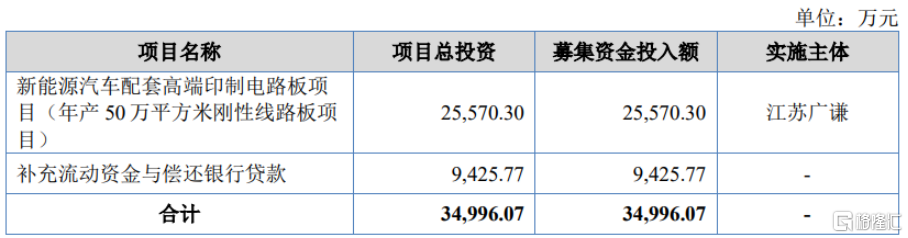

本次IPO擬募資3.5億元,主要用於新能源汽車配套高端印制電路板項目(年產50萬平方米剛性线路板項目)、補充流動資金與償還銀行貸款。

募資使用情況,圖片來源:招股書

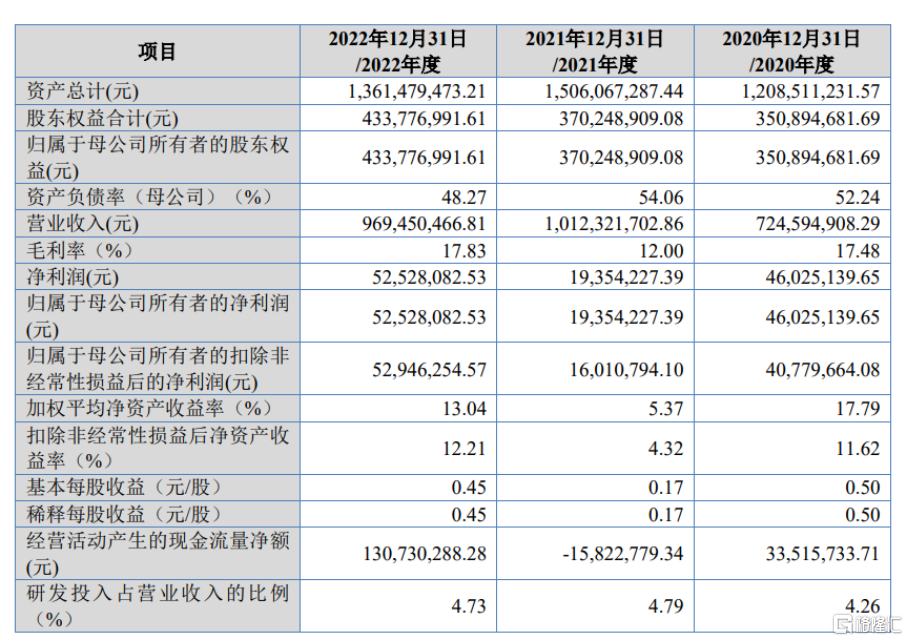

報告期內,萬源通實現營收分別爲7.25億元、10.12億元、9.69億元,淨利潤分別爲4602.51萬元、1935.42萬元、5252.81萬元。

基本面情況,圖片來源:招股書

報告期內,公司主要產品的毛利率呈現一定的波動性,公司綜合毛利率分別爲 17.48%、12%、17.83%,主要受銷售價格、原材料價格以及制造費用變化影響。

萬源通的主要原材料包括覆銅板、銅球、銅箔、半固化片等。在所有PCB原材料中,覆銅板對 PCB 成本影響最大,銅球和銅箔也是生產 PCB 板尤其是雙面/多層板的重要原材料。覆銅板、銅球和銅箔均以銅爲基礎材料,三者價格取決於銅的價格變化和市場供求變化。報告期內,公司主營業務成本中直接材料佔比分別爲 56.75%、62.91%、67.53%,原材料成本佔主營業務成本的比重較大。

同時,隨着公司經營規模的不斷擴大,公司應收票據及應收账款的規模呈增長趨勢。公司 2020 年末、2021 年末和 2022 年末的應收票據及應收账款账面價值佔流動資產比重分別爲 56.19%、49.51%、52.33%,佔比較高。

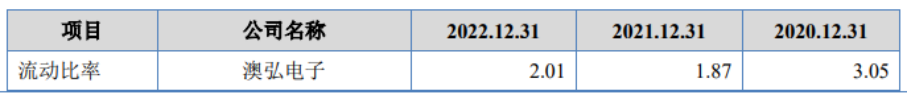

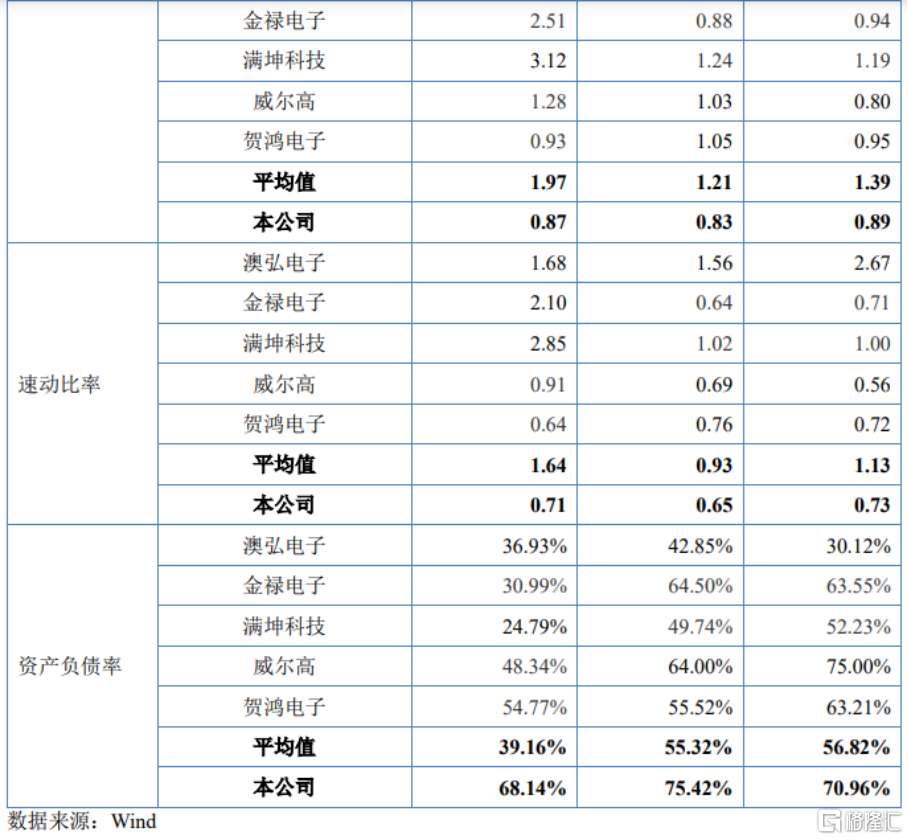

隨着公司業務快速發展,公司用於廠房建設和設備購置等固定資產的投入較大。目前公司發展的資金來源主要通過債務籌資,融資渠道較單一,資產負債率保持在較高水平。公司 2020 年末、2021年末和 2022年末的資產負債率分別爲 70.96%、75.42%、68.14%,高於同行業可比上市公司平均水平;流動比率分別爲 0.89、0.83、0.87,速動比率分別爲 0.73、0.65、0.71,總體低於同行業可比上市公司平均水平。

公司主要償債能力指標,圖片來源:招股書

截至 2022年12月 31日,公司短期借款余額爲3.23億元,資產負債率較高且銀行借款較大,存在一定的償債風險,如果利率上升,公司財務費用將增大,對其經營業績產生不利影響。同時根據相關借款合同,2022年部分月份的集中兌付金額較大,公司採取加快應收账款回收管理以及控制資本性支出等方式提高流動性,如果兌付期出現資金流緊張或者其他極端情況,可能出現無法及時償付債務的風險。

標題:萬源通即將北交所上會,聚焦印制電路板,資產負債率高於同行

地址:https://www.iknowplus.com/post/33742.html