中金:存量按揭降息十問十答

事件

中國人民銀行、金融監管總局8月31日聯合發布《關於調整優化差別化住房信貸政策的通知》[1]和《關於降低存量首套住房貸款利率有關事項的通知》[2]。

正文

評論

Q1:如何理解存量按揭利率落地?

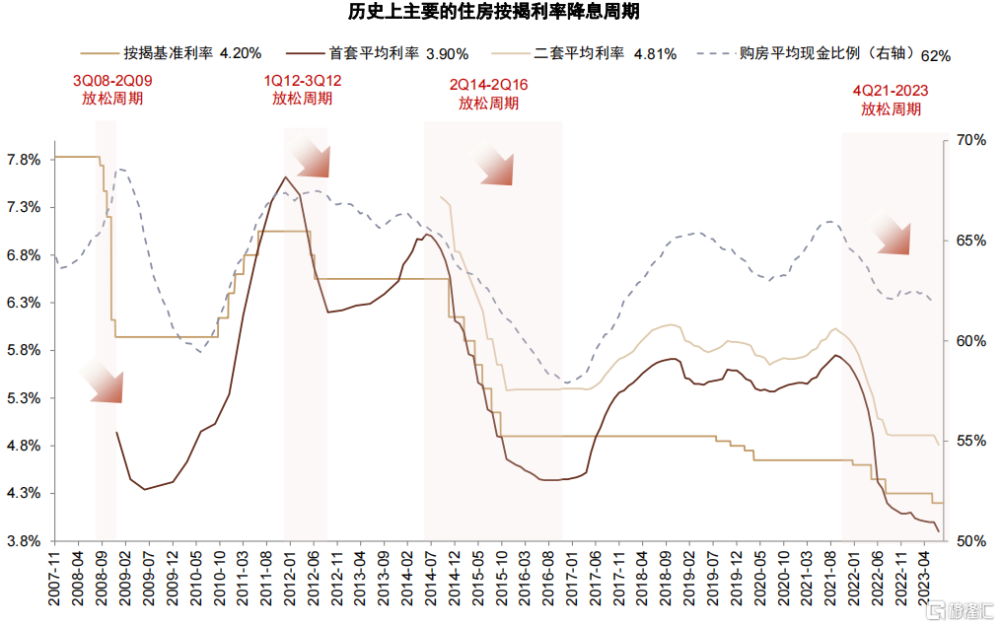

本次存量按揭下調細則方式、時點和政策邏輯基本符合我們此前預期(參見7月15日《存量按揭利率調整探討》[3],8月2日《存量按揭利率怎么調》[4],8月22日《爲何5年LPR未下調》[5]等),幅度可能略超預期。我們認爲存量按揭利率體現出監管部門促進居民消費、減少提前還貸、壓縮違規置換套利空間的政策導向,預計此次存量按揭利率平均下調幅度約爲50bp,略高於我們此前中性預測情形,但低於極端預測情形。

Q2:利息節約規模幾何?

在存量按揭下調50bp的假設下,我們估算全行業每年可減少房貸利息約2000億元,相當於1年和5年LPR同步降息10bp,如果全部用於消費相當於2022年社會消費品零售額的0.5%。對個人而言,假設存量按揭利率下調80bp,按照100萬元按揭貸款、等額本息還款計算,我們估算可降低借款人月供約500元,節約月供和總還款額約8%。

Q3:存量按揭利率怎么調?

我們認爲本次按揭利率下調主要特點爲:1)使用新發放貸款置換存量貸款,或存量按揭貸款直接下調利率;2)未开放跨行“轉按揭”,由原機構自行下調,避免無序競爭;3)下調範圍限制爲首套住房貸款;4)增加了“調整後利率加點幅度不低於原貸款發放時所在城市首套利率政策下限”的限定條件;5)由借款人主動向銀行提出申請,也鼓勵銀行以發布公告、批量辦理等更加便利的方式處理。

Q4:不同城市如何調整?

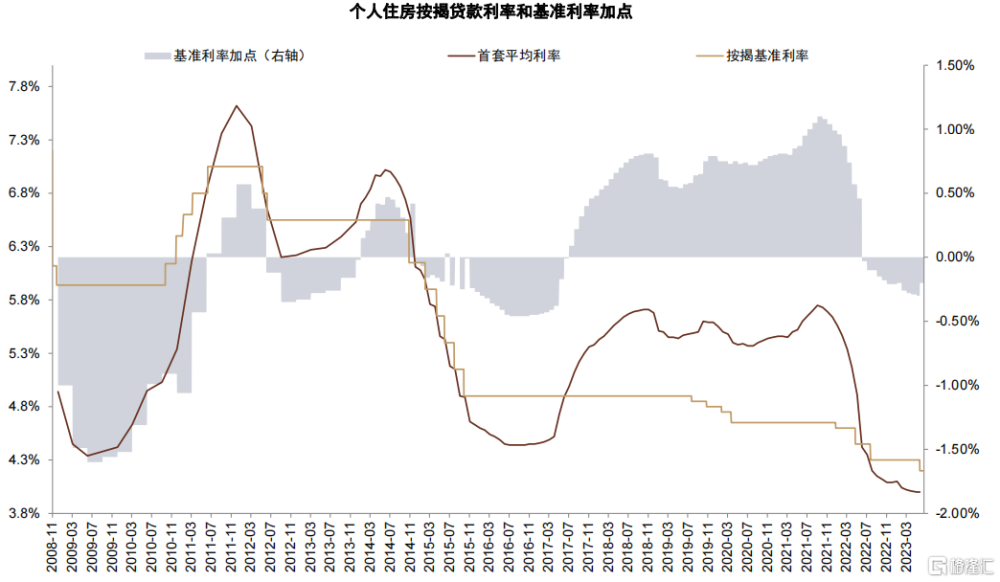

細則要求調整後的存量房貸利率需符合貸款發放時當地房地產政策,即新利率加點幅度不得低於原貸款發放時所在城市首套住房利率政策下限。根據現行規則,各地按照因城施策原則,在不低於全國統一利率下限(當前首套爲LPR減20bp,2022年5月前爲LPR水平)基礎上確定當地利率下限,銀行在各地下限基礎上確定具體利率水平。因此,按揭貸款加點下調幅度與發放時利率高於當時下限的幅度密切相關。例如,貸款發放時當地利率下限爲5.00%(LPR+10bp),發放利率爲6.00%(LPR+110bp),當前利率爲5.30%(LPR+110bp),則本次下調幅度爲100bp(降至4.30%)。我們觀察到2022年以來首套新發放加點下行幅度約爲135bp,二三线城市普遍大幅下調了按揭貸款加點幅度,預計本次二三线城市存量按揭下調幅度更多(預計平均在80bp以上),一线城市調整幅度較少(如發放時已位於利率下限則無降息空間)。

Q5:存量按揭利率下調幅度有多少?

根據當前規則,我們初步預計首套房貸佔全部存量房貸比例約爲80%-90%,其中符合按揭下調條件的貸款佔比約爲80%,涉及貸款佔全部按揭貸款比例約爲2/3,全部存量按揭利率從當前的4.7%左右下行至4.2%的5年LPR水平附近,總體平均下調幅度約爲50bp。由於實際涉及貸款的區域、利率水平較爲復雜,實際利率下行幅度有待於細則進一步落地。

Q6:對銀行利潤的影響?

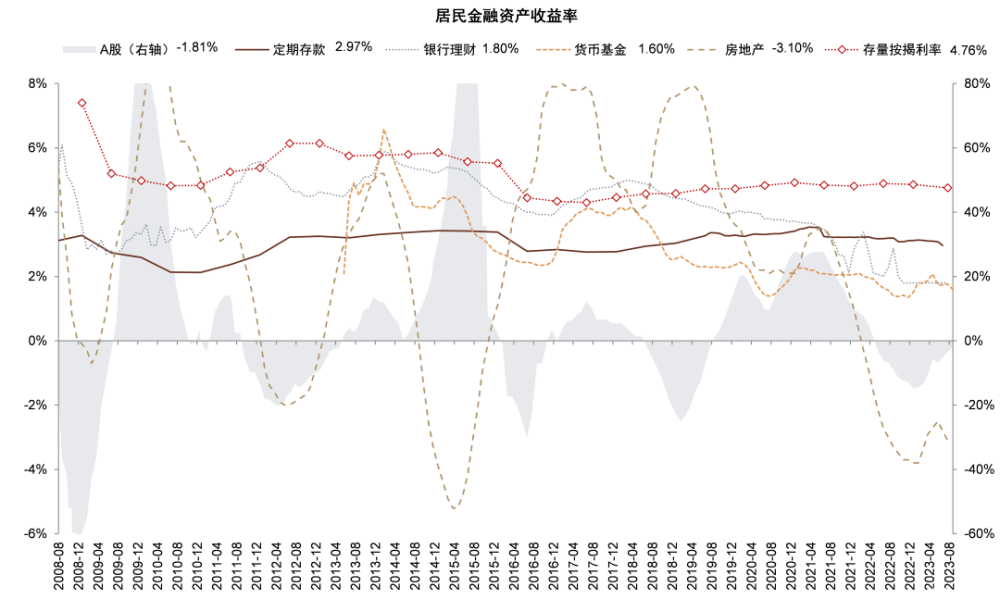

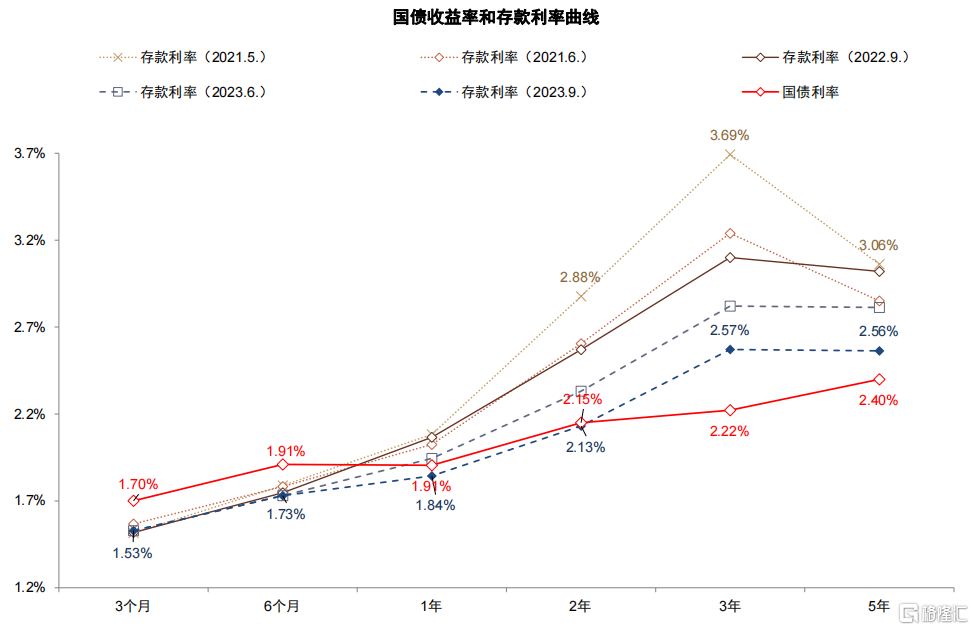

我們認爲存量按揭利率下調對銀行的影響首先需要考慮按揭利率下調、存款利率下調以及提前還貸減少的影響(使用2023E銀行預測數據估算):1)假設存量按揭貸款的利率下調50bp,我們估算影響銀行淨息差7bp,營業收入3%,淨利潤6%(年化);2)近期存款利率降息也即將落地[6],其中一年期下調10bp,二年期下調20bp,三年期、五年期下調25bp,我們估算定期存款利率平均下調幅度約爲15bp,我們估算貢獻銀行淨息差4bp,營收2%,淨利潤3%;3)按揭利率下調後,存量利率與金融產品收益率、經營貸利率利差收窄,我們認爲有望減少早償和違規按揭置換帶來的提前還貸現象。假設早償率下降5ppt,我們預計貢獻銀行淨息差2bp,營收1%,淨利潤2%。

綜合來看,我們預計存款降息和提前還貸減少能夠部分對衝存量按揭降息的影響。由於國有大行按揭貸款比例更高,存量按揭降息對大行影響相對更高,對股份行和區域行影響相對較小。

*(詳細測算數據請見報告)

Q7:下調時間節奏如何?

細則中提到2023年9月25日起借款人可主動向承貸銀行提出申請,同時“各金融機構要抓緊制定具體操作細則,做好組織實施,提高服務水平,及時響應借款人申請,盡可能採取便捷措施,降低借款人操作成本”,我們預計下調將在今年四季度到明年年初有序進行,預計銀行採取發布公告、批量辦理等方式降低協商成本。對銀行利潤的影響可能主要集中在2024年。

Q8:“認房不認貸”是否適用?

細則提到存量按揭不僅包括已發放首套個人住房貸款,也包括借款人“實際住房情況符合所在城市首套住房標准”的其他存量貸款,我們預計“認房不認貸”政策調整後部分此前“認房又認貸”適用於二套房利率的貸款可能也將被納入存量按揭貸款下調範圍。

Q9:如何看待首付和新發放利率調整?

除了存量按揭利率下調細則之外,中國人民銀行、國家金融監督管理總局還發布了《關於調整優化差別化住房信貸政策的通知》,其中主要內容爲:1)不再區分實施“限購”城市和不實施“限購”城市,首套和二套住房貸款最低首付比例下限統一爲不低於20%和30%;2)將二套住房利率全國政策下限調整爲不低於LPR加20bp,首套住房利率政策下限仍爲不低於相應期限LPR減20bp。

中金地產組認爲本次政策力度超出市場此前預期,將有效降低居民購房門檻和成本,促進潛在合理購房需求釋放,同時也將對市場預期起到積極引導作用,共同帶動後市銷售企穩復蘇。我們認爲首付比例下調也有望促進信貸投放,改善銀行“資產荒”和對公地產敞口資產質量(參見《地產貸款加槓杆窗口开啓》[7])。

Q10:如何看待當前銀行股?

綜合來看,盡管存量按揭利率下調對銀行盈利可能造成影響,但提前還貸減少、存款利率下調能夠進行部分對衝,也體現出監管對銀行息差和“合理利潤”的關注(參見《貨幣政策的新线索》[8])。此外,首付比例和新發放按揭利率下限的下調也爲後續地產政策放松打开空間,考慮到此前市場對存款按揭降息存在充分預期、估值反映的市場情緒過於悲觀、地產政策有望放松,我們對銀行股觀點更爲積極。

風險

政策落地不確定性,測算可能存在誤差。

圖表:2018-2021年按揭貸款相比基准利率上浮最高約100bp

資料來源:中國人民銀行,貝殼研究院,Wind,中金公司研究部

圖表:居民提前還貸或由於金融資產回報率下降,低於存量按揭利率

注:存量按揭利率使用上市銀行披露數據估算 資料來源:Wind,中金公司研究部

圖表:按揭貸款利率已至歷史低位,首付比例仍有下降空間

注:平均首付比例爲估算所有購房者平均,包括未使用貸款的購房者 資料來源:Wind,中金公司研究部

圖表:2021年以來長端定期存款利率下調較多,利率曲线平坦化

資料來源:融360,Wind,中金公司研究部

注:假設3個月~1年期存款中有70%爲1年期定期存款,假設本次存款平均降息15bp 資料來源:Wind,中金公司研究部

圖表:我們測算存量按揭利率下降80bp能夠降低月供約8%

注:此處假設基於市場調研情況,月供降低幅度測算基於假設情境,實際情況可能有差異 資料來源:Wind,中金公司研究部

文章來源

本文摘自:中金於2023年9月1日已經發布的《存量按揭降息十問十答》。

分析員: 林英奇 SAC 執證編號:S0080521090006;SFC CE Ref:BGP853;許鴻明 SAC 執證編號:S0080523080007; 周基明 SAC 執證編號:S0080521090005;SFC CE Ref:BTM336;張帥帥 SAC 執證編號:S0080516060001;SFC CE Ref:BHQ055;嚴佳卉 SAC 執證編號:S0080518110004;SFC CE Ref:BNF177;陸姣陽 SAC 執證編號:S0080122020038

標題:中金:存量按揭降息十問十答

地址:https://www.iknowplus.com/post/28455.html